диплом2. Государственное автономное образовательное учреждение высшего образования города Москвы Московский городской педагогический университет

Скачать 406.28 Kb. Скачать 406.28 Kb.

|

|

2.4 Анализ деловой активности

Результаты расчета свидетельствуют о том, что в течение рассматриваемого периода оборачиваемость активов постоянно возрастает. Целесообразно рассмотреть оборачиваемость не по всем оборотным активам, а по отдельным их элементам. Коэффициент оборачиваемости дебиторской задолженности заметно возрастает в 2021г. по сравнению с 2020 г., а число дней одного оборота соответственно уменьшается, что свидетельствует об улучшении расчетов с дебиторами. Но в 2021 г. положение снова ухудшается: коэффициент оборачиваемости заметно снижается. Это объясняется значительным увеличением доли дебиторской задолженности в оборотных активах. В такой ситуации предприятию необходимо ужесточать политику кредитования. Коэффициент оборачиваемости кредиторской задолженности также имеет неблагоприятную тенденцию: в течение рассматриваемого периода этот показатель постоянно возрастает, а количество дней одного оборота соответственно снижается. Эта тенденция может неблагоприятно сказаться на ликвидности предприятия, если средний срок оборачиваемости кредиторской задолженности будет превышать средний срок оборачиваемости дебиторской задолженности, т.е. предприятие будет вынуждено чаще платить по своим долгам, чем получать денежные средства от своих дебиторов. Коэффициент оборачиваемости материальных активов также неодинаков и наилучшее его значение соответствует 2020 году. В 2020 г. и 2021 г. этот показатель уменьшается, что говорит о замедлении оборачиваемости материальных активов. Причиной этого могут служить излишние запасы. Оборачиваемость денежных средств заметно возрастает к концу 2021 г., что является положительным моментом. Также увеличивается и коэффициент оборачиваемости собственного капитала, что свидетельствует об усилении активности средств. Такое повышение свидетельствует об увеличении уровня продаж, что в значительной степени должно обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Что и наблюдается при вертикальном анализе баланса предприятия. Как видно из таблицы продолжительность операционного цикла после течении 2005 и 2006 гг. имеет отрицательное значение, т.е. время, когда предприятию нужно отдать финансовые ресурсы больше, чем время, когда они находятся в виде материальных ресурсов и дебиторской задолженности, следовательно, можно предположить, что появляются излишние финансовые ресурсы, и это снижает эффективность финансовой деятельности предприятия. Но к концу периода данный показатель имеет положительное значение и задача предприятия не допустить его увеличения. Таким образом, при существующих неблагоприятных тенденциях изменения коэффициентов оборачиваемости кредиторской и дебиторской задолженности, положение предприятия на данный момент нельзя назвать критическим. Для повышения коэффициента оборачиваемости кредиторской задолженности можно воздействовать на срок оборачиваемости путем изменения договорных условий расчетов с поставщиками. Таким же образом можно воздействовать на показатель оборачиваемости дебиторской задолженности. Для этого можно сократить сроки между поставкой товара и его оплатой.

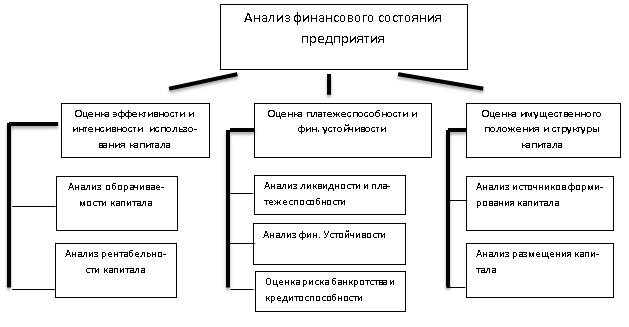

Таблица 4 Прогноз финансовой устойчивости ООО «Гранель» По данным таблицы можно сделать следующие выводы: 1. Коэффициент заемных средств показал, что зависимость предприятия от заемных средств велика, т.е. предприятие работает в основном за счет краткосрочных обязательств и к концу анализируемого периода величина заемных средств значительно увеличилась на 78 %. 2. Коэффициент автономии, равный соответственно 0,70 и 0,46 на начало и конец анализируемого периода, полностью коррелирует с ранее рассмотренным коэффициентом заемных средств, свидетельствуя о финансовой зависимости предприятия. 3. Рассчитанный коэффициент покрытия инвестиций из-за отсутствия долгосрочных заемных средств остался на уровне коэффициента автономии, т.е. его значение на начало и конец года соответственно составило 0,70 и 0,46. 4. Коэффициент обеспеченности текущих активов собственными оборотными средствами показал, что на начало года на данном предприятии 15 % оборотных средств было сформировано за счет собственного капитала. К концу года этот показатель увеличился до 20 %, данные показатели выше установленного критерия, что говорит о некотором улучшении ситуации на предприятии 5. Коэффициент маневренности собственного капитала показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Обеспечение собственных текущих активов собственными капиталом является гарантией устойчивости финансового состояния при неустойчивости финансового состояния при неустойчивой кредитной политике. С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние предприятия. Данное предприятие имеет низкий коэффициент маневренности на начало периода равный 0,05, но к концу периода значение этого показателя выросло до и 0,2, таким образом, наблюдается тенденция к повышению мобильности собственных средств предприятия, что может быть объяснено снижением стоимости основных производственных фондов предприятия. 6. Коэффициент накопления амортизации свидетельствует о том, что основные фонды предприятия на начало года были изношены на 57 %, а к концу года износ основных средств и нематериальных активов составил 69 %, т.е. процент износа для предприятия достаточно высокий. 7. Коэффициент реальной стоимости активов определяет, какую долю в стоимости имущества составляют средства производства. По существу, этот коэффициент определяет уровень обеспеченности производственного процесса средствами производства. Он очень важен, если данное предприятие предполагает установить договорные отношения с новыми партнерами – поставщиками или покупателями. Коэффициент реальной стоимости имущества поможет предприятию у таких поставщиков и покупателей создать представление об их производственном потенциале и целесообразности заключения с ними договоров. На данном предприятии коэффициент реальной стоимости активов составил 0,91 и 0,81 соответственно на начало и конец анализируемого года, т.е. превысил нормативный уровень, но к концу года наблюдается тенденция к некоторому снижению производственных активов, что объясняется увеличением дебиторской задолженности и денежных средств у предприятия. Рисунок 4. Анализ фин.состояния предприятия.  Заключение Оценка финансовой устойчивости деятельности предприятия представляет собой комплексное исследование действия факторов внешней и внутренней среды, рыночных и производственных факторов на количество и качество выпускаемой предприятием продукции, финансовые показатели работы предприятия и указывает возможные перспективы развития дальнейшей производственной деятельности предприятия в выбранной среде хозяйствования. Проведение квалифицированной оценки работы предприятия требует знания многих наук: макро — и микроэкономики, технологии, бухгалтерского учета, маркетинга, основ промышленной психологии; в основе всех аналитических процедур лежит знание аналитического анализа, статистики и эконометрики. В первой части работы рассмотрены теоретические основы анализа финансового состояния и финансовой устойчивости предприятия. Анализ финансовой устойчивости является одним из важнейших направлений финансового и экономического планирования работы предприятия, средством обеспечения денежныхпоступлений. Для анализа финансовой устойчивости предприятия используется система показателей (абсолютные, относительные, структурные, приростные), причем, с одной стороны дается оценка показателей состояния финансов по предприятию, а с другой успешного его применения. Финансовая устойчивость предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Для имущественной оценки используются такие показатели, как: доля активной части основных средств, коэффициент износа, коэффициент годности, коэффициент обновления, коэффициент выбытия. Финансовое положение предприятия характеризуется двумя группами показателей: а) показатели ликвидности; б) показатели финансовой устойчивости. Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Анализ движения денежных средств осуществляется двумя способами: прямыми и косвенными. При прямом методе поступление денежных средств от покупателей и заказчиков отражаются в суммах, реально поступивших банку в кассу; на расчетный, валютный и иные счета в банках. Движение денежных средств связано с приобретением (реализацией) имущества долгосрочного пользования. Основным источником информации является публичная годовая отчетность предприятия. Во второй части работы рассмотрен анализ финансовой устойчивости предприятия на примере ООО «Гранель». Основной вид деятельности ООО « Гранель» — застройка жилых домов и их продажа. ООО «Гранель» расположено по адресу:г.Рязань,ул.Маяковского дом1. ООО «Гранель» было образовано в 2006 году. За это время предприятие прошло путь становления от малого предприятия, насчитывающего 2 человека до компании с коллективом работающих 6 человек. Грамотный подход, современное оборудование, высокий профессионализм работников предприятия дали возможность продавать качественную, конкурентоспособную и востребованную у потребителя продукцию. В настоящее время ООО «Гранель» известна как крупная компания по застройке жилых домов по России и ближнего зарубежья. Эффективная организация производства, системы автоматизированного проектирования при разработке и внедрении новых технологий продаж, позволяет продавать продукцию любого ассортимента и количества в кратчайшие сроки. На сегодняшний день в продаже более 15 застроенных жилых многоэтажек. Финансовое состояние предприятия можно охарактеризовать как удовлетворительное, и хотя имеются довольно серьезные трудности, но предприятие расплатилось со всеми своими долгами как перед бюджетом, так и перед другими организациями, на предприятии стабильно выплачивают заработную плату. Величина собственных оборотных средств, практически весь рассматриваемый период (кроме начала 2006 г.) имеет отрицательное значение. Это говорит о том, что внеоборотные активы финансируются не только за счет собственных средств, но и за счет краткосрочных займов. Поэтому предприятие испытывает недостаток краткосрочных заемных ресурсов в сумме с собственными оборотными средствами для финансирования запасов и затрат. Для улучшения сложившейся ситуации предприятию можно привлечь долгосрочные заемные средства. Часть из них погашает оборотные активы, а часть идет на пополнение собственного капитала для финансирования внеоборотных активов. Это значительно снизит риск неплатежеспособности и повысит финансовую устойчивость предприятия. Произведенный выше анализ финансовой устойчивости ООО «Гранель» указывает на неплатежеспособность и небольшой финансовый кризис предприятия. При сложившейся ситуации существует возможность стать банкротом, поэтому необходимо применить ряд санкций: Реорганизация производственно-финансовой деятельности; Мировое соглашение между кредиторами и собственниками предприятия; Либо ликвидация с распродажей имущества; Реорганизационные процедуры предусматривают восстановление платежеспособности путем проведения определенных инновационных мероприятий. По результатам анализа необходимо выработать генеральную финансовую стратегию и составить бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из «опасной зоны» путем комплексного использования внутренних и внешних ресурсов. К внешним источникам привлечения средств в оборот предприятия относят факторинг, лизинг, привлечение кредитов под прибыльные проекты, выпуск новых акций и облигаций. Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения производственных расходов и потерь. Основное внимание при этом необходимо уделить вопросам ресурсосбережения: Внедрение прогрессивных норм, нормативов и ресурсосберегающих технологий; Использование вторичного сырья; Организации действенного учета и контроля за использованием ресурсов; Изучение и внедрение передового опыта в осуществлении режима экономии; Материального и морального стимулирования работников за экономию ресурсов и сокращения непроизводственных расходов и потерь. Большую помощь в выявлении резервов улучшения финансового состояния предприятия может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры. При этом динамика этих показателей является все более негативной. Поэтому весьма актуален вопрос о вероятности банкротства данного предприятия. Банкротство-(финансовый крах, разорение)-это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств. На анализируемом предприятии величина Z-счета по модели Альтмана составляет: на начало года: 4,43;на конец отчетного периода: 4,18. По модели Лиса величина Z-счета для анализируемого предприятия равна:на начало года:0,072858; на конец отчетного периода:0,0613. На основе модели Таффлера анализируемое предприятие выглядит следующим образом: на начало года: 1,055; на конец отчетного периода: 0,8709. Следовательно, можно сделать заключение, что на данном, предприятии вероятность банкротства мала. Однако следует отметить, что использование таких моделей требует больших предосторожностей. Тестирование других предприятий по данным моделям показало, что они не в полной мере подходят для оценки риска банкротства наших субъектов хозяйствования из-за разной методики отражения инфляционных факторов и разной структуры капитала, а также из-за различий в законодательной и информационной базе. Список литературы 1.Аникеев С. Н. Методика разработки плана маркетинга: Сер. «Практика маркетинга». М: Фолиум, 2020. 2.Аниськова О. Разработка стратегии деятельности предприятия тор-говли. // Маркетинг. 2003-№3-с.91. 3.Астоков В.В. Нематериальные активы, М, 2006. 4.Атременко В.Т.,Беллендир М.В. Финансовый анализ, учебное посо-бие, Дис, МГАЭУ,2019 5.Баканов И.М., Шеремет А.Д. Теория экономического анализа, учеб-ное пособие, М, «Финансы и статистика», 2000. 6.Виханский О.С. Стратегическое управление, М, МГУ, 2019. 7.Виханский О.С. «Управление персоналом», М.: «Прогресс», 2001. 8. Волдайцев С.В. Оценка бизнеса и инноваций, М, Филинов, 2003. 9.Григорьев В.В., Федотова М.А. Оценка предприятия: теория и прак-тика, М, Инфра-М, 2012. 10.Завьялов П.С., Демидов В.Е. Формула успеха: маркетинг. — М.: МО, 2004. 11.Классон Б. Управление финансовой деятельностью компании, гл. 1,М, Инфра-М, 2021. 12.Ковалев А.П. Оценка стоимости имущества промышленного предприятия, Учебное пособие, М, «Статистика», 2020. 13.Ковалев В.В. Петров В.В. Как читать баланс, М, «Финансы и статистика», 2016. 14.Ковалев В.В. Финансовый анализ, М, «Финансы и статистика», 2020. 15.Козырев А.Н. Оценка статистики интеллектуальной собственно-сти, 2021. 16.Кондраков Н.П. Основы финансового анализа, М, Информ-М, 2018. 17.Контролинг как инструмент управления предприятием: учебник/ под ред. Данилочкиной Н.Г. М.: «ЮНИТИ», 2016. 18.Котлер Ф. Основы маркетинга: Пер. с англ. — М.: Бизнес-книга, 2012. 19.Маркетинг в отраслях и сферах деятельности: учебник/ Под ред. проф. В. А.Алексунина. — М.: Издательско-книготорговый центр «Маркетинг», 2010. 20.Морозов Ю. В. Основы маркетинга: учебное пособие для вузов. -3-е изд., испр. и доп. — М.: Издательский Дом «Дашков и К°», 2020. 21. Организация и методы оценки предприятия, учебник, М, «Экмос», 2002. 22. Протт Ш.П. Оценка бизнеса. Анализ и оценка закрытых компа-ний, перевод с английского М, 2001. 23. Савицкая Г.В. Анализ хозяйственной деятельности пред¬приятия, Учебник, Минск, 1999. 24. Статистический сборник Госкомстата России, 2000. 25. Черняк В.З. Оценка бизнеса. М. «Финансы и статистика», 1999. 26. Экономический анализ/ под редакцией проф. Баканов М.И. и проф. Шеремета А. Д. М.: «Финансы и статистика», 2002. |