Лекции. Интернеткурс по дисциплине Экономика для менеджеров

Скачать 6.19 Mb. Скачать 6.19 Mb.

|

|

Тема 14. Риск инвестиционных решений Содержание темы: 1. Выбор в условиях неопределенности. 2. Рынки с ассиметричной информацией. 3. Спекуляция и ее роль в экономике. 4. Инвестиционные риски. Вопрос 1. Выбор в условиях неопределенности. Жизнь не стоит на месте. Каждый день приходится принимать новые решения. Важным условием принятия рациональных решений является информация. Однако, как и все экономические блага, информация, как правило, ограничена. Принятие решений в условиях неполной информации имеет свои последствия. Одно из них заключается в том, что приходится рисковать. Риск — это часть нашей жизни. Неудивительно, что будущее далеко не всегда развивается в соответствии с нашими прогнозами. Принятые решения часто оказываются ошибочными, выгоды — скромнее, а затраты — большими, чем мы ожидали. За ошибки приходится платить. Кроме того, приходится платить и за то, чтобы застраховать себя от ошибок. Это касается всех: потребителей и производителей, покупателей и продавцов. Неопределенность становится, серьезным барьером на пути к эффективному рынку, приводит к значительным расходам сил, средств, времени и энергии, неоптимальному распределению товаров и ресурсов. Неопределенность и риск Одним из первых ученых, обративших внимание на проблему неопределенности в рамках современной экономической теории, был американский экономист Фрэнк Найт (1885 —1974). Он различал два типа вероятности: 1) математическую, или априорную, и 2) статистическую. Вероятность первого типа определяется общими заранее заданными принципами. Например, вероятность выпадения цифры, обозначенной на игральной кости, равна одной шестой. "Априорная вероятность, — пишет Ф. Найт, — это абсолютно однородная классификация случаев, во всем идентичных". Вероятность второго типа можно определить лишь эмпирически. Например, вероятность возникновения пожара в данном конкретном здании. Конечно, имеется определенная статистика, однако она относится к другим зданиям города, каждое из которых имеет свою специфику. Здесь трудно отделить случайное от необходимого и практически невозможно устранить все случайные факторы. Здесь нет полной однородности внутри выделяемого класса, отсутствуют равновероятные альтернативы и поэтому нельзя точно определить вероятность с помощью априорных математических вычислений. Статистическая вероятность, считает Ф.Найт, это "эмпирическая оценка частоты, проявления связи между утверждениями, неразложимыми на изменчивые комбинации одинаково вероятных альтернатив". Первый тип вероятности очень редко встречается в бизнесе, второй типичен для деловой сферы. Первый тип поддается однозначному измерению, для измерения второго требуются субъективные оценки. Риск — это оцененная любым способом вероятность, а неопределенность — это то, что не поддается оценке. В данной теме мы прежде всего будем рассматривать риск. Хотя такой подход не отражает всю сложность проблемы выбора в условиях неопределенности, он, тем не менее, помогает подойти к ее пониманию. Измерение риска. Вероятность (probability) — возможность получения определенного результата. Следует различать объективную и субъективную вероятность. Объективная вероятность — это вероятность, базирующаяся на расчете частоты, с которой происходит данный процесс или явление. Объективная вероятность определяет среднее значение вероятности. Субъективная вероятность — это вероятность, основанная на предположении о возможности получения данного результата. Ожидаемое значение (expected value) — это средневзвешенное значение всех возможных результатов. E(x) = 1x1 + 2x2 + … + nxn = ixi где xi – возможный результат, – вероятность соответствующего результата, Допустим, билет в автобусе стоит 10 руб., а штраф за безбилетный проезд — 100 руб. Если вероятность проверки билета 1/10, то ожидаемое значение результата от безбилетного проезда: Е(х) = 0,9 х 10 - 0,1 х 100 = -1 руб. Таким образом, ездить "зайцем" в данных условиях нерационально — убытки, скорее всего, превысят выгоду. Отклонение — это разница между действительным результатом и ожидаемым. Если мы не располагаем необходимой информацией, то ожидаемый результат может значительно отличаться от действительного. Допустим, один человек знает, что в урне находятся только белые и черные шары. Для него субъективная вероятность вытащить белый или черный шар равна 50%. Если другой человек точно знает, что в урне белых шаров в 4 раза больше, чем черных (80% — белых и 20% — черных), то для него субъективная вероятность вытащить белый шар равна уже не 50, а 80%, и черный — соответственно не 50, а 20%. Рассмотрим другой пример. Допустим, что великий английский сыщик Шерлок Холмс стоит перед дилеммой: пойти на работу на государственную службу в Скотланд-Ярд или оставаться частным детективом-консультантом на Бейкер-стрит. Если он станет инспектором полиции, то будет получать твердый оклад 100 ф. ст., но если повздорит с начальством (а вероятность этого события при его характере довольно высока — 50%), то будет получать лишь пособие по безработице в размере 50 ф. ст. Если же Шерлок Холмс продолжит заниматься частным сыском, то при успешном раскрытии дел (а это происходит в восьми случаях из десяти) он получит гонорар 90 ф. ст.; если же великий сыщик потерпит неудачу, то клиент заплатит лишь 15 ф. ст. Какой же выбор сделает Шерлок Холмс, склонный, как известно, к сугубо рациональному мышлению? Запишем информацию о вариантах выбора в виде табл. 36. Таблица 36. Модель "Шерлок Холмс ищет работу": сравнение вариантов при трудоустройстве

Ожидаемый доход при обоих вариантах один и тот же: E1 = 100 х 0,5 + 50 х 0,5 = 75 ф. ст. E2 = 90 х 0,8 + 15 х 0,2 = 75 ф. ст. Таблица 37. Модель "Шерлок Холмс ищет работу": отклонения от ожидаемых результатов

Значит ли это, что для Шерлока Холмса оба варианта совершенно равноценны? Нет, и чтобы показать это, рассмотрим информацию об отклонениях от ожидаемых результатов (см. табл. 37), для чего используем критерии изменчивости: дисперсию и стандартное (среднеквадратичное) отклонение. Дисперсия — средневзвешенная величина квадратов отклонений действительных результатов от ожидаемых: В данном случае дисперсия равна: где В нашем случае показатели дисперсии для двух вариантов сильно различаются (см. табл. 38): Подсчитаем теперь стандартное отклонение. Стандартное (среднеквадратичное) отклонение — это квадратный корень из дисперсии. В первом случае стандартное отклонение равно 25, а во втором — 30. Это означает, что второй вариант для Шерлока Холмса связан с большим риском, чем первый. Почему же тогда Шерлок Холмс не идет работать в Скотланд-Ярд? Может быть, это связано с его отношением к риску? Таблица 38. Модель "Шерлок Холмс ищет работу": оценки риска

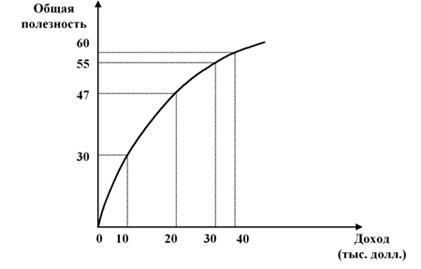

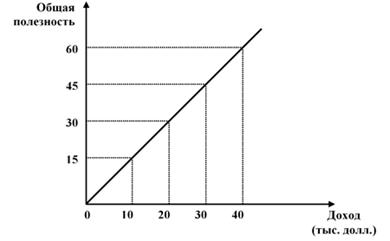

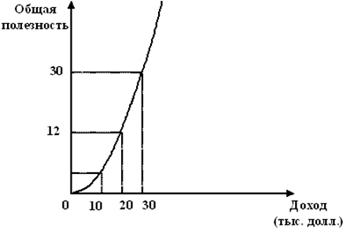

Отношение к риску. Отношение к риску различно у разных людей. Есть люди, склонные к риску, есть его противники, а также те, кто к нему безразличен, нейтрален. Противником риска (risk aversion) считается человек, который при данном ожидаемом доходе предпочтет определенный, гарантированный результат ряду неопределенных, рисковых результатов. У противников риска низкая предельная полезность дохода (см. рис. 132). С ростом богатства прирост полезности уменьшается на каждое равновеликое прибавление богатства. Убывающая предельная полезность развивает в людях антипатию к риску. Поэтому нерасположенность к риску является типичной чертой большинства людей. Риск для них — серьезное испытание, пойти на которое они готовы лишь в том случае, если им предложат определенную компенсацию.  Рис. 132. Нерасположенность к риску Нейтральным к риску (risk neutrality) считается человек, которым при данном ожидаемом доходе безразличен к выбору между гарантированным и рисковым результатами. Для человека, нейтрального к риску, важна средняя прибыль. Поскольку она будет равна нулю (отклонения взаимно погашаются), то такая игра не вызовет у него интереса. Нейтральность к риску может быть интерпретирована как луч, выходящий из начала координат (см. рис. 133). Равномерное увеличение дохода вызывает и линейный рост общей полезности.  Рис. 133. Нейтральность к риску Склонным к риску (risk preference) считается человек, который при данном ожидаемом доходе предпочтет связанный с риском результат гарантированному результату. Любители риска получают удовольствие от азартной игры. К ним относятся люди, которые готовы отказаться от стабильного дохода ради удовольствия испытать судьбу. Обычно они переоценивают вероятность выигрыша. Так как ставки возрастают с ростом дохода, то графически предрасположенность к риску может быть интерпретирована как парабола, резко поднимающаяся вверх (см. рис. 134).  Рис. 134. Склонность к риску Отношение к риску учитывают различные компании. Если жулики и авантюристы наживаются на тех, кто предпочитает риск, то страховые компании работают с людьми, не расположенными к риску. Снижение риска. Существует четыре способа (метода) снижения риска: 1) диверсификация; 2) объединение риска или страхование; 3) распределение риска; 4) поиск информации. Диверсификация (diversification) — это метод, направленный на снижение риска путем распределения его между несколькими рисковыми товарами таким образом, что повышение риска от покупки (или продажи) одного означает снижение риска от покупки (или продажи) другого. Таблица 39. Доход от продажи товаров

Допустим, компания "Тяни-толкай" экспортирует бронетранспортеры и грузовики в страны Персидского залива. В случае войны повышенным спросом будут пользоваться бронетранспортеры. Это принесет компании 10 млн. долл. дохода. Однако в таком случае упадет спрос на гражданскую продукцию. В частности, грузовиков в данных условиях удается продать лишь на 2 млн. долл. В ситуации, когда наступает мир, положение на рынках резко меняется: растет спрос на грузовики и снижается спрос на бронетранспортеры (см. табл. 39). Диверсифицируя свое производство, компания "Тяни-толкай" компенсирует убытки и во время войны, и во время мира. Диверсификация не может полностью уничтожить риск, но она помогает его значительно снизить. Объединение риска (risk pooling) — это метод, направленный на снижение риска путем превращения случайных убытков в относительно небольшие постоянные издержки. Он лежит в основе страхования. Болезни, стихийные бедствия, кражи и тому подобные непредвиденные обстоятельства связаны со значительными расходами. Смягчить последствия этих инцидентов помогает страхование. Люди во всем, мире страхуют жизнь и имущество от непредвиденных обстоятельств. Страховые взносы в США составляли в середине 80-х гг. 8% валового национального продукта (т.е. превышали сумму в 270 млрд. долл.). Страховые компании организуют дело таким образом, чтобы сумма выплат и затраты на организацию страхового дела не превышали величины полученных взносов. Главное условие эффективности объединения риска при страховании заключается в том, чтобы риски застрахованных лиц были независимыми друг от друга (или, как в случае диверсификации, имели разнонаправленную, отрицательную корреляцию). Распределение риска (risk spreading) — это метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики. Именно благодаря использованию данного метода финансово-промышленные группы не боятся идти на риск финансирования крупных проектов или новых направлений НИОКР. | |||||||||||||||||||||||||||||||||||||||||||||||||||||