когниьтвный менеджмент. Когнитивный менеджмент 2. Когнитивный менеджмент сущность и специфика

Скачать 334.53 Kb. Скачать 334.53 Kb.

|

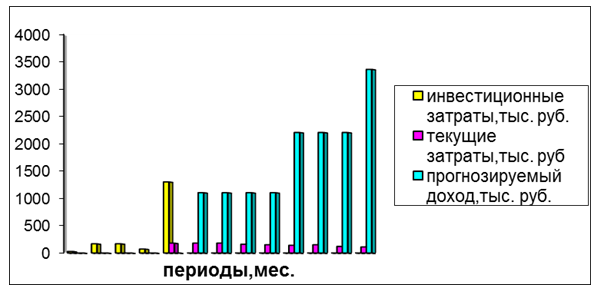

3.2.Расчёт экономической эффективности разработанных мероприятий.Экономическая эффективность проекта характеризуется системой экономических показателей, отражающих соотношения связанных с проектом затрат и результатов и позволяющих судить об экономической привлекательности проекта. Для оценки эффективности внедрения проекта необходимо рассчитать следующие показатели: денежные потоки, срок окупаемости проекта, дисконтируемый доход и др. Прибыль от проекта будет формироваться следующим образом: допустим, в месяц будем обучать работников на 10% больше, чем до внедрения проекта. Это нам позволит сократить брак примерно на 0,1% это равносильно тому, что компания получит прибыль в размере 1,3 миллионов рублей. Сокращение финансовых потерь прогнозируется на 0,1% в квартал. Для расчёта ставки дисконта кредитную ставку примем равную 13%, уровень инфляции 8% и уровень риска проекта 3%. Период t равен одному месяцу. Для оценки эффективности проекта рассчитаем следующие показатели: 1. Денежные потоки. 1.1. Вложения будем определять по формуле. Затрt = ЗатрT, при условии 0 ≤ t ≤ T Затр.t – затраты за рассматриваемый период Затр.Т – затраты за расчётные период 0 – вложения на начало инвестиционного проекта Вложения на проект представлены в таблице 12. Таблица 12 – Затраты по проекту

Данные расчёта коэффициента дисконтирования представлены в таблице 13. Таблица 13 – Расчёт ЧДД и ЧТС

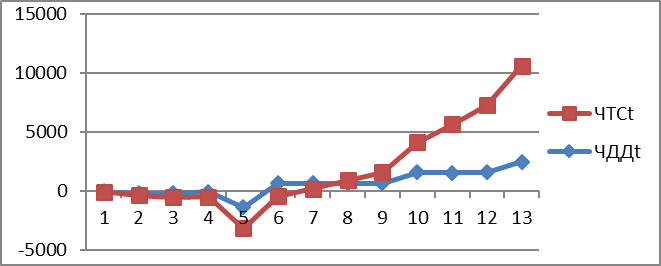

Денежные притоки и оттоки представлены на рисунке 7. Чистый дисконтированный доход (ЧДД) по расчётным периодам рассчитаем по формуле: ЧДД = (ДТ – ЗТ) менеджмент КdT Чистый дисконтированный доход (ЧДД) за весь период рассчитаем по формуле: ЧДД =  Рисунок 7 – Затраты и денежные поступления от проекта Чистую текущую стоимость (ЧТС) – нарастающий итог ЧДД – рассчитаем по формуле: Чистая текущая стоимость (ЧТС) за весь период определятся по формуле 11:  Чистый дисконтированный доход определяется при сопоставлении величины производственных инвестиций и общей суммой денежного потока в течении прогнозируемого периода времени и характеризует превышение суммарных денежных поступлений над суммарными затратами для соответствующего проекта. Так как ЧДД данного проекта величина положительная (ЧПД=8140,16>0), то имеет место превышение денежного потока над инвестиционными вложениями, следовательно, проект к рассмотрению необходимо принять. Рассчитаем срок окупаемости Ток, который определяется из условия:  Срок окупаемости представляет собой период времени с начала реализации проекта до момента, когда разность между накопленной суммой чистой прибыли и объёмом инвестиционных затрат приобретет положительное значение. Точка, в которой ЧТС примет положительное значение, будет являться точкой окупаемости. Используя аналитический способ точку окупаемости (То) рассчитывается следующим образом: То = А + Х То = 7 + (456,59 + 681,64) То = 7 + 0,66 = 7,7 На графике видно, что чистый дисконтируемый доход увеличивается, это положительно скажется на деятельности компании. Также видно, что проект окупается через 7,8 месяцев после его реализации. Для расчёта срока окупаемости построим график (рисунок 8).  Рисунок 8 – Динамика показателей чистого дисконтируемого дохода и чистой текущей стоимости На графике видно, что чистый дисконтируемый доход увеличивается, это положительно скажется на деятельности компании. Также видно, что проект окупается через семь месяцев. Индекс доходности (ИД) – доход на каждый вложенный рубль определяется по формуле по формуле: При расчёте индекса доходности сравниваются две части потока платежей: доходная и инвестиционная. Индекс доходности показывает, сколько дохода получает инвестор в результате осуществления этого проекта на каждый вложенный рубль. Условием принятия решений об экономической привлекательности проекта является, что если ИД > 1, то проект считается экономически выгодным, если ИД < 1, проект следует отклонить. Для проекта индекс доходности равен 3,9, следовательно, проект является экономически привлекателен, так как он больше 1. 10. Рентабельность проекта определим по формуле: Rnp = 290% Среднемесячную рентабельность проекта определим по формуле: Rnp.ср = 24% Внутренняя норма доходности – это доходность каждой единицы инвестиций данной фирмы. Теперь рассчитаем внутреннюю норму доходности (ВНД) = IRR, что определяется из следующего условия (таблица 14): ЧTCT = NPV=0 IRR = 0,59 Таблица 14 – Расчёт внутренней нормы доходности

Для оценки эффективности проекта сравним значение ВНД с нормой дисконта. В нашем случае ВНД = 59%, что превышает ставку дисконта на 41%, следовательно, проект считается эффективным. В результате проведенного экономического анализа проекта повышения эффективности системы обучения на ПАО «Мегафон Ритейл», можно сделать следующие выводы. ЧДД инвестиционного проекта положителен, то есть проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Для проекта индекс доходности равен 2,8, что является положительной стороной. Среднемесячная рентабельность проекта равна 24%. Срок окупаемости проекта равен 7,7 месяца. Исходя из анализа экономических показателей, можно сделать вывод, что предлагаемый инвестиционный проект является экономически привлекателен и выгоден. Именно повышение эффективности системы обучения персонала позволит достичь поставленных перед организацией целей. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||