управління ризиками. Контрольна робота По курсу Управління ризиками

Скачать 62.41 Kb. Скачать 62.41 Kb.

|

|

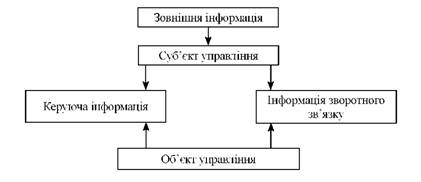

Міністерство освіти і науки України Запорізька державна інженерна академія Кафедра _____________________________ Контрольна робота По курсу «Управління ризиками» На тему: «Незастраховані ризики та їх небезпека, оцінка наслідків. Зведення оптимального балансу внутрішніх та зовнішніх резервів для страхування ризиконебезпечних ситуацій» Група: М-15-1з Виконала: Стасюк Евеліна Геннадіївна Дата здачі на перевірку__________ Запоріжжя, 2018 Зміст 1. Все про незастрахований ризик, його небезпека і наслідки 2. Висновок…………………………………………………………………………... 3. Використана література…………………………………………………...………. 1. Все про ризик, його небезпека і наслідки У діяльності сучасних менеджерів необхідно враховувати вплив невизначеності та конфліктності як внутрішнього, так і світового ринків, науково-технічного прогресу тощо та пов'язаний з цим ризик. Етимологічний словник трактує "ризик" як можливу загрозу, дію на удачу в розрахунку на щасливий результат. Слово "ризик" запозичене в українських словниках, відмічається с початку Х1Х ст., як утворення від італійського слова "тіко". Але корінням своїм воно походить від грецького - "скеля". Сучасне значення слова ризик розвинулось, напевно, з мови мореплавців, для яких скеля, підводний камінь завжди таїть в собі небезпеку. Менеджери повинні усвідомлять, що на економічні процеси впливають некеровані (стохастичні) чинники. Ці процеси розвиваються за умов невизначеності, конфліктності, нестачі інформації. Цей факт необхідно враховувати під час прийняття як стратегічних рішень, та і тактичних рішень, тому, що умови їх реалізації на практиці можуть значно відрізнятися від тих, які передбачалися. Якщо цього не враховувати заздалегідь, можуть мати місце значні збитки матеріальних та фінансових ресурсів, зниження ефективності управлінської діяльності. Наразі під час розвитку ринкових відносин в Україні, безумовно, посилюється невизначеність та конкуренція, що часто призводить до створення кризових ситуацій у підприємствах. Щоб вижити за цих умов, менеджерам підприємств слід упроваджувати нові технології та технічні новинки, приймати сміливі та нетрадиційні рішення. Але це об'єктивно підвищує ступінь ризику. Основні завдання під час прийняття управлінських рішень - це врахування ризику, управління ризиком, зведення його до прийнятих меж, зниження можливих негативних наслідків. Важливою проблемою є розробка методик стосовно оцінювання ризику в різних сферах економічної діяльності, розвиток відповідних механізмів щодо моніторингу та управління ризиком. Будь-який об'єкт (процес) управління являє собою систему. Система - це сукупність взаємозв'язаних об'єктів та процесів, що змінюються в часі. Так, у кібернетиці - науці про управління складними системами, їх властивостями, поведінкою, розвитком і відтворенням під системою розуміють будь-який комплекс взаємопов'язаних елементів (підсистем), що динамічно взаємодіють. Економічна система як підсистема входить в соціально-економічну систему. Головною ефективністю соціально-економічної системи є те, що в її основу покладені інтереси людей, тому що основний її елемент - людина. Сукупність суспільних, та особистих інтересів впливає на стан системи і процес її розвитку. Вплив суб'єкта на об'єкт управління може здійснюватися лише за умови циркуляції певної (необхідної) інформації між керуючою та керованою підсистемами. Процес управління незалежно від його конкретного змісту завжди передбачає отримання, передачу, переробку та використання інформації. В процесі функціонування системи управління існує ймовірність того, що завдання, поставлені перед нею можуть бути не вирішені частково або повністю. В даному випадку характер та зміст цілей, яких повинна досягнути система управління, будь-якого істотного значення не має. Це явище в загальному значенні характеризується як ризик. Універсальною схемою, що відображає технологічну сторону менеджменту, є так звана схема кібернетичного управління зі зворотним зв'язком (рис.1):  Рис. 1. Схема кібернетичного контуру управління зі зворотним зв'язком Особливості технологічної сторони управління сучасним підприємством у ринкових умовах такі: По-перше, управління - це процес цілеспрямований, отже, існує певна ціль (мета) на досягнення якої зареєстрований суб'єкт управління. По-друге, об'єкт управління (підсистема) за рахунок своєї діяльності здатний забезпечити досягнення цієї мети. По-третє, керуюча інформація так чи інакше діє на об'єкт, тобто, сприймаючи її, він змінює свою поведінку. По-четверте, суб'єкт управління має можливість прогнозувати поведінку об'єкта і, зокрема, зміну його поведінки під впливом керуючої інформації. Спроби наукового обґрунтування управління з врахуванням ризику проводились на базі методів дослідження операцій, теорії ігор Неймана. Еволюція менеджменту в середині 30-х років призвела до зміщення акцентів від математичних методів та моделей до якісного аналізу. В якості апарату досліджень почали застосовуватись методи соціології, психології, економіки Акоффа. На даному етапі відбулося виділення та формування теорії прийняття рішень як самостійної наукової дисципліни. Категорія ризику в сучасній теорії прийняття рішень розглядається як одна з можливих характеристик складної господарської ситуації, яка перешкоджає процесу прийняття рішень. В цей же час робляться спроби формування самостійної теорії господарського ризику з урахуванням усіх економічних, соціально-психологічних, правових та методологічних особливостей управління соціально-економічними системами. В монографії Альгіна П. А. вперше у вітчизняній літературі докладно розглянуті філософські, соціально-психологічні та економічні системи ризику, теорії статичних рішень (Вальд), теорії корисності (Фішберн), методів байєсівського статичного виводу (Морріс). Для цього періоду характерна відсутність єдиної методологічної основи прийняття рішень та використання кількісних методів, якісного аналізу. До останнього часу вважалося, що існує дві основні теорії ризику: класична та неокласична. Основними положеннями класичної теорії в загальному вигляді є визначення ризику - як імовірності понести збитки та втрати від обраної стратегії діяльності. У літературі використовують різні інтерпретації поняття "ризик". Деякі визначення ризику: 1. Під ризиком припускають побоювання (небезпеку) того, що реалізація проекту призведе до збитків. 2. Говорячи про ризик, мають на увазі міру розсіювання (дисперсію) отриманих у результаті множинного прогнозу оцінних показників розглянутого проекту (прибуток, рентабельність капіталу тощо). 3. Під ризиком розуміють небезпеку, що мета підприємницького проекту не буде досягнута в наміченому об'ємі. Мова, як правило, йде про конкретні побоювання, що замість очікуваного стана середовища виникне гірша ситуація, у результаті чого, наприклад, прибуток буде зменшена на визначений розмір. Конкретизуючи ці підходи стосовно до сфери виробничої діяльності, ризик визначають як можливість утрати частини ресурсів і/або недоотримання прибутків у порівнянні з рівнями і значеннями, розрахованими виходячи з (гіпотези) передумов про найбільш раціональне використання ресурсів і прийнятого сценарію розвитку ринкової кон'юнктури. Розглянемо приклади ризику 1. Економічний ризик стратегічної програми (проекту) - це ризик утрати конкурентної позиції підприємства внаслідок непередбачених змін в економічному оточенні фірми, наприклад, росту цін на енергоносії, росту процентних ставок за кредити під фінансування оборотних коштів, підвищення митних тарифів і інших аналогічних чинників. Економічний ризик - об'єктивно-суб'єктивна категорія, що пов'язана з подоланням невизначеності та конфліктності в ситуації неминучого вибору і відображає міру і "ступінь" досягнення сподіваного результату, невдачі та відхилення від цілей з урахуванням впливу контрольованих та неконтрольованих цінників за наявності прямих та зворотних зв'язків. 2. Політичний ризик - ризик понесення збитків або зниження прибули внаслідок змін у державній політика. 3. Виробничий ризик - ризик невиконання планованих об'ємів робіт і/ або збільшення витрат, обумовлений такими подіями, як аварії і збої устаткування, нестачі виробничого планування і, як наслідок, збільшення поточних витрат підприємства. 4. Фінансовий ризик - ризик, зв'язаний із здійсненням операцій із фінансовими активами. Включає процентний, кредитний і валютний ризики. 5. Ризик у підприємництві - ступінь невизначеності результату управлінського рішення або діяльності підприємства в цілому, ймовірність можливих втрат внаслідок питання ризикового випадку. 6. Господарський ризик - розуміють ймовірність виникнення непередбачуваних майнових або фінансових втрат в ситуації невизначеності умов господарської діяльності підприємства. 7. Ризик в управлінні (діловий ризик) - це економічна категорія, що характеризує цілеспрямовану діяльність системи управління підприємством в умовах невизначеності, за яких існує ймовірність відхилення від досягнення поставлених цілей. Урахування ризику безпосередньо випливає з перерахованих визначень, полягає в обліку погрози понесення додаткових витрат понад передбачені в розрахунках плану/проекту підприємницької діяльності й в обліку наслідків потенційно можливої втрати прибули внаслідок непередбачених змін у зовнішньому середовищі в порівнянні з прийнятим сценарієм. Подальший розгляд сутності підприємницького ризику зв'язано зі з'ясуванням функцій, що виконує ризик у підприємницькій діяльності. Функції ризику наступні: інноваційна, регулятивна, захисна, аналітична. Незалежно від визначення ризику у різних сферах діяльності, специфічності виявлення конкретних видів ризику, які визначаються розмаїттям сукупності та підпорядкування факторів, слід пам'ятати певні особливості ризик-менеджменту. Види комерційних ризиків 1. Внутрішні ризики - виникають внаслідок конкурентної діяльності підприємств; їх характеризують: 3. Зовнішні ризики - не пов'язані з безпосередньою діяльністю підприємців, їх клієнтів та контрагентів; до них відносяться: рівень собівартості продукції, її якість та надійність; умови збуту; допродажний та післяпродажний сервіс; якість реклами; технічний рівень основних виробничих фондів; рівень забезпеченості обіговим капіталом; співвідношення власних та запозичених коштів; відбір клієнтури; професійний рівень кадрів стихійні природні явища техногенні катастрофи зловмисні дії третіх осіб інфляційні процеси політичні події розвиток нових технологій зміни моди та попиту Особливості ризику підприємницької діяльності 1) ризик є економічною формою активного впливу керуючої системи на об'єкт управління; 2) ризик виявляється у результативній і цілеспрямованій діяльності; 3) ризик, як визначення діяльності в умовах невизначеності, має кількісні та якісні характеристики від практичної діяльності піддається оцінці з боку суб'єкта управління. Риси, притаманні діловому ризику: 1. Альтернативність - властивість ризику, яка передбачає необхідність вибору з двох або більше можливих варіантів діяльності, причому відмови від вибору є один з його різновидів. 2. Суперечливість - з одного боку, ризик зорієнтований на отримання значущих для системи управління результатів, ефективними засобами в умовах невизначеності та ситуації вибору, а з іншого боку ризик може привести до несприятливих соціально-економічних наслідків. 3. Правомірність - характеризується наступними вимогами: o діловий ризик повинен відповідати значенню тієї мети, для якої він здійснюється; o мета не може бути досягнута не ризикованими засобами; o об'єктом ризику повинні бути елементи підприємства, що не впливають на життєздатність підприємства, та його працівників; o ризик не повинен бути джерелом виникнення протиріч між діяльністю підприємства та вимогами законодавства. Чинники, що впливають на рівень політичних ризиків: Політичне та економічне становище країн. Потенційні можливості країни. Рівень розвитку промисловості, сільського господарства та інфраструктури. Обсяг внутрішнього валового продукту. Обсяг і структура внутрішньої та зовнішньої державної заборгованості. Своєчасність погашення займів (позик). Рівень інфляції. Обсяги зовнішніх інвестицій. Географічне розташування. Три головні елементи ризику в управлінні, взаємозв'язок і взаємозалежність яких відбивають його зміст: 1) імовірність отримання бажаного результату; 2) ймовірність питання небажаних наслідків під час створення альтернативної стратегії та її реалізації; 3) ймовірність відхилення від поставлених цілей. Основні причини, що породжують ризик По-перше, науково-технічний прогрес формує нову систему орієнтації людини, радикально змінює предмет на середовище, в якому вона живе. Створюється атмосфера гострої потреби в новаторських, сміливих рішеннях, відбувається пошук принципово нових, неординарних шляхів розв'язання складних сучасних задач. За таких умов менеджери різних рівнів управління вимушені йти на ризик. По-друге, середовище діяльності людей все більше стає ринковим, що вносить додаткові елементи невизначеності, розширює межі ризикованих ситуацій. За цих умов виникає не детермінованість та невпевненість щодо отримання кінцевого результату, а отже, зростає й ступінь ризику. Ринок - досить жорстка система, що вимагає від кожного великої фізичної та інтелектуальної віддачі. Конкуренція не визначає кволих. У США, наприклад, щорічно створюється 10,5 млн. нових фірм і 80 % з них стає банкрутами протягом першого ж року існування. По-третє, при прийнятті рішень, пов'язаних з ризиком, на рівні з об'єктивними факторами, важливе значення мають суб'єктивні, зумовлені в першу чергу індивідуальними рисами тих, хто йде на ризик. По-четверте, на порядку дня стає питання глобального ризику. Він пов'язаний зі зростаючою небезпекою самознищення цивілізації як наслідку якоїсь катастрофи, екологічної небезпеки, вичерпання ресурсів, продовольчої проблеми, несприятливої демографічної ситуації. Наразі право на ризик закріплюється в законодавчих актах за суб'єктами ринку. Так, в законі України "Про підприємницьку діяльність" ризик переоцінюється по відношенню до кожної підприємницької структури. Але недосконалість законодавства, зокрема, відсутність розробок юридичної категорії правомірного ризику в управлінні, правової підтримки обґрунтованої ризикової ініціативи, призвели до штучного створення проблеми правового аспекту ризику. Окрім недосконалості та суперечливості діючого законодавства, ризик породжується ще багатьма причинами. Аналіз впливу індивідуальних рис кожної системи управління на прийняття рішень, пов'язаних із ризиком, свідчить, що чим складнішою та динамічнішою виявляється задача, яка підлягає вирішенню в умовах невизначеності, тим більшу роль у ній відіграють як наявність ефективної методики аналізу, так і індивідуальній властивості конкретної системи управління. Аналіз впливу індивідуальних рис кожної системи управління на прийняття рішень, пов'язаних із ризиком, свідчить, що чим складнішою та динамічнішою виявляється задача, яка підлягає вирішенню в умовах невизначеності, тим більшу роль у ній відіграють як наявність ефективної методики аналізу, так й індивідуальної властивості конкретної системи управління. Ризик породжується невизначеністю та конфліктом і виникає лише тоді, коли існує певна невизначеність, як брак інформації і як індетермінованість - неясність цілей і критеріїв вибору. Основні підходи до процесу управління ризиком при кризі на підприємстві Будь-яка діяльність вимагає паралельно з іншими заходами проведення аналізу, оцінки ризику та прийняття рішення щодо ступеня ризику та його розв'язання, питання про допустимість ризику, яким може бути обтяжена ця діяльність. Розсудливий менеджер завжди признає функціональну істину, що сама природа економічної діяльності та людини пов'язана з чинниками випадковості, розпливчатості, неповноти інформації (невизначеності), тобто з ризиком. Він змушений визначати практичні шляхи (способи) зниження загрози збитків (банкрутства), що пов'язана з певними ризиками, обирати найбільш ефективний спосіб дій, що забезпечить прийнятний ступінь ризику. Щодо конкретних заходів боротьби з ризиком збитків, то важливе значення має розробка ряду альтернативних варіантів плану (проекту). Це дає змогу вибрати найкращий з них, застосовуючи економі-ко-математичні методи. Слід відмітити, що кожен суб'єкт управління (менеджер, управлінська команда) обирає конкретний спосіб управління ризиками залежно від специфіки діяльності, обраної маркетингової стратегії тощо. Управління ризиком передбачає: використання всіх можливих (допустимих з моральної та правничої точок зору) засобів для того, щоб уникнути чи знизити ступінь ризику, що пов'язаний зі значними (катастрофічними) збитками; контроль ризику, коли немає можливості уникнути його цілком (якщо це суттєвий ризик), оптимізація ступеню ризику, чи максимально можливе зниження обсягів та ймовірності, можливих збитків; свідоме прийняття (збереження) чи навіть збільшення ступеня ризику у випадку, коли це має економічне підґрунтя та сенс. Процес управління ризиком покликаний забезпечити відповідний механізм розв'язання проблеми ризику. Обираючи певний спосіб розв'язання проблем, пов'язаних з ризиком, яким обтяжена певна діяльність, менеджер повинен керуватися такими основними принципами: недоцільно ризикувати більшим заради меншого; недоцільно ризикувати більш, ніж це дозволяють власні кошти (капітал); необхідно заздалегідь піклуватися відносно можливих (ймовірних) наслідків ризику. У ризиковій ситуації доцільно враховувати : Імовірність отримання бажаного результату; Імовірність настання небажаних наслідків в результаті вибору альтернативи управлінського рішення та його реалізації; Імовірність фактичного відхилення від поставлених цілей; Можливість оцінити наслідки управлінського впливу; Ступінь досягнення мети діяльності підприємства; Фактичні розміри відхилень від прогнозованого стану підприємства. Ризик в управлінні може розглядатися як характеристика цілеспрямованої діяльності суб'єкта управління в умовах невизначеності, за яких існує імовірність відхилення від досягнення поставлених цілей. Ризик в управлінні є засобом усунення системою менеджменту підприємства невизначеності, засобом практичного вирішення протиріччя при альтернативному розвитку протилежних тенденцій в конкретних умовах діяльності. Концепція "управління ризиком" включає такі позиції: Виявлення наслідків діяльності суб'єктів ринку в ситуації ризику; Вміння реагувати на можливі негативні наслідки ризикових рішень; Розробка та здійснення заходів, за допомогою яких можуть бути нейтралізовані та/або компенсовані імовірні негативні результати ризику. Ризикова ситуація у діяльності менеджера визначається сукупністю різноманітних обставин та умов, що створюють певний стан в діяльності менеджера, коли відсутність однозначної результативності прийнятого та реалізованого управлінського рішення є обов'язковою. Підприємництва без ризику не буває. Найбільший прибуток, як правило, приносять ринкові операції з підвищеним ризиком. Основна мета управління ризиком - зменшення фактичного відхилення від досягнення мети підприємства в результаті обрання ризикової альтернативи і недопущення втрат від ризику. Приймати на себе ризик підприємця змушує невизначеність господарської ситуації, невідомість умов політичної й економічної обстановки і перспектив зміни цих умов. Чим більше невизначеність господарської ситуації при ухваленні рішення, тим вище і ступінь ризику. Під неспроможністю (банкрутством) підприємства розуміється зв'язана з недостатністю активів у ліквідній формі нездатність юридичної особи - суб'єкта підприємницької діяльності - задовольнити у встановлений для цього термін пред'явлення до нього, з боку кредиторів, вимоги і виконати зобов'язання перед бюджетом. Банкрутства бажано уникати, але якщо воно неминуче, то його не варто боятися. Нерідко банкрутство є єдиним засобом спасти підприємство від остаточного занепаду, внести в справу свіжий струмінь нових ідей, яким не були місця при колишньому порядку. Фінансова усталеність не зводиться тільки до платоспроможності. Для досягнення і підтримки фінансової стабільності важливі не стільки абсолютні розміри прибутку, скільки показники рентабельності. Характеристики ризику Зміст характеристик Суперечливість *ризик зорієнтований на отримання значущих для суб'єкта ринку результатів, створює передумови для розвитку підприємництва, ділових та особистісних якостей менеджерів, сприяє пошуку нових рішень; *ризик виявляється у взаємодії об'єктивно існуючих ризикових дій та їх неадекватній суб'єктивній оцінці з боку менеджерів, що може призводити до негативних результатів; Альтернативність *ризик повинен відповідати значущості мети для якої він обраний (при цьому мета не може бути досягнута іншими, не ризикованими діями); *ризик не повинен переходити до навмисного отримання збитків; *об'єктом ризику не повинні бути фактори, які будуть впливати на життєздатність підприємства, працівників; *ризик не повинен бути джерелом протиріччя між діяльністю підприємства та нормативно-правовою базою країни; Правомірність *ризик повинен відповідати значущості мети для якої він обраний (при цьому мета не може бути досягнута іншими, не ризикованими діями); *ризик не повинен переходити до навмисного отримання збитків; *об'єктом ризику не повинні бути фактори, які будуть впливати на життєздатність підприємства, працівників; *ризик не повинен бути джерелом протиріччя між діяльністю підприємства та нормативно-правовою базою країни; Невизначеність *відображення об'єктивності ризику в правлінській діяльності, коли система управління функціонує в умовах, що не можуть бути визначені повністю. Характерні причини фінансової кризи підприємства і банкрутства: скорочення попиту, утрата керованості фірмою, зниження обсягів діяльності. високі витрати обігу і виробництва (шлях до їхнього скорочення - усунення втрат від нераціонального використання робочого часу, плинності кадрів, скорочення управлінських ресурсів, продаж і ліквідація збиткових виробництв тощо). політична нестабільність заважає налагодженню усталених партнерських зв'язків (у т.ч. з інофірмами). надмірна інфляція, що відбувається на Україні. конфлікти у вищому керівництві підприємства, трудові конфліктів, втрата найбільш потужних клієнтів. Тривожні ознаки, що вказують на можливе погіршення становища підприємства: підвищення відносної частки дебіторської заборгованості підприємства, заборгованості перед службовцями фірми, негативні дані про матеріальні запаси (затоварення). У ризиковій ситуації доцільно враховувати: Імовірність отримання бажаного результату; Імовірність настання небажаних наслідків в результаті вибору альтернативи управлінського рішення та його реалізації; Імовірність фактичного відхилення від поставлених цілей; Можливість оцінити наслідки управлінського впливу; Ступінь досягнення мети діяльності підприємства; Фактичні розміри відхилень від прогнозованого стану підприємства. Будь-яке управлінське рішення ґрунтується на інформації. За характером наявної інформації ризики можна розділити на: ті, що зустрічаються часто; передбачені ризики; непередбачені ризики. Типові (передбачувані) ризики невиконання робіт до наміченого терміна, ризики одержання штрафів, утрати частини матеріальних ресурсів у наслідку розкрадань. ризики невиконання договорів на постачання сировини, матеріалів; ризик зниження трудового потенціалу внаслідок звільнення співробітників. Непередбачувані ризики - потенційні загрози нанесення збитку, щодо яких не можна спрогнозувати ні час настання, ні ймовірні масштаби наслідків, зв'язані з їхньою можливою реалізацією. Ці ризики, зв'язані з такими подіями, як зміни в політичної обстановки, зміни в банківській та грошово-кредитній політиці. Залежно від наслідків ризикових подій можна виділити п'ять зон ризику підприємницької діяльності, межами яких є максимальний обсяг втрат, до яких вони можуть призвести. Перелік основних видів втрат у підприємницькій діяльності, небезпека ризиків: Матеріальні втрати, що виявляються в непередбачених додаткових витратах або прямих втратах устаткування, майна, продукції, сировини і так далі. Трудові втрати, що являють собою втрати робочого часу, викликані випадковими, непередбаченими обставинами (простої). Фінансові втрати - це прямий грошовий збиток. Це можуть бути непередбачені платежі, виплати штрафів, утрати коштів, недоотримання або не повне одержання грошей із передбачених джерел, при неповерненні боргів, грошовий збиток у зв'язку з інфляцією, зміна валютного курсу гривні тощо. Втрати часу існують тоді, коли процес підприємницької діяльності йде повільніше, ніж було намічено. Спеціальні види втрат мають місце у вигляді нанесення збитку здоров'ю і життю людей, навколишньому середовищу, престижу (іміджу) підприємства тощо. Втрати в комерційному підприємництві, пов'язані зі зміною закупівельної ціни товару. Втрати в процесі обігу (транспортування, збереження) або втрати якості, споживчої цінності товару, що призводять до зниження її вартості. Непередбачені мита, відрахування, штрафи. Додаткові витрати. Зниження ціни, по якій реалізується товар у порівнянні з проектної. Обмеження об'єму реалізації, обумовлене падінням попиту або потреби в товарі, витисненням його конкуруючими товарами. Ризик втрати частини активу підприємства внаслідок розкрадань може (бути знижений за рахунок установлення сигналізації на складах, поліпшення діючої системи контролю за збереженням матеріальних цінностей). Основною ціллю управління ризиком у підприємстві є мінімізація пов'язаних з ним фінансових втрат та максимізація прибутку. Процес управління ризиком пов'язаний з оцінкою рівня окремих видів ризику, їх профілактикою та страхуванням. Форми профілактики ризику, оцінка наслідків: 1. Мінімізація ризиків - це сукупність дій, направлених на зниження ризику, шляхом його уникнення або попередження. При цьому слід відмітити, що уникнення ризику для менеджера нерідко означає відмову від прибутку, а це пов'язане з ризиком невикористаних можливостей. 2. Диверсифікація ризиків, дозволяє уникнути частини ризику при розподілі капіталу між різноманітними видами діяльності. Старе прислів'я "Не кладіть всі яйця в один кошик" вказує на те, як ще можна здійснювати менеджмент ризику. Диверсифікація означає, що два і більше напрямків діяльності комбінуються і поєднуються в пакеті, що становить "портфель" ризиків. Як правило, показників, що характеризують ризик такого портфеля, а отже, і ризик скомбінованого "портфеля", буде менше, ніж по кожному окремому напряму діяльності, що входить до такого "портфеля". 3. Лімітування ризиків. По тим видам господарської діяльності та господарських операцій, які можуть постійно виходить за встановлені межі допустимого ризику, цей ризик лімітується шляхом встановлення відповідних економічних і фінансових нормативів. 4. Отримання додаткової інформації є одним з їх найважливіших способів зниження ризику. Природно, що коли б у менеджера була більш повна інформація, він міг би зробити кращий прогноз та знизити ступінь ризику. Широко відома теза: "Рішення варте не більше того, чого коштує інформація, на базі якої воно прийняте". Це робить інформацію товаром за який потрібно платити гроші. Але вкладення капіталу в інформацію є виправданим. Система профілактики ризиків хоча і знижує ймовірність їх виникнення, але не в змозі нейтралізувати всі пов'язані з ними негативні фінансові наслідки. Частково цю роль може взяти на себе внутрішнє страхування ризиків, що здійснюється в рамках самого торговельного підприємства. Широке використання різноманітних форм профілактики та страхування ризиків дозволяє суттєво знизити розмір можливих фінансових втрат торговельного підприємства в умовах нестабільної економіки та частих змін кон'юнктури споживчого ринку. Розглянемо характер ризиків, специфічних для діяльності підприємства, більш детально. Як вже було сказано вище, ризики підприємства класифікують за видами його операцій, виділяючи оперативний, фінансовий та інвестиційний ризики. Операційний ризик підприємства пов'язаний з вірогідністю втрат у процесі діяльності. Отже, класифікуємо підвиди операційного ризику. 1) на стадії закупівлі та доставки товарів: ризик невиконання зобов'язань, які обумовлені договорами на поставку товарів з боку постачальників підприємства (за обсягами, асортиментом, якістю, цінами, терміном поставки тощо); асортиментний ризик, що пов'язаний з можливими змінами в асортиментній структурі споживчого попиту на товар, внаслідок чого закуплений асортимент товарів залишиться нереалізованим; ризик непогашення дебіторської заборгованості постачальниками, пов'язаний з втратою грошових коштів підприємства, що були задіяні для проведення авансових платежів постачальникам підприємства відповідно до укладених угод; транспортний ризик, пов'язаний з можливим пошкодженням товарів або їх крадіжкою під час транспортування; 2) на стадії реалізації товарів: ціновий ризик (або ризик помилкової цінової політики), який призводить до нереалізації товарів або збільшення термінів їх реалізації у зв'язку з невірно визначеними цінами реалізації; ризик зберігання, який полягає у можливих втратах кількості та якості товарів підприємства під час їх зберігання; ризик продажу (реалізаційний ризик), пов'язаний з недоліками в організації продажу товарів та їх просуванні споживачам (форми, методи продажу, реклама товарів абощо); ризик персоналу (кадровий ризик), пов'язаний з недостатністю персоналу, його незадовільною роботою (невиходом на роботу, зниженням продуктивності праці) або зростанням вартості (вимогами щодо збільшення заробітної платні, поліпшенням умов праці та відпочинку, збільшенням соціальних виплат та гарантій); ризик матеріально-технічного забезпечення роботи підприємства, проявом якого можуть бути пошкодження обладнання та приміщень підприємства; ризик втрати товарів під час їх реалізації внаслідок крадіжок, вогню, води, стихійних явищ та інших небезпек; 3) на стадії отримання виручки за реалізовані товари: ризик платежу, пов'язаний з втратою частини виручки підприємства при розрахунках з покупцями (обрахунок касирів); інкасаційний ризик, пов'язаний з втратою торговельної виручки під час її інкасації (внаслідок протиправних дій); ризик невиконання дебіторських зобов'язань покупців під час реалізації товарів з відстрочкою платні (який призводить до порушення термінів та обсягів погашення дебіторської заборгованості). 4) притаманні господарській діяльності в цілому: ризик зміни цін на послуги сторонніх підприємств, наслідком якого є зростання обсягу поточних витрат підприємства у зв'язку зі зростанням транспортних тарифів, комунальних та експлуатаційних платежів, тарифів за електроенергію, телефон, оренду абощо; податковий ризик, пов'язаний з введенням нових або уточненням механізму сплати діючих податків та інших обов'язкових платежів, тощо. Фінансові ризики підприємства пов'язані з проведенням операцій щодо формування та використання фінансових ресурсів. Склад фінансових ризиків: 1. Статутний ризик (або ризик формування статутного капіталу), який проявляє себе на стадії створення підприємства та первинного формування статутного капіталу, при необхідності подальшого збільшення статутного фонду в процесі діяльності підприємства (полягає в невиконанні зобов'язань щодо формування статутного фонду з боку його засновників (власників). 2. Ризик зменшення розмірів (втрати) власного капіталу, який обумовлює втрату частини власних фінансових ресурсів, що знаходяться у розпорядженні підприємства, внаслідок збиткової діяльності, неефективної структури розподілу чистого прибутку, надмірного відволікання коштів на споживання, виплату дивідендів тощо. 3. Кредитний ризик, пов'язаний з втратою або погіршенням умов зовнішнього фінансування, зниженням обсягу позикових ресурсів, які необхідні підприємству (при неможливості пролонгації попередньо отриманих кредитів та отримання нових). 4. Процентний ризик, що обумовлює збитки у зв'язку з обслуговуванням раніше взятих боргових зобов'язань в умовах покращення кон'юнктури фінансового ринку та зниження цін на позики. 5. Інфляційний ризик (ризик негативного впливу інфляції), що обумовлює неадекватне визначення фінансових результатів діяльності підприємства внаслідок утворення інфляційного прибутку та його оподаткування, інфляційне знецінення частини обігових активів підприємства (грошових коштів та дебіторської заборгованості). 6. Валютний ризик, що обумовлює часткову втрату обігових коштів підприємства в іноземній валюті, які використовуються як засіб платежу в зовнішньоекономічних операціях підприємства у зв'язку із сприятливою для підприємства зміною курсу валюти. 7. Ризик неплатоспроможності підприємства, тобто неможливості виконання платіжних зобов'язань підприємства з усіх видів його господарсько-фінансових операцій. Найсуттєвіші підвиди інвестиційного ризику 1. При здійсненні проектів реальних інвестицій - ризик невиконання зобов'язань контрагентами підприємства; ризик порушення термінів освоєння капітальних вкладень та закінчення проекту; ризик недостатності фінансування; ризик погіршення умов інвестування у разі законодавчих змін; ризик втрати інвестиційних ресурсів та неокупності інвестиційних витрат абощо. 3. При здійсненні проектів фінансових інвестицій - ризик банкрутства емітенту цінних паперів, що купуються, ризик зниження прибутковості діяльності емітенту, дивідендний ризик, ризик зміни кон'юнктури фондового ринку тощо. Ризик невиконання зобов'язань містить у собі: збиток у зв'язку з несвоєчасністю оплати санкцій по договорам, укладеним страхувальником; збиток партнерам по окремих договорах у зв'язку із не виконанням своїх зобов'язань самим страхувальником. Висновки: 1. Ризик в управлінні - це економічна категорія, що характеризує цілеспрямовану діяльність системи управління підприємством в умовах невизначеності за яких існує імовірність відхилення від поставлених цілей. 2. Наразі право на ризик закріплюється в законодавчих актах за суб'єктами ринку. Так у законі України "Про підприємницьку діяльність" ризик персоніфікується по відношенню до кожної підприємницької структури. Але недосконалість діючого законодавства призводить до штучного створення проблеми правового аспекту ризику. 3. Ризик породжується ще багатьма суб'єктивно-об'єктивними факторами. Основними з яких є: розвиток науково-технічного прогресу; невизначеність, не стаціонарність ринкового середовища; непередбачуваність політичних подій; непередбачуваність, індивідуальність поведінки людини. Отже невизначеність має як об'єктивну так і суб'єктивну основу, вона незалежна від способу виробництва та виду діяльності і є домінуючою умовою виникнення ризику. 4. Ризик в підприємницькій діяльності є підґрунтям виникнення кризових явищ в підприємстві. 5. В умовах ринку для підприємств існує ціла система ризиків. Вони взаємообумовлені, впливають один на одного і в той же час до певної міри автономні із-за чого можуть стати носіями суперечливих тенденцій. Запропонована в нашому дослідженні класифікація ризику є інструментом дослідження проблем ризику в управлінні, побудови на цій основі відповідних механізмів їх вирішення та розробки практичних рекомендацій. 6. Управління ризиком для профілактики криз і банкрутства передбачає: використання усіх можливих (допустимих) з моральної та правової точок зору засобів для того щоб уникнути чи знизити ступінь ризику, що пов'язаний із значними (катастрофічними) збитками; контроль ризику, коли немає можливості уникнути його цілком (якщо це суттєвий ризик), оптимізація ступеню ризику, чи максимально можливе зниження обсягів та ймовірність можливих збитків; свідоме прийняття (збереження) чи навіть збільшення степеня ризику у випадку, коли це має сенс. 7. Традиційно існуючи методи аналізу ризику поділяють на два взаємодоповнюючий один одного види - якісній та кількісний. Чим досконалішими є методи дослідження та оцінювання ризику, тим меншим стає чинник невизначеності. 8. Проблема специфічної обумовленості рішень, що містять ризик полягає в визначення допустимої схильності до ризику системи управління та регулювання її поведінки в ризикових ситуаціях. Схильність до вибору тієї чи іншої стратегії з урахуванням величини показника "ризик" для кожного керівника (системи управління), індивідуальний показник. 9. Очевидно, що схильність до ризику системи управління не може бути величиною незмінною. Вона повинна знаходитись в прямій залежності від рівня ризикозахищеності підприємства та ймовірності і розмірів коливань позитивних та негативних результатів альтернативних стратегій. 10. Дослідження економічного механізму виникнення і шляхів запобігання кризових станів на підприємствах в умовах України показало, що під економічним механізмом прийнято розуміти ланцюг послідовних взаємозалежних економічних явищ. Як і всякий економічний механізм, механізм виникнення кризового стана "запускається" суб'єктами, що ініціюють вихідні економічні явища. Під впливом цих вихідних явищ починається процес проходження одного за іншим у визначеній послідовності ланцюжка взаємозалежних економічних явищ, наприкінці якого наступає завершальне явище - кризовий стан. У якості вихідних можуть виступати численні і різноманітні по характері і силі початкового імпульсу економічні явища, що ініціюються агентами як зовнішнього, так і внутрішнього середовища. 11. У розвитку будь-який організації існує імовірність настання кризи, що обумовлюється не тільки помилками в стратегії управління, недостатнім увагою до проблем розвитку або поразки в конкурентній боротьбі, але і такими об'єктивними чинниками, як коливання ринкової кон'юнктури, періодична модернізація технології, зміни в організації виробництва, зміна персоналу або зовнішні економічні умови, а нерідко - і політична обстановка. Будь-яке управління організацією повинне бути антикризовим, тобто побудованим на врахуванні ймовірності і небезпеки кризових ситуацій. 13. Метою антикризового управління є розробка і першочергова реалізація заходів, спрямованих на нейтралізацію найбільш небезпечних шляхів, які інтенсивно впливають на завершальне явище, що призводять до кризового стану. Виходячи з концепції антикризового розвитку підприємства, ключовими аспектами антикризового управління нею є: а) прогнозування криз; б) фінансово-економічне регулювання кризових процесів; в) правове регулювання кризового розвитку; г) конфліктологія (визначення й оцінка джерел і причин кризи); д) менеджмент у кризових ситуаціях або в умовах погрози кризи, тобто ризику. 13. Ризик визначається як можливість утрати частини ресурсів і/або недоотримання прибутків у порівнянні з рівнями і значеннями, розрахованими виходячи з передумов про найбільш раціональне використання ресурсів і прийнятого сценарію розвитку ринкової кон'юнктури. Ризик у підприємницькій діяльності виконує ряд функцій із який виділяють такі: інноваційна, регулятивна, захисна й аналітична. 14. В процесі управління ризиком особливий інтерес представляє механізм оцінки підприємницького ризику, за яким розраховується ризик, що впливає на результати підприємницької діяльності. Оцінка ризику - це визначення кількісним або якісним способом розміру (ступеня) ризику. В процесі прийняття підприємницького рішення в будь-якій сфері діяльності (відкриття нової справи, укладання угод на покупку і/або продаж товарів і послуг, вкладення тимчасово вільних коштів у новий проект, одержання кредиту тощо) перед підприємцем постає завдання вибору тільки одного, який би відповідав його вимогам. Для цього підприємцю необхідно проаналізувати всі можливі варіанти рішення і їхнього наслідків. 15. Для підприємця не завжди представляється можливим розрахувати підприємницький ризик за допомогою розглянутих вище методів. Це зв'язано, як правило, з нестачею інформації, часу, а іноді і з неможливістю проведення даного розрахунку через відсутність необхідних навичок чи досвіду. Тому особливий інтерес представляє оцінка підприємницького ризику на основі аналізу фінансового стану підприємства. Це один із самих доступних методів відносної оцінки ризику як для підприємця-власника фірми, так і для його партнерів. Фінансовий стан фірми - це комплексне поняття, що характеризується системою абсолютних і відносних показників, які відбивають наявність, розміщення і використання фінансових ресурсів підприємства. Аналіз даних показників дозволяє оцінити фінансову усталеність підприємства, що у свою чергу є критерієм оцінки ризику. 16. Існують різні методи управління ризиками в антикризовому менеджменті, але найважливішими з них є три: диверсифікація, страхування ризиків і передача ризиків, оскільки ці методи найбільш дієві в умовах нестабільного зовнішнього середовища. 17. Профілактичні заходи хоча і знижують ймовірність ризику, але не в змозі нейтралізувати всі пов'язані з ним негативні фінансові наслідки. Використана література: 1. Милашко О. Г. Статистичний аналіз стану та розвитку підприємств готельного господарства Одеської області / О. Г. Милашко // Науковий вісник. Одеський держ. екон. ун-т. Всеукраїнська асоціація молодих науковців. Одеса, 2010. 2. Семенова К. Д. Виявлення та оцінка ризиків як елемент забезпечення конкурентоспроможності підприємства / К. Д. Семенова, К. І. Тарасова // Конкурентоспроможність підприємства : оцінка рівня та напрями підвищення : [монографія / за заг. ред. О. Г. Янкового]. – Одеса : Атлант, 2013. 3.Оптимізація бізнес-процесів: навч. посіб. / Г.О. Швиданенко, Л.М. Приходько. – К.: КНЕУ, 2012 |