курсовая работа. Курсовая Порошина. Курсовая работа анализ и совершенствование фирменного стиля экономического субьекта

Скачать 236.18 Kb. Скачать 236.18 Kb.

|

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И МОЛОДЕЖНОЙ ПОЛИТИКИ СВЕРДЛОВСКОЙ ОБЛАСТИ ГАПОУ СО «НИЖНЕТАГИЛЬСКИЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ КОЛЛЕДЖ» Комиссия коммерческих дисциплин КУРСОВАЯ РАБОТА АНАЛИЗ И СОВЕРШЕНСТВОВАНИЕ ФИРМЕННОГО СТИЛЯ ЭКОНОМИЧЕСКОГО СУБЬЕКТА ПМ 02 Организация и проведение экономической и маркетинговой деятельности

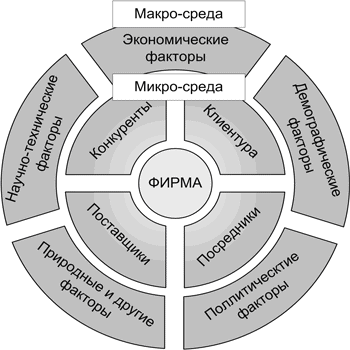

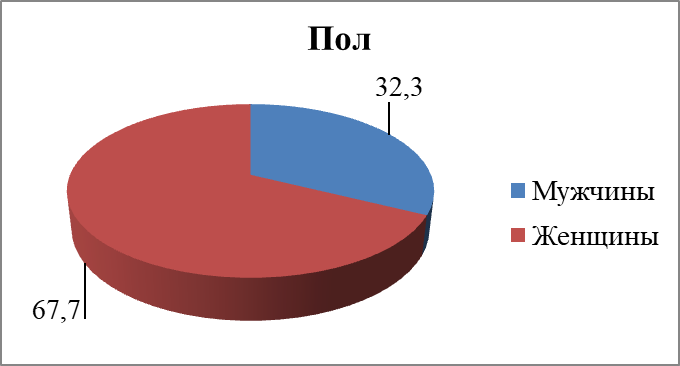

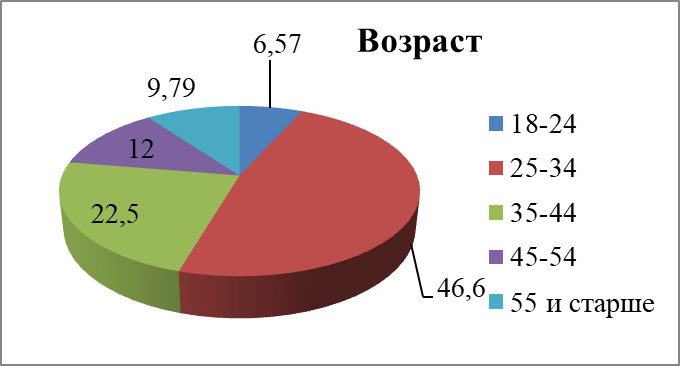

Нижний Тагил 2022 СОДЕРЖАНИЕВВЕДЕНИЕ… 3 1 Теоретические основы анализа финансового состояния предприятия 6 1.1 Сущность и значение анализа финансового состояния предприятия 6 1.2 Основные направления по улучшению финансового состояния предприятия 12 Все фирмы стараются производить продажу товара с немедленной оплатой, но под влиянием конкуренции часто приходится соглашаться на отсрочку платежей. Возникает следующая ситуация: продукция отправлена покупателю, запасы сократились, дебиторская задолженность увеличилась. Дебиторская задолженность сократится позже, когда будет произведена оплата товара и фирма получит деньги. 16 2 Анализ финансового состояния предприятия ООО «Аскона» 18 2.1 Общая характеристика ООО «Аскона» и анализ его финансового состояния 18 Всё имущество, находящееся в распоряжении предприятия, делится на внеоборотные и оборотные активы. 21 Общее имущество предприятия по всей России в период с 2018 по 2020 гг. увеличилось на 49718 тыс.руб. под влиянием суммарного увеличения стоимости внеоборотных активов на 23728 тыс.руб. и увеличения оборотных активов на 25990 тыс.руб. 21 2.2 Анализ показателей финансового состояния предприятия 26 Общие выводы по оценке финансового состояния ООО «Аскона» 50 3 Разработка мероприятий по улучшению финансового состояния ООО «Аскона» 52 Заключение 67 Список использованных источников 71 Денежным оборотом сопровождаются все отношения между юридическими лицами - участниками какой- либо производственной (либо непроизводственной) деятельности, а совокупность денежных отношений, возникающих в процессе производства и реализации продукции (работ, услуг) и включающих формирование (и использование) денежных доходов, обеспечение кругооборота средств в воспроизводимом процессе, организацию взаимоотношений с другими предприятиями, бюджетом, банками называют финансами. В современных экономических условиях деятельность каждого предприятия является уязвимой. Для того, чтобы обеспечивать выживаемость организации в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих конкурентов. Финансовое состояние - важнейшая характеристика экономической деятельности предприятия. Оно представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, но и в том, чтобы найти и предложить пути для его улучшения. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дать возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс- анализа и углублённого анализа финансового состояния. Финансовый анализ даёт возможность оценить: - имущественное состояние предприятия; - степень предпринимательского риска; - достаточность капитала для текущей деятельности и долгосрочных инвестиций; - потребность в дополнительных источниках финансирования; - способность к наращиванию капитала; - рациональность привлечения заёмных средств; - обоснованность политики распределения и использования прибыли. Основу информационного обеспечения анализа финансового состояния должна составить бухгалтерская отчётность, которая является единой для организаций всех отраслей и форм собственности. Результаты финансового анализа позволяют выявить уязвимые места, требующие особого внимания, и разработать мероприятия по их ликвидации. Оценка финансово – хозяйственного состояния не равнозначна его анализу. Анализ является необходимой основой. А непосредственно оценка включает в себя рассмотрение каждого показателя, полученного в результате анализа с точки зрения соответствия его нормальному для предприятия уровню. Также при оценке рассматриваются факторы, повлиявшие на величину показателей и их возможных изменений, необходимая величина показателя на перспективу и способы достижения этой величины, взаимозависимость показателей финансового состояния. Это делается для правильной ориентации специалистов предприятия в методах улучшения его финансового состояния. Всё вышеизложенное определило актуальность выбранной мною темы курсовой работы. Целью данной работы является анализ и оценка финансово – хозяйственного состояния организации для разработки эффективных управленческих решений. Задачами для достижения данной цели стали: 1.Рассмотрение сущности и значения анализа финансово – хозяйственного состояния предприятия. 2.Проведение расчёта показателей, характеризующих уровень финансово – хозяйственного состояния предприятия. 3.Оценка финансово- хозяйственного положения предприятия. 4.Разработка мероприятий по улучшению финансово – хозяйственного состояния предприятия и расчёт экономического эффекта от их внедрения. Объектом исследования является ООО «Аскона». Предметом исследования является финансово – хозяйственная деятельность предприятия. Методическое обеспечение представлено справочной и специальной литературой, нормативно – правовыми актами. Работа состоит из введения, трех глав, заключения. 1 Теоретические основы анализа финансового состояния предприятия1.1 Сущность и значение анализа финансового состояния предприятияФинансовый анализ предприятия – это изучение ключевых параметров и коэффициентов, дающих объективную картину финансового состояния предприятия: прибыли и убытков, изменений в структуре активов и пассивов, расчётах с дебиторами и кредиторами, ликвидности, устойчивости. Правовая база рыночной экономики предусматривает обязательное формирование и представление экономической общественности публичной финансовой отчётности. Показатели этой отчетности используют при принятии всех решений, определяющих последующую деятельность предприятия. Любое решение основывается на результатах анализа бухгалтерской и финансовой отчётности, характеризующих работу организации за указанный календарный период. При этом оценивают абсолютные значения показателей отчётности, их структуру, качество управления финансами, деятельность на рынках денежных средств и капитала. Этот анализ проводят с позиций бизнес - партнёров, инвесторов, кредиторов, персонала организации. Методология экономического и финансового анализа развивалась в течение десятилетий и на сегодняшний момент наиболее полно отражена в Международных стандартах аудиторской деятельности, определяющих характер аналитических процедур и последовательность их этапов. Согласно стандарту различают: - определение цели исследования и способа её достижения; - оценку достоверности и полноты используемой информации; - методы анализа и варианты их реализации; - обобщение результатов и формулирование выводов. Аналитическая работа ведётся по следующим направлениям: - оценка структуры активов и их источников; - определение ликвидности активов и платёжеспособности; - характеристика финансовой устойчивости; - исследование потоков денежных средств и деловой активности; - анализ движения капитала; - выявления факторов, влияющих на финансовый результат и величину прибыли; - формализация политики выплаты дивидендов [37, с.96]. Основным, если не единственным источником информации об устойчивости финансового положения является бухгалтерская отчётность. В рыночной экономике отчётность организации базируется на обобщении данных бухгалтерского учёта и является информационным звеном, связывающим организацию с обществом и её партнёрами – пользователями информации о деятельности организации. Субъекты анализа могут быть заинтересованы в деятельности организации непосредственно (собственники средств организации, займодавцы, поставщики, клиенты, налоговые органы, персонал и руководство организации) и опосредованно (аудиторские фирмы, консультанты, биржи, юристы, пресса, профсоюзы). Финансовый анализ – это анализ, который осуществляется по результатам финансово - хозяйственной деятельности предприятия: выполнению финансового плана, эффективности использования собственного и заёмного капитала, выявлению резервов увеличения суммы прибыли, росту рентабельности, улучшению финансового состояния и платёжеспособности предприятия. Есть ещё одно определение – это анализ абсолютных и относительных показателей бухгалтерской отчётности пользователями информации. Основное содержание финансового анализа составляют следующие элементы: - анализ абсолютных показателей прибыли; - анализ относительных показателей рентабельности; - анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платёжеспособности организации; - анализ эффективности использования авансированного капитала; - экономическая диагностика финансового состояния организации и рейтинговая оценка эмитентов. Существует многообразная экономическая информация о деятельности организации и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчётности называют классическим способом анализа. Целью финансового анализа является оценка финансовых результатов и финансового состояния прошлой деятельности, отражённой в отчётности, и на момент анализа, а также оценка будущего потенциала организации, т.е. экономическая диагностика хозяйственной деятельности. Выделяют 3 основных этапа финансового анализа: 1. Определение цели анализа и подхода к нему. 2. Оценка качества информации, представленной для анализа. 3. Определение методов анализа, проведение самого анализа и обобщение полученных результатов. Здесь стоит отметить, что на первом этапе возможны следующие основные подходы: сравнение показателей организации со средними показателями народного хозяйства или отрасли (такие показатели называют «идеальными» или «нормативными»); сравнение показателей данного отчётного периода с данными предшествующих периодов, а так же с плановыми показателями для отчётного периода; сравнение показателей организации с показателями других фирм – конкурентов. А на втором этапе анализа оценка информации заключается не только в счётной проверке данных учёта, но и в определении влияния способов учёта на формирование показателей отчётности. В ходе финансового анализа могут использоваться следующие основные методы: - анализ абсолютных показателей (чтение баланса); - горизонтальный (сравнение каждой позиции отчётности с предыдущим периодом); - вертикальный (определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом); - трендовый (сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов). С помощью тренда формируют возможные значения показателей в будущем, т.е. ведётся прогнозный анализ; - анализ относительных показателей или финансовых коэффициентов (расчёт отношений между отдельными позициями отчёта или позициями разных форм отчётности, определение взаимосвязей показателей); - пространственный анализ (сравнительный анализ сводных показателей отчётности по составляющим их элементам: дочерним фирмам, цехам); - факторный анализ (анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических приёмов исследования). Объектами финансового анализа являются финансовые результаты и финансовое состояние предприятия. Общая характеристика финансового состояния должна углубляться проведением расчётов показателей финансовой устойчивости организации. Обобщающим показателем устойчивости является излишек или недостаток источников средств для формирования запасов и затрат. Источники целесообразно определять в следующей последовательности. Сначала по данным баланса исчисляют сумму собственных оборотных средств, которой располагает организация. Она равна итогу 3 раздела пассива баланса (стр.490) плюс долгосрочные кредиты и займы (стр.590) и минус итог раздела актива (стр.190). Затем рассчитывают общую величину основных источников формирования запасов и затрат. Для этого к собственным оборотным средствам прибавляют остаток непогашенных краткосрочных кредитов и краткосрочных займов (стр. 610). Каждая из приведённых характеристик источников формирования запасов и затрат должна быть уменьшена на величину иммобилизации оборотных средств: расходов, не перекрытых средствами фондов и целевого финансирования, превышения расчётов с работниками по ссудам. Иммобилизация может также скрываться в составе прочих дебиторов и прочих активов, но определение величины возможно лишь в рамках внутреннего анализа на основе учётных данных. Критерием здесь должна служить низкая ликвидность или полная неликвидность обнаруженных сомнительных сумм. Излишек собственных оборотных средств образуется при условии, когда их величина превышает сумму запасов и затрат. При обратном положении – у организации имеется недостаток собственных оборотных средств. На основании рассчитанных показателей аналитики дают оценку финансовой устойчивости. Она оценивается следующим образом: - абсолютно устойчивое финансовое состояние, если имеется излишек собственных оборотных средств и краткосрочные кредиты и займы; - нормальная устойчивость при равенстве запасов и затрат собственным оборотным оборотным средствам плюс краткосрочные кредиты и займы; - неустойчивое финансовое состояние, когда существует недостаток основных источников формирования запросов и затрат, но имеются резервы их пополнения (кредиты, дополнительные займы, собственные резервы); - кризисное финансовое состояние, при котором организация находится на грани банкротства, когда денежных средств краткосрочных ценных бумаг и дебиторской задолженности с ближайшими сроками погашения недостаточно для покрытия даже его кредиторской задолженности и просроченных ссуд. Кризисное состояние выражается в наличии просроченной задолженности по ссудам, займам, платежам поставщикам, недоимок в бюджеты, неплатежам по оплате труда и др. Такое состояние обуславливается рядом причин: недостатком собственных оборотных средств, наличием сверхнормативных запасов, иммобилизацией оборотных средств в «долгострой», перерасходом средств специальных фондов и целевого назначения [36, с.111]. Информация, содержащаяся в балансе организации достаточно полно характеризует размещение и использование активов, а также структуру источников их формирования (собственного капитала и обязательств). Непосредственно из бухгалтерского баланса видны следующие финансовые характеристики организации: - общая стоимость имущества (итог актива баланса минус сумма убытков); - стоимость иммобилизированных активов (итог раздела I актива); - стоимость оборотных средств (итог раздела II актива); - стоимость материальных оборотных средств (строка 210 баланса); - дебиторская задолженность, платежи по которой ожидаются более, чем через один год после отчётной даты (строка 230 баланса); - такая же задолженность, погашение по которой ожидается в течение 12 месяцев после отчётной даты (строка 240 баланса); - сумма свободных денежных средств (строка 260 баланса); - инвестиции в ценные бумаги (строка 250 баланса); - величина собственного капитала (итог раздела III пассива баланса); - долгосрочные кредиты и займы, как правило, предназначенные для формирования основных средств и других внеоборотных активов (итог раздела IV пассива баланса); - объём заёмных средств (строка 610 баланса); - обязательства по погашению кредиторской задолженности (строка 620 баланса); - задолженность по начислению дивидендов (строка 630 баланса); - резервы предстоящих расходов (строка 650 баланса); - прочие краткосрочные обязательства (строка 660 баланса). С целью дальнейшего анализа финансового состояния организации, статьи актива баланса группируют по признакам ликвидности, а пассива – по срочности обязательств. Такой баланс называют агрегированным. С помощью него удобно определять абсолютное приращение показателей и их темпы роста. Он также полезен при проведении вертикального анализа, выявляющего соотношение отдельных разделов [37, с.98]. 1.2 Основные направления по улучшению финансового состояния предприятияВ результате мирового экономического кризиса в России многие отечественные предприятия оказались на грани банкротства. Банкротство (несостоятельность) – это неспособность должника платить по своим обязательствам ввиду отсутствия у него денежных средств. Работа любого хозяйствующего субъекта в рыночных условиях постоянно сопряжена с риском потерь, т.е. наступлением банкротства предприятия. В условиях неустойчивого состояния предприятие может реагировать одним из следующих способов. Первый способ - защитная реакция; это резкое сокращение расходов, закрытие подразделений, сокращение и продажа оборудования, увольнение персонала, сокращение части рыночного сегмента, снижение цен и сбыта продукции. Вторым способом является наступательная тактика. Сюда относят модернизацию оборудования, внедрение новых технологий, эффективный маркетинг, поиск новых рынков сбыта, разработку и внедрение прогрессивной стратегической концепции планирования и управления [16, с.43]. Если причина неудач фирмы, к примеру, «плохое» руководство, то его меняют на более грамотное и компетентное, которое, в свою очередь, предлагает новую концепцию развития фирмы. Также причиной потерь фирмы могут быть высокие издержки производства. В таком случае сокращаются все непроизводственные и малопродуктивные затраты – устраняются излишние и устаревшие производственные мощности, улучшаются технологические процессы, сокращаются управленческие расходы, продаются и ликвидируются убыточные производства либо производство переключается на высокорентабельную продукцию и т.п. Денежные потоки – это деньги, поступающие в компанию от продаж и из других источников, а также деньги, затрачиваемые компанией на закупки, оплату труда и т.д.; иными словами, это любое движение денежных средств между участниками денежного обращения. Существование фирмы на рынке нереально без управления денежными потоками. Поэтому важно в совершенстве овладеть приёмами управления денежным оборотом и финансовыми ресурсами фирмы. Для эффективного управления финансовыми потоками необходимо определить оптимальный размер оборотного капитала, так как денежные средства входят в его состав. С одной стороны, недостаток наличных средств может привести фирму к банкротству, и чем быстрее темпы её развития, тем больше риск остаться без денег. С другой стороны, чрезмерное накопление денежных средств не является показателем благополучия, так как предприятие теряет прибыль, которую могло бы получить в результате инвестирования этих денег. Это приводит к «омертвлению» капитала и снижает эффективность его использования. Одним из методов контроля за состоянием денежной наличности является управление соотношением балансового значения денежной наличности в величине оборотного капитала. Определяют коэффициент (процент) наличных средств от оборотного капитала делением сумм наличных денежных средств на сумму оборотных средств. Рассматривая соотношение наличности денег в оборотном капитале, нужно знать, что изменение пропорции не обязательно характеризует изменение наличности, так как могут изменяться товарно – материальные запасы, которые являются частью оборотного капитала. Возможен другой подход к определению количества наличности, необходимой для предприятия. Это оценка баланса наличности в сравнении с объёмом реализации. Высокое значение показателя говорит об эффективном использовании наличности и позволяет увеличивать объём продаж без изменения оборотного капитала, сокращая издержки обращения, увеличивая прибыль. Существует несколько вариантов ускорения получения наличности: ускорение процесса выставления счетов покупателям и заказчикам, личная деятельность менеджера по получению платежей, концентрация банковских операций (средства накапливают в местных банках и переводят на специальный счёт, где они аккумулируются), получение наличности со счетов, на которых они лежат без использования. Также, если предприятие испытывает недостаток наличности, можно отсрочить платежи поставщикам, используя чеки или векселя [24, с.56]. С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товароматериальные ценности, поэтому к ним применимы общие требования: - целесообразно иметь определённую величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности; - необходим базовый запас денежных средств для выполнения текущих расчётов; - необходимы определённые денежные средства для покрытия непредвиденных расходов [26, с.79]. Для своего развития предприятие должно вкладывать средства в развитие технической базы. Эффективность этих вложений определяется альтернативными вариантами инвестирования. В настоящее время выделяют следующие источники инвестирования в оборудование: 1) реинвестирование в оборудование положительных финансовых потоков от собственной деятельности (часть чистой прибыли плюс амортизационные отчисления); 2) привлечение ресурсов долговым или долевым способом для приобретения необходимых производственных фондов, в том числе иностранных инвестиций, государственных вложений и государственного кредитования; 3) использование аренды для осуществления производства на новом и более совершенном оборудовании; 4) применение специфических инвестиционных процедур, например, лизинговых операций, инвестиционного налогового кредита, промышленной ипотеки и др. Лизинг представляет собой вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определённую плату, на определённый срок и на определённых условиях, обусловленных договором, с правом выкупа имущества лизингополучателем. Лизингодателем может выступать как юридическое (лизинговая компания), так и физическое лицо, роль которого в лизинговой сделке сводится к приобретению в собственность имущества и предоставлению его в качестве предмета лизинга лизингополучателю за определённую плату, на определённый срок и на определённых условиях во временное владение и использование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Лизингополучателем может быть физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определённую плату, на определённый срок и на определённых условиях во временное владение и пользование. В отличие от арендатора, состоящего в отношениях традиционного договора аренды, лизингополучатель имеет возможность выбора поставщика и вида необходимого ему оборудования [8, с. 25]. Сам лизинговый процесс (от идеи до практической реализации проекта: эксплуатации оборудования, производства продукции, окончания сделки) можно представить в виде цикла, состоящего из трёх основных стадий: подготовительной (прединвестиционной), организационной (инвестиционной) и эксплуатационной. На первой стадии стороны (лизингодатель и лизингополучатель) осуществляют подготовительную работу: обсуждают условия и особенности сделки, оформляют заявки, готовят заключения о платёжеспособности клиентов, определяют экономическую эффективность проекта и др. На второй стадии лизинговой сделки происходит юридическое оформление – заключаются договора, и объект лизинга передаётся пользователю. Третья стадия – это период эксплуатации объекта лизинга, выплаты лизинговых платежей и закрытия сделки (выкуп или возврат имущества лизингополучателем) [28, с.99]. Управление дебиторской задолженностью Все фирмы стараются производить продажу товара с немедленной оплатой, но под влиянием конкуренции часто приходится соглашаться на отсрочку платежей. Возникает следующая ситуация: продукция отправлена покупателю, запасы сократились, дебиторская задолженность увеличилась. Дебиторская задолженность сократится позже, когда будет произведена оплата товара и фирма получит деньги. Говоря о поддержании дебиторской, стоит отметить такое эффективное средство, как предоставление кредита. Наиболее эффективной считается такая кредитная политика, которая максимизирует чистые денежные поступления за некоторый период, компенсируя риск, принимаемый на себя фирмой. Оптимальная кредитная политика, а, следовательно, оптимальный уровень дебиторской задолженности прямо зависит от специфики деятельности каждой конкретной фирмы. Например, организации, у которых имеется недогрузка производственных мощностей и низкий уровень переменных затрат, могут придерживаться более либеральной политики и согласится на больший уровень задолженности, чем фирмы, работающие на полную мощность и имеющие небольшую удельную прибыль. Вместе с тем, оптимальная кредитная политика может различаться у компаний одной отрасли, а также у отдельной компании в различные период времени [23, с. 95]. При реализации товара в кредит возникает следующая ситуация: запасы уменьшаются на величину затрат на реализованную продукцию дебиторская задолженность увеличивается на сумму подлежащей получению выручки от реализации разница между выручкой и затратами отражается на счёте «нераспределённая прибыль». Если оплата товара производится немедленно, прибыль получается реальная, если же товар продан в кредит, то прибыль лишь числится на балансе, фактически же её не существует до того момента, пока оплата не будет произведена, поэтому большое значение для организаций в настоящее время имеет отбор потенциальных покупателей и определение условий оплаты товаров. 2 Анализ финансового состояния предприятия ООО «Аскона»2.1 Общая характеристика ООО «Аскона» и анализ его финансового состоянияКомпания «Аскона» с 1990 года присутствует на рынке матрасов и товаров для сна. В числе заказчиков этой компании такие производители спален, как «Шатура», «Миассмебель», «Сходня», «Мебель Черноземья», «Лотус», «Орел- Мебель», «Севзапмебель», «Заречье», «Красный Октябрь», «Ангстрем», «Кристина», «Иваново- Мебель», «Ярославский мебельный комбинат», «Сторосс», «Кавказ», «Мценскмебель», и др. Компанией накоплен огромный опыт разработки матрасов по специальным требованиям, необходимых геометрических размеров, функциональных свойств, строго заданного качества. На рисунке 1 представлена организационная структура салона «Аскона» ИП Черников К.В. Организационная структура предприятия является линейно-функциональной.  Генеральный директор   Директор салона     Старший продавец-кассир Старший продавец-кассир     Продавец-кассир Продавец-кассир Рисунок 1 – Организационная структура салона «Аскона» ИП Черников К.В. Микросреда салона «Аскона» представлена силами, имеющими непосредственное отношение к самой фирме и ее возможностям по обслуживанию клиентуры, т.е. поставщиками, маркетинговыми посредниками, клиентами, конкурентами и контактными аудиториями. Макросреда представлена силами более широкого социального плана, которые оказывают влияние на микросреду такими, как факторы демографического, экономического, технического, политического, культурного характера. На рисунке 2 представлена микро- и макросреда салона «Аскона» ИП Черников К.В.  Рисунок 2 – Окружающая макро- и микросреда салона «Аскона» ИП Черников К.В. По результатам анализа продаж компании «Аскона» за 2020 год (данные официального сайта), целевой аудиторией компании являются: Пол (рисунок 3): женщины – 67,7%; мужчины – 32,3%.  Рисунок 3 – Целевая аудитория по полу, % Возраст (рисунок 4): 18-24 – 6,57%; 25-34 – 46,6%; 35-44 – 22,5%; 45-54 – 12%; 55 и старше – 9,79%.  Рисунок 4 – Целевая аудитория по возрасту, % Географическое положение (рисунок 5): Москва и МО – 23,3%; Санкт Петербург – 10%; Уфа – 4%; Краснодар – 3%; Екатеринбург и Свердловская область – 3%; Остальные регионы – 56,7%.  Рисунок 5 – Целевая аудитория по географическому положению, % |