Нага. Курсовая по финансовому анализу. Курсовая работа По дисциплине Финансовый анализ Тема Финансовый анализ нгк славнефть

Скачать 1.47 Mb. Скачать 1.47 Mb.

|

2.2. Анализ основных коэффициентов эффективности деятельности ПАО «ГАЗПРОМ» по прогнозным значениямТаблица 32

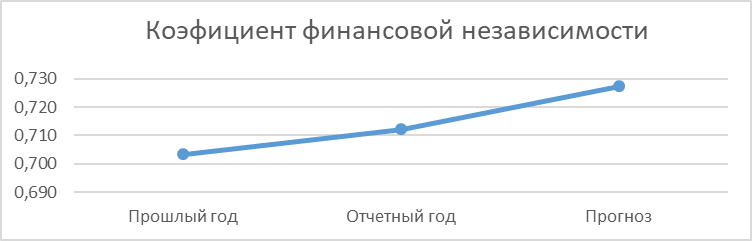

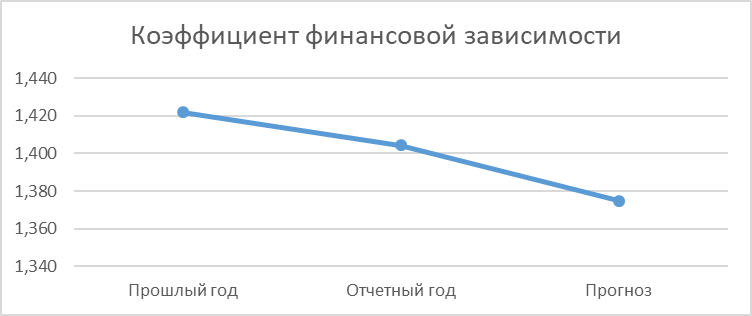

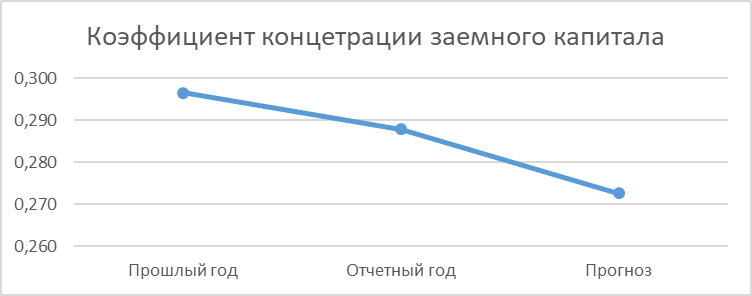

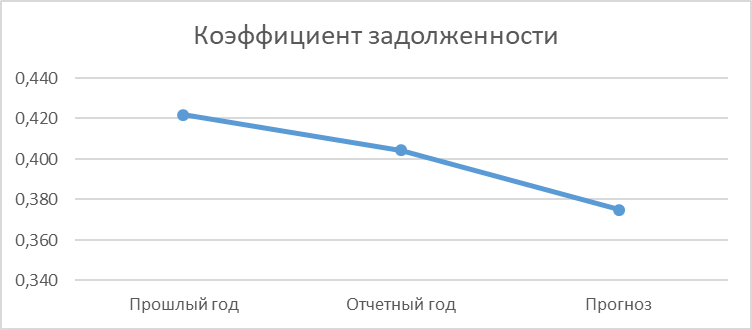

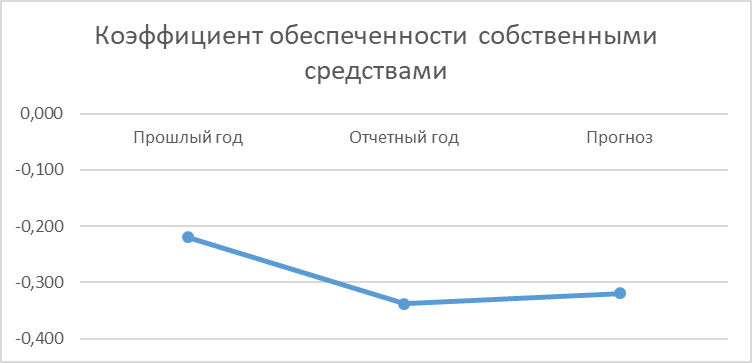

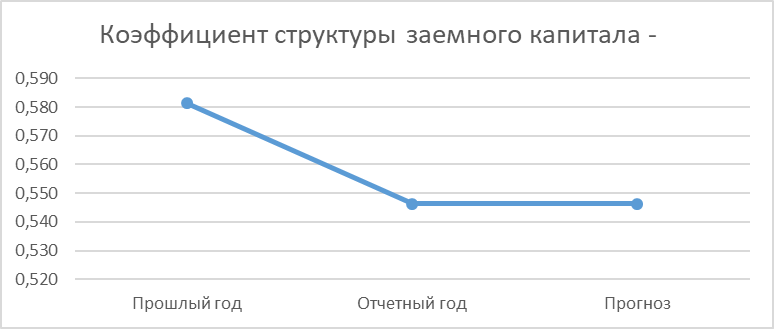

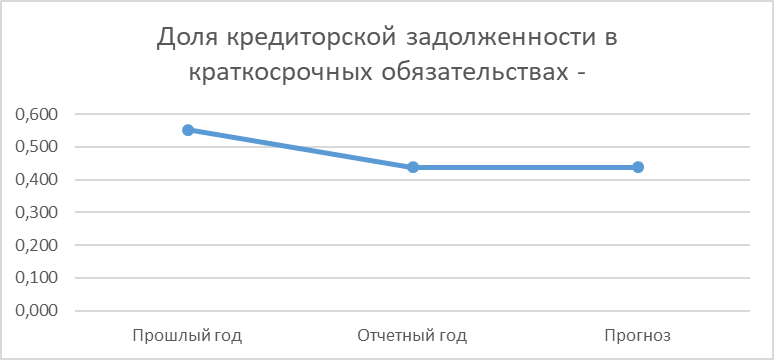

Согласно таблице, коэффициент финансовой независимости во всех периодах находится в области рекомендуемых значений, кроме того с каждым годом его значение увеличивается, что является положительной тенденцией для организации.  Рис.4 Коэффициент финансовой зависимости организации соответствует рекомендуемым значениям. Видна тенденция снижения данного коэффициента, что является положительной тенденцией для организации.  Рис.5 Коэффициент концентрации заемного капитала находится в области рекомендуемых значений во всех периодах, также видна тенденция снижения коэффициента с каждым годом, что является положительной тенденцией, так как это говорит о снижении степени долговой нагрузки на организацию.  Рис.6 Коэффициент задолженности находится в области рекомендуемых значений во всех периодах и с каждым годом уменьшается, что является положительным явлением, так как данный коэффициент говорит о том, что компания не имеет серьезных долговых обязательств и что компания в большей пропорции использует собственные средства для финансирования своих активов.  Рис.7 Коэффициент обеспеченности собственными средствами мало того, что не соответствует рекомендуемому значению, кроме того, является значением отрицательным, это говорит переизбытке собственного капитала.  Рис.8 Коэффициент структуры заемного капитала с каждым годом уменьшается, что является отрицательной тенденцией организации, так как это говорит об уменьшении доли долгосрочных обязательств в общей сумме обязательств, это, в свою очередь, повышает зависимость организации от краткосрочных обязательств и, как следствие, от ситуации на рынке.  Рис.9 Доля кредиторской задолженности в краткосрочных обязательствах уменьшается с каждым годом, что является положительной тенденцией, так как уменьшается зависимость организации от краткосрочных обязательств и увеличивается ее финансовая устойчивость.  Рис.10 Таблица 33

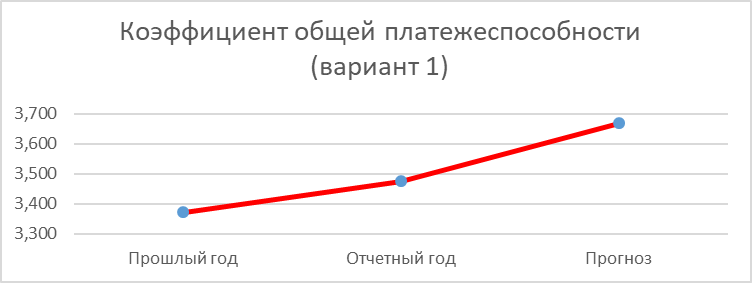

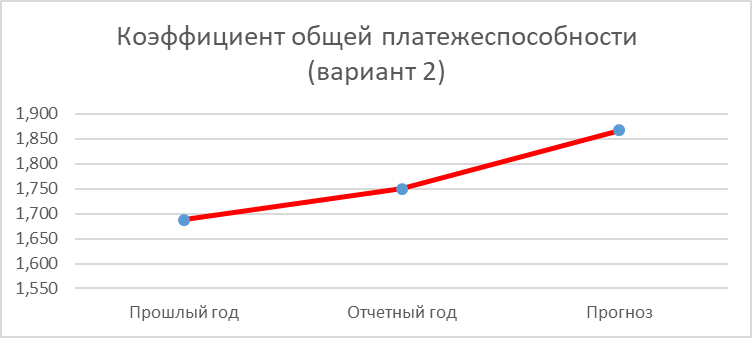

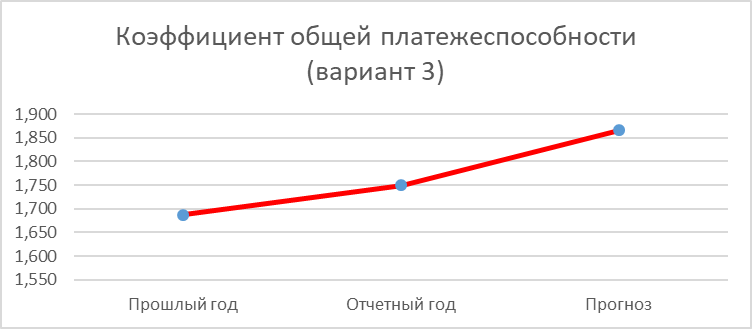

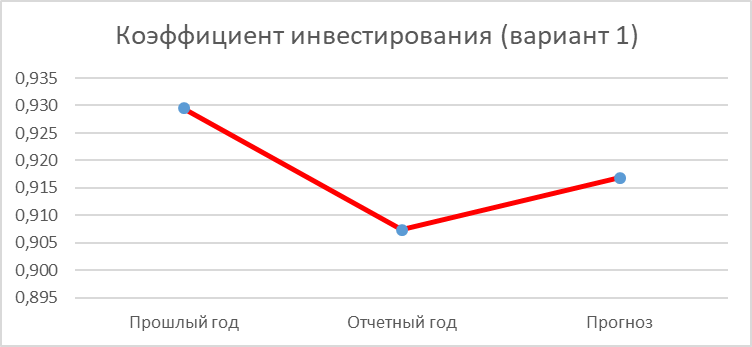

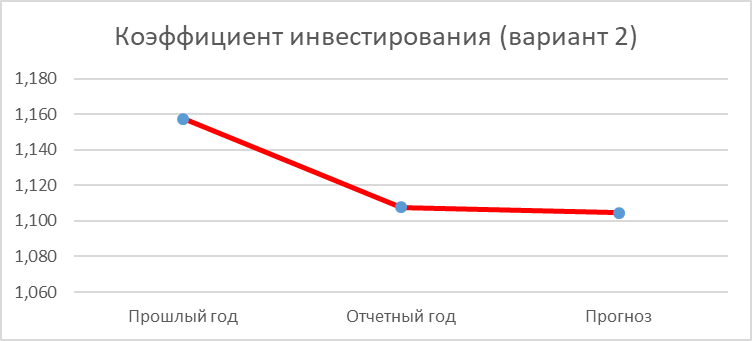

Коэффициенты общей платежеспособности, рассчитанные тремя способами, находятся в рамках рекомендуемых значений и с каждым годом их значения растут. Это является положительной тенденцией для организации, так как говорит о ее возможности погасить все обязательства в совокупности (краткосрочные и долгосрочные) за счет всех имеющихся ресурсов.  Рис.11  Рис.12  Рис.13 Значение коэффициента инвестирования (вариант 1) слегка отстает от рекомендованного значения и в отчетном году его значение падает, по прогнозу его значение будет расти, но так и не достигнет изначального значения. В целом, если тенденция к увеличению показателя останется, то это приведет к положительной ситуации для организации, так как коэффициент инвестирования отражает способность фирмы осуществлять финансирование внеоборотных активов за счет собственных возможностей и дает понимание того, насколько собственные финансовые ресурсы предприятия способны покрыть его производственные инвестиции. Помимо этого, данный коэффициент влияет на оценку платежеспособности и ликвидности предприятия.  Рис.14 Коэффициент инвестирования, рассчитанный вторым вариантом, находится в рамках рекомендуемых значений, но с каждым годом наблюдается тенденция к его уменьшению, что является отрицательной ситуацией для организации.  Рис.15 Таблица 34

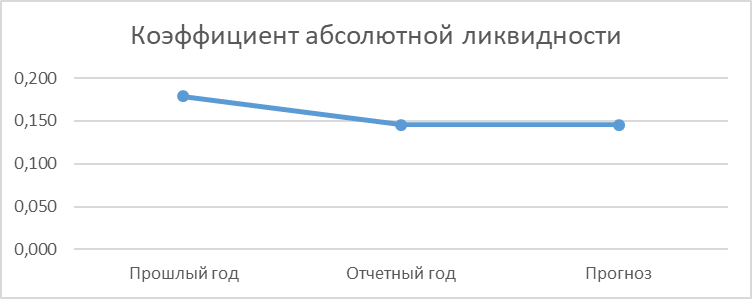

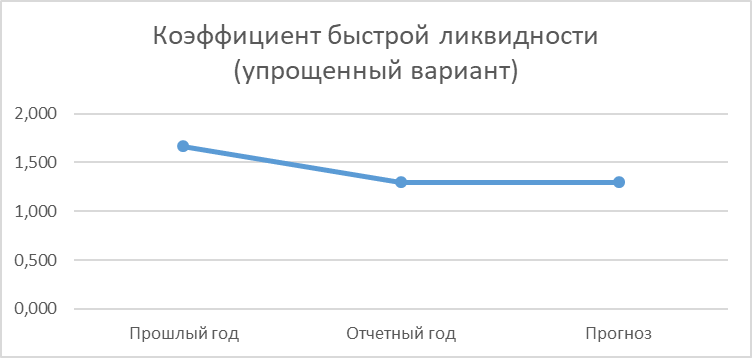

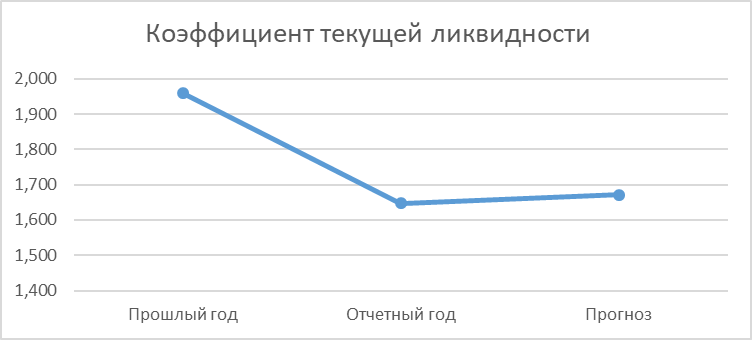

Коэффициент абсолютной ликвидности не находится в рамках рекомендуемых значений, к тому же с каждым годом его значение уменьшается, что является отрицательной тенденцией. Это говорит о том, что компания потенциально не сможет покрыть свои краткосрочные обязательства за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов.  Рис.16 Коэффициент быстрой ликвидности находится в рамках рекомендуемых значений, но с каждым годом его значение уменьшается значительно, что является отрицательной тенденцией, так как в случае, снижения показателя ниже рекомендуемого значения, организация будет неспособна погасить краткосрочные обязательства оборотными активами, к тому же вероятен риск потери потенциальных инвесторов или отказа в кредитовании.  Рис.17 Коэффициент текущей ликвидности также не находится в рамках рекомендуемых значений и аналогично прослеживается тенденция снижения показателя с каждым годом. Приближение показателя к единице говорит о не состоянии организации стабильно оплачивать текущие счета за счёт только оборотных активов, у организации возможно существуют трудности в покрытии текущих обязательств.  Рис.18 Таблица 35

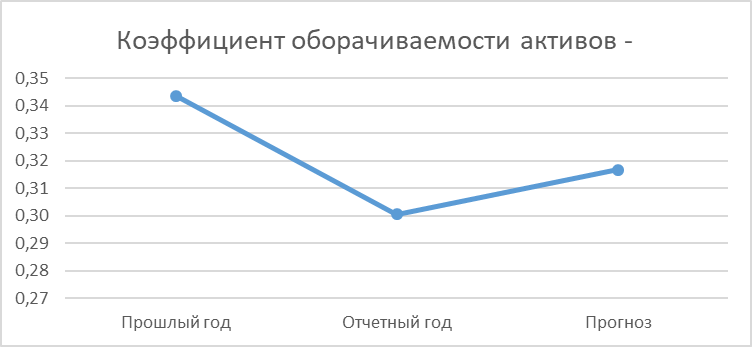

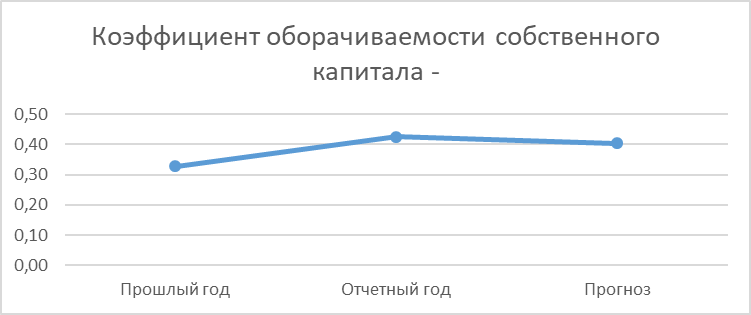

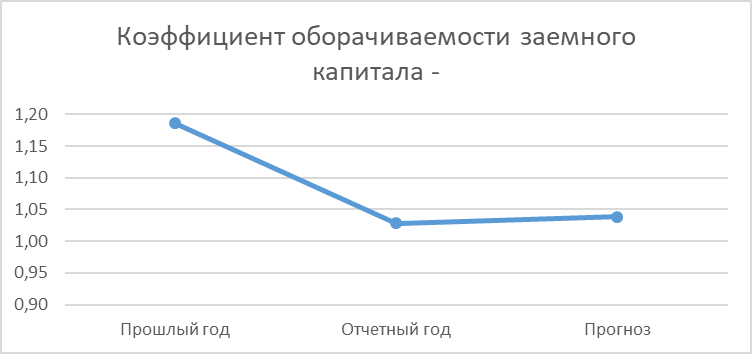

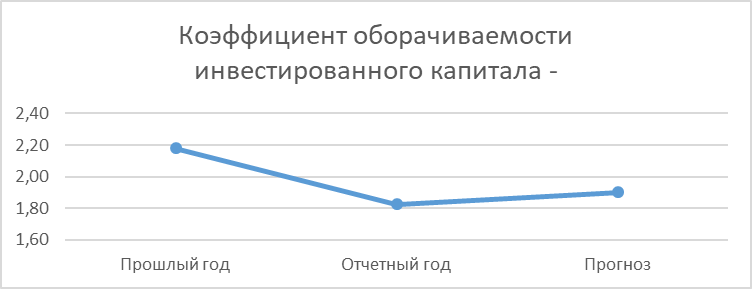

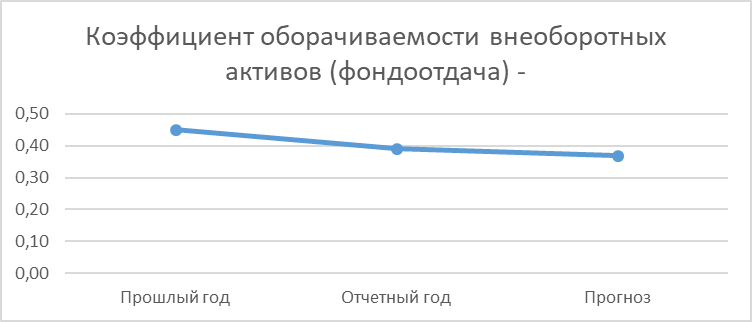

Коэффициент оборачиваемости активов к отчетному году имеет тенденцию к снижению, но если судить по прогнозному значению, то данный показатель пойдет в сторону увеличения. Это значит, что в прогнозном периоде эффективность использования активов увеличится по сравнению с отчетным годом, но все же данный показатель не превысит значения прошлого периода. Из этого можно сделать вывод, что, возможно, у организации снизились продажи или у нее большая зависимость в финансировании своего производственного процесса.  Рис.19 Коэффициент оборачиваемости собственного капитала в предыдущие периоды показывал значительный рост, но в прогнозном периоде он все же незначительно снизился. В прогнозном периоде на один рубль собственного капитала будет приходиться 40 копеек выручки, можно сделать вывод, что эффективность использования собственных средств слегка снизилась, но незначительно, опять же это может свидетельствовать о снижении продаж или о бездействии части собственных средств.  Рис.20 Коэффициент оборачиваемости заемного капитала имеет тенденцию к снижению, что свидетельствует об ухудшении эффективности использования заемных средств. Его снижение обусловлено снижением выручки и увеличением величины краткосрочных заемных средств, что являются факторами замедления оборачиваемости заемного капитала.  Рис.21 Коэффициент оборачиваемости инвестированного капитала в отчетном году показывал тенденцию к снижению, но в прогнозном периоде есть вероятность его увеличения на 0,08 пункта, дальнейший рост данного показателя приведет к замедлению оборачиваемости инвестированного капитала, что говорит о снижении инвестиционной активности.  Рис.22 Коэффициент оборачиваемости внеоборотных активов (фондоотдача) на протяжении трех периодов неуклонно падает, что говорит о снижении эффективности использования основных средств (на каждый рубль, вложенный в основные средства, приходится 37 копеек выручки в прогнозном периоде). Это может быть обусловлено введением нового оборудования или же увеличением целодневных простоев оборудования.  Рис.23 Таблица 36

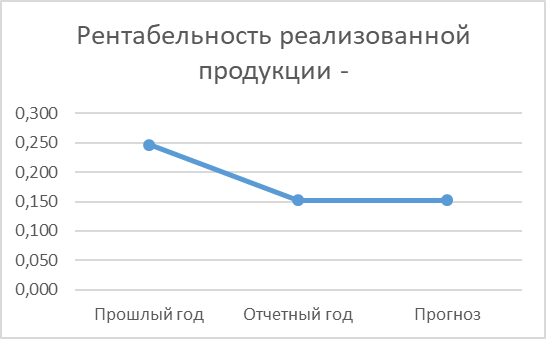

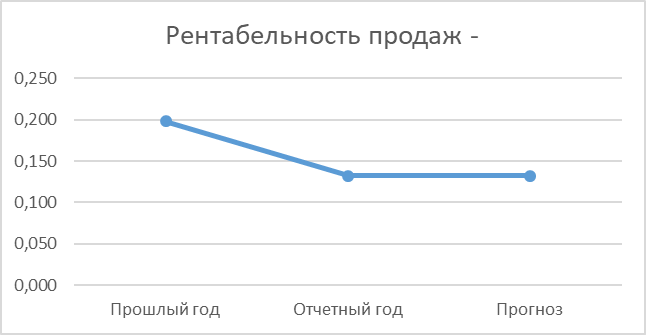

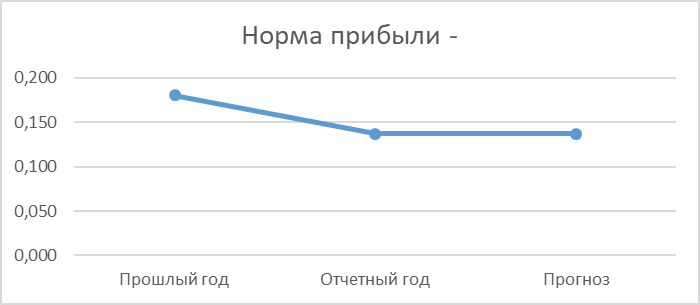

Так как темп роста затрат (99,98%) превышает темп роста выручки (91,88%) рентабельность реализованной продукции снижается, что подтверждают расчеты из таблицы 34. Данная ситуация имеет отрицательный характер для организации, она может быть обусловлена следующими причинами: изменение структуры ассортимента продаж, снижение цен, увеличение норм затрат и др.  Рис.24 Рентабельность продаж также с каждым периодом снижается и продолжает снижаться в прогнозном периоде. Рентабельность продаж уменьшилась на 0,066, это значит, что удельный вес снизился на 6,6 процентных пункта (показатель удельного веса прибыли от продаж).  Рис.25 Норма прибыли понизилась на 0,044, это означает, что на каждый рубль реализованной продукции приходится на 4,4 копейки меньше, чем в прошлом году.  Рис.26 Таблица 37

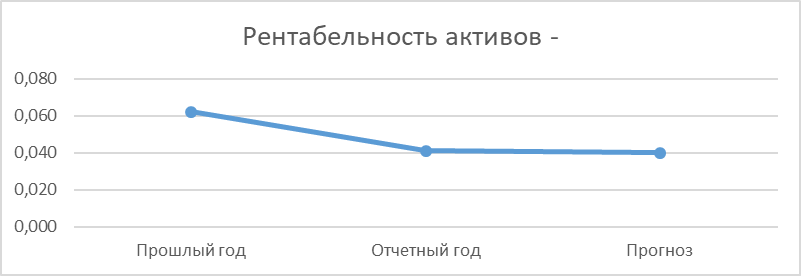

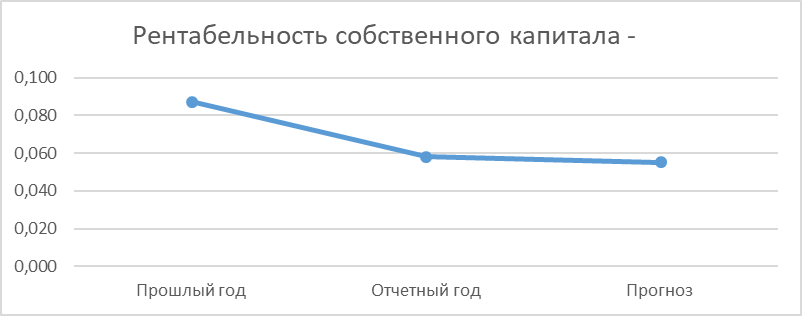

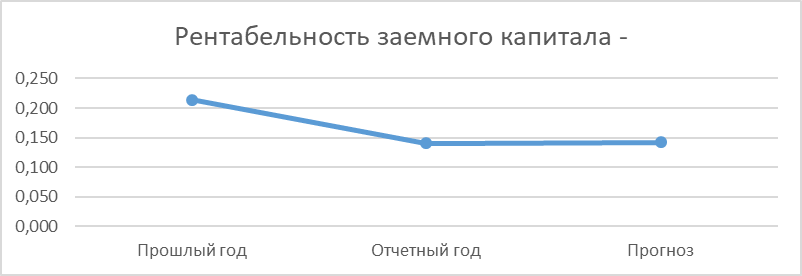

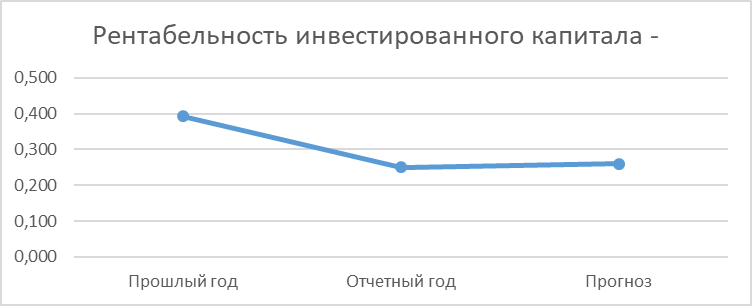

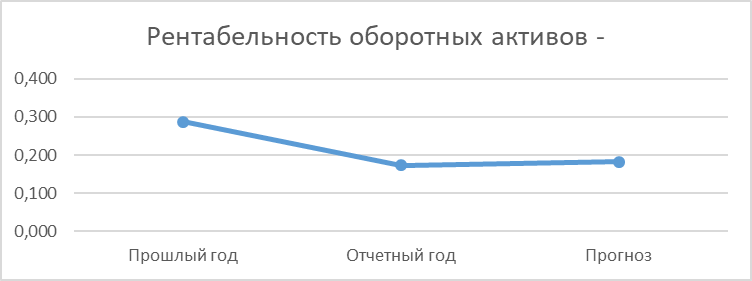

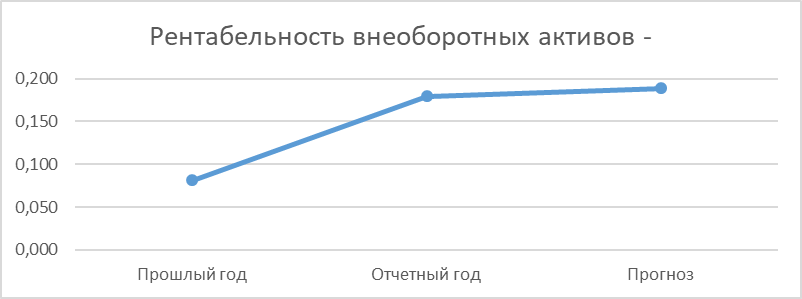

Рентабельность активов с каждым периодом уменьшается, что является отрицательной тенденцией, так как снижается степень эффективности использования активов организации для генерации выручки. Это обусловлено рядом факторов: снижением оборачиваемости активов, увеличением стоимости основных средств и снижением чистой прибыли предприятия.  Рис.27 Рентабельность собственного капитала неуклонно снижается в каждом периоде, в прогнозном периоде по сравнению с отчетным данный показатель снизился на 0,3 процентных пункта, это означает, что организация получит прибыль на 0,3 копейки меньше на каждую единицу стоимости собственного капитала в прогнозном периоде. Это может быть обусловлено рядом фактором: снижением оборачиваемости активов, ростом собственного капитала т.д.  Рис.28 Рентабельность заемного капитала значительно снизилась в отчетном году по сравнению с предыдущим, но в прогнозном периоде показатель показывает незначительный рост (0,1 процентных пункта), следовательно, в прогнозном периоде по сравнению с отчетным на каждую единицу заемного капитала приходится сравнительно больше прибыли (на 0,1 копеек). В целом, наблюдается отрицательная тенденция, так как изначальное значительное снижение рентабельности заемного капитала говорит о нецелесообразности вложения средств сторонних участников.  Рис.29 Рентабельность инвестированного капитала имеет тенденцию аналогично предыдущему показателю, в отчетном году по сравнению с прошлым показатель значительно снизился (на 14,4 процентных пункта), однако в прогнозном периоде по сравнению с отчетным показатель вырос на 1,1 процентных пункта. Это является положительной тенденцией, так как рост показателя говорит об повышении эффективности инвестирования средств в основную деятельность организации.  Рис.30 Рентабельность оборотных активов в отчетном периоде по сравнению с прошлом значительно снижается, но наблюдается рост показателя в прогнозном периоде на 0,9 процентных пункта, это означает, что в прогнозном периоде по сравнению с отчетным на 0,9 копеек больше прибыли приходится на один рубль, вложенный в оборотные активы.  Рис.31 Рентабельность внеоборотных активов значительно выросла в отчетном году по сравнению с предыдущим (на 9,8 процентных пункта), также она продолжает расти в прогнозном периоде по сравнению с отчетным (на 0,9 процентных пункта). Это означает, что организация получит на 0,9 копеек больше прибыли с одного рубля основных фондов. В целом, увеличение показателя говорит об улучшении использования основных фондов.  Рис. 32 Таблица 38

Как видно из таблицы 38, в прогнозном периоде финансовое состояние организации особо не изменилось, по сумме баллов оно находится на уровне прошлого года, так как анализируемая организация является публичным акционерным обществом, то рейтинг определяем по первому варианту, сумма баллов составляет 18, финансовое состояние организации в прогнозном периоде абсолютно неустойчивое. В целом, финансовое состояние компании имеет неоднозначную динамику. Если говорить о коэффициентах финансовой устойчивости, то они тоже ведут себя неоднозначно, компания финансово независима, что подтверждается коэффициентами, также из расчетов можно проследить снижение долговой нагрузки с организации, она способна сама обеспечивать свою деятельность, но не в полном объеме, так как по структуре заемного капитала видно, что доля долгосрочных обязательств падает, а краткосрочных – растет, но в тоже время доля кредиторской задолженности в краткосрочных обязательствах постепенно уменьшается. Исходя из рассчитанных коэффициентов платежеспособности, способность компании рассчитываться по своим обязательствам собственными средствами будет расти, что является положительной тенденцией. Однако расчет коэффициентов ликвидности говорит о том, что активы компании теряют свою ликвидность с каждым годом, при сохранении данной тенденции в скором времени организация будет неспособна покрывать свои обязательства только за счет оборотных средств. Коэффициенты оборачиваемости организации имеют тенденцию к снижению, что говорит о снижении эффективности использования активов компанией, предположительно, это обусловлено снижением продаж и выручки, а также увеличением доли краткосрочных обязательств. Показатели рентабельности, характеризующие эффективность деятельности организации, также неуклонно падают, отчего эффективность деятельности компании также снижается. Показатели рентабельности, характеризующие эффективность использования ресурсов организации, также падают, это означает, что компания неэффективно использует ресурсы, кроме основных фондов, так как коэффициент рентабельности внеоборотных активов значительно вырос. Однако, если исходить из рейтинговой оценки финансового состояния организации, НГК «СЛАВНЕФТЬ» имеет определенные трудности в анализируемые периоды времени и его финансовое состояние даже в прогнозном периоде остается абсолютно неустойчивым. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||