1. Учет расчетов формы вознаграждения работников по МСФО. Курсовая работа по дисциплине Выполнила обучающий(ая)ся Очной формы обучения

Скачать 310.16 Kb. Скачать 310.16 Kb.

|

|

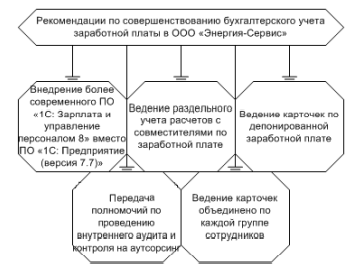

Анализ системы учета вознаграждения работников Для документального учета личного состава, труда и его оплаты в рассматриваемой организации применяется следующая первичная учетная документация (см. рис. 4) [30]  Рисунок 4 – Состав отчетности при документальном учете личного состава, труда и его оплаты в ООО «Энергия-Сервис» Приказ (распоряжение) о приеме на работу по ф. № Т-1 оформляется на каждого нового сотрудника вместе с трудовым договором. Личная карточка работника по ф. № Т-2 – заполняется на каждого сотрудника ООО «Энергия-Сервис» в одном единственном экземпляре и на основании подтверждающих документов. Она состоит из одиннадцати разделов: общая информация о сотруднике (ФИО, дата и место рождения, образование и пр.); информация о воинском учете; назначения/перемещения; аттестация; повышение квалификационного уровня; переподготовка; награды; отпуска; социальные льготы; дополнительная информация и увольнение. Штатное расписание по ф. № Т-3 – определяет структуру подразделений, перечень должностей и их количество, оклады и различные надбавки. Приказ (распоряжение) о переводе на другую работу по ф. № Т-5 – заполняется в ООО «Энергия-Сервис» в двух экземплярах при оформлении перевода персонала из одного подразделения в иное. Приказ визируется главами соответствующих подразделений и уходит на подпись директору ООО «Энергия-Сервис». На оборотной стороне данного приказа дается справочная информация о несданных имущественных ценностях. Приказ (распоряжение) о предоставлении отпуска по ф. № Т-6 – принимается для оформления в ООО «Энергия-Сервис» ежегодного предоставляемого отпуска и отпусков иных видов. График отпусков по ф. № Т-7 – отражается информация о ежегодных оплачиваемых, дополнительных отпусков и информация об их переносе. Отпуска без сохранения заработной платы в данной форме не учитываются. Приказ (распоряжение) о прекращении трудового договора по ф. № Т-8. В приказе обозначается причина и основание увольнения, № и дата, ФИО, структурное подразделение, должность и подписи руководителя организации и работника. После того как приказ был оформлен и подписан, копия данного документа передается в бухгалтерию, где на его основании делается окончательный финансовый расчет работника. При увольнении материально ответственного лица к данному приказу прикладывается документ об отсутствии материальных претензий к работнику. Приказ (распоряжение) о направлении работника в командировку по ф. № Т-9 – указывается место, куда сотрудник поедет, на сколько дней, с какой целью и за счет каких средств и подписи обеих сторон (руководитель, работник). Табель учета рабочего времени и расчета оплаты труда по ф. № Т-12 – используется для ведения табельного учета и осуществления контроля за дисциплиной труда. Данные документы оформляются кадровым работником в единственном экземпляре, копии передаются в бухгалтерию. Табельный учет, который ведется в ООО «Энергия-Сервис», охватывает весь его персонал. Каждому из его членов присваивается определенный табельный номер, указываемый во всех документах по бухгалтерскому учету труда и его оплаты. Суть табельного учета заключается в ежедневной регистрации явки персонала на работу, ухода с нее, всех ситуаций с опозданиями и неявками с указанием их причин, часов простоев и работы в сверхурочное время. Приведем расчеты и отражение в бухгалтерском учете по заработной плате с персоналом в ООО «Энергия-Сервис» и сделаем практические примеры. За декабрь 2020 г. Архипову В.В. была начислена общая сумма заработной платы в размере 12110,61 руб., в т.ч.: - сумма по тарифу = количество отработанных часов * тарифная ставка = 79 часов * 78,89 руб./час = 6232,31 руб. - доплата за вредные условия труда к тарифной ставке (4 %) = 249,29 руб. - оплата труда с учетом районного коэффициента = (сумма по тарифу + доплата к тарифной ставке) * районный коэффициент = (6232,31 руб. + 249,29 руб.) * 1,6 = 10370,56 руб. - сдельная оплата с учетом районного коэффициента = сдельная оплата * районный коэффициент = 1087,53 руб. * 1,6 = 1740,05 руб. - итого зарплата = оплата труда с учетом районного коэффициента + сдельная оплата с учетом районного коэффициента = 10370,56 руб. + 1740,05 руб. = 12110,61 руб. В бухгалтерском учете были сделаны следующие записи: - Дебет 20 Кредит 70: отражено начисление заработной платы Архипову В.В. за декабрь 2018 г. в сумме 12110,61 руб. - Дебет 70 Кредит 68: отражено удержание НДФЛ с начисленной заработной платы Архипова В.В. за декабрь 2018 г. в сумме 1574,38 руб. - Дебет 20 Кредит 69: отражено начисление страховых взносов на начисленную заработную плату Архипова В.В. за декабрь 2018 г. в сумме 3739,76 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). - Дебет 70 Кредит 51: отражена выдача заработной платы на банковскую карту Архипова В.В. за декабрь 2018 г. в сумме 10536,23 руб. - Дебет 68 Кредит 51: отражено перечисление НДФЛ в бюджет в сумме 1574,38 руб. - Дебет 69 Кредит 51: отражено перечисление страховых взносов в сумме 3739,76 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). Далее необходимо рассмотреть второй пример. За декабрь 2020 г. Зыкову А.И. была начислена общая сумма заработной платы в размере 7889,39 руб., в т.ч.: - сумма по тарифу = количество отработанных часов * тарифная ставка = 56 часов * 72,5 руб./час = 4060,00 руб. - доплата за вредные условия труда к тарифной ставке (4 %) = 162,40 руб. - оплата труда с учетом районного коэффициента = (сумма по тарифу + доплата к тарифной ставке) * районный коэффициент = (4060,00 руб. + 162,40 руб.) * 1,6 = 6755,84 руб. - сдельная оплата с учетом районного коэффициента = сдельная оплата * районный коэффициент = 708,47 руб. * 1,6 = 1133,55 руб. - итого зарплата = оплата труда с учетом районного коэффициента + сдельная оплата с учетом районного коэффициента = 6755,84 руб. + 1133,55 руб. = 7889,39 руб. В бухгалтерском учете были сделаны следующие записи: - Дебет 20 Кредит 70: отражено начисление заработной платы Зыкову А.И. за декабрь 2018 г. в сумме 7889,39 руб. - Дебет 70 Кредит 68: отражено удержание НДФЛ с начисленной заработной платы Зыкова А.И. за декабрь 2018 г. в сумме 1025,62 руб. - Дебет 20 Кредит 69: отражено начисление страховых взносов на начисленную заработную плату Зыкова А.И. за декабрь 2018 г. в сумме 2436,24 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). - Дебет 70 Кредит 51: отражена выдача заработной платы на банковскую карту Зыкова В.В. за декабрь 2018 г. в сумме 6863,77 руб. - Дебет 68 Кредит 51: отражено перечисление НДФЛ в бюджет в сумме 1025,62 руб. Дебет 69 Кредит 51: отражено перечисление страховых взносов в сумме 2436,24 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). Далее необходимо рассмотреть порядок расчета отпускных в рассматриваемой организации на практическом примере. Рассмотрим пример, когда работником в расчетном периоде отработаны десять не полных и два полных месяца: Булдаков Виталий Владимирович написал заявление на отпуск с 17 по 30 декабря 2020 года. Определяем расчетный период: с 01 декабря 2017 года по 30 ноября 2018 года. Общая сумма начисленной заработной платы Булдакова В.В. за 12 месяцев до отпуска (за исключением средств на выплату больничных и предыдущих отпускных) составила 262509,59 руб. 1) Среднедневной заработок = 262509,59 руб. / 272,6 = 962,98 руб./день. 2) Отпускные = 962,98 руб./день * 14 дней = 13481,72 руб. В бухгалтерском учете были сделаны следующие записи: - Дебет 20 Кредит 70: отражено начисление отпускных Булдакову В.В. за декабрь 2020 г. в сумме 13481,72 руб. - Дебет 70 Кредит 68: отражено удержание НДФЛ с начисленных отпускных Булдакова В.В. за декабрь 2020 г. в сумме 1752,62 руб. - Дебет 20 Кредит 69: отражено начисление страховых взносов на начисленные отпускные Булдакова В.В. за декабрь 2020 г. в сумме 4163,16 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). - Дебет 70 Кредит 51: отражена выдача отпускных на банковскую карту Булдакова В.В. за декабрь 2020 г. в сумме 11729,1 руб. - Дебет 68 Кредит 51: отражено перечисление НДФЛ в бюджет в сумме 1752,62 руб. - Дебет 69 Кредит 51: отражено перечисление страховых взносов в сумме 4163,16 руб. (ПФ РФ – 22%; ФФОМС – 5,1%; ФСС РФ – 2,9% и 0,88% - на страхование от несчастных случаев на производстве и профессиональных заболеваний). Далее необходимо рассмотреть применяемый в организации порядок расчета выплаты пособия по временной нетрудоспособности. Пособие по временной нетрудоспособности в связи с заболеванием или травмой выплачивается первые три дня – за счет средств работодателя, а остальные, начиная с четвертого дня, выплачивает Фонд социального страхования РФ. В других случаях, таких как, уход за больным членом семьи, карантин, протезирование, долечивание в санаторно-курортных организациях на территории РФ, пособие по временной нетрудоспособности выплачивается за счет средств Фонда социального страхования с первого дня временной нетрудоспособности. Выплата пособия по временной нетрудоспособности зависит от страхового стажа работника [32]: - 8 и более лет – 100 % среднего заработка; - От 5 до 8 лет – 80 % среднего заработка; - Менее 5 лет – 60 % среднего заработка. Далее приведем пример расчета пособия по временной нетрудоспособности работника Блинникова Виктора Вильбувича. Блинников В.В. в период с 16 июля по 8 августа 2019 г. включительно (24 календарных дня) находился на больничном. Страховой стаж Блинникова В.В. на момент расчета больничного листа составляет 47 лет и 7 месяца. Размер выплат в каждом из годов расчетного периода учитывается в рамках облагаемого страховыми взносами лимита. Для 2018 г. он составляет 718 тыс. руб., для 2017 г. – 755 тыс. руб. Расчетный период – два календарных года, предыдущих году наступления временной нетрудоспособности Блинников В.В. за период 2018-2019 гг. имел сумму заработной платы размере 622363,63 руб. Расчет среднедневного заработка Блинникова В.В. будет выглядеть следующим образом: Средний дневной заработок = начисленный заработок сотрудника за расчетный период / 730 = 622363,63 руб. / 730 дней = 852,55 руб./день Дневной пособие = Средний дневной заработок * % в зависимости страхового стажа = 852,55 * 100 % = 852,55 руб./день Расчет итоговой суммы пособия будет выглядеть следующим образом: - За счет средств работодателя = дневное пособие * 3 календарных дня = 852,55 руб./день * 3 дня = 2557,65 руб. - За счет средств ФСС РФ = дневное пособие * (Количество календарных дней, приходящихся на период временной нетрудоспособности – 3 дня) = 852,55 руб./день * (24-3) = 17903,55 руб. - Общая сумма пособия по временной нетрудоспособности составляет 2557,65 + 17903,55 = 20461,2 руб. Далее в бухгалтерском учете были сделаны следующие записи: - Дебет 20 Кредит 70: отражено начисление пособия по временной нетрудоспособности Блинникова В.В. за счет средств предприятия в сумме 2557,65 руб. - Дебет 69 Кредит 70: отражено начисление пособия по временной нетрудоспособности Блинникова В.В. за счет средств ФСС РФ в сумме 17903,55 руб. - Дебет 70 Кредит 68: отражено удержание НДФЛ с начисленного пособия по временной нетрудоспособности Блинникова В.В. в сумме 2659,96 руб. - Дебет 70 Кредит 51: отражена выдача пособия по временной нетрудоспособности Блинникову В.В. в сумме 17801,24 руб. - Дебет 68 Кредит 51: отражено перечисление НДФЛ в бюджет в сумме 2659,96 руб. Рекомендации по улучшению системы учета вознаграждения работников В аналитических регистрах бухгалтерского учета данные отчетности по вознаграждениям работникам необходимо формироватьв разрезе всех форм вознаграждений, включая выплаты, льготы, выгоду персонала, предоставляемую организацией своим работникам. Информация должна представляться развернуто по видам, формам и структуре текущей оплаты труда, премиям, бонусам; оплате больничных, отпусков, медицинскому страхованию персонала; прочим денежным и неденежным вознаграждениям. Приложения к отчетности необходимо составлять в соответствии со срочностью выплат в разрезе краткосрочных и долгосрочных вознаграждений. Информационные таблицы по краткосрочным (текущим) выплатам должны включать в себя отдельные разделы, которые отображают структуру и формы оплаты труда, социальных выплат в виде оплаты больничных, отпусков, медицинского страхования персонала, неденежных краткосрочных вознаграждений (Таблица 9). При этом в таблицу должна заноситься информация по всем краткосрочным вознаграждениям, которые подлежат выплате в срок не более 12 месяцев со дня выполнения работ (кроме выходных пособий и опционов). В балансе организации, краткосрочные выплаты (текущая оплата труда, премии и бонусы, оплата больничных, отпусков, медицинское страхование персонала и прочие неденежные вознаграждения в соответствии со своей спецификой) признаются обязательством немедленно по факту получения услуг. По результатам проверки можно выразить мнение о том, что в целом постановка бухгалтерского учета соответствует действующим нормам финансового учета и дает возможность осуществить подготовку отчетности ООО «Энергия-Сервис» так, чтобы обеспечить во всех существенных аспектах отражение активов и пассивов экономического субъекта на отчетную дату, исходя из нормативных актов, регулирующих бухгалтерский учет и отчетность в РФ. Вместе с тем по итогам проверки можно считать необходимым привлечь внимание руководства и собственников ООО «Энергия-Сервис» к определенным проблемам, касающихся уровня автоматизации учетного процесса и системы внутреннего контроля в части ее прямой зависимости от руководства учетной службы организации. Это может приводить к искажению результатов проверки. В этой связи для проведения внутреннего аудита в организации требуется привлекать сторонних специалистов. Кроме того, требуется вести раздельный учет расчетов с совместителями по заработной плате, ведение карточек объединено по каждой группе сотрудников и карточки по депонированной заработной плате. На рисунке 5 и в таблице 14 представлены рекомендации по совершенствованию бухгалтерского учета зарплаты в ООО «ЭнергияСервис» и хозяйственной практике по результатам их анализа.  Рисунок 5 – Рекомендации по совершенствованию бухгалтерского учета зарплаты в ООО «Энергия-Сервис» Таблица 14 – Рекомендации по совершенствованию бухгалтерского учета заработной платы в ООО «Энергия-Сервис»

Резюмируя итоги данного раздела исследования, необходимо отметить следующее. По итогам проведенного аудита заработной платы в ООО «ЭнергияСервис» необходимо отметить, что в настоящий момент времени в целях повышения качества ведения учета расчетов по заработной плате, прежде всего, требуется повышать контрольную функцию бухгалтерского учета. | ||||||||||||||||||||