Курсовая Результаты деят. Крсовая рез деят. Курсоваяработ а по дисциплине Комплексный экономический анализ финансовой деятельности на тему Анализ и оценка финансовых результатов деятельности организации

Скачать 239.5 Kb. Скачать 239.5 Kb.

|

|

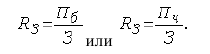

Государственное образовательное учреждение высшего образования Московской области Государственный университет "Дубна" Филиал "Протвино" Кафедра экономики К У Р С О В А Я Р А Б О Т А по дисциплине «Комплексный экономический анализ финансовой деятельности» на тему «Анализ и оценка финансовых результатов деятельности организации» Группа: ПЭ 122 Студент: Амелехин Роман Игоревич Руководитель работы: к.э.н. Захарова Л.И. Оценка работы Дата________________ Протвино 2016 СОДЕРЖАНИЕ Введение………………………………………………………………………......................3 РАЗДЕЛ 1. Теоретические основы анализа и оценки финансовых результатов деятельности организации..............................................................................7 1.1. Понятие и значение финансовых результатов деятельности организации..................7 1.2. Формирование финансовых результатов деятельности организации...........................8 1.3. Теоретическая и информационная база анализа финансовых результатов деятельности организации……………………………………………………………...11 РАЗДЕЛ 2. Анализ и оценка финансовых результатов деятельности организации ООО «ГИДРОФОРС». ..........................................................................................................................20 2.1. Краткая характеристика ООО «ГИДРОФОРС» и его технико-экономические показатели.......................................................................................................................................20 2.2. Анализ состава финансовых результатов деятельности ООО «ГИДРОФОРС» ..........................................................................................................................22 2.3. Факторный анализ прибыли от реализации продукции, работ и услуг ООО «ГИДРОФОРС» ...........................................................................................................................25 2.4. Анализ рентабельности организации.....……………………..………........................28 РАЗДЕЛ 3. Оценка финансовых результатов деятельности ООО "ГИДРОФОРС" и мероприятия по их улучшению......................................................32 Заключение…………………………………..………………………………..................34 Литература………………………….......................................................................................35 ВВЕДЕНИЕ Основа экономического развития - прибыль, важнейший показатель эффективности работы предприятия, источники его жизнедеятельности. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками, другими организациями. Целью написания данной работы является выявление резервов увеличения прибыли и рентабельности на основе анализа финансовых результатов деятельности предприятия и предложение мероприятий, направленных на улучшение финансово-хозяйственной деятельности и, соответственно, финансовых результатов. Для достижения поставленной цели необходимо решение следующих задач: рассмотреть теоретические аспекты учета и анализа финансовых результатов деятельности предприятия, а именно, изложить задачи, последовательность и методику анализа; в настоящей работе объектом исследования является предприятие, на примере деятельности которого показано применение изложенной методики на практике. Проанализировать формирование и динамику прибыли, рассчитать показатели рентабельности, безубыточности и финансовой устойчивости, провести факторный анализ прибыли. На основе проведенного анализа выявить существующие резервы увеличения прибыли и рентабельности, разработать и предложить комплекс мероприятий, направленных на использование выявленных резервов. Ключевые слова: УЧЕТ, АНАЛИЗ, ОЦЕНКА, ПРИБЫЛЬ, УБЫТОК, ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ, ФИНАНСОВАЯ УСТОЙЧИВОСТЬ, РЕНТАБЕЛЬНОСТЬ. 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА И ФОРМИРОВАНИЯ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ 1.1. Понятие и значение финансовых результатов предприятия Хозяйственная деятельность является объектом исследования многих наук: экономической теории, макро- и макроэкономики, управления, организации и планирования производственно-финансовой деятельности, статистики, бухгалтерского учета, экономического анализа и т. д. Экономика изучает воздействие общих, частных и специфических законов на развитие экономических процессов в конкретных условиях отрасли или отдельного предприятия. Статистика исследует количественные стороны массовых экономических явлений и процессов, которые происходят в хозяйственной деятельности. Предметом бухгалтерского учета является кругооборот капитала в процессе хозяйственной деятельности. Он документально отражает все хозяйственные операции, процессы и связанное с ними движение средств предприятия и результаты его деятельности. Финансовые результаты (прибыль) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческой деятельности. Однако различных пользователей бухгалтерской отчетности интересуют только определенные элементы финансовых результатов. Так, администрацию предприятия интересуют масса полученной прибыли, ее структура и факторы, воздействующие на ее величину. Налоговые органы заинтересованы в получении достоверной информации обо всех слагаемых налогооблагаемой базы по налогу на прибыль. Потенциальных инвесторов интересуют вопросы качества прибыли, т.е. устойчивости и надежности получения прибыли в ближайшей и обозримой перспективе, для выбора и обоснования стратегии инвестирования. Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Рассмотрим мнения различных авторов о понятии финансовых результатов деятельности предприятия: - И.Н. Чуев, Л.Н. Чуева считают, что прибыль и есть финансовые результаты деятельности предприятия, характеризующий абсолютную эффективность его работы. - Г.В.Савицкая высказывает мнение, что финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль отражает положительный финансовый результат. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, снижение затрат. По прибыли определяется уровень отдачи авансированных средств и доходность вложений в активы конкретного предприятия. Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, которая представляет собой алгебраическую сумму результата от реализации продукции (работ, услуг), результаты от прочей реализации, сальдо доходов и расходов от внереализационных операций. Поддержание необходимого уровня прибыльности – объективная закономерность нормального функционирования предприятия в условиях рыночной экономики. Систематический недостаток объема прибыли, и ее неудовлетворительная динамика свидетельствует о неэффективности и рискованности бизнеса, служат основной предпосылкой предстоящего банкротства. Система показателей финансовых результатов включает в себя не только абсолютные (прибыль), но и относительные показатели (рентабельность) эффективности использования. Чем выше уровень рентабельности, тем выше эффективность хозяйствования. Рентабельность – относительный показатель, который обладает свойством сравнения. Рентабельность характеризует степень доходности, выгодности, прибыльности. Показатели рентабельности позволяют оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в активы. Показатели рентабельности более полно, чем прибыль, отражает конечные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Поэтому поиск резервов увеличения прибыли и рентабельности - одна из основных задач в любой сфере бизнеса. Развитие рыночных отношений поставило хозяйствующие субъекты различных организационно-правовых форм в такие жесткие экономические условия, которые объективно обусловливают проведение ими сбалансированной заинтересованной политики по поддержанию и укреплению финансового состояния, его платежеспособности и финансовой устойчивости. Оценка финансовых результатов деятельности организации является частью финансового анализа. Она характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию не определенную дату. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу. В условиях конкуренции и стремления предприятий к максимизации прибыли анализ финансово-хозяйственной деятельности является неотъемлемой функцией управления. Этот аспект управления фирмой становится наиболее значимым в настоящее время, так как практика функционирования рынка показывает, что без анализа финансово-хозяйственной деятельности предприятие не может эффективно функционировать. 1.2. Формирование финансовых результатов предприятия Конечный финансовый результат организации складывается под влиянием: - финансового результата от продажи продукции (работ и услуг); - финансового результата от продажи основных средств, нематериальных активов, материалов и другого имущества (части операционных доходов и расходов); - внереализационных доходов и расходов (за вычетом результатов от продажи имущества); - прочих прибылей и убытков; - прочих доходов и расходов. Для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году используют счет 99 «Прибыли и убытки». Конечный финансовый результат (чистая прибыль или чистый убыток) складывается из финансового результата от обычных видов деятельности, прочих доходов и расходов и чрезвычайных. 1.3 Теоретическая и информационная база анализа финансовых результатов предприятия Основная цель анализа финансовых результатов заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности. Основными задачами анализа финансовых результатов являются: - анализ и оценка уровня и динамики показателей прибыли; - факторный анализ прибыли от реализации продукции (работ, услуг); - анализ финансовых результатов от прочих факторов хозяйственной деятельности; - анализ и оценка использования чистой прибыли; - анализ взаимосвязи затрат, объема производства (продаж) и прибыли; - анализ резервов роста прибыли на основе оптимизации объемов реализации и издержек производства и обращения. Информационной базой учета и анализа финансовых результатов деятельности предприятия является «Баланс предприятия», «Отчет о финансовых результатах. Подготовка и обработка информации о финансовых результатах предприятия и о внешних и внутренних условиях является важной частью управления предприятием. Этот процесс осуществляется с применением различных технических средств для сбора, переработки, хранения и передачи информации, необходимой для оперативного принятия решения, учета и контроля за ходом производства. Информационная база анализа и диагностики финансовых результатов предприятия основана на организационном нормировании, бухгалтерском учете и отчетности, финансовой, статистической отчетности, специальной экономической, технической и иной информации. Анализ и диагностика финансовых результатов предприятия требует соответствующей подготовки и обработки исходных данных, которые классифицируются следующим образом: 1. Общие сведения о предприятии. 2. Информация о системе управления технико-экономической деятельности предприятия. 3. Специальные сведения о технологии производственного процесса и основных производственных результатов. 4. Информация об экономической деятельности предприятия. 5. Данные о финансовых результатах. 6. Сведения об общей эффективности деятельности предприятия. Исходные материалы для анализа обычно оформляются в виде сводных аналитических таблиц, графиков, записок по соответствующим разделам. Проанализировав информационную базу, можно выделить резервы, спланировать работу предприятия, организовать ее выполнение и соответствующий контроль в целях достижения наибольшей эффективности технико-экономической деятельности при наименьших затратах. Под методом анализа финансовых результатов понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними. В процессе анализа применяется ряд специальных способов и приемов. Способы применения финансового анализа можно условно подразделить на две группы: традиционные и математические. К первой группе относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки, прием цепных подстановок. Прием сравнения заключается в составлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода. Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы. Прием цепных подстановок применяется для расчетов величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приёмов цепных подстановок состоит в том, что, последовательно заменяя каждый отчётный показатель базисным, все остальные показатели неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель. На практике выбранные основные методы анализа финансовой отчётности: горизонтальный анализ, вертикальный анализ, трендовый, метод финансовых коэффициентов, сравнительный анализ, факторный анализ. Горизонтальный ( временный ) анализ – сравнение каждой позиции с предыдущим периодом. Вертикальный ( структурный ) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом. Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный анализ. Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей. Сравнительный анализ - это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т.п., и межхозяйственный анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми и средними общеэкономическими данными. Факторный анализ - анализ влияния и отдельных факторов (причин) на результативный показатель с помощью детерминированных и стохастических приёмов исследования. Факторный анализ может быть как прямым, так и обратным, т. е. синтез - соединение отдельных элементов в общий результативный показатель. При анализе состава и динамики балансовой прибыли используются следующие показатели прибыли: балансовая прибыль, прибыль от реализации продукции, работ и услуг, прибыль от прочей реализации, финансовые результаты от внереализационных операций, налогооблагаемая прибыль, чистая прибыль. Балансовая прибыль включает финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереализационных операций. Налогооблагаемая прибыль представляет собой разность между балансовой прибылью и суммой налога на недвижимость, прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), прибыли, полученной сверх предельного уровня рентабельности, изымаемой полностью в бюджет, затрат, учитываемых при исчислении льгот по налогу на прибыль. Чистая прибыль - это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды. В процессе анализа необходимо изучить состав балансовой прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручку корректируют на средневзвешенный индекс роста цен на продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период. Основную часть прибыли предприятия получают от реализации продукции и услуг. В процессе анализа изучаются динамика, выполнение плана прибыли от реализации продукции и определяются факторы изменения ее суммы. Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов: объема реализации продукции; ее структуры; себестоимости и уровня среднереализационных цен. Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли. Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится. Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли и наоборот. Изменение уровня среднереализационных цен и величина прибыли находятся в прямо пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот. Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепных подстановок. Ниже приведен формализованный расчет влияний этих факторов на прибыль от реализации продукции. 1. Расчет общего изменения прибыли (∆P) от реализации продукции: ∆P = P1 — P0 (1.1) где P1 — прибыль отчетного года; P0 — прибыль базисного года. 2. Расчет влияния на прибыль изменений отпускных цен на реализованную продукцию (∆P1): ΔР1 = Np1 — Np1,0 = Σp1q1 — Σp0q1, (1.2) где Np1 = Σp1q1 — реализация в отчетном году в ценах отчетного года (р – цена изделия; q – количество изделий); Np1,0 = Σp0q1 — реализация в отчетном году в ценах базисного года. 3. Расчет влияния на прибыль изменений в объеме продукции (ΔР2) (объема продукции в оценке по базовой себестоимости): ΔР2 = Р0К1 — Р0 = Р0(К1 — 1), (1.3) где Р0 — прибыль базисного года; К1 — коэффициент роста объема реализации продукции. К1 = S1,0/S0 (1.4) где S1,0 — фактическая себестоимость реализованной продукции за отчетный год в ценах и тарифах базисного года; S0 — себестоимость базисного года. 4. Расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции (∆P3): ∆P3 = P0K2 - P0K1 = P0(K2-K1) (1.5) где K2 — коэффициент роста объема реализации в оценке по отпускным ценам; K2 = N1.0 / N0 (1.6) где N1.0 — реализация в отчетном периоде по ценам базисного периода; N0 — реализация в базисном периоде. 5. Расчет влияния на прибыль экономии от снижения себестоимости продукции (∆P4): ∆P4 = S1.0 - S1 (1.7) где S1.0 — себестоимость реализованной продукции отчетного периода в ценах и условиях базисного периода; S1 — фактическая себестоимость реализованной продукции отчетного периода. 6. Расчет влияния на прибыль экономии от снижения себестоимости продукции (∆P5): ∆P5 = S0K2 - S1.0. (1.8) Отдельным расчетом по данным бухгалтерского учета определяется влияние на прибыль изменения цен на материалы и тарифов на услуги (∆P6), а также экономии, вызванной нарушениями хозяйственной дисциплины(∆P7). Сумма факторных отклонений дает общее изменение прибыли от реализации за отчетный период, что выражается следующей формулой: ΔP = P1 – P0 = ΔP1 + ΔP2 + ΔP3 + ΔP4 + ΔP5 + ΔP6 (1.9) или где ΔP – общее изменение прибыли; ΔPi – изменение прибыли за счет i-го фактора. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании. 1. Рентабельность издержек(Rизд) показывает, сколько валовой прибыли организация имеет на 1 руб. себестоимости проданных товаров, продукции, и определяется отношением валовой прибыли Пв к себестоимости проданных товаров, продукции, работ, услуг Сп, т.е. Rизд = Рентабельность издержек будет повышаться, если темпы роста валовой прибыли Jп выше темпов роста себестоимости проданной продукции Jc, т.е. Jп > Jс, если наоборот, то рентабельность издержек снижается. 2. Рентабельность производственной деятельности (Rз) показывает, сколько прибыли от продаж приходится на 1 руб. затрат на производство и реализацию продукции. Исчисляется путем отношения балансовой (Пб) или чистой прибыли (Пч) к сумме затрат по реализованной или произведенной продукции (З):  , где З = Сп + КР + УР, т.е. (1.12) , где З = Сп + КР + УР, т.е. (1.12)З = Себестоимость проданных товаров + Коммерческие расходы + Управленческие расходы. 3. Рентабельность оборота (продаж) показывает, сколько прибыли приходится на единицу реализованной продукции. Рпр = Пр/ВР * 100% , (1.13) где Пр – прибыль; ВР – выручка от реализации. 4. Рентабельность (доходность) капитала характеризует величину бухгалтерской прибыли на 1 руб. капитала (активов) организации и исчисляется отношением балансовой (чистой) прибыли к среднегодовой стоимости всего инвестированного капитала (  (1.14) (1.14)5. Показатели рентабельности продукции отражают эффективность текущих затрат (в отличие от показателя общей рентабельности, характеризующего эффективность авансированного капитала) и исчисляются как отношение прибыли от реализации продукции к полной себестоимости реализованной продукции. Рентабельность продукции показывает степень выгодности производства продукции, то есть, сколько прибыли получает предприятие на каждый рубль затрат. Расчетная формула: Рs = Пр / Ср , (1.15) где Пр – прибыль, Ср – себестоимость реализованной продукции. 6. Чистая рентабельность активов показывает эффективность использования всего имущества (управления предприятием в сфере производственной деятельности). Расчетная формула: Рaч = ЧП / Аср , (1.16) где ЧП – чистая прибыль, Аср – активы (среднее). 7. Чистая прибыль на 1 рубль оборота показывает, какая сумма прибыли приходится на каждый вырученный рубль. Расчетная формула: Чп = ЧП / ВР * 100% , (1.17) где ЧП – чистая прибыль, ВР – выручка от реализации. В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами. АНАЛИЗ И ОЦЕНКА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ 2.1. Краткая характеристика ООО «ГИДРОФОРС» и его технико-экономические показатели Частное предприятие ООО "ГИДРОФОРС"известно на российском рынке с 1993 года. Основные производственные мощности расположены в г. Протвино. Предприятие занимается производством одного из русских национальных продуктов – кваса. Предприятие планомерно наращивает производственные мощности. Непрерывное совершенствование технологического процесса позволяет компании постоянно улучшать качество продукции, расширять ассортимент и увеличивать объемы производства. «Помнить старое, делать новое» - таков главный принцип. Бутылированный квас, как один из самых популярных продуктов-напитков, сегодня выпускают многие крупные и небольшие предприятия. В условиях жесткой конкуренции каждому из производителей приходится самым тщательным образом следить за всеми этапами производства и предлагать своим клиентам максимально удобные условия сотрудничества. Подмосковное предприятие ООО "ГИДРОФОРС"за время работы в отрасли заслужило безупречную деловую репутацию. Компания ООО "ГИДРОФОРС"располагает всем необходимым современным технологическим оборудованием, складскими помещениями, что позволяет выпускать высококачественную конкурентную продукцию. При получении сырья на производстве осуществляется жесткий входной контроль, после чего оно направляется на технологический цикл. Особое внимание уделяется очистке воды, упаковке продукта – этот весь технологический процесс происходит в современных специально оборудованных участках, при соблюдении всех норм санитарии, что исключает возможность выпуска недоброкачественной продукции. Предприятие постоянно работает над расширением ассортимента выпускаемой продукции. Немаловажная стратегическая задача компании на сегодняшний день — это поддержание стабильно высоких объемов продаж. Сейчас продукция ООО "ГИДРОФОРС" представлена во многих крупных торговых сетях, таких как «Дикси», «Авоська», «Седьмой континент», «Ашан», «Спар», «Самохвал», «Дешево» и других. Ведутся переговоры с новыми торговыми площадками. Продукцию ООО "ГИДРОФОРС"можно купить уже во многих российских городах, таких как Москва, Казань, Набережные Челны, Самара, Псков, Великий Новгород, Иваново, Курск, Оренбург, Кострома, Ярославль, Смоленск, Владивосток, Владимир, Тула, Калуга, Тверь, Брянск, Уссурийск, Обнинск, Подольск, Чехов, Серпухов. Компания ООО "ГИДРОФОРС" уделяет много внимания социальным программам, участвует в финансировании городских праздников и других мероприятий. По мере возможностей также выделяется помощь образовательным, спортивным, творческим коллективам и общественным организациям, а также муниципальным учреждениям, обслуживающих пожилых людей и инвалидов, отдельным семьям, выделяя, например, средства на лечение детей. Таблица 2 - Основные технико-экономические показатели в 2015 году

|