Лизинг как форма инвестирования. Лизинг как форма инвестиций в экономике страны

Скачать 137.98 Kb. Скачать 137.98 Kb.

|

|

26 Группа МФК по развитию лизинга была создана в 1997 году при финансовой поддержке правительств Великобритании и Канады с целью содействия созданию благоприятных экономико-правовых условий для развития лизинга в России. В течение ряда последующих лет эта группа проводила анализ существующих условий для развития лизинга и выработала методические рекомендации для законодательных изменений, стимулирующих развитие лизинга в России. За период с 1997 г. по 2003 г. группа организовала большое число обучающих программ, развернула широкую информационную компанию по различным аспектам лизинга и разработала учебные пособия, которые были востребованы в сфере образования и в деловой среде. К концу 2002 года группа по развитию лизинга в России выполнила поставленные перед ней задачи федерального масштаба. Региональные группы по развитию лизинга продолжали свою деятельность в Уральском регионе до 2003 года, а в Северо-Западном регионе до настоящего времени [21, С. 23]. Немногие другие крупные консультанты, активно занявшиеся вопросами лизинга в 2006-2007 гг., (в. т. ч. консалтинговые группы KPMG и PWC, PG&P и "ФБК Право") как и небольшие частные предприятия, ведущие посредническую и консалтинговую деятельность в сфере лизинга, к сожалению, не решают всех конкретных вопросов лизинговой практики. Организации, созданные с участием местных органов государственной власти, нередко закрывают эти инфраструктурные пробелы российского лизингового рынка. Например, ряд организаций создано в целях содействия малому бизнесу в получении средств для реализации инвестиционных проектов. ОАО "Агентство кредитного обеспечения" предоставляет дополнительный финансовый сервис в Северо-западном регионе России. Эта организация создана с участием Правительства Ленинградской обрасти в рамках реализации региональной целевой программы "Развитие и поддержка малого предпринимательства в Ленинградской области на 2003-2005 годы", с 27 целью осуществления системы финансово-кредитной поддержки предприятий малого бизнеса, создания благоприятных условий для обеспечения доступа указанной категории предприятий к кредитным ресурсам финансовых организаций и лизинговых компаний. Северо-Западный ресурсный центр "Помощь бизнесу" - это созданная не без участия местных властей некоммерческой организация. Главная цель ее создания - оказание информационной помощи малому бизнесу Северо- западного региона РФ, в том числе и в организации лизингового финансирования. Основные задачи, которые центр собирается решать в ближайшее время сводятся к созданию и развитию партнерской системы, которая позволит объединять и эффективно использовать ресурсы (финансовые, административные и информационные), способные помочь новым и малым предприятиям в реализации инвестиционных проектов. Начало этой партнерской сети уже положено. Обобщая и резюмируя сведения о деятельности консультантов, а так же финансовых, торговых и юридических посредников в лизинговом бизнесе, стоит отметить, что такие структуры могут оказать существенную помощь при подготовке лизинговых сделок и в ходе их выполнения. Однако в тех случаях, когда необходима реализация арендованного имущества по окончании срока лизинга, эти структуры едва ли будут полезны. Эффективный ремаркетинг, как правило, зависит не от профессиональных участников лизингового рынка, а от производителей и поставщиков (продавцов) переданного в лизинг имущества и, в значительной мере, от характеристик вторичных товарных рынков. Например, сравнительно легко реализовать автомобиль даже с большим пробегом, а ликвидность нового, но уникального оборудования обычно невелика. В последнем случае, зачастую, важны гарантии обратного выкупа имущества его производителями и/или поставщиками (продавцами). Перспективы развития инфраструктуры рынка лизинговых услуг. Перспективы развития инфраструктуры связаны с восполнением инфраструктурных пробелов, заметных на российском лизинговом рынке по сравнению с таковыми в странах с развитой рыночной экономикой. Перспективы всецело зависят и от долгосрочных тенденций российского рынка лизинговых услуг и от его конъюнктурных изменений. Ближайшие перспективы развития инфраструктуры будут связаны с преодолением проблем, препятствующих развитию лизингового бизнеса в России. Проблемы развития российского лизинга условно можно разделить на три группы: проблемы, носящие системный характер для всей российской экономики; проблемы экономико-правового характера; проблемы, обусловленные недавним появлением российского рынка лизинга. Подробнее, о сути таких проблем и предлагаемых решений можно узнать из ежегодных исследований "Эксперт РА" и упомянутых выше специализированных изданий о лизинге в Российской Федерации. В целом развитие инфраструктуры российского лизингового рынка увязывается с ее переориентацией от экономико-правовой поддержки лизинговых компаний к стимулированию спроса на лизинговые услуги. В первую очередь это относится к активизации работы по созданию центров предпринимательства, формированию денежных и материальных фондов для предоставления имущества в лизинг, а так же дальнейшему развитию консалтинговых и посреднических услуг, необходимых для обеспечения бизнеса инвестиционными ресурсами на возвратной основе. Сегодня очевидно, что выход страны из кризиса невозможен без повышения инвестиционной активности. Поэтому надо инициировать развитие лизинга в России и решать как можно скорее возникшие проблемы. Остается надеяться, что в нашей стране лизинговые операции найдут достойное применение и будут способствовать преодолению экономических проблем. Заключение Лизингом является совокупность экономических иправовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. Договор лизинга - договор, в соответствии с которым арендодатель (далее - лизингодатель) обязуется приобрести в собственность указанное арендатором (далее - лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Объектом лизинга могут быть любые не потребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов. В зависимости от объекта лизинга следует различать лизинг движимого имущества (лизинг оборудования) и лизинг недвижимого имущества. В зависимости от состава участников (субъектов) сделки различаются следующие виды лизинга: Лизинг с участием трех сторон', Лизинг с участием множества сторон или раздельный лизинг; Прямой лизинг. По объему обслуживания передаваемого имущества лизинг подразделяется на чистый и полный. Существуют также такой вид лизинга, как сублизинг - вид поднайма предмета лизинга, при котором лизингополучатель по договору лизинга передает третьим лицам (лизингополучателям по договору сублизинга) во владение и в пользование за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга. Тройка лидеров рынка по объему новых сделок в 1 полугодии 2012 года «ВЭБ-Лизинг», «ВТБ Лизинг» и «Сбербанк Лизинг». В сумме на данные компании пришлось 43% объема новых сделок (за 1 полугодие 2011 года доля первой тройки была аналогична, в 2010-м - 34%). Крупнейшей лизинговой компанией России по сумме полученных платежей стала компания «ВТБ Лизинг». Приоритетным направлением в развитии российского лизинга становится выход на региональные рынки. Обобщая и резюмируя сведения о деятельности консультантов, а так же финансовых, торговых и юридических посредников в лизинговом бизнесе, стоит отметить, что такие структуры могут оказать существенную помощь при подготовке лизинговых сделок и в ходе их выполнения. Однако в тех случаях, когда необходима реализация арендованного имущества по окончании срока лизинга, эти структуры едва ли будут полезны. Эффективный ремаркетинг, как правило, зависит не от профессиональных участников лизингового рынка, а от производителей и поставщиков (продавцов) переданного в лизинг имущества и, в значительной мере, от характеристик вторичных товарных рынков. Список использованной литературы Гражданский кодекс РФ. // Консультант+ Указ Президента РФ «О развитии финансового лизинга в инвестиционной деятельности» № 1929 от 17.09.94. Постановление правительства РФ от 21 июля 1997г. № 915 «О мероприятиях по развитию лизинга в Российской Федерации». Постановление Правительства РФ от 27 июня 1996 г. № 752 «О государственной поддержке развития лизинговой деятельности в Российской Федерации». Постановление Правительства РФ от 29 июня 1995 г. № 633 «О развитии лизинга в инвестиционной деятельности». Постановление Правительства РФ от 20 ноября 1995 г. № 1133 «О внесении дополнений в Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли». Федеральный закон Российской Федерации от 29 октября 1998 г. № 164-ФЗ «О лизинге». Федеральный закон Российской Федерации«Об инвестиционной деятельности в Российской Федерации» от 26.06.91. Федеральный закон Российской Федерации « О внесении изменений и дополнений в Федеральный закон « О лизинге» от 29.01. 02 № 10-ФЗ. Ю.Приказ Министерства финансов РФ от 25 сентября 1995 г. № 105 «Об отражении в бухгалтерском учете и отчетности лизинговых операций» 11 .Вахитов, Д.Р. Развитие лизинга в Российской Федерации в условиях рыночной экономики: монография / Д.Р. Вахитов. - Казань: «Талимат», 2002. Вилкова, Н. Международный финансовый лизинг / Н. Вилкова. // Экономика и жизнь. - 1999. - № 20. - С. 42. Газман, В. Лизинг в России: вчера, сегодня, завтра. / В. Газман. // О лизинге. - 2001. - №10. Гладких, Р.А. Лизинг как форма инвестиционной деятельности / Р.А. Гладких. // Бизнес и банки. - 2008. - №30. Голощапов, В. Развитие лизинга в России: реальность и перспективы / В. Голощапов. // Финансовый бизнес. - 2009. - № 7. Горемыкин, В.А. Лизинг: практ. учебно-справ. пособие / В.А. Горемыкин. - М.: «Инфра-М», 2009. Кабатова, Е.В. Лизинг: правовое регулирование, практика / Е.В. Кабатова. - М.: Инфра-М, 2003. Кашкин, В. Российский рынок лизинга в 2007 году / В. Кашкин. // Банковское обозрение. - 2008. - № 4 (106). Киндеева, Е.А. Лизинг: проблемы правового регулирования и предполагаемое решение / Е.А. Киндеева, Л.В. Усович. // Лизинг. - 2012. - №4. Киселев, И.Б. Лизинг - практика становления // Деньги и кредит. -№1. -1991. Клисенко, Д.В. Проблемы развития лизинга в РФ / Д.В. Клисенко. // Финансы. - 2004. - №1 - С.23. Ковалев, В.В. Лизинг: финансовые, учетно-аналитические и правовые аспекты / В.В. Ковалев. - Москва: Проспект, 2011. - 448 с. Колчина, Л.И. Роль лизинга в финансировании капитальных вложений / Л.И. Колчина. // Мир финансов. - 2004. - №2. - С. 17. Лещенко, М.И. Основы лизинга: учеб.пособие / М.И. Лещенко. - М.: Финансы и статистика, 2007. - С. 273-281. Лизинг: экономические и правовые основы / под ред. Н.М. Коршунова. М.: ЮНИТИ-ДАНА, 2001. Максименко, О. Россия в рецессии / О. Максименко. // Финанс. - 2008. -№47(282).-С. 45. зз Марущак, И.И. Виды лизинговых отношений / И.И. Марущак. // Лизинг. - 2012. - №7. Мухина, М. Преимущества и отличительные черты лизинговой сделки от кредитного договора / М. Мухина. //ЭЖ-Юрист. - 2011. -№ 30. Мэнсон, Т. Страхование лизинговых сделок в сфере малого бизнеса / Т. Мэнсон, А. Цыганов. // Финансы. - 2001. - №5 - С.118. Прилуцкий, Л. Лизинг. Правовые основы лизинговой деятельности в Российской Федерации / Л. Прилуцкий. - М.: «Ось-89», 1996. Серегин, В.П. Лизинг как форма инвестиционной деятельности / В.П. Серегин, Е.Д. Халевинская. - М.: Галанис, 1998. Трушкевич, Е. Лизинг / Е. Трушкевич. - М.: «Амалфея», 2001. Юзвович, Л.И. Международный лизинг как форма привлечения инвестиций в национальную экономику / Л.И. Юзвович. //Проблемы современной экономики. - 2010. - №3 (35).

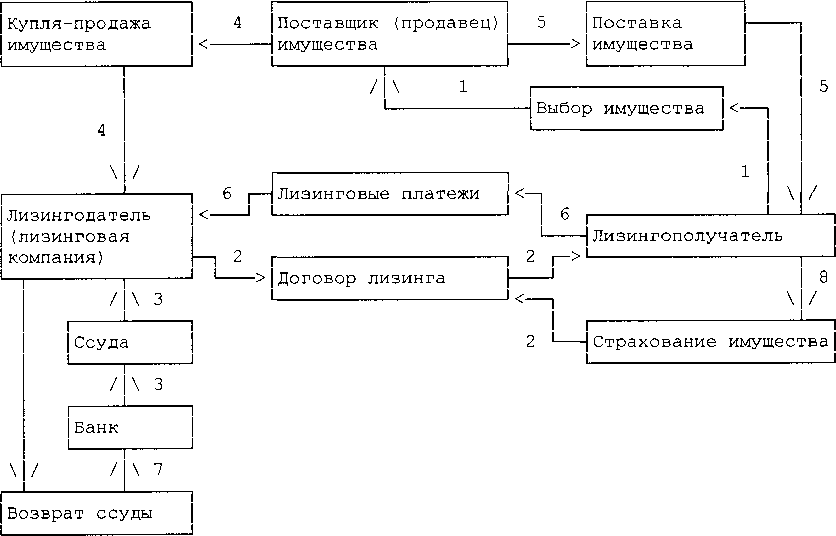

Классификация основных видов лизинга Таблица 1. Таблица 2. Схема финансового лизинга  |