Ценные бумаги КР ПОСЛЕДНИЙ ВАРИАНТ. Меркантилизм оставил заметный след в истории экономической

Скачать 497.78 Kb. Скачать 497.78 Kb.

|

|

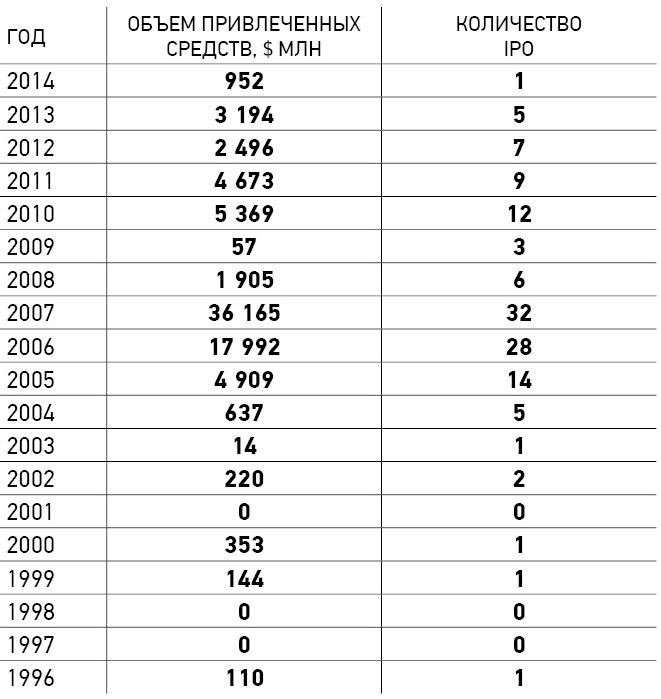

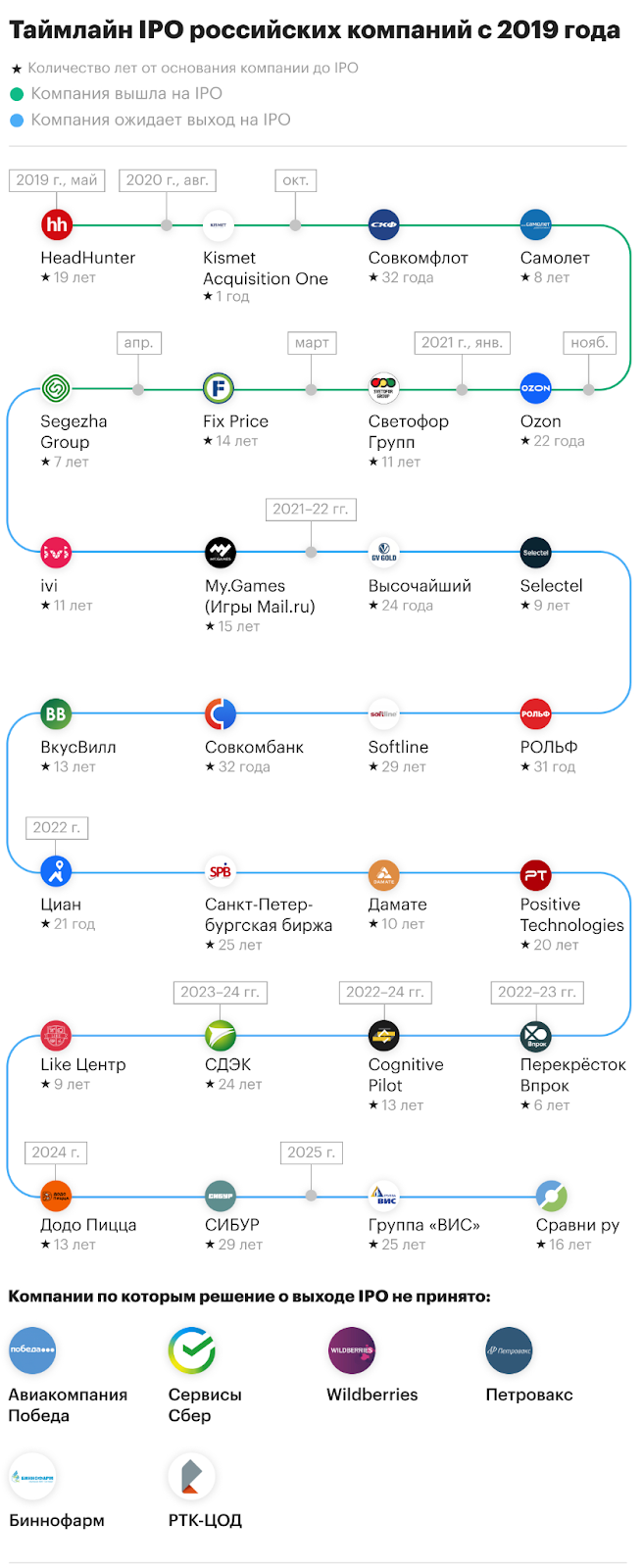

Как открыть счет на бирже ММВБ Биржа ММВБ предоставляет возможности для привлечения инвестиций и для управления личными финансами. Однако частные лица (физические лица) могут распоряжаться своими сбережениями и финансами как розничные инвесторы или частные трейдеры только через своих брокеров. К слову, «открыть счёт» могут не только граждане РФ, но и граждане других государств. В свою очередь брокерам (посредникам) необходимо подтверждать своё профессиональное участие. Их деятельность лицензируется и подконтрольна Банку России. Для розничного инвестора предлагаются: акции; деривативы (опционы, фьючерсы); облигации; Котировки биржи ММВБ Котировка – цена, процентная ставка или курс объекта, которую объявляет продавец либо покупатель, и по которым они согласны совершить сделку купли-продажи. Биржевая котировка – довольно быстро изменяемая величина. Индексы и котировки – два вида значений, которые определяются в ходе торгов на ММВБ. Котировки инструментов группируются по типам: акции, облигации, паи ПИФов, паи иностранных эмитентов, депозитарные расписки, еврооблигации и еще около десятка других. Данные по котировкам можно получить как за конкретный торговый день, так и за период, либо наоборот – по ходу торгов (от их открытия до их закрытия). Котировки ММВБ по конкретному инструменту можно уточнить на сайте биржи. Курс биржи ММВБ Курсовая разница – это возможность для получения прибыли для трейдеров. Курс, определяемый во время торгов на бирже ММВБ, является показательной величиной, а объём торгов демонстрирует интерес покупателей к той или иной валюте, позволяя анализировать текущую ситуацию на валютном рынке и предполагать изменения в будущем. Ход торгов на Валютной бирже ММВБ (Московской биржи) можно наблюдать на нескольких сайтах, в том числе в рамках проекта QuoteRBC. А итоговый курс публикует большинство экономических изданий. Торговля на бирже ММВБ По условиям ММВБ, торговля на бирже возможна для физических и юридических лиц, однако для первых как для частных инвесторов она осуществляется только через их брокеров (брокерские компании). Чтобы получить допуск к торговле на бирже ММВБ, нужно подтвердить своё ознакомление с правилами. После этого участник обязан ознакомиться с Правилами допуска к участию в торгах ЗАО ФБ ММВБ, направляет заявление по форме и комплект документов, и в 3-дневный срок после подачи документов обязан уточнить у ответственного сотрудника Московской биржи данные о соответствии комплекта требованиям Правил. После чего выносится решение о согласии или об отказе во включении кандидата в состав участников торгов. [28] 3.Ценные бумаги российских компаний на финансовых рынках 3.1 Опыт российских компаний на рынке Initial Public Offering(IPO) В последнее время нас штурмуют рекламой различных инвестиционных продуктов: Тинькофф Инвестиции, ВТБ Инвестиции, Сбер Инвестиции… Возможно, скоро у каждого банка будет свой инструмент для инвестирования. Но любой инструмент — это всего лишь посредник между вами и биржей. История современного фондового рынка в России началась не так давно, как в остальном мире. Давайте подробнее рассмотрим историю российского IPO. Пионером IPO среди отечественных компаний стал «Вымпелком», который в 1997 г. впервые разместил свои акции на Нью-Йоркской бирже. За последние 15 лет число российских компаний, которые прошли процедуру первичного публичного размещения акций, заметно возросло. Компании из России отдают предпочтение двум биржам — ММВБ и РТС, но многие из них планируют выход на международные площадки. Со слов экспертов, причина этого кроется в том, что на отечественном рынке слабо представлены эффективные инструменты, позволяющие заключать выгодные сделки, а это, в свою очередь, приводит к снижению торговой активности на фондовой бирже. [25] Российские компании в качестве платформ для размещения ценных бумаг на западе обычно выбирают NASDAQ и AIM, которые являются частью NYSE и LES соответственно. На них уже активно проводятся торги ценными бумагами отечественных компаний. Фондовый рынок или рынок ценных бумаг — это рынок, где происходит торговля акциями, облигациями, валютами и другими активами. Помимо торговли, фондовый рынок затрагивают и другие операции: налогообложение, выпуск ценных бумаг, хранение данных об участниках рынка и другие сопутствующие операции. В целом, инфраструктуру фондового рынка можно разделить на следующие элементы: функциональная — торговая площадка, где производятся действия с ценными бумагами, например, фондовая биржа; техническая — организации, которые способствуют совершению сделки, например депозитарии, хранящие информацию об участниках рынка (наличие тех или иных ценных бумаг); инвестиционная — сами участники рынка; информационная — СМИ и другие источники информации о текущем состоянии рынка. В фондовый рынок вовлечены три типа участников: инвесторы (покупатели) — частные лица или компании, покупающие ценные бумаги; эмитенты (продавцы) — компании, которые выпускают и продают ценные бумаги; профессиональные участники (посредники) — это лица или компании, чья деятельность официально связана с биржей. Это могут быть банки, управляющие компании или брокеры, заключающие сделки от лица инвесторов. Для того, чтобы стать профессиональным участником, необходимо пройти соответствующую сертификацию. Поскольку такой способ получения возможности совершать сделки на фондовом рынке довольно трудоемок, большинство инвесторов обращается к брокерам (например, широко рекламируемые инвестиционные продукты от крупных российских банков). За свою посредническую деятельность брокеры берут либо определенных процент, либо фиксированную плату. В России деятельность фондовых рынков регулируется Банком России и законодательством. В основном, на фондовом рынке происходят сделки со следующими типами ценных бумаг: акции и облигации. [13] IPO (Initial Public Offering) — это первое публичная продажа акций компании. Грубо говоря, это выход компании на биржу. Причин для этого может быть несколько, одна из них — желания привлечь дополнительный капитал. Рынок растёт, в него закачивается всё больше денег и компании хотят урвать часть этого пирога. Для этого они выходят со своими акциями на биржу, продают их и получают дополнительные средства без взятия кредита. Процесс выхода на биржу может занимать до нескольких лет. Перед самим размещением ценных бумаг предусмотрены следующие этапы IPO: Аудит компании, формирования отчетности, полировка недостатков и оценка капитализации; Заключение договора с андеррайтером — юридическим лицом, функцией которого является вывод акций на биржу и сопровождение IPO. Деятельность компании проверяется независимыми экспертами; Публикация меморандума с основной информацией о компании — её финансах, текущей капитализации, и другими, важными для потенциальных инвесторов, аспектами; Выбор биржи; Получение одобрения со стороны биржи; Запуск рекламной кампании; Приём предварительных заявок от инвесторов на приобретения пакета акций (таким образом формируется определенный ценовой диапазон стоимости акций); И после всех этих этапов — размещение акций на бирже. История современного фондового рынка в России началась после либерализации экономики в 1991 году. Условия для возрождения фондового рынка оказались неблагоприятными, так как до 90-х движение финансовых потоков определялось решениями партийных и финансово-экономических органов. Однако даже в условиях плановой экономики СССР нашлось место так называемому «черному рынку», и при том весьма немалому: так в 1986 году Михаил Горбачёв озвучил величину теневого оборота в размере 10 млрд рублей. 25 декабря 1990 года было принято Постановление Совета Министров РСФСР №601 «Об утверждении Положения об акционерных обществах», с которого началось возрождение рынка ценных бумаг. Однако махинации с приватизацией в 1993-1994 годах и низкий уровень финансово-экономической грамотности населения не позволял рынку развиваться, поэтому первые публичные размещения акций в России не являлись столь популярными и обширными. 20 ноября 1996 года ОАО «ВымпелКом» (торговая марка «Билайн») разместил американские депозитарные расписки (ADR) на Нью-Йоркской фондовой бирже (NYSE), став первой российской компанией, проведшей IPO. Это позволило привлечь более 60 млн долларов на развитие сети. С этого момента началось формирование рынка (1996-2002 года). Этот период отличался двумя особенностями: малым количеством проводимых IPO и их размещением на иностранных биржах. Первую особенность можно объяснить тем, что подготовка и проведение IPO требует значительных предварительных расходов (услуги андеррайтеров, аудиторов, проведение рекламных кампаний, роуд-шоу и другие траты), а в то время далеко не все российские компании могли себе это позволить. Вторую — тем, что на зарубежных биржевых площадках присутствовали все группы инвесторов, в том числе институциональные. В начале 2000-х российскому финансовому рынку как раз таки недоставало именно институциональных инвесторов. Первый выход на российский рынок акций случился только в 2002 году, когда произошло публичное размещение информагентства «РосБизнес Консалтинг» на отечественных биржах ММВБ и РТС. Тогда компании удалось привлечь 13.3 млн долларов. В 2004-2007 годах в России наблюдался взрывной рост количества IPO. За это время свои акции разместило множество российских компаний: «Калина», «Иркут», «Седьмой континент», «Лебедянский», «Арсагера» и т. д. Наиболее удачным оказался 2007 год, в котором Россия стала европейским лидером по объему средств, привлеченных посредством IPO — 36 млрд долларов. Лидерами среди компаний оказались «Роснефть», «Сбербанк» и «ВТБ» — 10.4 млрд долларов, 8.8 млрд долларов и 8 млрд долларов соответственно. Часто IPO проводилось в виде двойного размещения — акции размещались одновременно на западной площадке (в основном на Лондонской фондовой бирже) и на Московской бирже. В 2008 году случился мировой финансовый кризис, который значительно ухудшил ситуацию на рынке IPO. Так за 2009 год только три российские компании провели IPO. В середине 2010-х российские компании стали активно проводить делистинг, выкупая свои ценные бумаги на иностранных биржах. 24 мая 2011 года состоялось IPO Российской интернет-компании «Яндекс». По объему привлеченных средств (1.3 млрд долларов) IPO «Яндекса» стало вторым среди интернет-компаний после Google, который привлек 1.67 млрд. долларов в 2004 году. После 2011 года количество IPO и привлеченных инвестиций оставляло желать лучшего. Из реанимации после финансового кризиса Россия переместилась в обычную палату. Ситуацию осложняли санкции и мало предсказуемые геополитические события. Одно стало ясно точно — время многомиллиардных размещений осталось в прошлом. Особенно плохо пришлось российскому рынку капитала. Некоторые эксперты даже предрекали смерть рынка IPO в России — так в 2018 году на Московской бирже не состоялось ни одного IPO. Ситуация начала меняться в 2019 году. В этом время на российский рынок вышла лишь одна компания, HeadHunter. Это было первое IPO российской технологической компании за шесть лет со времен выхода на биржу QIWI в 2013 году и первое за два года для отечественных предприятий в целом. При размещении на бирже NASDAQ компания заработала 220 млн долларов, что было оценено инвесторам как позитивный сигнал для отечественного венчурного рынка. В ноябре 2020 года на IPO вышла компания Ozon. Онлайн-ритейлер привлек 1.2 млрд долларов. В конце 2020 и начале 2021 года уже несколько российских игроков заявили о намерениях выйти на IPO: первым стало размещение дискаунтера FixPrice на Лондонской бирже (конец 2020 года). За текущий год российские компании провели сделки на рынке акционерного капитала на 2.4 млрд долларов — это рекордный объем с 2011 года. [26]  Динамика российских IPO по количеству и объему привлеченных средств за 1996-2014 года. Хорошо заметен бум в 2004-2007 годах и резкий упадок во время Мирового экономического кризиса. Источник: PBN Company, PwC, Preqveca. Хотя пандемия стала непростым испытаниями для многих секторов мировой и российской экономики, 2020 год стал бумом IPO во всем мире. К тому же низкие ставки по депозитам буквально вынудили физических лиц познакомиться с другими инвестиционными инструментами и выйти на биржу. Немалую роль в этом сыграли мобильные приложения (такие как «ВТБ Инвестиции» и «Тинькофф Инвестиции»), сделавшие процесс входа на фондовый рынок удобнее и проще. На данный момент популярность акций, их рост и шумиха вокруг IPO вынуждают частных инвесторов оставаться на бирже и следить за событиями. В 2021 году ожидается, что на рынок могут выйти до 10 компаний и провести первичные и вторичные размещения на отечественных и зарубежных площадках на сумму около 10 млрд долларов.  Источник: исследовательский проект Barometer (РБК, 2021 год) Планы российских компаний по IPO. Ivi. Всем хорошо знакомая российская медиакомпания, главный проект которой — одноименный онлайн-кинотеатр. В прошлом году компания начала производить для него собственный контент. В ноябре 2020 года ivi подала заявку на IPO в американскую комиссию по ценным бумагам, выход на рынок ожидался в январе-марте 2021 года, но из-за нового закона, ограничивающего иностранное владение российскими информационными ресурсами, размещение отложили. Аналитики считают, что ivi, вероятно, выйдет на биржу где-то во втором полугодии нынешнего года. Исходя из размера и роста выручки (6.1 млрд рублей за 2019 год, рост на 55%), ivi могут оценить в сумму 700-800 млн долларов. [26] Совкомбанк. Частный российский банк, третий по величине активов среди частных банков и девятый по активам среди всех российских банков. В 2020 год банк начал изучать возможность проведения IPO, поджидая подходящего окна для входа на рынок в 2021 году. В январе Совкомбанк продлил срок размещения допэмиссии 5 млрд акций до 20 апреля 2022 года. Всего рассчитывается привлечь около 300-500 млн долларов. ВкусВилл. Розничная сеть супермаркетов и торговая марка продуктов для здорового питания, появившаяся в 2009 году. На данный момент у компании более 1000 точек по всей России, а в мая 2020 года «ВкусВилл» открыл первую точку за рубежом (в Амстердаме). Компания рассматривает размещение на NASDAQ и Московской бирже. При годовой выручке 114 млрд рублей компания может стоит на рынке немногим менее 1 млрд долларов. Другие компании. В перспективе планируется свыше десятка IPO российских компаний. Во многих случаях они будут размещены на Московской бирже, но некоторые компании рассматривают лондонскую LSE или американскую NASDAQ. Размер большинства планируемых IPO составляет приблизительно от 200 млн до 2 млрд долларов. Некоторые эксперты считают, что основной спрос на новые бумаги будут обеспечивать зарубежные инвесторы, но весомую долю смогут составить и российские частные инвесторы. Возможно, в обозримом будущем кроме названных выше компаний на IPO выйдут: «Cибур», «Mail.Ru Group (игровое подразделение), «Высочайший», «Азбука вкуса», «Яндекс.Такси», «Победа», «Softline», «EMC», «Wildberries». [13] 3.2 Проблемы и перспективы российских компаний на финансовых рынках Проблемы российских компаний на финансовых рынках. За период с 2014 по 2019 гг., было выявлено, что количество человек, которые являются участниками торгов на Московской бирже, увеличилось. Но, к сожалению, доля инвестирования в фондовый рынок России является очень низкой (примерно 1%). Доля россиян, которые инвестируют в российский рынок ценных бумаг, уменьшилась, даже не смотря на ежегодное увеличение количества эмитентов, а также посреднических компаний и оборотов именно самого фондового рынка. По данной проблеме анализ литературы показал, что к основным затруднениям, которые препятствуют более эффективному развитию российского фондового рынка, относятся: 1. Отсутствие независимых регистраторов, которые обеспечивают информационную открытость рынка для всех его участников, более современной системы центров клиринговых расчётов, а также достаточно развитой инфраструктуры и необходимого информационного обеспечения. Сейчас на российских биржах недостаточно ясно и хорошо раскрывается информация об эмитентах и их ценных бумагах. 2. Колоссальное количество рыночных манипуляций. Содержание выражается в том, что тот, кто проводит эти манипуляции, искусственно формирует предложение, а также спрос за счёт совершения операций с ценными бумагами для получения прибыли. На российском фондовом рынке отталкивает потенциальных внешних и внутренних инвесторов достаточно высокая степень мошенничества. 3. Действующее налогообложение в России для операций, совершаемых по движению фондовых активов. Налоговое законодательство Российской Федерации предусматривает взимание налога с рыночной стоимости акций, а не с номинальной, именно поэтому прослеживается отток инвесторов, которые предпочитают те площадки, на которых государство старается снизить уровень налогообложения операций. [30] Все перечисленные проблемы на сегодняшний день служат препятствием для увеличения активности на фондовом рынке Российской Федерации внешних и внутренних инвесторов и вместе с этим успешного развития российского фондового рынка. Для активного развития фондового рынка необходимо повышать степень доверия со стороны населения, потому что именно от этого зависит устойчивость рынка ценных бумаг. Малое количество российских инвесторов связано также с тем, что многие не полностью понимают возможности, которые предоставляются фондовым рынком, а также с тем, что инвесторы обладают низкой инвестиционной культурой и низким уровнем финансовой грамотности. [9] Коронавирусный кризис стал поистине историческим событием для мировых фондовых рынков. Хоть и падение рынка начала 2020 года было по-настоящему критическим, к августу 2020 года рынок, в большинстве своем, восстановился. Однако, к концу лета большинство экспертов начали выражать свою озабоченность проблемой второй волны коронавируса и повторным введением ограничительных мер. Помимо этого, по всему миру стали наблюдаться повторные вспышки заражений, что стремительно стало отражаться и на экономике. С фундаментальной точки зрения, избежать продолжения (или повторения) кризиса не получится - об этом говорят все индексы и эпидемиологическая ситуация в стране и в мире. Перспективы развития российского фондового рынка. Тенденции развития мировой финансовой системы, частью которой является и фондовый рынок России, в современном понимании большинства инвесторов стали столь неопределенными, что ставят в затруднение профессионалов, не говоря уже о тех, кто только пришел на финансовые рынки. [13] Сложность же понимания всего происходящего, обусловлена тем, что в настоящий момент имеется столько точек зрения, мнений аналитиков и прочих специалистов по управлению чужими капиталами, что столь невиданное многообразие информации и новостей повергает в шок новичков, впервые сталкивающиеся с финансовыми рынками. На самом деле финансовые рынки как отражение и часть единого целого, называемого экономикой, столь же предсказуемы, как и сотни лет назад, с поправкой конечно на существующий уровень развития цивилизации и некоторой спецификой отдельных стран или регионов. Суть же этих изменений и событий основан на повторяемости, каждое из которых имеет свой период, длительность и сопровождающими его тенденциями в экономической и социальной жизни. Российский фондовый рынок, несмотря на свою относительную молодость, довольно прочно связан со всем, что происходит в мировой экономике, политике, и все то, что происходит где – то там за океаном или по другую сторону границы, прямо или косвенно отражается на стоимости акций, облигаций, товаров и прочих активов. Среди современных тенденций развития фондового рынка Российской Федерации наличие определенных актуальных проблем, которые снижают уровень инвестиционной привлекательности отечественных ценных бумаг и финансовых активов. Для того, чтобы способствовать дальнейшему развитию рынка ценных бумаг нашей страны необходимо принятие определенных мероприятий и рекомендаций, задачей которых будет стимулирование положительных процессов.[9] К таким механизмам, инструментам и методам можно отнести следующие рекомендационные мероприятия, среди которых: создание равных и конкурентных условий, как для резидентов, так и для нерезидентов, инвестирующих в российские государственные ценные бумаги; освобождение от уплаты налогов на доходы по государственным ценным бумагам физических лиц на льготный период; повышение финансовой грамотности населения страны через введения обязательного предмета в школьную программу; введение института инвестиционного консультанта; введение института индивидуальных пенсионных счетов.[13] Таким образом, современный этап развития российского фондового рынка сталкивается с многочисленными проблемами, выступающими тормозящими факторами. Благодаря принятию вышеперечисленных рекомендаций возможно совершенствование условий внешней среды развития рынка ценных бумаг России, что поспособствует повышению оценки инвестиционной привлекательности отечественных финансовых активов и инструментов. |