фин грам. Методическая разработка интегрированного урока Налоги платить или не платить

Скачать 0.66 Mb. Скачать 0.66 Mb.

|

|

Муниципальное общеобразовательное учреждение «Средняя общеобразовательная школа №5» г. Новоалександровск МЕТОДИЧЕСКАЯ РАЗРАБОТКА ИНТЕГРИРОВАННОГО УРОКА «Налоги: платить или не платить?». Преподаватель: Н.Н. Коломутова, учитель математики Е.А. Жукова, учитель обществознания 2020 г. Содержание

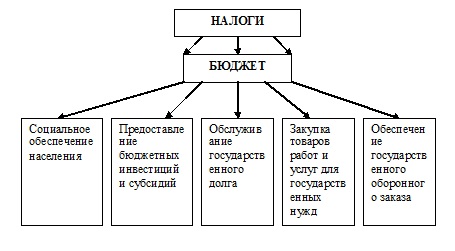

ВВЕДЕНИЕСовременные люди живут в обществе потребления, где деньги играют огромную роль в жизни каждого человека. Совершенно очевидно, что в таком обществе стать богатым и успешным может только финансово грамотный человек, который умеет правильно распоряжаться своими деньгами. Чтобы не запутаться в этих, сложных на первый взгляд, финансовых возможностях, люди должны располагать хотя бы минимальным набор базовых знаний и умений в области финансовой деятельности. Важно помнить, что сегодняшние учащиеся – это будущие участники финансового рынка, налогоплательщики, вкладчики и заемщики. Вот почему обучение финансовой грамотности целесообразно начинать на раннем этапе во время обучения в школе. Своевременные и достаточные налоговые поступления способны обеспечить безопасность, финансовую стабильность и независимость государства, выход его из кризиса, что сейчас немаловажно. Добросовестная уплата налогов гарантирует государственную поддержку, кредитование и как результат – процветание бизнеса, а для граждан сбалансированный бюджет означает гарантированную социальную помощь, пенсионное обеспечение и уверенность в завтрашнем дне. Чем раньше молодежь узнает о роли налогов, тем быстрее сформируются полезные финансовые привычки, которые помогут избежать многих ошибок по мере взросления и приобретения финансовой самостоятельности, а также заложить основу финансовой безопасности и благополучия на протяжении жизни. План урока Тема урока: «Налоги: платить или не платить?». Цель занятия: Формирование осознанного и адекватного отношения к уплате налогов посредством интерактивных форм обучения. Задачи занятия: 1. Сформировать умение доказывать необходимость налогообложения. 2.Сформировать понимание основ налоговой культуры, ответственности налогоплательщика. 3. Формировать активную гражданскую позицию при уплате налогов. 4.Продолжить формирование навыков групповой работы: анализировать, сравнивать и обобщать. Личностные результаты: 1. осознание гражданской ответственности при уплате налогов; 2. понимание сути налога и его роли в жизни общества; 3. понимание возможности государственного воздействия за неуплату налогов. Предметные результаты: должны знать: 1. виды и структуру налогов; 2. принципы налогообложения, строение налоговой системы Российской Федерации, теоретическую сущность основных видов налогов; должны уметь: 1. различать налоги по различным критериям классификации; 2. осуществлять расчёт налогов и налоговых вычетов. Межпредметные связи: дисциплины: Обществознание (включая экономику и право), Математика, Литература. Применяемая педагогическая технология: интерактивная лекция Применяемые педагогические методы: объяснительно иллюстративные (словесные, наглядные), практические Формы познавательной деятельности: фронтальная, самостоятельная Оснащение учебного занятия: компьютер, мультимедиапроектор, экран, презентации, раздаточный материал, тест Конспект урока 1. Организационный момент. Приветствие, проверка готовности, активизация внимания обучающихся. 2. Начальная мотивация. Преподаватель: Современный мир, цивилизованное общество, человеческий опыт, на сегодняшний день не знает более эффективного способа собирания государством денежных средств, чем налоги. В любом государстве налоги составляют большую часть доходов государственного бюджета. Налоги и сборы: почему их нужно платить и почему их платят не все? Ответы на эти вопросы могут быть разными. Но сколько бы раз мы не задавали себе эти вопросы, история общества может дать один точный ответ: «В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению нужд и потребностей населения ему требуется определенная сумма денежных средств». Следовательно, без сбора налогов бессмысленным является существование самого государства. Налоги имеют столь же древнюю историю, что и государство. В прошлые века правители проявляли большую изощренность и коварство, чтобы пополнить свою казну. В истории разных стран существовали самые неожиданные объекты налогообложения: певчие птицы и скаковые лошади, меха и кружева, фортепиано и холостяки. Всем известна изобретательность в налогообложении Петра I, который ввел налог на ношение бороды. Этим он хотел убить сразу двух зайцев: чтобы и деньги в казну потекли, и подданные европейский вид приобрели. Вообще же петровские экономические и военные реформы требовали очень больших средств, и в России тогда действовало более сорока различных видов налогов.   3. Сообщение новых знаний. В современной России налоговая система как необходимое условие построения цивилизованных рыночных экономических взаимоотношений предприятий и граждан с государством, начала формироваться с 1990 г. Преподаватель: Что подразумевается под термином «налог»? Ответы обучающихся. Преподаватель: Налоги – периодические принудительные платежи граждан из их имуществ и доходов, идущие на нужды государства и общества и установленные в законодательном порядке. Характерные черты налога как платежа исходя из положений п. 1 ст. 8 Налогового кодекса РФ следующие: обязательность; индивидуальная безвозмездность; отчуждение денежных средств, принадлежащих организациям и физическим лицам на праве собственности, хозяйственного ведения или оперативного управления; направленность на финансирование деятельности государства или муниципальных образований. Вопрос: Зачем нужно платить налоги? Ответы обучающихся. Преподаватель: Налоговая политика государства — одна из приоритетных и стремительно развивающихся сфер его жизни, так как именно от налоговых поступлений зависит жизнедеятельность государства. Все перечисления налогоплательщиков поступают в государственный бюджет — кассу государства, откуда потом распределяются на различные нужды. Расходы бюджета (бюджетные ассигнования) можно представить схематично в следующем виде:  Статья 69 Бюджетного кодекса РФ подробно регламентирует такие ассигнования. Можно выделить несколько направлений расходования бюджетных средств: 1) финансовое обеспечение правоохранительных органов государства (МВД, ФСБ и др.); 2) содержание государственных учреждений (больниц, школ, детских домов и др.); 3) обеспечение безопасности государства, в частности содержание армии; 4) финансирование государственных программ («Одаренные дети», «Дети и семья») и национальных приоритетных проектов («Здоровье», «Образование» и др.); 5) субсидирование, предоставление дотаций и ссуды для жилищно-коммунального хозяйства; 6) содержание аппарата управления государством (выплата зарплат госслужащим); 7) содержание и обеспечение функционирования государственного сектора экономики; 8) строительство и благоустройство социальных объектов и территорий; 9) пенсионное обеспечение; 10) организация отдыха и спортивных мероприятий и т.д. В настоящее время виды налогов и сборов как важнейшей составляющей налоговой системы весьма разнообразны. Налоги можно классифицировать по разным признакам. Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида: федеральные: региональные; местные. Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ. Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством. Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы. Классификация налогов в РФ в зависимости от уровня установления

При введении в действие на территории соответствующего субъекта РФ налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога. В зависимости от метода взимания налоги подразделяются следующим образом: прямые; косвенные. Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения. К прямым налогам относятся: налог на доходы физических лиц; налог на прибыль организаций; налоги на имущество как юридических, так и физических лиц. Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель. К косвенным налогам относятся: налог на добавленную стоимость; акцизы; таможенные пошлины и др. Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций. Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности. Нередко на практике проводят разделение налогов в зависимости от их использования: общие; специальные. К общим налогам относятся большинство взимаемых в любой налоговой системе налогов. Их отличительная особенность заключается том, что после поступления в бюджет они обезличиваются и расходуются на цели, определенные в соответствующем бюджете. В отличие от них специальные налоги имеют строго целевое предназначение и «закреплены» за определенными видами расходов. В частности, в РФ примером специальных налогов могут служить: транспортный налог; налог на воспроизводство минерально-сырьевой базы. В зависимости от установленных ставок налогообложения налоги бывают: твердыми; процентными (пропорциональными, прогрессивными и регрессивными). В зависимости от финансово-экономической целесообразности и отражения в бухгалтерском учете налоги классифицируются следующим образом: включаемые в продажную цену товаров (работ, услуг); относимые на издержки обращения и затраты производства; относимые на финансовые результаты; уплачиваемые за счет чистой прибыли, остающейся в распоряжении налогоплательщика. В зависимости от принадлежности к уровню бюджета налоги можно подразделить так: закрепленные; регулирующие. Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди них выделяют налоги, поступающие в федеральный, региональный и местные бюджеты. Регулирующие налоги поступают одновременно в бюджеты разных уровней в пропорции, определенной бюджетным законодательством. Классификация налогов в РФ в зависимости от субъектов налогообложения

Особая категория налогов — так называемые специальные налоговые режимы. В НК РФ предусмотрена возможность установления четырех таких режимов. Специальные налоговые режимы в соответствии с НК РФ: система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности; упрощенная система налогообложения; система налогообложения для сельскохозяйственных товаропроизводителей; система налогообложения при выполнении соглашений о разделе продукции. Особенность этих налогов состоит в том, что со дня их введения на территории соответствующих субъектов Федерации с налогоплательщиков, как правило, прекращается взимание большинства налогов, предусмотренных НК РФ. Вывод: Налоги играют ведущую роль в жизни современного общества и государства. Они выполняют важнейшие функции по формированию доходов государственной или муниципальной казны, по регулированию социально – экономических процессов, а также, по осуществлению контроля над финансово-хозяйственной деятельностью предприятий, организаций и граждан. В современном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса. Рефлексия. После изложения темы преподаватель проводит рефлексию путем фронтального опроса и теста. Опрос: - Что такое налог? - Какие виды налогов? - Зачем нужно платить налоги? 2. Тест: Налог – это: а) обязательный, индивидуальный, безвозмездный или возмездный платеж, взимаемый с организаций и физических лиц; б) обязательный, индивидуальный, безвозмездный взнос, взимаемый с организаций и физических лиц; в) обязательный, индивидуальный, безвозмездный платеж, взимаемый с организаций и физических лиц; г) обязательный, индивидуальный, безвозмездный взнос, взимаемый с организаций и индивидуальных предпринимателей. Налогоплательщиками или плательщиками сборов могут быть признаны: а) только юридические лица; б) организации и физические лица; в) юридические лица и их обособленные подразделения, имеющие отдельный баланс и расчетный счет; г) организации и индивидуальные предприниматели. К федеральным налогам относятся: а) налог на имущество физических лиц; б) налог на прибыль организации; в) транспортный налог; г) земельный налог. Сущность налога – это: а) изъятие государством в пользу общества части прибыли, полученной в результате хозяйственной деятельности организации; б) изъятие государством в пользу общества части стоимости валового внутреннего продукта в виде обязательного платежа; в) изъятие государством в пользу общества части добавленной стоимости; г) изъятие государством в пользу общества части дохода, полученного юридическими и физическими лицами. К региональным налогам относятся: а) водный налог; б) земельный налог; в) налог на игорный бизнес; г) налог на добавленную стоимость. К специальным налоговым режимам относятся: а) освобождение от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость; б) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; в) предоставление инвестиционного налогового кредита; г) создание оффшорных зон. Кто ввел впервые ввел налог на бороду: а) Людовик XII; б) Елизавета I; в) Генрих VIII; г) Петр I. К прямым налогам относится: а) акцизы; б) транспортный налог; в) налог на добавленную стоимость; г) налог на доходы физических лиц. Куда поступают перечисления налогоплательщиков: а) на расчетные счета граждан страны; б) государственный бюджет; в) в кассу организаций; г) никуда не поступают. Какой документ регулирует налоговую политику Российской Федерации: а) ТК РФ; б) ГК РФ; в) УК РФ; г) НК РФ. Просит ответить на вопрос: «Считаете ли вы, что платить налоги необходимо?». Слушает высказывания обучающихся, подводит итоги лекции в целом, результаты работы отдельных обучающихся; выясняет степень удовлетворенности обучающихся занятием и полученными знаниями через проведение анкетирования. Дает задание составить синквейн на слово «налог». Синквейн (от фр. cinquains, англ. cinquain) — это творческая работа, которая имеет короткую форму стихотворения, состоящего из пяти нерифмованных строк. Синквейн – это не простое стихотворение, а стихотворение, написанное по следующим правилам: 1 строка – одно существительное, выражающее главную тему cинквейна. 2 строка – два прилагательных, выражающих главную мысль. 3 строка – три глагола, описывающие действия в рамках темы. 4 строка – фраза, несущая определенный смысл. 5 строка – заключение в форме существительного (ассоциация с первым словом). Пример: Жизнь. Активная, бурная. Воспитывает, развивает, учит. Дает возможность реализовать себя. Искусство. 8. Подведение итогов. Преподаватель подводит итоги урока: выясняет степень удовлетворенности обучающихся занятием и полученными знаниями и умениями; дает объективную количественную и качественную оценку работы на уроке обучающихся; задает задание на дом; сообщает тему следующего занятия; благодарит за урок. Заключение с рекомендациями по использованию методической разработки в учебно-воспитательном процессе Методическая разработка урока включена в экономические дисциплины общепрофессионального цикла программ подготовки специалистов среднего звена: - Основы экономики организации - 23.02.03 Техническое обслуживание и ремонт автомобильного транспорта; - Основы экономики, менеджмента и маркетинга – 19.02.08 Технология мяса и мясных продуктов; 19.02.10 Технология продукции общественного питания; - Основы экономики организации и правовое обеспечение профессиональной деятельности – 15.02.08 Технология машиностроения. Может дополнительно использоваться вне сетки учебного времени, в рамках проведения внеклассных мероприятий, классных часов, тренингов, дебатов, семинарских занятий, направленных на повышение финансовой грамотности студентов. Целевая аудитория слушателей – студенты предвыпускных и выпускных курсов (в соответствии с учебным планом). Тема урока у них находит живой отклик, так как направлена на формирование компетенций, востребованных в повседневной и профессиональной деятельности. Цель разработки - сформировать положительное эмоциональное отношение к системе налогообложения и воспитание экономически грамотного, отвечающего за свои решения гражданина. Содержание разработки урока включает в себя раскрытие понятий: виды налогов, налоговая ставка, налоговая база, период уплаты налогов. Урок включает в себя оптимально подобранные структурные элементы: организационный момент, начальную мотивацию, сообщение новых знаний, рефлексию, подведение итогов. Преимуществом методической разработки урока является то, что преподаватель выступает не просто в качестве инструктора, транслятора знаний и умений, материал подается в готовом виде, а в качестве модератора, помощника, консультанта, организатора самостоятельной познавательной деятельности студентов. Процесс обучения трансформируется в процесс научения, статус обучающихся – в статус самообучающихся. Устанавливается эффективное диалогическое сотрудничество: педагог-обучающиеся. Формулируются проблемные вопросы. К презентации нового материала в качестве тьюторов привлекаются студенты-старшекурсники, которые уже изучили данную тему и могут пояснить расчетные действия, аргументированно ответить на вопросы студентов-слушателей. Таким образом, достигается определенное снижение барьера восприятия нового материала. Практика показала, что задать уточняющие вопросы обучающимся бывает легче своему ровеснику, нежели преподавателю. Задачи: В ходе проведения урока достигаются следующие результаты: студенты - обучающиеся знают значение налогообложения как физических, так и юридических лиц; принципы налогообложения, строение налоговой системы Российской Федерации, теоретическую сущность основных видов налогов, различать налоги по видам классификации. Список использованных источников, литературы и электронных ресурсов Нормативно-правовая документация: Налоговый Кодекс РФ. Часть первая. Федеральный закон от 31.07.98 г. № 146-ФЗ. Налоговый Кодекс РФ. Часть вторая. Федеральный закон от 05.08.00 г.№ 117-ФЗ. Учебники: Александров И. М. Налоги и налогообложение: учебник для студ. вузов по экон. спец./ И. М. Александров. ─ 3-е изд., перераб. и доп. ─ М. :Дашков и К*,2010. ─ 314. Вылкова Е.С., Кацюба И.А., Петухова Р.А., Фирсова Е.А.; под редакцией Петуховой Р.А. Налоги и налогообложение: Учебное пособие – Издательство СПбГУЭФ, 2012. – 80 с., Мандрощенко О. В. Налоги и налогообложение: учеб. пособие/ О. В. Мандрощенко, М. Р. Пинская. ─ М.: Дашков и К*,2012. ─ 344. Интернет ресурсы: http://www.grandars.ru/student/ekonomicheskaya-teoriya/teoriya-nalogooblozheniya.html http://finanskniga.3dn.ru/nalogi/nal_nalogobl_2012_Petuhov.pdf Список литературы 1. Архипов А. П. Азбука страхования: Для 10—11 классов общеобразоват. учрежд. — М.: ВИТА-ПРЕСС, 2005. 2.Ахапкин С. Д. Лоция бизнеса. — М.: ВИТА-ПРЕСС, 2001. 3. Балакина А. П. Налоги России. Курс «Основы налоговой грамотности». 10- 11 кл. — М.: ВИТА-ПРЕСС, 2002. 4. Берзон Н. И., Аршавский А. Ю. и др. Фондовый рынок: Учеб. пособие. — М.: ВИТА-ПРЕСС, 2009. 5. Жданова А. О. Финансовая грамотность: Материалы для обучающихся СПО. — М.: ВИТА-ПРЕСС, 2014. 6. Конаш Дмитрий. Сохранить и приумножить: Как грамотно и с выгодой управлять сбережениями. — М.: Альпина Паблишер, 2012. 7. Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков. 7-е изд. — М.: И. Д. Вильямс, 2006. 8.Симоненко В. Д. Основы предпринимательства. 10—11 кл.: Учеб. пособие. — М.: ВИТА-ПРЕСС, 2005. 9. Фабоцци Ф. Финансовые инструменты. — М.: ЭКСМО, 2010. 10. Шарп У., Александер Г., Бэйли Дж. Инвестиции / Пер. с англ. — М.: ИНФРА-М, 1997. |