Дипломная работа банковское дело. московский городской открытый колледж выпускная квалификационная работа

Скачать 0.72 Mb. Скачать 0.72 Mb.

|

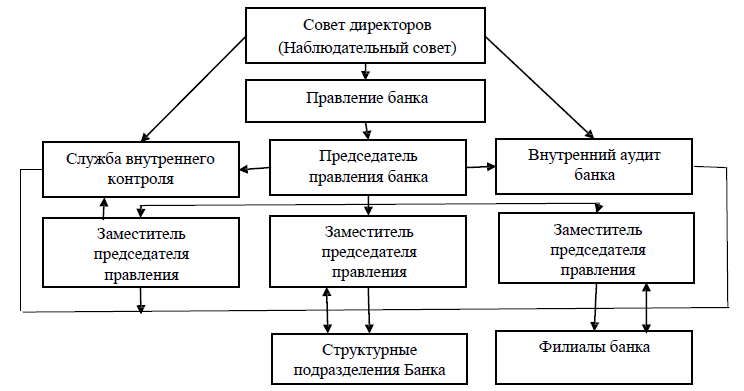

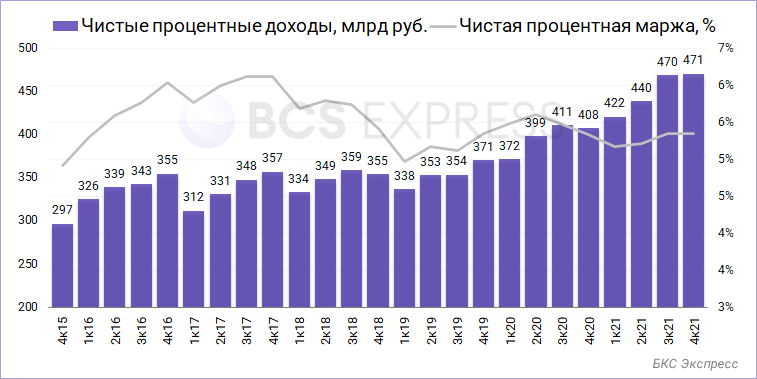

Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) [?];Гражданский кодекс Российской Федерации часть 2 [1];Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ [2];Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395-1 [3]; Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ [4]; Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ [5]; Положение Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» от 28.06.2017 N 590-П [6]. В свою очередь, способы выдачи и погашения кредитов регламентированы ЦБ РФ в виде незакрытого перечня: разовое предоставление денежных средств заемщику на его банковский счет, открытие кредитной линии (под лимит выдачи или лимит задолженности), кредитование банковского счета клиента-заемщика при недостаточности или отсутствии на нем денежных средств (овердрафт) [7, с. 121]. Эти способы определяют для банков порядок регулирования ссудной задолженности и подходы кредитного мониторинга. По существу, они должны обеспечивать выдачу кредитов непосредственно в момент возникновения у заемщиков потребности в средствах, банковский контроль целевого использования кредитов и погашение задолженности в момент формирования у заемщиков источников ее возврата, т. е. соответствовать закономерностям платежного оборота клиентов и минимизации кредитных рисков банков. Соответственно, способы выдачи и погашения кредитов следует рассматривать как целенаправленное сочетание организационно- экономических приемов предоставления и погашения кредитов, которые на основе обеспечения непрерывности платежного оборота заемщиков должны способствовать снижению кредитных рисков банков. В рамках правил ЦБ РФ данным условиям наиболее всего отвечает такая технология кредитования, как кредитная линия [16, с. 77]. Учетный регистр кредита. В современных условиях понятия специальных и простых ссудных счетов уже не применяются ни в нормативной базе ЦБ РФ, ни в экономической литературе, ни на практике, вместо них используется общее понятие «ссудный счет» как счет, на котором отражается задолженность клиента перед банком [39, с. 49]. Тем не менее в ситуации, когда кредиты выдаются дискретно на разовые цели на расчетные счета заемщиков, а не в порядке авансирования их затрат (непосредственно на совершение платежа) и погашаются с расчетных счетов в установленные в договоре сроки (а не в оперативном порядке по мере поступления выручки от кредитуемых сделок), следует говорить об использовании простых ссудных счетов [8, с. 2016]. С учетом частоты проведения операций по этим счетам можно говорить о разном режиме их работы, что отражается в размере комиссий, взимаемых банками за их обслуживание. Кредитный мониторинг. Качество его организации непосредственно определяет долю проблемных кредитов в портфеле банка, востребованность его кредитных продуктов и финансовую устойчивость. Кредитный мониторинг должен осуществляться на трех уровнях, в соответствии с которыми можно выделить его следующие виды [39, с. 50]: мониторинг кредита, в ходе которого банк оценивает соблюдение принципов кредитования, положений своей кредитной политики, кредитно-обеспечительных договоров и лимитов кредитования (в зависимости от технологии кредитования), отслеживает финансовое состояние заемщиков, выявляет признаки проблемных кредитов в соответствии с внутренними регламентами, разрабатывает план мероприятий по предотвращению просроченной задолженности и, если она образовалась, по ее взысканию. При этом наиболее важны причины образования проблемной задолженности, которые можно разделить на две группы [42, с. 126]: - по вине заемщика (связаны с его финансовыми и прочими трудностями); - обусловленные действиями банка (неадекватная оценка кредитного риска, слабый кредитный мониторинг и т.д.). Последние причины обязательно учитываются в ходе мониторинга кредитного процесса. Целью мониторинга кредита является [40, с. 5]: - обеспечение его возврата путем раннего выявления признаков проблемной задолженности и принятия оперативных мер; - мониторинг кредитного портфеля, в ходе которого банк отслеживает его структуру в динамике в целях предотвращения концентрации кредитных рисков, повышения доходности кредитных вложений и определения соответствия параметров портфеля своей кредитной политике. В ходе мониторинга кредита и кредитного портфеля банк получает информацию для третьего вида мониторинга – мониторинга кредитного процесса. Его главной целью выступает совершенствование кредитного процесса, выражающееся в устранении слабых участков кредитного процесса как технологии кредитования и на этой основе в создании принципиально новых кредитных продуктов и росте конкурентных преимуществ банка. Несмотря на различия по содержанию и целям, все три вида мониторинга тесно взаимосвязаны и требуют комплексного применения. Их объединяет общая цель – снижение кредитных рисков банка, регулярный характер и охват всех стадий кредитного процесса. Наряду с этим мониторинг кредитного процесса направлен еще на реализацию клиент ориентированного подхода как основного подхода в деятельности банков при работе со всеми группами заемщиков [39, с.50]. Рынок банковских потребительских кредитов. Активное развитие в России в последние годы получил рынок банковского кредитования физических лиц (банковский рынок потребительских кредитов), несколько снизив темпы своего роста в кризисные 2008, 2014 гг. и послекризисные годы. По типу заемщиков это кредиты, предоставляемые: всем слоям населения, определенным возрастным или социальным группам, VIP-клиентам, студентам, молодым семьям. Основными кредитными продуктами для физических лиц на этом рынке являются [36, с. 59]: - кредиты ипотечные (на строительство или приобретение жилья, приобретение земельных участков, строительство загородной недвижимости, гаражей, надворных построек); - кредиты на образование, лечение, приобретение товаров длительного пользования (бытовой техники, автомобилей, мебели, средств малой механизации), предметов роскоши, антиквариата. Оформление кредитных сделок осуществляется на основе заключения прямых кредитных договоров между заемщиками – физическими лицами (резидентами и нерезидентами) и банками преимущественно в форме разового целевого кредита [11, с. 84]. Физические лица в последнее время активно стали пользоваться банковскими дебетовыми картами с правом овердрафта, а также кредитными банковскими картами, что позволяет приобретать в пределах установленных лимитов разнообразные товары и услуги в кредит, не обращаясь каждый раз в банк [9, с. 220]. Рынок банковских кредитов для государственных финансовых органов незначителен как по своему объему, так и по доле, занимаемой им на банковском кредитном рынке. Основными кредитными продуктами этого сегмента банковского кредитного рынка являются [6, с. 127]: - кредиты под кассовый разрыв между доходами и расходами бюджета; - кредит для покрытия бюджетного дефицита; - кредиты для финансирования целевых программ социально-экономического развития регионов. Технология выдачи этих кредитов: разовая выдача или в порядке открытия невозобновляемой кредитной линии. В качестве заемщиков выступают: Министерство финансов РФ, финансовые органы субъектов РФ и местных органов власти. Одновременно названные финансовые органы оказывают косвенную кредитную поддержку банкам, выступая в роли гарантов для них по инвестиционным кредитам и кредитам малому и среднему бизнесу. Гарантийный механизм можно рассматривать как инструмент денежно-кредитной политики, стимулирующий кредитные вложения банков в экономику. Однако в отличие от западных стран, где на правительственные гарантии приходится 40–60% всех средств, выделяемых государством на поддержку банковской системы и бизнеса, в России система государственных гарантий пока только развивается [21, с. 115]. Ее начало было положено постановлениями Правительства РФ от 14 февраля 2009 г. № 103 и № 104, определившими порядок и условия предоставления государственных гарантий РФ по кредитам банков, привлекаемым организациями, отобранными в установленном Правительством РФ порядке, на осуществление основной производственной деятельности и капитальные вложения, а также на погашение кредитов и облигационных займов, привлеченных ими ранее на эти цели [6, с. 308]. Механизм государственных гарантий РФ предусматривает распределение кредитных рисков между государством и банками, нацеливая последних на принятие взвешенных рисков, поскольку гарантии обеспечивают кредиты не в полном объеме, а в размере до 50 и до 70% величины основного долга [30, с. 188]. Однако гарантийный механизм содержит ряд существенных недостатков, к которым можно отнести следующие: гарантии могут быть предоставлены только банкам, имеющим генеральную лицензию ЦБ РФ, что сразу отсекает от них отдельные региональные банки; максимальные сроки гарантируемых правительством РФ кредитов (5 лет) [34, с. 285], а они недостаточны для осуществления крупных инвестиционных проектов; покрытие гарантией только суммы кредита (без процентов) и то не в полном объеме, что обесценивает гарантийный механизм; требование наличия по кредиту иного (кроме гарантии) обеспечения и общего обеспечения по кредиту (включая гарантию) в размере не менее 100% суммы кредита, что затрудняет кредитование предприятий, не располагающих таким обеспечением. Выводы по первой главе. В современных условиях банки предоставляют своим клиентам – нефинансовым организациям разнообразные виды кредитов (кредитные продукты), которые можно классифицировать по различным признакам: по группам заемщиков, по целям кредитования, по срокам предоставления средств; срочные кредиты, по размеру, по обеспечению, по валюте предоставления средств, по способам выдачи и погашения кредитов (методам кредитования), по направлению выдачи, по видам процентных ставок, по периодичности погашения, по степени риска. Состав кредитных продуктов у каждого банка определяется целевыми группами клиентов и спецификой их финансовых потребностей, которые, прежде всего, различаются в сфере обслуживания текущей деятельности и развития бизнеса. Поэтому базовыми видами кредитных продуктов являются краткосрочные (на текущие нужды) и инвестиционные продукты. Они должны обеспечивать индивидуальный подход к заемщикам при стандартных кредитных процедурах банков. Понятие кредитная операция банка - означает определенный договор между заемщиком и кредитором о предоставлении денежной суммы на условиях возвратности, срочности и платности. Кредитный договор является определенным обязательством по возврату средств кредитору на оговоренных условиях. Кредитные операции банка осуществляются в двух формах. Кредит (кредитные операции) - подразумевает широкое понятие, охватывающее различные формы финансовых отношений, как источники банковских вложений, так и формирующие средства банковского капитала. Ссуда (ссудные операции) - является одним из видов кредитных отношений, основанный на открытии ссудного счета. Более половины заработанных банковских активов приходится на долю ссудных операций. Банковские кредитные операции разделяются на две подгруппы: активные и пассивные операции. Обе формы операций могут выступать как в форме ссуд, так и депозитов. ГЛАВА 2. АНАЛИЗ КРЕДИТНЫХ ОПЕРАЦИЙ И ПРОДУКТОВ В ПАО СБЕРБАНК 2.1 Экономическая характеристика банка ПАО Сбербанк крупнейший российский банк, который единственный из отечественных банков входит в топ 50 крупнейших мировых банков. Банк – основной кредитор российской экономики, он занимает крупнейшую долю на рынке вкладов – 44,9% вкладов населения, 37,7% кредитов физическим лицам, 32,7% кредитов юридическим лицам. ПАО Сбербанк состоит из 16 территориальных банков и более 16 тыс. отделений в 83 субъектах России. Зарубежная сеть Банка состоит из дочерних банков, филиалов и представительств в СНГ, Центральной и Восточной Европе, Турции, Великобритании, США и других странах. Согласно уставу ПАО «Сбербанк» может осуществлять следующие операции [48]: - привлекать денежные средства физических и юридических лиц во вклады и размещение привлеченных средств; - открывать, вести и закрывать банковские счета физических и юридических лиц; - конвертировать средства, находящиеся на личном банковском счете физических лиц; - деятельность по инкассации денежных средств; - осуществлять кассовое обслуживание физических и юридических лиц. Основные направления деятельности ПАО Сбербанк [48]: - корпоративный бизнес: услуги корпоративным клиентам и организациям, такие как обслуживание расчетных и текущих счетов, открытие депозитов, предоставление всех видов финансирования, гарантий, обслуживание внешнеторговых операций, услуги инкассации и др.; - розничный бизнес: оказание банковских услуг физическим лицам – принятие средств во вклады, кредитование, обслуживание банковских карт, операции с драгоценными металлами, валютно-обменные операции, денежные переводы, платежи, хранение ценностей и др.; - операции на финансовых рынках с ценными бумагами, по размещению и привлечению денежных средств на межбанковском рынке, на рынках капитала, различные операции с иностранной валютой и финансовыми инструментами. Проведем сегментацию рынка компании: - юридические лица, которые используют финансовые услуги банка, пользуются услугами по переводу денег другим юридическим и физическим лицам, а также имеют счет в банке; - работники предприятий, которым выплачивается заработная плата на карту ПАО Сбербанк; - различные категории физических лиц, использующие кредитные карты; - физические лица, использующие карты для накоплений; - студенты, использующие карты для получения стипендий; - иные категории лиц, использующие карты для получения социальных выплат; - пользователи банковских услуг, которые обращаются в банк для единичных услуг (перевод денег, оплата коммунальных платежей), т.е. те физические лица, которые не являются постоянными клиентами банка; - лица, использующие банк как посредники при обналичивании виртуальных денег (физические лица, юридические лица, которые осуществляют деятельность в сети интернет и пользуются виртуальными валютами); - прочие лица. Организационная структура ПАО Сбербанк выглядит следующим образом (Рисунок 2.1).  Рис. 2.1. Организационная структура ПАО Сбербанк [48] Организационная структура, которая представлена на рисунке, является, в общем-то, довольно традиционной для большинства коммерческих банков. Тем не менее, данная организационная структура может быть признана эффективной и поэтому считается оптимальной для использования в ПАО Сбербанк. Приоритет ПАО Сбербанк – обеспечивать бесперебойную и скоординированную работу всех систем и служб для защиты интересов клиентов. Все офисы работают в штатном режиме, клиентам – физическим и юридическим лицам – доступны их средства в полном объёме. За последние годы банк смог создать существенный запас прочности, развить компетенции, накопить опыт, которые позволяют оставаться надежным финансовым партнером для клиентов вне зависимости от внешних обстоятельств. Экономическая характеристика деятельности ПАО Сбербанк будет осуществлена путем анализа различных показателей деятельности банка. Для начала рассмотрим основные показатели деятельности банка в период 2019-2021 гг., рисунок 2.2. .  Рис. 2.2. Чистые процентные доходы ПАО Сбербанка 2016-2021 гг., в млрд.руб. Чистые процентные доходы увеличились на 13,4% г/г за 2021 г. и составили 1 802,0 млрд руб. за счет роста объема работающих активов. Таблица 2.1. Основные показатели деятельности банка в период 2020-2022 гг, тыс. руб.

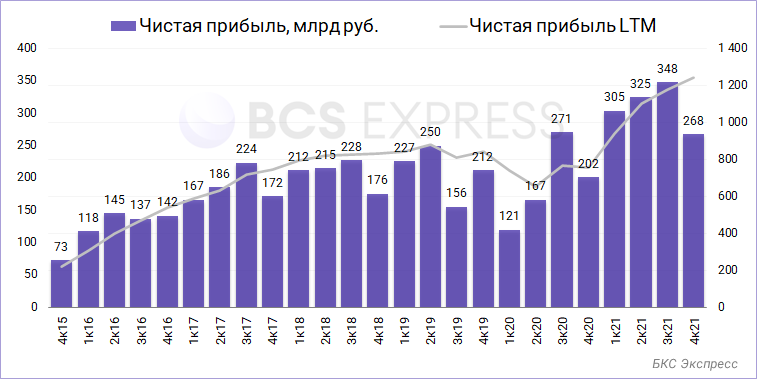

Как видно из этих данных, темпы развития деятельности банка несколько уменьшаются, кроме этого, неиспользованная прибыль банка в течение периода заметно уменьшается. Собственный капитал банка эти годы увеличился на 20,31%, это положительная тенденция, т.к. увеличился размер имущества банка. Наблюдается значительное (на 39,52%) увеличение работающих активов банка, что свидетельствует о наращивании банком объемов активных операций за анализируемый период. Прибыль банка за период уменьшилась на 42,17%. Снижение банковской прибыли показывает снижение эффективности банковской деятельности в целом, учитывая рост остальных показателей. По состоянию на 31 декабря 2021 г. чистые активы данных европейских дочерних банков не превышали 1,3% от чистых активов ПАО Сбербанк, рисунок 2.3.  |