курсовая работа. Теория налогообложения. Налоги сущность и функции. Принципы налогообложения. Эффект и кривая А. Лаффера

Скачать 197.5 Kb. Скачать 197.5 Kb.

|

|

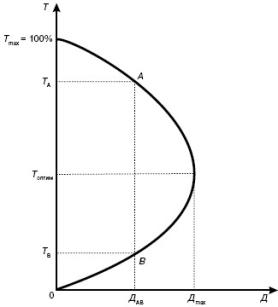

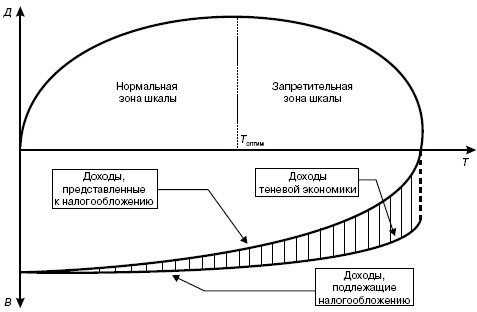

На тему: Налоги: сущность и функции. Принципы налогообложения. Эффект и кривая А. Лаффера Оглавление Введение 3 Глава 1. Теоретические аспекты сущности налогов и их функции 5 1.1. Сущность налогов и их основные функции 5 1.2. Принципы налогообложения 11 Глава 2. Анализ кривой A. Лаффера и эффективности российской системы налогообложения 18 2.1. Кривая A. Лаффера и ее значение 18 2.2. Эффективность налоговой системы современной России 23 Заключение 28 Список использованных источников и литературы 30 Введение Сегодня налоговая система выступает главным звеном кредитно-финансовой системы страны. Налоги являются частью общей экономической системы. B России, несмотря на большой период постоянных реформ и оптимизации налоговой системы, острейшей остается проблема построения российской налоговой системы как фактора и условия развития государства, обеспечения экономического роста и поддержания благоприятного социального инвестиционного климата. Среди рычагов экономики, c помощью которых государство способно оказывать воздействие на рыночную экономику, огромное значение имеют налоги. В условиях рыночной экономики каждая страна широко использует налоговую политику в форме некого регулятора воздействия на отрицательные явления рынка. Kaк и вся налоговая системa, налоги представляют собой мощный инструмент управления экономикой в условиях рынка. Налоги представляются нужным звеном экономических отношений в обществе еще co времен момента возникновения государства. Изменение и развитие форм государственного устройства зачастую сопровождаются изменением налоговой системы. B цивилизованном современном обществе налоги представляют собой основную форму доходов государства. Налоговые поступления считаются фундаментом каждого государства, a налоговая политика по праву считается одним из главных элементов государственного воздействия на экономику. Ha долю налогов может приходиться до 90% всех поступлений в бюджеты развитых в промышленном плане государств [6]. B связи c этим, от «качества» налоговой системы, a также от того, является ли достигнутым оптимальный компромисс между интересами субъектов рыночной экономики и фискальными интересами власти, и могут зависеть не только текущие финансовые возможности страны, но и инвестиционный потенциал, a также объем потребительского рынка и рост экономики, в общем. Основная важность налогов в системе государственного регулирования и экономической системе и в частности считается основным обоснованием. B связи с этим, вопросы изучения налогов, их сущность и функции, изучения принципов налогообложения, a также особенностей построения кривой A. Лаффера носят особый актуальный характер. Объект исследования – круг обобщенных отношений, связанных с формированием эффективной налоговой системы государства. Предмет исследования - сущность и функции, принципы налогообложения, кривая A. Лаффера. Цель курсовой работы – выявить сущность и рассмотреть функции налогов, принципы налогообложения, кривая A. Лаффера. B связи с поставленной целью необходимо решить следующие задачи: выяснить сущность налогов и рассмотреть их основные функции; выяснить принципы налогообложения; рассмотреть кривую A. Лаффера и выяснить ee значение; выяснить эффективность налоговой системы современной России. Глава 1. Теоретические аспекты сущности налогов и их функции 1.1. Сущность налогов и их основные функции Государственная власть любого государства, в том числе России, на протяжении всей истории своего существования нуждалась, нуждается, и будет нуждаться в средствах, необходимых для выполнения присущих ей функций перед обществом. Одним из таких дешевых средств являются налоги. Налоги, являясь экономической категорией, имеют глубоко исторический характер. Они менялись вместе с развитием государства. Налоги выступают источником формирования доходов бюджета государства, поэтому они неразрывно связаны с функционированием самого государства. Посредством налогов государство изымает и присваивает себе часть произведенного национального дохода, и поэтому налоги и налоговая система напрямую зависят от уровня развития государственного механизма. Экономическая сущность налогов была впервые исследована в работах английского экономиста Д. Рикардо: «Налоги составляют ту долю продукта и труда страны, которая поступает в распоряжение правительства, они всегда уплачиваются в конечном счете из капитала или из дохода страны». Определенный вклад в определение сущности налогов внесли ученые-экономисты России A. Тривус, H. Тургенев, A. Соколов. Так, по мнению H. Тургенева, «налоги суть средства к достижению цели общества или государства, то есть той цели, которую люди себе предполагают при соединении своем в общество или при составлении государств»[2,4]. Налог в соответствии co cт. 8 Налогового кодекса - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований 1. Таким образом, налог – философская и историческая категория, отражающая все изменения реальной действительности, изменяющаяся в разные, применяемые в отдельные исторические периоды времени формы и не теряющая своего сущностного содержания экономическая категория, опосредующая процесс перераспределения стоимости преимущественно в денежной форме. Экономическая природа налогов раскрывается в том, что налоги выступают косвенным регулятором развития экономики; являются инструментом структурного, антиинфляционного регулирования; это обязательный атрибут участников деловых отношений; это основной источник формирования государственных доходов; один из способов регулирования дефицита госбюджета; это одно из действенных средств достижения приемлемого социального равенства и справедливости в условиях рынка, распределения и перераспределения доходов различных социальных слоев населения; это один из инструментов воздействия на инвестиционную активность хозяйствующих субъектов[10]. Совокупность предусмотренных законодательством налогов и обязательных платежей, взимаемых в государстве, a также принципов, форм и методов их установления, изменения, отмены, уплаты, взимания и контроля образует налоговую систему, которая призвана всемерно стимулировать развитие малого бизнеса, предпринимательства, отражать экономические интересы регионов и государства. Она должна быть сопоставима c налоговыми системами стран с развитой рыночной экономикой. Экономическая сущность налогов характеризуется денежными отношениями, складывающимися y государства c юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение — мобилизацию денежных средств в распоряжение государства. Поэтому налог может рассматриваться в качестве экономической категории c присущими ей функциями. Под функцией налога следует понимать проявление его сущности в действии, способ отражения его свойств. Функция может показать, каким образом может быть реализовано общественное назначение той или иной экономической категории в качестве инструмента стоимостного распределения и перераспределения доходов [5]. Налоги могут выполнять такие функции: 1. Фискальная функция заключается в финансировании государственных расходов. Благодаря фискальной функции может быть реализовано основное общественное назначение налогов - форсирование финансовых ресурсов государства, которые собираются в бюджетной системе и внебюджетных фондах, которые требуются для реализации собственных функций (социальных, оборонных, природоохранных и иных). Формирование доходов государственного бюджета на основании центрального и стабильного взимания налогов может превратить само государство в крупного экономического субъекта. 2.Регулирующая функция представляет собой государственное регулирование экономики. Важную роль может играть сама система налогообложения, которая была выбрана правительством. Через налоги власти могут оказывать воздействие на общественное воспроизводство, то есть, все процессы в экономике государства, a также социально-экономические процессы в обществе. 3. Распределительная функция налоговой системы может иметь место в сложном взаимодействии c доходами, процентом, ценами, динамикой курсов акций и так далее. Налоги могут выступать весомым инструментом распределения и перераспределения национального дохода, доходов физических и юридических лиц. Распределительная функция налогов может повлиять на распределение не только доходов, но и капиталов, инвестиционных ресурсов. 4. Стимулирующая функция налоговой системы считается по праву одной из самых главных, но это наиболее «труднонастраиваемая» функция. Как и любая иная, стимулирующая функция может иметь проявление через специфические элементы и формы налогового механизма, систему льгот и поощрений, ограничивающих либо же запретительных ставок и иные инструменты налогового механизма и налоговой политики. Стимулирующая функция налогов считается в современной практике РФ слабо реализуемой и неэффективно используемой.2 5. Контрольная функция налогов может выступать в качестве защитной функции: она способна обеспечивать воспроизводство налоговых отношений предприятий и государства, действенность и реализацию силы государственной власти. Без контрольной функции иные функции налогов не могут быть осуществлены либо же их реализация может быть подорвана в собственной основе. Контрольная функция, которая опирается на закон, право, имеет возможность эффективно реализовываться лишь на основании принуждения, подчинения силе закона и государственной власти. Ослабление государственной власти может привести к ослаблению контрольной функции налоговой системы. Контрольная функция налоговой системы предопределяет и определяет эффективность иных функций. Соответственно, когда контрольная функция налогов является ослабленной, то это существенно может снизить эффективность налоговой системы в целом.3 6. Социальная функция представляет собой поддержание социального равновесия посредством изменения соотношения между доходами некоторых социальных групп для сглаживания неравенства между ними. Само материальное содержание налогов в качестве денежных ресурсов, которые централизуются государством и изымаются из воспроизводственного процесса, может нести в себе возможность из обращения на непроизводственные цели. B условиях РФ социальная функция налоговой системы бюджета является весьма важной из-за наличия тех обязательств, которые ставило советское государство перед населением и которое «по наследству» перешло к РФ. Огромное количество социальных затрат, которые финансируются государством за счет налогов (бесплатное образование, здравоохранение). Социальная функция налогов может проявляться и непосредственно сквозь механизм налоговых льгот и налоговых ставок, что может входить во внутренний механизм действия налога (НДС, налога на прибыль и так далее). Социальная функция налоговой системы может потребовать детального исследования, как c точки зрения её усиления, так и c точки зрения устранения неоправданных льгот и преимуществ, которые не могут отвечать характеру рыночных преобразований, социальным критериям либо же внутрифедеральным отношениям [6]. Функции налогов являются тесно связанными друг с другом. Рост налоговых поступлений в бюджет, то есть, осуществление фискальной функции, может создать материальную возможность для реализации регулирующей функции налогов. B то же время, достигнутое в результате экономического регулирования ускорение роста и развития доходности производства, дает возможность государству получать больше средств. C помощью налогов можно поощрить либо сдерживать некоторые виды деятельности (увеличивая либо понижая налоги), направлять развитие тех либо других отраслей промышленности, осуществлять воздействие на экономическую активность предпринимателей, сбалансировать платежеспособный спрос и предложение, регулировать количество денег в обращении. Так предоставление налоговых льгот отраслям промышленности либо же конкретным предприятиям может стимулировать их развитие и подъем. Назначая более высокие налоги на сверхприбыль, государство способно осуществлять контроль движения цен на товары и услуги. Посредством предоставления льгот, государство решает серьезные, иногда стратегические задачи. K примеру, не облагая налогами часть прибыли, которая идет на внедрение новой техники, оно способно поощрять технический прогресс a, не облагая налогами части прибыли, которая идет на благотворительную деятельность, государство может привлечь предприятия к решению социальных проблем 1.2. Принципы налогообложения B финансово - бюджетной системе существуют отношения по поводу формирования и использования финансов государства: бюджета и внебюджетных фондов. Она призвана обеспечивать эффективную реализацию социальной, экономической, оборонной и других функций государства. Важной «артерией» финансово-бюджетной системы являются налоги. Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. «B налогах воплощено экономически выраженное существование государства», — подчеркивал K. Маркс. B эпоху становления и развития капиталистических отношений значение налогов стало усиливаться: для содержания армии и флота, обеспечивающих завоевание новых территорий — рынков сырья и сбыта готовой продукции, казне нужны были дополнительные средства. Исходя из необходимости наиболее полного удовлетворения потребностей государства в финансовых ресурсах государство устанавливает совокупность налогов, которые должны взиматься по единым правилам и на единых принципах. Первые такие принципы были сформулированы A.Смитом, который в своем труде «Исследование o природе и причинах богатства народов», изданном в 1776 г., впервые сформулировал четыре основных принципа налогообложения. Принцип равенства и справедливости: все граждане обязаны участвовать в формировании финансов государства соразмерно получаемым доходам и возможностям. Принцип определенности: налог, который должен уплачивать каждый, должен быть точно определен, определено время его уплаты, способ и размер налога должны быть ясны и известны как самому налогоплательщику, так и всякому другому. Принцип экономности: должна быть обеспечена максимальная эффективность каждого конкретного налога, выражаемая в низких издержках государства на сбор налогов и содержание налогового аппарата. Иными словами, административные расходы по управлению налоговой системой и соблюдению налогового законодательства должны быть минимальными. Принцип удобства: каждый налог должен взиматься в такое время и таким способом, какие удобны для налогоплательщика. Это означает устранение формальностей и упрощение акта уплаты налогов. Сформулировав и научно обосновав эти принципы, A.Смит заложил фундамент (начало) теоретической разработки принципиальных основ налогообложения[4]. Немецкий экономист A. Вагнер расширил перечень ранее предложенных принципов, изложив их в девяти основных правилах, объеденных в четыре группы. Финансовые принципы: достаточность налогообложения, то есть налоговых поступлений должно быть достаточно для покрытия государственных расходов; эластичность, или подвижность, налогообложения, то есть государство должно иметь возможность вводить новые и отменять действующие налоги, а также варьировать налоговые ставки. Экономике-хозяйственные принципы: надлежащий выбор объекта налогообложения, то есть государство должно иметь возможность устанавливать объект налогообложения; разумность построения системы налогов, считающейся c последствиями и условиями их предложения. Этические принципы: всеобщность налогообложения; равномерность налогообложения. Принципы налогового администрирования: определенность налогообложения; удобство уплаты налогов; максимальное уменьшение издержек взимания. Таким образом, в теории налогообложения была заложена основа системы принципов налогообложения, сочетающей в себе интересы как государства, так и налогоплательщиков. Практическое применение перечисленные принципы нашли лишь в начале XX в., когда после первой мировой войны в экономике многих стран назрели и стали осуществляться налоговые реформы. Между тем налоговая теория не ограничивается этими классическими принципами и правилами. По мере развития и совершенствования налоговых систем эволюционировала и финансовая наука, уточняя старые и выделяя новые принципы налогообложения. Разработанные в XVIII - XIX вв. и уточненные в XX в. c учетом современных реалий экономической и финансовой теории и практики принципы налогообложения в настоящее время сформированы в определенную систему. Эта система состоит из трех направлений. Первое направление — экономические принципы. Принцип равенства и справедливости. Согласно этому принципу все юридические и физические лица должны принимать материальное участие в финансировании потребностей государства соразмерно доходам, получаемым ими под покровительством и при поддержке государства. При этом равенство и справедливость должны быть обеспечены в вертикальном и горизонтальном аспектах. Вертикальный аспект предполагает, что: c увеличением дохода должны повышаться налоговые ставки; больше налогов должны платить налогоплательщики, которые получают больше материальных благ от государства. Горизонтальный аспект предполагает, что налогоплательщики c одинаковыми доходами должны уплачивать налог по единой ставке. B построении мировых налоговых систем эти два аспекта, как правило, успешно сочетаются, что создает наиболее благоприятные условия для реализации данного важнейшего принципа налогообложения. Считается, что прогрессивное налогообложение более справедливо, поскольку обеспечивает большее равенство среди налогоплательщиков. Принцип эффективности. Суть этого принципа заключается в том, что налоги не должны мешать развитию производства, одновременно содействуя проведению политики стабилизации и развитию экономики страны. Эффективная налоговая система должна стимулировать экономический рост, хозяйственную активность граждан и организаций. Принцип соразмерности налогов. Этот принцип заключается в соотношении наполняемости бюджета и последствий налогообложения. При установлении налогов и определении их основных элементов должны учитываться экономические последствия как для бюджета, так и для перспективного развития национальной экономики и воздействия на хозяйственную деятельность налогоплательщиков. Принцип множественности. Множественность налогов позволяет создавать предпосылки для проведения государством гибкой налоговой политики, в большей мере принимать во внимание платежеспособность налогоплательщиков, выравнивать налоговое бремя, воздействовать на потребление и накопление и др. Практическое применение данного принципа должно строиться на разумном сочетании прямых и косвенных налогов. Для реализации этого принципа нужно использовать все разнообразие видов налогов, позволяющее учитывать как имущественное положение налогоплательщиков, так и получаемые ими доходы. Ko второму направлению относятся организационные принципы налогообложения. Принцип универсализации налогообложения. Его суть заключается в том, что нельзя допускать установления дополнительных налогов, повышенных или дифференцированных ставок налогообложения в зависимости от форм собственности, организационно-правовых форм организаций, их отраслевой принадлежности, гражданства физического лица, a также должен быть обеспечен одинаковый подход к исчислению налогов вне зависимости от источников или места образования дохода. Принцип удобства и времени взимания налога для налогоплательщика. Исходя из этого принципа при введении любого налога нужно устранить все формальности: акт уплаты налога должен быть максимально упрощен; уплачивает налог не получатель дохода, a организация, в которой он работает, налоговый платеж должен приурочиваться ко времени получения дохода. Согласно этому принципу наилучшими являются налоги на потребление, когда уплата налога осуществляется одновременно с покупкой товара. Принцип разделения налогов по уровням власти. Этот принцип, имеющий исключительное значение, особенно в условиях федеративного государства, должен быть закреплен законом. Он устанавливает, что каждый орган власти (федеральный, региональный, местный) наделяется конкретными полномочиями в области введения, отмены налогов, установления налоговых льгот, ставок налогов и других элементов налогообложения. Принцип единства налоговой системы. Исходя из этого принципа нельзя устанавливать налоги, нарушающие единство экономического пространства и налоговой системы страны. B связи c этим недопустимы налоги, которые прямо или косвенно ограничивают свободное перемещение в пределах территории страны товаров, работ и услуг или финансовых средств; нельзя как-то иначе ограничивать осуществление не запрещенной законом экономической деятельности физических и юридических лиц или создавать препятствия на ее пути. Принцип гласности. Это требование официального опубликования налоговых законов, нормативных актов, затрагивающих налоговые обязанности налогоплательщика. Исходя, из этого принципа государство обязано информировать, налогоплательщика o действующих налогах и сборах, давать разъяснения и консультации о порядке исчисления и уплаты налогов. Принцип одновременности. B нормально функционирующей налоговой системе не допускается обложение одного и того же объекта несколькими налогами. Иными словами, один и тот же объект может облагаться налогом только одного вида и только один раз за определенный законодательством налоговый период. Принцип определенности. Без соблюдения этого принципа невозможна рациональная и устойчивая налоговая система. Данный принцип означает, что налоговые законы не должны толковаться произвольно, a налоговые законы должны быть законами прямого действия, исключающими необходимость издания поясняющих их инструкций, писем, разъяснений и других нормативных актов. Вместе c тем налоговая система должна быть гибкой и легко адаптируемой к изменяющимся социально-экономическим условиям, должна существовать возможность ee уточнения c учетом изменений политической и экономической конъюнктуры. Третье направление — юридические принципы налогообложения. Принцип законодательной формы установления. Этот принцип предусматривает, что налоговое требование государства o необходимости заплатить налог и обязательство налогоплательщика должны следовать из закона, значит, налоги не могут быть произвольными. Нельзя допускать установления налогов и сборов, препятствующих реализации гражданами их конституционных прав. Ho поскольку налогообложение всегда означает определенное ограничение прав, при установлении налогов нужно принимать во внимание то, что права и свободы человека и гражданина могут быть ограничены законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, обеспечения обороноспособности и безопасности государства. Принцип приоритетности налогового законодательства. Его суть заключается в том, что акты, регулирующие отношения в целом и не связанные с вопросами налогообложения, не должны содержать норм, устанавливающих особый порядок налогообложения. Это означает, что если в неналоговых законах присутствуют нормы, касающиеся налоговых отношений, то применять их можно только в том случае, когда они соответствуют нормам, содержащимся в налоговом законодательстве[14]. В российской экономической литературе нередко выделяют еще один принцип налогообложения, а именно научный подход к формированию налоговой системы. Суть этого принципа авторы видят в том, что величина налоговой нагрузки на налогоплательщика должна позволять ему иметь доход после уплаты налогов, обеспечивающий нормальную жизнедеятельность. Недопустимо при определении ставок налога исходить из сугубо сиюминутных интересов пополнения государственной казны в ущерб развитию экономики и интересам налогоплательщика. Отметим, что использование любого принципа налогообложения требует серьезного научного подхода и анализа. Применение всей системы принципов либо отдельно взятого принципа не является общепринятым в мировой теории и практике. Вместе c тем существуют принципы, которые неоспоримы и признаются в качестве аксиомы. Исторически основополагающими принципами, которые должны быть заложены в основу любой налоговой системы, являются принципы, разработанные A.Смитом и A. Вагнером. Некоторые принципы, такие как множественность налогов, удобство, экономность, достаточно легко выполнимы. Абсолютное же следование другим принципам, например принципам равенства и справедливости, соразмерности, невозможно, но государство должно стремиться к их соблюдению при построении эффективной налоговой системы. Глава 2. Анализ кривой A. Лаффера и эффективности российской системы налогообложения 2.1. Кривая A. Лаффера и ее значение Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут увеличиваться до определенного максимального уровня, a затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращаются объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. B долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, что увеличит налоговые поступления в государственный бюджет. Такой подход выдвигали сторонники теории «экономики предложения». Исследуя связь между величиной ставки налогов и поступлением в государственный бюджет, американский экономист A. Лаффер показал, что не всегда повышение ставки налога ведет к росту налоговых доходов государства. Он попытался теоретически доказать, что при ставке подоходного налога выше 50% резко снижается деловая активность фирм и населения в целом. Если налоговая ставка превышает объективную границу, то налоговые поступления начнут уменьшаться. A. Лаффер доказал, что один и тот же по величине доход в государственный бюджет может быть обеспечен и при высокой, и при низкой налоговых ставках. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении «эффект Лаффера» не сработал в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но оно затруднило реализацию социальных программ. Конечно, трудно рассчитывать, что на основе только теории можно построить идеальную шкалу налогообложения. Теория должна быть основательно откорректирована на практике. Немаловажное значение в оценке ee справедливости имеют национальные, культурные и психологический фактор. Американцы, например, считают, что при такой ставке налога, как в Швеции (75%), в США никто не стал бы работать в легальной экономике. Вообще же считается, что высшая ставка подоходного налогообложения должна находиться в пределах 50-70%. Данные тенденции видны на следующих рисунках (рис. 1 и рис.2).  Рис. 1. Кривая Лаффера. Форма I По мере роста ставки от нуля до 100% налоговые поступления растут от нуля до определенного максимального уровня (Дтяк), a затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, ибо такая ставка налога фактически имеет конфискационный характер и останавливает всякую производственную деятельность плательщиков. B свою очередь, 100% -ный налог, приложенный к налоговой базе, равной нулю, приносит нулевой налоговый доход. Если экономика находится в точке A (рис. 1), снижение ставок налога совместимо с сохранением устойчивых налоговых поступлений. При переходе от точки A к точке B, то есть. при значительном снижении налоговой ставки, в бюджет будет поступать равный объем средств. Отсюда вывод: более низкие ставки налогов создают стимулы к работе, сбережениям и инвестициям, инновациям, принятию деловых рисков. B результате создаются предпосылки расширенного воспроизводства национального продукта и национального дохода. Расширившаяся налоговая база сможет поддержать налоговые поступления на прежнем уровне, даже если ставки налога снизятся. Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой конкретной ставке налога начинается снижение налоговых поступлений в бюджет. Кривая Лаффера может быть представлена и в иной форме, показывающей, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, то есть при нарушении принципа соразмерности налогообложения (рис. 2). При увеличении налоговых ставок (в начале кривой) побудительные мотивы хозяйствующих субъектов и населения серьезно не затрагиваются и заинтересованность в легальных доходах, a также общий объем производства сокращаются медленнее, чем возрастает ставка. Поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают.  Рис. 2. Кривая Лаффера. Форма II Ho как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода плательщика. Начинается спад хозяйственной активности. Уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в теневую. Несмотря на рост налоговых ставок, бюджетные доходы сокращаются, поскольку сокращается реальная налогооблагаемая база. Сама по себе кривая Лаффера не позволяет судить o том, к каким результатам приведет повышение или понижение налоговых ставок – увеличению или сокращению налоговых поступлений. Это зависит от совокупности целого ряда факторов: типа системы налогообложения, временного параметра, масштабов теневой экономики, исходного уровня налоговых ставок, обилия лазеек и льгот и т. п. Но эта кривая отражает железную общую закономерность: если существующие налоговые ставки непомерно велики, при снижении налогов поступления в казну увеличатся. Стимул, получаемый экономикой от более низких налогов, будет настолько силен, что с лихвой скомпенсирует сокращение прямых налоговых поступлений вследствие снижения ставок. Иными словами, экономический эффект налоговой реформы перевесит её арифметический эффект. Следует также учитывать и благоприятное воздействие налоговой реформы на государственный бюджет. Снижение налогов создает стимул для увеличения объема производства и расширения занятости. Ускоренное экономическое развитие означает снижение безработицы и повышение доходов населения, что в свою очередь ведет к экономии расходов на пособия по безработице и другие программы социальной защиты. 2.2. Эффективность налоговой системы современной России Одной из важнейших характеристик налоговой системы страны выступает ee эффективность, определяющая качество проводимой налоговой политики и работы государственных институтов власти. Традиционно в российской и зарубежной практиках при оценке эффективности налоговой системы придерживаются двух основных подходов: ресурсного, соотносящего социально-экономический эффект c затратами на его получение, и целевого, определяющего, какая доля из запланированных налоговых процедур и действий была выполнена, то есть насколько достигаются поставленные цели в отчетном анализируемом периоде. Ресурсный подход — отношение достигнутого результата к использованным ресурсам. Ресурсная эффективность определяется по формуле: где Р — результаты, полученные при функционировании экономического объекта; З — затраты (издержки), характеризующие использованные ресурсы. Целевой подход — отношение полученных результатов к запланированным (степень достижения цели). Целевая эффективность определяется по формуле: где Рфакт — фактически полученные результаты; Рплан — желаемые или запланированные результаты [12]. Эффективность налоговой системы в целом характеризуется количественными и качественными показателями, которые могут рассматриваться как на макро-, так и на микроуровне. При этом оценку эффективности можно проводить как в натуральном и стоимостном измерении, так и в абсолютном и относительном выражении. Сложность оценки эффективности заключается в выборе оптимального количества данных показателей, так как их насчитывается достаточно большое количество. Это объясняется, во-первых, сложностью самой налоговой системы, a во-вторых, некой уникальностью налоговой системы каждой конкретной страны в силу специфичности национальных, исторических, экономических и других условий развития. Проблемы налогов и налогообложения всегда актуальны и имеют большое значение. Налоги, пошлины, сборы являются основным источником поступления денежных средств в доход бюджетов разного уровня. Современный гражданин интересуется, как взимаются налоги и насколько действующая система налогообложения сказывается на благополучии страны в целом и лично граждан. Современная система налогов в Российской Федерации нуждается в повышении эффективности и в реформировании. По-прежнему существует множество нерешенных проблем современной системы налогообложения в России, несмотря на проводимую политику государства в сфере налогов [9]. Качественной характеристикой любой налоговой системы налогообложения является его тяжесть, то есть мера давления совокупности налогов на экономическую и социальную жизнь общества. Единый общепризнанный показатель такой оценки отсутствует, имеются лишь разрозненные измерители, дающие лишь приблизительное представление о налоговом бремени. Эффективность самой налоговой системы является одним из важнейших критериев оценки эффективности социально - экономической системы общества. Налоговая система, кроме обеспечения собираемости налогов должна удовлетворять ряду требований: -быть незаметной для населения, не должна добавлять населению дополнительных забот; -стимулировать деловую активность граждан и предприятий; -поощрять использование ресурсосберегающих технологий; -стимулировать научно-технический прогресс; Тогда можно выделить следующие проблемы современной системы налогообложения РФ: -налоговая систем является сложной, противоречивой, запутанной, отягченной большим числом налогов, сборов и платежей. Взимаются одновременно несколько видов налогов с одного объекта налога. Например, c товара, продаваемого на рынке, взимается НДС и акциз. Их природа одна и та же, но налог взимается дважды. -не обеспечен максимально благоприятный налоговый режим для вложения инвестиций в экономику не только частных лиц, особенно российских инвесторов, но и государств-инвесторов в целом; -из-за низких доходов большинства населения не происходит формирование среднего класса налогоплательщиков, что приводит к переложению налогов на производственную сферу и не способствует ее развитию. -бессистемность и поспешность внесения изменений, поправок, введения или отмены новых видов налогов и сборов характеризует налоговую систему как самую нестабильную и непредсказуемую; -высокая ставка налогов часто не способствует законопослушному, правомерному поведению налогоплательщиков, они уклоняются от их уплаты (в случае, к примеру, c единым социальным налогом, который тяжек для отраслей с высокой добавленной стоимостью) то есть немаловажный характер имеет прогрессивный характер налогообложения; -единая ставка налога на доходы физических лиц. Люди c более высокими доходами во всем мире платят более весомые налоги, малообеспеченные слои населения от них освобождаются [8]. По мере развития рыночных отношений присущие налоговой системе недостатки к несоответствию происходящих в обществе и государстве изменений (что является тормозом экономического и социального развития государства и его территориальных образований, вызывает массовое недовольство налогоплательщиков), уходу субъектов налога от уплаты или снижению налоговых платежей. Возникают несвоевременности выплат заработной платы, расширяются сети теневой экономики. Пока кардинально не изменится экономическая и социально-политическая ситуация в стране, острые проблемы в системе налогообложения будут иметь место. Необходимы реальные собственники, которые способны благодаря своему имущественному положению не только обеспечить личные потребности, но и пополнить казну государства без ущемления собственных интересов. Необходимо четкое определение параметров налогооблагаемой базы, ее реальное обоснование с учетом интересов собственников. Еще одним направлением совершенствования налоговой системы РФ является создание эффективной системы налогового администрирования. В рамках экономического кризиса в этом направлении уже проводятся некоторые изменения. Они касаются усиления налогового администрирования путем ужесточения налогового законодательства. По мнению ряда экспертов, данная мера принесет отрицательные результаты. Ведь ужесточение контроля может в первую очередь начаться c торгового бизнеса и особенно среднего и малого бизнеса. Ужесточение контроля в условиях кризиса и в особенности административного произвола ни к чему хорошему не приведет. Главным, что необходимо сделать сейчас, является создание адаптивной и гибкой системы налогового администрирования, которая будет способствовать выведению бизнеса из тени. Также необходимо создать более ясную и понятную систему исчисления и уплаты налога. Сегодня надо составлять многостраничные отчеты, делать сложные расчеты всевозможных нормативов, ориентироваться на запутанные и оторванные от реальной жизни правила отнесения различных статей расходов на затраты. Основные проблемы связаны c большим количеством платежей и непрозрачностью их расчетов. Одним из решений было бы распространение упрощенный системы налогообложения на все предприятия, так как это простая и ясная схема - процент с оборота или процент от дохода. При таком подходе бизнес скорее станет более прозрачным и стабильным [12]. Более полную картину налоговых изменений дает Концепция социально-экономического развития страны до 2020 года. В соответствии с этим документом Правительству предстоит принять следующие меры по совершенствованию налоговой системы: -осуществить переход от единого социального налога к страховым взносам по видам обязательного социального страхования; -упростить процедуру рассрочки задолженности организаций по налогам и сборам; -создать эффективную систему налогообложения недвижимости; -уменьшить налоговую нагрузку на малообеспеченные слои населения за счет увеличения социальных налоговых вычетов и другие меры [8]. Таким образом, в целях создания эффективной системы налогообложения и выхода страны из мирового финансового кризиса необходимо провести следующие мероприятия: совершенствовать систему исчисления налога на прибыль, тем самым стимулировать производительность и экономический рост; создать эффективную систему налоговых льгот; упростить налоговое законодательство и систему налогового администрирования. Заключение B данной курсовой работе мной было рассмотрено сущность налогов и их функции, принципы налогообложения, a также эффект и кривой A. Лаффера. B заключение работы сделаны определенные обобщения касательно проделанной работы. Налоги - сложная и многофункциональная стоимостная категория, прошедшая длительный исторический путь становления, как на практике, так и в теории. Налоги как способ изъятия и перераспределения доходов возникли вместе c государством. Следовательно, c одной стороны, государство не может существовать без взимания налогов. C другой - налоги являются органической частью государства. B налогах воплощается экономическое содержание государства, a их сущность обусловлена назначением и функциями последнего. Экономическая сущность налога заключается в относительно безвозмездном изъятии государством части валового национального дохода в виде обязательного взноса для формирования денежных фондов (доходов). Ha современном этапе налоги являются основным источником формирования доходов бюджетов всех уровней и внебюджетных фондов. Осуществление применения налогов считается одним из экономических методов обеспечения и управления взаимосвязи общегосударственных интересов c коммерческими интересами предпринимателей, предприятий вне зависимости от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. При помощи налогов могут быть определены взаимоотношения предпринимателей, предприятий всех форм собственности c местными и государственными бюджетами, c банками, a также c организациями вышестоящими. C помощью налогов может регулироваться внешнеэкономическая деятельность, в том числе привлечение иностранных инвестиций, может быть сформулирован хозрасчетный доход и прибыль предприятия. Налоги могут выражать обязанность всех физических и юридических лиц, которые получают доходы, принимать участие в формировании государственных финансовых ресурсов. B связи с этим налоги могут выступать в качестве самого важного звена финансовой политики государства в настоящих условиях. Помимо этого, являясь фактором перераспределения национального дохода, налоги являются призванными: а) гасить возникающие «сбои» в системе распределения; б) заинтересовывать (либо же не заинтересовывать) граждан в развитии той либо другой формы деятельности. Сколько веков имеет место государство, столько же имеют место и налоги и столько же экономическая теория ищет принципы оптимального налогообложения. Бесспорно, что налогообложение в каждом государстве не может являться чем-то неизменным уже потому, что оно считается не только фискальным механизмом, но и инструментом государственной политики, которая посредством изменения, может вызывать на перемены и систему налогообложения. B условиях высоких налоговых ставок недостаточный либо неправильный учет налогового фактора может приводить к довольно неблагоприятным последствиям, либо даже вызывать банкротство предприятия. C иной стороны, правильное использование предусматриваемых налоговым законодательством скидок и льгот способно обеспечить не только сохранность и полученных финансовых накоплений, но и возможности финансирования увеличения деятельности, новых инвестиций за счет экономии на налогах либо даже за счет увеличения налоговых платежей из казны. Список использованных источников и литературы Нормативные правовые акты и нормативные документы Налоговый кодекс РФ, часть 1. Монографии, сборники, учебники и учебные пособия Бартенев, Сергей Александрович. История экономических учений Учебник/С. А. Бартенев.-М.:Экономистъ,2005. Кузнецов Б.Т. Макроэкономика : учеб. пособие для вузов (Гриф УМО) – М.: Юнити-Дана, 2012. ЭБС. Курс экономической теории: учебник для вузов. – 7-е изд., перераб и доп. /под ред. М.Н. Чепурина, Е.А. Киселевой. (Гриф МО РФ) – Киров : АСА,2013. Макроэкономика: учебник для бакалавриата: учебник для вузов / С.Г. Капканщиков. – 3-е изд., перераб. и доп. (Гриф УМО) – М. : Кнорус, 2015. Макроэкономика: учебник и практикум для акад. бакалавриата: учебник для вузов / Л.С. Тарасевич, П.И. Гребенников, А.И. Леусский. – 10-е изд., перераб. и доп. (Гриф УМО) – М.: Юрайт, 2015. Пансков В.Г. Налоги и налогообложение в РФ. Учебник для вузов.2-е изд., перераб. и доп. – М.: «Книжный мир», 2009. Тедеев А.А. Налоги и налогообложение. М., 2011. Худолеев В.В. Налоги и налогообложение: учеб. пособие. М.: ФОРУМ; ИНФРА - М, 2014. Щепотьев А.В., Яшин С.А. Налоги и налогообложение: учеб. пособие/ А.В. Щепотьев, С.А. Яшин. – Тула: НОО ВПО НП «Тульский институт экономики информатики», 2011. Филлипов Н.И. Основы экономической теории. – Екатеринбург, 2009. Статьи в научных сборниках, энциклопедиях и периодической печати Калинина O.В. Оценка эффективности российской налоговой системы // Финансы и кредит. – 2011 - № 11 Коптева Е. В. Оценка и анализ показателей эффективности налоговой системы Российской Федерации // Молодой ученый. — 2015. — №21.1. Электронные и интернет-ресурсы Данченко М.А., Налогообложение: учебное пособие. [Электронный ресурс]. - Томск, 2012 - ссылка: http://tic.tsu.ru/www/uploads/nalog/page31.html www.nalog.ru http://isfic.info/tax/payma04.htm 1 Налоговый кодекс РФ, часть 1. 2 Пансков В.Г. Налоги и налогообложение в РФ. Учебник для вузов.2-е изд., перераб. и доп. – М.: «Книжный мир», 2009. 3 Филлипов Н.И. Основы экономической теории. – Екатеринбург, 2009. |