для сайта. Оценка эффективности инвестиционных проектов

Скачать 0.55 Mb. Скачать 0.55 Mb.

|

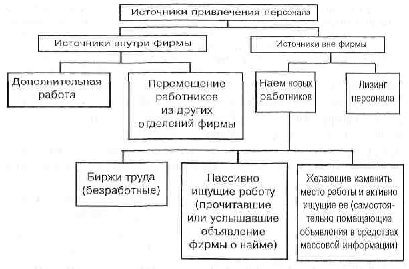

Кадровое планирование командыПосле разработки стратегии формирования команды проекта осуществляется кадровое планирование, которое основывается на знании ответов на следующие вопросы: сколько специалистов, какой квалификации, когда и где потребуется; каким образом можно привлечь нужный и сократить или оптимизировать использование излишнего персонала; как лучше использовать персонал в соответствии с его способностями, умениями и внутренней мотивацией; каким образом обеспечить условия для развития персонала; каких затрат потребуют запланированные мероприятия. Оценка потребности проекта в персонале может носить количественный и качественный характер. Количественная оценка потребности в персонале, призванная ответить на вопрос «сколько?», основывается на анализе предполагаемой организационной структуры команды проекта (уровни управления, количество подразделений, распределение ответственности), требований технологии производства (форма организации совместной деятельности исполнителей), маркетингового плана (план реализации проекта, поэтапность разворачивания работ), а также прогноз изменения количественных характеристик персонала (с учетом, например, изменения технологии, этапов проекта). При этом, безусловно, важной является информация о количестве заполненных вакансий. Качественная оценка потребности в персонале — попытка ответить на вопрос «кого?». Это более сложный вид прогноза, поскольку вслед за анализом, аналогичным для целей количественной оценки, должны учитываться ценностные ориентации, уровень культуры и образования, профессиональные навыки и умения того персонала, который необходим команде проекта. Важный момент в оценке персонала — разработка организационного и финансового планов укомплектования, включающих: разработку программы мероприятий по привлечению персонала; разработку или адаптацию методов оценки кандидатов; расчет финансовых затрат на привлечение и оценку персонала; реализацию оценочных мероприятий; разработку программ развития персонала; оценку затрат на осуществление программ развития персонала. Привлечение, отбор и оценка персонала проектаПерсонал — один из важнейших компонентов команды проекта, поэтому как бы хорошо ни была спроектирована ее структура, в отсутствие людей, обладающих необходимым профессионализмом, совместными ценностями, определенными социальными нормами и установками поведения, она не способна обеспечить эффективную деятельность по реализации намеченных целей проекта. В связи с этим подбор и оценка персонала представляют одну из значимых управленческих функций управления персоналом проекта. При подборе персонала могут быть использованы как внутренние, так и внешние источники — перемещение персонала, наем новых работников, а также лизинг персонала (рис. 4). Каждый из источников набора имеет свои положительные и отрицательные стороны. Основные цели оценки персонала можно подразделить следующим образом: административная; информационная; м  отивационная. Рисунок 4. - Источники привлечения персонала Оценка, проводящаяся в административных целях, необходима для принятия административных решений при планировании кадрового резерва или персональных перемещений (повышение, понижение в должности, увольнение, перевод). Оценка, приводящаяся в информационных целях служит для того, чтобы люди знали об уровне собственной работы и могли взглянуть на себя со стороны. Мотивационные цели оценки персонала состоят в том, чтобы правильно определить возможные методы мотивации (материальной, моральной, властной, принудительной) поведения работников. Основными критериями оценки персонала являются: уровень образования и профессиональной подготовки; производственный опыт и практические знания; организационные качества; манера держаться (опрятность и аккуратность, вежливость, корректность, умение владеть собой, обаяние, обязательность, честность, уверенность в себе); целеустремленность (стремление к продвижению по службе, энергичность, инициативность, стремление получать новые знания и навыки, усердие); интеллектуальные способности (общая эрудиция, способность к абстрактному мышлению, внимательность, уровень суждений, умение вести переговоры); стиль ведения разговора (четкое и ясное изложение мысли, многословность, находчивость); состояние здоровья, возраст. Данные критерии оценки носят общий характер. Реализация в практической деятельности предполагает их конкретизацию применительно к должности и выбор методов оценки, которые позволяли бы быстро и эффективно проводить эту работу в соответствии с характером проблем, стоящих перед организацией и складывающихся в ней ситуаций. Тайм-менеджмент инвестиционного проекта Управление временем (продолжительностью) проекта нацелено на планирование, контроль, корректировки, анализ сроков и резервов выполнения работ с позиций своевременного завершения проекта. Управление временем подразумевает распределение времени выполнения проекта по последовательным стадиям его осуществления; составление графиков выполнения проекта и его отдельных работ и контроль за их соблюдением. Реализовать проект в рамках заранее определенных календарных планов, бюджетов и с соблюдением требуемых показателей качества продукции значительно легче на словах, нежели на деле. Управление реализацией проекта в современных условиях сопряжено с большой долей неопределенности, не зависящей от руководителя проекта. Проект состоит из большого числа разнообразных мероприятий, таких как различные встречи и совещания, подготовка отчетов, взаимодействие с потребителем, и многого другого. Успех отдельных мероприятий, входящих в проект, и проекта в целом определяется умением руководителя проекта управлять временем своим и своих подчиненных. Для большинства людей время — ресурс (правда, ресурс невосполнимый). Для руководителя проекта время — в первую очередь ограничение, и только умелая реализация функций управления временем обеспечивает его использование как некого ресурса. Для эффективного использования времени необходимо овладение не только личностными навыками, но и существующими методиками, из которых к числу самых доступных и основных можно отнести сетевые модели. Управление временем проекта включает в себя следующие процессы, необходимые для обеспечения гарантии своевременности завершения проекта. Определение состава работ (Activity Definition) — определение отдельных работ, которые должны быть выполнены для достижения различных целей проекта. Определение последовательности работ (Activity Sequencing) — определение и документирование взаимосвязей между работами. Оценка продолжительности работ (Activity Duration Estimating) — оценка количества рабочего времени, необходимого для выполнения отдельных работ. Разработка расписания (Schedule Development) — анализ последовательности работ, продолжительности работ и ресурсных требований с целью создания расписания работ проекта. Контроль расписания. Сетевые модели комплексов работ. Сетевая модель комплекса работ — ориентированный граф, используемый для описания зависимостей между работами и этапами проекта. Существует большое количество сетевых моделей, наиболее распространенные из которых следующие: • Сетевые графики метода критического пути. • Сетевые графики метода PERT. • Сетевые модели метода GERT. • Сетевые матрицы. Метод критического пути использует математический анализ, позволяющий определять ранние и поздние даты начала и окончания работ проекта без учета ограничений на ресурсы, а также резервы — промежутки времени, на которые можно отодвинуть выполнение работ без нарушения ограничений и даты завершения проекта; вычисляет единственное детерминированное расписание проекта и использует заданные оценки продолжительности работ проекта. Метод PERT использует последовательную сетевую логику и средневзвешенные оценки продолжительности работ для вычисления продолжительности всего проекта. В настоящее время метод PERT используется редко, несмотря на то, что оценки продолжительности работ, часто основанные на методе PERT, используются в вычислениях методом критического пути. Метод GERT позволяет проводить вероятностную обработку как сетевой логики, так и оценок продолжительности работ. При этом учитываются следующие различные ситуации: одни работы могут вообще не выполняться, другие — выполняться частично, а третьи выполняются несколько раз. Сетевые матрицы представляют графическое изображение процессов реализации проекта, где все работы (управленческие и производственные) показаны в определенной технологической последовательности и в привязке к организационной структуре проекта по отдельным исполнителям (структурным подразделениям, должностным единицам и персоналиям). ГЛАВА 2 Разработка инвестиционного проекта и его оценка 2.1 Расчет финансирования инвестиционного проекта 2.1.1 Финансирование инвестиционного проекта, за счет привлечения кредита банка Под кредитом понимается ссуда в денежной форме или товарной форме на условиях возвратности и обычно с уплатой процентов. Инвестиционный кредит на приобретение недвижимости, оборудования, земли является долгосрочным кредитом, который предоставляется коммерческими банками, страховыми и финансовыми компаниями, инвестиционными фондами с целью наращивания их капитала в финансовой форме. На практике при финансировании проектов могут предоставляться среднесрочные или долгосрочные кредиты. К среднесрочным относятся кредиты, выдаваемые на срок от 1 года до 5 лет. Займы, предоставленные на срок свыше 5 лет, относятся к долгосрочным. В использовании кредитных операций проявляется необходимость учета временной ценности денег, что является важным аспектом при принятии решений в финансовой практике и при оценке инвестиций. Ценность денег во времени проявляется следующим образом: Обесценение денежной наличности с течением времени. Вложение инвестиций сегодня, завтра принесет конкретную прибыль. Произведем расчет финансирования инвестиционного проекта согласно исходным данным, представленным в таблице 2.1. Таблица 2.1— Исходные данные инвестиционного проекта по варианту 7

* Срок предоставления кредита равен сроку лизингового соглашения. Ежегодные платежи за кредит рассчитываются следующим образом:  , (2.1) , (2.1)где  — ежегодное погашение основного долга, у.е.; — ежегодное погашение основного долга, у.е.;  — сумма предоставленного кредита, у.е.; — сумма предоставленного кредита, у.е.; — временной интервал пользования кредитом, лет. — временной интервал пользования кредитом, лет.Rt (A) = 70/5 = 14 тыс. у.е. Rt (Б) = 89/5 = 17,8 тыс. у.е. Ежегодные платежи за кредит с учетом процентов рассчитываются по формуле:  , (2.2) , (2.2)где  — ежегодный платеж по кредиту, у.е.; — ежегодный платеж по кредиту, у.е.;ΔKt — остаток кредита в год t, у.е.  — ставка по кредиту, % — ставка по кредиту, %Остаток кредита в год t можно рассчитать, используя следующую формулу:  (2.3) (2.3)Используя формулы 2.2 и 2.3, определяем ежегодные платежи за кредит с учетом процентов:  , (2.4) , (2.4) По проекту А выплаты составят: П1 (А) = 14 + 0,125 [70-14(1-1)] = 22,75 тыс. у.е. П2 (А) = 14 + 0,125 [70-14(2-1)] = 21 тыс. у.е. П3 (А) = 14 + 0,125 [70-14(3-1)] = 19,25 тыс. у.е. П4 (А) = 14 + 0,125 [70-14(4-1)] = 17,5 тыс. у.е. П5 (А) = 14 + 0,125 [70-14(5-1)] = 15,75 тыс. у.е. Аналогично рассчитываем по проекту Б: П1 (Б) = 17,8 + 0,125 [89-17,8(1-1)] = 28,93 тыс. у.е. П2 (Б) = 17,8 + 0,125 [89-17,8(1-1)] = 26,7 тыс. у.е. П3 (Б) = 17,8 + 0,125 [89-17,8(1-1)] = 24,48 тыс. у.е. П4 (Б) = 17,8 + 0,125 [89-17,8(1-1)] = 22,25 тыс. у.е. П5 (Б) = 17,8 + 0,125 [89-17,8(1-1)] = 20,03 тыс. у.е. Полученные расчеты представлены в таблице 2.2. Таблица 2.2 — Расчетные показатели финансирования инвестиционного проекта

Примечание — Источник: собственная разработка 2.1.2 Финансирование инвестиционного проекта с помощью лизинга Лизинг представляет собой специфическую форму привлечения инвестиций путем аренды имущества на договорной основе и является альтернативой банковскому кредитованию. Лизинг как предпринимательская деятельность осуществляется специальными компаниями, банками или их дочерними компаниями, страховыми компаниями. На практике выделяют два основных вида лизинга: Финансовый. 2.Операционный (оперативный). Разновидностью финансового лизинга выступает возвратный лизинг. При финансовом лизинге – лизингодатель приобретает в собственность обусловленное договором имущество у определенного продавца и предоставляет его за плату во временное пользование лизингополучателю. Это форма товарного (имущественного) кредита. Лизингополучателю предоставляется право выкупа имущества по окончанию срока лизингового соглашения. При операционном (оперативном) – по окончанию срока договора имущество возвращается лизингодателю. Лизинговые платежи обеспечивают только возмещение его физического и морального износа. Возвратный лизинг заключается в том, что предприятие продает свое имущество лизинговой фирме и сразу же берет обратно в долгосрочную аренду. Субъектами лизинговых операций являются три стороны: поставщик (производитель), лизингодатель (арендатор, лизинговая фирма), лизингополучатель (арендатор). В состав лизингового платежа входят следующие основные элементы: Амортизация. Плата за ресурсы, привлекаемые лизингодателем для осуществления сделки. Лизинговая маржа, включающая доход лизингодателя за оказываемые им услуги (1 − 3 %). Рисковая премия, величина которой зависит от уровня различных рисков, которые несет лизингодатель. Последние три элемента (плата за ресурсы, лизинговая маржа, рисковая премия) составляют лизинговый процент. Существует три метода расчета за лизинг: метод с фиксированной суммой; метод с авансом; метод минимальных платежей. При разовом взносе платежей по лизингу в течение года:  , (2.5) , (2.5)где ЛП — сумма лизинговых платежей, у.е.; С— сумма амортизации или стоимость лизинговых основных средств, у.е.; j— лизинговый процент, %; n— срок контракта. При взносе платежей m раз в течение года:  , (2.6) , (2.6)где m — периодичность лизинговых платежей в году. При заключении лизингового договора часто не предусматривается полная амортизация стоимости арендованной техники. Ликвидационная (остаточная) стоимость засчитывается в пределах 10 % от первоначальной стоимости. В этом случае сумму лизингового платежа корректируют на процент остаточной стоимости. Для этого используется формула корректировочного множителя:  , (2.7) , (2.7) Величина лизинговых платежей будет постоянна и составит:  ЛП (Б) = 21,1 тыс. у.е. Корректирующий множитель составит:  Сумма разового лизингового платежа с учетом корректировочного множителя составит: ЛП (А) = 16,6 × 0,93 = 15,5 тыс. у.е. ЛП (Б) = 21,1 × 0,93 = 19,7 тыс. у.е. Процесс погашения долга по лизинговому договору представлен в таблице 2.3. Таблица 2.3 —Расчетные показатели финансирования инвестиционного проекта

Примечание — Источник: собственная разработка. Для проверки: сумма остаточной стоимости определяется исходя из данных таблицы: сумма строк графы 8 (9) + сумма строк 6 (7) должны быть равны сумме инвестиций. Если эти цифры не совпадают, следовательно в расчетах допущена ошибка. 2.2 Расчет и оценка экономической эффективности инвестиций Для всестороннего анализа эффективности инвестиционного проекта требуется комплекс взаимосвязанных показателей: исходные стоимостные показатели, показатели экономической эффективности инвестиций. 2.2.1. Расчет прибыли и дохода инвестиционного проекта. Ежегодный доход, получаемый при реализации инвестиционного проекта, рассчитывается по формуле: Д = ЧП + А , (2.8) где Д — ежегодный доход, получаемый при реализации инвестиционного проекта, у.е.; ЧП— чистая прибыль, у.е.; А— амортизация, у.е. Расчет ежегодной прибыли и дохода инвестиционного проекта в курсовом проекте оформим в виде таблицы 2.4. Исходные данные для расчета дохода и прибыли приведены в таблицах № 2 и № 3 Приложения Г. Таблица 2.4 –– Расчет прибыли и дохода инвестиционного проекта

Окончание таблицы 2.4

Примечание — Источник: собственная разработка. Вывод: по предварительному анализу, мы можем наблюдать, что проект А, с экономической точки зрения будет выглядеть более привлекательнее для принятия и осуществления в дальнейшем инвестиционных решений. 2.2.2. Расчет чистого дисконтированного дохода Чистый дисконтированный доход характеризует весь эффект инвестора, приведенный во времени к началу расчетного периода. Расчет чистого дисконтированного дохода определяется по формуле:  (2.9) (2.9)где Дt — доход, получаемый на t-ом шаге расчета; T — расчетный период, лет; И — инвестиции, тыс. у.е. Проект целесообразен при ЧДД 0, а при сравнении нескольких проектов наиболее эффективен проект с максимальным значением ЧДД, Если ЧДД получился < 0, то проект признается не эффективным. Используя формулу 2.9 получаем:  = 11,0 тыс. у.е. ЧДД по проекту Б рассчитывается аналогично. ЧДД (Б) = -3,9 тыс. у.е. Вывод: по данным расчетам мы видим, что чистый дисконтированный доход проекта Б получился отрицательным, т.е. ЧДД < 0, как следствие проект признается экономически не эффективным по рассматриваемому показателю. Данные проекта А, напротив свидетельствуют об эффективности рассматриваемого проекта А, в данном случае выполняется условие ЧДД >0, проект по данному показателю признается целесообразным. 2.2.3 Расчет индекса рентабельности инвестиций Индекс рентабельности (доходности) инвестиций показывает, во сколько раз увеличиваются вложенные собственные средства за расчетный период в сравнении с нормативным увеличением на уровне базовой ставки. Метод расчета индекса рентабельности инвестиций является продолжением метода расчета ЧДД. ИД = ЧДД / И +1, (2.10) где ИД — индекс доходности Проект целесообразен при ИД 1. Из нескольких проектов эффективнее проект с максимальной величиной ИД. Используя формулу 2.10 получаем: ИД (А) = 11,0/ 70 + 1 = 1,1569 ИД (Б) = -3,9/ 89 + 1 = 0,9566 Вывод: из проведенных расчетов видно, что индекс рентабельности капиталовложений по проекту Б, получился меньше единицы, т.е. не выполняется условие: проект целесообразен при ИД 1. По проекту А, мы наблюдаем обратно пропорциональное значение, т.е. в данном случаи ИД > 1; следовательно в рамках данного показателя проект А может рассматриваться как экономически более привлекательным. 2.2.4 Расчет статического срока окупаемости инвестиционного проекта Статический срок окупаемости инвестиционного проекта показывает, за какой срок инвестор возвращает первоначальные капиталовложения. Если доходы инвестиционного проекта по годам не постоянны, величина T0 определяется по кумулятивному доходу, обеспечивающему равенство:  (2.11) (2.11)Используя формулу 2.11 получаем: Проект А Рассчитаем сумму дохода за два года: 41,4+12,8 = 54,2 тыс. у.е. Далее рассчитываем непокрытый остаток: 70 – 54,2 = 15,8 тыс. у.е. Соответственно проект не окупится в расчетном периоде. Остаток составит: 15,8:24,4 = 0,6 лет Срок окупаемости проекта А будет составлять: 2+0,6 = 2,6 лет Проект Б Рассчитаем сумму дохода за 3 года: 34,6+18,3+16,8+26,9 = 69,7 тыс. у.е. 89 – 69,7 = 19,3 тыс. у.е. 19,3:26,9 = 0,7 лет Срок окупаемости проекта Б будет составлять: 3 + 0,7 = 3,7 лет Вывод: анализируя полученные расчетные значение, можно сделать следующий аргументированный вывод, по проекту Б срок окупаемости получился 3,7 лет, т.е. данный проект в рамках расчетного периода, а он равен пяти годам, окупится. Срок окупаемости проекта А, равен 2,6 лет, т.е. в рамках пяти лет, и как следствие мы видим, что по данному показателю проект А получился также более экономически привлекательным. 2.2.5 Расчет динамического срока окупаемости инвестиционного проекта Динамический срок окупаемости Tо(din) соответствует времени, за которое инвестор возвратит израсходованные средства и получит нормативный доход на уровне принятой ставки. Динамический срок окупаемости рассчитывается по формуле:  (2.12) (2.12)Для начала продисконтируем денежные потоки проекта: Проект А: 1 год: 41.4 : 1,143 = 36.2 тыс. у.е 2 год: 12.8 : 1,1432 = 9,8 тыс. у.е 3 год: 24.4 : 1,1433 = 16,4 тыс. у.е 3 года = 62,4 тыс. у.е. Рассчитаем остаток: 70-62,4 =7,6 тыс. у.е. 7,6:12,5 = 0,6 лет 3+0,6= 3,6 лет Мы видим, что динамический срок окупаемости проекта А составляет 3,6 лет, т.е. не превышает расчетный период проекта. Проект Б: 1 год: 34,6 : 1,143 = 30,2 тыс. у.е 2 год: 18,3 : 1,1432 = 14,0 тыс. у.е 3 год: 16,8 : 1,1433 = 11,3 тыс. у.е 4 год: 26,9 : 1,1434 = 15,7 тыс. у.е 5 год: 27,0 : 1,1435 = 13,9 тыс. у.е 5 лет = 85,1 тыс. у.е. Рассчитаем остаток: 89-85,1 =3,9 тыс. у.е. 3,9 : 27,0 = 0,3 года 5+0,3= 5,3 года Период окупаемости проекта Б, больше пяти лет, тем самым превышает расчетный период проекта: Проект считается целесообразным при сроке возврата капитала в пределах расчетного периода. Величина Tоdin дает определенное представление об эффективности проекта, поскольку при не стабильности экономической обстановки и ее непредсказуемости в будущем инвесторы, как правило, заинтересованы в быстром обороте капитала. Вывод: анализируя полученные данные по двум рассматриваемым проектам, можно отметить следующие, что динамический срок окупаемости проекта Б получился больше расчетного периода проекта, динамический срок окупаемости проекта А получился более трех лет, т.е. в данный диапазон он входит, и следовательно является более целесообразным. 2.2.6 Определение внутренней нормы доходности проекта Внутренняя норма доходности (ВНД) является показателем, широко используемым при анализе эффективности инвестиционных проектов. Показатель внутренней нормы доходности характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации данного проекта. Если для реализации проекта получен кредит банка, то значение ВНД показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. Сущность показателя заключается в том, что инвестор должен сравнить полученное для инвестиционного проекта значение ВНД с ценой привлеченных финансовых ресурсов. Показатель, характеризующий относительный уровень расходов, (проценты за кредит, дивиденды и т.д.), является ценой за использованный (авансируемый) капитал (СС). Он отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной. Если проект полностью финансируется за счет кредита коммерческого банка, то значение ВНДпоказывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. Если ВНД > СС, проект следует принять. Если ВНД < СС, проект следует отвергнуть. Если ВНД = СС, проект ни прибыльный, ни убыточный (любое решение). Искомая величина находится в том интервале, где меняется знак показателя ЧДД. Ее уточненное значение можно определить методом линейной интерполяции из выражения:  (2.13) (2.13)где ЕMIN, ЕMAX — принятая минимальная и максимальная ставка дисконта; ЧДДMIN, ЧДДMAX — минимальное и максимальное значение ЧДД в интервале. Точность вычислений зависит от длины интервала между дисконтными ставками ЕMIN и ЕMAX. Наиболее точное значение ВНД достигает, если длина интервала минимально (например, 1 %). Проект считается целесообразным при сроке возврата капитала в пределах расчетного периода, т.е. должно соблюдаться условие ТО Т. Произведем расчет на основании предыдущих результатов курсового проекта: Проект А: Чистый дисконтированный доход при ставке дисконтирования равной 14,3%, равен: ЧДД (Е=0,143) = 11,0 тыс. у.е. Рассчитаем значение ЧДД, при заданном шаге увеличения ставки дисконтирования на один процент, применяя формулу 2.9:  Проект Б: ЧДД (Е=0,143) = -3,9 тыс. у.е. ЧДД (Е=0,153) = -5,8 тыс. у.е. Произведем расчет ВНД, используя формулу 2.13, и новые значения дисконта:   Вывод: оперируя данными показателями, можно сделать вывод, что верхней границей проекта А является ставка в 14,8%, проекта Б – 14,7%. При превышении этих показателей проекты будут неэффективными. Полученные расчетные данные представлены в таблице 2.5 Таблица 2.5 –– Показатели экономической эффективности инвестиционного проекта

Примечание — Источник: собственная разработка. Общий вывод: анализируя все полученные данные по проектам, необходимо отметить, что проект А несомненно является более экономически эффективным и наиболее целесообразным для дальнейшего его рассмотрения и внедрения в производственный процесс. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||