Аннадурдыев Ш.А.59 группа. Операции кредитной организации с иностранной валютой.

Скачать 266.76 Kb. Скачать 266.76 Kb.

|

|

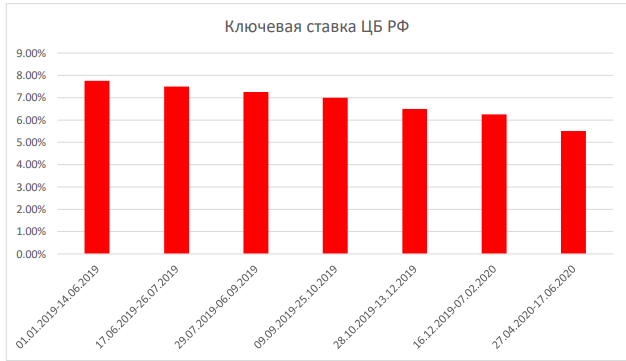

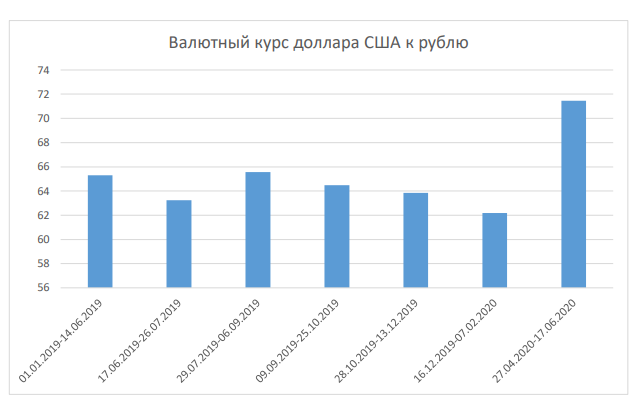

2 Регулирование величины валютного курса. 2.1 Факторы, влияющие на величину валютного курса. Факторы, влияющие на величину валютного курса, подразделяются на структурные (действующие в долгосрочном периоде) и конъюнктурные (вызывающие краткосрочное колебание валютного курса). К структурным факторам относятся конкурентоспособность товаров страны на мировом рынке и ее изменение, состояние платежного баланса государства, покупательная способность денежной единицы и темпы инфляции, разница процентных ставок в разных странах, государственное регулирование валютного курса, степень открытости экономики. К конъюнктурным факторам относятся деятельность валютных рынков спекулятивные валютные операции, прогнозы, цикличность деловой активности в стране, кризисы, войны, стихийные бедствия и т.п. В общем виде влияние некоторых факторов на величину валютного курса состоит в следующем. 1 Темпы инфляции и валютный курс. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценение денег в стране вызывает снижение их покупательной способности и тенденцию к падению курса к валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается в средне и долгосрочном планах. Выравнивание валютного курса, приведение его в соответствие с паритетом покупательной способности происходят в среднем в течение двух лет. Зависимость валютного курса от темпа инфляции особенно велика у стран с большим объемом международного обмена товарами, услугами и капиталами. Состояние платежного баланса. Платежный баланс непосредственно влияет на величину валютного курса. Активный платежный баланс способствует повышению курса национальной валюты, так как увеличивается 14 спрос на нее со стороны иностранных должников. Пассивный платежный баланс порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств. Размеры влияния платежного баланса на валютный курс определяются степенью открытости экономики страны. Так, чем выше доля экспорта в ВНП (чем выше открытость экономики), тем выше эластичность валютного курса по отношению к изменению платежного баланса. Нестабильность платежного баланса приводит к скачкообразному изменению спроса на соответствующие валюты и их предложение. Благодаря высоким мировым ценам на нефть и газ экспорт Российской Федерации значительно превышает импорт, и потому приток нефтедолларов в Россию по-прежнему велик. Он ежегодно превышает их использование, причем вместе с чистым притоком капитала платежный баланс сводится с профицитом, а валютные резервы страны продолжают нарастать. Предложение долларов больше спроса на них, что позволяет Банку России систематически повышать курс рубля. Создается противоречивая ситуация – покупательная способность рубля внутри страны падает, происходит его внутреннее обесценение, а внешний курс его растет. Это негативно сказывается на конкурентоспособности российских товаров на мировых рынках. Национальный доход и валютный курс. Национальный доход является независимой составляющей, которая может изменяться сама по себе. Однако в целом те факторы, которые заставляют вменяться национальный доход, имеют большое воздействие на валютный курс. Так, увеличение предложения продуктов повышает курс валюты, а увеличение внутреннего спроса понижает ее курс. В долгосрочном периоде более высокий национальный доход означает и более высокую стоимость валюты страны. Тенденция является обратной при рассмотрении краткосрочного интервала времени воздействия увеличивающегося дохода населения на величину валютного курса. Величина относительных реальных процентных ставок и доходности ценных бумаг. Влияние этого фактора на валютный курс объясняется двумя основными обстоятельствами . Во-первых, изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. В принципе повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу. Во-вторых, процентные ставки влияют на операции валютных рынков и рынков ссудных капиталов. При проведении операций банки принимают во внимание разницу процентных ставок на национальном и мировом рынках капиталов с целью извлечения прибылей. Они предпочитают получать более дешевые кредиты на иностранном рынке ссудных капиталов, где ставки ниже, и размещать иностранную валюту на национальном кредитном рынке, если на нем процентные ставки ниже. Деятельность валютных рынков и спекулятивные валютные операции. Если курс какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты. Валютные рынки быстро реагируют на изменения в экономике и политике, на колебания курсовых соотношений. Тем самым они расширяют возможности валютной спекуляции и стихийного движения "горячих" денег. Степень использования определенной валюты на еврорынке и в международных расчетах. Тот факт, что 60—70 % операций евробанков осуществляются в долларах, определяет масштабы спроса и предложения этой валюты. Поэтому на курс валюты влияет и степень использования в международных расчетах. Как резервная валюта, доллар неудобен, потому что подвержен сильным колебаниям и в дальней перспективе имеет тенденцию к падению. Но полноценной, адекватной замены ему пока нет. Об этом говорят 16 такие цифры: на доллар приходятся 65% мировых валютных резервов, а евро - только 25% [13]. Ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стремятся ускорить платежи контрагентам в иностранной валюте, чтобы не нести потерь при повышении ее курса. При укреплении национальной валюты, напротив, преобладает их стремление к задержке платежей в иностранной валюте. Такая тактика влияет на платежный баланс и валютный курс. Степень доверия к валюте на национальном и рынках. Она определяется состоянием экономики и поли обстановкой в стране, а также рассмотренными выше факторами, оказывающими воздействие на валютный курс. Причем дилеры учитывают не только данные темпы экономического роста, инфляции, уровень покупательной способности валюты, но и перспективы их динамики. Иногда даже ожидание публикации официальных данных о торговом и платежном балансах или результатах выборов сказывается на соотношении спроса и предложения и на курс валюты. 9 Валютная политика. Соотношение рыночного и государственного регулирования валютного курса влияет на его динамику. Формирование валютного курса на валютных рынках через механизм спроса и предложения валюты обычно сопровождается резкими колебаниями курсовых соотношений. На рынке складывается реальный валютный курс — показатель состояния экономики, денежного обращения, финансов, кредита и степени доверия к определенной валюте. Государственное регулирование валютного курса направлено на его повышение либо понижение исходя из валютно экономической политики. С этой целью проводится определенная валютная политика. Существенное влияние на курс национальной валюты оказывают и сезонные пики и спады деловой активности в стране. Таким образом, формирование валютного курса — сложный многофакторный процесс, обусловленный взаимосвязью национальной и мировой 17 экономики и политики. Поэтому при прогнозировании и определении валютного курса учитывается многообразие курсообразующих факторов и их неоднозначное влияние на соотношение валют в зависимости от конкретной обстановки. Многофакторность валютного курса отражает его связь с другими экономическими категориями: стоимостью, ценой, деньгами и т.д. Поэтому курсовые соотношения валют, очищенные от спекулятивных и конъюнктурных факторов, изменяются в соответствии с законом стоимости, с изменением покупательной способности денежных единиц. Это проявляется в долгосрочной зависимости валютного курса темпа инфляции, которая развивается неравномерно по странам, также от состояния платежного баланса. Существует рыночное и государственное регулирование величины валютного курса. Рыночное регулирование, основанное на конкуренции и действии законов стоимости, а также спроса и предложения, осуществляется стихийно. Регулирование курсов осуществляют МВФ, ЕС и другие организации. Государственное регулирование направлено на преодоление негативных последствий рыночного регулирования валютных отношений и на достижение устойчивого экономического роста, равновесия платежного баланса, снижения роста безработицы и инфляции в стране. Основными органами государственного регулирования выступают центральные банки и министерства финансов. Регулирование осуществляется с помощью валютной политики – комплекса мероприятий в сфере международных валютных отношений, реализуемых в соответствии с текущими и стратегическими целями страны. Юридически валютная политика оформляется валютным законодательством и валютными соглашениями между государствами. К мерам государственного воздействия на величину валютного курса относятся: а) валютные интервенции; 18 б) дисконтная политика; в) протекционистские меры. 2.2 Валютные интервенции и дисконтная политика. Важнейшим инструментом валютной политики государств являются валютные интервенции – операции центральных банков на валютных рынках по купле-продаже национальной денежной единицы против ведущих иностранных валют. Цель валютных интервенций – изменение уровня соответствующего валютного курса, баланса активов и пассивов по разным валютам или ожиданий участников валютного рынка. Действие механизма валютных интервенций аналогично проведению товарных интервенций. Для того чтобы повысить курс национальной валюты, центральный банк должен продавать иностранные валюты, скупая национальную. Тем самым уменьшается спрос на иностранную валюту, а следовательно, увеличивается курс национальной валюты. Для того чтобы понизить курс национальной валюты, центральный банк продает национальную валюту, скупая иностранную. Это приводит к повышению курса иностранной валюты и снижению курса национальной валюты. Для интервенций, как правило, используются официальные валютные резервы, и изменение их уровня может служить показателем масштабов государственного вмешательства в процесс формирования валютных курсов. Официальные интервенции могут проводиться разными методами – на биржах (публично) или на межбанковском рынке (конфиденциально), через брокеров или непосредственно через операции с банками, на срок или с немедленным исполнением. Кроме того, официальные валютные интервенции подразделяются на «стерилизованные» и «не стерилизованные». «Стерилизованными» называют интервенции, в ходе которых изменение официальных иностранных нетто- активов компенсируется соответствующими изменениями внутренних активов, т.е. практически отсутствует воздействие на величину официальной «денежной базы». Если же изменение официальных валютных резервов в ходе интервенции ведет к изменению денежной базы, то интервенция является «не стерилизованной». Для того чтобы валютные интервенции привели к желаемым результатам по изменению национального валютного курса в долгосрочной перспективе, необходимо: 1 Наличие необходимого количества резервов в центральном банке для проведения валютных интервенций; 2 Доверие участников рынка к долгосрочной политике центрального рынка; 3 Изменение фундаментальных экономических показателей, таких как темп экономического роста, темп инфляции, темп изменения увеличения денежной массы и др. Достаточно часто валютные интервенции на мировом рынке производятся не одним центральным банком, а рядом банков разных стран согласно их договоренности между собой. Примером может служить решение «Большой семерки» поддержать экономику Японии, сделать ее более конкурентоспособной путем снижения курса японской иены к доллару США после землетрясения. 18 марта 2011 года в результате согласованного действия Банка Японии, Европейского центрального банка и Федеральной резервной системы США цена японской валюты была в течение нескольких минут снижена более чем на 2%. Дисконтная политика – это изменение центральным банком учетной ставки, в том числе с целью регулирования величины валютного курса путем воздействия на стоимость кредита на внутреннем рынке и тем самым на международное движение капитала. Стремясь повысить курс валюты, Центральный банк повышает учетный процент, что стимулирует приток иностранных капиталов. Улучшается состояние платежного баланса, 20 повышается валютный курс. Если правительство ставит цель понизить валютный курс, Центральный банк снижает учетный процент, капиталы перемещаются в зарубежные страны и в результате курс валют понижается. Например, в первой половине 80-х годов прошлого столетия администрация США проводила политику высоких процентных ставок и курса доллара. Это стимулировало (наряду с другими факторами) приток капитала в страну из Западной Европы и Японии. С 1980 по 1984 год их размер составил более 500 млрд. американских долларов. В результате курс доллара вырос, а валютный курс стран-инвесторов под влиянием этого фактора снизился. Безусловно, такой способ решения внутригосударственных проблем может быть эффективным только при условии, что движение капиталов между странами обусловлено более прибыльным их размещением. Следовательно, повышение дисконтной ставки не всегда является эффективным методом наращивания и сохранения капиталов в стране. В последние десятилетия ее значение для регулирования валютного курса постепенно уменьшается (Рисунок 2 и 3).  Рисунок 2 – Ключевая ставка ЦБ РФ 2019 – 2020гг [15  Рисунок 3 – Валютный курс доллара США к рублю 2019 – 2020гг Кроме того, изменение процентной ставки не всегда определяет направление международного движения капиталов в силу многофакторности этого процесса. Дисконтная политика ведущих стран, в первую очередь США, периодически порождает войну процентных ставок, т.к. другие страны вынуждены изменять процентные ставки вопреки национальным интересам. 2.3 Протекционные меры. Протекционистские меры – это меры, направленные на защиту собственной экономики, в данном случае национальной валюты. К ним относятся, в первую очередь, валютные ограничения. На сегодняшний день характерной чертой большинства стран является наличие системы валютных ограничений, которые представляют собой законодательные ограничения операций с иностранной денежной единицей. Так, законодательное требование обязательной продажи экспортной валютной выручки, как одно из видов валютных ограничений, существует в 75 странах-членах МВФ. Наиболее крупные представители 56 58 60 62 64 66 68 70 72 74 Валютный курс доллара США к рублю 22 данного списка – Китай, Индия и Бразилия. Мировой опыт показывает, что в определенных экономических условиях, валютные ограничения являются целесообразными и даже необходимыми мерами для защиты национальной экономики страны, а также регулирования платежного баланса. Валютные ограничения – совокупность мероприятий и нормативных правил, установленных в законодательном или административном порядке, направленных на ограничение операций с валютой, золотом и другими валютными ценностями. Видами валютных ограничений являются следующие: валютная блокада; запрет на свободную куплю-продажу иностранной валюты; регулирование международных платежей, движения капиталов, репатриации прибыли, движения золота и ценных бумаг; концентрация в руках государства иностранной валюты и других валютных ценностей. Валютные ограничения по текущим операциям платежного баланса не распространяются на свободно конвертируемые валюты, к которым МВФ относит доллар США, марку Германии, Японскую иену, Английский фунт стерлингов и Французский франк. Соблюдение правил и норм регулирования валютных отношений обеспечивается таким административным методом, как валютный контроль. Зарубежный опыт свидетельствует, что валютные отношения и национальный валютный рынок успешно развиваются при активном вмешательстве государства и эффективном контроле уполномоченных органов за валютными операциями. В странах, где формально отменен валютный контроль (Япония и Германия), осуществляется статистическое наблюдение за процессами, происходящими при движении капиталов. На основании ст. 9 закона «О валютном контроле и регулировании», операции между резидентами РФ относятся к запрещенным. С 2020 года произошли некоторые изменения в законе, в соответствии с которыми по- 23 иному определяется кто именно считается резидентом. Ранее определенные категории граждан к валютным резидентам не относились и требования законодательства к ним были снижены. Но в теперь все граждане РФ – это валютные резиденты. Однако, к определенной категории граждан законодательные требования напротив были снижены. Например, для многих лиц установлено разрешение на открытие счетов в российской или иностранной валюте в банках, находящихся за пределами РФ. Исключения установлены для некоторых лиц согласно закону 79-ФЗ «О запрете отдельным категориям лиц открывать и иметь счета в иностранных банках» . Исторически законодательства развитых стран предусматривали ограничение всех операций. Исключение составляют США, Канада, Германия и Швейцария, в этих странах никогда не было постоянной юридической основы для ограниченного использования валютного контроля. Подобная концепция по своему содержанию была мерой предосторожности, так как в случае необходимости она позволяла маневрировать, усиливая или ослабляя меры валютного контроля. Только после укрепления экономики страна брала на себя обязательства постепенного достижения полной либерализации валютного регулирования и формировала подход, предполагающий свободное осуществление всех валютных операций. Государства достаточно часто манипулируют величиной валютного курса с целью изменения условий внешней торговли страны, используя такие методы валютного регулирования, как двойной валютный рынок, девальвация и ревальвация. Девальвация выгодна экспортерам, они получают за вырученную иностранную валюту большую сумму национальной валюты. Выигрывают также должники по задолженности в девальвированной валюте, поскольку реальная сумма долга уменьшается. Напротив, проигрывают от девальвации национальные импортеры, так как им дороже обходится приобретение необходимой иностранной валюты, и кредиторы, получающие реально меньшую сумму долга. Страны, которые не 24 проводят одновременно с другими девальвацию, теряют от вынужденной ревальвации своей валюты: как экспортеры, они получают меньше при обмене девальвированной иностранной валюты на собственную подорожавшую валюту; как кредиторы, она получают от должника номинально неизменную, а реально меньшую сумму в девальвированной валюте; как владельцы наличной девальвированной валюты. Но они выигрывают как импортеры, поскольку им теперь дешевле обходится приобретение девальвированной валюты для оплаты товаров, и как должники, так как меньше приходится затрачивать национальной валюты на погашение суммы долга. Девальвация способствует притоку капиталов, ревальвация, напротив, поощряет отлив краткосрочных капиталов после выравнивания «курсового перекоса». |