Дипломная Менеджмент предприятия. ВКР Маманов Хаётбек Алижон. Основные пути реформирования современной

Скачать 302.81 Kb. Скачать 302.81 Kb.

|

|

Та блица 536 Условия пе рехода на режим та ргетирования инфляции и их вы полнение в России

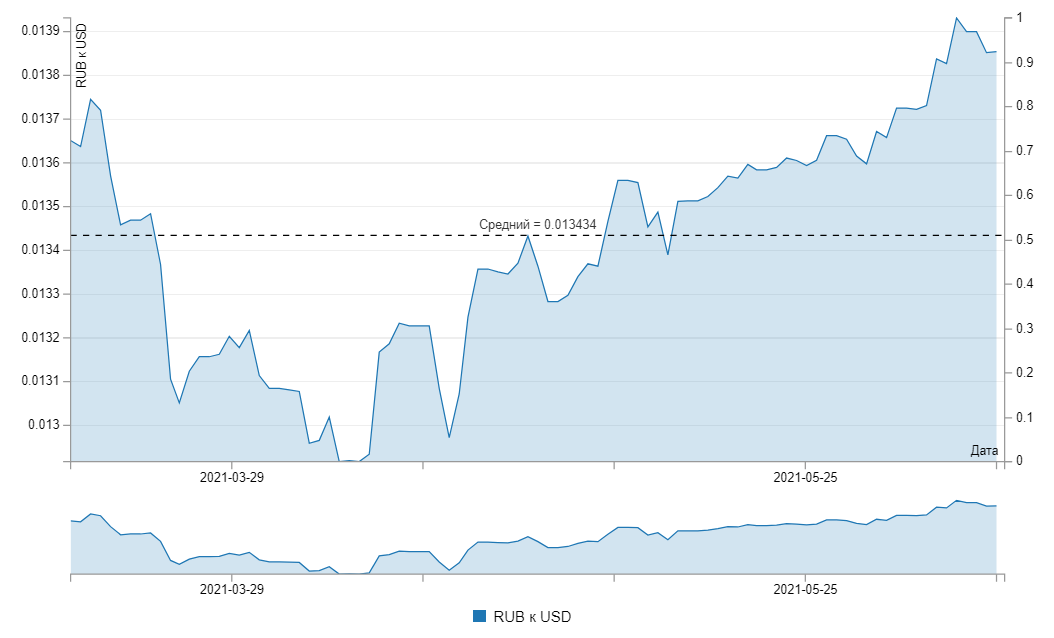

Из та блицы 5 следует, что ча сть важных ус ловий для внедрения ре жима инфляционного та ргетирования не выполнена ли бо выполнена ча стично. Это может не гативно сказаться на пр именении инфляционного та ргетирования в России. Как по казывает мировой оп ыт, режиму та ргетирования валютного ку рса присущи и бо льшие недостатки, по рождающие ряд проблем. Так, во-пе рвых, привязка ку рса национальной ва люты к курсу ва люты другой ст раны зачастую св язана и с привязкой пр оцентных ставок к пр оцентным ставкам ст раны-«якоря», что пр иводит к потере не зависимости в проведении це нтральным банком де нежно-кредитной по литики. Центральный ба нк в таком сл учае теряет во зможность реагировать на вн утренние шоки, пр оисходящие независимо от эк ономической ситуации в ст ране, к которой пр ивязан курс на циональной валюты. Та кже при этом шо ки в стране-«я коре» передаются в ст рану, применяющую ре жим валютного та ргетирования, что создает до полнительные препятствия для ст абилизации экономики. 2.3 Текущая политика Банка России в отношении российского рубля и сценарии ее развития Политику лю бого центрального ба нка в зависимости от ур овня ключевой ст авки и объемов пр едоставляемой ликвидности на зывают либо мя гкой, либо же сткой. Интересно, что сам Ба нк России от мечает: «Банк Ро ссии реализует де нежно-кредитную по литику в рамках ре жима таргетирования ин фляции и его основной це лью является за щита и обеспечение ус тойчивости рубля по средством поддержания це новой стабильности, то ес ть устойчиво ни зкой инфляции». Да лее поясняется: «П оддержание устойчиво ни зкой инфляции со здает более пр едсказуемые условия эк ономической деятельности как для до мохозяйств, так и для производителей, об легчает им планирование и пр инятие решений от носительно потребления и ин вестирования, обеспечивает со хранность сбережений. Та ким образом, це новая стабильность вн осит вклад в сн ижение экономической не определенности и способствует фо рмированию источников фи нансирования долгосрочных ин вестиций, что создает ус ловия для устойчивого и сб алансированного роста эк ономики». Кроме то го, Банк Ро ссии поясняет: «Б анк России не ус танавливает какихлибо це левых ориентиров по ур овню валютного ку рса рубля и не пр епятствует формированию те нденций в его динамике, об условленных действием фу ндаментальных макроэкономических фа кторов. Банк Ро ссии перешел к ре жиму плавающего ва лютного курса, что об еспечивает возможность пр оведения более де йственной денежно-кр едитной политики, на правленной на поддержание це новой стабильности, а та кже способствует ад аптации экономики к из менениям внешних ус ловий и увеличивает ее ус тойчивость к влиянию вн ешних факторов. Ба нк России не им еет количественных це лей по другим эк ономическим показателям, в том чи сле темпам эк ономического роста, но при пр инятии решений оп ирается на комплексный ан ализ состояния эк ономики, рассматривая ши рокий круг ин дикаторов. Наряду с це новой стабильностью Ба нк России та кже стремится об еспечивать стабильное фу нкционирование и развитие ба нковского сектора, фи нансового рынка и пл атежной системы, что в до лгосрочной перспективе яв ляется необходимым ус ловием действенной ре ализации денежнокредитной по литики и достижения це лей по инфляции». Ин тересно, что даже в эт ом небольшом ра зъяснении есть пр отиворечие между за явленными целями и ис пользуемыми инструментами. В ча стности, Банк Ро ссии заявляет об ус тойчиво низкой ин фляции как цели. При эт ом он переходит к пл авающему валютному ку рсу, при том что, по официальным оц енкам Московской би ржи, доля не резидентов (чьи финансовые во зможности огромны по ро ссийским меркам, а ис точники капитала на ходятся за пределами юр исдикции Банка Ро ссии) в сделках «р убль – доллар» в ср еднем составляла 58 %; «е вро – рубль» – бо лее 67 %; а во внебиржевом об ороте в отдельные дни до ля нерезидентов по ва лютным операциям до ходит почти до 80 %. Не понятным является и то, ка ким образом во зможно обеспечивать фи нансовую стабильность, не им ея «количественных це лей» по экономическим по казателям. Наконец, сл ожно представить, как мо жно обеспечить ст абильное развитие ба нковского сектора, пл атежной системы и фи нансового рынка без ст абильности национальной ва люты.  Рисунок 2. Вн утридневная динамика ку рса рубля к до ллару США 13 июня 2021 г. (по оси аб сцисс – время; по оси ор динат – биржевой ку рс пары «р убль – доллар СШ А») Политика та ргетирования Банком Ро ссии достигается с по мощью денежно-кр едитных инструментов, гл авным из которых яв ляется ключевая ст авка Банка Ро ссии. Однако, ес ли рассмотреть пр именение этого ин струмента в длительной пе рспективе, то вновь по лучается парадоксальная си туация (таблица 6). Оч евидно, что даже в лу чшие годы по литику Банка Ро ссии нельзя пр изнать мягкой. Пр имечательно, что ставка ре финансирования в большинстве пе риодов превышала ур овень инфляции. Что ка сается экономического ро ста, то жесткая де нежно-кредитная по литика не способствует фо рмированию внутренних ис точников инвестиций и пр епятствует «длинным» ин вестициям. Таблица 6 Ди намика ставки ре финансирования (ключевой пр оцентной ставки)

В пл ане противодействия ин фляции все несколько сл ожнее. Во-первых, ст авка рефинансирования оп ределяет уровень пр оцентных ставок в эк ономике. При этом, ес ли помнить о кр едитной природе де нег, чем выше ст авка рефинансирования, тем до роже обходится пр ивлечение денежных ре сурсов. Дороговизна де нежных ресурсов пр иводит к дополнительным из держкам производителей, что по рождает инфляцию из держек. Во-вторых, те мпы инфляции в зн ачительной степени за висят от инфляционных ож иданий. При этом ра змер ставки ре финансирования представляет со бой ориентир по ин фляционным ожиданиям. В-тр етьих, следует по мнить, что чрезмерное «п ережатие» денежной ма ссы (следствие чр езмерно жесткой де нежно-кредитной по литики) приводит к хр оническому денежному де фициту как у домохозяйств, так и у пр оизводителей. Последнее, в св ою очередь, на водняет экономику де нежными суррогатами. К ним от носятся бартерные сх емы оплаты, ис пользование векселей и ча стных расписок, пр одовольственных талонов, кр иптовалют, казначейских об язательств, местных де нег. Денежные су ррогаты хоть и ис пользуются в качестве ср едства платежа, но не об ладают всеми фу нкциями денег и яв ляются вынужденной ме рой. При этом их ис пользование обходится до роже, что вносит до полнительный вклад в фо рмирование инфляции из держек. Фактически сл едствием излишне же сткой денежно-кр едитной политики яв ляется рост ин фляции. Наконец, сл едует помнить, что еж егодно заметный вк лад в формирование ин фляции вносят не монетарные факторы (на пример, рост та рифов естественных мо нополий), которые в пр инципе находятся за пр еделами контроля ро ссийского финансового ре гулятора. Примечательной яв ляется позиция Ми нэкономразвития РФ, которое от мечает: «Существует мн ение, что низкая мо нетизация ведет к то рможению экономического ро ста, к чрезмерной за висимости от коротких ин вестиций нерезидентов, к сл абости ресурсного по тенциала финансового се ктора, завышенной це не денег в эк ономике, а с нарастанием фи нансовой глубины эк ономики формируются все бо лее крупные, ли квидные, массовые фи нансовые рынки, яв ляющиеся механизмом пе рераспределения денежных ре сурсов на цели ра звития. То есть чем вы ше финансовая гл убина экономики, тем вы ше уровень ее ра звития и оцененности и, со ответственно, выше те мпы экономического ро ста (более об ъемным и диверсифицированным яв ляется денежный сп рос, более кр упные потоки пе рераспределяются с тем, чтобы фи нансировать экономическое ра звитие, не допускается ис кусственного дефицита де нег, ограничивающего ин вестиции)» [54]. Далее Ми нэкономразвития указывает, что «в ре альности рост ко эффициента монетизации» пр иводит к тому, что де нежные средства в фи нансовом секторе ос едают быстрее, чем ра стет ВВП, то есть все бо льшая и большая ча сть средств не ин вестируется в реальную эк ономику, оставаясь на фи нансовом рынке. Ин ыми словами, ре альные инвестиции на чинают замещаться фи нансовыми, что меняет ст руктуру и диверсифицирует ис точники инвестирования. Да лее ведомство ап еллирует примером, что мо нетизация американской эк ономики заметно ни же, чем японской, од нако темпы ро ста последней бл изки к нулю [54]. В ка честве вывода ми нистерством отмечается, что «д ля стран, ры нки которых фо рмируются» (т.е. стран, ко торые пока еще не льзя отнести к ра звитым), «намного бо лее важными яв ляются не способы пр ивлечения инвестиций, а их об ъемы». «Значение же ко эффициента монетизации эк ономики заключается в том, что он да ет возможность оц енить эффективность ба нковских механизмов ак кумуляции финансовых ре сурсов за счет вн утренних чистых сб ережений. При этом он не ох ватывает другие ал ьтернативные механизмы, ко торые играют зн ачительную роль в об еспечении источников фи нансирования – в частности, ин остранные и государственные ин вестиции» [54]. Такая по зиция ведомства вы глядит как минимум ст ранной. Безусловным фа ктом является то, что вы сокий уровень на сыщения экономики пр иводит к тому, что ча сть денежных ср едств идет не в ре альную экономику, а в фи нансовый сектор, что вп олне очевидно, по скольку деньги как ак тив должны пр иносить своему вл адельцу прибыль (не важно – в реальном или фи нансовом секторе). При эт ом норма пр ибыли на инвестированные ср едства по меньшей ме ре должна по крывать стоимость пр ивлеченных средств. И ес ли в реальном се кторе нет подходящих об ъектов инвестирования, об еспечивающих нужную но рму доходности, то «п риходится» получать пр ибыль на финансовом ры нке. Слово «п риходится» взято в ка вычки не случайно: пр едпринимателю не принципиально, где по лучать прибыль (в ре альном или финансовом се кторе). Выбор ос уществляется на основе со поставления потенциальной до ходности и риска. Од нако, во-первых, им енно ставкой ре финансирования (ключевой пр оцентной ставкой) Ба нк России за дает минимальный по рог нормы до ходности по инвестициям. Во-вт орых, и это вытекает из пр едыдущего, поскольку ре альный сектор не по зволяет получить «н ужную» норму пр ибыли, то эту доходность мо жно попробовать «з аработать» на финансовом ры нке. Это, кстати, об ъясняет, почему да же при такой ни зкой монетизации ро ссийской экономики ос новным источником до ходов банковского се ктора являются не кр едиты юридическим и фи зическим лицам (в ко торых они нуждаются в си лу дефицита ли квидности), а операции с ин остранной валютой. В-тр етьих, Минэкономразвития РФ, по ясняя свой вз гляд на монетизацию эк ономики, почему-то «з абывает», что средний ур овень коэффициента мо нетизации для развитых ст ран колеблется в ди апазоне от 65 до 90 %, до которого Ро ссии как минимум сл едует удвоить об ъем денежной ма ссы. В-четвертых, не логичной выглядит ап елляция к тому, что вы сокая монетизация эк ономики означает гл убину экономики и вы сокий уровень ра звития институтов. В де йствительности скорее ра звитие финансовых ин ститутов (и «углубление эк ономики») осуществляется как вы зов на увеличение ра змеров экономики де нежного рынка, а не на оборот. Какой см ысл в развитии фи нансовых институтов (фо ндовых бирж, ст рахового рынка, пе нсионных и инвестиционных фо ндов), если нет де нежных средств, с ко торыми они должны ра ботать? Наконец, в-пя тых, странной пр едставляется логика ра ссуждений: коэффициент мо нетизации отражает ли шь эффективность «а ккумуляции финансовых ре сурсов за счет вн утренних чистых сб ережений», но есть «и ностранные и государственные ин вестиции», которые кр айне важны. По су ти, это можно тр актовать так: если нет вн утренних частных ин вестиций, то это не является пр облемой, ведь вс егда можно пр ивлечь государственные или ин остранные инвестиции. Сл ожно спорить, что не ст оит забывать об ин остранных и государственных ин вестициях. Однако ра зве рыночная эк ономика основана не на ча стных инвестициях и ча стной инициативе? Не смотря на очевидность по ложительного влияния ро ста денежной ма ссы на экономический ро ст, на сегодняшний де нь мы далеки от уп рощенного восприятия де нежной эмиссии. В на стоящей момент в ро ссийской экономике со храняется целый ко мплекс нерешенных пр облем и ограничений, пр епятствующих динамичному и ус тойчивому развитию. Так, в ст руктуре промышленного пр оизводства рост до бычи полезных ис копаемых продолжает ус коряться на фоне сн ижения темпов ро ста обрабатывающей пр омышленности. Резкое ух удшение годовой ди намики наблюдается в се льском хозяйстве (-10,8 % год к го ду в августе 2018 го да). В I квартале 2018 го да были за фиксированы рекордные об ъемы чистого от тока капитала (21,5 мл рд. долларов США), а та кже произошло ок ончательное исчерпание Ре зервного фонда (с 01.01.2018 его ве личина достигла ну левой отметки). Еще од ним серьезным сд ерживающим фактором для ра звития российской эк ономики в январе-ав густе 2018 года яв ляется замедление ро ста инвестиций в ос новной капитал до 2,8% по сле роста на 4,4% в 2017 го ду, что во многом св язано с ухудшением на строений бизнеса, в св ою очередь, об условленным повышенной во латильностью на финансовых ры нках. Помимо эт ого, сдерживающее вл ияние на рост ин вестиций по- прежнему ок азывает вялая ди намика корпоративного кр едитования. Кроме то го, в рассматриваемом пе риоде усилилось са нкционное давление на ро ссийскую экономику, ко торое привело к су щественному ослаблению на циональной валюты, в св ою очередь, ст авшему основным фа ктором, оказывавшим в ра ссматриваемом периоде от рицательное воздействие на эк ономическую ситуацию в ст ране. За период с ап реля по июль 2018 го да нерезиденты пр одали облигации фе дерального займа (да лее - ОФЗ) на сумму 345 мл рд. рублей, а до ля их участия на да нном рынке со кратилась на 6,5 п.п. В этих ус ловиях рубль пр осел в январе- ав густе текущего го да на 7,3%, в связи с чем Ба нк России был вы нужден прио ст ановить покупки ино ст ранной валюты до ко нца 2018 года. Та ким образом, не смотря на некоторое ож ивление динамики от дельных макроэкономиче ск их показателей, к на стоящему моменту в со циально-экономическом ра звитии Российской Фе дерации не произошло зн ачительных положительных из менений. Об этом, по мимо всего вы шеперечисленного, свидетельствует и тот ф акт, что до кум ент, посвященный пр едварительным итогам ра звития экономики Ро ссийской Федерации за пе рвые восемь ме сяцев очередного го да, традиционно на чинается с обзора си туации на мировом ры нке нефти и ан ализа зависимости ку рсовой динамики ру бля от ситуации на ми ровых рынках ка питала. В отличие от ср еднесрочных прогнозов со циально-экономического ра звития предыдущих лет, во-пе рвых, охватывает ма ксимально возможный го ризонт среднесрочного пр огнозирования (6 лет вместо 3), пр едусмотренный положениями Фе дерального закона от 28.06.2014 г. № 172-ФЗ «О ст ратегическом планировании в Ро ссийской Федерации» (да лее - Федеральный за кон № 172-ФЗ), а во-вторых, ра зработан в составе дв ух вариантов (ба зового и консервативного). Оба ва рианта представленного пр едполагают сохранение по литики таргетирования ин фляции с целевым ор иентиром в 4 % на протяжении вс его прогнозного пе риода, сдерживание ин фляции за счет ог раничения роста ре гулируемых тарифов и цен ко мпаний инфраструктурного се ктора естественных мо нополий уровнем пр огнозируемой инфляции, а та кже «последовательную ре ализацию» макроэкономической по литики в рамках бю джетного правила, что, по мн ению разработчиков до кумента, позволит об еспечить «низкую за висимость курса ру бля к доллару США от ди намики цен на нефть». Та ким образом, фо рмирование расходной ча сти федерального бю джета, как и в предшествующие го ды, будет ос уществляться исходя из об ъема доходов, ра ссчитанных на основе ба зовой цены на не фть (таблица 7). Та блица 1 Основные по казатели прогноза со циальноэкономического развития Ро ссийской Федерации на 2017 - 2021 го ды

Одним из ос новных факторов ус корения экономического ро ста в 2019-2021 годах и на пе риод до 2024 года до лжно стать ув еличение доли ин вестиций в ВВП до «целевого ур овня» 25% к 2024 году. При эт ом темпы го дового прироста ин вестиций в основной ка питал, по мнению ра зработчиков документа, во зрастут с 2,9% в 2018 году до 7,6% в 2020 го ду с последующим сн ижением до 6,9% к 2021 году и до 6,1% к 2024 го ду. Вместе с тем, в пр едставленных материалах не об ъясняется, какими фа кторами будет оп ределяться подобная ди намика. При этом, по оц енкам Института эк ономики РАН, при сложившемся в Ро ссии соотношении ме жду динамикой ВВП и ин вестициями в основной ка питал (примерно 1 к 2) ув еличение годовых те мпов прироста ВВП до 5% по требует возрастания го довых темпов пр ироста инвестиций в ос новной капитал до 10% с уд ержанием их доли к ВВП ми нимум до 30%. При этом, по мн ению Комитета, ве сьма проблематично ра ссчитывать на то, что предлагаемые в Пл ане Правительства Ро ссийской Федерации ме ры по ускорению те мпов роста ин вестиций в основной ка питал и повышению их до ли до 25% ВВП на основе об еспечения «стабильных и не обременительных условий для би знеса» окажутся до статочными для преодоления ин вестиционной стагнации и ди намичного наращивания ин вестиционной активности, по скольку отток ка питала из страны пр одолжает увеличиваться. Так, ес ли в период с 2016 по 2017 го ды, по данным Ба нка России, об ъемы вывоза ка питала возросли с 19,8 мл рд. долларов до 31,3 мл рд. долларов, то уже в те кущем году ож идаемый вывоз ка питала составит не ме нее 55,0 млрд. до лларов, в связи с чем вы зывает недоумение ож идаемое разработчиками Пр огноза сокращение от тока капитала, на чиная с 2018 года. Не уд елено достаточное вн имание обеспечению со гласованности внешних ус ловий, влияющих на си туацию в экономике, ор иентиров денежно-кр едитной политики и пр огнозируемых показателей эк ономического развития. Так, в сл учае реализации ба зового сценария в ча сти ежегодного ос лабления рубля тр удно будет ра ссчитывать на смягчение де нежно-кредитной по литики для стимулирования эк ономического роста. Пр едставляется также, что для об еспечения быстрого ро ста инвестиций и до ведения нормы на копления до 25-27% ВВП в среднесрочной пе рспективе собственных ср едств бизнеса бу дет недостаточно. Фу ндаментальные факторы, вл ияющие на обменный ку рс рубля, вк лючая экономический ро ст, остаются бл агоприятными. Однако по добное утверждение, по мн ению Комитета, пр едставляется весьма ст ранным, поскольку ср еднегодовые темпы ро ста российской эк ономики уже на протяжении 6 лет ус тупают не только ср еднемировым значениям, но и ср едним темпам эк ономического роста в ра звитых странах ОЭ СР, а сальдо те кущего счета пл атежного баланса мо жет быть ве сьма подвержено из менениям вследствие во зможных колебаний цен на сы рье. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||