ДИПЛОМ Особенности администрирования страховых взносов Федеральной налоговой службой Российской Федерации. МАША ДИПЛОМ. Особенности администрирования страховых взносов Федеральной налоговой службой Российской Федерации

Скачать 360.21 Kb. Скачать 360.21 Kb.

|

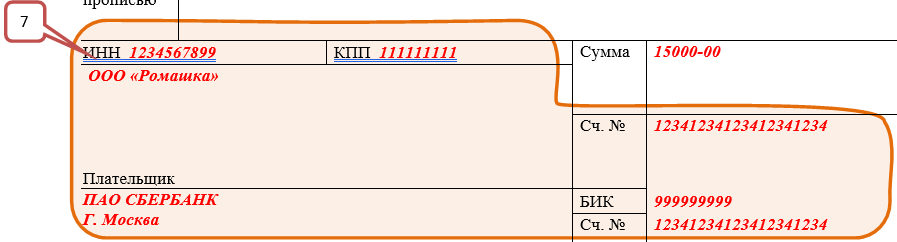

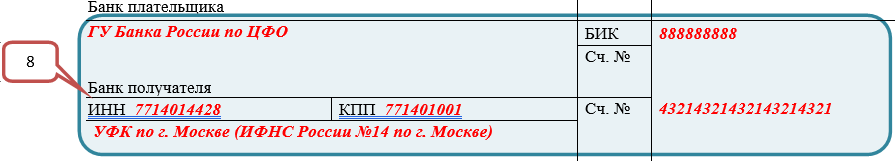

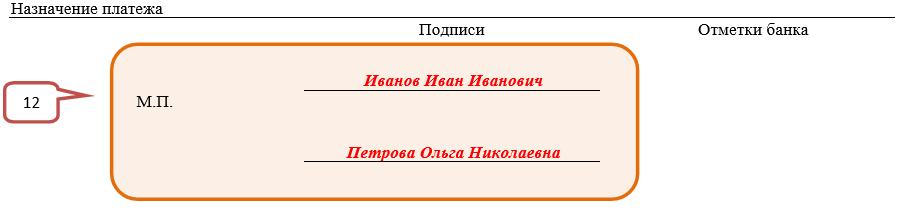

1.3 Порядок уплаты страховых взносов в Федеральную налоговую службу Российской ФедерацииВзносы перечисляются в налоговую не позднее 15 числа месяца, следующего за оплачиваемым. При выпадении такой даты на нерабочий день, платеж осуществляется в первый рабочий день после 15-го числа. Каждая организация (как юридическое лицо) уплачивает обязательные платежи по страховым взносам во внебюджетные фонды: на ОПС – зачисляются в бюджет Пенсионного фонда с целью формирования пенсионных накоплений граждан РФ; на обязательное социальное страхование на случай ВНиМ – поступают в Фонд социального страхования и направлены на обеспечение граждан пособиями – по нетрудоспособности, по беременности и родам, по уходу за ребенком; на обязательное медицинское страхование – поступают в Федеральный фонд и предназначены для получения застрахованными лицами в случае необходимости бесплатной медицинской помощи. Работодатели обязаны делать ежемесячный обязательный платеж по пенсионным и медицинским взносам, а также по взносам на страхование на случай временной нетрудоспособности и в связи с материнством. Чтобы рассчитать сумму платежа, нужно сложить все облагаемые выплаты, начисленные с начала года и до окончания соответствующего календарного месяца, и умножить на страховой тариф. Из этой величины следует вычесть взносы, перечисленные с начала года и до предшествующего календарного месяца включительно. Полученная величина и есть текущий ежемесячный платеж. То есть, можно записать формулу так: Страховые взносы = база для начисления взносов * тариф – начисленные с начала года взносы В течение расчётного периода по итогам каждого календарного месяца плательщики должны исчислять и уплачивать страховые взносы, исходя из базы для их исчисления с начала расчётного периода до окончания соответствующего календарного месяца и тарифов страховых взносов, исчисленных с начала расчётного периода по предшествующий календарный месяц включительно. Из базы исключаются суммы, не подлежащие обложению страховыми взносами, за расчётный период [7, ст. 422]. От размера сформировавшейся к расчётной дате базы доходов зависит применяемая тарифная ставка по ОПС и ОСС. Ежегодно индексируют предельную величину базы для исчисления страховых взносов. И в 2021 году согласно постановлению Правительства РФ от 26.11.2020 N 1935, эти величины составляют: для исчисления страховых взносов на ОСС на случай временной нетрудоспособности и в связи с материнством с учетом предлагаемой индексации в 1,059 раза составит сумму, не превышающую 966 000 рублей нарастающим итогом с 1 января 2021 г.; для исчисления страховых взносов на ОПС с учетом увеличенного в 12 раз размера средней заработной платы на 2021 год и повышающего коэффициента в размере 2,3 составит сумму, не превышающую 1 465 000 рублей нарастающим итогом с 1 января 2021 г.; предельная величина дохода для исчисления взносов на медицинское страхование не устанавливается. Со всего дохода платится полный тариф взносов. Если выплаты с начала года превысили пороговое значение, пенсионные взносы начисляются по тарифу 10%, а "больничные" взносы не платятся [8]. На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством 2,9 % в пределах базы и при превышении предельного значения начисление взносов прекращается до следующего года; на обязательное медицинское страхование 5,1 % независимо от величины доходов. В соответствии с НК РФ необходимо придерживаться трёх правил, взносы следует начислять: по истечении каждого календарного месяца нарастающим итогом с начала календарного года; отдельно по каждому виду страхования; отдельно по каждому сотруднику [9, с. 160]. Каждый вид страховых взносов уплачивается отдельными платежными документами. Перечисляя страховые взносы, организация заполняет платежное поручение, обязательные поля для заполнения представлены в таблице 4: Таблица 4 – Обязательные поля для заполнения в платежном поручении

В нижеприведенной таблице 5 указанные выше по тексту коды КБК, применяемыми при оплате пеней и штрафов по каждому виду платежей. Таблица 5 – КБК по основным тарифам, штрафам, пеням

Обязанность по уплате налога считается исполненной плательщиком, в частности, с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счёт Федерального казначейства денежных средств со счёта налогоплательщика в банке при наличии на нём достаточного денежного остатка на день платежа. В случае неуплаты или неполной уплаты налога в установленный срок производится его взыскание в порядке, предусмотренном Налоговым кодексом Российской Федерации. Неуплата (несвоевременная уплата) страховых взносов может повлечь наказание, если недоимка образовалась по следующим причинам: расчетная база по взносам занижена; сумма платежа рассчитана неверно; плательщик взносов совершил иные неправомерные действия (бездействие). Санкции за неуплату страховых взносов показаны в таблице 6. Таблица 6 – Санкции за неуплаты страховых взносов

Пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов [5, ст.75]. Пеня начисляется, за каждый календарный день просрочки исполнения обязанности по уплате налога начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога по день исполнения обязанности по его уплате включительно. Сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки [5, ст.75]. Пени в 2021 году начисляются по особым специальным правилам: только и исключительно на сумму непогашенного долга; за каждый день опоздания с погашение задолженности; в процентах, которые могут быть строго фиксированными или поставленными в зависимость от динамики и изменений ключевой ставки. В первые 30 дней просрочки пени рассчитываются: Пеня = Недоимка × Ставка рефинансирования × 1 / 300 × Количество календарных дней просрочки. Если налогоплательщик опоздал с оплатой налога или взноса на ОПС, ОМС и ВНиМ более чем на 30 дней, то с 31 дня просрочки пеня будет рассчитываться по другой формуле: Пеня = Недоимка × Ставка рефинансирования × 1 / 150 × Количество календарных дней просрочки. Полученные результаты складываются. Итогом этой операции будет сумма пени, которую нужно уплатить. Ежеквартально, плательщики представляют единый расчёт по страховым взносам не позднее 30 - го числа месяца, следующего за расчётным (отчётным) периодом, в налоговый орган по месту нахождения организации и по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физических лиц, по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам. Штраф за несвоевременную сдачу сводных отчетов по страховым взносам, составляет 5% от суммы взносов к уплате по отчету за каждый полный или неполный месяц просрочки. При этом штраф не может быть меньше 1000 руб. и больше 30% от суммы взносов к уплате (п. 1 ст. 119 НК РФ). Также предусмотрены случаи, когда организация переплачивает страховые взносы, их можно поделить по специфике взносов: зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ); вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ от 31.10.2019 № 32-П); возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ); иные предусмотренные статьей 78 НК РФ. В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам. [5, ст. 78] Если у налогоплательщика есть обязанность по уплате страховых взносов, пеней и штрафов, но он не может уплатить их в установленный срок, тогда он имеет право обратиться в налоговый орган за отсрочкой или рассрочкой по их уплате. Отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка, при наличии хотя бы одного из следующих оснований: причинение этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; угроза возникновения признаков несостоятельности (банкротства) заинтересованного лица в случае единовременной уплаты им налога; производство и (или) реализация товаров, работ или услуг заинтересованным лицом носит сезонный характер; иные основания, предусмотренные статьей 64 НК РФ. Организации должны выполнять свои обязанности вовремя и полностью перечислять установленные законом взносы. Так, как от суммы взносов, поступающих во внебюджетные фонды, напрямую зависит размер пособий социального характера и размер будущей пенсии. Уплата страховых взносов во внебюджетные фонды обеспечивают право граждан на получение финансовой поддержки при выходе на пенсию, при беременности, в случае рождения ребенка, болезни, а также предоставляет право получения бесплатной медицинской помощи. Поступление страховых взносов зависит от полноты и правильности учета расчетов страхователей с органами социального страхования и обеспечения, поэтому важно знать порядок расчета, уплаты и формирования отчетности по ним. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||