Особенности организации банковского кредитования на развитие личного подсобного хозяйства. Курсовая Кузнецов Е Д 1. Особенности организации банковского кредитования на развитие личного подсобного хозяйства курсовой проект

Скачать 3.19 Mb. Скачать 3.19 Mb.

|

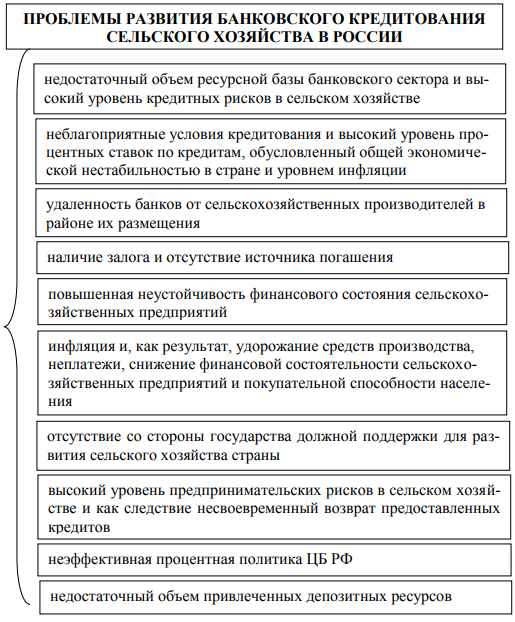

Кризисные условия должны быть использованы для начала новой стадии развития сельского хозяйства страны, для наращивания объемов производства и улучшения показателей эффективности работы. В период кризисов ухудшается экономическая ситуация и обостряются всевозможные риски, в том числе банковские риски при кредитовании аграрного сектора. Решить проблему финансирования сельского хозяйства в настоящее время сложнее, чем некоторое время назад. К тому же АПК характеризуется хроническим недофинансированием в течение последних двадцати лет. При получении надлежащей господдержки отечественный АПК может и должен оказаться той сферой экономики, где кризисные условия могут и должны быть использованы для начала новой стадии развития сельского хозяйства страны. Исходя из данных принципиальных основ функционирования АПК России в кризисных условиях и следует выстраивать аграрную политику страны. Система льготного кредитования для сельскохозяйственных товаропроизводителей практически не работает. Тяжелое финансовое состояние более 80% производителей практически устраняет их от участия в кредитных операциях, и они обречены на дальнейшее ухудшение своих хозяйственных и финансовых показателей. Большую часть льготных кредитов получают предприятия и организации, не занимающиеся непосредственно сельскохозяйственным производством. Сегодня очевидно всем - стабилизация в аграрной сфере не может произойти без активного участия государства. Следует учитывать, что сельское хозяйство даже теоретически не является саморегулирующей системой вследствие низкой эластичности спроса и крайне низкой эластичности цен при его общей консервативности и инерционности как производственной системы. Во всех без исключения странах с высокоэффективным сельскохозяйственным производством действуют стабильно работающие системы государственной поддержки аграрного сектора. Основной формой государственной поддержки является установление существенных льгот сельскохозяйственным товаропроизводителям. В большинстве случаев, льготы устанавливаются в виде субсидирования процентных ставок по выдаваемым кредитам, а также в виде участия государства в финансировании инвестиционных проектов на выгодных для сельскохозяйственных товаропроизводителей условиях. В 2019 г. Россельхозбанк, несмотря на кризисные явления в экономике, активно проводил курс на расширение кредитной поддержки агропродовольственного комплекса. За два года банком предоставлено кредитов на 596 млрд. руб., в том числе 340 млрд. руб. - в 2019г. по сравнению с 2018г. объем выдачи кредитов увеличился на 85 млрд. руб. 3.2 Рекомендации по совершенствованию кредитования личных подсобных хозяйств Повышение доступности кредитов обеспечивается предоставлением субсидий за счет средств федерального бюджета бюджетам субъектов Российской Федерации на возмещение части затрат на уплату процентов по кредитам, полученным в коммерческих банках и сельскохозяйственных кредитных кооперативах сельскохозяйственными организациями, крестьянскими (фермерскими) хозяйствами и организациями, осуществляющими первичную и последующую переработку сельскохозяйственной продукции. С 2010 г. субсидируемые инвестиционные кредиты предоставляются на срок до 10 лет организациям, осуществляющим первичную подработку и хранение зерна, на строительство, реконструкцию и модернизацию мощностей и приобретение оборудования для первичной подработки и хранения зерна, в связи с тем, что приоритетным направлением растениеводства становится ориентированное на экспорт зернопроизводство, требующее соответствующего развития инфраструктуры. Одним из основных направлений совершенствования системы кредитования сельскохозяйственных предприятий должно стать налаживание связей с Россельхозбанком и Сбербанком России по вопросам кредитования мелких сельхозпроизводителей через сельскохозяйственные кредитные потребительские кооперативы. Для малого бизнеса самой острой проблемой являются высокие процентные ставки по кредитам. Для решения этой проблемы предложено государственное субсидирование процентных ставок при кредитовании малого бизнеса. Для российских сельскохозяйственных товаропроизводителей наиболее приемлемой надежной формой ведения бизнеса может стать договор франчайзинга. Это минимизирует трансакционные издержки, сопряженные с надзором за качеством продукта, и при реализации агропромышленной продукции позволяет пользоваться известной, уважаемой, популярной торговой маркой, фирменным знаком или стилем. Кроме того, франчайзер передает аграрному формированию комплект методических материалов в виде четких инструкций по сырые, оборудованию, поставщикам, системе сбыта, технологии ведения дела, проводит курс обучения и может быть гарантом при получении кредитов или финансового лизинга. В ходе исследования в качестве направления совершенствования механизма сельскохозяйственного кредитования в ОАО «Россельхозбанк» предложено налаживание связей с Россельхозбанком и Сбербанком России по вопросам кредитования мелких сельхозпроизводителей через сельскохозяйственные кредитные потребительские кооперативы. Для малого бизнеса самой острой проблемой являются высокие процентные ставки по кредитам. Для решения этой проблемы предложено государственное субсидирование процентных ставок при кредитовании малого бизнеса. Кроме того, большое внимание банк должен уделять разработке и внедрению комплекса кредитных продуктов, совершенствованию организации и повышение качества кредитного процесса; более широкому обмену опытом работы с клиентурой на уровне дополнительных офисов; улучшению взаимодействия с органами власти всех уровней (в том числе с муниципальными). Мерами по развитию кредитных банковских продуктов для ЛПХ может стать расширение доступа их к госзаказу и формирование для АПК системы поставщиков и подрядчиков из субъектов ЛПХ. Такие меры позволят ЛПХ выйти на рынки сбыта, что позволит увеличить доходы. Докапитализация крупных банков, где одним из условий докапитализации выступает ежемесячное увеличение объемов кредитования на 1% на протяжение трех лет по одному из приоритетных направлений банковского кредитования ЛПХ, позволит увеличить внедрить новые кредитные продукты и внести ощутимый вклад в общую динамику рынка кредитования. Еще одним из существенных направлений в разработке кредитных продуктов является стимулирование к внедрению современных инноваций и технологий для ЛПХ. Разработка и внедрение банковских продуктов в модернизацию производства позволит повысить объем и качество продукции личных подсобных хозяйств, а также их доходность. Минсельхоз РФ в развитие ЛПХ планирует упростить предоставление субсидий. Консолидация мер господдержки при сохранении роли федерального центра по определению приоритетных направлений развития ЛПХ будет решаться точечно в тесном взаимодействии с регионами. Региональное развитие ЛПХ позволит создать кластеры с наиболее перспективными видами деятельности в зависимости от природно-климатических условий, а также создать на их основе рынки сбыта с приоритетом сельхозпродукции личных подсобных хозяйств. На основании регионального развития кластеров ЛПХ банки смогут разрабатывать и внедрять новые банковские кредитные продукты уже под созданные кластеры, вести мониторинг и маркетинговые исследования участников ЛПХ с выявлением наиболее перспективных. Рассматривая государственную поддержку ЛПХ в виде субсидирования, считаем, что нужно совершенствовать механизм для «несвязанной поддержки» в целях более эффективного распределения средств, учитывающего специфику различных территорий РФ. Что касается сельхозземель, то здесь должны быть приняты поправки в законодательство РФ, упрощающие процедуры продления договора аренды сельхозземель и/или выкупа участниками ЛПХ. Урегулирование этого вопроса позволит гражданам личных подсобных хозяйств иметь в собственности недвижимое имущество, которое может выступать в качестве залога по кредитованию. Также кредитующие банки при мониторинге заемщиков будут знать о площади сельхозземель, о возможном объеме произведенной сельхозпродукции, отсюда о возможном доходе, позволяющим обеспечивать кредитный договор. На основании мониторинга имеющихся заѐмщиков и потенциальных, банки смогут разработать и предложить рынку новые кредитные продукты в соответствии с возможностями участников ЛПХ. Также банки будут видеть, в чем и в каком количестве нуждаются личные подсобные хозяйства. Это позволит развивать банковские продукты на основе лизинга и факторинга, сделок по недвижимости, инвестиционные, карточные и др. Развитие льготных банковского кредитных программ для ЛПХ должно основываться на системе краткосрочного кредитования по фиксированной процентной ставке, это позволит обеспечить достаточный объем средств государственной поддержки для потребностей участников личных подсобных хозяйств. Восстановление рынка банковского кредитования ЛПХ и его развитие определяется мерами государственной поддержки через федеральную программу субсидирования кредита. Под государственную Программу банки разрабатывают и внедряют новые банковские продукты, например, содержащие следующие требования: 1. Ограничение по возрасту – 18-75 лет (на момент погашения кредита). 2. Кредит на ведение ЛПХ выдается с учетом потребностей на сроки: – до 2 лет на приобретение запасных частей, механизмов и горюче-смазочных материалов, ветеринарных препаратов, для оплаты страховых взносов и сезонных затрат; – до 5 лет для покупки сельхозинвентаря, оборудования и спецтехники, проведения модернизации производства, постройку помещений и реконструкцию. 3. Величина процентной ставки фиксируется на уровне 14% годовых. 4. Сумма кредита определяется периодом кредитования: до 2 лет – 300 тыс. руб.; до 5 лет – 700 тыс. руб. 5. Начисляемые проценты по кредиту производятся ежемесячно аннуитетными платежами. Одно из главных отличий этого кредита по условиям федерального субсидирования, погашение основной суммы по кредиту может производиться одноразовым платежом в конце периода погашения, что дает возможность полностью реализовать поставленные цели без финансовой нагрузки в течении периода выплат. 6. Обязательным условием при оформлении кредита является наличие гаранта в лице поручителей или залог недвижимости. В целях снижения давления на капитал банков в отношении кредитов ЛПХ коэффициент риска понижен до 75%. Мера позволит банкам расширить доступ личных подсобных хозяйств к заемным ресурсам без излишней нагрузки на их доходы. В целях стимулирования рынка банковского кредитования ЛПХ приняты меры по расширению возможностей рефинансирования кредитов, что позволит сделать их более доступными и привлекательными для заемщиков. В целом кредитная политика ОАО «Россельхозбанк» имеет четко выраженную целевую направленность, и основными направлениями развития деятельности банка в ближайшем будущем должны стать: дальнейшее совершенствование организации и повышение качества кредитного процесса в части экспертизы и сопровождения кредитных проектов, что могло бы обеспечить минимизацию рисков при кредитовании; более широкий обмен опытом работы с клиентурой на уровне дополнительных офисов; совершенствование кредитно-финансовой поддержки малых форм хозяйствования в АПК; улучшение взаимодействия с органами власти всех уровней (в том числе с муниципальными) и т.д. Вторая глава позволяет сделать вывод, что ОАО «Россельхозбанк» - основной кредитный институт сельского хозяйства, который специализируется на финансировании организаций и предприятий, имеющих отношение к АПК. Банк реализует десятки кредитных программ для предприятий АПК и фермерских хозяйств. В Республике Башкортостан наибольший удельный вес в объеме кредитных средств занимают ОАО «Россельхозбанк» и Башкирский филиал Сбербанка России. В Республике Башкортостан Росссльхозбанк кредитует приблизительно 45% сельхозтоваропроизводителей. В период кризисов ухудшается экономическая ситуация и обостряются банковские риски при кредитовании аграрного сектора. Для малого бизнеса самой острой проблемой являются высокие процентные ставки по кредитам. Поэтому можно сказать, что стабилизация в аграрной сфере не может произойти без активного участия государства. Заключение В ходе изучения сущности и содержания сельскохозяйственного кредита выявлено, что кредит как специфическая форма стоимостных отношений появляется тогда, когда денежная стоимость, высвободившаяся у одного хозяйствующего субъекта, какое-то время не может вступить в новый воспроизводственный цикл или использоваться в хозяйственных сделках. Тогда эта стоимость переходит к другому субъекту, у которого есть потребность в дополнительных финансовых ресурсах, что дает возможность этой стоимости продолжать функционировать в рамках процесса воспроизводства. Выявлено, что основная сфера приложения кредита — производственная стадия кругооборота. Кредитные ресурсы привлекаются как для создания необходимых производственных запасов, так и для вложений непосредственно в производственные затраты. Кредит способствует более рациональному использованию средств в производственном цикле, ускоряет их оборачиваемость. Поэтому в условиях перехода к рыночным отношениям формы и методы кредитования в максимальной мере должны учитывать особенности кругооборота средств сельского хозяйства. Следует признать, что сельскохозяйственный кредит – это особая форма кредитных отношений в экономике, характеризующаяся предоставлением денежных средств различным категориям сельскохозяйственных производителей банками и небанковскими институтами в основной и оборотный капитал в сочетании с государственной помощью и регулированием. Специфика сельскохозяйственного кредита, по сравнению с другими формами кредита, заключается: во-первых, в предоставлении денежных средств как юридическим лицам, так и физическим лицам, выступающим в качестве производителей сельскохозяйственной продукции; во-вторых, кредиторами могут быть как банки, так и другие кредитно-финансовые институты; в-третьих, кредит может предоставляться на текущие цели, так и цели инвестиционного характера; в-четвертых, кредитование сельского хозяйства, осуществляется, в основном, на льготных по сравнению с другими отраслями экономики условиях, что требует строгого учета и контроля за расходуемыми на эти цели бюджетными и внебюджетными ресурсами. Практически во всех развитых странах действует специализированная система сельскохозяйственного кредита. В процессе исследования были развиты и дополнены теоретико-методические основы специфики отрасли, определяющей особенности механизма ее кредитования. Проведенное исследование подтверждает, что развитие расширенного воспроизводства в сельском хозяйстве является основой его эффективного функционирования. Анализ состояния и тенденций развития сельского хозяйства позволил нам сделать вывод о том, что современные условия, влияющие на состояние воспроизводства в сельском хозяйстве, отличаются рядом проблем - недостаток собственных инвестиционных ресурсов, диспаритет цен, высокий налог на добавленную стоимость, постоянная потребность в кредитах и займах, что усложняет производственно-финансовую деятельность сельскохозяйственных организаций как основных производителей товарной продукции, приводит к образованию низкой добавленной стоимости и уровня рентабельности сельскохозяйственной продукции, при которых невозможно осуществлять расширенное воспроизводство. В процессе исследования доказано, что в настоящее время воспроизводство в аграрном секторе является суженным, характеризующимся меньшим производством и соответственно меньшим потреблением сельскохозяйственных продуктов по сравнению с медицинскими нормами. Проблема воспроизводства в сельском хозяйстве приобрела государственный масштаб, что привело к необходимости пересмотра аграрной и агропродовольственной политики на макроуровне и необходимости проведения обстоятельного анализа влияния сложившихся условий на наличие и состояние факторов в сельском хозяйстве. ОАО «Россельхозбанк» налаживать связи со Сбербанком России по вопросам кредитования мелких сельхозпроизводителей через сельскохозяйственные кредитные потребительские кооперативы; ОАО «Россельхозбанк» должен уделять большое внимание разработке и внедрению комплекса кредитных продуктов, совершенствованию организации и повышению качества кредитного процесса; более широкому обмену опытом работы с клиентурой на уровне дополнительных офисов; улучшению взаимодействия с органами власти всех уровней (в том числе c муниципальными); требуется осуществлять меры государственной поддержки путем субсидирования процентных ставок при кредитовании малого бизнеса. Реализация именно данных направлений развития деятельности банка позволит в ближайшее время решить ряд проблем, возникающих при кредитовании субъектов сельскохозяйственной отрасли, и улучшить состояние агропромышленного производства и экономики страны в целом не только на региональном уровне, но и на государственном. Список литературы Федеральный закон «О центральном банке российской федерации (Банке России) от 10.07.2002 № 86-фз (последняя редакция) / Консультант плюс Гражданский кодекс Российской Федерации Федеральный закон от 7 июля 2003 г. № 112-ФЗ "О личном подсобном хозяйстве" (последняя редакция) / Консультант плюс Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1 (последняя редакция) /Консультант плюс Федеральный закон «О развитии сельского хозяйства» от 29.12.2006 № 264– ФЗ (последняя редакция) / Консультант плюс Федеральный закон от 9 июля 2002 г. № 83-ФЗ «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» (последняя редакция) /Консультант плюс Броневецкий, П. Государственное кредитование сельского хозяйства:российский опыт /П. Броневецкий // Родина. - 2011. -№1. - С. 44-47. Гатаулина, Е.А. Кредитование сельского хозяйства: современные вызовы и пути их решения / Е.А. Гатаулина, Р.Г. Янбых // Экономические науки. - 2019. - №3. - С. 315-318. https://ru.wikipedia.org/wiki/Россельхозбанк Федеральная служба государственной статистики. http://www.gks.ru/ https://moluch.ru/conf/econ/archive/170/8748/ https://www.rshb.ru Приложение А   Приложение Б Приложение Б |