курсовая. валиахметова (Восстановлен). Особенности российских и зарубежных методик оценки кредитоспособности предприятийзаемщиков

Скачать 382.5 Kb. Скачать 382.5 Kb.

|

|

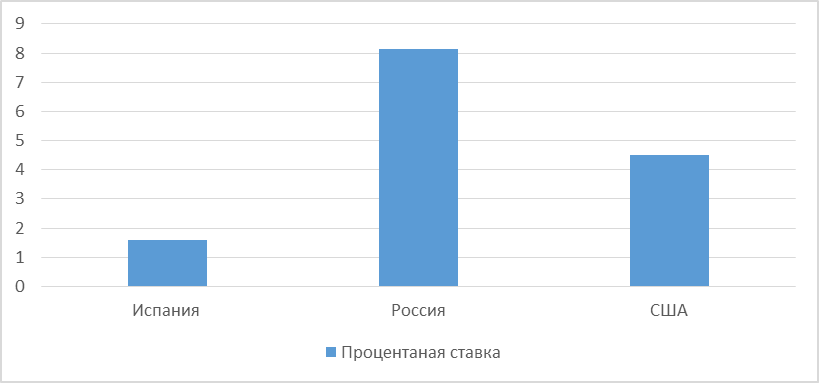

1.3 Информационная база для оценки кредитоспособности При оценке кредитоспособности заемщика кредитный аналитик должен получить количественные данные, помогающие оценить уровень риска, связанного с кредитованием конкретного заемщика. Ниже приведены некоторые количественные данные, которые интересуют кредитных аналитиков: а) кредитная история заемщика; б) ключевая финансовая информация предприятия; в) соглашения и графики. Кредитный аналитик рассматривает ключевую информацию в кредитной истории заемщика. Они включают в себя предысторию компании, структуру капитала Структура капитала Структура капитала относится к сумме долга и / или собственного капитала, используемого фирмой для финансирования своей деятельности и финансирования своих активов. Структура капитала фирмы , этапы роста, структура управления, опыт и квалификация учредителей. Они также содержат список клиентов и поставщиков, перечень предлагаемых продуктов и услуг и другую информацию, которая может помочь кредитору составить мнение о потенциальном заемщике. Информация может потребоваться в процессе регистрации нового клиента, и от клиента может потребоваться предоставить такую информацию в форме заявки на получение кредита. Заемщик должен предоставить кредитору последние финансовые отчеты, такие как отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Некоторые кредиторы могут потребовать от заемщиков предоставить финансовую отчетность за последние несколько лет, чтобы получить представление о росте компании по сравнению с предыдущими финансовыми периодами. Кредитор может потребовать от заемщика предоставить определенные документы, подтверждающие финансовые результаты деятельности организации. Некоторые из документов могут включать соглашения с поставщиками и клиентами, договоры аренды, лицензии на проприетарное программное обеспечение, товарные знаки, патенты и другие документы. Информационное обеспечение о заемщике при решении выдачи кредита делится на внутреннюю и внешнюю информацию. К внутренним источникам обеспечения информации относятся: документы, подтверждающие правоспособность заемщика, документы по технико-экономическому обоснованию, финансовые документы и документы по предоставляемому обеспечению кредита. В.В. Жарикова и О.И. Лаврушин, а выделяют следующие внешние источники информации, которые имеют место в мировой практике: 1. нецентрализованную регистрацию кредитов; 2. нецентрализованную базу данных отчётности; 3. рейтинговые агентства; 4. кредитные бюро. Необходимость получения информации из внешних независимых источников важна в связи с тем, что любая кредитная организация, даже имея хорошие кадры собственных аналитиков, приходит к тому, что рассматривает уровень кредитоспособности той или иной коммерческой организации со своей точки зрения. Альтернативная точка зрения необходима, чтобы анализировать информацию точнее для оценки кредитоспособности. Таким образом, коммерческие банки могут получать информацию о заемщике из различных источников: от самого заемщика, от его поставщиков, покупателей, из бухгалтерской, налоговой и статистической отчетности и т.д. Для более детального анализа кредитоспособности заемщика следует использовать различные источники информации с целью минимизации вероятности невозврата кредита. 2 Методики российской и зарубежной оценки кредитоспособности предприятий 2.1 Методики оценки кредитоспособности банками США и Испании Для исследования методик российских и зарубежных методик оценки кредитоспособности изучим методы оценки предприятий или корпоративных заемщиков применяемые банками России, США и Испании. Сперва изучим, где выгоднее брать кредиты предприятиям. Для этого рассмотрим среднюю процентную ставку для выдачи кредитов предприятиям банками перечисленных стран. Так в России процентная ставка для предприятий на октябрь 2021 года в среднем равнялась 8,15%. В Испании процентная ставка предприятиям равнялась в октябре 2021 года примерно 1,6%, а в США в среднем процентная ставка предприятиям составляет 4,5%. Таким образом, кредитная процентная ставка для предприятий наиболее низкая из исследуемых стран в Испании, а наиболее высокая в России. То есть брать кредиты предприятию выгоднее в Испании, так как процент по кредиту сравнительно низкий.  Рисунок 2 – Средняя процентная ставка по кредитам предприятиям в Испании, России и США на октябрь 2021 года Исследуем методики оценки кредитоспособности распространенные в банках США и Испании. Это будет как пример зарубежных методик оценки кредитоспособности. Банки США являются лидерами и одними из крупных в мировой банковской системе, а банки Испании считаются одними из крупных в банковской системе Европы и поэтому изучение методик оценки кредитоспособности предприятий в этих странах можно отнести к наиболее интересных и передовых для исследования. Ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности. Американские банки используют четыре группы основных показателей: ликвидности активов, оборачиваемости капитала, привлечения средств и прибыльности6. К первой группе относятся коэффициент ликвидности и коэффициент покрытия. Первый есть отношение наиболее ликвидных активов и краткосрочных долговых обязательств. Долговые обязательства состоят из задолженности по ссудам краткосрочного характера, по векселям, неоплаченным требованиям и прочим краткосрочным обязательствам. Коэффициент покрытия – отношение оборотного капитала и краткосрочных долговых обязательств. Если он меньше 1, то границы кредитования нарушены, заемщику больше нельзя предоставлять кредит: он является некредитоспособным (без продажи своих основных фондов он не рассчитается с кредитором). Показатели оборачиваемости капитала (оборачиваемость всех активов, оборачиваемость основного капитала, оборачиваемость дебиторской задолженности, оборачиваемость запасов), относящиеся ко второй группе показателей, отражают качество оборотных активов и могут использоваться для оценки роста коэффициента покрытия. Например, при увеличении значения этого коэффициента за счет роста запасов и одновременном замедлении их оборачиваемости нельзя делать вывод о повышении кредитоспособности заемщика. Коэффициенты привлечения образует третью группу оценочных показателей. Они рассчитываются как отношение всех долговых обязательств к общей сумме активов или к основному капиталу и показывают зависимость фирмы от заемных средств. Чем выше коэффициент привлечения, тем хуже кредитоспособность заемщика. С третьей группой показателей тесно связаны показатели четвертой группы, характеризующие прибыльность фирмы, т.е. долю прибыли в доходах, норму прибыли на активы, норму прибыли на акцию. Если растет зависимость фирмы от заемных средств, то снижение кредитоспособности, оцениваемой на основе коэффициента привлечения, может компенсироваться ростом прибыльности. Кроме методики оценки кредитоспособности предприятий по расчету сальдовых показателей отчетности, в практике банками США применяются также методика оценки Правила шести Си. По этой методике предприятие оценивается по шести показателям, у которых названия начинаются на «Си» и поэтому так называется эта методика. Дальше подробно рассмотрена методика оценки заемщика по Правилу шести Си, методики американских банков по оценке кредитоспособности. Правило шести Си показывает следующие показатели заемщика: 1. Характеристика (character); 2. Способность (capacity); 3. Денежные средства (cash); 4. Обеспечение (collateral); 5. Условия (condition); 6. Контроль (control). По этим показателям банки США оценивают кредитоспособность своих заемщиков по этому методу. Рассмотрим каждый показатель подробнее. Характер заемщика. На данном этапе кредитный инспектор банка должен составить полную картину об ответственности, правдивости и серьезности намерений клиента погасить всю задолженность перед банком. Способность заимствовать средства. Здесь необходимо убедиться в том, что клиент, испрашивающий кредит, имеет юридическое право подавать кредитную заявку и подписывать кредитный договор. Денежные средства. Можно выделить три основных источника погашения полученных заемщиком кредитов: 1. потоки наличности (поток наличности = чистая прибыль + амортизация + увеличение кредиторской задолженности - увеличение запасов товарно-материальных ценностей); 2. продажа или ликвидация активов; 3. привлечение финансов. Обеспечение. При оценке обеспечения кредитный инспектор должен получить ответ на вопрос: располагает ли заемщик достаточным капиталом или качественными активами для предоставления необходимого обеспечения по кредиту, чтобы в случае недостаточности доходов заемщика погасить задолженность по кредиту из их стоимости. Условия. На данном этапе кредитный инспектор анализирует положение, складывающееся в отрасли функционирования заемщика, а также то, как изменение экономических и других условий может повлиять на процесс погашения кредита. Для данных целей в США развита сеть информационных центров, способных предоставить широкий спектр информации. На последнем этапе оценки кредитоспособности кредитный инспектор отвечает на вопросы: насколько изменения в законодательной, правовой, экономической и политической обстановке способны негативно воздействовать на деятельность заемщика и его кредитоспособность? Применяют в этой области банки США множество распространенных методик оценки кредитоспособности предприятий-заемщиков, но их отличительной чертой являются изученные методики, такие как методика оценки кредитоспособности предприятий по расчету сальдовых показателей отчетности и методика Правила шести Си по определенным показателям заемщика проводится оценка и наиболее от этого точно. Банк Испании (Banco de España) проводит самостоятельную (внутреннюю) оценку кредитоспособности предприятий. Для этой цели используется экспертная система, которая позволяет сравнивать качественные признаки. С целью расширения используемого инструментария, а также получения оценок вероятностей дефолта Банк Испании использует методику, основанную на логит-модели, в качестве дополнительного метода в процессе внутренней оценки кредитного риска. В зависимости от степени важности для оценки кредитного риска выделяют 4 группы экзогенных переменных: кредитоспособность, рентабельность, ликвидность, прочее. Для выбора факторов используется предварительный анализ статистической зависимости между эндогенной и экзогенными переменными, а также анализ связи с вероятностью дефолта. В банках Испании распространены многие известные методики оценки кредитоспособности. Но также как и ранее примененная методика часто используется методика оценки PARSER распространенной больше в Великобритании и CAMPARI, как наиболее применяемые в странах Европы, в том числе и Испании. CAMPARI: С – character – репутация (личные качества) заемщика; A – ability – способность возвратить кредит (оценка бизнеса заемщика); M – means – необходимость обращения за кредитом, или marge - маржа, доходность; P – purpose – цель кредита; A – amount – размер кредита; R – repayment – условия погашения кредита; I – insurance – обеспечение, страхование риска непогашения кредита. Система CAMPARI используется европейскими банками. Эти две системы основаны на полном изучении и анализе потенциального заемщика с целью оценки его платежеспособности и вероятности получения нестабильности и банкротства. Банки Испании известны своими проверками заемщиков через собственные регистры неплательщиков. Физические и юридические лица проверяются в этих регистрах. Если заемщик найден в списке неплательщиков, то ему сразу отказывают в кредите. Прежде всего, заемщики должны знать, что список неплательщиков (исп. lista de morosos) является общедоступным документом, и попадают в него те, кто имеет непогашенные задолженности перед банком или различного рода обслуживающими компаниями. Разумеется, в момент рассмотрения вопроса о предоставлении вам ипотеки, банк собирает все возможные сведения, касающиеся вашей платежеспособности. Разумеется, делается запрос и в регистр «ASNEF», в котором собираются сведения обо всех должниках, зарегистрированных на территории Испании. Управляющей регистром компанией является бюро кредитных историй «Equifax». Таким образом, в баках Испании применяются для оценки кредитоспособности предприятий трудоемкая экспертная система основанной на логит-модели качественного анализа, методики оценки PARSER и CAMPARI и известны особую роль играют проверки через регистры, после которых проводят методы оценок. 2.2 Методики оценки кредитоспособности предприятий банками России Российские банки применяют отличимые в основном от зарубежных банков методики оценки кредитоспособности. В рассматриваемых странах, таких как США и Испании проводится в методике не только анализ и оценка финансовой составляющей предприятия, но также и нефинансовой части. Поэтому зарубежные методики оценки считаются комплексными. Основные методики оценки кредитоспособности организаций, сделанные в российских банках: - классическая методика рейтинговой оценки платёжеспособности предприятия; - методика ПAО «Сбербанк России»; - методика расчета синтетического коэффициента кредитоспособности Е. В. Неволиной и другие. Ключевой этап классической методики рейтинговой оценки платежеспособности предприятия - расчёт финансовых коэффициентов. Несмотря на существующие различия в современной банковской практике, можно выделить четыре основные группы таких коэффициентов: - коэффициенты ликвидности (платёжеспособности); - коэффициенты финансовой независимости; - коэффициенты оборачиваемости; - коэффициенты рентабельности. В качестве дополнительных характеристик используются следующие показатели: длительность и размер просроченной задолженности различным коммерческий банкам; состояние дебиторской и кредиторской задолженности и их соотношение: оценка менеджмента и др. На данном этапе для оптимизации методики необходимо проследить за отсутствием дублирующих друг друга коэффициентов (таких как коэффициент автономии и коэффициент финансовой зависимости). Для расчёта веса и категорий финансовых коэффициентов в рейтинговом показателе необходимо: 1. определить группу финансовых коэффициентов, используемых для расчета рейтингового показателя; 2. установить степень значимости каждого финансового коэффициента для оценки кредитоспособности заёмщика; 3. определить рекомендуемые нормативные (критические) значения каждого финансового показателя и его возможные границы в зависимости от отрасли деятельности организации; 4. разбить показатели на категории в зависимости от их фактических значений; 5. уточнить вес каждого финансового коэффициента на основе анализа финансовой отчетности и информации об отрасли деятельности7. Методика ПАО «Сбербанк России» создана на основании приложения к «Регламенту предоставления кредитов юридическим лицам для определения финансового состояния и степени кредитоспособности заёмщика». Для определения кредитоспособности заёмщика проводится оценка его финансового состояния и качественный анализ рисков. Целью проведения анализа рисков - определение возможности, размера и условий предоставления кредита. Оценка финансового состояния заемщика по методике Сбербанка производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения. С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой деятельности предприятия. Далее определяется сумма баллов по этим показателям с учетом их коэффициентных весов. В соответствии с полученной суммой баллов определяется рейтинг или класс заёмщика. Разбивка показателей на категории в зависимости от их фактических значений представлена в таблице 3. Таблица 3 - Определение категории кредитоспособности заемщика по методике Сбербанка

На основании определенных категорий показателей, в соответствии с их весами рассчитывается сумма баллов заёмщика по формуле 11: S = 0,05 * Кг + 0,1 * К2 + 0,4 * К3 + 0,2 * К4 + 0,15 * К5 + 0,1 * К6, (11) где S - рейтинговое число; К1 - коэффициент абсолютной ликвидности; К2 - коэффициент критической оценки (промежуточный коэффициент покрытия); К3 - коэффициент текущей ликвидности; К4 - коэффициент соотношения собственных и заемных средств; К5 - рентабельность продаж; К6 - рентабельность деятельности предприятия. Заключительным этапом рейтинговой оценки кредитоспособности является определение класса заёмщика, проводимое на основе рассчитанной суммы баллов. Интересна методика оценки кредитоспособности Е. В. Неволиной на основе расчёта синтетического коэффициента кредитоспособности. В отличие от других методик, в этой методике автор устанавливает для предприятий-заемщиков не минимальный уровень значения коэффициентов, а максимальный, что, в свою очередь, не позволяет одному или нескольким коэффициентам оказать существенного влияния на значение синтетического коэффициента. Оценка кредитоспособности рассчитывается по формуле 12: Кc = К1 * 0,2 + К2 * 0,1 + К3 * 0,15 + К4 * 0,25 + К5 * 0,3, (12) где Кс - синтетический коэффициент; К1 - коэффициент абсолютной ликвидности; К2 - коэффициент текущей ликвидности; К3 - коэффициент автономии; К4 - коэффициент денежной компоненты в выручке; К5 - коэффициент рентабельности. Отличие кредитоспособности от платежеспособности фирмы заключается в том, что последняя подразумевает способность организации расплачиваться по всем видам своих обязательств, а первая возможность расплатиться лишь по кредитным обязательствам. В настоящий момент в банках России не имеется единой системы оценки кредитоспособности предприятий. Единая система оценок кредитоспособности не имеется, но применяемые методики оценки хотя и уступают передовым зарубежным методикам, но при этом являются достаточно качественными в оценке кредитоспособности. | ||||||||||||||||||||||||||||||||||||||||||