Анализ платежеспособности. Отчет создан в программе ФинЭкАнализ. Скачать программу можно здесь оао "Арсенал" (пример) на 01. 01. 2015 г

Скачать 1.91 Mb. Скачать 1.91 Mb.

|

|

Раздел 3. Заключение На основании информации, представленной и проанализированной в приведенном отчете о проведении анализа финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) сделан вывод: Учитывая объективные факторы, повлиявшие на платежеспособность предприятия и динамику изменения экономических показателей за период c 01.01.2012 г. по 01.01.2015 г., характеризующих платежеспособность и финансовую устойчивость предприятия, можно сделать вывод, что За 2014 г. норма чистой прибыли возросла на 0.272 и составила 7.281%, т.е. уровень доходности предприятия возрос и на рубль выручки приходилось в последнем отчетном периоде 7.281% копеек прибыли. Анализ инвестиционной привлекательности показал, что для того чтобы организация стала конкурентоспособной в борьбе с другими организациями, требуются совершенно новые подходы к организации производства и управления, чем те, на которые руководители ориентировались в прошлом. И, прежде всего новые подходы нужны в инвестиционной политике, при проведении на предприятии технической реконструкции, в процессе внедрения новой техники и технологии. В анализируемом периоде произошло значительное увеличение уровня внеоборотных активов. При этом возросла общая сумма долгосрочных финансовых вложения, прочих внеоборотных активов. Оборотные активы ОАО "Арсенал" (ПРИМЕР) в основном формируются за счет запасов. Незначительную величину в составе оборотных средств составляют также НДС по приобретенным ценностям, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств, прочие оборотные активы.. Уменьшение активов на 77062 тыс. руб. или 3% сопровождается одновременным уменьшением обязательств предприятия на 746087 тыс. руб. или 43%. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что обязательства организации снизились в большей степени, чем стоимость активов, отношение текущих пассивов к текущим активам изменилось и повлекло улучшение платежеспособности. В течение анализируемого периода с 01.01.2012 г. по 01.01.2015 г. отсутствовали признаки преднамеренного банкротства у ОАО "Арсенал" (ПРИМЕР) по результатам анализа отдельных вопросов финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) Отчет создан в программе ФинЭкАнализ. Скачать программу можно здесь за период с 01.01.2012 по 01.01.2015 г. Отделом разработки и реализации антикризисных программ управления мониторинга финансового состояния хозяйствующих субъектов проведен анализ отдельных вопросов финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) 1. Краткая информация о предприятии. Полное наименование предприятия: ОАО "Арсенал" (ПРИМЕР) Идентификационный номер налогоплательщика (ИНН): 2312105632 Юридический адрес: г. Краснодар, ул. Селезнева, 4 Основные направления деятельности: производство целлюлозы; древесной массы; бумаги и картона 2. Анализ финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) В целях анализа были рассмотрены финансовые (бухгалтерские) отчетные документы за период с 01.01.2012 по 01.01.2015 г.. Сравнительный аналитический баланс Таблица 1

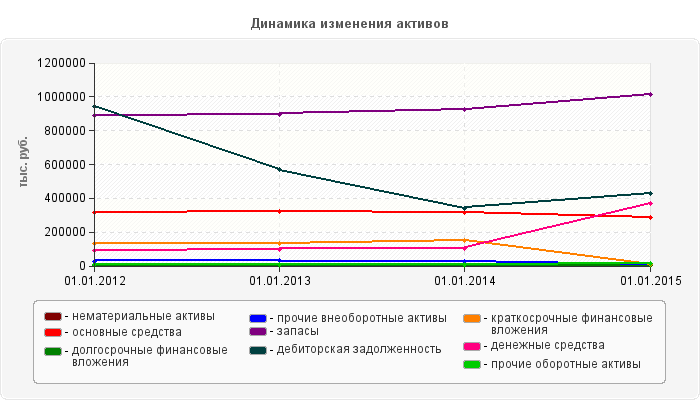

Анализ активов проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.  В результате анализа активов ОАО "Арсенал" (ПРИМЕР) за проверяемый период было установлено следующее: В анализируемом периоде произошло значительное увеличение уровня внеоборотных активов. При этом возросла общая сумма долгосрочных финансовых вложения, прочих внеоборотных активов. Стоимость нематериальных активов за исследуемый период сократилась на 821 тыс. руб. и составила 5076 тыс. руб.. Наибольшее уменьшение нематериальных активов наблюдается в период с по , при этом наименьшего значения за весь период стоимость НМА достигла и составила 0 тыс. руб. Стоимость основных средств за исследуемый период сократилась на 30082 тыс. руб. и составила 284433 тыс. руб. Значительное выбытие основных средств произошло с года по года, когда стоимость имущества сократилась на 0 тыс. руб. и составила 0 тыс. руб. Наименьшего значения 0 тыс. руб. стоимость основных средств достигла года. Доходные вложения в материальные ценности уменьшились на 221 тыс. руб. и составили 579 тыс. руб. В период 01.01.2012 года по 01.01.2015 года произошло увеличение на 170548 тыс. руб. или на 97.01% долгосрочных финансовых вложений. Стоимость прочих внеоборотных активов за период с 01.01.2012 года по 01.01.2015 года увеличилась на 23948 тыс. руб. и составила 179201 тыс. руб. Стоимость запасов за исследуемый период увеличилась на 125121 тыс. руб. и составила 1014646 тыс. руб. Значительный рост стоимости запасов произошел в период с г. по г., когда их стоимость возросла на 0 тыс. руб. Дебиторская задолженность в анализируемом периоде снизилась. Заметное снижение в сумме 0 тыс. руб. произошло в период с года по года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 01.01.2012 года - 45.83 %, а по состоянию на 01.01.2015 года - 23.27 % В начале исследуемого периода дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2012 года по 01.01.2015 года оборотные активы предприятия за счет снижения дебиторской задолженности уменьшились на 517568 тыс. руб. В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 122023 тыс. руб. Сумма свободных денежных средств на предприятии за период с 01.01.2012 года по 01.01.2015 года возросла на 279863 тыс. руб. и составила 368828 тыс. руб. Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств.

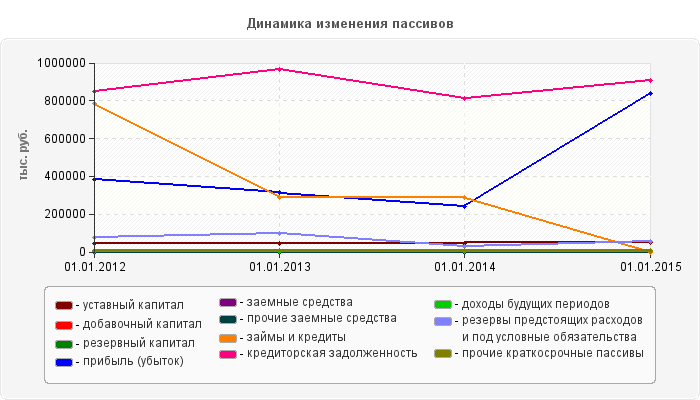

Как видно из приведенной диаграммы, пассив баланса по состоянию на 01.01.2015 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 60.1% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0.8% от стоимости имущества, удельный вес краткосрочных обязательств равен 39%. В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, резервный капитал, нераспределенная прибыль. Уставный капитал организации за исследуемый период возрос на 1402 тыс. руб. и составил 48156 тыс. руб. В структуре баланса присутствует резервный капитал в сумме 2338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. При этом ее уровень возрос на 457395 тыс. руб. и составил 839853 тыс. руб. Долгосрочные обязательства, достигая своего максимума в сумме 0 тыс. руб. к года возрастают к концу периода по сравнению с уровнем на 01.01.2012 года на 763 тыс. руб. и составляют 20933 тыс. руб.или 103.8 % от первоначального уровня. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенных налоговых обязательств. По строке 1510 баланса (Краткосрочные заемные обязательства) – сумма заемных средств на 01.01.2015 года сократилась по сравнению с положением на 01.01.2012 года на 785754 тыс. руб. и составила 0 тыс. руб. Сумма кредиторской задолженности на 01.01.2015 года возросла по сравнению с положением на 01.01.2012 года на 58398 тыс. руб. и составила 907014 тыс. руб. Значительное увеличение кредиторской задолженности на 0 тыс. руб. произошло в период с года по года. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2012 года ее сумма составляет 33% общей стоимости имущества предприятия, а на 01.01.2015 года - 36.4%. В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

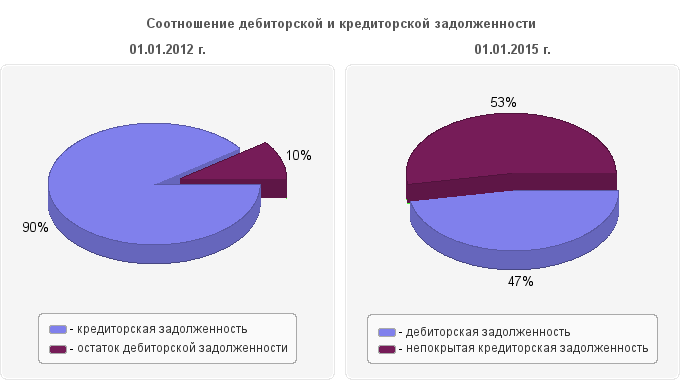

В исследуемом периоде произошло изменение соотношения дебиторской и кредиторской задолженности. При этом по состоянию на 01.01.2012 г. дебиторская задолженность превышала кредиторскую на 11.3 %, а по состоянию на 01.01.2015 г. кредиторская задолженность была выше дебиторской на 112.4 %. Существующее положение с уровнем непогашенной дебиторской задолженности, а также структура кредиторской задолженности перед кредитующими организациями, являются одним из индикаторов неплатежеспособности предприятия. Уменьшение активов на 77062 тыс. руб. или 3% сопровождается одновременным уменьшением обязательств предприятия на 746087 тыс. руб. или 43%. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что обязательства организации снизились в большей степени, чем стоимость активов, отношение текущих пассивов к текущим активам изменилось и повлекло улучшение платежеспособности. |