Анализ платежеспособности. Отчет создан в программе ФинЭкАнализ. Скачать программу можно здесь оао "Арсенал" (пример) на 01. 01. 2015 г

Скачать 1.91 Mb. Скачать 1.91 Mb.

|

|

2.2. Анализ платежеспособности ОАО "Арсенал" (ПРИМЕР) Коэффициенты, характеризующие платежеспособность должника Таблица 3

Анализ изменения коэффициентов, характеризующих платежеспособность ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2015 г., по сравнению с положением на 01.01.2012 г. показал следующее:  1. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Значение коэффициента за период c 01.01.2012 г. по 01.01.2015 г. увеличилось на 0.279 и составило 0.413, т.е. предприятие увеличило свою платежеспособность и было в состоянии немедленно выполнить свои текущие обязательства, за счет денежных средств на счетах 01.01.2012 г. на 13.4%, а 01.01.2015 г. - на41.3%.  2. Коэффициент текущей ликвидности (критической оценки) характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. Значение коэффициента текущей ликвидности на 01.01.2015 г. по сравнению с 01.01.2012 г. увеличилось на 0.183 и составило 0.896, т.е. платежеспособность возросла и на 01.01.2015 г. предприятие, реализуя свои ликвидные активы по балансовой стоимости могло погасить текущие обязательства на 89.6%, в то время как на 01.01.2012 г. этот показатель составлял 71.3% .  3. Обеспеченность обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника. Значение обеспеченности обязательств должника его активами на 01.01.2015 г. по сравнению с 01.01.2012 г. увеличилось на 0.596 и составило 1.603, т.е. платежеспособность возросла и на 01.01.2015 г. предприятие, реализуя свои активы по балансовой стоимости могло погасить обязательства перед кредиторами на 160.3% , в то время как на 01.01.2012 г. этот показатель составил 100.7%.  4. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. определяется как отношение текущих обязательств должника к величине среднемесячной выручки. Степень платежеспособности по текущим обязательствам на 01.01.2015 г. возросла по сравнению с положением на 01.01.2012 г. : на 01.01.2012 г. предприятие было в состоянии погасить свою текущую задолженность перед кредиторами за счет выручки за 34.6 мес., а на 01.01.2015 г. - за 1.3 мес. Т.е период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки уменьшился на -33.3 мес. 2.3. Анализ финансовой устойчивости ОАО "Арсенал" (ПРИМЕР) Коэффициенты, характеризующие финансовую устойчивость должника Таблица 4

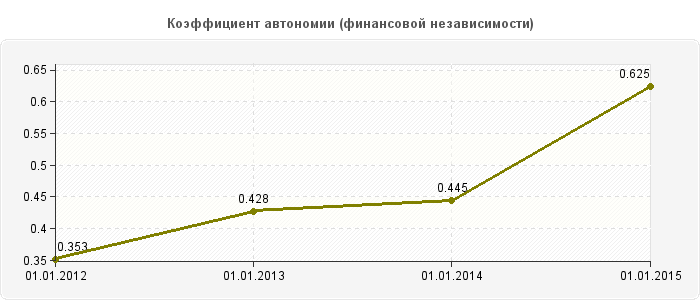

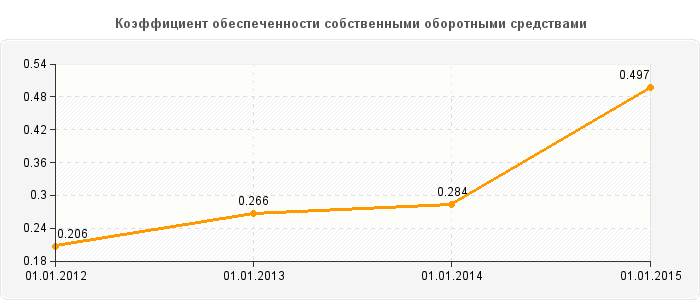

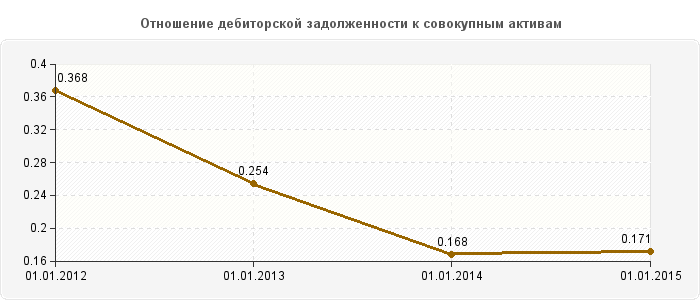

Анализ изменения коэффициентов, характеризующих финансовую устойчивость ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2015 г., по сравнению с положением на 01.01.2012 г. показал следующее:  5. Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. На 01.01.2015 г. значение коэффициента автономии составило 0.625, в то время как на 01.01.2012 г. оно составляло 0.353, т.е. доля владельцев предприятия в общей сумме средств, авансированных в его деятельность, возросла на 27.2%. Таким образом, предприятие стало более финансово устойчиво, стабильно и менее зависимо от внешних кредиторов.  6. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Коэффициент обеспеченности собственными средствами на 01.01.2015 г. увеличился по сравнению с положением на 01.01.2012 г. на 0.291 и составил 0.497. Предприятию достаточно собственных средств для обеспечения текущей деятельности. 7. В связи с тем, что срок исполнения обязательств, возникших до принятия арбитражным судом заявления о признании должника банкротом, считается наступившим, вся кредиторская задолженность может быть признана просроченной.  Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам. За период с 01.01.2012 г. по 01.01.2015 г. доля просроченной кредиторской задолженности в пассивах предприятия увеличилась с 33.04% до 36.406%, что свидетельствует об ухудшении состояния задолженности перед кредиторами и увеличении 'бесплатных' источников покрытия потребности предприятия в оборотных активах. 8. Отношение дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Значение показателя на 01.01.2015 г. снизилось по сравнению с состоянием на 01.01.2012 г. на 0.197 и составило 0.171, т.е. предприятие имеет определенные проблемы с дебиторами, но эти проблемы уменьшились в отчетном периоде по сравнению с начальным периодом. Таким образом, можно сделать вывод об увеличении ликвидных активов в целом из-за состояния дебиторской задолженности.  2.4. Коэффициенты, характеризующие деловую активность ОАО "Арсенал" (ПРИМЕР) Коэффициенты, характеризующие деловую активность должника Таблица 5

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.  Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Измеряется в процентах и определяется как отношение чистой прибыли к выручке. Анализ изменения коэффициентов, характеризующих деловую активность ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2015 г., по сравнению с положением на 01.01.2012 г. показал следующее: За 2014 г. норма чистой прибыли возросла на 0.272 и составила 7.281%, т.е. уровень доходности предприятия возрос и на рубль выручки приходилось в последнем отчетном периоде 7.281% копеек прибыли. За 2014 г. рентабельность активов возросло на 23.202 и составила 23.987%, т.е. предприятие стало использовать свое имущество более эффективно. 2.5. Анализ внешних и внутренних условий деятельности Анализ хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности должника и рынков, на которых она осуществляется. Инвестиционная привлекательность предприятия - это целесообразность вложения в него временно свободных денежных средств. Оценка инвестиционной привлекательности предприятия играет для хозяйствующего субъекта большую роль т.к. потенциальные инвесторы уделяют инвестиционной привлекательности предприятия большое значение, изучая и сравнивая показатели предприятия не за год, а минимум за 3-5 лет. Это дает более полную картину работы предприятия. Также для правильной оценки инвестиционной привлекательности инвесторы оценивают предприятие как часть отрасли, а не как отдельный хозяйствующий субъект в окружающей среде, сравнивая исследуемое предприятие с другими предприятиями в этой же отрасли. Основным источником информации для определения инвестиционной привлекательности предприятия является бухгалтерская (финансовая) отчетность предприятия за два последних календарных года и последний отчетный период. Как правило, при анализе инвестиционной привлекательности акцентируют внимание и анализируют многообразие внутренних и внешних факторов, влияющие на инвестиционную привлекательность. 1. Анализ внешних условий деятельности. При анализе внешних условий деятельности должника проводится анализ общеэкономических условий, региональных и отраслевых особенностей его деятельности. Предприятия, работающие в сфере торговли, имеют ряд факторов, препятствующих повышению эффективности деятельности должника, которые приведены в таблице «Влияние внешних факторов». |