Бух учет. Бухгалтерский учет. Ответ 1 Бухгалтерский учет

Скачать 263.24 Kb. Скачать 263.24 Kb.

|

|

Ответ 1 Бухгалтерский учет— это упорядоченная система сбора, регистрации и обобщения информации в денежном выражении об имуществе, собственном капитале и обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций с целью информационного моделирования и активного воздействия на хозяйственную деятельность организации. Предметом бухгалтерского учета является финансово-хозяйственная деятельность предприятия как экономически самостоятельного субъекта с обособленным кругооборотом средств, т.е. состояние и движение активов, источников их образования и результатов деятельности организации. Содержание предмета раскрывается в экономической сущности учитываемых объектов. Ответ 2 Под методом бухгалтерского учета понимают совокупность инструментов, приемов и способов, с помощью которых формируется учетная информация и составляется бухгалтерская отчетность. Как правило, метод бух учета рассматривается как совокупность элементов. К элементам метода бухгалтерского учета относятся: документирование и инвентаризация; оценка и калькуляция; счета и двойная запись; баланс и отчетность. Иногда для упрощения их именуют в совокупности как «8 методов бухгалтерского учета» Ответ 3 Первый тип хозяйственных операций вызывает изменения только в активе баланса: одна статья увеличивается, а другая уменьшается на одну и ту же сумму, то есть видоизменяется состав хозяйственных средств (имущества). Валюта баланса не изменяется: А + х – х = П (это изменение активное). Второй тип хозяйственных операций вызывает изменения только в пассиве баланса: одна его статья увеличивается, а другая уменьшается на одну и ту же сумму, то есть видоизменяются источники хозяйственных средств. Валюта баланса не изменяется: А = П + х – х (это изменение пассивное). Третий тип хозяйственных операций вызывает изменения в активе и в пассиве баланса одновременно на одну и ту же сумму, то есть происходит увеличение статьи имущества в активе баланса и соответствующей статьи в пассиве. Валюта баланса также увеличивается: А + х = П + х (это активно-пассивное изменение в сторону увеличения). Четвертый тип хозяйственных операций вызывает изменения в активе и пассиве баланса одновременно в сторону уменьшения, то есть уменьшается одна статья актива баланса и соответствующая статья пассива. Валюта баланса также уменьшается на сумму хозяйственной операции: А – х = А – х (активно-пассивное изменение в сторону уменьшения). Ответ 4 Главное отличие активных счетов от пассивных — в том, что посредством первых учитывается стоимость имущества фирмы, а при задействовании вторых — обязательства компании. Можно отметить, что существуют счета, имеющие признаки как активных, так и пассивных. На них, таким образом, могут фиксироваться цифры, отражающие как операции по имуществу, так и по обязательствам компании. К таковым можно отнести счета: 60 (на котором отражаются операции по расчетам фирмы с поставщиками); 68 (на нем фиксируются операции по расчетам фирмы с бюджетом); 69 (он учитывает транзакции по расходам фирмы в области социального страхования); 75 (на нем отражаются операции по расчетам с владельцами фирмы); 76 (он учитывает расчеты по долгам компании). Определив, в чем разница между активными и пассивными счетами, зафиксируем выводы в таблице.

Ответ 5 Главное отличие синтетического счета от аналитического в том, что первый задействуется для группировки и отражения хозяйственных операций исходя из их минимальной схожести, а второй — исходя из их исключительно большой схожести. Аналитический счет располагается внутри одного из синтетических, и при этом между ними также присутствуют субсчета (которые могут задействоваться для группировки хозяйственных операций исходя из их очевидной схожести, но не настолько выраженной, как в случае с использованием аналитических счетов).

Ответ 6 Виды калькуляции в зависимости от времени и порядка составления калькуляции: плановая, проектная (сметная), нормативная, ожидаемая (провизорная) и отчетная калькуляции. Плановая калькуляция определяет среднюю себестоимость продукции (работ, услуг) на плановый период (квартал, год). Составляется на основе действующих на начало этого периода норм расхода сырья, материалов, топлива, энергии, затрат труда, использования оборудования и норм расходов по организации обслуживания производства. Эти нормы являются средними для планируемого периода. Плановые калькуляции используются при составлении бизнес-планов, являются основой для разработки планово-учетных цен на продукцию. Проектная (сметная) калькуляция составляется при проектировании новых производств, осваиваемых новых изделий или на разовые работы; является основанием для плановых калькуляций в период массового выпуска новых изделий после их освоения или расчетов с заказчиками за разовые работы. Нормативная калькуляция составляется на основе действующих на начало месяца текущих норм затрат, т.е. норм расхода сырья, материалов и других затрат. Текущие нормы затрат соответствуют производственным возможностям предприятия на данном этапе его функционирования. Используется при нормативном методе планирования и учета затрат. В отличие от плановой в нормативной калькуляции учитываются изменения норм в процессе производства, вносятся изменения в нормы, определяются отклонения в течение отчетного периода. Ожидаемая (провизорная) калькуляция составляется на 1 октября текущего отчетного года по фактическим данным бухгалтерского учета за прошедшие 9 месяцев и предполагаемым данным по затратам и выходу продукции за оставшийся период до конца года. Данные используются для предварительного определения результатов работы организации или отрасли, а также для разработки мероприятий по дальнейшему снижению себестоимости продукции и повышению рентабельности производства на оставшийся до конца года период. Отчетная (фактическая) калькуляция составляется по данным бухгалтерского учета о фактических затратах на производство продукции (выполненных работ, оказанных услуг) за отчетный период. Показатели фактической себестоимости используются для определения фактического финансового результата производственной деятельности предприятия. Виды калькуляции в зависимости от места совершения расходов и величины включаемых затрат в себестоимость продукции: хозрасчетная, производственная, полная (коммерческая) калькуляции. Хозрасчетная калькуляция включает фактические затраты на оплату труда, стоимость товарно-материальных ценностей по планово-учетным ценам, фактические общие бригадные расходы, стоимость услуг вспомогательных производств по планово-учетным ценам и суммы общехозяйственных расходов по смете. Является разновидностью отчетной калькуляции, но отличается от нее тем, что отражает фактические затраты ресурсов в плановых ценах. Производственная калькуляция включает хозрасчетную себестоимость и суммы отклонений: фактической стоимости товарно-материальных ценностей от стоимости, рассчитанной в планово-учетных ценах; фактической себестоимости услуг вспомогательного производства от планово-учетных цен; фактических общехозяйственных расходов от сметы. Полная (коммерческая) калькуляция включает производственную себестоимость и внепроизводственные расходы, связанные с реализацией продукции. Себестоимость формируется в соответствии с отраслевыми методическими рекомендациями по вопросам планирования, учета и калькулирования себестоимости продукции (работ, услуг) с учетом характера и структуры производства. На промышленных предприятиях при формировании себестоимости учитываются следующие составляющие: сырье и материалы; возвратные отходы; покупные изделия, полуфабрикаты и услуги производственного характера сторонних организаций и предприятий; топливо и энергия на технологические цели; заработная плата производственных рабочих; отчисления на социальные нужды; расходы на подготовку и освоение производства; общепроизводственные расходы; потери от брака; прочие производственные расходы; коммерческие расходы. Калькуляция себестоимости по контракту — система учета и калькулирование крупных изделий с длительным циклом воспроизводства. Контрактом предусматриваются промежуточные выплаты производителю по этапам за выполненные работы. Сумма платежей определяется стоимостью реализованных работ, подтвержденных актом заказчика. По мере поступления оплаты определяются затраты, которые необходимо включить в себестоимость реализованной продукции для расчета прибыли за данный период, а также определяется размер неистекших издержек, т.е. себестоимость незавершенных и несданных работ. Ответ 7 Порядок проведения инвентаризацииИнвентаризация... Звучит устрашающе. На самом деле если внимательно разобраться с тонкостями работы, то все окажется гораздо проще, чем вы думали. Совокупность действий, направленных на выявление расхождений данных, отраженных в бухгалтерском учете, с фактическим наличием, мониторинг условий хранения имущества — все это можно назвать одним словом «инвентаризация». Порядок проведения инвентаризации строго регламентирован законом. Методические указания по инвентаризации имущества и финансовых обязательств отражены в Приказе Минфина РФ от 13.06.1995 N 49. Общие правила проведения инвентаризацииОчередность и сроки проведения инвентаризации прописаны в Федеральном законе о бухгалтерском учете № 129-ФЗ и Приказе Минфина РФ от 29.07.1998 N 34н "Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации". Регламент проведения должен быть закреплен в учетной политике предприятия. Сроки проведения инвентаризации руководитель определяет самостоятельно, за исключением случаев, когда проведение инвентаризации установлено законодательно: при передаче имущества (продаже, аренде); при реорганизации или ликвидации организации; при преобразовании государственного или муниципального унитарного предприятия; перед составлением годовой бухгалтерской отчетности; при смене материально ответственных лиц; при возникновении стихийных бедствий или чрезвычайных обстоятельств; при выявлении фактов хищения или порчи имущества. Кроме плановых инвентаризаций организация может осуществлять и внеочередные инвентаризации ТМЦ, они называются внезапными и служат для усиления внутреннего контроля в компании. Проведенные действия усиливают контроль за ведением инвентаризационной документации, повышают качество отслеживания процесса, служат механизмом выработки новых приемов проверки по отдельным секторам работы мониторинга. Следует различать виды и принципы инвентаризации. Сплошная инвентаризация — процесс проверки всех объектов бухгалтерского учета, включая арендуемое имущество. Выборочная или сегментная инвентаризация проверяет только его часть, например, имущество, полученное для переработки. Технология проведения инвентаризацииI. Подготовительные мероприятия. Руководитель предприятия издает приказ о проведении инвентаризации с указанием сроков и участков инвентаризируемого имущества, состава ревизионной комиссии. Создаются и утверждаются акты, подтверждающие готовность организации. Первичные документы на имущество направляются в бухгалтерию, все товарно-материальные ценности должны быть оприходованы, а брак списан. На время проведения инвентаризации все операции по приему или отпуску ТМЦ должны быть приостановлены. II. Основной период. Проводятся опись имущества, подсчет ТМЦ, денежных средств и других финансовых активов, проверяется правильность оценки и обоснованности определения указанной стоимости в бухгалтерском учете с занесением данных в графу «Фактическое наличие» инвентаризационной описи. Оформляется инвентаризационная опись в 2-х экземплярах со сквозной нумерацией с обязательным подведением итогов на каждой из страниц. Проставляются подписи лиц, проводивших проверку, подписи членов инвентаризационной комиссии и материально ответственных лиц. Оформленная инвентаризационная опись передается в бухгалтерию. III. Аналитический период. 1. Анализ результатов инвентаризации. Производится сверка полученных документов с имеющимися данными в бухгалтерском учете, составляется сличительная ведомость. В качестве анализа устанавливаются фактическое местонахождение недостач и возможные причины. Выделяется пересортица. Формируются данные об излишках, определяется их рыночная стоимость. Формируются данные о недостачах излишков. В некоторых случаях инвентаризация, а следовательно, и ее результаты могут быть признаны недействительными или оспорены при нарушении следующих обязательных норм: нарушение правил оформления документов; присутствие не всех членов комиссии и материально ответственных лиц; нахождение посторонних лиц на территории проведения инвентаризации; сокрытие фактов недостач или хищения имущества, внесение недостоверных сведений в инвентаризационную опись. 2. Отдельными документами оформляется инвентаризация имущества, находящегося на ответственном хранении, арендованного или полученного для переработки. Владельцам ТМЦ предоставляются справка о результатах проведенной работы и копия инвентаризационной описи. 3. Заполняются акты и другие документы, поясняющие расхождения между фактическим и учетным остатками товаров. 4. Принимается решение о взыскании ущерба с виновных лиц. 5. Председатель комиссии утверждает итоги инвентаризации. Издается приказ (распоряжение) руководителя об утверждении результатов и итогов инвентаризации. Приказ служит основанием для внесения записей в регистры бухгалтерского учета. Бухгалтерские проводки

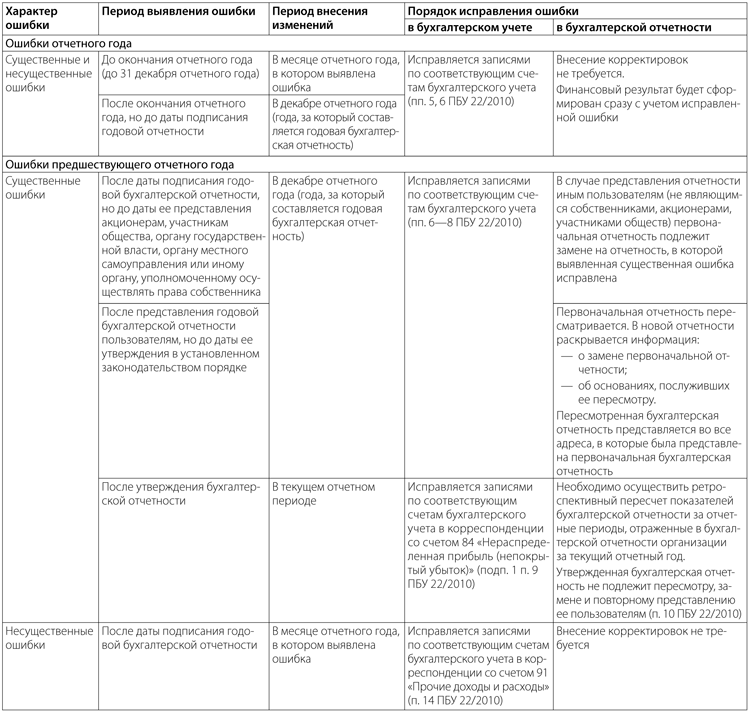

Вывод: Правильно выполненные инвентаризационные процедуры способствуют выработке внутренней дисциплины на предприятии, развивают навыки сегментной проверки, повышают качество ведения внутренней документации. Ответ 8 Исправление ошибок в бухгалтерском учете и отчетности производится в зависимости от их характера и момента выявления. Рассмотрим порядок исправления ошибок бухгалтерского учета. Согласно законодательству ошибками в бухгалтерском учете и бухгалтерской (финансовой) отчетности (далее - отчетность) организации (п. 2 ПБУ 22/2010, утв. приказом Минфина России от 28.06.2010 № 63н (далее - ПБУ 22/2010)) признается неправильное отражение (неотражение) фактов хозяйственной деятельности, обусловленное, в частности: неправильным применением законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету; неправильным применением организацией своей учетной политики; неточностями в вычислениях; неправильной классификацией или оценкой фактов хозяйственной деятельности; неправильным использованием информации, имеющейся на дату подписания отчетности; недобросовестными действиями должностных лиц организации. Не являются ошибками в бухгалтерском учете и отчетности неточности или пропуски, выявленные в результате получения новой информации, которая не была доступна на момент отражения (неотражения) фактов хозяйственной деятельности (п. 2 ПБУ 22/2010). Правила ПБУ 22/2010 в данном случае не применяются, а выявленные в текущем периоде доходы (расходы) прошлых лет, которые не нашли своего отражения в учете по объективным причинам (не вследствие ошибки), вносят записями периода их обнаружения, при этом не нужно корректировать бухгалтерские записи прошлых периодов. Факторы исправления ошибок в бухгалтерском учете и отчетности На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора: характер ошибки (существенная или несущественная); момент выявления ошибки (до или после окончания отчетного периода). Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода (п. 3 ПБУ 22/2010). Напомним, отчетным периодом для годовой отчетности является календарный год (ч. 3 ст. 13, ч. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (далее - Закон № 402-ФЗ)), то есть период с 1 января по 31 декабря. Исключение составляют случаи создания, реорганизации и ликвидации юридического лица (ч. 1 ст. 15 Закона № 402-ФЗ). Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (ч. 2 ст. 15 Закона № 402-ФЗ). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно (ч. 3 ст. 15 Закона № 402-ФЗ). Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности (п. 3 ПБУ 22/2010). При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( п. 3 ПБУ 22/2010; письмо Минфина России от 24.01.2011 № 07-02-18/01). Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса. Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса). В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов. Порядок исправления ошибки в бухгалтерском учете и отчетности  Оформление исправления ошибок бухгалтерского учета и отчетности Исправления ошибок в регистрах бухгалтерского учета должны содержать (ч. 8 ст. 10 Закона № 402-ФЗ): дату исправления; подписи лиц, ответственных за ведение данного регистра и санкционирующих внесение исправлений (с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации). Оформление исправления ошибки производится бухгалтерской справкой (ч. 1 ст. 9 Закона № 402-ФЗ), в которой должны быть отражены все необходимые записи (исправительные, дополнительные проводки, события, явившиеся причиной ошибки, и др.). Справку составляют на основании документов, подтверждающих вновь выявленные обстоятельства или наличие ошибки, в произвольной форме с указанием обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона № 402-ФЗ. В зависимости от ситуации исправления могут быть внесены: путем сторнирования (например, в случаях необоснованных записей в учете, завышения сумм по операциям и т.п.); путем внесения дополнительных проводок в случае доначисления не учтенных ранее сумм. Информация о существенных ошибках бухгалтерского учета предшествующих отчетных периодов, исправленных в текущем, в обязательном порядке должна быть раскрыта в пояснениях к годовой отчетности (п. 15 ПБУ 22/2010). В пояснениях приводят сведения: о характере ошибки; о сумме корректировки по каждой статье отчетности (по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо); о сумме корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию); о сумме корректировки вступительного сальдо самого раннего из представленных отчетных периодов. Если определить влияние существенной ошибки бухгалтерского учета на один или более предшествующих отчетных периодов, представленных в отчетности, невозможно, то в пояснениях необходимо раскрыть причины этого, а также привести описание способа отражения исправления существенной ошибки и указать период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010). Ошибки бухгалтерского учета и отчетности: исправительные проводки В бухгалтерском учете прибыль прошлых лет, выявленную в отчетном году, отражают в составе прочих доходов по кредиту счета 91 субсчет "Прочие доходы" на дату ее выявления (пп. 8, 16 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н). Убытки прошлых лет, выявленные в отчетном году, отражают в составе прочих расходов по дебету счета 91 субсчет "Прочие расходы" на дату их выявления (п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н). Согласно Положению № 34н (п. 80 Положения по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н) такие доходы и расходы относятся на финансовый результат организации отчетного года, в котором они были выявлены. В форме отчета о финансовых результатах прочие доходы отражают по строке 2340 "Прочие доходы". Убытки прошлых лет, выявленные в отчетном периоде, отражают по строке 2350 "Прочие расходы". Если записями текущего года исправлена существенная ошибка предыдущего периода, выявленная после утверждения бухгалтерской отчетности, то сумму выявленного дохода (убытка) в отчете о финансовых результатах не указывают, а изменяют величину нераспределенной прибыли (строка 1370 бухгалтерского баланса) (п. 9 ПБУ 22/2010). Лекция 2 Ответ 1 Основные средства – это материальные объекты, которые длительно используются организацией в процессе производства продукции (выполнения работ, оказания услуг) либо для управленческих нужд. К основным средствам относятся, к примеру, здания и сооружения, машины и оборудование, вычислительная техника, транспортные средства, хозяйственный инвентарь, продуктивный и племенной скот, многолетние насаждения и т.д. Ответ 2 Единицей учета основных средств является отдельный инвентарный объект, под которым понимают законченное устройство, предмет или комплекс предметов со всеми приспособлениями и принадлежностями, выполняющими вместе одну функцию. Каждому инвентарному объекту присваивают определенный инвентарный номер, который сохраняется за данным объектом на все время его нахождения в эксплуатации, запасе или на консервации. Инвентарный номер прикрепляется или обозначается на учитываемом предмете и обязательно указывается в документах, связанных с движением основных средств. Применительно к сложным инвентарным объектам, т.е. включающим те или иные приспособления, обособленные элементы, составляющим вместе с ним одно целое, как правило, на каждом элементе обозначают тот же номер, что и на основном объединяющем их объекте. Инвентарные номера выбывших объектов могут присваиваться другим, вновь поступившим основным средствам не ранее чем через пять лет после выбытия. Арендуемые основные средства могут учитываться у арендатора под инвентарными номерами, присвоенными им арендодателем. Ответ 3 Процедура оприходования основных средств должна соответствовать нормативным требованиям, подтверждаться документально и быть корректно проведена по бухгалтерским счетам. Рассмотрим, какими путями могут попадать на предприятие основные имущественные фонды, как их правильно проводить по процедуре учета, в каких документах отображать. Документальная регламентация поступления основных фондов Для учета поступивших в организацию материальных активов следует руководствоваться официальными нормативными актами: Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01; Приказом об утверждении ПБУ Министерства финансов России от 30 марта 2001 г. N 26н; классификацией основных имущественных активов по амортизационным группам (утверждена постановлением Правительства РФ от 01.01.2002 г. № 1). Первичные документы – основания для учета вводимых основных фондов Никакой имущественный актив не может возникнуть на предприятии «из ниоткуда»: его введение обязательно сопровождается рядом документальных подтверждений. На основании первичной документации, соответствующей конкретной группе производственных активов, и происходит оформление каждого объекта или их группы на балансовый учет. В зависимости от принадлежности к группе объектов, введение актива может сопровождать следующая «первичка»: акт приема-передачи – для приемки различных объектов предусмотрена определенная его форма (ОС-1а – предусмотрена для сооружений и зданий; ОС-1 – для остальных одиночных объектов; ОС-1б – для групп основных средств, исключая сооружения и здания); накладная (акт) приема оборудования – для оборудования, которому не требуется предварительный монтаж (форма ОС-14); акт (накладная) приема-передачи оборудования с целью произвести монтажные работы – форма ОС-15. На каждый новый объект из поступивших в эксплуатацию основных фондов необходимо завести специальную инвентарную карточку по установленному образцу: для одиночного объекта ОС – по форме ОС-6; для нескольких сгруппированных объектов – по форме ОС-6а. В ней средству присваивается уникальный инвентарный номер, постоянный на все время эксплуатации актива (обычно это порядковый номер в определенной серии). В этих карточках впоследствии будет отражена вся «жизнь» основного актива на предприятии: поступление; амортизация; переоценка; модернизация; консервация-расконсервация; восстановление; выбытие (списание). Результаты сводятся в единую инвентарную книгу, где окончательно производится учет основных фондов, которую нужно оформлять по форме ОС-6б. В конце каждого месяца по инвентарным карточкам составляется учетная ведомость динамики основных фондов. Первичная стоимость ОС В данные учетные документы в обязательном порядке заносится первичная стоимость основных производственных фондов, ее составляют затраты, которые по факту понесло предприятие на: приобретение; доставку; монтаж; сооружение; приобретение сырья для создания; уплату госпошлины на получение права и др. Аналитический и синтетический и учет ОС Синтетический учет – это отображение первоначальной (в некоторых случаях, восстановительной) стоимости основного имущественного фонда на счете 01 «Основные средства». Аналитический учет – отражение динамики каждого конкретного основного средства в любой момент времени (в результате данных этого учета всегда можно узнать, в каком состоянии находится каждый конкретный актив и какова его стоимость на текущий момент). Каким путем могут поступать на предприятие основные активы Основные фонды могут поступать в распоряжение предприятия различными способами. Самые распространенные из них следующие: покупка у поставщика за денежный эквивалент; создание собственными силами предприятия; получение в дар (безвозмездно) согласно договору; внесение в ООО уставного капитала или его доли; бартер; получение за вознаграждение в форме, отличной от денежной, по соответствующему договору. Учет в зависимости от способов поступления ОС Учет каждого объекта основных средств происходит по-разному, способ зависит от официального источника, откуда основной актив попал на предприятие. Разные пути обусловливают не только различную первоначальную стоимость, но и отличающиеся бухгалтерские нюансы. Покупка у поставщика. Нужно учесть полностью все расходы, включая транспортные и монтажные, при этом исключая НДС. По бухгалтерии это будет проведено таким образом: стоимость приобретенного актива без НДС (дебет 08, кредит 60); дополнительные траты на доставку, монтаж, наладку и т.п. (дебет 08, кредит 60 или 76); выделение НДС (дебет 19, кредит 60 или 76); введение основного актива в эксплуатацию (дебет 01, кредит 08). Принятие по договору дарения. Нужно принять во внимание рыночную цену объекта, актуальную на момент принесения в дар (сумму нужно документально обосновать). Предприниматели и организации не могут делать друг другу «подарки» на суммы, превышающие 5 минимальных заработных плат. Бухгалтерские проводки: Д08 К98/2 — объект-основной актив получен безоплатно и принят к учету; Д01 К08 — данный материальный актив вводится в эксплуатацию; Д98/2 К91 – списание амортизации со счета 98 в «прочие доходы». Внесение своей доли в уставной капитал. Стоимость ОС согласовывается учредителями и регламентируется в учредительных бумагах. Если вносится средство на значительную сумма, превышающая 200 минимальных оплат труда, то оно должно быть дополнительно оценено независимым специалистом. Данные для бухгалтерского учета: имущественный актив вводится вкладом в уставной капитал (дебет 08, кредит 75); основной актив вводится в эксплуатацию (дебет 01, кредит 08). Создание ОС собственными силами производства (хозяйственный способ, строительство и т.п.) – учету подлежат все расходы на сырье, саму работу (если это необходимо, то по подрядам), транспортные затраты, монтаж и т.п. Бухгалтерский учет: оплата труда подрядчиков (дебет 08, кредит 60 или 76); стоимость сырья, материалов (дебет 08, кредит 10); все остальные затраты, понесенные при создании ОС (дебет 08, кредит 60 или 23, 25, 26, 76); выделение НДС по всем типам расходов (дебет 19, кредит 60 или 23, 25, 26, 76); ввод нового актива в эксплуатацию (дебет 01, кредит 08). Получение по договорам, где вознаграждение предусматривает иные обязательства, кроме денежных – стоимость определяется таким же образом, как и при передаче объекта в дар (исходя из актуальной рыночной цены на подобные товары или услуги). Проводка по бухгалтерии: прием средства к учету (дебет 01, кредит 08); средство учтено и вводится в эксплуатацию (дебет 01, кредит 08). Неучтенные основные средства Периодически на всех предприятиях проводится инвентаризация – дополнительный, промежуточный учет всех имущественных активов. Иногда результатом проведенной инвентаризации может стать обнаружение одного или нескольких основных средств, не поставленных на учет ранее. Такие фонды подлежат обязательному оприходованию. Для этого нужно выяснить их рыночную стоимость, которая будет действительна на момент обнаружения (этот момент и определит дату внесения на баланс). Учет должен быть произведен на счете «Основные средства» (дебет 01, кредит 91). Ответ 4 Ликвидация активов в связи с истечением срока полезной службы предполагает использование следующих бухгалтерских проводок: Дт "Выбытие ОС" Кт 01 (субсч. типа ОС "Непроизводственные ОС", "Инвентарь" и другие) – списывается сумма первоначальной или восстановительной стоимости. Дт "Амортизация" Кт "Выбытие ОС" – списывается сумма начисленной амортизации по ликвидированным активам. Дт "Расходы" Кт счетов III группы "Учет и затраты на производство"- сумма расходов, связанных со списанием ОС. Дт "Материалы" Кт "Доходы" - сумма полученных в ходе ликвидации материалов и отходов. Ответ 5 Все операции, связанные с движением основных средств, оформляют первичными документами, обеспечивающими правильность и своевременность их учета. Существует ряд типовых форм первичной учетной документации по учету основных средств: ОС-1 «Акт приемки-передачи (внутреннего перемещения) основных средств»; ОС-2 «Акт приемки-передачи отремонтированных, реконструированных и модернизированных объектов; ОС-3 «Акт списания основных средств»; ОС-4 «Акт списания автотранспортных средств»; ОС-5 «Акт об установке, пуске и демонтаже строительной машины»; ОС-6 «Инвентарная карточка учета основных средств»; ОС-7 «Описание инвентарных карточек по учету основных средств»; ОС-8 «Карточка учета движения основных средств»; ОС-9 «Инвентарный список основных средств»; ОС-14 «Расчет амортизации основных средств (для промышленных предприятий)»; ОС-15 «Расчет амортизации основных средств (для строительных организаций)»; ОС-16 «Расчет амортизации автотранспорта». Ответ 6 Линейный – самый простой, удобный и понятный, однако не всегда целесообразный. Например, для ОС с длительным сроком службы он удобен в связи с равномерностью отчислений, а для оборудования, которое активно эксплуатируется, быстро изнашивается или устаревает морально он не удобен. Возврата средств приходится слишком долго ждать. Линейный способ Для расчета потребуются: первоначальная стоимость – та стоимость, по которой ОС принят к учету; срок полезного использования в годах; норма амортизации в процентах – показывает долю стоимости, которая ежегодно переносится в расходы. Формула: Норма = 1 * 100% / СПИ Амортизация за год = Первоначальная стоимость * Норма в % Амортизация за месяц = Аморт. за год / 12 мес. Уменьшаемого остатка (ускоренный) – нелинейный метод, основанный на расчете амортизации от остаточной стоимости, достаточно популярный в бухгалтерской среде. Применяется в отношении активов, которые быстро приходят в негодность или устаревают (компьютеры, оборудование). Также за счет применения ускоряющего коэффициента он удобен для основных средств, которые очень активно используются именно в первые годы СПИ. Для расчета потребуются: остаточная стоимость – рассчитывается на начало каждого года как разность начальной стоимости и накопленной амортизации; срок полезного использования; коэффициент ускорения – можно выбрать любой в пределах 3. Чем выше коэффициент, тем быстрее будет перенесена большая часть стоимости ОС в расходы; норма в процентах. Формула: Норма = 1 * Ку * 100% / СПИ А. за год = Остаточная стоимость * Норма в % А. за месяц = А. за год / 12. По сумме чисел лет срока полезного использования – нелинейный метод с необычными правилами расчета амортизационных отчислений. При применении метода суммируются числа лет срока полезного использования, например, при СПИ = 3 суммирование проводится так: 1+ 2 + 3. Данный способ считается также ускоренным и применяется для быстроизнашиваемого имущества, оборудования, техники. Для начисления амортизационных сумм нужны: срок полезного использования – складываются числа лет СПИ; оставшийся срок службы в годах – определяется на начало каждого года использования; первоначальная стоимость. Формула: А. за год = Первоначальная стоимость * Оставшийся срок СПИ в годах / Сумма чисел лет СПИ. А. за месяц = А. за год / 12. Производственный пропорционально продукции или работам – нелинейный метод, отражающий реальный износ основного средства. Удобно применять для производственного оборудования, транспортных средств, для которых заранее производителем установлен предполагаемый объем работ за весь срок службы. Для расчета амортизации нужно знать: первоначальную стоимость; объем работ, выпуск продукции, который планируется сделать за весь срок службы (определяется производителем в документации к основному средству); фактический натуральный показатель выполненных работ, произведенной продукции (как правило, берется в разрезе каждого месяца). Формула: Норма = Первоначальная стоимость / Предполагаемый объем работ, продукции за весь СПИ. А. за месяц = Фактический объем за месяц * Норма. | ||||||||||||||||||||||||||