План мероприятий по оптимизации дивидендной политикиао Завод Звезда 54

Скачать 227.05 Kb. Скачать 227.05 Kb.

|

|

ГЛАВА 3. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ АО «ЗАВОД «ЗВЕЗДА» 3.1.Прогнозирование основных направлений стратегического развития и показателей прибыли АО «Завод «Звезда» По итогам проведенного исследования формирования чистой прибыли в АО Завод «Звезда» можно сделать следующий вывод. За анализируемый период наблюдается рост объема продаж продукции и работ в натуральном и стоимостном исчислении, рост размеров получаемой прибыли от продаж, при этом чистая прибыль увеличивается неадекватно, и как следствие, - снижаются конечные результаты эффективности деятельности – показатели рентабельности. С целью повышения дальнейшей результативности финансово-хозяйственной деятельности и роста дивидендных выплат необходимо определить потенциальные резервы роста чистой прибыли и рентабельности организации. Осуществим расчет резервов роста прибыли от производственной деятельности АО «Завод «Звезда». По данным аналитических расчетов физический объем производства продукции АО Завод «Звезда» в 2015 г. в сравнении с 2014 г увеличился на 21,62%, а в 2016 г. в сравнении с 2015 г. – 42,6%. Если предположить, что на следующий год темп прироста составит средний за предыдущие 2 года – 32,11%, то эту величину можно взять за потенциальный резерв роста объема продаж (Р↑VП) и вычислить резерв роста прибыли от продажи товаров (Р↑Пп) за счет увеличения этого фактора: Р↑Пп (Р↑VП) = Пп2016 *(Р↑VВП) = 22784 тыс. руб. * 32,11% = 7316 тыс. руб. Итак, при использовании имеющегося резерва увеличения объема реализации в 32,11%, прибыль от продаж может увеличиться на 7316 тыс. руб. Далее подсчитаем резерв роста прибыли от продаж за счет снижения себестоимости производимой продукции. В этих целях составим таблицу 6, где отразим исходные данные для расчета резервов роста прибыли от продаж АО «Завод «Звезда». Таблица 6 Исходные данные для расчета резервов роста прибыли от продаж АО «Завод «Звезда», тыс. руб.

По данным аналитических расчетов (табл.6) потенциальный резерв снижения себестоимости реализованной продукции равен: (162580 тыс. руб. - 158867 тыс. руб.) / 158867 тыс. руб. * 100% = 2,34%. Тогда резерв роста прибыли от продажи товаров (Р↑Пп) за счет резерва снижения себестоимости товаров (Р↓С) с учетом резерва роста объема продаж (Р↑VП) составит: Р↑Пп (Р↓С) = Пп2016 *[1 + (Р↑VП)] * Р↓С = (22784+7316)*2,34% = 704 тыс. руб. Следовательно, при использовании имеющегося резерва снижения себестоимости продукции, прибыль от продаж возрастет на 704 тыс. руб. Теперь выявим резерв роста прибыли за счет повышения отпускных цен. По данным аналитических расчетов потенциальный резерв роста цен на реализуемую продукцию равен: (185364 тыс. руб. - 181130 тыс. руб.) / 181130 тыс. руб. * 100% = 2,34%. Если предположить, что на следующий год данная тенденция сохранится, то на основе этой величины (Р↑Ц) вычислить резерв роста прибыли от продажи продукции (Р↑Пп) за счет увеличения этого фактора с учетом влияния предыдущих: Р↑Пп (Р↑Ц) = Пп2016 *[1 + (Р↑VВП) + (Р↓С)] * Р↓Ц = (22784 + 7316 + +704) * 2,34% = 721 тыс. руб. Итак, при использовании имеющегося резерва роста отпускных цен прибыль от продаж может увеличиться на 721 тыс. руб. Таким образом, АО «Завод «Звезда» обладает потенциальным резервом роста прибыли от основной деятельности в сумме, достигающей 8741 тыс. руб. Следует признать, что данная сумма является возможной в идеальных условиях хозяйствования, чего в реальной действительности быть не может. Однако при осуществлении мероприятий по внедрению внутренних резервов и оптимальном использовании экономического потенциала организации возможность для повышения доходности основной деятельности есть. Для расчета резервов роста чистой прибыли и показателей рентабельности АО «Завод «Звезда» составим таблицу 7. Таблица 7 Расчет резервов роста чистой прибыли и показателей рентабельности АО Завод «Звезда», тыс. руб.

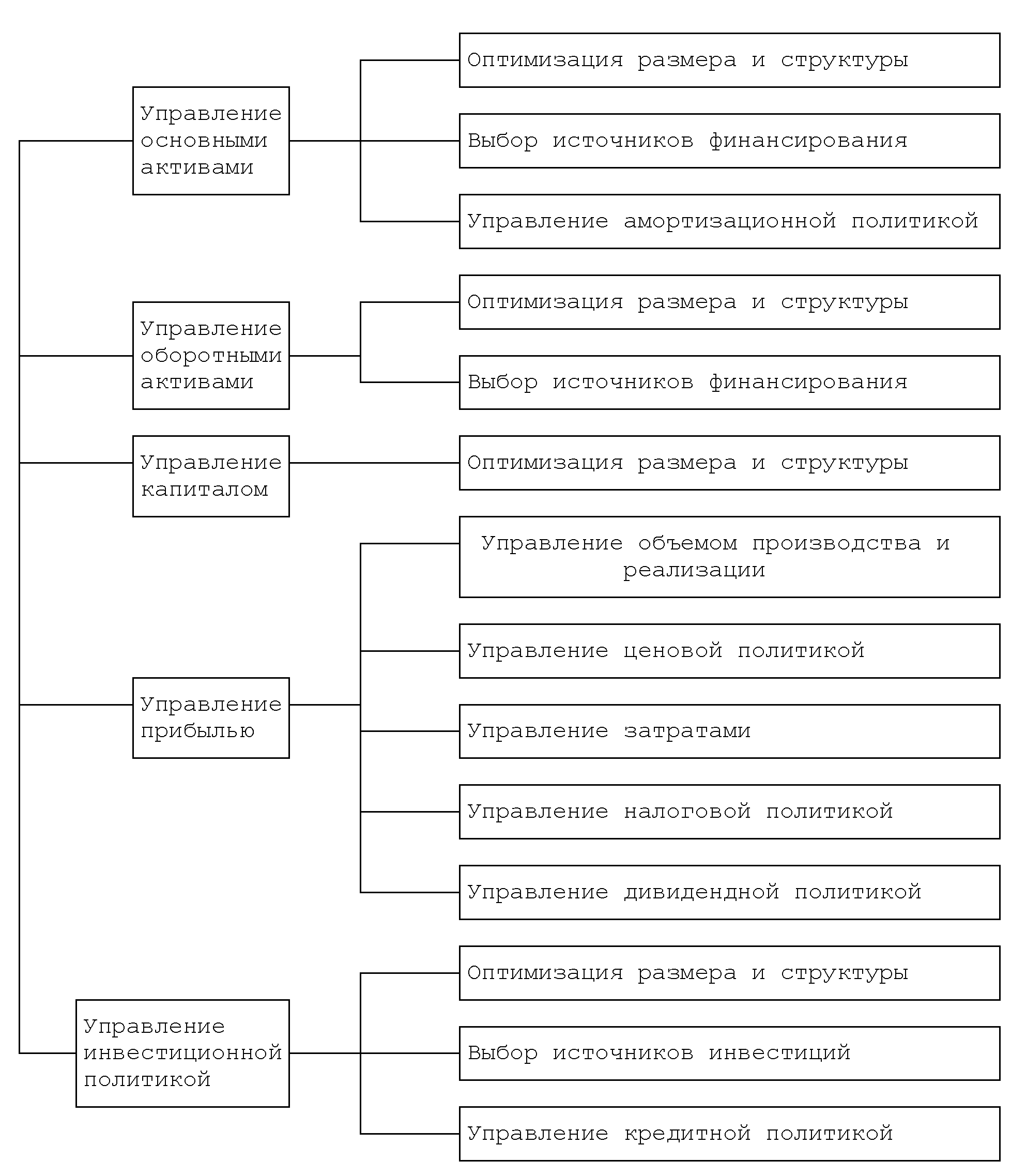

Тогда согласно расчетам (табл. 7) прирост чистой прибыли предприятия при условии неизменности сальдо прочих доходов и расходов составит величину, равную прибыли от продаж, уменьшенную на сумму налога ни прибыль (по ставке 20%): 8741 тыс. руб. - 8741 тыс. руб. * 20 % = 6992,8 тыс. руб. Для оценки воздействия интенсивных факторов на прирост уровня отдачи от средств, вложенных в производство, осуществим расчет потенциального резерва повышения рентабельности продаж и производственной деятельности. Расчеты показывают, что за счет влияния факторов на изменение уровня рентабельности продаж показатель возрастет на 3,3 процентных пункта до 10,83%. Анализ изменения рентабельности производственной деятельности показал, что организация имеет резерв роста данного показателя в размере 4,36 процентных пункта. Так как АО «Завод «Звезда» является непубличным акционерным обществом, чьи акции не котируются на фондовом рынке, то на величину дивидендных выплат влияют только конечные результаты финансово-хозяйственной деятельности. В этой связи, для АО «Завод «Звезда» целесообразно реализовать систему мер по повышению эффективности использования производственных ресурсов и, тем самым, повысить чистую прибыль ивеличину дивидендов. 3.2. План мероприятий по оптимизации дивидендной политики АО «Завод «Звезда» Следует подчеркнуть, что эффективность деятельности производственных компаний в условиях рынка во многом зависит от выбранной стратегии их развития. Однако, как выявлено в процессе проведенного анализа, на практике в АО «Завод «Звезда» определение стратегических перспектив в большей степени носит интуитивный характер с ориентацией на текущую рыночную конъюнктуру, а не на собственные долгосрочные экономические интересы. При этом планирование осуществляется эпизодически по мере необходимости ликвидации возникающих внутренних и внешних проблем. Анализ и разработка финансовых планов, как правило, не практикуется из-за их сложности и трудоемкости.Вместе с тем стратегическое финансовое планирование позволяет оптимизировать финансовые результаты деятельности, повысить чистую прибыль и показатели рентабельности, эффективно управлять денежными потоками, капиталом и инвестициями (рис.5).  Рисунок 5. Направления финансовой стратегии АО «Завод «Звезда» Как показало проведенное исследование, в настоящее время основной проблемой АО Завод «Звезда» является нестабильность получаемой чистой прибыли и снижение размера дивидендов. В этой связи предлагается план мероприятий по совершенствованию дивидендной политики завода в современных условиях хозяйствования. При разработке новой дивидендной политики АО Завод «Звезда» основное внимание следует уделитьприоритетным направлениям деятельности завода в сложившейся в России экономической обстановке – прежде всего, повышению инвестиционной активности компании и выходу на новые рынки сбыта.В свою очередьинвестирование может осуществляться за счет чистой прибыли.Однако нельзя извлекать средства из чистой прибыли, не затрагиваяинтересов тех акционеров, которые заинтересованы в получениидивидендов, другими словами, нацелены лишь на собственноеобогащение. Стоит также отметить, что в период расширения деятельностиинвестиционная привлекательность компаний падает и рассчитывать вэтом случае она может только на собственные силы. Значит, чтобыпредприятие смогло осуществлять свою деятельность в будущем,получать доходы и быть конкурентоспособным, акционерам следуетна некоторое время смириться с тем, что величина получаемых имидивидендов сократится в несколько раз, а то и вовсе прекратится. Следует заметить, что рекомендуемая дивидендная политика болеевсего соответствует целям АО Завод «Звезда» и называется консервативной (поостаточной политике дивидендных выплат), согласно которойдивиденды будут выплачиваться акционерам лишь в том случае, еслиостанутся средства после вложения чистой прибыли в инвестируемоенаправление предприятия. Преимущества от применения новой дивидендной политикиАО Завод «Звезда»: –развитие предприятия, обеспечение его финансовойустойчивости; – заинтересованность инвесторов в случае выгодного вложенияв перспективные направления; – ростконкурентоспособности. Недостатки предлагаемой дивидендной политики: – акционерам придется отказаться от получения дивидендов на 1-2 года; – в инвестиционных целях, возможно, придется воспользоватьсязаемными средствами (долгосрочный кредит на 36 мес.). Риски, присущие новому направлению деятельности в процессевнедрения новой дивидендной политики: 1. ошибочность выбора инвестиционного направления; 2. конкурентная среда на рынке; 3. несогласованность действий акционеров компании; 4. низкий запас прочности компании. Таким образом, построение эффективной дивидендной политикидолжно быть, прежде всего, основано на достижении взаимногосогласия всеми акционерами, оценки возможных рисков, доходностипроекта, наличии плана выхода на рынок, осознании целей, задач инеобходимости выбора направления развития компании. Также новая дивидендная политика должна удовлетворять нетолько потребностям предприятия в ресурсах, но и бытьпривлекательной для самих акционеров, именно с этой целью прибыльв основной своей массе будет направлена на развитие бизнеса втечение ближайших 1-3 лет. Если существенных улучшений не будетпрослеживаться, то возникнет необходимость изменять не тольконаправления деятельности компании, но и саму дивиденднуюполитику, а также подвергать тщательному анализу всеуправленческие решения. То есть при выборе данной дивидендной политики будетоцениваться эффективность работы управленческого персонала,правильный выбор стратегии развития компаний и количествополучаемой прибыли (рентабельность новых направлений). Если, какотмечалось выше, существенных изменений это не принесет, торекомендуется сменить тип дивидендной политики с консервативной на агрессивную, т.е. около 30 % прибыли направлять на выплатудивидендов. Распределение дивидендов АО Завод «Звезда» в 2013-2016 гг. было основано на методе постоянного процентного распределения прибыли: дивиденды составляли от 40% до 50% чистой прибыли. Переход к консервативной дивидендной политике предусматривает сокращение дивидендов и направление этих средств на развитие завода. Таким образом, величина дивидендов, выплачиваемых по акциям впоследующие 3 года, составит незначительную величину – не более 10%. В дальнейшем, после стабилизации прибыли, рекомендуетсяизменить дивидендную политику, поставить получение дивидендовакционерами в процентную зависимость от чистой прибыли обществ вразмере 10–20 %. Оставшиеся 80-90% рекомендуется направлять наразвитие бизнеса (обновление материально-технической базы, ведение социальной политики ит.д.), поскольку приток средств инвесторов позволит увеличиватьтемпы технического развития предприятия. Понятно, что чем больше предприятие приносит прибыли, темболее привлекательным со стороны инвесторов оно выглядит, но,однако не стоит забывать, что оно выглядит привлекательным, еслииспользует дивидендную политику, позволяющую получатьстабильный доход ее акционерам. Если же предприятие всю прибыль (или большую ее часть)направляет на расширение деятельности или покрывает свои убытки втечение длительного времени, то совершенно ясно, что инвестироватьдеятельность такой компании становится невыгодным, поэтому великриск того, что акционеры начнут продавать свои акции. Поэтому ценана них резко упадет. ЗАКЛЮЧЕНИЕ В первой главе рассмотрены роль и место дивидендной политики в системе управления акционерным обществом. Исследования в области дивидендной политики за рубежом показывают, что установление некоего ориентировочного процента ожидаемых дивидендных выплат все же желательно, поскольку «большинство менеджеров сознательно или бессознательно придерживаются долговременного нормативного коэффициента дивидендных выплат» и большинство инвесторов ожидают от эмитентов того же. Практическое использование теорий дивидендной политики позволяет выделить три основных подхода к формированию дивидендной политики компании – консервативный, умеренный и агрессивный. При этом каждому типу дивидендной политики компании будут соответствовать и определенные методики дивидендных выплат. На основе проведенного исследования мы можем выделить следующие особенности дивидендной политики российских акционерных обществ: 1.В России в целом сложилась практика низких дивидендных выплат, даже по сравнению с другими развивающимися рынками. Российские компании в среднем направляют на выплату дивидендов 10–20% чистой прибыли, в то время как в мировой практике эта величина достигает 40%.Следует также отметить, что немногим менее половины российских открытых акционерных обществ вообще не выплачивают дивиденды. 2.Дивидендная доходность привилегированных акций российских эмитентов выше аналогичного показателя по обыкновенным акциям, что нетипично для классической теории рынка ценных бумаг в плане соотношенияриска и доходности. 3. При сравнении дивидендных выплат российских госкомпаний с зарубежными мы можем видеть, что уровень дивидендов в России также существенно ниже. 4. Положения о дивидендной политике были разработаны и приняты крупнейшими российскими эмитентами в последнее десятилетие, а некоторыми – лишь в последние два-три года. В 1990-х гг. дивидендной политике эмитенты должного внимания в принципе не уделяли. Также многие, однако далеко не все компании приняли кодексы корпоративного управления. При этом выплата дивидендов, как правило, не рассматривается российскими эмитентами как механизм повышения инвестиционной привлекательности и изменения рыночной стоимости компании, а воспринимается скорее как возможность повышения корпоративного имиджа. 5. Многие эмитенты не фиксируют в своих положениях о дивидендной политике размер дивидендов. Вероятно, данный факт объясняется неуверенностью в будущих доходах, что, в свою очередь, вызвано нестабильностью экономической и геополитической ситуации. 6. Российские компании применяют различные методики дивидендных выплат – от методики выплаты дивидендов по остаточному принципу, соответствующей консервативному типу дивидендной политики, до методики постоянного процентного распределения прибыли согласно агрессивному типу дивидендной политики. 7. Отраслевая принадлежность акционерных обществ оказывает непосредственное влияние на величину дивидендов. Наибольшая доля дивидендных выплат в России приходится на нефтегазовую и металлургическую отрасли, в то время как в США, например, доминируют телекоммуникационный и коммунальный секторы экономики. 8. Российские миноритарии, в отличие от их зарубежных коллег, проявляют слабую или явно недостаточную активность в плане защиты собственных прав. Логично ожидать, что активизация миноритарных акционеров — вопрос совершенствования правоприменения в недалеком будущем. 9. Акции российских эмитентов в основном приобретаются инвесторами в расчете на рост курсовой стоимости. Дивидендная доходность играет второстепенную роль в ориентации инвесторов на российском фондовом рынке. Выявленные особенности российского рынка типичны для рынка развивающегося. В последние годы мы можем наблюдать пристальное внимание к выплате дивидендов как стороны российских эмитентов и инвесторов, так и законодателей, что позволяет говорить о развитии дивидендной культуры российского рынка ценных бумаг в целом. Можно выделить следующие две группы факторов, определяющих формирование дивидендной политики российских компаний: 1) внешние факторы (требования законодательства; система налогообложения); 2) внутренние факторы (принятые обязательства, касающиеся дивидендных выплат; потребность компании в финансовых ресурсах; инвестиционные предпочтения мажоритарных акционеров). Во второй главе по данным объекта исследования выполнен анализ дивидендной политики акционерного общества. АО Завод «Звезда» имеет основной специализацией выпуск изделий электронной техники. Специализация предприятия в производстве данных изделий электронной техники устойчива в течение 20 лет. Рынок сбыта и потребители продукции постоянны в течение последних 10-15 лет и за многие годы работы налажены стабильные взаимовыгодные контакты со многими предприятиями России. Приоритетными направлениями в развитии предприятия на ближайшие годы является наращивание объемов производства выпускаемой продукции, а также освоение новых видов продукции, имеющихся на производственной базе завода, таких, как трансформаторы питания для бытовой радиоаппаратуры, трансформаторов для электронных счетчиков, разработка и освоение нового поколения программных переключателей. Можно отметить, что, несмотря на кризисные явления в экономике, экономический потенциал АО Завод «Звезда» в 2013-2016 гг. только наращивался, однако основным драйвером этого явилось не повышение эффективности финансово-хозяйственной деятельности, а факторы экстенсивного характера. Для снижения хозяйственных рисков и дальнейшего увеличения прибыли предприятию необходимо систематически находить внутренние резервы роста прибыльности за счет оптимизации управления доходами и расходами. В АО Завод «Звезда» непосредственно формированием финансовых результатов занимается Отдел бухгалтерского и налогового учета и отчетности, возглавляемого главным бухгалтером. Текущее планирование прибыли, выявление резервов ее роста, а также направлений использования также вменены в обязанности данного отдела. Анализ динамики и структуры доходов и расходов, как базы формирования прибыли АО Завод Звезда», показал, что: за 2013-2016 гг. темп прироста себестоимости продукции и услуг был ниже темпа прироста выручки от продаж, что положительно сказалось на размере валовой прибыли и прибыли от продаж; большая часть прибыли генерируется в процессе основной деятельности – свыше 93%, и имеется тенденция к росту показателя; удельный вес себестоимости реализованной продукции в выручке от продаж повысился: в 2013 г. составил 87,1%, в 2014 г. – 89,3%, в 2015 г. – 88,9%, а в 2016 г. – 87,7%; в 2013 г. сумма прочих доходов значительно превышала сумму прочих расходов, а в 2014-2016 гг. на фоне резкого сокращения прочих доходов ситуация изменилась на противоположную; чистая прибыль предприятия в целом стабильна – за 4 года она составила почти 46 млн. руб., что позитивно характеризует финансово-хозяйственную деятельность. Алгоритм распределения прибыли завода следующий: 1. уплачивается в бюджет налог на прибыль; 2. производятся отчисления в резервный фонд; 3. образуются фонды и резервы, предусмотренные учредительными документами завода; 4. утверждаются и затем выплачиваются дивиденды акционерам. В целом, следует отметить рациональность дивидендной политики АО Завод «Звезда», когда большая часть чистой прибыли не распределяется и остается в распоряжении у организации. Это позволяет развивать как производство, так и социальную сферу завода. Проведенные расчеты наглядно показывают, что АО Завод «Звезда» располагает достаточными резервами увеличения прибыли от продаж и прежде всего за счет снижения себестоимости продаж и дальнейшего наращения объемов реализации. По итогам проведенного исследования дивидендной политики АО Завод «Звезда» можно сделать следующий вывод. За анализируемый период 2013-2016 гг. наблюдается рост объема продаж продукции и работ в натуральном и стоимостном исчислении, рост размеров получаемой прибыли от продаж, при этом чистая прибыль увеличивается медленнее, и как следствие, снижаются конечные результаты эффективности деятельности – показатели рентабельности, а, следовательно, и дивиденды С целью повышения дальнейшей результативности финансово-хозяйственной деятельности необходимо определить потенциальные резервы роста чистой прибыли и рентабельности организации. Согласно расчетам, проведенным в третьей главе, прирост чистой прибыли предприятия при условии неизменности сальдо прочих доходов и расходов составит величину, равную прибыли от продаж, уменьшенную на сумму налога ни прибыль, почти 7 млн. руб. Расчеты показывают, что за счет влияния факторов на изменение уровня рентабельности продаж показатель возрастет на 3,3 процентных пункта до 10,83%. Анализ изменения рентабельности производственной деятельности показал, что организация имеет резерв роста данного показателя в размере 4,36 процентных пункта. Так как АО «Завод «Звезда» является непубличным акционерным обществом, чьи акции не котируются на фондовом рынке, то на величину дивидендных выплат влияют только конечные результаты финансово-хозяйственной деятельности. В этой связи, для АО «Завод «Звезда» целесообразно реализовать систему мер по повышению эффективности использования производственных ресурсов и, тем самым, повысить чистую прибыль ивеличину дивидендов. Как показало проведенное исследование, в настоящее время основной проблемой АО Завод «Звезда» является нестабильность получаемой чистой прибыли и снижение размера дивидендов. В этой связи предлагается план мероприятий по совершенствованию дивидендной политики завода в современных условиях хозяйствования. При разработке новой дивидендной политики АО Завод «Звезда» основное внимание следует уделитьприоритетным направлениям деятельности завода в сложившейся в России экономической обстановке – прежде всего, повышению инвестиционной активности компании и выходу на новые рынки сбыта. Распределение дивидендов АО Завод «Звезда» в 2013-2016 гг. было основано на методе постоянного процентного распределения прибыли: дивиденды составляли от 40% до 50% чистой прибыли. Переход к консервативной дивидендной политике предусматривает сокращение дивидендов и направление этих средств на развитие завода. Таким образом, величина дивидендов, выплачиваемых по акциям впоследующие 3 года, составит незначительную величину – не более 10%.В дальнейшем, после стабилизации прибыли, рекомендуетсяизменить дивидендную политику, поставить получение дивидендовакционерами в процентную зависимость от чистой прибыли обществ вразмере 10–20 %. Оставшиеся 80-90% рекомендуется направлять наразвитие бизнеса (обновление материально-технической базы, ведение социальной политики ит.д.), поскольку приток средств инвесторов позволит увеличиватьтемпы технического развития предприятия. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ |