Макроэкономика - ответы на вопросы к экзамену - теория. Полная модель кругооборота расходов и доходов для открытой экономики

Скачать 1.42 Mb. Скачать 1.42 Mb.

|

Мультипликативное расширение банковских депозитов. Денежный мультипликаторРегулирующий потенциал центрального банка ограничен. Рыночное хозяйство устроено так. что центральный банк не полностью контролирует движение денежной массы. Дело в том, что в обращении находятся не только деньги, выпущенные центральным банком, но и деньги, "выработанные" коммерческими банками (прежде всего банковские чеки). Допустим, клиент положил в банк 5 млн. руб., получив соответствующую чековую книжку. Купив в магазине велосипед, он оплатил его чеком. Продавец велосипеда не несет чек в банк, обменивая его на рубли, а оплачивает им свои покупки. Банк, забрав 5 млн. руб., отдает их взаймы; если норма обязательных резервов составляет 20%, то кредит составляет 4 млн. руб. И это возможно, хотя на 5 млн. руб. "деньги" банком уже выданы в виде чековой книжки. Далее, получатель кредита в 4 млн. руб. может отнести их в другой банк и получить взамен чековую книжку на 4 млн. руб. Этот банк, в свою очередь, может выдать кредит на 3,2 млн. руб. и т.п. Вывод: первоначально "брошенные" центральном банком в обращение денежные купюры мультипликативно возрастают за счет денег, "производимых" коммерческими банками, причем во многом независимо от желания правительства. Поэтому государство, не будучи в состоянии прямо определять параметры денежного предложения, может лишь косвенными методами придавать денежной массе нужное направление. Одним из таких косвенных инструментов является установление резервных требований, от которых, в свою очередь, зависит величина депозитного мультипликатора. Предположим теперь, что некий клиент положил в коммерческий банк 10 млн. руб. Центральный банк определил норму обязательных резервов в 10%. Остальные 9 млн. руб. коммерческий банк отдает в кредит. Получатель ссуды затем покупает товар на 9 млн. руб. Продавец этого товара отнесет вырученные деньги во второй банк, который создает дополнительно 8,1 млн. руб. и т.д. до бесконечно малой величины. В этом состоит мультипликативный эффект расширения банковских депозитов, рассчитываемый с учетом резервных требований центрального банка. Количество созданных денег при этом = 10 млн. руб. + 9 млн. руб. + 8,1 млн. руб. + ... = 10 млн. руб. (1 + 0,9 + 0,9 + 0,9 + ... ) = 10 млн. руб. ( 1 / 1-0,9 ) = 10 млн. руб. х 10 = 100 млн. руб. Депозитный мультипликатор (m) - числовой коэффициент, показывающий, во сколько раз возрастет или сократится денежная масса в результате увеличения или сокращения вкладов в банковскую систему (в широком смысле - в кредитную систему, включающую и страховые компании, пенсионные фонды и т.п.) на одну денежную единицу: m = 1/R х 100 где R - обязательная резервная норма. В нашем примере m = 1/10 х 100 = 10. Если резервная норма = 5%, то m = 20, если она = 20%, то m = 5. В общем виде связь предложения денег (Мs) c денежной базой (В) можно представить следующим образом: ΔMs = m x ΔB где ΔMs - прирост предложения денег, ΔB - прирост денежной базы, m - депозитный мультипликатор.

Пассивные операции коммерческих банков — это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса. Ресурсы коммерческих банков состоят из двух источников: собственные средства (капитал) и приравненные к нему ресурсы; привлеченные средства. Особенностью банковского бизнеса является то, что он (банк) работает преимущественно на чужом капитале. Собственный капитал обычно составляет менее 10% ресурсов коммерческого банка, привлеченные средства — более 90%. Рассмотрение пассивов банка обычно начинается с собственного капитала. Во-первых, потому, что это единственный капитал, без которого вряд ли можно начать дело в любой сфере бизнеса. Во-вторых, потому, что значение собственного капитала банка значительно выше его удельного веса в общем объеме пассивов. Собственный капитал — не только стержень, на который опирается деятельность банка с первого дня его существования, но и его «последняя линия обороны» в случае неблагоприятного стечения обстоятельств. Привлеченные средства банка составляют подавляющую часть ресурсов коммерческого банка. Проведение пассивных операций позволяет банку привлечь (получить в пользование) временно свободные финансовые ресурсы вкладчиков (кредиторов) и других клиентов. В составе пассивных операций можно выделить следующие основные группы: прием вкладов и депозитов (до востребования, срочных и др.) от юридических и физических лиц, открытие и ведение расчетных, текущих и иных подобных счетов юридических лиц; получение кредитов от коммерческих банков или Центрального банка Российской Федерации (межбанковские кредиты); эмиссия неинвестиционных ценных бумаг (депозитных сертификатов, векселей и т.п.). Активные операции коммерческого банка означают использование от своего имени привлеченных и собственных средств для получения соответствующего дохода. Основными видами активных операций банка являются: предоставление кредитов разных видов юридическим и физическим лицам на определенный срок, для разнообразных целей и на различных условиях; инвестиции в ценные бумаги (облигации, акции и пр.), выпущенные государством или иными юридическими лицами, т. е. операции с ценными бумагами от своего имени и за свой счет; осуществление инвестиционных проектов; операции типа «репо»; валютные дилинговые операции; лизинговые операции. Активные операции банков осуществляются банками в целях получения прибыли при одновременном соблюдении законодательных норм, поддержании необходимого уровня ликвидности и рациональном распределении рисков по отдельным видам операций. Необходимость соблюдения указанных требований вынуждает банки размещать часть средств во вложения, не приносящие дохода либо приносящие его в крайне ограниченном размере (наличность в кассе, средства на счетах в Центральном банке и другие виды ликвидных активов). Прибыль характеризует финансовый результат деятельности банка. Она определяется как разница между доходами и расходами банка за определенный промежуток времени. Традиционно банковская прибыль классифицируется по видам операций: прибыль от кредитных операций, от операций в иностранной валюте, с ценными бумагами, от операций по счетам клиентов, прочих операций. В укрупненном виде выделяют прибыль от операционной деятельности, от небанковских услуг и прочую прибыль. Ввиду того, что основным видом доходов банков являются процентные доходы, различают операционную прибыль (убыток), которая образуется на основе процентных доходов за минусом процентов уплаченных и прибыль от неоперационной деятельности. Следует различать балансовую и чистую прибыль. Балансовая прибыль представляет собой разницу между совокупными доходами и расходами банка. Из балансовой прибыли банк уплачивает различные платежи в бюджет и внебюджетные фонды. Оставшаяся после уплаты налогов прибыль является чистой прибылью. Она подразделяется на распределяемую прибыль (на выплату дивидендов) и капитализируемую (на увеличение капитала банка). Так от чистой прибыли производятся отчисления в уставный, резервный фонд, фонд развития банка и прочие фонды. Оценка эффективности работы банка может производиться как по совокупности показателей прибыльности, так и по показателям прибыльности отдельной операции. Важнейшие относительные показатели прибыльности банка на данный момент следующие: Прибыль на собственный (акционерный капитал) ROE = Чистая прибыль после налогообложения / собственный капитал банка Показывает уровень доходности для акционеров банка. Прибыль на единицу активов ROA = Чистая прибыль после налогообложения / Совокупные активы.

Инструменты:

Существует различие между инструментами прямого (а) и косвенного (б, в, г) регулирования. Эффективность использования косвенных инструментов регулирования тесно связана со степенью развития денежного рынка. Рассмотрим инструменты косвенного регулирования денежной системы. Обязательные резервы – это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке (формы хранения могут различаться по странам). Нормы обязательных резервов устанавливаются в процентах от объемов депозитов. Они различаются по величине в зависимости от видов вкладов (например, по срочным они ниже, чем по вкладам до востребования). В современных условиях обязательные резервы выполняют не столько функцию страхования вкладов (эту функцию выполняют специализированные финансовые институты, которым банки отчисляют определенный процент от вкладов), сколько служат для осуществления контрольных и регулирующих функций Центрального Банка, а также для межбанковских расчетов. Банки могут хранить и избыточные резервы – некоторые суммы сверх обязательных резервов, например для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако это лишает банки суммы дохода, который они могли бы получить, пуская эти деньги в оборот. Поэтому с ростом процентной ставки уровень избыточных резервов обычно снижается. Чем выше устанавливает Центральный Банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (гг) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, Центральный Банк оказывает воздействие на динамику денежного предложения. Другим инструментом кредитно-денежного регулирования является изменение учетной ставки (или ставки рефинансирования), по которой Центральный Банк выдает кредиты коммерческим банкам. Если учетная ставка повышается, то объем заимствований у Центрального Банка сокращается, а следовательно, уменьшаются и операции коммерческих банков по предоставлению ссуд. К тому же, получая более дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Волна кредитного сжатия и удорожания денег прокатывается по всей системе. Предложение денег в экономике снижается. Снижение учетной ставки действует в обратном направлении. Учетная ставка обычно бывает ниже ставки межбанковского рынка. Но получение кредита у Центрального Банка может быть сопряжено с определенными административными ограничениями. Часто Центральный Банк выступает как последний кредитор для коммерческих банков, испытывающих серьезные затруднения Краткосрочные ссуды обычно предоставляются для пополнения резервов коммерческих банков. Среднесрочные и долгосрочные ссуды Центрального Банка выдаются для особых нужд (сезонные потребности) или для выхода из тяжелого финансового положения. В отличие от межбанковского кредита ссуды Центрального Банка, попадая на резервные счета коммерческих банков, увеличивают суммарные резервы банковской системы, расширяют денежную базу и образуют основу мультипликативного изменения предложения денег. Следует заметить, однако, что объем кредитов, получаемых коммерческими банками у Центрального Банка, составляет обычно лишь незначительную долю привлекаемых ими средств. Изменение учетной ставки Центральным Банком стоит рассматривать скорее как индикатор политики Центрального Банка. Во многих развитых странах существует четкая связь между учетным процентом Центрального Банка и ставками частных банков. Например, повышение учетной ставки Центральным Банком сигнализирует о начале ограничительной кредитно-денежной политики. Вслед за этим растут ставки на рынке межбанковского кредита, а затем и ставки коммерческих банков по ссудам, предоставляемым ими небанковскому сектору. Все эти изменения происходят по цепочке достаточно быстро. Операции на открытом рынке – третий способ контроля за денежной массой. Он широко используется в странах с развитым рынком ценных бумаг и затруднен в странах, где фондовый рынок находится в стадии формирования. Этот инструмент денежного регулирования предполагает куплю-продажу Центральным Банком государственных ценных бумаг (обычно на вторичном рынке, так как деятельность Центрального Банка на первичных рынках во многих странах запрещена или ограничена законом). Чаще всего это бывают краткосрочные государственные облигации. Когда Центральный Банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете коммерческого банка в Центральном Банке для подобных операций), соответственно в банковскую систему поступают дополнительные "деньги повышенной мощности" и начинается процесс мультипликативного расширения денежной массы1. Масштабы расширения будут зависеть от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты: чем больше средств уходит в наличность, тем меньше масштаб денежной экспансии. Если Центральный Банк продает ценные бумаги, процесс протекает в обратном направлении. Таким образом, воздействуя на денежную базу через операции на открытом рынке, Центральный Банк регулирует размер денежной массы в экономике.

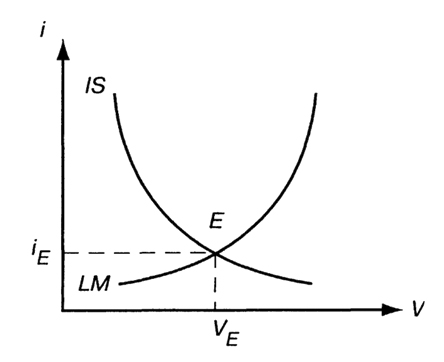

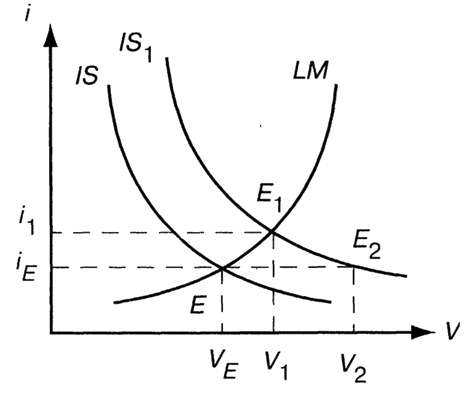

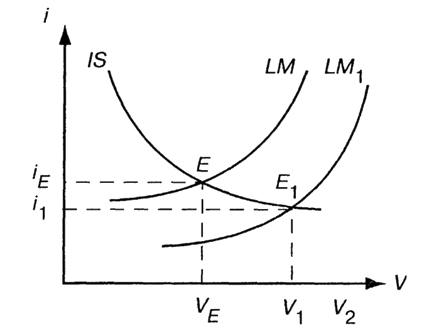

Модель IS - LM. В предыдущих рассуждениях нами получены две кривые: кривая IS характеризует равновесное состояние на товарном рынке, и кривая LM - равновесие на денежном рынке. Их следует совместить, и тогда получим график (рис. 6.4), где точка Е покажет состояние на рынке, когда товарный и денежный рынки будут находиться в равновесии. Однако под воздействием различных факторов положение этих кривых на графике может меняться. Так, кривая IS может менять свое состояние под воздействием изменения потребления, размера государственных закупок и чистых налогов, а кривая LM изменит положение под воздействием спроса на деньги и предложения денег. Поскольку, однако, модель IS-LM рассчитывалась для условий кейнсианской концепции занятости, на сдвиги кривых наибольшее воздействие будут оказывать государственные расходы и предложение денег, так как именно они выступают главным средством регулирования фискальной и денежно-кредитной политики. Поэтому рассмотрим их воздействие на сдвиги кривых подробнее. Построим график воздействия государственных расходов на кривую IS (рис. 6.5).  Рис.6.4. Модель IS - LM  Рис. 6.5. Модель IS - LM. Сдвиг кривой IS На приведенном графике (рис. 6.5) отражено предположение, что равновесие в точке Е достигалось при процентной ставке iE и объеме производства, равном VE. Но в стране сложилась ситуация, потребовавшая дополнительных государственных расходов, вызвавших рост совокупных расходов, и это привело к увеличению объема национального дохода. Это сдвигает кривую IS в положение IS1. Если бы процентная ставка осталась на прежнем уровне, равновесной оказалась бы точка Е2, а национальный доход соответствовал бы точке V2. Но этого не происходит, так как растущий национальный доход увеличивает совокупный спрос на деньги (он теперь превышает предложение), а это ведет к повышению процентной ставки. В результате национальный доход возрастает только до положения V1, которому соответствует равновесие в точке Е1 при ставке процента i1. В итоге государственные расходы сопровождаются увеличением объема национального дохода с VE до V1, но национальный доход возрастает в меньшем объеме, чем следовало ожидать. Проследим влияние предложения денег на перемещение кривой LM (рис. 6.6).  Рис. 6.6. Модель IS - LM. Сдвиг кривой LM Увеличение предложения денег приведет к снижению процентной ставки с iE до i1. Это приведет к увеличению вследствие улучшения инвестиционного климата национального дохода с VE до V1, а новой точкой равновесия станет E1. Таким образом, денежно-кредитная политика также способна обеспечить прирост национального дохода, но, как утверждают кейнсианцы, она оказывается менее действенной, чем государственные расходы.

Мировой рынок труда формируется в результате двух связных процессов - миграция рабочей силы между национальными хозяйствами и международная миграция капитала. В первом случае рабочая сила движется к капиталу, во втором случае капитал движется навстречу рабочей силе. Международная миграция рабочей силы представляет собой процесс перемещение трудовых ресурсов из одной страны в другую с целью трудоустройства на более выгодных условиях, чем в стране происхождения. Миграция рабочей силы выражается в трех понятиях: - эмиграция (выезд из страны на постоянное место жительства), - иммиграция (въезд в страну на постоянное место жительства), - репатриация (возвращение в страну происхождения ранее выехавших из нее граждан). Люди, перемещающиеся из страны в страну, подразделяются на пять категорий: - иммигрантов, легально въезжающих в страну; - нелегальных иммигрантов, у которых визы оказались просроченными; - работающих по контракту; - лиц, просящих убежище в силу тяжелого экономического положения в своей стране, а также по политическим мотивам; - беженцы. Международная миграция рабочей силы развивается по мере формирования международного разделения труда и взаимозависимости национальных экономик. Одним из условий международной миграции труда является неравномерность распределения рабочей силы между национальными хозяйствами и регионами. Важным условием международной миграции рабочей силы является разница в уровнях оплаты труда и в уровнях жизни в отдельных странах и регионах. Как правило, потоки рабочей силы двигаются из стран с низким уровнем жизни в страны с более высоким уровнем (например, потоки из Мексики в СА, из стран Восточной Европы в страны Западной Европы, из азиатских стран в Японию). Среди негативных последствий трудовой миграции следует назвать:

в XX веке Менее развитые страны порождали поток эмигрантов в капиталоэкспортирующие индустриальные страны. В индустриальных странах существует потребность в иммигрантах высокой квалификации. Благодаря иммиграции экономятся средства на подготовку специалистов. Этот процесс получил название «утечка мозгов» (например, массовая «утечка мозгов» в России наблюдалась в 90-ые годы, основные направления которой были: США, Израиль). Индустриальные страны предъявляют спрос и на неквалифицированный труд. Тяжелые, грязные, не престижные виды работ возлагаются на иммигрантов. На конвейерных линиях автосборочных заводов в Западной Европе, как правило, работают иммигранты, так как местные жители не хотят заниматься этим видом труда. Таким образом, центрами притяжения иностранных рабочих и специалистов в последние годы стали США (в 80-ые годы в страну въехало 6 млн. легальных и 2 млн. нелегальных иммигрантов), Германия, Франция, Великобритания, Израиль, Австралия, нефтедобывающие страны Ближнего Востока и Персидского залива. В современном мире разделение труда между индустриальными и менее развитыми странами постоянно изменяется. Трудоемкие операции, не требующие высокого уровня квалификации, могут перемещаться на периферию, для чего в менее развитые страны перемещается капитал. Вывоз капитала создает в принимающих странах дополнительные рабочие места и в некоторой мере противодействует иммиграции рабочей силы. Выход России на международный рынок труда ограничивается рядом обстоятельств. Более высокий уровень жизни в промышленно развитых странах и более высокая оплата труда постоянно увеличивают количество желающих выехать на работу. Но возникают противодействующие факторы: языковой барьер, непризнание большинством стран мира отечественных дипломов о высшем образовании, в целом невысокая квалификация рабочих и служащих. Социально-экономические аспекты международной трудовой миграции можно рассматривать с трех точек зрения: мигранта, страны выбытия и страны прибытия. Общеизвестно, что экономический интерес мигрантов состоит в повышении своего жизненного уровня в стране прибытия. Страны в зависимости от разных факторов могут быть заинтересованы как в иммиграции, так и в эмиграции. Эмиграционный интерес, как правило, имеют развивающиеся страны, где весьма сложная демографическая ситуация и относительно низкий уровень жизни. Интересы всех трех субъектов могут совпадать или противоречить друг другу.

Основы теории международной торговли были заложены в конце XVIII ? начале XIX в. выдающимися английскими экономистами А. Смитом и Д. Рикардо. А. Смит в своей книге «Исследование о природе и причинах богатства народов» (1776 г.) сформулировал теорию абсолютного преимущества. Согласно теории абсолютного преимущества большую выгоду можно получить, если каждая страна будет специализироваться на производстве того товара, по которому она обладает исключительным (абсолютным) преимуществом. Например, если есть более плодородные земли, благоприятные месторождения природных ресурсов или местоположение страны. Д. Рикардо, биржевой маклер, собственными силами составивший миллионное состояние, в 1817 г. обосновал теорию сравнительного преимущества, или сравнительных издержек производства, впоследствии получившую широкую известность. Согласно теории сравнительных издержек каждая страна может извлечь огромную выгоду, специализируясь на тех товарах, в производстве которых она обладает сравнительным преимуществом (наибольшей относительной эффективностью). Конкретно это означает, что производственные возможности разных стран сильно отличаются друг от друга. Если даже случается так, что две страны могут производить одни и те же товары, то каждая из них без труда обнаружит, что ей выгоднее сосредоточить свои усилия на производстве каких-то определенных товаров и торговать ими в обмен на другие товары. Сравнение ситуаций абсолютного преимущества и сравнительного преимущества позволяет сделать важный вывод: в обоих случаях выигрыш от торговли проистекает из того, что соотношения издержек в разных странах различны. Из этого вывода следует, что страна максимизирует свой выигрыш от внешней торговли, если полностью специализируется на производстве продукта, по которому она обладает сравнительным преимуществом. В смешанной экономике, базирующейся на теории неоклассического синтеза, мобилизующего современные теории кредитно-денежной и фискальной политики в целях ликвидации хронических спадов и инфляции, классическая теория сравнительного преимущества вновь приобретает общественное значение. Нация, игнорирующая принцип сравнительного преимущества, может поплатиться за это «дорогой ценой» ? снижением жизненного уровня и замедлением потенциальных темпов экономического роста.

|