Макроэкономика - ответы на вопросы к экзамену - теория. Полная модель кругооборота расходов и доходов для открытой экономики

Скачать 1.42 Mb. Скачать 1.42 Mb.

|

Проблема балансирования государственного бюджета.Существуют три подхода к данной проблеме.1. Бюджет, балансируемый ежегодно. Сальдо доходов и расходов в общей сложности равняется нулю. Секвестр — процесс приведения расходов к величине соответствующих поступлений в государственный бюджет. С одной стороны, эта мера предотвращает возможность появления бюджетного дефицита, а с другой — с сокращением госрасходов сокращаются доходы некоторых групп населения: заработная плата, льготы налогообложения, трансфертные платежи и т.п. 2. Недостатком такого подхода является то, что попытки сбалансировать бюджет приводят к колебаниям национального дохода. В условиях кризиса и дефицитности госбюджета правительство начнет сокращать расходы и увеличивать налоговую ставку, что усилит спад. При подъеме в экономике в качестве предотвращения дефицита нужно повышать расходы и снижать налоги. Однако это способствует возникновению инфляции. Возникает противоречие, в результате которого становится понятно, что ежегодное балансирование бюджета препятствует действию экономических стабилизаторов. 1. Бюджет, балансируемый на циклической основе. Суть заключена в том, чтобы сбалансировать бюджет в пределах одного цикла (один раз за несколько лет). При рецессии, несомненно, возникнет бюджетный дефицит, но он будет компенсироваться бюджетными излишками, которые были получены во время экономического подъема. 2. Функциональный подход к балансированию бюджета. Сторонники этого подхода интересуются вопросом, какова задача макроэкономической политики: балансирование бюджета или экономики. Если балансирование экономики, то достижение этой цели будет сопровождаться накоплением бюджетных дефицитов и, следовательно, государственного долга. Во многих странах разрабатываются принципы и правила фискальной политики, которые способны ограничить дискреционную политику. Основными типами правил в настоящее время являются: 1) сбалансированность бюджета, правила его дефицита: а) баланс между совокупными доходами и расходами; б) баланс между доходами и расходами, отрегулированными в зависимости от фазы экономического цикла; в) баланс между доходами и расходами текущих операций; 2) правила предоставления займов: а) нельзя осуществлять государственные займы из внутренних источников; б) нельзя брать займы у Центрального банка страны, но можно у коммерческих банков и населения; 3) правила, касающиеся долга и резерва: а) общие государственные обязательства ограничиваются долей ВНП; б) размер внебюджетных фондов социальной сферы определяется ежегодными отчислениями из государственного бюджета.

Внебюджетные фонды: 1) социальные:

2) социально-экономические:

3) фонды федерального уровня и региональные фонды. Ряд внебюджетных фондов (государственные социальные, отраслевые, фонды поддержки предпринимательства, науки и т.д.) – это фонды федерального уровня. Доходы этих фондов сопоставимы с двумя третями доходной части федерального бюджета. Таким образом, наряду и параллельно с федеральным бюджетом в России функционирует сопоставимая с ним по масштабам система внебюджетных фондов. На региональном уровне формируются внебюджетные фонды субъектов РФ, местные муниципальные фонды. В России эффективное управление финансовыми средствами на социальное страхование призваны обеспечивать внебюджетные социальные фонды (ВСФ): Пенсионный фонд Российской Федерации (ПФ); Фонд социального страхования (ФСС); Федеральный фонд обязательного медицинского страхования (ФМС), включающий в свой состав территориальные ФМС регионов – субъектов Российской Федерации; Государственный фонд занятости населения (ГФЗН); республиканский (федеральный) фонд социальной поддержки населения. Внебюджетные социальные фонды являются финансовыми учреждениями при Правительстве РФ и формируются в основном за счет средств работодателей, а также бюджета и, в незначительной части, – индивидуальных платежей. Определенная часть затрат, по существу связанная с компенсацией рисков, финансируется и через федеральный бюджет по разделу "Социальная политика". Определенную и все возрастающую долю страховых платежей осуществляют сами граждане через негосударственные фонды. Основной объем средств, направляемых на социальное страхование, расходуется по линии пенсионного обеспечения, выплат пособий по временной нетрудоспособности и родам, санаторно-курортного лечения и на реабилитацию граждан. Крупнейшая статья расходов социального страхования – выплата пенсий. Можно выделить следующие основные виды пенсий в РФ: Важнейшие источники пенсионного обеспечения: собственные доходы Пенсионного фонда РФ и ассигнования из федерального бюджета (в части финансирования военнослужащих и их семей, а также социальных пенсий). Сложную природу имеют страховые взносы по обязательному медицинскому страхованию. С одной стороны, они сохраняют все признаки социального страхования – служат компенсации социальных рисков, возникающих в связи с утратой трудоспособности. С другой стороны, эти страховые взносы реально используются главным образом на поддержание учреждений здравоохранения и фактически обеспечивают воспроизводство базовых социальных гарантий для граждан страны. Пособия по безработице являются формой страхования социальных рисков по случаю утраты работы. Однако основная часть выплат пособий по существу направляется на поддержание уровня доходов безработных или на социальные субсидии населению и, следовательно, по конкретному назначению может рассматриваться в рамках социальной помощи. В целом ряде российских регионов широко используются возможности по формированию и использованию внебюджетных фондов субъектов РФ. Число таких фондов значительно варьируется по регионам. Волгоградской области – 10, в Москве в 1999 г. насчитывалось свыше 20 фондов. Большинство внебюджетных фондов субъектов РФ не являлись юридическими лицами, а существовали в виде субсчетов, контролируемых соответствующими департаментами регионального правительства. Среди наиболее крупных фондов Москвы можно выделить внебюджетный жилищно-инвестиционный фонд, внебюджетный фонд финансовых ресурсов для социальной защиты населения Москвы, фонд финансовой поддержки промышленности г. Москвы, фонд развития культуры и искусства и т.д. Общей линией развития этой группы внебюджетных фондов является их последовательная консолидация в субфедеральные бюджеты. Бюджетным кодексом РФ предусматривается формирование лишь государственных внебюджетных фондов, а также целевых бюджетных фондов.

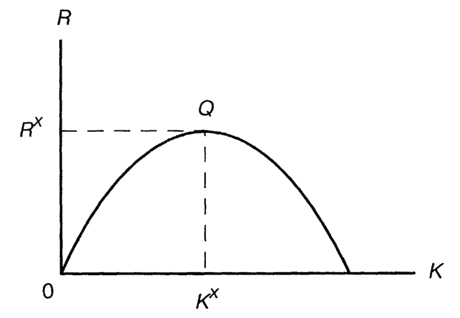

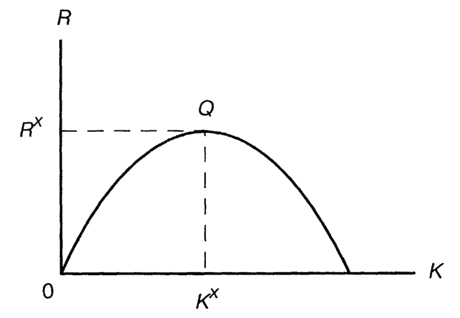

Налог как экономическая категория выражает постоянно существующие (возобновляющиеся) экономические отношения между государством, с одной стороны, и физическими и юридическими лицами, с другой стороны, возникающие в процессе перераспределения вновь созданного продукта и отчуждения в обязательном порядке части его стоимости в распоряжение государства. Налоги выполняют три важнейшие функции: фискальную (распределительную), регулирующую и социальную. Фискальная функция обеспечивает поступление средств в государственную казну, которые сосредоточиваются в бюджетной системе и внебюджетных фондах и используются для финансирования государственных расходов. Регулирующая функция осуществляется через систему дифференцированных налоговых льгот. Она может быть направлена, во-первых, на стимулирование либо сдерживание развития отдельных отраслей и видов деятельности. В этом случае налоги регулируют предложение продукции (услуг). Во-вторых, с помощью системы налогов государство может сокращать либо увеличивать совокупный спрос. Социальная функция налогов направлена на сглаживание неравенства между доходами различных социальных групп населения и реализуется посредством дифференцированного налогообложения. выделяют еще и контрольную функцию налогов, которая позволяет количественно отразить налоговые поступления и сопоставить их с потребностями государства в финансовых средствах. Элементы налогообложения. Налоговая ставка - это выраженная в процентах доля дохода (прибыли или имущества), которая в соответствии с законодательством подлежит отчислению в государственный бюджет в виде налога. Она устанавливается на основе прогрессивной шкалы: с возрастанием суммы дохода увеличивается и доля отчисления в бюджет. Увеличение или уменьшение налоговых ставок должно рассматриваться как тенденция, рассчитанная на определенный срок, ибо увеличение, например, налоговой ставки сопровождается ростом экономической мощи государства, но, поскольку оно вызывает падение деловой активности, через определенное время оно приведет к относительному снижению доходности государства. В свою очередь, уменьшение налоговых ставок вызовет рост деловой активности производства, но на определенном этапе экономические проблемы предприятий вступят в противоречие с социальными проблемами, вызывая снижение темпов экономического роста. Таким образом, налоговые ставки должны служить своеобразным барометром экономического развития производства. Подобная зависимость имеет графическое выражение, получившее название "кривая Лаффера"  Рис. 5.1. Кривая Лаффера: K - налоговая ставка на доходы; R - сумма налоговых поступлений; Кx - налоговая ставка, обеспечивающая наибольшую сумму поступлений; Q - пороговое значение в динамике кривой Кривая, изображенная на графике, показывает, что увеличение налоговой ставки (К) на определенном участке сопровождается увеличением суммы налоговых поступлений, но по достижении определенной границы (Q) кривая начинает падать, означая, что дальнейшее повышение ставки налога будет приводить к сокращению суммы налоговых поступлений. Предприниматели в этой ситуации оказываются незаинтересованными в наращивании объемов своего производства. На кривой Лаффера очень четко просматривается регулирующая функция. Аккумулирующая функция обеспечивается посредством разработки и применения налоговой сетки. Налоговая сетка представляет собой систему показателей долевого налогового отчисления от доходов предприятий, выраженных в процентах и поступающих государству, в зависимости от величины их доходов или прибылей. Она выступает как система прогрессивного обложения, при которой ставки отчислений возрастают с увеличением доходов. На величину налоговых поступлений оказывает воздействие не только размер налоговых ставок, но и сумма дохода, с которой ведется отчисление налога. Т.е. Налоговая база - это тот размер имущества, который подлежит налогообложению. Налоговая база может ограничиваться, в таком случае речь идет о льготах, предоставляемых различным категориям налогоплательщиков. Льготы могут предоставляться в различной форме. Иногда это происходит в виде установления для определенной категории физических или юридических лиц более низких процентных налоговых ставок. Такая практика широко используется в сфере малого бизнеса. Льготы обычно предоставляются предприятиям, использующим труд инвалидов, а также вновь открываемым производствам в течение определенного срока. Льготы физическим лицам предоставляются с учетом возраста, инвалидности или вредных условий труда. Исчисление налога означает применение налоговой ставки к налоговой базе (облагаемому доходу). Виды налогов. Для характеристики структуры налогов может быть использована налоговая классификация. В соответствии с ее принципами могут быть выделены следующие структурные деления налогов. В зависимости от объекта налогообложения – прямые и косвенные; от уровня взимания (звена бюджетной системы) – федеральные, региональные и местные; от субъекта уплаты – с физических и юридических лиц; от целевого назначения – общие (без функциональной привязки к конкретным расходам бюджета) и целевые; от источника уплаты – с доходов, прибыли и выручки от реализации (продаж); от способа изъятия – у источника и с налоговой декларации. При необходимости каждая налоговая группа может быть детализирована по тем или иным признакам. Например, в составе прямых налогов могут быть выделены подоходные, поимущественные, ресурсные (рентные); в составе косвенных – акцизы, которые, в свою очередь, подразделяются на индивидуальные – для отдельных видов и товарных групп и универсальные и т.д. Прямые отчисляются непосредственно с доходов или имущества, а косвенные закладываются как надбавка к цене и оплачиваются потребителем.Прямые:налог на прибыль (доход) организаций; налог на доходы от капитала; подоходный налог с физических лиц; налог на пользование недрами; налог на воспроизводство минерально-сырьевой базы; налог на дополнительный доход от добычи углеводородов; лесной налог; водный налог; транспортный налог; налог на имущество организаций; налог на недвижимость; земельный налог; налог на имущество физических лиц; налог на наследование или дарение.косвенные: акцизы, пошлины и фискальные налоги. Налоговый мультипликатор. Если налоги возрастают, это ведет к снижению реальных доходов населения и, естественно, к сокращению совокупного спроса. Но если падает совокупный спрос, будет сокращаться ВНП. Значит, под воздействием налогов сокращается прежде всего располагаемый доход населения. Поскольку сбережения связаны с инвестициями, а потребление - с совокупным спросом, мы видим, что налоги также ведут к мультипликационному эффекту, только, в отличие от государственных расходов, они имеют меньший эффект. К тому же действуют они в противоположных направлениях: государственные расходы расширяют совокупный спрос, а налоги его ограничивают. Сокращение спроса через налоги приводит к уменьшению ВНП. Чтобы компенсировать падение ВНП, необходимо увеличивать сумму государственных расходов. Мультипликатор налогов меньше мультипликатора государственных расходов, но на какую величину? На величину предельной склонности к потреблению (МРС). Это происходит потому, что государственные расходы оказывают прямое воздействие на ВНП, в то время как сокращение налогов частью отражается на потреблении, а частью - на сбережениях. Именно поэтому мультипликатор государственных расходов больше мультипликатора налогов. Формула мультипликатора налогов записывается так: В регулировании национальной экономики он также играет большую роль.

Принципы налогообложения.

В зарубежных странах используется такой показатель уровня налогообложения, как «эластичность налоговой системы». Согласно ему,ставки налогов должны быть столь высокими, чтобы предотвратить инфляцию, но в то же время столь низкими, чтобы обеспечить развитие производства. Эластичность налоговой системы заключается в том, что ежегодно в соответствии с изменениями политической и экономической конъюктуры законодательно уточняются ставки налогов. Математически точно определить величину оптимальной ставки налога сложно, но есть 3 признака,по которым можно судить, превышена ли критическая точка налогообложения: А) если при очередном повышении налоговой ставки поступления в бюджет растут непропорционально медленно или сокращаются; Б)если снижаются темпы экономического роста, уменьшаются инвестиции, ухудшается положение населения; В)если растет «теневая» экономика – скрытое и явное уклонение от уплаты налогов. Все это свидетельствует об отрицательном воздействии налогов на экономику. Исследуя связь между величиной налоговой ставки и поступлением налогов в бюджет американский экономист Артур Лаффер показал, что повышение налогов может привести к снижению поступлений в бюджет. Смысл кривой в том, что снижение предельных ставок и вообще налогов обладает мощным стимулом воздействия на производство. При сокращении ставок база налогообложения в конечном счете увеличивается (выпускается больше продукции, доходы людей растут, растут налоги). Это происходит не сразу. Но расширение базы налогообложения способно компенсировать потери в поступлениях налогов, вызванные снижением налоговых ставок. Как известно, снижение налогов явилось составным элементом программы Р.Рейгана.  |