Маркетинг - Р.Б. Ноздрева, Г.Д. Крылова. Практикум по маркетингу учебное пособие

Скачать 8.29 Mb. Скачать 8.29 Mb.

|

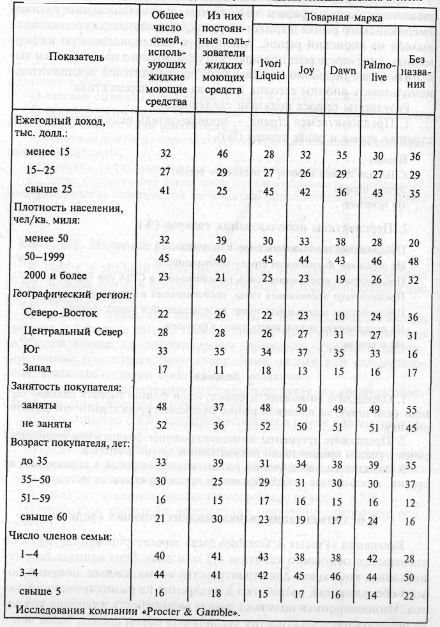

2.6. Сегментация рынка жидких моющих средствКомпания «Procter & Gamble» была зарегистрирована в 1890 г. со стоимостью основного капитала 4,5 млн долл. Этот капитал был использован компанией для строительства новых заводов, покупки нового оборудования, разработки и внедрения на рынок новых продуктов. Инновационная политика давала возможность в течение каждого последующего десятилетия увеличивать объем продаж более чем в2 раза в основном за счет новых товаров. К началу 80-х годов XX в. продукцию компании знали более чем в 20 странах мира, однако 70% продаж приходилось на США. Среди американских семей 95% пользуются одним или более продуктами «Procter & Gamble», что характеризует глубокое проникновение компании на рынок. Успехи компании, согласно высказываниям ее специалистов, объясняются высоким уровнем менеджмента и маркетинга, талантливыми и преданными сотрудниками, конкурентоспособной, постоянно обновляемой продукцией, серьезным анализом, предшествующим принятию любого решения. Примером такого подхода являются приведенные результаты исследования потребителей жидких моющих средств этой компании на рынке США для принятия соответствующих управленческих решений (табл. 2.6.1). Таблица 2.6.1. Результаты исследования рынка жидких моющих средств в США*  Задания1. Разработайте целевой сегмент пользователей жидких моющих средств и дайте его характеристику по демографическим признакам. 2. Определите и охарактеризуйте целевые сегменты потребителей отдельных марочных и безмарочных жидких моющих средств. 3. Какие марки Вы позиционируете как товар высокой ценностной значимости и на какие сегменты покупателей (с учетом их платежеспособности) будут рассчитаны их продажи? 4. Предложите марку жидких моющих средств, предназначенную для молодых семей независимо от уровня их доходов. 5. Аргументируйте целесообразность рекламирования марочных жидких моющих средств в Северо-Восточном регионе. 2.7. Изучение российского рынка с целью позиционирования товараЯпонская корпорация TDK – крупнейший в мире производитель аудио- и видеокассет. Продукция для рынков европейских стран, в том числе для России, изготавливается отделением TDK в Люксембурге. Для того чтобы поставщик мог планировать производство и поставки для России, российская внешнеторговая фирма «Омега II» на основе анализа сбыта за предшествующий период составляет прогнозы и планы будущих закупок. В свою очередь поставщик на основе полученной от своих дистрибьютеров информации планирует выпуск и объемы поставок. При разработке маркетингового плана TDK учитывает следующие факторы микросреды маркетинга. Клиентура. Непосредственными клиентами компании являются фирмы, занимающиеся оптовой торговлей магнитоносителями, а также студии, тиражирующие аудио- и видеопродукцию. Основное направление в работе с клиентами – улучшение сервиса. Была разработана специальная компьютерная программа, позволявшая быстро обслуживать клиентов. Для организации доставки товара покупателям был создан транспортный отдел. Так как компания – крупнейший поставщик продукции TDK на российский рынок, большое внимание уделяется и конечным потребителям, от которых в наибольшей степени зависит успех компании. Было проведено маркетинговое исследование по изучению потребителей аудио- и видеокассет. Это помогло в позиционировании продукции среди конкурирующих аналогов. Конкуренты. Основными конкурентами корпорации TDK являются фирмы BASF и «Sony». Они производят близкие по качеству и цене кассеты. Компания постоянно следит за всеми шагами своих конкурентов. Основная задача позиционирования продукции TDK в глазах потребителей – обособление кассет этой марки от продукции конкурентов, для чего необходимо выявить конкурентные преимущества товара. Торговые посредники. Являясь торговым посредником TDK на российском рынке, фирма «Омега» имеет также своих собственных торговых посредников. Вся торговля ведется через дилерскую сеть. На 40 дилеров приходится 80% всех продаж. Дилерам выдаются бесплатные рекламные материалы, оказывается содействие в доставке товара в другие регионы. Для того чтобы не конкурировать со своими дилерами, компания ограничила минимальную партию, отдав им рынок мелкооптовых торговцев и розничных магазинов. В рекламе компании постоянно указываются координаты ее дилеров, у которых можно купить меньшие по объему партии товара. Развитие региональной дилерской сети – основная стратегическая задача компании. Фирмы – специалисты по организации товародвижения. Не имея больших собственных складских помещений, компания пользуется услугами сторонних складов. Основное условие, предъявлявшееся этим фирмам, – высокое качество обслуживания. Для организации доставки продукции TDK требуется выявление тех характеристик товара, на которые потребитель обращает особое внимание, а также выбор наиболее эффективных средств рекламы и путей продвижения товара. Финансовые круги. Для обеспечения поддержки финансовых кругов компания стремится укреплять имидж надежного партнера. Не допускались никакие просрочки с выплатой процентов по кредитам, несвоевременные возвраты заемных средств. Контактные аудитории. Компания всегда поддерживала тесные контакты со средствами массовой информации. Через газеты распространялась информация о появлении поддельных кассет TDK, рассказывалось о планах корпорации TDK, технических новинках и новых продуктах. Потребители. Покупателями аудио- и видеокассет являются владельцы техники. Как показал проведенный Фондом общественного мнения опрос 4 тыс. человек во всех регионах России, 56% опрощенных имеют какую-либо технику (аудио- или видеомагнитофон, видеокамеру). Так как опрос был достаточно репрезентативным, его результаты можно спроецировать на все население России в целом, хотя, конечно, с большой долей осторожности. Владельцами рассматриваемой техники чаще оказывались мужчины. С ростом образования респондента заметно возрастала вероятность того, что у него дома есть такая техника. Люди старше 46 лет редко имели технику такого рода. Пик числа владельцев аудиомаг-нитофонов приходится на молодежь до 20 лет, видеомагнитофонов – на лиц в возрасте 20-25 лет, видеокамер – на 26-30 лет. Как выявил опрос, аудиокассеты покупают 37% россиян. В среднем один человек приобретает в год 5-6 кассет. Видеокассеты покупают 6% россиян (в среднем 6-7 кассет в год). Основную массу кассет приобретают мужчины от 20 до 25 лет с начальным или средним образованием, которые занимают в основном руководящие должности в мелких фирмах. (В этом парадокс нашего времени, когда очень многие руководители российских фирм не имеют высшего образования!) Спрос. Так как продукция корпорации TDK относится к разряду высококлассных товаров, то интересно было выявить отношение потребителей к кассетам высокого качества. Оказалось, что только 11% россиян покупают высококлассные аудио- и видеокассеты, а 15% готовы их покупать. Сравнение с предыдущим опросом показало, что потребители постепенно осознают, что дешевые вещи не всегда качественные. Фактор цены имеет уже не такое большое значение, как раньше. Было выяснено, что люди, покупая кассеты, руководствуются следующими принципами (% потребителей): ценой – 25, дизайном – 19, качеством кассеты (долговечностью пленки, лентопротяжным механизмом) – 34, известностью марки – 22. На основе этих данных была составлена табл. 2.7.1. Таблица 2.7.1. Характеристика покупателей аудиокассет

Товар. Продукцию TDK можно разделить на несколько групп. 1. Относительно дешевые простые аудио- и видеокассеты, на долю которых приходится наибольший оборот корпорации. По цене они немного дороже, чем продукция такого же класса основных конкурентов – SONY, BASF, но по качеству превосходят их. Что касается продукции корейских фирм, таких, как SKC, «Scena», «Gold Star», «Samsung», то кассеты TDK оставили их далеко позади по качеству, а разница в цене не такая уж большая. 2. Дорогие кассеты с улучшенными характеристиками. Они предназначены для людей, имеющих аппаратуру высокого класса и ценящих хорошую музыку, где качество воспроизведения играет большую роль. Эти кассеты находятся примерно на одном уровне с аналогичной продукцией конкурентов как по цене, так и по качеству. Этот сегмент рынка в настоящее время достаточно узкий, так как доля людей, имеющих высококачественную технику, не так уж велика, особенно в провинции, тем не менее заметны тенденции к его росту. 3. Кассеты для телестудий, радиостанций и других специализированных организаций. Их сбыт сейчас достаточно вялый, так как TDK не является лидером в этой области. По результатам опроса покупателей был составлен рейтинг предпочтений кассет различных фирм. На первом месте оказались кассеты SONY (33%), на втором - BASF (17%), TDK заняла третье место (14%). Особое внимание респонденты (36%) обращают на качество самой пленки, приемлемая цена важна для 20, торговая марка – для 16, качество механизма кассеты – для 14, долговечность – для 13, страна-изготовитель – для 14% респондентов. Многие респонденты считают кассеты SONY самыми лучшими по качеству, но «чуть дороже, чем хотелось бы». Однако есть опрашиваемые, допускающие для столь высокого качества кассет и большую цену. Кассеты TDK любят в основном ценители дизайна, но качество и цена их не удовлетворяют. Высококачественные кассеты предпочитают молодые люди (учащиеся, молодые предприниматели, работники различных коммерческих структур), а также люди среднего возраста с достаточно высоким уровнем дохода. Всех этих людей объединяет интерес к хорошей рок-и поп-музыке, а также работа в сфере бизнеса. Задания1. Выберите критерии сегментации и выделите сегменты покупателей кассет TDK на российском рынке. 2. Предложите целевой сегмент покупателей для фирмы TDK и дайте его характеристику. 3. Определите стратегию охвата рынка и дайте обоснование ее выбора. 4. Разработайте позиционирование кассеты TDK и предложите рекламные аргументы. | ||||||||||||||||||||||||||||||