Макрож. МАКРО экзамен (1). Предмет макроэкономики. Основные макроэкономические проблемы и цели макроэкономического регулирования

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

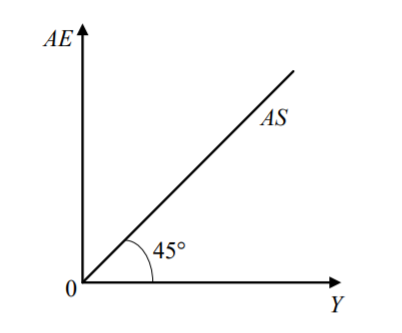

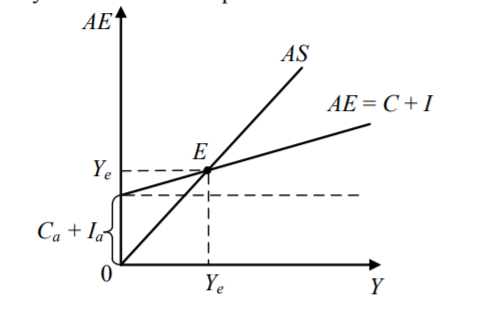

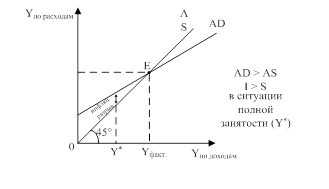

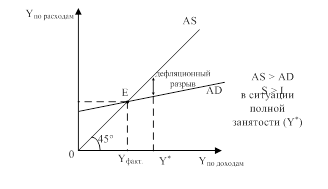

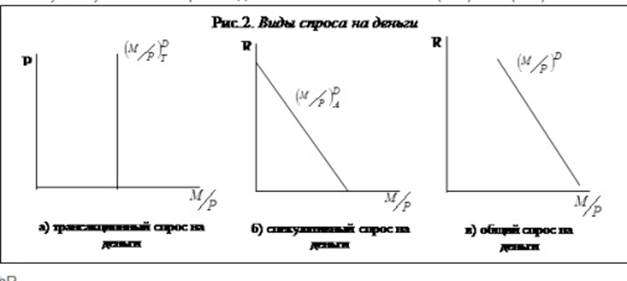

Текущий доходК текущему доходу относят денежные средства, получаемые инвестором при владении активом. Например, это проценты, начисленные на банковский депозит или дивиденды от ценных бумаг. Рассчитать текущий доход можно с помощью следующей формулы: Д = П — З, где Д — доход, П — поступления, З — затраты. Многие инвесторы ограничиваются только подсчётом текущего дохода, игнорируя другие показатели, что в корне неверно. Чистый доходФормула расчёта чистого дохода позволяет узнать финансовый результат за весь период инвестирования. ЧД = ∑Д — К, где ЧД — чистый доход, ∑Д — суммарный доход за несколько периодов (например, месяцев), К — капитальные вложения при вступлении в проект. Дисконтированный доходТакой показатель позволяет увидеть, насколько выгодно то или иное направление инвестирования. Благодаря дисконтированному доходу инвестор может понять, стоит ли вкладываться в тот или иной проект. Формула следующая: ЧДД = ∑ (П — З)а — ∑Ка, где ЧДД — дисконтированный доход, П — доход за определённый период, З — затраты за определённый период, К — вложения в проект, а — коэффициент, который был получен в предыдущей формуле. Индекс доходностиИндекс доходности показывает, смогут ли полученные доходы покрыть вложенные средства. ИД = ∑(П — З)а / ∑Ка, где ИД — индекс доходности, П — доход за определённый период, З — затраты за период, К — вложения в проект, а — коэффициент. РентабельностьЧем выше рентабельность, тем выгоднее проект. Формула расчёта: РП = ∑ ЧД / (1+Е) / ∑ 1/(1+Е)), где РП — рентабельность, ЧД — чистый доход (в данном случае за всё время действия проекта), Е — ставка дисконта. Применив все эти формулы, инвестор понимает, что ожидать от инвестиций в будущем, какая деятельность принесёт прибыль и насколько оправданы вложения в проект. Инвестиции являются самой непостоянной частью совокупных расходов, и их изменение оказывает большое влияние на динамику общественного производства. Можно без преувеличения отметить, что благосостояние общества напрямую зависит от инвестиций. Причем сегодняшнее общественное благосостояние есть результат прошлых инвестиций, а сегодняшние инвестиции являются его основой в будущем. Это свойство инвестиций проявляет себя двумя эффектами: мультипликационным и акселерационным. Для мультипликационного эффекта характерно то, что при каждых дополнительных инвестициях увеличение ВВП происходит в значительно большем размере, чем при первоначальных. Оценивается это макроэкономическое явление с помощью показателя, получившего название мультипликатора инвестиций. Мультипликатор инвестиций(от лат. multiplico – умножаю)–это коэффициент, который показывает размеры роста ВВП при увеличении объема инвестиций, В свою очередь, рост ВВП вызывает увеличение национального дохода, что расширяет возможности последующего увеличения инвестиций. Данное обстоятельство приводит к возникновению в экономике акселерационного эффекта. Чтобы оценить его проявление, применяется акселератор инвестиций. Акселератор инвестиций (от лат. accelero – ускоритель) – это коэффициент, показывающий зависимость прироста инвестиций данного года от прироста национального дохода прошлого года. Равновесный объем национального выпуска: определение методами сопоставления совокупных доходов и совокупных расходов и инвестиций и сбережений. Сопоставление совокупных доходов и совокупных расходов Равновесный объем производства товаров и услуг можно определить двумя методами: сравнивая инвестиции и сбережения (инъекций и утечек) и сопоставляя совокупные доходы и совокупные расходы. Первый метод рассмотрен при анализе сбережений и инвестиций. Для второго метода используется модель кейнсианского креста или креста Хикса–Самуэльсона. Дж. М. Кейнс, отвергая закон Сэя, утверждал, что совокупный спрос порождает совокупное предложение. Для доказательства данной идеи он ввел понятие эффективного спроса. Если экономика характеризуется определенным уровнем технологии, средствами производства и издержками, то предприниматель, принимая решение о производстве, будет стараться определить такой объём совокупной выручки от реализации произведенной продукции, который возместит затраты на организацию данного производства – зависимость ожидаемой выручки от реализации продукции, гарантирующей возмещение затрат на производство продукции, и объёма труда, требуемого для производства данной продукции, Кейнс называет функцией совокупного предложения. Графически функция совокупного предложения в модели креста Хикса–Самуэльсона представлена линией под углом в 45° - нормальная прибыль, равная 0.  Совокупное предложение Одновременно каждый предприниматель, планируя производство продукции, ориентируется на тот объём выручки, который может быть получен с учетом доходов и расходов потребителей – зависимость возможной выручки от продажи продукции от объёма труда, требуемого для данного объема производства, Кейнс называет функцией совокупного спроса AD, который определяется планируемым уровнем совокупных расходов АЕв экономике. В закрытой экономике без вмешательства государства в рынки он определяется планируемыми потребительскими расходами домохозяйств и инвестиционными расходами фирм: AE = C + I. С учетом того, что в краткосрочном периоде существуют автономные потребление и инвестиции и стимулированные потребительские расходы, зависящие от предельной склонности к потреблению, кривая совокупных расходов будет прямой восходящей линией, расположенной выше начала координат на величину автономного потребления и автономных инвестиций (рис. 14).  Эффективный спрос Ситуация, когда совокупные расходы (планируемые расходы) равны совокупному пред ложению (фактическим совокупным расходам), называется ситуацией эффективного спроса, которая означает, что предприниматели реализуют все произведенные товары и возвращают целиком затраты на производство продукции, а потребители полностью удовлетворяют свои потребности и расходуют все свои доходы, т. е. в экономике формируется равновесие. Точка Е характеризует равновесие на товарном рынке, т. к. планируемые расходы домохозяйств и фирм соответствуют объему произведенной продукции при текущем уровне цен. Если планируемые расходы превышают объем производства, то происходит незапланированное сокращение запасов готовой продукции, в результате чего фирмы принимают решение увеличить объем производства, чтобы удовлетворить растущий спрос. Если планируемые расходы меньше фактического объема производства, то у фирм растут незапланированные за пасы продукции, и они принимают решение сократить объем производства. В результате этого сокращается количество занятых в экономике, снижаются доходы до равновесного уровня, позволяющего реализовать всю произведенную продукцию (незапланированные запасы продукции в этом случае равны нулю). С точки зрения Кейнса, состояние равновесия (эффективного спроса) не всегда гарантирует полную занятость в экономике. Это означает, что фактический равновесный объем производства отличается от потенциального объема производства при полной занятости. Равновесие и ВВП в условиях полной занятости. Рецессионный (дефляционный) и инфляционный разрывы. Установившееся равновесие может характеризоваться как полной, так и неполной занятостью. В кейнсианской модели равновесный объем национального дохода (выпуска) не должен обязательно соответствовать доходу в условиях полного использования ресурсов. Если фактический равновесный уровень выпуска Y превышает потенциальный Yе, это означает, что совокупные расходы избыточны. В такой ситуации в экономике наблюдается инфляционный бум: уровень цен возрастает, потому что фирмы не могут расширять производство адекватно растущему совокупному спросу, поскольку все ресурсы уже заняты. Инфляционный разрыв — это величина, на которую должен сократиться совокупный спрос (совокупные расходы), чтобы снизить равновесный ВВП до неинфляционного уровня полной занятости. Если фактический равновесный объем выпускаYoниже потенциального Уe, то совокупные расходы недостаточны для обеспечения полной занятости ресурсов. Недостаточность совокупного спроса депрессивно воздействует на экономику, вызывая безработицу. Кейнс доказывал, что уровень занятости определяется уровнем ВВП, опровергая обратную зависимость по версии классиков. Экономика самостоятельно не будет стремиться к полной занятости, так как она равновесна. Возникает рецессионный разрыв — величина, на которую должен возрасти совокупный спрос (совокупные расходы)» чтобы равновесный ВВП повысился до неинфляционного уровня полной занятости. По мнению Кейнса, меры, предлагаемые классической школой» не могут оказать положительного воздействия на экономику» поскольку снижение заработной платы вызывает сокращение доходов групп населения, чья склонность к потреблению сильнее, в пользу тех, у кого она слабее, что уменьшает совокупный спрос, а повышение процентной ставки ограничивает инвестиции. Инфляционный разрыв. (Рис. 3.11)Онхарактеризуется тем, что в условиях полной занятости инвестиции оказываются больше, чем сбережения. Одновременно это приводит в условиях полной занятости к превышению совокупного спроса над совокупным предложением. В этой ситуации наблюдается тенденция к росту цен (инфляции). Это означает, субъекты предъявляют повышенный спрос на предметы потребления, т.к. стремятся увеличить свое текущее благосостояние. Растущий спрос не может быть удовлетворен из-за недостаточного предложения, так как в экономике полная занятость. Те фирмы, которые примут решение увеличить размер производства, вынуждены использовать более дорогие ресурсы, заимствованные на рынке труда и капитала. А это влечет за собой вместе с ростом производства и рост цен в экономике, так как растут издержки у производителей за счет использования более дорогой рабочей силы (инфляция издержек). Рост цен может происходить и за счёт растущего неудовлетворенного спроса в результате инерционности производства (инфляция спроса).  Рис. 3.11 Инфляционный разрыв в экономике Рецессионный (дефляционный)разрыв возникает в том случае, если в условиях полной занятости сбережения оказываются больше инвестиций (Рис.3.12). Это приводит к тому, что в условиях полной занятости совокупный спрос меньше совокупного предложения. Потребительские расходы не могут поглотить всю массу произведенных товаров и услуг, и на рынке формируются незапланированные запасы нереализованной продукции. Это порождает стремление фирм сократить объем производства, что приводит к недоиспользованию факторов производства и существованию безработицы в условиях фактического равновесия на товарном рынке.  Рис. 3.12 Дефляционный разрыв в экономике Д.М.Кейнс пришел к выводу, что рост сбережений в условиях равновесия может ухудшить экономическое положение в стране (парадокс бережливости). Это может происходить, если стремление сберегать превышает стремление и возможности фирм инвестировать средства в экономику. Денежный рынок. Спрос на деньги и его виды. Функция спроса на деньги. Денежный рынок – система экономических отношений по поводу распределения денежных средств в краткосрочном периоде до года. Предоставление денежных средств на тех же условиях, но в долгосрочной перспективе сроком более года, относится к понятию «рынок капиталов». Рынок капиталов наряду с денежным рынком, образуют финансовый рынок страны С развитием международных кредитно-валютных операций, возник международный денежный рынок. Одними из крупнейших денежных структур являются Нью-Йоркский и Лондонский рынки. Денежный рынок включает: -Рынок краткосрочных ценных бумаг - рынок, на котором размещаются и обращаются ценные бумаги со сроком менее года; -Рынок межбанковских кредитов – рынок предоставления денежных средств в банковском секторе на краткосрочную перспективу; -Рынок евровалют – рынок депозитных операций иностранных активов за пределами страны выпуска данных валют. Спрос на деньги– количество платежных средств, которые население и фирмы желают держать в ликвидной форме, т.е. в форме наличности и чековых депозитов (держать кассу). Виды спроса на деньги обусловлены двумя основными функциями денег: 1) функцией средства обмена, 2) функциейсредства сохранения ценности. Виды спроса: Трансакционный спросна деньги - это спрос на деньги для сделок, т.е. для покупки товаров и услуг. Этот вид спроса на деньги был объяснен в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег. Формула трансакционного спроса на деньги: (М/Р)DТ = (М/Р)D (Y) = kY. Т.е. трансакционный спрос на деньги зависит только от уровня дохода (и эта зависимость положительная) и не зависит от ставки процента. 2.Предусмотрительный спрос на деньги объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги. 3.Спекулятивный спрос на деньги обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). этому мотиву хранения денежных остатков Кейнс придавал ключевое значение в теории спроса на деньги. Он считал, что в условиях неопределенности и риска, существующих на финансовом рынке, спрос на деньги в значительной степени зависит от уровня дохода по облигациям. Если человек спекулятивно рассчитывает, что будущая норма процента окажется выше той, что ожидается большинством участников рынка, то для этого человека имеет прямой смысл хранить свои сбережения в денежной форме, а не покупать облигации, ибо повышение нормы процента повлечет за собой понижение курса облигаций. Если же человек ожидает, что существующая на рынке высокая норма процента понизится, то можно ожидать повышение курса облигаций, тогда есть смысл поместить свои средства в облигации.  |