Макрож. МАКРО экзамен (1). Предмет макроэкономики. Основные макроэкономические проблемы и цели макроэкономического регулирования

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

|

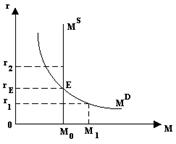

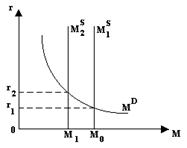

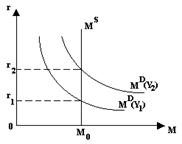

Номинальный спрос на деньги – то количество денег, которое люди или фирмы хотели бы иметь. Реальный спрос на деньги – то количество денег, которое люди имеют на данный момент и могу ими распоряжаться. Функция спроса на деньги представлена уравнением, выявляющим факторы решений населения относительно запасов денежных средств в реальном выражении на данный момент времени. Простая функция спроса на деньги может быть записана так: (M/P)d = kY, где k- константа и M/P-реальные запасы денежных средств. Это уравнение показывает, что спрос на запасы реальных денежных средств пропорционален доходу. Функция спроса на деньги аналогична функции спроса на любое другое благо. В данном случае таким благом являются удобства, связанные с тем, что необходимые для покупок средства. Рост НД ведет с росту (M/P)d. Предложение денег. Денежные агрегаты. Предложение денег— кол-во денег в экономике страны. +Денежная масса- это совокупность наличных и безналичных услуг покупательных и платежных средств, обеспечивающих обращение товаров и в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Предложение денег в экономике осуществляет государствопосредством банковской системы, включающей Центральный банк (ЦБ) и коммерческие банки (КБ). В целом предложение денег включает в себя наличность и депозиты. ЦБ создает наличные деньги, которые поступают в экономику путем покупки у населения, фирм и правительства золота, ценных бумаг, валюты, а также через предоставление правительству и КБ кредитов. Наличность, поступившая в экономику от ЦБ, распределяется по следующим направлениям: одна часть оседает в кассе домашних хозяйств и фирм, другая поступает в КБ в виде депозитов. Для поддержания ликвидности КБ из имеющихся у них депозитов формируют на специальном счете в ЦБ обязательные резервы, представляющие собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным или относительным показателям пассивных (депозитов) или активных (кредитных вложений) операций. Оставшаяся у КБ часть денежных средств, называемая избыточными резервами, может выдаваться в виде ссуд населению и фирмам. Агрегаты денежной массы: М0 = наличные деньги в обращении, М1 = М0 + чеки, вклады до востребования. (быстро переводятся в наличные) М2 = М1 + срочные вклады + облигации постзаймов. (для перевода этих средств в живые деньги необходимо определенное время) М3 = М2 + сберегательные вклады + крупные долгосрочные вклады (для перевода в реальные деньги требуется значительное время, в этих средствах можно хранить и преумножать деньги.) L = M3 + ценные бумаги + облигации сбербанка + долгосрочные государственные облигации. (их называют также квазиденьги) Процесс создания денег коммерческими банками. Банковский мультипликатор. Процесс создания денег коммерческими банками называется кредитным расширением или кредитной мультипликацией. Он начинается в том случае, если в банковскую сферу попадают деньги и увеличиваются депозиты коммерческого банка, то есть если наличные деньги превращаются в безналичные. Если величина депозитов уменьшается (клиент снимает деньги со своего счета), то происходит противоположный процесс — кредитное сжатие. При рассмотрении процесса кредитного расширения следует иметь в виду, что: - деньги могут создавать только универсальные коммерческие банки. Ни небанковские кредитные учреждения, ни специализированные банки этого делать не могут; - универсальные коммерческие банки могут создавать деньги только в условиях системы частичного резервирования. Если банк не выдает кредиты, предложение денег не меняется, поскольку количество наличных денег, поступившее на депозит, равно величине резервов, хранимых в сейфе банка. Поэтому происходит лишь перераспределение средств между деньгами, находящимися вне банковской сферы, и деньгами внутри банковской системы в пределах одной и той же величины денежной массы. Благодаря системе частичного резервирования максимальное увеличение предложения денег происходит при условии, если: - коммерческие банки не хранят избыточные резервы и всю сумму средств сверх обязательных резервов выдают в кредит. Это означает, что они используют свои кредитные возможности полностью и норма резервирования равна норме обязательных резервов; - попав в банковскую сферу, деньги не покидают ее и, будучи выданными в кредит клиенту, не оседают у него в виде наличности, а вновь возвращаются в банковскую систему (зачисляются на банковский счет). Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк. В нашем примере каждый доллар первоначального депозита создал 5 долл. средств на банковских счетах. Мультипликатор действует в обе стороны. Денежная масса увеличивается, если деньги попадают в банковскую систему (увеличивается сумма депозитов), и сокращается, если деньги уходят из банковской системы (их снимают со счетов). А поскольку, как правило, в экономике деньги одновременно и вкладывают в банки, и снимают со счетов, то денежная масса существенно измениться не может. Такое изменение может произойти только в том случае, если центральный банк изменит норму обязательных резервов, что повлияет на кредитные возможности банков и величину банковского мультипликатора. Не случайно изменение нормы обязательных резервов представляет собой один из инструментов монетарной политики (политики по регулированию денежной массы) центрального банка. С помощью банковского мультипликатора можно подсчитать не только величину денежной массы (М), но и ее изменение ( Денежная база и денежная масса. Денежный мультипликатор. Денежная база (или деньги центрального банка) обозначается как MQ. не является денежным агрегатом, но применяется для расчета показателей денежной массы. Денежная база— это совокупность наличных денег в обращении и общего объема резервов коммерческих банков, находящихся на счетах в центральном банке. Входящие него денежные средства могут использоваться банками в качестве источника для создания дополнительной денежной массы в обращении. Банкноты и резервы коммерческих банков в центральном банке, составляющие денежную базу, являются денежными обязательствами центрального банка и указываются в пассиве его баланса. Одновременно они выступают в качестве ресурсов центрального банка. Банковские резервы делятся на обязательные и избыточные. 1) Обязательные резервы — это резервы, которые коммерческие банки держат в центральном банке по его требованию.(как страховой резерв, обеспечивающий гарантии вкладчикам банка; в качестве инструмента регулирования центральным банком денежной массы) 2) Избыточные резервы — это резервы, которые КБ хранят в ЦБ по собственному усмотрению, добровольно, помимо обязательных резервов. Для КБ они являются активами, которые они в любой момент могут использовать для проведения своих операций (проведения межбанковских платежей, получения наличности в ЦБ, для предоставления кредитов и т.д.). Они включают: наличные деньги в кассе КБ; средства на корреспондентском счете КБ в ЦБ и размещенные в депозиты в ЦБ. Избыточные резервы могут образовываться у коммерческого банка из-за увеличения притока вкладов, снижения объема выдаваемых ссуд, получения кредита центрального банка и т.д. Средства, составляющие денежную базу, частично находятся на руках у населения в виде наличности, частично — у банков в виде их резервов, находящихся на счетах в центральном банке. При росте величины денежной базы центрального банка происходит увеличение денежного предложения в стране, и наоборот. Изменение структуры денежной базы также влияет на денежную массу. Например, если при неизменной величине денежной базы центральный банк снизит резервные требования, то уменьшатся обязательные резервы коммерческих банков и возрастут их избыточные резервы. Это приведет к увеличению денежного предложения, так как избыточные резервы являются источниками ресурсов для проведения коммерческими банками активных операций (выдачи кредитов и т.д.), в процессе которых создаются новые депозиты, то есть безналичная денежная масса. Показатель денежного мультипликаторарассчитывается для управления денежной массой. Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ. Денежная масса = Денежная база * Денежный мультипликатор Структура и величина денежной базы оказывают влияние также на величину депозитного и денежного мультипликаторов, которые определяют возможности коммерческих банков в увеличении массы безналичных денег. Денежная база показывает, какой величиной денежной массы могут оперировать Центральный банк. Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном. Величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора (k) возникает понятие денежной базы, в основе которой лежат наличные деньги и депозиты коммерческих банков (обязательные) в центральном банке. Денежный мультипликатор = М2 (денежная масса) / Денежная база. Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора существует обратно пропорциональная зависимость.Чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора. Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению сналичным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в ЦБ РФ. Установление равновесия на рынке денег. Равновесие на денежном рынке – это ситуация, когда количество предлагаемых денежных средств и количество денег, которое население и предприниматели хотят иметь в ликвидной форме, равны (рис.20). Состояние равновесия рассматривается при следующих условиях: 1) предложение денег контролируется ЦБ и оно фиксировано на уровне М0; 2) спрос на деньги (кривая MD) определен для заданного уровня НД; 3) уровень цен в экономике - стабильный.

Гибкая процентная ставка удерживает в равновесии денежный рынок. Экономические агенты меняют структуру своих активов в зависимости от движения процентной ставки. При ставке процента r1 ниже равновесной rE, спрос на деньги больше, чем их предложение (М1>М0). Низкая процентная ставка соответствует высокому курсу облигаций. В такой ситуации экономические субъекты будут продавать облигации, что вызовет снижение спроса на деньги, рыночной цены облигаций и, следовательно, приведет к повышению процентной ставки и восстановлению равновесия на денежном рынке. При высокой процентной ставке процессы пойдут в обратном направлении.

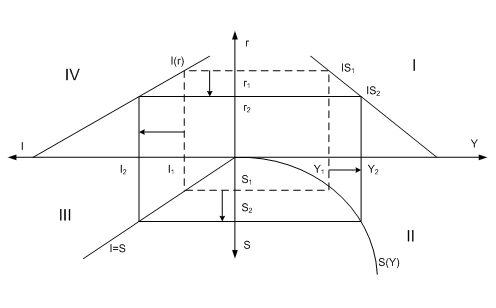

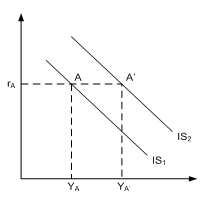

Равновесие на товарном рынке. Кривая «инвестиции-сбережения» (кривая IS). Интерпретация наклона и сдвигов кривой IS. Равновесие товарного рынка обеспечивается соотношением совокупного спроса на товары и услуги (AD - aggregate demand) и совокупного предложения товаров и услуг (AS – aggregate supply). Существует два подхода к объяснению равновесия товарного рынка: классическая и кейнсианская. Классическая модель объясняет равновесие в долгосрочном периоде и доказывает, что оно устанавливается на уровне полной занятости ресурсов, поэтому равновесной величиной выпуска (при котором совокупный спрос равен совокупному предложению) всегда будет величина потенциального выпуска Y*, которому согласно закону Сэя будет соответствовать равная ему (адекватная) величина совокупного спроса (совокупных расходов). Эта модель исследует экономику со стороны совокупного предложения. В краткосрочном периоде подобное автоматическое равенство совокупных расходов совокупному выпуску может не наблюдаться. Первым экономистом, который попытался проанализировать поведение экономики в краткосрочном периоде и показать, как может быть определен фактический (краткосрочный) равновесный объем выпуска, был Кейнс. Условия равновесия товарного рынка в краткосрочном периоде были исследованы Дж.М.Кейнсом в его знаменитой книге «Общая теория занятости, процента и денег», вышедшей в 1936 году. Кейнс предложил модель, которая позволяла определить величину равновесного национального дохода и соответственно величину равновесного объема производства, доказав, что величина совокупного выпуска определяется величиной совокупных расходов, т.е. спрос определяет предложение. Главной макроэкономической проблемой становился совокупный спрос. Эта модель получила название модели «доходы-расходы». Другое ее название - простая кейнсианская модель или модель «Кейнсианского креста». Спрос на товарном рынке предъявляют все макроэкономические агенты (домохозяйства, фирмы, государство и иностранный сектор). Поэтому совокупный спрос можно определить как сумму спросов всех макроэкономических агентов на конечные товары и услуги или как сумму совокупных расходов в экономике. Таким и представить формулой: AD = C + I + G + Xn,где C – спрос домохозяйств на товары и услуги (потребительские расходы), I – спрос фирм на инвестиционные товары и услуги (инвестиционные расходы), G – государственные закупки товаров и услуг и Xn – чистый экспорт (разница между спросом иностранного сектора на товары и услуги данной страны - экспортом, и спросом данной страны на зарубежные товары и услуги - импортом (Xn = Ех – Im). Кривая IS («инвестиции – сбережения») описывает равновесие на товарном рынке и отражает взаимоотношения между рыночной ставкой процента r и уровнем дохода Y. Кривая IS выводится из простой кейнсианской модели (модели равновесия совокупных расходов или модели кейнсианского креста), но отличается тем, что часть совокупных расходов и, прежде всего, инвестиционные расходы теперь зависят от ставки процента. Ставка процента перестает быть экзогенной переменной и становится эндогенной величиной, определяемой ситуацией на денежном рынке, т.е. внутри самой модели. Зависимость части совокупных расходов от ставки процента имеет результатом то, что для каждой ставки процента существует точное значение величины равновесного дохода и поэтому может быть построена кривая равновесного дохода для товарного рынка – кривая IS. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. Термин IS отражает это равенство (Investment = Savings). Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций (рис. 6.1).  Рис. 6.1.Графический вывод кривой IS В квадранте II представлен график функции сбережений S(Y): с ростом дохода Y1 до Y2 сбережения увеличиваются с S1 до S2. В квадранте III представлен график I=S (линия под углом в 45 к осям координат I и S). I1 = S1, I2 = S2. В квадранте IV представлен график функции инвестиций I=I(r), показывающий рост инвестиций как функцию, обратную уровню процентной ставки r. На основе этих данных в квадранте I находим множество равновесных сочетаний Y и r, т.е. кривую IS: IS1(Y1, r1) и IS2(Y2, r2), чем ниже ставка процента, тем выше уровень дохода. Сдвиги кривой IS обусловлены изменениями любого из компонентов расходов C, I, G и налогов T. Все, что увеличивает расходы (оптимизм предпринимателей и потребителей, усиливающий их желание увеличивать расходы при любой ставке процента, что ведет к росту потребительских и инвестиционных расходов; рост государственных расходов; снижение аккордных налогов; увеличение трансфертных выплат) сдвигает кривую IS вправо, и наоборот.  Рис. 6.4.Сдвиги кривой IS аким образом, криваяIS сдвигается из положения IS1 в положение IS2 (рис. 6.4) в результате: - увеличения потребительских расходов; - увеличения плановых инвестиций (не связанных с изменением процентной ставки); - увеличение государственных расходов; - снижения налогов. Простая алгебра кривой IS Наиболее полное представление о взаимосвязях между уровнем дохода, ставкой процента и особенностях кривой IS дает ее алгебраический анализ. Уравнение кривой IS может быть получено путем подстановки функции потребления и инвестиций в основное макроэкономическое тождество и его решение относительно Y. Уравнение кривой IS относительно Y имеет вид: Кривая IS имеет отрицательный наклон, т.к. коэффициент при ставке процента отрицателен. Если инвестиции очень чувствительны к ставке процента, то d велико, и кривая IS является более пологой, в противном случае она является относительно крутой. Наклон кривой IS зависит и от предельной склонности к потреблению b: чем больше предельная склонность к потреблению, тем больше изменение дохода, возникающее в результате изменения ставки процента. Угол наклона кривой IS определяется двумя факторами: мультипликатором государственных расходов и чувствительностью инвестиций к ставке процента. Равновесие денежного рынка. Кривая «предпочтение ликвидности-денежная масса» (кривая LM). Интерпретация наклона и сдвигов кривой LM. |