Модуль 10. Организация и управление внешнеэкономической деятельностью - Ноздрева Р.Б.. Модуль 10. Организация и управление внешнеэкономической деятельн. Программа для менеджеров Управление развитием организации

Скачать 5.27 Mb. Скачать 5.27 Mb.

|

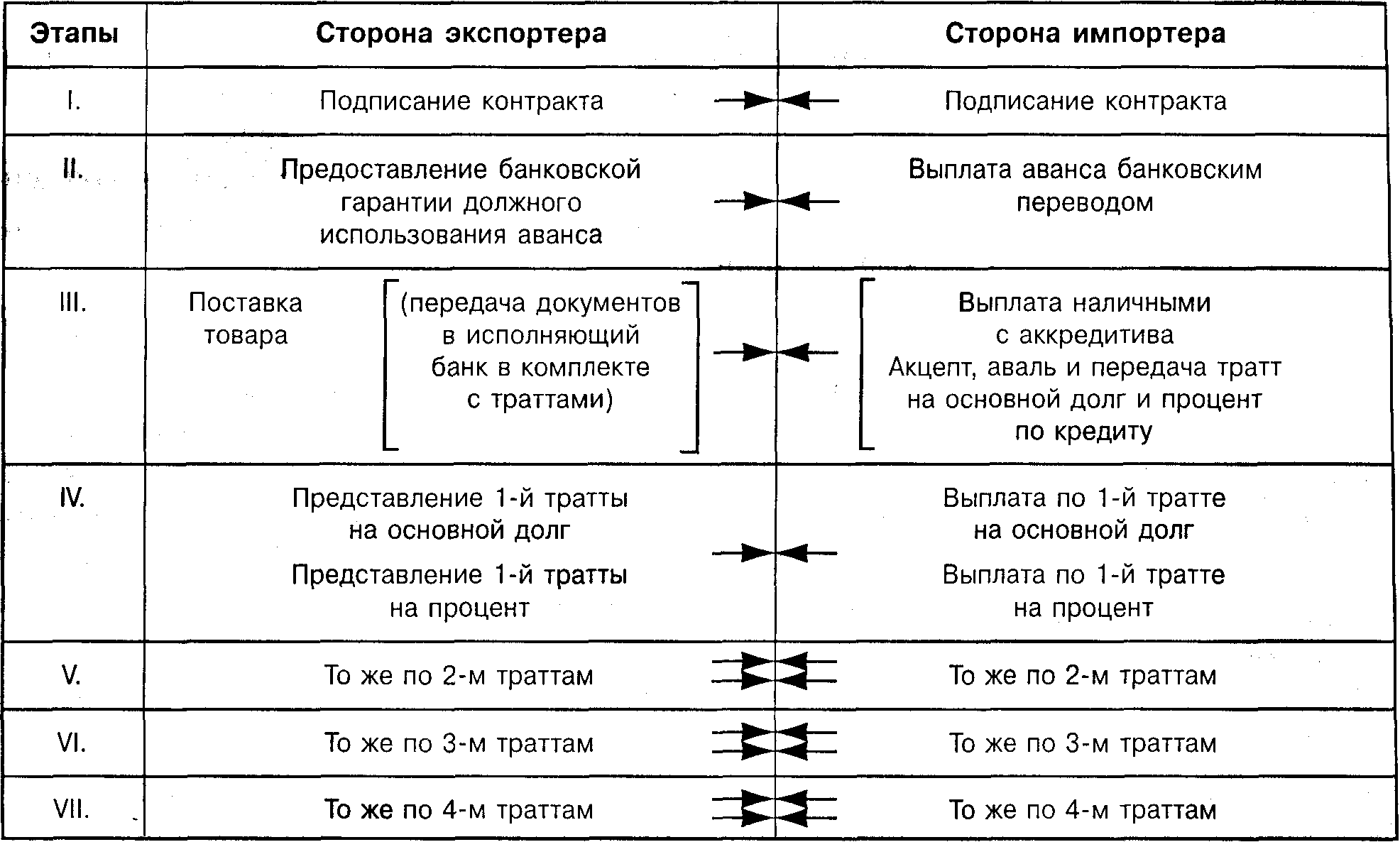

Конкретная ситуация к элементу 7Условиями контракта предусмотрено, что заказчик откроет безотзывный, револьверный аккредитив на стоимость трех установок в течение 10 дней с даты извещения АО «Север» о готовности к поставке первых трех установок со сроком действия один месяц. Поставщик АО «Север» своевременно изготовил установки, известил заказчика о готовности их к поставке и потребовал открытия аккредитива. Однако заказчик заявил об ухудшении своего финансового положения и невозможности в связи с этим открытия аккредитива. Вследствие особых характеристик специальное оборудование не могло быть продано другим покупателям, АО «Север» понесло значительные убытки, но продолжало вести переговоры с заказчиком, параллельно готовя иск в арбитраж. Тест к конкретной ситуации элемента 7Какую ошибку допустила компания АО «Север» в условиях аккредитива? Возможные варианты ответа: Компания АО «Север» должна была предусмотреть: 1) открытие безотзывного и подтвержденного револьверного аккредитива за 10 дней до контрактного срока поставки первой партии; 2) открытие безотзывного, револьверного аккредитива до начала изготовления оборудования; 3) выплату аванса при подписании контракта и открытие безотзывного, револьверного аккредитива до начала изготовления оборудования. 7.3. Расчеты при рассрочках платежа7.3.1. Простые и оборотные векселя См.: [7, 8]Рассрочки платежа являются основной формой коммерческих (товарных) кредитов, когда продавец поставляет покупателю товар и соглашается на то, что платежи за товар будут осуществляться поэтапно помесячными, квартальными, полугодовыми и т.д. частями с начислением банковских процентов на оставшуюся сумму кредита с момента поставки товара. Главными проблемами расчетов при таких кредитах являются гарантия платежей и обеспечение их максимального удобства как для продавцов, так и для покупателей. Эти проблемы решаются с помощью векселей, которые являются письменными обязательствами должника платить кредитору в определенный срок, в определенном месте указанную в векселе сумму. Таким образом, покупатель может выписать несколько, например, полугодовых векселей в пользу продавца, которые в сумме покроют стоимость поставленного товара и проценты по предоставленному кредиту. Для того чтобы оградить себя от финансовых потерь вследствие возможного банкротства должника, на вексель обычно ставится аваль банка, означающий, что этот банк будет оплачивать вексель при неплатежеспособности должника. Естественно, что банк берет за аваль векселя комиссию, как за гарантию платежа. Удобство векселей как способа гарантии платежей состоит в том, что они могут служить и средством расчетов. Кредитор, обладающий векселем, может сделать на нем передаточную надпись (индоссамент) в пользу другого лица, которое, в свою очередь, - в пользу третьего и т.д. Должник и все другие лица, которые делали передаточные индоссаменты на векселе, солидарно отвечают за платеж перед последним его держателем, т.е. он может потребовать платеж с любого из них, а при авалированном векселе - с банка. Держатель векселя не обязательно должен ждать наступления срока платежа, он может заранее продать его банку (учесть) за меньшую сумму, но получить деньги сразу. Однако применение векселей при расчетах по кредитам за поставленные товары создает ряд неудобств: продавец должен до отгрузки товара сообщить покупателю точную сумму векселя, что не всегда возможно; покупатель должен выписать вексель и переслать его продавцу для проверки; продавец, проверив вексель, должен подписать и переслать его обратно покупателю, который только после этого может его подписать и авалировать в банке. Поэтому в коммерческих расчетах применяются так называемые переводные векселя (тратты). В отличие от простых векселей тратты выписываются продавцом товара – трассантом и являются безусловным его приказом плательщику-трассату, которым обычно является акцептующий тратты банк покупателя, платить предъявителю тратт указанные в них суммы в указанные в них сроки. Тратты, так же как и векселя, могут передаваться другим лицам путем индоссаментов, причем количество передач ничем не ограничено. Предусмотренный траттой платеж может быть также обеспечен авалем – гарантией банка-плательщика или другого банка. Оплативший тратту авалист вправе предъявить регрессный иск к лицу (банку), за которого он поручился. В коммерческих расчетах применяется два вида тратт: тратты с оплатой по предъявлению {at sight), и тратты, предусматривающие оплаты через определенный срок (days sight), называемые срочными траттами. В 1988 г. была заключена Конвенция ООН о международных переводных и простых векселях, которая была разработана в рамках Комиссии ООН по правам международной торговли (ЮНСИТРАЛ). СССР подписал эту Конвенцию 30 июня 1990 г., а Российская Федерация стала его правопреемницей. Смысл Конвенции состоит в унификации правового регулирования вексельного оборота, предусмотренного женевскими соглашениями и правовым регулированием, действующим в странах «общего права» (США, Великобритания и ряда других стран), не присоединившихся к женевской Конвенции. 7.3.2. Принципы расчетов при рассрочке платежаПринципы расчетов будут рассмотрены на более общем примере, представленном на рис. 7.4.  Рис. 7.4. Схема расчетов при рассрочках платежа На I этапе продавец и покупатель согласовывают и подписывают контракт. На II этапе в соответствии с условиями контракта покупатель обязан в течение, как правило, не свыше 30 дней перевести продавцу аванс в размере обычно около 10% общей суммы контракта. Поскольку это не платеж против поставки товара, в контракте чаще всего предусматривается наиболее дешевый способ платежа банковским переводом. Покупатель при этом может потребовать включить в условия контракта предоставление продавцом банковской гарантии должного использования аванса. В том случае, если продавец не исполнит своих обязательств по изготовлению и поставке товара, покупатель воспользуется этой банковской гарантией для возврата ранее выплаченного аванса. На III этапе покупатель и продавец обычно включают в контракт условие, что покупатель против поставки товара выплатит с безотзывного аккредитива около 20% суммы контракта, оставшейся после выплаты аванса, а на оставшиеся 70% общей суммы контракта банк, исполняющий аккредитив, акцептует выписанные продавцом тратты на предоставленную продавцом двухгодичную рассрочку платежа и проценты за рассрочку платежа. В приведенном примере рассрочка предоставляется на два года с равномерными полугодовыми выплатами. Выполняя условия контракта, покупатель обращается в свой банк заранее с таким расчетом, чтобы авизующий и исполняющий банки смогли передать продавцу открытый аккредитив не позднее чем за 10 дней до контрактного срока поставки товара. Продавец, проверив аккредитив и убедившись в его соответствии с условиями контракта, поставляет товар и передает в исполняющий банк предусмотренный контрактом комплект документов, подтверждающих исполнение продавцом своих обязательств по поставке товара, вместе со счетом-фактурой на 20% суммы контракта и комплектом тратт на остальные 70% оставшейся суммы и проценты за рассрочку платежа.  См.: элемент № 7.3.3 Поскольку продавец предоставил покупателю двухгодичную рассрочку платежа полугодовыми траттами, он передает в исполняющий банк 4 тратты, каждая на ¼ суммы предоставленной рассрочки платежа, т.е. с учетом выплаченного аванса и выплаты с аккредитива. Кроме того, продавец передает в исполняющий банк 4 тратты на выплату покупателем одновременно с основными траттами процентов за предоставленную рассрочку платежа по оговоренной в контракте ставке. Разделение тратт на основные и на выплату процентов принято в международной практике, поскольку облегчают проверку сделанного расчета и, главное, облегчают форфейтинговые операции*. Исполняющий банк осуществляет платеж, акцептует тратты и информирует продавца. * Подробнее форфейтинговые операции описаны в подразделе 7.3.3. Если исполняющий банк является банком продавца, он берет на контроль тратты и по мере наступления сроков платежа зачисляет их суммы на счет продавца, информируя его о поступлении средств. Эти операции происходят на IV–VI этапах расчетов. Если исполняющий банк не является банком продавца, то в зависимости от условий, содержащихся в траттах, банк продавца предъявляет их к оплате исполняющим банком или банком-эмитентом. Если условиями контракта поставка товаров предусмотрена несколькими партиями, то представленные на схеме и описанные в тексте III–VI этапы при каждой поставке повторяются со сдвижкой по времени на каждый период между поставками. Таким образом, если при рассмотренном примере продавец передал документы, включая 4 комплекта по 2 тратты, т.е. 8 тратт, то при поставке, например, тремя партиями покупатель осуществит три платежа наличными против поставки каждой партии товара и акцептует уже 6 комплектов по 2 тратты с соответствующими сдвижками платежей на периоды между поставками товаров. Следует также учитывать, что начисление годовых процентов по каждой тратте на стоимость кредита должно начинаться со дня поставки каждой партии товара. Продолжение конкретной ситуации к элементу 7В ходе переговоров между АО «Север» и фирмой «Мазари» по урегулированию вопроса платежей заказчик предложил поставить все холодильные установки с платежом аккредитивом по 20% от стоимости каждой партии наличными, а оставшиеся суммы каждой партии с рассрочкой на 3 года под 8% годовых шестью полугодовыми траттами, авалированными солидными пакистанскими банками. В конце концов стороны договорились, что ставка коммерческого кредита в качестве компенсации убытков АО «Север» за задержки изначальных платежей будет увеличена до 10%, а тратты будут авалированы австралийским Cidney Commercial Bank. Задание по конкретной ситуации к элементу 7 Составьте возможный вариант формулировки платежа по согласованному изменению контракта, учитывающий договоренности сторон. 7.3.3. Форфейтинговые операцииЕсли продавец срочно нуждается в средствах, он может предложить любому банку выкупить у него тратты, срок платежа по которым наступит в соответствии с указанными в них датами. Происходит переуступка прав на получение средств с векселедержателя–продавца товаров банку. При такой переуступке комплект тратт на проценты по рассрочке платежа обычно переходит к банку бесплатно, а с общей суммы тратт на основной долг банк требует скидку, величина которой определяется в зависимости от времени переуступки, от солидности банка, акцептовавшего или авалировавшего тратты, и от общей экономической обстановки. Практически, предоставление такой скидки является для продавца снижением цены товара, а для банка – компенсацией риска и дополнительной маржей. В зависимости от указанных условий такая скидка может составлять от 3 до 15%. |