УМК-УпрФинРесурсами-Учедно-методический комплекс. Программа по дисциплине Управление финансовыми ресурсами хозяйствующих субъектов отсутствует. Дисциплина из курса компонент по выбору

Скачать 0.67 Mb. Скачать 0.67 Mb.

|

|

1. Понятие ипотечного кредита. Ипотечное кредитование: сущность, особенности и значение. В соответствии с Указом Президента Республики Казахстан, имеющим силу закона, от 23 декабря 1995 г. N 2723 Об ипотеке недвижимого имущества (с изменениями, внесенными Законами РК N 154-1 от 11.07.97 года; N 96-II от 8.11.2000 г.; от 03.06.03 г. N 427-II)ипотека недвижимого имущества (ипотека) - вид залога, при котором заложенное недвижимое имущество или доля в нем остаются во владении и пользовании залогодателя или третьего лица; Существуют два понятия: залог и ипотека. Залог - способ обеспечения обязательства. Возникает из договора или закона. Кредитор-залогодатель имеет право при невыполнении должником обязательства, обеспеченного залогом, получить компенсацию из стоимости заложенного имущества путем его продажи. Ипотека - разновидность залога именно недвижимого имущества (главным образом земли и строений) с целью получения ссуды. Ипотека предоставляет право преимущественного удовлетворения его требований к должнику-залогодателю в пределах суммы зарегистрированного залога, 1 Для ипотеки характерно: залог имущества; возможность получения под залог одного и того же имущества добавочных ипотечных ссуд под вторую, третью и т.д. закладные; обязательная регистрация залога в земельных книгах, которые ведутся в государственных или коммунальных учреждениях. В случаях неплатежеспособности должника удовлетворение требований кредитора производится из выручки от реализованного имущества в порядке очередности регистрации залога. Предметом залога могут быть не только вещи, но и имущественные права и требования, исключая имущество, изъятое из оборота, и требования, неразрывно связанные с личностью залогодателя (например, алименты), а также имущество граждан, на которое по закону не может быть обращено взыскание. Ипотечное кредитование имеет следующие особенности: 1. ипотечный кредит - ссуда под строго определенный залог; 2. большинство ипотечных ссуд имеет строго целевое назначение; они используются для финансирования приобретения, постройки и перепланировки как жилья, так и производственных помещений, а также освоения земельных участков. Кредиты на строительство жилья — это долгосрочные кредиты на финансирование недвижимости (земельные участки или здания). Существенным моментом является привязанность данного кредита к объекту или к определенной цели финансирования. Объект становится предметом финансирования и в то же время может быть использован как обеспечение кредита. Целью финансирования является создание, расширение или реконструкция и модернизация промышленной или частной недвижимости. Обеспечение кредита осуществляется путем залога финансируемого объекта через ипотеку. Размер залога зависит от суммы кредита. Поскольку объект одновременно является предметом финансирования и кредитным обеспечением, то банк прежде всего должен проверить данные клиента по объекту. Поэтому в первую очередь следует определить отношения собственности и выяснить, есть ли другие обязательства. Размер ипотечного кредита зависит от стоимости финансируемого объекта. Поэтому банку необходимо определить стоимость объекта и создать близкие к реальности представления об этой стоимости. Поскольку на большинство застроенных и незастроенных земельных участков нет объективной рыночной цены — эти участки не предназначены для продажи, — то определение «правильной» стоимостной оценки содержит для банка определенный риск. Из-за длительного срока действия ипотечного кредита риск возрастает. Банк должен оценить, как будет развиваться стоимость объекта в течение предусмотренного срока действия. Он должен определить, какие примерные условия и факторы будут в будущем влиять на динамику стоимости. При этом следует учитывать уменьшение стоимости, влияющее на стоимость объекта и вместе с тем на ценность недвижимого имущества. В отдельных случаях это может вызвать большие проблемы. Ипотечные кредиты предоставляются на длительный срок, обычно на 10-20 лет. Оформляемая при получении ипотечной ссуды закладная является специальным кредитным соглашением, отличающимся от других его разновидностей. Закладные обращаются на вторичном рынке, задача которого состоит в том, чтобы обеспечить постоянный приток ресурсов для кредитования и перелив средств из регионов, испытывающих избыток кредитных ресурсов. Ипотечное кредитование - один из самых эффективных способов привлечения инвестиций в жилищную сферу. Именно ипотека позволяет согласовать интересы населения - в улучшении жилищных условий, банков - в эффективной и прибыльной работе, строительного комплекса - в ритмичной загрузке производства и государства, заинтересованного в экономическом росте, которому будет способствовать широкое распространение ипотечного кредитования населения.

1) залогодатель - лицо, чье недвижимое имущество или доля в нем являются предметом ипотеки; 2) залогодержатель - лицо, чьи интересы по основному обязательству обеспечены ипотекой; 3) коммерческий банк

ЛИТЕРАТУРА: 1,2,3 3. Классические модели ипотечного кредитования. В банковской практике размер залога по ссуде на объект определяется следующими методами оценки стоимости: • методом капитализированных доходов; • методом реальной стоимости; • методом сопоставительной стоимости; • комбинацией различных методов определения стоимости. Ниже кратко излагаются особенности этих методов. При предоставлении ипотечного кредита между кредитором и заемщиком согласуются условия, такие как: срок действия; • цена (проценты, комиссионные, сборы); условия погашения; • размер процента и доли погашения; размер ипотеки; условия выплаты.

Международная практика оценки эффективности инвестиций базируется на концепции временной стоимости денег и основана на следующих принципах. 1. Эффективность использования инвестируемого капитала оценивается путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал. 2. Инвестируемый капитал, равно как и денежный поток, приводится к настоящему времени или к определенному расчетному году (который, как правило, предшествует началу реализации проекта). 3. Процесс дисконтирования капитальных вложений и денежных потоков осуществляется по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала. Все методы оценки базируются на следующем положении исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1,CF2,.... ,CFN.. Инвестиции признаются эффективными, если этот поток достаточен для: возврата исходной суммы капитальных вложений; обеспечения требуемой отдачи на вложенный капитал. Наиболее распространены следующие показатели эффективности капитальных вложений: дисконтированный срок окупаемости (DPB); чистое современное значение инвестиционного проекта (NPV); внутренняя норма прибыльности (доходности, рентабельности) (IRR). Данные показатели, как и соответствующие им методы, используются в двух вариантах: для определения эффективности предлагаемых независимых инвестиционных проектов (так называемая абсолютная эффективность), когда делается вывод: принять или отклонить проект; для определения эффективности взаимоисключающих проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных. Критерии, используемые в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того, учитывается или нет временной параметр: основанные на дисконтированных оценках; основанные на учетных оценках.

ЛИТЕРАТУРА: 1,2,3 1. Понятие и классификация инвестиционных решений Успешная деятельность, результаты работы и долгосрочная жизнеспособность любого предприятия зависят от непрерывной последовательности разумных решений управляющих. Каждое из этих решений в конечном итоге имеет экономические последствия на деятельность предприятия. В сущности, процесс управления любым предприятием – это серия экономических решений. Решение - это выбор наиболее приемлемой альтернативы из возможного многообразия вариантов. Управленческое решение - это результат конкретной управленческой деятельности менеджера. Принятие решений является основой управления. В конечном счете, создание рыночной стоимости предприятия зависит от правильного управления в трех общих для всех предприятий областях принятия решений: - выбор и осуществление инвестиций на основе экономического анализа и управления; - осуществление прибыльной хозяйственной деятельности на основе эффективного использования всех ресурсов; - финансирование деятельности с сознательной платой за ожидаемые выгоды риском, возникающим при использовании заемных средств. Выработка и принятие решений - это творческий процесс в деятельности руководителей любого уровня, включающий: выработку и постановку цели; изучение проблемы на основе получаемой информации; выбор и обоснование критериев эффективности (результативности) и возможных последствий принимаемого решения; обсуждение со специалистами различных вариантов решения проблемы (задачи); выбор и формулирование оптимального решения; принятие решения; конкретизацию решения для его исполнителей. 2. Стадии принятия и осуществления инвестиционных решений. Технология менеджмента рассматривает управленческое решение как процесс, состоящий из трех стадий: подготовка решения; принятие решения; реализация решения. Принимаемые решения должны основываться на достоверной, текущей и прогнозируемой информации, анализе всех факторов, оказывающих влияние на решения, с учетом предвидения его возможных последствий.

ЛИТЕРАТУРА: 1,2,3 3 Виды инвестиционных проектов. Под проектом понимается комплекс взаимосвязанных мероприятий предназначенных для достижения поставленных целей в течение заданного периода времени и при установленном бюджете. Проект инвестиционный — проект, главная цель которого — создание или реновация основных фондов. Проекты можно классифицировать по следующим признакам: • типам: технический, организационный, экономический, социальный, смешанный; • классам: монопроект, мультипроект, мегапроект; • масштабам: мелкий, средний, крупный; • длительности: краткосрочный (до трех лет), среднесрочный (от трех до пяти лет), долгосрочный (свыше пяти лет; • сложности: простой, сложный, очень сложный. • видам: инвестиционный, инновационный, научно-исследовательский, учебно-образовательный, комбинированный. Основные стадии и этапы реализации инвестиционных проектов. Подготовка инвестиционного проекта - длительный и, как правило, очень дорогостоящий процесс, состоящий из ряда этапов и стадий. В международной практике принято различать три основных этапа этого процесса: предынвестиционный этап; этап инвестирования; этап эксплуатации вновь созданных объектов. В справочнике ЮНИДО выделяются четыре такие стадии: поиск инвестиционных концепций (opportunity studies); предварительная подготовка проекта (pre-feasibility studies); окончательная подготовка проекта и оценка его технико-экономической и финансовой приемлемости (feasibility studies); стадия финального рассмотрения и приятия по нему решения (final evaluation). 4. Основные стадии и этапы реализации инвестиционных проектов. Развитие инвестиционного проекта от первоначальной идеи до ее реализации может быть представлено в циклической форме, включающей три отдельные фазы: предынвестиционную, инвестиционную и оперативную. Различные виды деятельности осуществляются в предынвестиционной фазе параллельно, продолжаясь и в последующей, инвестиционной. Таким образом, если изучение возможностей инвестирования дало достаточно свидетельств жизнеспособности проекта, то продвижение инвестиций и планирование реализации начинаются одновременно. Однако основные усилия концентрируются на окончательной оценке проекта и инвестиционной фазе. Для уменьшения излишних затрат при ограниченных ресурсах требуется четкое понимание последовательности событий при разработке делового проекта, начиная с формирования концепций, путем перевода проекта в оперативную фазу. Важно также понимать роль, которую предстоит сыграть разным действующим лицам: инвесторам, коммерческим банкам, поставщикам оборудования, компаниям по страхованию экспортных кредитов и консультационным фирмам. На всех фазах реализации проекта приходится прибегать к услугам консультационных и инжиниринговых фирм. Следует оказывать большое внимание предынвестиционной фазе, потому что успех или неудача делового проекта в конце концов зависит от маркетинговых, технических, финансовых и экономических изысканий и их интерпретации, особенно при исследовании осуществимости проекта. Необходимые расходы не должны становится препятствием проверке и оценке проекта в предынвестиционной фазе, так как это поможет сэкономить значительные суммы, включав средства, необходимые на затраты после начала функционирования проекта.

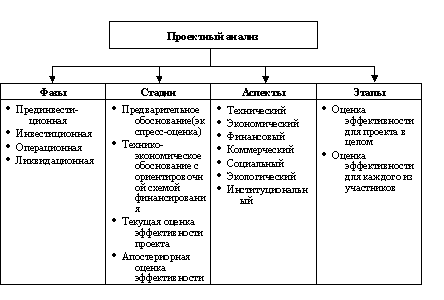

ЛИТЕРАТУРА: 1,2,3 5.Виды проектного анализа. Под проектным анализом понимается изучение вопроса и проведение соответствующих обоснований целесообразности (или нецелесообразности) и эффективности осуществления одного или нескольких инвестиционных проектов. Инвестиционный проект (даже относительно маломасштабный и реализуемый на одном предприятии), таким образом, – достаточно сложная структура, анализ которой носит многофазовый, многоаспектный, многостадийный и, как правило, многоэтапный характер (рис.3).  На всех стадиях проекта (но особенно на стадии разработки) идет анализ его основных аспектов (часто их называют направлениями анализа или просто анализом): Технический анализ. Коммерческий анализ (маркетинговый). Институциональный анализ. Социальный (социально-культурный) анализ. Анализ окружающей среды. Финансовый анализ. Экономический анализ. Два последних направления являются ключевыми, и поэтому их следует рассмотреть особо. Оба базируются на сопоставлении затрат и выгод от проекта, но отличаются подходом к их оценке. Экономический анализ оценивает доходность проекта с точки зрения всего общества (страны), финансовый же анализ — только с точки зрения фирмы и ее кредитора (если проект кредитуется) 6. Рассмотрение инвестиционного проекта на протяжении всего жизненного цикла. Развитие инвестиционного проекта от первоначальной идеи до ее реализации может быть представлено в циклической форме, включающей три отдельные фазы: предынвестиционную, инвестиционную и оперативную. Различные виды деятельности осуществляются в предынвестиционной фазе параллельно, продолжаясь и в последующей, инвестиционной. Таким образом, если изучение возможностей инвестирования дало достаточно свидетельств жизнеспособности проекта, то продвижение инвестиций и планирование реализации начинаются одновременно. Однако основные усилия концентрируются на окончательной оценке проекта и инвестиционной фазе. Для уменьшения излишних затрат при ограниченных ресурсах требуется четкое понимание последовательности событий при разработке делового проекта, начиная с формирования концепций, путем перевода проекта в оперативную фазу. Важно также понимать роль, которую предстоит сыграть разным действующим лицам: инвесторам, коммерческим банкам, поставщикам оборудования, компаниям по страхованию экспортных кредитов и консультационным фирмам. На всех фазах реализации проекта приходится прибегать к услугам консультационных и инжиниринговых фирм. Следует оказывать большое внимание предынвестиционной фазе, потому что успех или неудача делового проекта в конце концов зависит от маркетинговых, технических, финансовых и экономических изысканий и их интерпретации, особенно при исследовании осуществимости проекта. Необходимые расходы не должны становится препятствием проверке и оценке проекта в предынвестиционной фазе, так как это поможет сэкономить значительные суммы, включав средства, необходимые на затраты после начала функционирования проекта.

ЛИТЕРАТУРА: 1,2,3 1. Составление технико-экономического обоснования. Технико-экономическое обоснование (ТЭО) — основной предпроектный документ, который отвечает на вопрос «быть или не быть» проекту. Технико-экономическое обоснование состоит из следующих разделов: а) исходные данные и положения; б) мощность (объем производства, продукции), номенклатура продукции, специализация и кооперирование предприятия; в) обеспечение предприятия сырьем, материалами, полуфабрикатами, энергией, топливом, водой и трудовыми ресурсами; подробное обоснование источников обеспечения предприятия всеми факторами производства; г) основные технологические решения, состав предприятия, организация производства и управления; обоснование выбора технологии производства и основного технологического оборудования; в случае необходимости применения импортного оборудования, его выбора, производства в установленном порядке; д) выбор района, пункта, площадки (трассы) для строительства и их характеристика; обоснование выбора, района и пункта строительства во всех случаях (даже если в прогнозных материалах развития отрасли был определен пункт строительства предприятия); е) основные строительные решения, организация строительства; ж) охрана, окружающей среды; з) расчетная стоимость строительства: в разделе излагаются методы определения в ТЭО расчетной стоимости строительства и гарантии ее достоверности; и) основные технико-экономические показатели сравниваются с показателями действующих передовых отечественных и зарубежных предприятий, а также с перспективными показателями проектируемых предприятий соответствующей отрасли (подотрасли) промышленности или народного хозяйства; л) приложения: схема, ситуационного плана, схема генерального плана, габаритные схемы по наиболее крупным и сложным зданиям и сооружениям, сводный расчет стоимости строительства, сводка затрат (в соответствующих случаях). Выходные данные и показатели ТЭО: 1. Наименование и местонахождение предприятия (район, пункт). 2. Вид строительства (новое, расширение, реконструкция, техническое перевооружение, очередь). 3. Мощность по выпуску продукции; в стоимостном выражении (млн тг.), в натуральном выражении (в соответствующих единицах измерения). 4. Общая численность работающих, чел. 5. Производительность труда в год, млн тг. 6. Расчетная стоимость строительства, млрд тг., в том числе строительно-монтажные работы, млрд тг. 7. Намечаемый срок строительства, лет. 8. Срок окупаемости капитальных вложений, лет. 9. Годовая потребность предприятия: сырье, материалы, электроэнергия, теплоэнергия со стороны, уголь, газ, нефтепродукты, вода, транспорт внешний по прибытии, по отправке (все в соответствующих единицах измерения). После утверждения ТЭО проектный институт подготавливает задание на разработку „технического проекта, рассмотренного в ТЭО предприятия. Это задание должна утвердить та и станция, которая будет финансировать проектирование строительство предприятия. Разработкой технического пpoeкта выполняется вторая функция ТЭО как база для технического проектирования. 2. Целевое назначение и типовая структура бизнес-плана инвестиционного проекта. Бизнес-план — документ планового характера, определяющий цели нового бизнеса (или развития уже существующего), задачи управления им и его организации и намечающий пути и способы достижения поставленных целей на основе анализа всех возникающих при этом проблем. Бизнес-план следует разрабатывать не только при обосновании нового вида деятельности в области предпринимательства, но также и в ряде других случаев: при выходе с новой или уже выпускаемой продукцией на внешние рынки; при необходимости привлечения инвесторов; при получении кредитов; при составлении планов финансовой деятельности; при росте объемов производства продукции. Главной задачей, стоящей перед разработчиками бизнес-планов, является задача по привлечению инвесторов. Практически каждая финансовая структура (потенциальный инвестор) имеет свои стандарты (форматы) по подготовке документов с целью кредитования заемщиков, однако цель всюду одна — необходимо обеспечить доказательство финансовой эффективности проекта, другими словами — вложенные в проект деньги принесут ожидаемую прибыль. Бизнес-план составляется как для внутреннего, так и для внешнего пользования, но все-таки чаще всего его составляют для будущих инвесторов, для заключения с ними соглашений об инвестициях и кредитах, т.е. для сторонних организаций и лиц. Для внутреннего пользования бизнес-план обычно составляется на 3—5 лет, но он может корректироваться ежегодно.

3. Методы цели, и задачи управления проектами. Управление проектом – это применение знаний, навыков, инструментов и техник к операциям проекта для обеспечения выполнения требований проекта. 4.Организационная структура управления проектами. Команда проекта управляет работой проекта, и работы типично включают в себя требования к содержанию проекта, времени проекта, стоимости проекта, рискам и качеству проекта. Управление проектами выполняется посредством использования групп процессов, таких как : инициирование, планирование, выполнение, контролирование закрытие. Проекты состоят из процессов. Процессы управления проектами могут быть организованы в пять групп , которые включают:

Группы процессов объединяются результатами, которые они производят. Результаты часто становятся входом в другую группу процессов. У центральных групп процессов связи между ними интерактивны. Планирование обеспечивает исполнение плана проекта и обеспечивает обновление документации по мере развития прогресса. Внутри каждой процессной группы индивидуальные процессы связаны их входами и выходами. Фокусируясь на этих связях, можно описать каждый процесс в терминах входов, техник и инструментов и выходов. Для этого необходимо иметь точное и ясное определение, что такое входы, техники и инструменты и выходы процессов.

ЛИТЕРАТУРА: 1,2,3 1. Сущность и цели финансового анализа Финансовый анализ, как наука, входит в систему финансового менеджмента – науки об управлении финансами предприятий – и служит связующим звеном между финансовым Финансовый анализ представляет собой накопления, трансформации и использования информации финансового характера, имеющей целью:

Финансовый анализ может выполняться как управленческим персоналом данного предприятия, так и любым внешним аналитиком, поскольку базируется в основном на общедоступной информации (финансовой отчетности). Тем не менее, принято выделять два вида анализа: внутренний и внешний. 2.Основные аспекты финансового анализа проектов. В процессе финансового (внешнего) анализа выполняются по определению: • абсолютных показателей прибыли, выручки, издержек; • относительных показателей рентабельности; • рыночной устойчивости, ликвидности баланса, платеже способности организации; • эффективности использования собственного капитала; • эффективности использования заемных средств; • эффективности авансирования капитала (инвестиционный анализ); • экономической диагностики финансового состояния организации и рейтинговой оценки организации-эмитента. Предметом управленческого или внутрихозяйственного производственного анализа, являются: • обоснование бизнес-плана; • система маркетинга; • комплексный экономический анализ эффективности хозяйственной деятельности; • технико-организационный уровень и другие условия производства; • эффективность использования производственных ресурсов; • производство и реализация продукции; • взаимосвязь себестоимости, объема продукции и прибыли. Финансовый анализ, основывающийся на данных бухгалтерской отчетности, является внешним анализом и обладает такими особенностями, как: • множественность субъектов анализа (пользователей информации); • разнообразие целей и интересов субъектов анализа; • наличие типовых методик, стандартов учета и отчетности; • ориентация анализа только на публичную отчетность организации; • максимальная открытость результатов анализа для пользователей информации о деятельности организации.

ЛИТЕРАТУРА: 1,2,3 3.Методы финансово-экономического анализа. Основу любой науки составляют ее предмет и метод. Предмет финансового анализа – это финансовые ресурсы и их потоки. Метод финансового анализа - это система теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования финансовой деятельности хозяйствующих субъектов. Научный инструментарий финансового анализа – это совокупность общенаучных и конкретно-научных способов исследования финансовой деятельности хозяйствующих субъектов. Классификация методов финансового анализа:

4.Оценка финансовых показателей деятельности предприятия. Для оценки ФСП, его устойчивости используется целая система показателей, характеризующих: а) наличие и размещение капитала, эффективность и интенсивность его использования; б) оптимальность структуры пассивов предприятия, его финансовую независимость и степень финансового риска; в) оптимальность структуры активов предприятия и степень производственного риска; г) оптимальность структуры источников формирования оборотных активов; д) платежеспособность и инвестиционную привлекательность предприятия; е) риск банкротства (несостоятельности) субъекта хозяйствования; ж) запас его финансовой устойчивости (зону безубыточного объема продаж). Анализ ФСП основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид. В общем виде программа углубленного анализа финансово-хозяйственной деятельности предприятия выглядит следующим образом: 1.Предварительный обзор субъекта хозяйствования (характеристика общей направленности деятельности, выявление "больных" статей отчетности ). 2.Оценка финансового состояния субъекта хозяйствования 2.1.Оценка имущественного положения: - построение аналитического баланса-нетто; - вертикальный анализ баланса; - горизонтальный анализ баланса; - анализ качественных сдвигов в имущественном положении 2.2.Оценка финансового положения: - оценка ликвидности; - оценка финансовой устойчивости. 3.Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования. Более укрупненная классификация Шеремета А.Д. и Сайфулина Р.С. представляет собой деление методики финансового анализа на три взаимосвязанных блока:

Основным источником информации для оценки финансового состояния служит бухгалтерский баланс предприятия. Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. ЛЗ 23. | |||||||||||||||||||||||||||