Экономика и управление организацией. Российский государственный социальный университет Итоговый контроль по дисциплине Экономика и управление организацией

Скачать 159.08 Kb. Скачать 159.08 Kb.

|

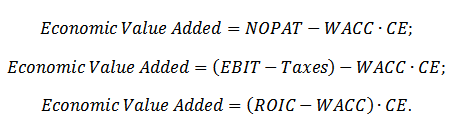

Планирование издержекАнализ и планирование предполагаемых расходов в обязательном порядке проводится каждым предприятием. Определение размера затрат позволяет отыскать пути снижения издержек, что важно для уменьшения себестоимости выпускаемой продукции, а также стоимости, по которой она предлагается покупателям. Снижение издержек необходимо для достижения таких целей, как: Повышение привлекательности продукции предприятия. Увеличение конкурентоспособности фирмы. Рациональное использование имеющихся ресурсов. Увеличение роста прибыли. Оптимизация производственных процессов. Увеличение рентабельности фирмы. Снизить издержки предприятия можно следующими путями: Сокращением штата. Оптимизацией рабочих процессов. Приобретением нового оборудования, которое сделает производство менее затратным. Закупкой сырья по меньшей стоимости, поиск выгодных предложений поставщиков. Переводом ряда сотрудников на внештатную работу. Переносом предприятия в относительно небольшое здание с меньшей стоимостью аренды. Цель уменьшения издержек – снижение себестоимости продукции без ухудшения ее качества. Это правило крайне важно, так как практически всегда можно уменьшить траты, снизив качество товара, однако это не пойдет предприятию на пользу. Отображение издержек в бухгалтерских документах Сведения о тратах фиксируются в отчете «Об убытках» Составляется он по форме №2. В период подготовки показателей для их фиксации в балансе предварительные расчеты могут быть разделены на две категории: прямые и косвенные. Сведения должны заноситься в документы на регулярной основе для анализа деятельности крупного предприятия, отслеживания КПД. Себестоимость является показателем качества производственного процесса. Дает представление о сильных и слабых сторонах компании. Себестоимость формируется на основе множества факторов: качество товара, объемы производства, оборудование, входящее в состав активов компании. Показатель необходим менеджерам для полноценного управления компанией. Является обязательной составляющей управленческого учета. На основании размера себестоимости принимаются решения, касающиеся ценообразования. Показатель влияет на следующие моменты: рентабельность компании; прибыль организации. Себестоимость – это все затраты на производство и реализацию продукции. В общем виде себестоимость представляет собой: С=М+А+ЗП, Где С- себестоимость; М – материальные затраты; А – амортизация; ЗП – заработная плата Виды себестоимости Виды себестоимости классифицируются в зависимости от источников расходов: Цеховая. Объединяет расходы цеха и иных производственных структур при изготовлении. Производственная. Определяется исходя из совокупности расходов цеха и целевых затрат на изготовление. Полная. Включает в себя все затраты, включая траты на производство, целевые факторы, реализацию. Цеховая себестоимость, как очевидно, будет наименьшей. Желательно определять все виды, так как они дают представление о затратах на всех этапов изготовления товара. Составляющие себестоимости Себестоимость образуется из следующих затрат: Материальные. Включают в себя стоимость материала для производства, энергии. Заработная плата. В нее входит зарплата для всех сотрудников предприятия, а не только работников, которые непосредственно изготавливают товар. Отчисления на социальные нужды. Включают в себя траты на пенсионные отчисления, социальное страхование и прочее. Амортизация базовых средств. В данную категорию входят отчисления, связанные с износом оборудования. Иные затраты. Расходы на продажу товара, его перевозку, затраты на маркетинг. Траты могут классифицироваться в зависимости от назначения издержек и их источников. Перечень включает в себя: Сырье. Топливо, затраченное производство. Отчисления по износу оборудования. Основная и дополнительная часть зарплаты. Командировочные. Расходы, возникшие в связи с работой сторонних организаций. Общепроизводственные траты. Расходы на социальные процедуры. Административные издержки. Оценка экономической добавленной стоимости, Экономическая добавленная стоимость – это показатель эффективности деятельности компании, используемый для оценки ее экономической прибыли, то есть стоимости компании, добавленной (увеличившейся) за рассматриваемый период в результате ее деятельности. Он рассчитывается как чистая операционная прибыль компании, остающаяся после уплаты налогов, минус затраты на капитал, используемый в бизнесе Экономическая добавленная стоимость показывает превышение чистой операционной прибыль после уплаты налогов и затратами на использование капитала. Формула расчета EVA:  NOPAT (англ. Net Operating Profit Adjusted Taxes) – прибыль от операционной деятельности после уплаты налогов, но до процентных платежей (NOPAT=EBIT(операционная прибыль)–Taxes (налоговые платежи)); WACC (англ. Weight Average Cost Of Capital) – средневзвешенная стоимость капитала, и представляет собой стоимость собственного и заемного капитала, то есть норма прибыли, которую хочет получить собственник (акционер) на вложенные деньги; CE (англ. Capital Employed, Invested Capital, Capital Sum) – инвестиционный капитал, является суммой совокупных активов (Total Assets) из расчета на начало года за вычетом беспроцентных текущих обязательств (кредиторской задолженности поставщикам, бюджету, полученных авансов, прочей кредиторской задолженности). В балансе инвестиционный капитал представляет собой сумму строк «Капитал и резервы» (стр. 1300) и «Долгосрочные обязательства» (стр. 1400). Для расчета средневзвешенной стоимости капитала (WACC) воспользуемся следующей формулой: Где: Re ,Rd – ожидаемая/требуемая доходность собственного капитала и заемного соответственно; E/V, D/V – доля собственного и заемного капитала в капитале предприятия; t – процентная ставка налога на прибыль. Экономическая добавленная стоимость показывает эффективность использования предприятием своего капитала, показывает превышение рентабельности предприятия над средневзвешенной стоимостью капитала. Чем выше значение экономической добавленной стоимости, тем выше эффективность использования капитала у предприятия. Эффективность определяется за счет превышения рентабельности и стоимости капитала (заемного и собственного). Большие значения EVA свидетельствую о высокой норме добавочной прибыли на капитал. Сравнение EVA нескольких предприятий позволяет выбрать более инвестиционно привлекательное. Показатель EVA отражает различные категории деятельности предприятия: инвестиционную привлекательность, конкурентоспособность, финансовую устойчивость, платежеспособность, устойчивость развития и рентабельность. На рисунке показана схематично взаимосвязь между EVA и другими характеристиками предприятия Анализ деловой активности. Одним из комплексных методов оценки эффективности функционирования современной компании на рынке является оценка ее ее деловой активности, включающих как количественный, так и качественный подход к исследованию эффективности функционирования организации. В условиях рыночных отношений и высокого уровня конкуренции, значимость оценки деловой активности организации, принимает особое значение в исследовании ее финансового состояния, формировании стратегического плана и перспектив развития. Приведение отчетности российских предприятий к международным стандартам, позволяет проводить оценку деловой активности не только для внутренних пользователей, но и для потенциальных инвесторов, при этом возникает возможность определить эффективность использования капитала, активов, производственно-сбытовой деятельности по стандартам, принятым на международном уровне. Деловая активность это процесс динамичного развития предприятия, возможность достижения предприятием запланированных целей посредством эффективного использования своего потенциала, увеличение рынков сбыта своей продукции и повышение устойчивости финансового состояния. Оценка деловой активности производится на основании, как правило, финансовой отчетности предприятия, при этом, для исследования качественных характеристик деловой активности, могут потребоваться данные: маркетинговых исследований; внутренней управленческой отчетности, данные статистических форм отчетности и данные аналогичных конкурирующих и (или) эталонных компаний. В целом источники информации для анализа деловой активности делятся на внутренние и внешние: 1. Внутренние источники: — бухгалтерский баланс; — отчет о финансовых результатах; — отчет о движении денежных средств; — отчет об изменениях капитала; — пояснения и приложения к бухгалтерскому балансу и отчету о финансовых результатах; — статистические формы отчетности о численности персонала, объемах произведённой и отгруженной продукции; — оборотные ведомости, аналитические и синтетические регистры по отдельным счетам. 2. Внешние источники: — данные маркетинговых исследований; — данные периодических изданий; — данные сети «Интернет»; — не законно добытые данные (промышленный шпионаж). Целью анализа деловой активности предприятия является определение резервов повышения ее уровня и улучшения положения компании на рынке сбыто продукции и услуг. Задачи анализа деловой активности: Изучение динамики показателей деловой активности Определение факторов, влияющих на деловую активность Обобщение результатов анализа Выработка решений по повышению уровня деловой активности Показатели анализа деловой активности: Количественные показатели Коэффициент оборачиваемости запасов материалов – это показатель характеризующий объем продаж (выручки) на 1 руб., имеющихся у предприятия средних запасов, рассчитывается так: Коб.з=Т/Зср, Где Коб.з — коэффициент оборачиваемости запасов материалов (оборотов); Зср – средняя величина запасов в анализируемом (расчетном) периоде; Т – объем продаж в денежном выражении 1.2. Период оборачиваемости запасов материалов – это показатель характеризующий, период совершения одного оборота запасов материалов, рассчитывается следующим образом: Lоб.з = D/ Коб.з. Где где, Lоб.з -период оборачиваемости запасов материалов (в днях); D — количество дней в анализируемом периоде (30, 60, 90, 180, 360). 1.3. Коэффициент оборачиваемости дебиторской задолженности – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины дебиторской задолженности расчетного периода, рассчитывается следующим образом: Коб.дз = Т / ДЗср где, Коб.дз — коэффициент оборачиваемости дебиторской задолженности (оборотов); ДЗср – средняя величина дебиторской задолженности в анализируемом (расчетном) периоде. 1.4. Период оборачиваемости дебиторской задолженности – это показатель характеризующий, период совершения одного оборота дебиторской задолженности, рассчитывается следующим образом: Lоб.дз = D/ Коб.дз где, Lоб.дз -период оборачиваемости дебиторской задолженности (в днях). 1.5. Коэффициент оборачиваемости кредиторской задолженности – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины кредиторской задолженности расчетного периода, рассчитывается следующим образом: Коб.кз = Т/КЗср где, Коб.кз — коэффициент оборачиваемости кредиторской задолженности (оборотов); ДКср – средняя величина кредиторской задолженности в анализируемом (расчетном) периоде. 1.7. Коэффициент оборачиваемости капитала – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины капитала компании расчетного периода, рассчитывается следующим образом: Коок = Т/Аср где, Коок — коэффициент оборачиваемости капитала (оборотов); Аср – средняя величина капитала в анализируемом (расчетном) периоде. 1.8. Фондоотдача – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины основных производственных фондов компании расчетного периода, рассчитывается следующим образом: Фот = Т/ОСср где, Фот – фондоотдача; ОСср — средняя величина основных производственных фондов в анализируемом (расчетном) периоде. 1.9. Фондоотдача – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины основных производственных фондов компании расчетного периода, рассчитывается следующим образом: Фот = Т/ОСср где, Фот – фондоотдача; ОСср — средняя величина основных производственных фондов в анализируемом (расчетном) периоде. 1.10. Рентабельность продаж – показатель, характеризующий величину выручки (объема продаж) на 1 руб. прибыли от продаж, рассчитывается следующим образом: Роб.пр = Ппр/Т * 100% где, Роб.пр – рентабельность продаж; Ппр – прибыль от продаж. 1.11. Рентабельность продукции – показатель, характеризующий величину затрат (себестоимости) на 1 руб. прибыли от продаж, рассчитывается следующим образом: Рт = Ппр/З (СС) * 100% где, Рт – рентабельность продукции (услуг); З (СС) – затраты (себестоимость). 1.12. Рентабельность собственного капитала – показатель, характеризующий величину собственного капитала на 1 руб. прибыли до налогообложения или чистой прибыли, рассчитывается следующим образом: Рск = Пня/СКср * 100% Рск = Пч/СКср * 100% где, Рск – рентабельность собственного капитала; Пня – прибыль до налогообложения; Пч – чистая прибыль; СКср – средняя величина собственного капитала. 2. Качественные показатели: 2.1 Инвестиционная привлекательность. Комплексный — интегральный показатель, рассчитываемый на основе пятифакторной модели Э.Альтмана: Z=1,2Х1+ 1,4Х2+3,3Х3+0,6Х4+Х5 где, Х1 – отношение собственных оборотных средств к среднегодовой величине активов; Х2 – отношение чистой прибыли компании к среднегодовой величине активов; Х3 – отношение бухгалтерской прибыли к среднегодовой величине активов; Х4 – отношение рыночной стоимости собственного капитала к привлеченному (заемному) капиталу; Х5 – отношение выручки к среднегодовой величине актив. Границы допустимого значения Z составляют от 1,8 до 2,9 пунктов, при этом, чем выше значение итогового интегрального показателя, тем выше инвестиционная привлекательность. 2.2 Маркетинговые исследования – являются качественным показателем, характеризующим положение предприятия на рынке, конкурентов предприятия, основных поставщиков, покупателей, долю и емкость рынка. 2.3 Широта ассортимента – показатель, характеризующий количество товарных групп предприятия, рассчитывается следующим образом: J = J1/SJ где, J – широта ассортимента; J1 – количество ассортимента на анализируемый момент; SJ – общее количество ассортимента. 2.4 Широта рынков сбыта – показатель, характеризующий количество рынков сбыта предприятия, рассчитывается следующим образом: R = R1/SR где, R – широта рынков сбыта; R1 – количество рынков сбыта на анализируемый момент; SR – общее количество рынков сбыта. Остальные показатели, характеризующие качественную составляющую деловой активности организации, такие как: конкурентоспособность, уровень руководства, наличие стабильных покупателей и поставщиков, положение на рынке, деловая репутация, относятся к индивидуальным показателям и для каждого предприятия определяются по-разному. Анализ движения денежных средств, Часть текущих активов, которая обладает наибольшей ликвидностью, составляет оборотный капитал предприятия. Денежные средства включают деньги, находящиеся в кассе, имеющиеся на расчетных, текущих, специальных, валютных счетах и депозитах. Анализ движения денежных средств является первоочередным этапом в системе управления денежными потоками. С помощью данного анализа выполняют оценку степени платежеспособности и определяют проблемы в функционировании учреждения, связанные с дефицитом денег, снижением ликвидности и прочие. В процессе мониторинга денежных средств и управления денежными потоками рассчитывают такие показатели, как: время обращения денег в виде финансового цикла; денежный поток и его прогноз; оптимальный уровень денежных средств; бюджет денежных средств. В качестве источников информации используют баланс предприятия, отчет о перемещении денежных средств. Данные позволяют проанализировать взаимосвязь прибыли, распределения оборотного капитала и денег. В отчете отражают ряд изменений финансовых показателей, благодаря которым устанавливают закономерности между остатками денег на начало и конец отчетного периода. Отчет о движении денежных средств представляет собой документ, относящийся к финансовой отчетности, который включает приход, расход и нетто-изменения денежных активов в процессе осуществляемой хозяйственной деятельности, а также инвестиционной и финансовой деятельности в конкретном периоде. |