работа. С точки зрения обеспечения финансовой устойчивости, развития предпринимательства наличие заемных средств весьма важно

Скачать 497.86 Kb. Скачать 497.86 Kb.

|

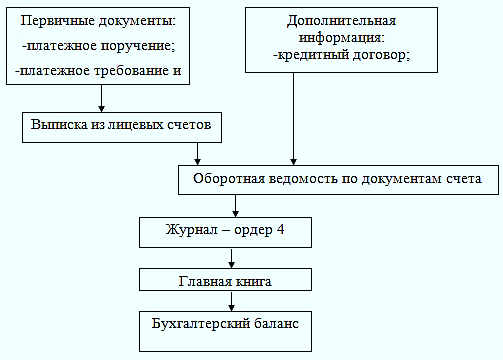

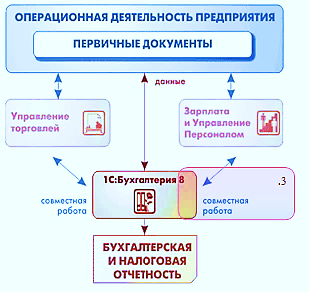

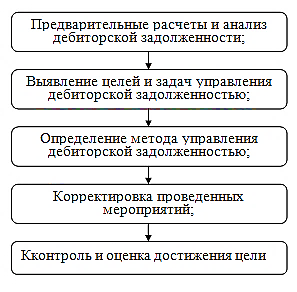

1.3 Чем отличается друг от друга займы и кредиты?В обоих случаях происходит заимствование неких материальных ценностей, которые по истечении определенного срока нужно возвращать первоначальному владельцу. На этом обязательное сходство заканчивается, другие аспекты отношений кредита и займа могут совпадать, а могут и не совпадать. Объем понятия «заем» включает в себя заметно более широкий спектр отношений, чем кредит. Однако принципы и нормы применения кредита определены яснее и строже. Путаница между кредитом и займом не создает проблем лишь в бытовом общении. В документах применение к одному и тому же объекту одновременно терминов «заем» и «кредит» будет признано некорректным. Акты, составленные с путаницей в понятиях, могут быть признаны недействительными уже потому, что нельзя с уверенностью утверждать идет ли в них речь об одном или двух разных объектах. Что бы ясно увидеть разницу, вспомним и опишем по отдельности основные отличительные свойства кредита и займа. Займ - факт передачи денег или материальных объектов от одного лица другому. Получатель – заемщик, наделяется правом пользования заемным имуществом. Займодавец получает право на возврат активов в том же качестве и количестве, что было передано заемщику. Форма и сроки возврата заемного имущества определяются заранее, еще до передачи актива [7, с.72]. Взаймы дают деньги, товары и другие материальные ценности, для которых можно определить выраженную в деньгах цену и количество актива переходящего от займодавца к заемщику. Сторонами такой сделки как заём могут выступать любые физические и юридические лица, а также объединения, в т.ч. государства. Они должны лишь обладать правом по своему желанию вступать в имущественные отношения и владеть денежным средствами или другими ценностями, которые выступают объектом займа. Т.е. давать взаймы можно лишь собственное имущество, возвращать – тоже. За пользование заемными средствами назначается плата, в процентах от суммы сделки или в абсолютных показателях. Однако заем бывает и безвозмездным. Тогда обязательным к возврату станет ровно тот объем ценностей, что был получен. Отношения займа могут быть документально оформлены договором. Однако большая часть физических лиц в своих бытовых операциях письменных соглашений не составляет. Заимствования между физическими лицами обычно остаются безвозмездными и обусловленными лишь устным соглашением сторон. Заем признается реально состоявшимся после передачи заимствуемых активов: денег, иных ценностей. Заем предполагает ответственность только одной стороны – заемщика. Займодавец не берет на себя обязательств. В то время как кредит – один из видов заемных отношений. Еще несколько лет назад в законодательстве не было четкого разделения понятий кредита, займа и ссуды. Сегодня определения кредита и займа мы находим в Гражданском кодексе Луганской Народной Республики [8, ст.357,361]. В документообороте финансовых организаций кредиты и займы тоже более не смешиваются. Выдавать кредиты могут банки республики и финансовые структуры, имеющие специальные разрешения для этого. Объектом заимствования при кредитовании становятся только деньги, не денежных кредитов не бывает. Кредиты всегда оформляются документально. Выдача кредитов по устному соглашению не допускается. Кредиты не бывают бесплатными. За пользование кредитными средствами заемщику назначается плата в процентах от полученной суммы. Различные варианты беспроцентных кредитов не отменяют общего правила, предоставление льгот по уплате процентов имеет ограниченный по времени или другим условиям характер. Для получения кредита обычно требуется пакет документов, подтверждающих надежность и платежеспособность заемщика. В подавляющем большинстве случаев кредит возвращается не единовременно, частями определенного размера в оговоренные сроки. Действует кредитный календарь, в котором прописываются минимальные размеры суммы, которые должны быть внесены не позднее установленных дат. Отношения между кредитором и кредитополучателем начинаются с момента подписания договора обеими сторонами. Кроме вопросов выдачи и возврата денег, кредитным договором могут регулироваться различные аспекты расходования кредитных средств, обязанность заниматься определенной деятельностью и др. Кредитный договор предполагает ответственность двух сторон: кредитора за своевременную и полную выдачу денег, кредитополучателя – за возврат в установленном порядке. Дополнительные условия кредитного договора могут налагать обязательства и на ту, и на другую сторону. Особый вид кредитных продуктов представляет собой кредитная линия (овердрафт). Их отличает постоянное повторение относительно коротких циклов получения и возврата денежных средств. Во всех остальных отношениях овердрафт остается обычным кредитом. Делаем для себя вывод: Кредит и заем это обязательные отношения, связанные с временным, добровольным и возвратным перемещением денег и других материальных ценностей. Назвать одно, главное отличие займа от кредита уже невозможно. Эти способы заимствования все более отличаются друг от друга. Различия касаются не только предмета, но и сторон соглашения. Кредиты выдают банки, а займами профессионально занимаются микро финансовые организации (МФО). Кредиты получают граждане, имеющие постоянную работу, услугами МФО часто пользуются те, кому в банковском кредите отказано. Займы, выдаваемые физлицами друг другу, стоит выделить в особую категорию частных заимствований. Приведенное ниже сравнение кредита и займа на отношения физических лиц между собой влияет менее всего. Эти займодавцы и заемщики сами выбирают, как, сколько и когда одалживать и возвращать. Выделяют заемные отношения, которые возникают при выдаче векселей и выпуске и продаже облигаций [9, с.32]. . РАЗДЕЛ 2. ОРГАНИЗАЦИЯ УЧЕТА ЗАЕМНЫХ СРЕДСТВ В ФЛП ДРОБОТ 2.1. Организационно - правовая характеристика Физического лица – предпринимателя «Дробот» Физическое лицо - предприниматель «Дробот» (г. Красный Луч, Антрацитового района, ЛНР) занят переработкой природного камня. ФЛП начал свою деятельность в ноябре 2014 года. Всего за 7 лет занял большую нишу на рынке по производству шлифованной плитки из природного камня в республике, но и наладил сбыт в Российскую Федерацию. ФЛП предлагает: Плитку тротуарную из природного камня шлифованную коричневого цвета толщеной 50 мм, Плитку тротуарную из природного камня шлифованную коричневого цвета толщеной 30 мм, Плитку тротуарную из природного камня шлифованную серого цвета толщеной 50 мм, Плитку тротуарную из природного камня шлифованную серого цвета толщеной 30 мм, Камень природный. Физическое Лицо Предприниматель «Дробот» находясь на упрощённой форме предпринимательской деятельности, постоянно развивается: как в направлении улучшения клиентского сервиса, так и по скорости обработке заказов любой сложности. ФЛП «Дробот» не выделяется масштабами производства, славится высоким качеством продукции, оперативностью и четкостью поставок, способностью быстро реагировать на требования рынка. Объем валовой продукции в 2021 году увеличился на 1,45% по сравнению с данными 2020 года. Объем реализованной продукции увеличился на 1,46%. Темп прироста производительности труда – 3,94% опережает темп прироста оплаты труда 1,38%. Соблюдается принцип опережающего роста производительности труда по сравнению с ростом заработной платы. Темпы роста средней заработной платы ППП достаточно низкие – 1,38% в 2021 году по сравнению с 2020 годом. Рост себестоимости реализованной продукции незначителен на 1,44% обусловлен увеличением затрат на сырье и материалы. Прибыль от продаж в 2021 году увеличилась на 1,26% по сравнению с показателями 2020года. Показатель рентабельности продаж снизился на 0,2% в 2021 году и составил 19,51% , что говорит снижении эффективности предпринимательской деятельности предприятия. Уровень механизации производства на 4,92% по отношению к 2020 году, что говорит о совершенствовании технологии производства и автоматизации некоторых производственных процессов. Снижение показателя фондоотдача на 1,4% говорит о снижении эффективности использования оборудования (основных фондов). 2.2. Особенности учет заёмных средств Физическим лицом - предпринимателем «Дробот» Предпринимателю для формирования хозяйственных средств необходимы помимо собственных источников, заемные средства в виде займов от юридических и физических лиц. При этом заключение договоров займа происходит в несколько этапов. 1. Формирование содержания договора займа клиентом -заемщиком. 2. Рассмотрение представленного проекта договора и составление заключения о возможности предоставления займа вообще и об условиях его предоставления в частности. На этом этапе определяют: а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть займ. б) свои возможности предоставить займа предпринимателю в требуемой им сумме исходя из имеющихся в наличии ресурсов. 3. Совместная корректировка договора займа до достижения взаимоприемлемого варианта и представления его на рассмотрение. 4. Подписание договора займа обеими сторонами, т.е. придание ему силы юридического документа. Договор займа оформляется в двух равноценных экземплярах – по одному для каждой из сторон и является основным документом при решении всех спорных вопросов между сторонами. Для бухгалтерии предприятия договор является основным документом, подтверждающим получение займа, выплату процентов, пеней, комиссий. Движение документов и порядок заполнения регистров бухгалтерского учета можно представить в виде схемы документооборота по кредитным операциям на рис. 2.1.  Рисунок 2.1 - Схема документооборота по кредитным операциям Суммы краткосрочных кредитов и займов отражаются: Дебет счета 50 "Касса", 51 "Расчетные счета", 52 "Валютные счета", 55 "Специальные счета в банках", 60 "Расчеты с поставщиками и подрядчиками" Кредит счета 66 "Расчеты по краткосрочным кредитам и займам" Проценты к уплате по предоставленным кредитам и займам отражаются: Дебет счета 91 "Прочие доходы и расходы" Кредит счета 66 "Расчеты по краткосрочным кредитам и займам". Начисленные суммы процентов учитываются обособленно. При погашении займов ФЛП «Дробот» Дебет счета 66 "Расчеты по краткосрочным кредитам и займам" Кредит счета 51 "Расчетные счета", 52 "Валютные счета". Займы, которые не оплачен в срок, учитываются обособленно. Аналитический учет краткосрочных займов на предприятии ФЛП «Дробот» не ведется, по видам займов. При оформлении займа составляется договор о предоставлении займа. На отдельном субсчете к счету 66 "Расчеты по краткосрочным кредитам и займам" учитываются расчеты с кредиторами по операции учета векселей и иных долговых обязательств со сроком погашения не более 12 месяцев [10, с. 357,361]. Пример 1. ФЛП «Дробот» 30.04.2020 получило кредит, сумма его составила 100 000 рос. руб., срок погашения на 1 год. Размер процентов по займу - 15%, начисляются ежемесячно. При получении денежных средств был сразу же перечислен аванс в сумме 100000 рос. руб. 30.06.2020 поступили от поставщика материалы на сумму 60000 рос. руб. 30.07.2020 получены материалы на сумму 40000 рос. руб. Начисленные проценты отражены за три месяца. Их сумма увеличит первоначальную стоимость материалов. Проценты, начисленные по истечении 3-х месяцев, и до окончания срока погашения учитываются в составе операционных расходов. Проценты за 2 месяца: 100000 х 15% : 12 х 2 = 2500 рос. руб. Проценты за 1 месяц: 100000 х 15% : 12 = 1250 рос. руб. Проценты, которые отнесены на приобретенные материалы в сумме 60000 руб.: 2500 : 100000 х 60000 = 1500 рос. руб. Проценты, которые отнесен на приобретенные материалы в сумме 40000 росс. руб.: 2500 - 1500 +1250 =2250 рос. руб. В учете ООО "Климовский трубный завод" сформированы следующие бухгалтерские записи: Дебет счета 60 Кредит счета 66 – 2500 рос. руб. - начислены проценты по кредиту за 2 месяца; Дебет счета 10 Кредит счета 60 - 1500 рос. руб. - оприходованы материалы на сумму 60000 рублей и отнесена сумма процентов, приходящаяся на поступившие материалы; Дебет счета 60 Кредит счета 66 – 1250 рос. руб. - начислены проценты по кредиту за 1 месяц; Дебет счета 10 Кредит счета 60 – 2250 рос. руб. - оприходованы материалы на сумму 40000 рублей и отнесена сумма процентов, приходящаяся на поступившие материалы; Дебет счета 91.2 Кредит счета 66 – 1250 рос. руб. - начислены проценты в оставшиеся месяцы. На счете 67 "Расчеты по долгосрочным кредитам и займам" ФЛП «Дробот» отражается информации о состоянии долгосрочных (на срок более 12 месяцев) займов, которые получены предпринимателем. Пример 2. ФЛП «Дробот»1 сентября 2019 года получило займ под 17% годовых сроком на два года в сумме 700000 рублей для строительства склада. В соответствии с договором уплата процентов осуществляется ежемесячно, а возврат основной суммы долга – единовременно по окончании кредитного договора. В июне 2021 года строительство закончилось, склад был введен в эксплуатацию. В бухгалтерском учете ФЛП «Дробот» сформированы проводки. Ежемесячно начислялись проценты по кредиту на период строительства (с сентября 2019 г. по июнь 2021 г.) в сумме, равной 700000 руб. х 0,17 / 365 дней в году х 30 (31) день (в зависимости от количества дней в месяце пользования кредитом): Дебет счета 08 субсчет "Строительство объектов основных средств" Кредит счета 67 субсчет "Проценты по кредитам и займам" С июля 2021 года начисление процентов будет оформляться следующей проводкой: Дебет счета 91 субсчет "Прочие расходы" Кредит счета 67 субсчет "Проценты по кредитам и займам". Отметим, что предпринимателем не применяется второй способ учета дополнительных расходов по кредиту: Дебет счета 91 "Прочие расходы" Кредит 76 "Расчеты с разными дебиторами и кредиторами" дополнительные расходы равными долями в течение срока погашения полученного кредита. В учете заемных средств Физического лица - предпринимателя «Дробот» выявлены следующие недостатки: В нарушение п. 3 ст. 821 Гражданского кодекса Луганской Народной Республики кредит использован не по целевому назначению. В нарушение пункта 11 ПБУ 10/99 "Расходы организации" предприятие не признает операционными расходами проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов) по просроченным кредитам и займам. В нарушение пункта 15 ПБУ 15/08 в случае, если организация: использует средства полученных займов для предварительной оплаты материально - производственных запасов, других ценностей, работ, услуг выдачи авансов и задатков в счет их оплаты, то расходы по обслуживанию указанных займов не относятся организацией - заемщиком на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой, выдачей авансов и задатков на эти цели. В нарушение пункта 17 ПБУ 15/08 задолженность по полученным займам отражается в отчетности без учета причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров [11, с.35]. РАЗДЕЛ 3.СОВЕРШЕНСТВОВАНИЕ ОРГАНИЗАЦИЯ УЧЕТА ЗАЕМНЫХ СРЕДСТВ В ФЛП ДРОБОТ Для совершенствования учета расчетов по займам в ФЛП «Дробот» предлагаем перейти данному предпринимателю на 1С – Бухгалтерию 8.3, на данный момент ведется вручную. 1С - Бухгалтерия 8.3 является универсальной программой массового назначения для автоматизации бухгалтерского и налогового учета, включая подготовку обязательной отчетности. 1С - Бухгалтерия 8.3 это готовое решение для ведения учета. Бухгалтерский и налоговый учет реализованы в соответствии с действующим законодательством Луганской Народной Республики. Методика бухгалтерского учета обеспечивает одновременную регистрацию каждой записи хозяйственной операции, как по счетам бухгалтерского учета, так и по необходимым разрезам аналитического учета, количественного и валютного учета. Пользователи 1С - Бухгалтерия 8.3 могут самостоятельно управлять методикой учета в рамках настройки учетной политики, создавать новые субсчета и разрезы аналитического учета. Предметная область, автоматизируемая программой, иллюстрируется на рисунке 3.1.  Рисунок 3.1 - Предметная область, автоматизируемая программой 1С - Бухгалтерия 8.3 представляет собой совокупность платформы 1С - Предприятие 8.3 и конфигурации " Бухгалтерия предприятия ". В 1С - Бухгалтерии 8.3 заложена возможность совместного использования с прикладными решениями " Управление торговлей " и " Зарплата и Управление Персоналом ", также созданными на платформе 1С - Предприятие 8.3. Предприниматель вынуждено привлекать заемные денежные средства, вследствие малого количества в обороте наличных денежных средств, однако у ФЛП «Дробот» есть большая дебиторская задолженности в остатках за весть отчетный период (2019-2021 гг.), что говорит об отсутствии системе управления. Целью управления дебиторской задолженностью является обеспечение наиболее эффективной реализации экономических решений в процессе деятельности ФЛП. В целях моделирования процесса управления дебиторской задолженностью ФЛП «Дробот» разработана модель управления задолженностью. Цели построения модели заключаются в обработке существующих методов управления задолженностью, предположений об изменении дебиторской задолженности предприятия. Процесс управления дебиторской задолженностью можно разбить на пять этапов: [12, с.123].  Рисунок 3.2 - Процесс управления дебиторской задолженностью Наметить очередность проводимой работы с конкретными дебиторами ранжиров по сумме задолженности и срокам ее возникновения. Данный способ группировки дебиторской задолженности позволяет отразить ее динамику за исследуемый период, а также выявить задолженность, по которой происходит неоправданный рост. В целях недопущения роста просроченной дебиторской задолженности в договоры с контрагентами целесообразно включать пункты, предусматривающие возложение на должника дополнительных обязательств в виде штрафных санкций в случае нарушения условий договоров. Существуют следующие виды неустоек: договорная, штрафная и альтернативная. Договорная неустойка устанавливается в тексте договора соглашением сторон. Предлагается установить альтернативные неустойки предприятий, сгруппированных в соответствии с объемом задолженности. Вторым этапом управления дебиторской задолженности является выявление целей и задач управления дебиторской задолженностью. На основании анализа дебиторской задолженности, проведенного на первом этапе, задолженность, разделив на просроченную, отсроченную и непросроченную. Для просроченной дебиторской задолженности, в соответствии со шкалой штрафных санкций рассчитывается размер штрафа и определяется окончательная сумма задолженности. Далее, в зависимости от категории, в которую попала задолженность конкретного дебитора, к разработке принимается – стратегия учета, стратегия взыскания или стратегия наблюдения за возможностью взыскания. Стратегия учета проводится по отношению к непросроченной задолженности и не требует активных действий по взысканию. Стратегия взыскания требует активных действий по взысканию дебиторской задолженности. На данной стадии первоочередная задача заключается в сокращении срока просрочки платежа. Стратегия наблюдения за возможностью взыскания, помимо наблюдения за финансовым состоянием партнера, не требует иных действий. Третий этап управления дебиторской задолженностью составляет определение метода управления дебиторской задолженностью на основании выбранной стратегии управления. Если к разработке принята стратегия учета, целесообразно использовать самые удобные для предприятия способы расчетов, а именно взыскание задолженности денежными средствами, проведение зачетных схем или уступка долга третьим лицам. В случае разработки стратегии взыскания, помимо предложенных способов расчета, целесообразно использовать менее предпочтительные, такие как обмен долга на акции должника, оформление задолженности векселем, а в случае неудачного исхода перечисленных методов – обращение в Арбитражный суд. На четвертом этапе корректировки происходит поправка предложенных мероприятий с учетом условий рыночных отношений. На пятом этапе проводится анализ дебиторской задолженности после осуществления мероприятий по ее взыскания [13, с.28]. Делаем вывод что для оптимизации структуры заемного капитала необходимо провести следующие мероприятия: проанализировать состав капитала и тенденций изменения его структуры за ряд периодов. Особое внимание, уделив анализу таких показателей, как коэффициент финансовой независимости, задолженности, соотношение между краткосрочными и долгосрочными обязательствами. Для оптимизации заемного капитала необходимо сформировать показатель целевой структуры всего капитала, чтобы определить, объём заемных ресурсов. Данный процесс оптимизации основан на трех критериях. Критерий максимизации уровня рентабельности. Анализ заключается в многовариантных расчетах с использованием финансового левериджа. 2. Критерий минимизации стоимости капитала. Процесс оптимизации основан на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала. 3. Критерий минимизации финансовых рисков. Этот метод оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов организации, в зависимости от отношения собственников или менеджеров к финансовым рискам. Рассмотрим экономический эффект на примере критерия максимизации уровня капитала. Показателем деятельности организации, характеризующий эффективность использования капитала, инвестированного ее собственниками, а вместе с тем и их благосостояние, является рентабельность собственного капитала, так как одной из основных сущностных характеристик капитала как раз и является его способность приносить доход. Под оптимальной структурой капитала организации мы будем понимать такое соотношение собственного и заемного капитала, которое с учетом особенностей функционирования компании позволяет ей максимизировать рентабельность собственных средств, то есть получать максимальный размер чистой прибыли на авансированный в деятельность собственный капитал. Методика расчета строится на возможность максимизации рентабельности собственного капитала путем выявления взаимосвязи между чистой прибылью компании и величиной ее валовой прибыли, а также и существования эффекта финансового левериджа, наблюдаемого в результате привлечения заемного капитала в оборот организации [13, с.89]. Согласно методике анализа доходности собственного капитала с использованием эффекта финансового левериджа рентабельность может быть представлена в следующем виде: РСК = (1− Сн) Ркапитала + ЭФР, (3.1) где, РСК – доходность собственного капитала, Сн – ставка налога на прибыль, Р капитала - экономическая рентабельность, ЭФР - эффект финансового рычага,%. Данная методика отображает возможность влияния на доходность собственного капитала и на размер чистой прибыли через привлечение заемного капитала. Эффект финансового левериджа (рычага), возникающий за счет разницы между рентабельностью активов и стоимостью заемных средств, показывает уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств ЭФР = (1 - Сн) Ч (РК - Ск) Ч ЗК:СК, (3.2) где, ЭФР – эффект финансового рычага, %; Сн – ставка налога на прибыль; РК –рентабельность капитала; Ск – средний размер процентной ставки за кредит; ЗК – средняя сумма заемного капитала; СК – средняя сумма собственного капитала. РА = Налогооблагаемая прибыль х 100% : СК (3.3) Коэффициент финансового левериджа является тем рычагом, который вызывает положительный или отрицательный эффект, получаемый за счет соответствующего его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала [14, с.62]. Применение данной методики оценки эффективности использования собственного капитала способствует пониманию причин тех или иных изменений его рентабельности и принятию более взвешенных решений в процессе управления собственным капиталом организации. Просчитаем эффект от оптимизации, используя данный критерий при различных вариантах оптимизации капитала (Таблица 3.3). Таблица 3.3 - Формирование эффекта финансового левериджа

На основе фактических данных мы можем рассчитать ЭФР. Используя предложенную формулу, мы увидим, что: ЭФР = (1 - 0,2) х (22,7 - 17) х 6161 : 1225 = 22,9 – при фактической структуре капитала; ЭФР = (1 - 0,2) х (17,43 - 17) х 6842 : 2000 = 1,17 – при структуре капитала, зафиксированной в плане 1 (Таблица 3.3). ЭФР = ЭФР = (1 - 0,2) х (37,8 - 17) х 2800 : 3200 = 14,56 – при структуре капитала, зафиксированной в плане 2 (Таблица 3.3) [15, с.12]. |