Денежная система РФ. Современное состояние денежной системы в России

Скачать 405 Kb. Скачать 405 Kb.

|

|

1.3. Стратегии функционирования денежной системы РФ В рамках стратегии таргетирования инфляции Банк России задает количественную цель по инфляции и публично ее объявляет, чтобы население, бизнес, участники финансового рынка могли учитывать ее при планировании своей деятельности и принятии решений. Для достижения цели по инфляции Банк России реализует денежно-кредитную политику. Целью денежно-кредитной политики является поддержание годовой инфляции вблизи 4% постоянно. Формулировка «вблизи 4%» отражает допустимость небольших колебаний инфляции вокруг цели. Данные колебания носят естественный характер, учитывая, что цены формируются под влиянием множества факторов и в экономике действует сложная цепочка взаимосвязей. При этом денежно-кредитная политика воздействует на динамику цен не напрямую, а опосредованно и в течение определенного времени, поэтому ее мерами невозможно обеспечить достижение цели с абсолютной точностью. Цель по инфляции установлена для годового темпа прироста потребительских цен, то есть изменения за последние 12 месяцев общего уровня цен на товары и услуги, приобретаемые населением. Темп прироста потребительских цен определяется на основе индекса потребительских цен (ИПЦ), рассчитываемого Росстатом по России. На рынках разных товаров и услуг в различных регионах может наблюдаться некоторый разброс в динамике темпов роста цен около 4% из-за действия специфических локальных факторов. Банк России стремится поддерживать инфляцию вблизи 4% постоянно. В случае отклонения инфляции от цели Банк России будет оценивать его причины и продолжительность и исходя из этого принимать решения об использовании мер денежно-кредитной политики для возвращения инфляции к цели. Скорость возвращения инфляции к цели будет выбираться с учетом масштаба отклонения и влияния решений по ключевой ставке на экономическую активность. Кроме того, при таком выборе Банк России в случае реализации рисков для финансовой стабильности будет учитывать устойчивость организаций финансового сектора и финансовую стабильность. Необходимым условием эффективного влияния денежно-кредитной политики на экономику в рамках режима таргетирования инфляции является плавающий валютный курс. При низкой гибкости курсообразования валютные интервенции центрального банка, оказывая влияние на ликвидность банковского сектора, приводят к высокой зависимости состояния денежного рынка и других сегментов финансового рынка от изменений внешнеэкономической конъюнктуры. Это уменьшает возможности центрально- го банка по независимому управлению процентными ставками и может снижать действенность денежно-кредитной политики. Плавающий курс действует как «встроенный стабилизатор», позволяя экономике подстроиться под изменение внешних условий и сглаживая их влияние3. Следуя режиму плавающего валютного курса, Банк России не проводит интервенций на внутреннем валютном рынке в целях поддержания определенного уровня курса или скорости его изменения. При этом Банк России может проводить операции с иностранной валютой на внутреннем рынке в случае возникновения угрозы для финансовой стабильности, а также для пополнения (использования) международных резервов в связи с применением Минфином России бюджетного правила В рамках режима таргетирования инфляции основным инструментом денежно-кредитной политики Банка России является ключевая ставка. Совет директоров Банка России принимает решения по ключевой ставке регулярно – восемь раз в год в соответствии с заранее утвержденным и опубликованным графиком (см. Приложение 5 «График заседаний Совета директоров Банка России по вопросам денежно-кредитной политики и сопутствующих мероприятий в 2020 году»). Изменяя ключевую ставку, Банк России воздействует на динамику процентных ставок в экономике, которая в свою очередь влияет на внутренний спрос и инфляцию. Для того чтобы уро вень ключевой ставки транслировался на финансовый рынок, необходимо, чтобы однодневные ставки денежного рынка формировались вблизи ключевой ставки. Это достигается благодаря операционной процедуре Банка России, в рамках которой центральный банк на регулярной основе проводит операции с коммерческими банками по ставке, близкой к ключевой (подробнее см. раздел 4). В состоянии долгосрочного равновесия в экономике, то есть когда инфляция и инфляционные ожидания сохраняются вблизи цели и экономика растет темпом, близким к потенциальному, денежно-кредитная политика не должна оказывать ни сдерживающего, ни стимулирующего влияния на экономику, то есть она должна быть нейтральной. Равновесному состоянию экономики соответствует нейтральный уровень ключевой ставки (см. врезку «Нейтральная процентная ставка»). Он определяется множеством факторов, и есть различные способы его оценки. В зависимости от положения ключевой ставки относительно нейтрального уровня, ее влияния на экономическую активность и динамику цен выделяют стимулирующую, сдерживающую или нейтральную денежно-кредитную политику. Стимулирующая денежно-кредитная политика применяется при устойчивом отклонении инфляции вниз от цели или наличии рисков устойчивого отклонения без принятия мер денежно-кредитной политики. Она предполагает сохранение ключевой ставки ниже нейтрального уровня, что способствует повышению инфляции до цели. Сдерживающая денежно-кредитная политика, напротив, применяется при устойчивом отклонении инфляции вверх от цели или формировании рисков такого отклонения без принятия мер денежно-кредитной политики. Она предполагает поддержание ключевой ставки выше нейтрального уровня, что способствует замедлению инфляции до цели. Решение по ключевой ставке обязательно сопровождается объяснением его логики и причин, а также, как правило, дополняется сигналом о возможных дальнейших шагах по денежно-кредитной политике, которые могут быть предприняты, если развитие экономики и динамика инфляции будут близки к базовому прогнозу Банка России. Таким образом, сигнал по денежно-кредитной политике имеет условный характер и является заявлением о намерениях, которые могут быть осуществлены при условии реализации базового прогноза центрального банка. Сигнал по денежно-кредитной политике имеет не менее важное значение, чем само решение по ключевой ставке, так как он оказывает влияние на ожидания участников рынка в отношении дальнейших действий центрального банка и на формирование кривой доходности. При этом сигнал о будущих намерениях может использоваться Банком России как для информирования общественности о своем взгляде на перспективы денежно-кредитной политики, так и для корректировки ожиданий участников финансового рынка. Это необходимо в том случае, если рыночные ожидания по процентным ставкам существенно отклоняются от оценки центральным банком их возможного дальнейшего изменения. Разъяснение Банком России принятых решений и будущих намерений является важным инструментом управления инфляционными ожиданиями, так называемой привязки их к цели по инфляции. Инфляционные ожидания влияют как на динамику инфляции, так и на процентные ставки в экономике. От уровня и изменения инфляционных ожиданий в том числе зависит и премия за риск, которая закладывается в процентные ставки. Привязка инфляционных ожиданий как населения, так и бизнеса к цели по инфляции, имеет большое значения для действенности мер, принимаемых центральным банком. Поэтому важную роль играет доверие участников экономических отношений к денежно-кредитной политике, направленной на поддержание инфляции вблизи целевого уровня. Для формирования этого доверия необходимо как успешное достижение цели по инфляции, так и понимание участниками экономических отношений политики, проводимой центральным банком, – ее целей, подходов и мер, которые принимаются для достижения цели. Такие разъяснения особенно важны в тех случаях, когда под влиянием тех или иных факторов происходит временное отклонение инфляции от цели и центральный банк принимает меры для ее возвращения к целевому уровню. С учетом этого Банк России уделяет большое внимание развитию информационной политики, а информационная открытость является одним из важнейших принципов проведения денежно-кредитной политики (см. подраздел «Информационная открытость»). Глава 2. Анализ денежной системы РФ 2.1. Структура денежной массы РФ В соответствии с ликвидностью все средства РФ подразделяются на агрегаты (М0, М1, М2, М3) [11, c. 10]. М0 – все наличные деньги в обращении; М1 – М0 + средства на счетах предприятий, организаций, местных бюджетов и организаций, средства предприятий и населения в банках, депозиты населения в Сбербанке, средства Госстраха; М2 – М1 + срочные вклады населения в Сбербанке; М3 – М2 + облигации и сертификаты государственных займов. Такая структуризация позволяет лучше рассчитывать влияние денежных средств в каждом элементе на формирование платежеспособного спроса. В РФ макроэкономические показатели рассчитываются по агрегату М2. Например, в таблице 1 приведена динамика денежной массы за последние 8 лет. Таблица 1 – Динамика денежной массы (с 2014 по 2021г.) [12]

продолжение таблицы 1

При анализе денежной системы немаловажно также рассматривать и характеристику денежного оборота [13, c. 44]. Совокупность всех платежей в наличной и безналичной формах, при которых деньги выполняют функции средства обращения, средства и платежа и накопления, за определенный период времени составляет денежный оборот страны, который состоит из: платёжного оборота (совокупность всех платежей), безналичный оборот и налично-денежный оборот. Платежный оборот представляет собой совокупность платежей с использованием денег в качестве средства платежа. Он включает все безналичные платежи и часть налично-денежных, связанных с оплатой труда, налоговыми сборами, покупкой ценных бумаг, лотерейных билетов и т.п. Безналичный денежный оборот – это часть совокупного денежного оборота, заключающегося в использовании безналичных расчетов путем записей по счетам в банках и зачетов встречных требований. Налично- денежный оборот – это часть совокупного денежного оборота, когда наличные деньги используются как средства обращения и платежа. Он включает все платежи, осуществляемые наличными деньгами, за определенный период времени (год, квартал, месяц). Постоянно повторяющийся кругооборот наличных денег формирует налично-денежный оборот. Сфера использования налично-денежных платежей связана в основном с реализацией доходов населения. Наличными деньгами производятся расчеты предприятий, организаций и учреждений с населением, а также между отдельными гражданами на товарных и продуктовых рынках, частичные расчеты населения с финансово-кредитной системой, в ограниченных размерах платежи между предприятиями. В России, как и во всех странах, налично-денежный оборот значительно меньше безналичного. В экономически развитых странах безналичные расчёты составляют 90%. Это происходит за счёт переводов заработной платы рабочих и служащих на их банковский счёт. Само же население рассчитывается за товары и услуги, используя переводы, чеки, кредитные карты. В России же показатель безналичных расчётов равен только 70%, при переходе к рыночной экономике налично-денежный оборот необоснованно возрос. В таблице 2 приведены пропорции наличных и безналичных средств в обращении по состоянию на 2022год. Таблица 2 – Структура денежной массы (М2) на начало 2022 г. [14, c. 60]

Наличный денежный оборот также имеет свою структуру. В первую очередь, идет подразделение на бумажные деньги и монеты. В таблице 3 приведена структура наличной денежной массы по состоянию на 1 января 2022 г. Таблица 3 – Сумма, количество и удельный вес банкнот и монеты, находящихся в обращении [15, c. 62]

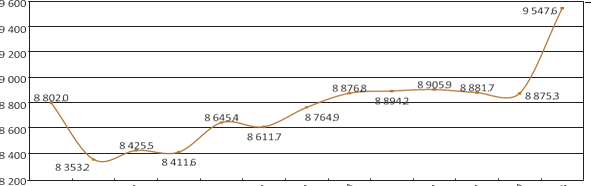

Показатели, представленные выше являются одними из основных при анализе денежной системы РФ. Следующим компонентом этой системы является государственный аппарат, или каким образом различные образования регулируют денежное обращение. Ключевым элементом является Центральный Банк РФ. Он занимается проведением всей кредитно-денежной политики, организует наличное денежное обращение, управляет золотовалютными резервами, устанавливает правила расчётов и банковских операций. Также он осуществляет надзор над коммерческими кредитными организациями, является их кредитором. Осуществляя организацию денежного оборота, ЦБ также имеет исключительное право на эмиссию наличных денежных средств. Механизм эмиссионно-кассового регулирования денежной массы включает в себя порядок выпуска и изъятия денег из обращения, а также их перераспределение между территориями и регионами страны в зависимости от экономических потребностей [16, c. 200]. Функцию эмиссионного кассового регулирования денежной массы в регионах выполняют расчетно- кассовые центры при головных территориальных управлениях Банка России [17, c. 217]. В них по его разрешению создаются резервные фонды денежных знаков и монет. Основное назначение этих фондов состоит в обеспечении эмиссии денег, регулировании покупюрной структуры денежной массы, замене поврежденных банкнот и монет на новые. Регулируя денежное обращение ЦБ РФ опирается на баланс денежных доходов и расходов населения. Прогнозы этого баланса помогают Центральному банку РФ и Правительству РФ точнее учитывать спрос населения, прогнозировать тенденции объемов сбережений населения, структуру покупательского спроса и покупательного фонда населения. Превышение доходов над расходами населения в балансе означает увеличение остатка денег на руках у населения, а обратный процесс, наоборот, его сокращение. Соответственно в первом случае требуется эмиссия наличных денег для кассового обслуживания клиентов банком, а во втором – их изъятие из обращения [18, c. 19]. Таким образом, роль денег в России с переходом к рыночной экономике существенно возросла, расширилась сфера использования денег при приватизации организаций и имущества, возросла роль денег в оценке имущества. При этом все больше проявляется необходимость рациональных денежно- кредитных мер со стороны государства, сопутствующих усилению роли денег. 2.2. Главные проблемы денежной системы Нормальное функционирование экономики любой страны без участия организованный формы обращения денег, то есть денежной системы, которая является гарантом роста общественного производства, стабильности экономических показателей. В любой стране национальная денежная система имеет свои аспекты и недостатки, не исключая и России.  Одной из главных проблем денежной системы Российской Федерации является соотношение наличных и безналичных денег. Как уже было сказано, в экономически развитых странах на весь объем денежной массы приходится 90% безналичных денег и 10% наличных. В России же это соотношение примерно равно 70% к 30% [19, c. 202]. И при всём при этом, количество наличных средств растёт, их динамика приведена в рисунке 1. Рисунок 1 - Изменение количества наличных денег в обращении [20, c. 11]  2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 Проблема заключается в том, что такой показатель (70% к 30%) нельзя назвать оптимальным. Расширение наличного денежного оборота ведет к увеличению издержек государства. Центральный Банк Российской Федерации тратит все больше средств и времени на транспортировку наличных денег, их обращение, изъятие, замену ветхих купюр на новые. Необходимо отметить еще одну немаловажную проблему – конвертируемость рубля или его возможность обмениваться на другие валюты. Конвертируемость выражается через валютный курс, а сам валютный курс как категория исходит из национальной экономики, и по сути должен отражать сравнительную покупательную способность валюты. То есть по своей сущности валютный курс связан с показателями, характеризующими национальную денежную систему, например, уровень и динамика национальных цен [21, c. 10]. В данный момент востребованность отечественной валюты в мировом товарообороте составляет менее 1%. Чтобы создать массовый мировой спрос на рубль необходимо проводить торговлю за энергоресурсы (в основном нефть и газ) за рубли. Также немаловажно и оптимальное отношение курса рубля к основным валютам (доллар США и евро) для эффективности экспортно-импортных отношений. Чем сильнее рубль, тем это выгоднее национальным импортерам, по той простой причине, что больше иностранных товаров они могут купить за прежние деньги. При ослаблении рубля импорт будет уменьшаться, что может повлечь за собой увеличение индекса потребительских цен или товарный дефицит на рынке. Ещё одной из проблем является влияние на денежное обращение теневой экономики. Теневая экономика – это постоянная экономическая деятельность, не регистрируемая и не контролируемая официальными органами власти, осуществляемая с целью получения дохода и сокрытия его от налогообложения. Основой теневой экономики являются теневые экономические процессы, под которыми понимаются отдельные экономические операции, связанные с куплей-продажей товаров, работ и услуг, которые в силу особенностей их совершения не могут быть зафиксированы в органах государственной статистики [22. c. 48]. Необходимо отметить, что главной особенностью или главным фактором, обеспечивающим проведение теневых экономических процессов, является использование в них наличных денег, поскольку операции с наличными деньгами, в силу их специфики, не могут быть проконтролированы со стороны государства. Поэтому, можно утверждать, что наличные деньги (и бартер) являются обязательной составляющей теневых экономических процессов, обеспечивающей сокрытие данного вида деятельности от налоговых, правоохранительных органов и органов государственной статистики. На сегодняшний день доля теневой экономики в ВВП в России составляет, по разным оценкам, от 25 до 50%, а размер теневого сектора экономики в стране, при котором он не несет опасности для национальной экономики, большинство специалистов признают в пределах 5-10% от ВВП. При этом помимо недобора государством налогов проблема заключается в том, что «серые» доходы, получаемые от теневого бизнеса, в основном в наличной форме, не инвестируются (за редкими исключениями) в экономику страны, а зачастую являются питательной средой и главным источником финансирования развития криминального бизнеса, терроризма и наркобизнеса на территории Российской Федерации. Основная сложность регулирования денежного обращения в РФ на современном этапе состоит в ухудшении мировой конъюнктуры. Неблагоприятные внешние факторы влияли на экономику России, через несколько каналов. Существенное ухудшение условий торговли определило резкое ослабление рубля. При этом скорость и масштаб изменений внешних условий оказывали негативное влияние на настроения и ожидания субъектов экономики, вели к росту неопределенности и повышению волатильности на финансовых рынках. В результате происходили снижение привлекательности вложений в российские активы, усиление оттока капитала, падение инвестиционной активности. Существенное ослабление рубля, дополненное ростом девальвационных ожиданий, определило резкое ускорение инфляции, которая превысила значения стрессового сценария Банка России. Таким образом, российская экономика столкнулась, с одной стороны, с падением выпуска, с другой – с ускорением инфляции. В этих условиях Банк России проводил денежно-кредитную политику, стремясь соблюсти баланс между необходимостью снижения инфляции и недопущения чрезмерного охлаждения экономической активности при сохранении финансовой стабильности [50]. Изучим ухудшение условий торговли более подробно. Таблица 36 – Динамика российского экспорта, млн. долл.

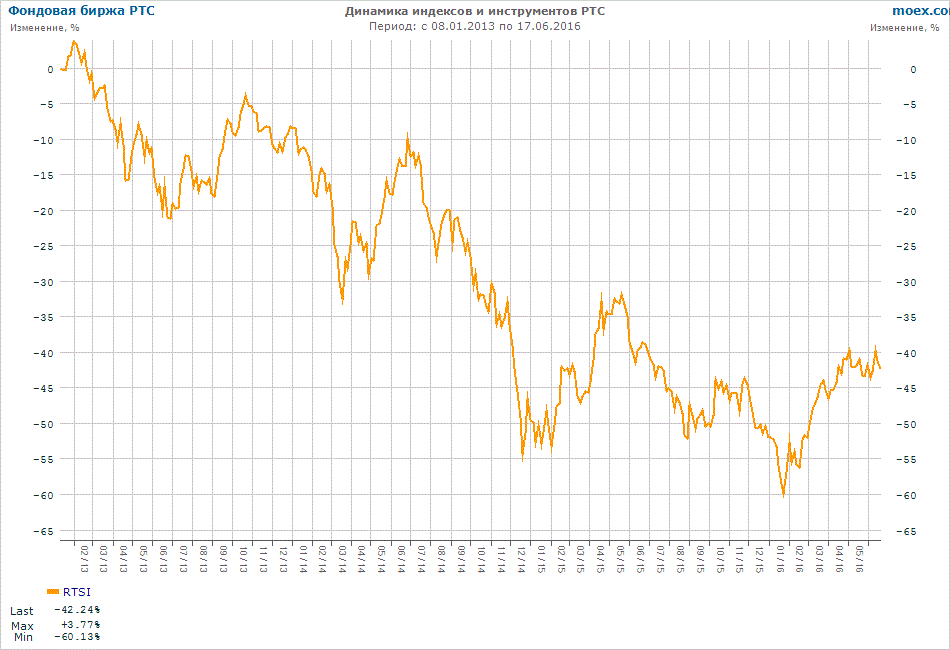

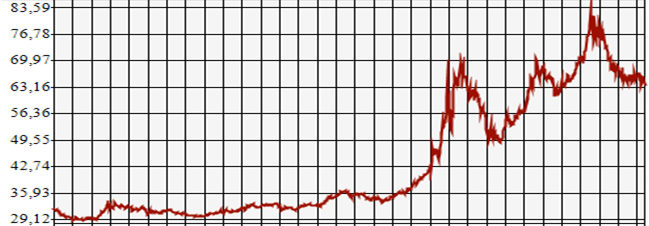

Источник: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/ftrade/# Также динамика экспорта и импорта РФ к декабрю 2021 г. представлена на рисунке 18.  Рисунок 18 – Динамика российского экспорта Источник: http://www.gks.ru/free_doc/2021/b16_01/image2143.gif Рассмотрим влияние ухудшения мировых цен на товары российского экспорта на отечественные финансовые рынки через анализ индекса РТС, рисунок 19.  Рисунок 19 – Динамика индекса РТС Источник: http://moex.com/ru/index/idxgraph.aspx Динамика индекса РТС отрицательная, что свидетельствует о снижении привлекательности вложений в российские активы. То есть отрицательная динамика экспорта привела к снижению привлекательности акций российских предприятий (не стоит забывать и о санкциях). Рассмотрим процесс ослабления рубля за период 2016-2020 гг., рисунок 20.  | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||