Стратегический менеджмент организации (КНИГА). Стратегический менеджмент организации

Скачать 0.89 Mb. Скачать 0.89 Mb.

|

|

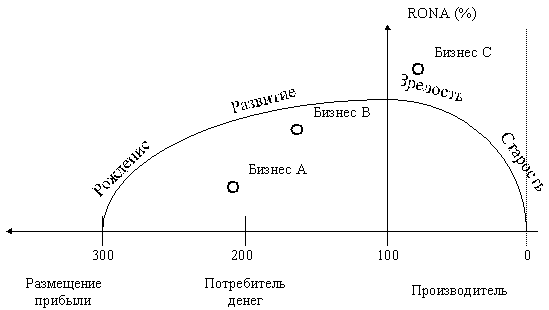

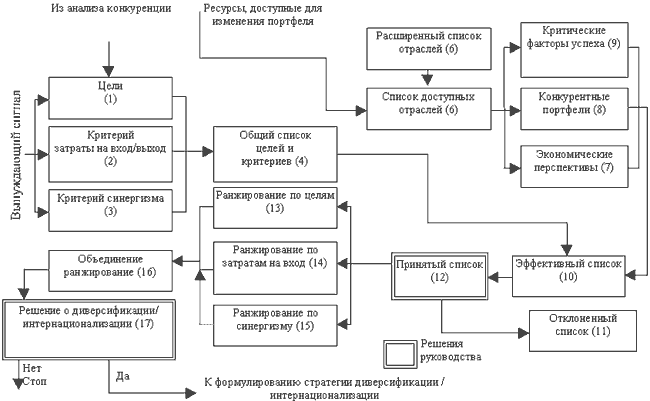

Широта производственной номенклатуры (линии). Это относительное количество и разнообразие продукции в отрасли и степень ее расширения или сужения. Развитие технологии Подразумевается степень концентрации в отрасли одной технологии. На нижнем конце шкалы находится отрасль, характеризующаяся многими, часто заменяющими друг друга технологиями. На верхнем конце шкалы находится отрасль с одной технологией. Сильные и слабые стороны модели ADL/LC Модель ADL может применяться как для изучения фактического конкурентного положения каждого вида бизнеса и стадии жизненного цикла его отрасли, так и для того, чтобы сбалансировать корпоративный бизнес-портфель, а также и для того, чтобы выбрать конкретные стратегии организации для балансировки своего бизнес-портфеля. Помимо отображения конкретного положения вида бизнеса модель ADL может продемонстрировать его финансовый вклад в корпоративный портфель. Матрица ADL может также использоваться для демонстрации распределения продаж, чистого дохода, активов и RONA в зависимости от стадий жизненного цикла и конкурентного положения бизнеса. Цифра в соответствующей ячейке матрицы показывает вклад данной ячейки в конкретный финансовый показатель; объем продаж и активы выражаются в процентах по отношению к продажам и активам организации. Например, относительный вклад ячейки "объем продаж" организации будет вычислен следующем образом:  . . Суммарные значения различных конкурентных позиций по столбцам матрицы и суммарные значения для различных стадий жизненного цикла по строкам матрицы указываются на полях. О сбалансированности портфеля можно судить по относительному распределению финансовых индикаторов по оси жизненного цикла (суммарное значение каждого ряда). Если, например, виды бизнеса в стадии старения дают 70% продаж организации, то такой бизнес-портфель крайне несбалансирован. RONA-граф схематически отображает эффективность вида бизнеса в смысле показателя RONA, а также уровень реинвестиций денежной наличности (внутреннего перераспределения) в этот вид бизнеса или вклад денежной наличности в другие виды бизнеса организации. Внутренее перераспределение – это показатель, который был специально разработан ADL для использования его в данной модели. Он измеряется процентом фондов организации, реинвестируемых в данный вид бизнеса. Этот показатель отражает отношение изменения стоимости активов к изменению величины оперативных фондов в процентном выражении, где изменение стоимости активов есть разность стоимости активов (за вычетом амортизации) в текущем и предыдущем годах, а стоимость оперативных фондов определяется как сумма прибыли за вычетом налогов плюс амортизация. Выделяются четыре типа перераспределителя денежной наличности организации: генераторы денежной наличности, потребитель денежной наличности, инварианты денежной наличности, отрицательные внутренние перераспределители (например, когда применяется стратегия деинвестиций: оперативный поток денежной наличности положительный, а стоимость активов сокращается): 1. Генератор денежной наличности – показатель внутреннего перераспределения значительно ниже 100. 2. Потребитель денежной наличности – показатель внутреннего перераспределения значительно выше 100. 3. Инвариант денежной наличности – показатель внутреннего перераспределения приблизительно равен 100. 4. Отрицательный внутренний перераспределитель – сумма реинвестиций отрицательна. Вклад каждого вида бизнеса в деловой успех организации в смысле показателя RONA и уровня реинвестиций (внутреннего перераспределения денежной наличности) модель ADL предлагает отображать с помощью RONA-графа (рис. 10). RONA-граф может использоваться и для балансировки бизнес-портфеля путем оценивания тех видов бизнеса, которые появляются в ожидаемых позициях каждой стадии жизненного цикла. Например, зарождающиеся виды бизнеса, как правило, имеют очень низкий или даже отрицательный RONA и поэтому являются активными потребителями денежной наличности. Сбалансированный портфель должен иметь виды бизнеса во всех четырех типичных категориях. RONA-граф характеризует сбалансированный портфель и адекватную прибыльность как: 1. Генерирование потока наличности больше или равно использованию потока наличности. 2. Средневзвешенный показатель RONA соответствует корпоративным целям. О сбалансированности портфеля можно судить, визуально проверяя RONA-граф, чтобы убедиться, что виды бизнеса находятся на нужных позициях. Концепция ADL состоит в том, что каждый вид бизнеса требует своего собственного стратегического планирования и определения позиции и, следовательно, отдельного анализа. Но для того, чтобы дать ему соответствующие стратегические рекомендации, необходимо выполнить следующие три последовательных шага: 1. Проверить "естественный выбор" каждого вида бизнеса. 2. Определить "специфический выбор", подходящий к управленческим целям, инвестиционные требования и ожидаемые результаты. 3. Выбрать уточненную стратегию действий из предлагаемого ADL списка. Конкретную стратегию для отдельного вида бизнеса предлагается рассматривать как функцию следующих бизнес-целей: 1. Желательная доля на рынке. 2. Финансовые ресурсы для поддержки инвестиций. 3. Ожидаемая прибыльность и поток денежной наличности, который необходимо получить от организации или для нее. Подход ADL предполагает, что большинство отраслей попадает под схему жизненного цикла в установленном порядке, хотя форма цикла может различаться от отрасли к отрасли. В традиционных отраслях стадия зрелости может длиться десятилетиями, в то время как в некоторых отраслях высоких технологий весь жизненный цикл может быть пройден за несколько лет или даже месяцев. Практика показывает, что производство на стадиях зарождения и роста является типичным потребителем денежной наличности, а на стадии зрелости и старения – типичным ее генератором. Также справедливо будет отметить, что более молодые и слабые виды бизнеса подвержены большей степени риска, чем более зрелые и сильные.  Рис. 10. Пример RONA-графа Согласно концепции ADL, зрелые отрасли включают в себя небольшое количество сконцентрированных конкурентов, тогда как отрасли на стадии зарождения фрагментарны и имеют большое количество конкурентов. Если выполнить все требуемые моделью ADL аналитические стадии, то выгода, которую получает аналитик, очевидна: 1. Хорошее определение функции, рынка, положения и вклада каждого вида бизнеса в корпоративный бизнес-портфель. 2. Полная картина бизнес-портфеля, в которой не упускается из вида ни одна из конкретных стратегий, выработанных для каждого вида бизнеса. Т.к. модель ADL использует подход, основанный на концепции жизненного цикла отрасли от начала и до конца, то ее можно универсально применять и различным типам бизнеса. Однако, если по результатам анализа вид бизнеса помещают на определенную стадию жизненного цикла, то рекомендации будут пригодны именно для этой конкретной стадии. Один из самых распространенных недостатков других классических моделей состоит в том, что, игнорируя стадию жизненного цикла, они дают "усредненный" анализ для всех видов бизнеса, независимо от того, на каком рынке – новом или стареющем – они находятся. Вклад ADL состоит в том, что широко признаваемая концепция жизненного цикла была поднята на должную высоту в стратегическом планировании, таким образом открыв путь более конкретному стратегическому планированию, а не "усредненному". Ранее существовало мнение, что организации, дающие определенный уровень ROI, например 15%, обеспечивали цели организации. Модель же ADL показывает, что это не может быть признано справедливым на некоторых стадиях жизненного цикла, на определенных рынках, а иногда и не сочетается с рядом общих стратегий, перечисленных ADL. Подход ADL особенно полезен для высокотехнологичных отраслей, где жизненный цикл продукта весьма короткий и где бизнес может не достичь своих целей, если вовремя не применить необходимую стратегию. Однако жизненный цикл одного продукта, и, конечно, всей отрасли, не всегда соответствует типичной линии, похожей на ту, что показана на рис. 10. Преобладающие экономические и политические условия могут "смазать" картину фактического состояния отрасли, делая оценку жизненного цикла отрасли не соответствующей истине. Базирование стратегического планирования в основном на оценках стадий жизненного цикла, таким образом, может привести к неправильному представлению. Некоторые авторы ставят под сомнение полезность подхода ADL на том основании, что, по их мнению, он подталкивает менеджеров к отказу от выпускаемой продукции при некотором уменьшении объема ее продаж, т.к. менеджеры неправильно полагают, что наступила стадия старения. Конечно, данное предположение не всегда справедливо, и всегда причины снижения объема продаж должны быть детально изучены. Мнение, что организации не влияют на стадию жизненного цикла, может заставить менеджера игнорировать определенные стратегии. На практике организации могут влиять на жизненный цикл продукта. Например, к отклонению от курса жизненного цикла может привести перемена позиции зрелых продуктов или введение ряда усовершенствований. Важно отметить, что модель ADL ограничена только теми стратегиями, в которых не предпринимаются попытки изменить жизненный цикл. Однако зрелые рынки, например, могут превратиться в растущие рынки (так называемое, новое использование велосипеда). Механическое следование модели ADL не дает возможности разработать стратегию, учитывающую ситуацию такой перемены. Кроме того, структура конкуренции (фрагментарная или концентрированная) как функция стадии жизненного цикла может быть различной в различных отраслях. Некоторые отрасли, обычно капиталоемкие, такие как автомобилестроение, начинаются как крайне фрагментарные на стадии зарождения и становятся концентрированными на стадии зрелости. Другие отрасли, такие как производство банкоматов, начинаются как концентрированные и становятся фрагментарными с течением времени. Это противоречит основной теоретической посылке подхода ADL, согласно которой конкуренция фрагментарна на стадии зарождения. Как отмечалось выше, основным недостатком модели ADL является то, что она очень схематична и может привести неопытных менеджеров к механическим и нетворческим решениям. Концепции, основанные на портфельном подходе Проблемы портфельного анализа Цель портфельного анализа – оценка товарно-рыночных возможностей организации за рамками ее настоящей деятельности и вынесение окончательного решения: должна ли организация изменить границы своего портфеля с помощью диверсификации, интернационализации или и того, и другого вместе. Изменения портфеля можно разбить на две категории: диверсификацию и интернационализацию. Эти направления схожи между собой. Основное различие заключается в географическом регионе, в котором организация ищет новые возможности. Приняв решение об интернационализации, организация столкнется со всеми проблемами диверсификации, но в дополнение к ним она должна будет изучить социальный, политический и экономический климат другой страны. Ниже мы рассмотрим характеристики, общие для диверсификации и интернационализации. Теоретически процедура диверсификации довольно проста (см. главу 2). Определяются все возможности, каждая из них тестируется на предмет эффективности, а затем наиболее привлекательные добавляются к имеющемуся портфелю. Но, как мы отметили в той же главе, на практике дело обстоит совсем не просто. Чтобы показать логику портфельного анализа, вернемся ненадолго к его основным проблемам. Главная проблема заключается в том, что цель организации описывается не единым показателем, а целым вектором показателей. Различны (и несоразмерны) единицы измерения целей, оптимизация одной из них отвлекает ресурсы, которые можно было использовать на оптимизацию других (цели неколлинеарны). Поэтому ближайшие цели противоречат долгосрочным, а цель "гибкость" – и тем, и другим. Мы будем решать эту проблему "в лоб". Соответствующие цели будем использовать в качестве критериев для оценки и сортировки возможностей. В этом случае мы сможем отбросить некоторые неэффективные варианты, в наименьшей степени удовлетворяющие всем целям. Из оставшихся эффективных возможностей можно отобрать те, которые обеспечивают наиболее сбалансированный рост организации. Второй крупной проблемой является неполнота информации. Это означает, что к тому моменту, когда должны приниматься стратегические решения, невозможно выделить или описать все будущие возможности по приобретению и/или созданию перспективных товаров и технологий. В результате при проведении конкурентного и в особенности портфельного анализа, мы вынуждены работать с агрегированными данными, характеризующими отрасли или стратегические области бизнеса, а не конкретные варианты стратегических действий. Вот почему необходимо использовать такую концепцию стратегии, которая определяет будущие направления развития продуктов организации, ее рынков и технологий. Тем самым определяется направление поиска новых возможностей. Как только появляется очередная возможность, организация вновь обращается к стратегии, чтобы определить, соответствует ли проект избранному курсу. В случае отрицательного ответа проект отклоняется, в противном случае производятся дальнейшие исследования на предмет его соответствия целям организации. Но даже если возможность оказывается привлекательной с точки зрения достижения поставленных целей, придется преодолеть еще один барьер: затраты на вход (и выход) на рынок, определяемые данной возможностью. Эти затраты чрезвычайно важны по следующим причинам. 1. Инвестиции, необходимые для эффективного входа на рынок, должны удовлетворять объему ресурсов, выделяемых для реализации стратегии. 2. Если речь идет о приобретении какой-то организации, следует рассматривать ее "текущую цену", определяемую соотношением цена/доход. Например, часто бывает так, что определенные отрасли (электронная в начале, производство строительных материалов, фармацевтическая в конце 1950-х годов) воспринимаются инвесторами как "растущие области". Как следствие, доходы работающих в таких областях организаций дисконтируются на длительные сроки вперед и коэффициент Р/Е начинает повышаться, его значение уже не соответствует истинному положению дел. Организация, собирающаяся диверсифицироваться в такую отрасль с помощью поглощения некоей организации, может заплатить слишком большую цену за вход, не соответствующую прогнозируемым доходам. 3. Затраты на вход и выход имеют большое значение еще по одной причине. Если рынок сбыта в данной отрасли достаточно фрагментирован и минимальные затраты на вход невелики, следует ожидать оживленного движения фирм, входящих в отрасль и выходящих из нее. Организация, работающая в такой отрасли, не чувствует себя в безопасности, потому что любой предприниматель с небольшим капиталом и "полудомашним" бизнесом может легко войти на рынок. Такие условия нежелательны для крупных организаций, которым не хватает гибкости и способности к быстрой реакции, присущих мелким организациям. С другой стороны, для небольших организаций такая среда довольно привлекательна. Поэтому, принимая во внимание, что затраты на вход могут заставить организацию отказаться от в остальном привлекательных возможностей, в дальнейшем при описании портфельного анализа мы будем использовать этот показатель как критерий отбора возможностей. Другая проблема портфельного анализа связана с тем, что большинство диверсифицирующихся фирм стремится объединить руководство, занимающееся новым стратегическим видом деятельности с менеджментом родительской организации. При этом организации осознают, какие синергети-ческие эффекты возникают при диверсификации. Чтобы учесть этот факт, мы введем критерий синергизма в оценку возможностей диверсификации. Из всего вышесказанного следует, что стратегическая область бизнеса, которая предоставляет уже работающим в ней организациям прекрасные возможности, может оказаться не столь привлекательной для тех, кто только собирается в нее войти, чему есть несколько причин. 1. Затраты на вход могут не соответствовать будущим доходам организации в данной "стратегической области бизнеса" СОБ. 2. Минимальная плата за вход (критическая масса) может превышать финансовые ресурсы организации или, если рассматривается приобретение посредством обмена капиталом, обмен акциями приведет к уменьшению доходности приобретаемой организации или к потере контроля руководством родительской организации. Так что вместо того чтобы поглотить "лакомый кусочек", наша организация сама может оказаться в положении объекта "агрессии". 3. Конкурентная среда стратегической области бизнеса может быть нестабильной. 4. Организации может недоставать гибкости и способности быстро реагировать, необходимой для того, чтобы войти в СОБ. 5. Возможно, функциональный синергизм способностей организации и способностей, необходимых для работы в новой СОБ, недостаточна. Поэтому организация, подходящая к диверсификации системно, должна начать с анализа потенциальных возможностей и составления списка стратегических областей бизнеса, которые удовлетворяют следующим критериям: 1. Позволяют достичь целей организации с затратами меньшими, нежели дополнительные инвестиции в текущий бизнес-портфель. 2. Необходимые инвестиции находятся в пределах ресурсов организации, выделенных для диверсификации. 3. Затраты на вход в отрасль оправдываются будущими доходами, которые организация сможет получить в данной СОБ. 4. Имеется возможность для синергетических эффектов как на управленческом, так и на функциональном уровнях. На рис. 12 представлена диаграмма последовательности принятия решений, принимаемых в ходе создания и анализа списка потенциально привлекательных областей бизнеса. Побудительной причиной к началу анализа является либо потребность в нем (существование портфельного разрыва), либо решение руководства о поиске перспективных производств. Логика портфельного анализа Анализ, представленный в виде схемы на рис. 12, начинается с составления трех списков целей и критериев, с помощью которых будут оцениваться СОБ-кандидаты (см. ячейку № 1). 1. Цели, определяющие характеристики деятельности, которых организация стремится достичь в средне- и долгосрочном периоде. Список целей организации к этому моменту уже будет составлен в ходе конкурентного анализа. В портфельном анализе он используется для определения вкладов различных вариантов диверсификации в достижение соответствующих целей. Типичными целями диверсификации являются рост, прибыльность и/или уменьшение стратегической уязвимости с точки зрения технических и политических факторов. 2. Критерий "затраты на вход/выход" определяет условия, которые организация готова принять ради входа в новую область бизнеса. Сюда часто относят период возврата капитала (или другой показатель возврата инвестиций, например внутреннюю норму возврата), в течение которого организация  Рис. 12. Последовательность принятия решений в портфельном анализе планирует возместить затраты на вход в отрасль. В случае, когда диверсификация осуществляется с помощью поглощения какой-то организации, в список критериев заносится максимальное уменьшение дохода на одну акцию, которое может принять организация, или же другой критерий, указывающий, что распределение акций после приобретения должно проводиться так, чтобы руководство не потеряло контроль над поглощаемой организацией. Так как диверсификация связана с повышением рисков, следующим критерием должны быть затраты на выход, которые готова понести организация, если ей придется покинуть избранную область. Данные затраты особенно важны при международной деятельности организации. Ярким примером тому служат огромные потери, которые понесли американские организации, когда им пришлось сворачивать свою деятельность в странах, национальное законодательство которых предусматривало высокие расходы при сокращении штатов. 3. Критерий синергизма определяет, какие характеристики областей-кандидатов должны быть общими с другими элементами настоящего портфеля организации. Их еще называют общими направлениями, которые будет поддерживать организация между своими подразделениями по мере диверсификации. На заре диверсификации критерии синергизма связывались в основном с функциональными подразделениями: отделами маркетинга, исследований и разработок и т. д. Но, как показал опыт, самым важным критерием синергизма чаще всего оказывается синергизм корпоративного управления. Причина заключается в том, что, когда синергизм корпоративного управления с новым видом деятельности отрицателен, существует опасность, что руководство по ошибке будет уделять этой деятельности "смертельно большое" внимание. Мы уже как-то говорили, что за последние годы в деловой прессе постоянно появляются сообщения об отказе от перемещений, сделанных в ходе диверсификации, по причине того, что их руководству уделялось так много времени и сил, что они стали хронически убыточными. Как видно из рис. 12, все три списка объединяются в общий список целей и критериев (4), с помощью которого и будут оцениваться альтернативные варианты диверсификации. На следующем этапе портфельного анализа заполняется расширенный список (5) отраслей или стратегических областей бизнеса. Использование целых отраслей для описания диверсификационных перемещений является обычной практикой, так как в большинстве развитых стран существует стандартная отраслевая статистика – готовые данные по каждой отрасли. В 1950-1960-х годах в расширенных списках отражались или альтернативы диверсификации, или варианты интернационализации. Пользуясь современными знаниями, в расширенный список можно включать и те, и другие варианты. При окончательном анализе этот расширенный список нужно сократить, исходя из следующих соображений: во-первых, существует круг интересов руководства организации, а, во-вторых, ресурсы, которые выделяются на исследование отраслей из списка, не безграничны. А затраты эти могут быть очень существенны. Но эти затраты можно ограничить, приняв во внимание тот факт, что коренное изменение деятельности организации – важное и крайне рискованное решение. При объединении представляющихся перспективными под-, или даже под-подотраслей, необходимо быть весьма осторожным. Например, отрасль бытовой техники состоит из нескольких подотраслей, некоторые из которых находятся на стадии зрелости и не очень привлекательны, а другие имеют прекрасные перспективы роста. Следующий этап – определение диверсификационных ресурсов (которые можно определить из анализа разрыва, описанного в предыдущем разделе) и сокращение с их помощью расширенного списка до доступного (6). В нем останутся только те подотрасли, вход в которые представляется реальным. Выбор этих подотраслей осуществляется путем сравнения ресурсов, имеющихся у организации, с минимальным объемом инвестиций в соответствующую подотрасль, необходим для создания стратегического потенциала (критической массы). На этапах (7), (8) и (9) каждая из отобранных подотраслей анализируется по следующим направлениям. а) Экономические перспективы (рост, прибыльность и неопределенность) преуспевающих организаций данной подотрасли. Сюда же следует отнести оценку критической и оптимальной массы инвестиций, которые должны сделать преуспевающие конкуренты, 'чтобы стать лидерами. б) Конкурентные профили способностей (см. главу 5), которые должны будут иметь преуспевающие организации в каждой подотрасли. в) Критические факторы успеха, которые должны быть включены в стратегии преуспевающих конкурентов. На этапе (10) цели и критерии из общего списка, сформулированного на этапе (4), применяются к результатам по каждой подотрасли, полученным на этапах (7), (8) и (9). Тем самым из списка доступных отраслей удаляются подотрасли, которые по всем показателям хуже хотя бы одной другой подотрасли. Эти подотрасли образуют отклоненный список (11). Оставшиеся же, перспективные подотрасли составляют принятый список (12), готовый для окончательного анализа. Теперь необходимо определить, в какой степени каждая подотрасль из последнего списка соответствует поставленным целям и удовлетворяет принятым критериям. Синергизм и стиль управления Три ранжированных списка – (13), (14) и (15) – представляют собой источники информации для принятия решения о направлении диверсификации/интернационализации. Но, прежде чем сделать выбор, руководство организации должно определить, насколько важен для него фактор синергизма. Решение в первую очередь зависит от основных стилей управления, которые планируется использовать в организации после того, как произойдут основные изменения в ее стратегическом портфеле. Как уже говорилось ранее, на практике чаще всего применяются два стиля управления: синергети-ческий и конгломератный. В синергетическом стиле корпоративное руководство контролирует степень эффективного сотрудничества различных подразделений организации. В конгломератном стиле управления каждому подразделению или дочерней организации предоставляется полная независимость в смысле собственных целей роста и рентабельности. Если организация долгое время является конгломератом и руководство не склонно изменять принятый стиль управления, синергизм не имеет никакого отношения к решениям о диверсификации/интернационализации. Но, если руководство организации решит изменить традиционную конгломератную структуру или оно настроено и в дальнейшем работать по принципу синергизма, наряду со списками целей и критериев при ранжировании вариантов диверсификации необходимо использовать список синергизма (15). Ранжирование по синергизму можно рассматривать как изменение показателей достижения целей. Оно добавляет к экономической и конкурентной оценке оценку эффектов от совместной деятельности, которые могут возникнуть в организации в каждой отрасли. Однако не стоит забывать, что это всего лишь потенциальные синергетические эффекты, полученные из наложения профилей, и что они не будут реализованы, пока руководство диверсифицируемой организации не решит воплотить имеющийся потенциал в жизнь. Чтобы получше понять это ограничение, представьте, что организация-производитель электромоторов средних размеров, расположенная на юге Англии, приобретает шотландскую организацию, изготавливающую двигатели малой мощности. Очевидно, что в области разработок, производства и, возможно, даже маркетинга будет наблюдаться значительный синергизм. Но удаленность руководителей фирм друг от друга и их амбиции, к сожалению, приводят к тому, что организации работают совершенно независимо и реальный синергизм приближается к нулевой отметке. Поэтому решение о последиверсификационном синер-гизме нельзя принимать вот так просто, даже в тех организациях, где преобладал синергетический стиль управления. Если руководство решает продолжить свою линию управления, оно должно быть готово приложить все силы для того, чтобы обеспечить синергетическое взаимодействие подразделений. Если руководство решит идти по пути конгломерации, то ранжированные список целей (13) и перечень затрат на вход (14) объединяются и получается общее ранжирование (16) потенциальных вариантов диверсификации/ интернационализации. Если же будет выбран синергетический путь, общее ранжирование достигается объединением только списков целей и затрат на вход. В табл. 7 представлена схема, которая использовалась в настоящем исследовании диверсификации. В левой части таблицы перечислены цели и критерии, поделенные дополнительно на несколько элементов. Число использованных элементов отражает относительный приоритет, который руководство назначило данной цели/критерию. Поэтому экономические показатели деятельности наделены максимально возможным приоритетом – 50, стабильность продаж – 20. Как видно из столбцов таблицы, каждая отрасль по каждому элементу оценена по 10-балльной шкале. С помощью промежуточных итогов по целям и критериям ранжируются подотрасли и составляются потенциальные списки уровней достижения целей (13), затрат на вход (14) и синергизма (15). Таблица 7 Пример оценки отобранных отраслей

Очевидно, что в данном исследовании диверсификации не использовался такой критерий, как затраты на вход. Впоследствии, когда организация попыталась войти в некоторые отрасли, она потерпела неудачу. Наконец, мы подошли к этапу, когда необходимо принимать решение о диверсификации. Возможности расширения, рассмотренные в ходе анализа конкуренции, сравниваются со списками, сформированными в ходе портфельного анализа. Теперь необходимо выбирать: заняться ли повышением конкурентоспособности, начинать ли диверсификацию или наступать сразу на двух фронтах. Решение о диверсификации может иметь следующие варианты: 1. В редких случаях, когда в соответствии с прогнозом ожидается падение прибыли во всех стратегических областях бизнеса организации, следует принять решение о ликвидации (продаже) всех имеющихся производственных подразделений и направлении ресурсов на диверсификацию / интернационализацию. Пример коренных перемен – превращение угледобывающей организации Dutch State Mines в DSM – лидера химической промышленности. 2. Некоторые из имеющихся у организации СОБ могут быть неэффективными, но большая часть портфеля дает желаемую отдачу. Рекомендуемый путь – отказ от неперспективных областей, все усилия направляются на диверсификацию/интернационализацию. 3. Ожидается, что все СОБ будут приносить прибыль, но некоторые из них достигли стадии зрелости. Решение – направить денежные потоки на развитие мощной диверсификационной программы. Частые объявления в прессе свидетельствуют о том, что решения (2) и (3) наиболее распространены. Именно поэтому крупная британская организация ВАТ наряду с сохранением позиций в табачной промышленности делает попытки заняться розничной торговлей, производством высококачественной бумаги и финансовым бизнесом. 4. Четвертая ситуация имеет место, когда большинство текущих СОБ остаются прибыльными, но прогнозы на будущее – неутешительны, они куда менее эффективны, чем доступные варианты диверсификации. Решение – стратегическое финансирование СОБ сокращается, освободившиеся ресурсы направляются на диверсификацию. 5. Может случиться так, что перспективы имеющегося бизнес-портфеля организации сопоставимы с вариантами диверсификации. Самое мудрое решение – полное использование возможностей текущего портфеля, на диверсификацию направляются только избыточные ресурсы (если они будут). (См. возможное исключение в случае 7). 6. То же решение можно предложить и в случае, когда текущий портфель значительно превосходит все варианты диверсификации / интернационализации. 7. Все данные выше рекомендации основаны на сравнении привлекательности перспектив текущего портфеля организации и возможностей диверсификации/интернационализации. Еще один фактор, влияющий на решение, – способность достичь всех целей организации с сохранением имеющегося портфеля. Например, бизнес-портфель организации имеет достаточные перспективы роста и рентабельности, но его стратегическая уязвимость слишком велика. Если в любом из шести перечисленных случаев бизнес-портфель не позволяет достичь всех корпоративных целей, при вынесении решения о начале диверсификации особое внимание следует уделить тому, чтобы создать условия покорения намеченных вершин в будущем. Все семь перечисленных выше вариантов сведены в табл. 8. При ее построении предполагается, что имеется в равной степени адекватная и надежная информация о преимуществах, которые можно получить при улучшении текущего портфеля по сравнению с перспективами диверсификации / интернационализации. Как правило, даже если организация провела портфельный анализ по схеме на рис. 12, информация о диверсификации/интернационализации гораздо менее полна и надежна, чем та, что относится к будущим перспективам традиционного бизнеса организации. Однако это отнюдь не пугает руководителей, подходящих к риску по-предпринимательски. Консервативно настроенные менеджеры могут долго сомневаться по поводу выбора "синицы в руках" или "журавля в небе". Как показывает опыт, на самом деле организации, сталкиваясь с необходимостью в перемещении ресурсов в программы диверсификации или интернационализации, не только не способны предвидеть возникновение такой потребности, но и тянут с решением до тех пор, пока не начнется хроническое падение сбыта и снижение рентабельности. Кроме того, известно высказывание "поспешай медленно", то есть действуй осторожно каждый раз, когда новые возможности ясны не до конца. Такое поведение чаще всего наблюдается в преуспевающих транснациональных организациях, которые при входе на рынки в странах, доселе им незнакомых, идут по пути постепенного расширения своего присутствия. Все это никак не ущемляет обоснованность вариантов решений, приведенных в табл. 8, однако доказывает, что дефицит информации влияет на то, как эти решения будут претворяться в жизнь. После изучения концепций стратегического управления перейдем изучению стратегии конкретного организации. Таблица 8 Варианты решения о диверсификации/интернационализации

|