Курсовая работа. Сущность инвестиций и инвестиционных проектов

Скачать 186.32 Kb. Скачать 186.32 Kb.

|

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ Федеральное государственное бюджетное образовательное учреждение высшего образования «Тверской государственный технический университет» (ТвГТУ) Кафедра «Бухгалтерский учет и финансы» Курсовой проект по дисциплине «Инвестиционный анализ» тема: «Сущность инвестиций и инвестиционных проектов» Содержание

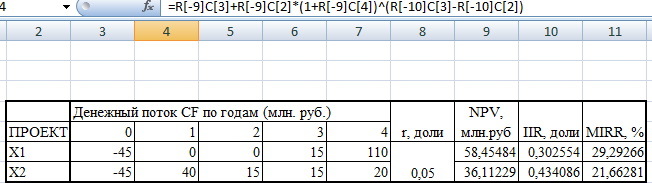

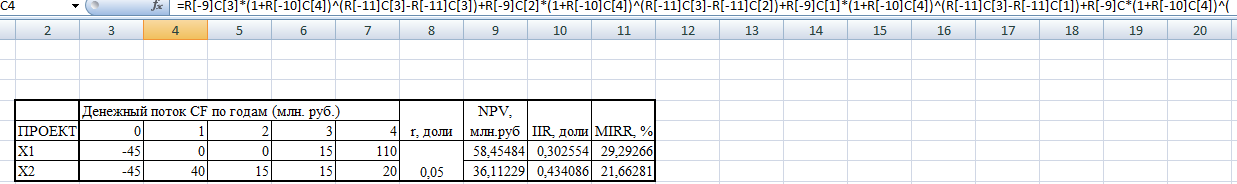

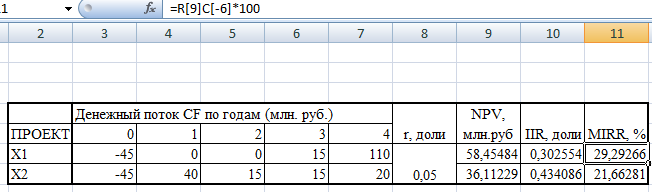

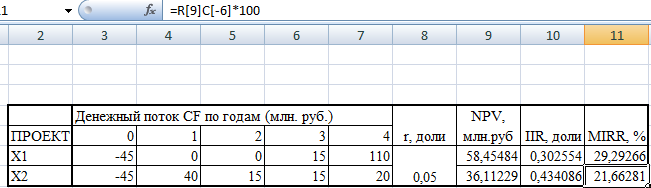

Введение Одним из фундаментальных понятий рыночной экономики является понятие инвестиции - затраты на производство, накопление средств производства и увеличение материальных запасов. Инвестиции - это наиболее важный и дефицитный ресурс любой экономики, использование которого позволяет совершенствовать производство, улучшать продукцию, увеличивать количество рабочих мест и т.д. Исторически сложилось так, что в хозяйственной практике наблюдается недооценка вопросов финансового управления, как в текущей работе, так и при разработке долгосрочных инвестиционных проектов. В рыночных условиях решение об инвестировании предприятие принимает самостоятельно и ему нужен инструмент для оценки эффективности этих вложений. В настоящее время развиваются и углубляются процессы реформирования российских компаний, ведется поиск путей повышения эффективности их работы. Наряду с проведением институциональных преобразований на первый план выходят вопросы реконструкции и модернизации производства, для проведения которых требуется привлечение финансовых ресурсов. И если компания нуждается в привлечении дополнительного капитала со стороны инвестиционных компаний или венчурных фирм, с которыми она ранее не сотрудничала, то инвестиционный проект играет для нее роль визитной карточки. В мировой практике практически все инвестиционные проекты описываются с помощью бизнес-планов. В венчурные фирмы поступают тысячи бизнес-планов в год. Их также запрашивают коммерческие банки, промышленные компании, индивидуальные инвесторы. Бизнес-план - это общепринятое средство деловой информации. Оценка эффективности инвестиций является наиболее ответственным этапом принятия инвестиционного решения, от результатов которого в значительной мере зависит степень реализации цели инвестирования. В свою очередь, объективность и достоверность полученных результатов во многом обусловлены используемыми методами анализа. Основная задача, решаемая при оценке эффективности инвестиционных проектов, - выяснить и убедительно обосновать, что реализация того или иного проекта (а стало быть, и определенной комбинации строительных, технологических, финансовых и т.п. проектных решений) «полезна», «выгодна» или, наоборот, «невыгодна», «нерациональна» по тем или иным причинам. Объектом исследования данной работы является инвестиционный процесс на предприятии. Цель курсового проекта заключается в определении способов наилучшего распоряжения имеющимися инвестиционными ресурсами, умении рассчитать экономическую эффективность инвестиционных проектов, выбрать лучшие варианты вложений. Для реализации поставленной цели предусматривается решение следующих задач: определить понятия инвестиций и инвестиционного проекта, рассмотреть виды эффективности инвестиционных проектов; раскрыть сущность основных методик экономической эффективности инвестиций и показателей оценки эффективности инвестиционных проектов; рассмотреть задачи и принципы оценки эффективности инвестиционного проекта; раскрыть альтернативные подходы к экономической оценки инвестиций (метод скорректированной текущей стоимости; метод добавленной экономической стоимости). Глава 1. Теоретические основы эффективности инвестиционных проектов Сущность и содержание инвестиций и инвестиционного проекта Согласно ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. [1]. Инвестиционный проект (ИП) - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план). Это официальная трактовка, которая определяет государственное понимание термина инвестиционный проект. Однако некоторые экономисты придерживаются другого мнения. Одни считают, что инвестиционный проект – это замысел, требующий для своей реализации инвестиций, т.е. вложений средств в реальные активы либо ценные бумаги с целью получения прибыли и (или) достижения любого другого желаемого успеха. Другие считают, что инвестиционный проект – это оформленная программа осуществления инвестиций. Тем не менее все экономисты считают общим для всех инвестиционных проектов временной лаг между моментом начала инвестиционного проекта и моментом начала его окупаемости. Срок жизни инвестиционного проекта определяется временем, в течение которого этот инвестиционный проект реализуется. В зарубежной практике оперируют, как правило, временным сроком не более десяти лет, так как, чем дольше действуют инвестиции, тем более ненадежным становится процесс прогнозирования. [5]. Все формы реального инвестирования проходят три основные стадии (фазы), составляющие в совокупности цикл этого инвестирования: Прединвестиционная стадия, в процессе которой разрабатываются варианты альтернативных инвестиционных решений, проводится их оценка и принимается к реализации конкретный их вариант. В этой фазе проект разрабатывается, изучаются его возможности, проводятся предварительные технико-экономические исследования, ведутся переговоры с потенциальными инвесторами и другими участниками проекта, выбираются поставщики сырья и оборудования. Если инвестиционный проект предусматривает привлечение кредита, то в данной фазе заключается соглашение на его получение; осуществляется юридическое оформление инвестиционного проекта: подготовка документов, оформление контрактов и регистрация предприятия. Затраты, связанные с осуществлением первой стадии, в случае положительного результата и перехода к осуществлению проекта капитализируются и входят в состав предпроизводственных затрат, а затем через механизм амортизации относятся на себестоимость продукции. Выделяют три вида прединвестиционных исследований: исследование возможностей, предпроектные исследования и оценку осуществимости проекта. [6] Исследование возможностей включает: маркетинговое исследование (возможности сбыта, конкурентная среда); исследование обеспеченности материально-сырьевыми ресурсами (цена, потребность); кадровые исследования. Предпроектные исследования могут быть следующими: выбор технологии производства; разработка перспективной программы продаж и номенклатуры продукции; выработка ценовой политики; исследование места размещения с учетом технологических, климатических, социальных и иных факторов. Оценка осуществимости проекта выглядит следующим образом: оценка объемов строительства; разработка конструкторской и технологической документации; спецификация оборудования, выбор поставщиков, условий поставки; разработка организации управления производством и сбытом продукции; разработка графика осуществления проекта (строительства, монтажа, пуско-наладочных работ и функционирования проекта; коммерческая оценка проекта; переговоры с потенциальными участниками проекта; юридическое оформление проекта (регистрация, оформление контрактов); эмиссия ценных бумаг. Заключительным документом прединвестиционного исследования является инвестиционный бизнес-план. Инвестиционный бизнес-план содержит всю необходимую информацию о проекте. От степени проработанности инвестиционного проекта зависит результат его реализации, как в техническом плане, так и финансовом. [3]. Начало производства продукции означает начало третьей фазы жизни инвестиционного проекта – эксплуатационной. Она характеризуется соответствующими издержками производства и поступлениями от реализации продукции, являющейся результатом осуществления ИП. Доход, получаемый при этом, обеспечивает окупаемость инвестиционного проекта. Инвестиционная стадия, в процессе которой осуществляется непосредственная реализация принятого инвестиционного решения. В данной фазе предпринимаются конкретные действия, требующие гораздо больших затрат и носящие необратимый характер, а именно: разрабатывается проектно-сметная документация; заказывается оборудование; готовятся производственные площадки; поставляется оборудование и осуществляется его монтаж и пусконаладочные работы; проводится обучение персонала; ведутся рекламные мероприятия. На этой фазе формируются постоянные активы предприятия. Некоторые затраты, их еще называют сопутствующими (например, расходы на обучение персонала, проведение рекламных кампаний, пуск и наладка оборудования), частично могут быть отнесены на себестоимость продукции (как расходы будущих периодов), а частично капитализированы (как предпроизводственные затраты). Так как финансирование инвестиционных проектов ограничено в ресурсах, отбор проектов проводится с соблюдением следующих правил: составляется исчерпывающий список вариантов инвестиций; обеспечивается сравнимость альтернативных вариантов. Привлекательность инвестиционных проектов, включенных в список вариантов инвестиций, оценивается по их эффективности и финансовой состоятельности. Постинвестиционная стадия, в процессе которой обеспечивается контроль за достижением предусмотренных параметров инвестиционных решений в процессе эксплуатации объекта инвестирования. Она начинается с момента ввода в действие основного оборудования (в случае промышленных инвестиций) или приобретения недвижимости либо других видов активов. В этой фазе осуществляется пуск в действие предприятия, начинается производство продукции или оказание услуг, возвращается банковский кредит в случае его использования. Эта фаза характеризуется соответствующими поступлениями и текущими издержками. [12]. Продолжительность эксплуатационной фазы оказывает существенное влияние на общую характеристику проекта. Чем дальше во времени отнесена ее верхняя граница, тем больше совокупная величина дохода. Весьма важно определить тот момент, по достижении которого денежные поступления уже непосредственно не могут быть связаны с первоначальными инвестициями (так называемый инвестиционный предел). При установке, например, нового оборудования таким пределом будет срок полного морального и физического износа. [2]. Основу прединвестиционной стадии цикла реального инвестирования составляет подготовка инвестиционного проекта (аналогом этого термина выступают «бизнес-план», «технико-экономическое обоснование» и др.). При форме реального инвестирования, как приобретение целостных имущественных комплексов, новое строительство, перепрофилирование, реконструкция и широкомасштабная модернизация предприятия, требования к подготовке инвестиционного проекта существенно возрастают. Это связано с тем, что в современных экономических условиях предприятия не могут обеспечить свое стратегическое развитие только за счет внутренних финансовых ресурсов и привлекают на инвестиционные цели значительный объем средств за счет внешних источников финансирования. В то же время любой крупный сторонний инвестор или кредитор должен иметь четкое представление о стратегической концепции проекта; его масштабах; важнейший показатель маркетинговой, экономической и финансовой его результативности; объеме необходимых инвестиционных затрат и сроках их возврата и других его характеристиках. Разработанный реальный инвестиционный проект позволяет сначала собственникам и менеджерам предприятия, а затем и сторонним инвесторам всесторонне оценить целесообразность его реализации и ожидаемую эффективность. [9]. Разрабатываемые в разрезе отдельных форм реального инвестирования предприятия проекты классифицируются по ряду признаков. В зависимости от видов инвестиционных проектов, изложенных в рассматриваемой их классификации, дифференцируются требования в их разработке. Для небольших инвестиционных проектов, финансируемых предприятием за счет внутренних источников, обоснование осуществляется по сокращенному кругу разделов и показателей. Такое обоснование может содержать лишь цель осуществления инвестиционного проекта, его основные параметры, объем необходимых финансовых средств, показателей эффективности осуществляемых инвестиций, а также схему (календарный план) реализации инвестиционного проекта. Для средних и крупных инвестиционных проектов, финансирование реализации которых намечается за счет внешних источников, необходимо полномасштабное обоснование по соответствующим национальным и международным стандартам. Такое обоснование инвестиционных проектов подчинено определенной логической структуре, которая носит унифицированный характер в большинстве стран с развитой рыночной экономикой (отклонения от этой общепринятой структуры вызываются лишь отраслевыми особенностями и формами осуществления реальных инвестиций). [11]. В соответствии с рекомендациями ЮНИДО (Организации Объединенных Наций по Промышленному Развитию) инвестиционный проект должен содержать следующие основные разделы: Краткая характеристика проекта (или его резюме). В этом разделе содержатся выводы по основным аспектам разработанного проекта после рассмотрения всех альтернативных вариантов, когда концепция проекта, ее обоснование и формы реализации уже определены. Ознакомившись с этим разделом, инвестор должен сделать вывод о том, отвечает ли проект направленности его инвестиционной деятельности и инвестиционной стратегии, соответствует ли он потенциалу его инвестиционных ресурсов, устраивает ли его проект по периоду реализации и срокам возврата вложенного капитала и т.п. Предпосылки и основная идея проекта. В этом разделе перечисляются наиболее важные параметры проекта, которые служат определяющими показателями для его реализации, рассматриваются регион расположения проекта в увязке с рыночной и ресурсной средой, приводится график реализации проекта и характеризуется его инициатор. Анализ рынка и концепция маркетинга. В нем излагаются результаты маркетинговых исследований, обосновывается концепция маркетинга и разрабатывается проект его бюджета. Сырье и поставки. Этот раздел содержит классификацию используемых видов сырья и материалов, объем потребности в них, наличие основного сырья в регионе и обеспеченности им, программу поставок сырья и материалов и связанные с ними затраты. Местоположение, строительный участок и окружающая среда. В этом разделе подробно описываются месторасположение проекта, характер естественной окружающей среды, степень воздействия на нее при реализации проекта, социально-экономические условия в регионе и инвестиционный климат, состояние производственной и коммерческой инфраструктуры, выбор строительного участка с учетом рассмотренных альтернатив, оценка затрат по освоению строительного участка. Проектирование и технология. Этот раздел должен содержать производственную программу и характеристику производственной мощности предприятия; выбор технологии и предложения по ее приобретению или передаче; подробную планировку предприятия и основные проектно-конструкторские работы; перечень необходимых машин и оборудования и требования к их техническому обслуживанию; оценку связанных с этим инвестиционных затрат. Организация управления. В этом разделе приводится организационная схема и система управления предприятием; обосновывается конкретная организационная структура управления по сферам деятельности и центрам ответственности; рассматривается подробная смета накладных расходов, связанных с организацией управления. Трудовые ресурсы. Этот раздел содержит требования к категориям и функциям персонала, оценку возможностей его формирования в рамках региона, организацию набора, план обучения работников и оценку связанных с этим затрат. Планирование реализации проекта. В этом разделе обосновываются отдельные стадии осуществления проекта, приводится график его реализации, разрабатывается бюджет реализации проекта. Финансовый план и оценка эффективности инвестиций. Этот раздел содержит финансовый прогноз и основные виды финансовых планов, совокупный объем инвестиционных затрат, методы и результаты оценки эффективности инвестиций, оценку инвестиционных рисков. Разработка инвестиционных проектов предприятия может быть осуществлена с помощью специальных компьютерных программ – COMFAR, PROJECT EXPERT и других. Предприятия постоянно сталкиваются с необходимостью инвестиций, т.е. с вложением средств (внутренних и внешних) в различные программы и отдельные мероприятия (проекты) с целью организации новых, поддержания и развития действующих производств, получения прибыли и других конечных результатов, например природоохранных, социальных и др. [13]. 1.2. Понятие и виды эффективности инвестиционных проектов В современной экономической литературе можно встретиться с различными определениями понятия «эффективность инвестиционного проекта». Некоторые специалисты трактуют его как соотношение затрат и результатов, другие определяют эффективность инвестиционного проекта, как категорию, отражающую степень соответствия инвестиционного проекта целям и интересам его участников. Осуществление эффективных проектов увеличивает поступающий в распоряжение общества валовый внутренний продукт, который затем делится между участвующими в проекте субъектами. Поступлениями и затратами этих субъектов определяются различные виды эффективности инвестиционных проектов. Методическими Рекомендациями по оценке эффективности инвестиционных проектов выделены следующие виды эффективности проектов: [2] эффективность проекта в целом; эффективность участия в проекте. Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Эффективность участия в проекте определяется для проверки его финансовой реализуемости, а также заинтересованности в нем всех его участников. Существуют также и другие варианты классификации видов эффективности инвестиционного проекта. Одним из вариантов является классификация, предусматривающая деление эффективности проекта на коммерческую и бюджетную. Данная классификация основана на том, с позиций какого уровня оценивается инвестиционный проект: [8] а) макроэкономический уровень (эффективность участия государства в проекте с точки зрения доходов и расходов бюджетов всех уровней) – осуществляется оценка бюджетной эффективности; б) микроэкономический (при учете последствий проекта для участника, реализующего проект) – проводится оценка коммерческой эффективности. Коммерческую эффективность инвестиционного проекта необходимо рассматривать с двух сторон: финансовая эффективность инвестиционного проекта и экономическая эффективность инвестиционного проекта. В качестве основных показателей при экономической оценке эффективности проекта следует выделить: чистый доход; чистый дисконтированный доход; внутренняя норма доходности; потребность в дополнительном финансировании (другие названия - ПФ, стоимость проекта, капитал риска); индексы доходности затрат и инвестиций; срок окупаемости; Расчет показателей коммерческой эффективности инвестиционного проекта основывается на следующих принципах: используются предусмотренные проектом (рыночные) текущие или прогнозные цены на продукты, услуги и материальные ресурсы; денежные потоки рассчитываются в тех же валютах, в которых проектом предусматриваются приобретение ресурсов и оплата продукции; заработная плата включается в состав операционных издержек в размерах, установленных проектом (с учетом отчислений); при расчете учитываются налоги, сборы, отчисления и т.п., предусмотренные законодательством, в частности, возмещение НДС за используемые ресурсы, установленные законом налоговые льготы и пр.; если проект предусматривает одновременное осуществление нескольких видов операционной деятельности, в расчете учитываются затраты по каждому из них. Бюджетная эффективность инвестиционных проектов оценивается по требованию органов государственного и/или регионального управления. В соответствии с этими требованиями может определяться бюджетная эффективность для бюджетов различных уровней или консолидированного бюджета. Бюджетная эффективность учитывает социально-экономические последствия осуществления инвестиционного проекта для общества в целом. С точки зрения бюджетной эффективности проект, в первую очередь, должен быть направлен не на получение прибыли, а на достижение максимально возможного социально-экономического результата. Однако не следует забывать, что наиболее предпочтительным является тот инвестиционный проект, на реализацию которого потребуется как можно меньше затрат с учетом социального эффекта, который необходимо достигнуть. [7]. Основой для расчета показателей бюджетной эффективности являются суммы налоговых поступлений в бюджет и выплат для бюджетов различных уровней, определяемые с добавлением подоходного налога на заработную плату. На основе полученных данных составляются денежные потоки для определения бюджетной эффективности и рассчитываются обобщающие показатели бюджетной эффективности проекта. 1.3 Задачи и принципы оценки эффективности инвестиционного проекта Как и любой вид анализа, анализ эффективности инвестиционного проекта имеет определенные цели и задачи. Говоря о целях анализа эффективности состоятельности, следует заметить, что основной целью анализа является принятие решения о реализации инвестиционного проекта. Кроме того, может быть выделена такая стратегическая цель анализа эффективности, как улучшение экономического состояния государства, которое выбирает для реализации наиболее эффективные проекты. [14]. Оценка эффективности инвестиционного проекта состоит из нескольких этапов: Этап 1. Определение целей и назначения инвестиционного проекта. В общем случае цель инвестиционного проекта заключается в определении общих инвестиционных и производственных издержек, определении привлекательности проекта с точки зрения инвесторов, выявлении финансовой состоятельности компании, оценке риска инвестиций и обосновании целесообразности участия в проекте инвесторов и партнеров. Этап 2. Анализ издержек. Этот этап состоит из двух групп мероприятий, направленных на анализ как инвестиционных издержек, так и издержек производства, включая их расчет и составление смет, распределение финансирования по стадиям проекта и сравнительный анализ рентабельности. Этап 3. Оценка эффективности инвестиций. В первой части этапа проводится расчет показателей эффективности проекта в целом, а во второй — анализ эффективности участия в проекте, включающий определение состава участников и выбор схемы финансирования проекта. Первая часть оценки может отражать социальные последствия реализации проекта, а также его финансовые последствия для федерального и регионального бюджетов, в том случае, если они задействованы. Этап 4. Формирование стратегии финансирования. Подразделяется на несколько подэтапов, включая выявление источников финансирования, состава потенциальных инвесторов, условий их привлечения, обоснование выбора схемы инвестирования, выявление последствий его реализации, расчет сводного потока денег для финансирования всех затрат по проекту. [10]. Что касается задач, которые должны быть решены в ходе анализа эффективности проекта, то их можно классифицировать в зависимости от субъекта анализа. Субъектами анализа эффективности проекта могут быть кредитные организации и другие инвесторы, финансовые службы предприятия, реализующего проект, а также другие субъекты, которые могут быть вовлечены в процесс реализации проекта. Итак, в ходе анализа эффективности инвестиционного проекта финансовой службой предприятия должны быть решены следующие задачи: 1) Проведение агрегированного анализа проектных решений и создание необходимых условий для поиска инвесторов; 2) Разработка схемы финансирования проекта; 3) Обеспечение максимизации прибыли от реализации инвестиционного проекта. [5] Если для реализации проекта требуются заемные средства, то анализ эффективности инвестиционного проекта может быть проведен кредитными организациями и другими инвесторами. В этом случае задачами анализа инвестиционного проекта будут являться: 1) Анализ соответствия объема средств, запрашиваемых предприятием, тому объему заемных средств, который реально необходим для обеспечения эффективности проекта; 2) Минимизация риска, связанного с инвестированием средств в проект; 3) Выбор проекта, наиболее отвечающего интересам кредитора; Важным элементом анализа эффективности инвестиционного проекта являются те принципы, на которых основывается анализ. Данные принципы могут быть применены к любым проектам, независимо от их особенностей: 1) Принцип рассмотрения проекта на всех стадиях его экономического цикла. Данный принцип предполагает, что оценка эффективности инвестиционного проекта начинается с момента проведения прединвестиционных исследований и заканчивается прекращением проекта; 2) Принцип моделирования денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют; 3) Принцип сопоставимости условий сравнения проектов предполагает, что анализируемые инвестиционные проекты являются сопоставимыми в следующих аспектах: временном, денежном (имеется ввиду валюта проекта), аспекте масштаба и т.д.; 4) Принцип учета фактора времени подразумевает, что при оценке эффективности инвестиционного проекта будет учитываться фактор времени, то есть динамичность параметров проекта, разрывы во времени между производством и реализацией продукции, неравноценность разновременных затрат и результатов и т.д.; 5) Принцип учета только предстоящих затрат и поступлений предполагает, что при оценке эффективности инвестиционного проекта должны учитываться только предстоящие в ходе осуществления проектов затраты и поступления; 6) Принцип учета наличия разных участников проекта. Этот принцип особенно важен при анализе эффективности, так как для разных участников инвестиционного проекта различны ожидаемые результаты, различна оценка стоимости капитала, а, следовательно, и норма дисконта; 7) Принцип учета влияния инфляции и риска, а также другие принципы. [3] Все перечисленные принципы одинаково важны при оценке эффективности состоятельности проекта, однако наиболее важным, на мой взгляд, является принцип учета наличия разных участников проекта. Это связано с тем, что наиболее эффективным будет тот проект, который в большей степени будет отвечать интересам всех его участников. 1.4 Альтернативные подходы к экономической оценки инвестиций (метод скорректированной текущей стоимости; метод добавленной экономической стоимости) Метод скорректированной текущей стоимости Одним из ключевых предположений, лежащих в основе метода NPV, является предположение о стабильности структуры капитала (соотношение различных источников финансирования деятельности фирмы), которая оказывает непосредственное влияние на ставку дисконтирования. Однако при изменении структуры капитала изменяется и его средняя взвешенная стоимость (Weighted Average Cost of Capital – WACC), часто используемая в качестве ставки дисконтирования r, что влияет на результаты оценки проекта. Один из способов учета изменения структуры капитала заключается в пересчете ставки дисконтирования. Вместе с тем данный подход имеет значительный недостаток. При расчете величины WACC соотношение между собственной и заемной частями капитала зависит от их рыночной стоимости. Однако значение рыночной стоимости собственного капитала часто невозможно получить напрямую, и она определяется исходя из полной стоимости фирмы. Полная стоимость фирмы, в свою очередь, определяется дисконтированием денежных потоков по средневзвешенной цене капитала WACC. Таким образом, круг замыкается. [4]. Альтернативным подходом к определению экономической эффективности инвестиционного проекта, позволяющим преодолеть данную проблему, является метод АРУ). Он был предложен С. Майерсом (Stewart Myers). Основная идея этого метода заключается в разделении денежного потока проекта на две составляющие: реальный денежный поток, т.е. непосредственно связанный с операционной деятельностью проекта, и «сторонние эффекты», или денежный поток, связанный с финансовой политикой фирмы. Основным сторонним эффектом является налоговый щит (tax shield), возникающий в результате использования заемного капитала в финансировании проекта. Поскольку процентные платежи не подлежат налогообложению, использование заемного капитала снижает налоговые издержки и таким образом увеличивает свободные денежные потоки от проекта. Оценка экономической эффективности проекта с использованием метода АРУ осуществляется в четыре этапа. Подготовка прогноза денежного потока (бюджета капиталовложений). Дисконтирование ожидаемого денежного потока от операций (определение NPV) после вычета налогов по ставке гЕ, равной стоимости (норме доходности) собственного капитала при условии отсутствия у фирмы долга. Оценка приведенной стоимости последствий различных финансовых решений. Определение суммарной эффективности проекта по формуле: APV = ± PV, где APV (adjusted present value) - метод скорректированной текущей стоимости; PV - дисконтированная стоимость будущей суммы Правило принятия решений такое же, как и у метода NPV: Общее правило APV: если APV> 0, то проект принимается, иначе его следует отклонить. При этом к числу наиболее значимых и распространенных на практике финансовых эффектов обычно относят: «+» 1. налоговый щит (процентная налоговая защита, возникающая при использовании заемного финансирования); правительственные и прочие субсидии, гранты, льготы и т.п.; «-» 1. эмиссионные издержки; стоимость страхования рисков; возможные издержки финансовых затруднений и банкротства и др. Как уже отмечалось, на практике часто ограничиваются оценкой влияния эффекта налогового щита. При этом формула APV принимает следующий вид: APV = + , где где I – проценты по займу; Т – ставка налога на прибыль; rD – доналоговая стоимость займа. Метод добавленной экономической стоимости (прибыли) Уже рассмотренный показатель NPV, базирующийся на дисконтировании денежного потока, заслуженно считается наилучшим интегральным критерием инвестиционной оценки. Однако NPV, равно как и другие DCF-критерии (IRR, PI, DPP, APV), будучи интегральным показателем (т.е. оценивающим эффективность проекта за весь срок реализации), плохо применим в качестве измерителя эффективности за отдельные периоды деятельности. Вместе с тем менеджерам и собственникам фирмы нередко необходима информация о том, насколько инвестиционные проекты успешно реализуются во времени, т.е. в каждом периоде. В этой связи требуются такие методы оценки, которые применимы для получения информации о результатах инвестирования за конкретные периоды деятельности. Подобная информация содержится в финансовой отчетности фирмы, однако, как уже отмечалось, учетные показатели, такие как чистая или операционная прибыль (NP, EBIT) либо рассчитываемые на их основе коэффициенты рентабельности (ROIC, RONA, ROE), мало пригодны для оценки эффективности инвестиционных проектов. В частности, методика их определения игнорирует такой важный класс затрат, как стоимость собственного капитала фирмы. Известно, что базовая формула расчета экономической стоимости за период t: EVAt = NOPATt – WACC x ICt–1, где NOPAT– чистая операционная прибыль проекта за вычетом налогов; Т – ставка налога на прибыль; WACC – средневзвешенная стоимость капитала; IC – инвестированный капитал. На практике в целях упрощения величину NOPAT часто рассчитывают как операционную прибыль EBIT с учетом выплаты налогов: NOPAТ = ЕВIТ (1 – Т) С учетом уже изложенного соотношение примет вид: EVAt = ЕВIТt (1 – Т) – WACC х IСt–1 Таким образом, EVA представляет собой денежную оценку стоимости, создаваемой для инвесторов за определенный период времени проектом сверх ожидаемой нормы доходности капиталовложений с аналогичным уровнем риска.[15]. Глава 2. Задача. Расчет и обоснование инвестиционного решения по независимым проектам на примере исходных данных На основе исходных данных, представленных в таблице 1 рассчитать чистый приведенный доход (NPV), внутреннюю норму доходности (IRR) и модифицированную норму рентабельности (MIRR) для проектов Х1 и Х2 при условии изменения в рамках варианта ставки дисконтирования r = 5% и величины единовременного вложения в проекты CFOF. Вариант № 22. Решение Табл.1

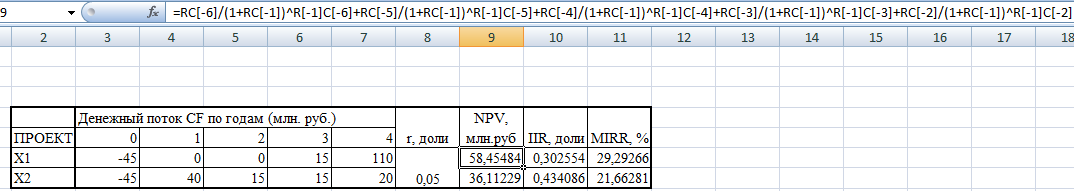

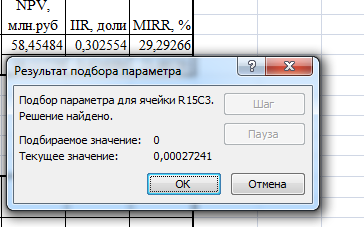

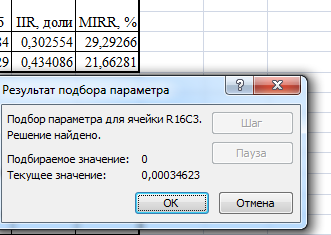

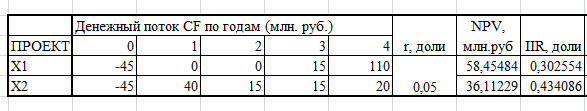

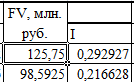

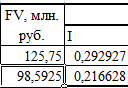

1. Производим последовательное вычисление чистой приведенной стоимости (NPV) для проектов Х1 и Х2, используя написанные формулы в MSExcel:  Вывод: более предпочтителен проект Х1, так как его NPV составляет 58,4471 млн.руб., что на 22,3367 млн. руб. больше величины NPV проекта Х2, равной 36,1104 млн.руб. 2. Используя вкладку «Анализ «Что если»», осуществляем подбор параметраIRR (внутренней нормы доходности)для обоих проектов:   3. Вносим результат в исходную таблицу  4. Последовательно для проектов Х1 и Х2 рассчитываем будущую стоимость (FV)и модифицированную внутреннюю норму доходности (i, в долях):     5. Рассчитываем для исследуемых проектов модифицированную внутреннюю норму доходности (MIRR,%)и делаем вывод о предпочтительности проекта:   Исходя из приведенных выше расчетов, предпочтительнее проект Х1, поскольку и чистая приведенная стоимость (NPV), и модифицированная внутренняя норма доходности(MIRR) проекта Х превышают аналогичные параметры проекта Х2. В результате расчетов всех трех показателей по конкурирующим проектам следует выбрать проект Х1. Заключение В курсовом проекте были рассмотрены производственные инвестиции, представляющие собой участие в капитальных затратах предприятий и организаций. Они могут осуществляться в форме кредитования (инвестиционный кредит) либо в форме финансирования инвестиционного проекта (проектное финансирование). Инвестиционный кредит, в отличие от финансирования, представляет собой отношения, основанные на условиях срочности, возвратности и платности. Основным же предметом исследования в рамках настоящего курсового проекта являлось изучение методов оценки инвестиционных проектов. В работе при расчете оценки инвестиционных проектов были определены: Дисконтированный доход, срок окупаемости, дисконтированный срок окупаемости, внутренняя норма доходности проекта. При расчете показателей были использованы динамические методы, так как они являются более обоснованными, поскольку учитывают фактор времени. В целом, реализация одного из двух инвестиционных проектов позволит улучшить качественные характеристики производимого товара до требований, предъявляемых к качественному товара средней и дорогих ценовых ниш, и добиться стабильности вкусовых качеств товара. В условиях усиливающейся конкуренции на отечественном рынке основной задачей финансового менеджмента является рационализация использования доступных средств, оптимизация финансовых потоков. Инвестиционная деятельность в известных своей сложностью российских условиях чрезвычайно эффективна в большинстве случаев, когда необходимо совершить обновление производственной базы, что особенно трудно в сложившихся условиях мирового финансового кризиса. Важнейшей задачей инвестиционного проектирования является правильная оценка эффективности, целесообразности инвестирования в конкретные инвестиционные проекты. Список использованной литературы 1. Федеральный закон от 25.02.1999 № 39-ФЗ (ред. от 25.12.2018) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» // Собрание законодательства РФ. - 01.03.1999. - № 9. - ст. 1096. 2. Аньшин,. В. М. Инвестиционный анализ: учебное пособие / В. М. Аньшин;. Академия н / х при. Правительстве РФ.- М:. Дело, 2017. - 280 с. 3. Бирман,. Г. Экономический анализ инвестиционных проектов / Г. Бирман,. С. Шмидт,. Л. П. Белых.- М:. Банки и биржи:. ЮНИТИ, 2016.- 631 с. 4. Бланк, И. А Инвестиционный менеджмент / И. А. Бланк.-К:. ИНТЕМ. ЛТД:. Юнайтед. Лондон. Трейд. Лимитед, 2017. - 448 с. 5. Гавриленко К.В. Сущность, классификация и виды инвестиций // Учет, анализ и аудит: проблемы теории и практики управления. - 2012. - № 9. 6. Колесников М. Инвестиционные проекты: определение, жизненный цикл, оценка эффективности // Проблемы теории и практики управления. - 2017. - № 2. - С. 67 - 71. 7. Колмыкова, Т.С. Инвестиционный анализ: Учебное пособие / Т.С. Колмыкова.- М.: НИЦ ИНФРА-М, 2018. - 214 с. 8. Кравченко, Н.А. Инвестиционный анализ / Н.А. Кравченко. - М.: Дело, 2017. - 264 c. 9. Кузнецов, Б.Т. Инвестиционный анализ. учебник и практикум для академического бакалавриата / Б.Т. Кузнецов. - Люберцы:Юрайт, 2016.-361 c. 10. Липсиц, И.В. Инвестиционный анализ. Подготовка и оценка инвестиций в реальные активы: Учебник / И.В. Липсиц, В.В. Коссов. - М.: Инфра-М, 2017. - 320 c. 11. Маркарьян, Э.А. Инвестиционный анализ. теория и практика / Э.А. Маркарьян, Г.П. Герасименко. - М.: КноРус, 2018. - 176 c. 12. Межов, С.И. Инвестиционный анализ (для бакалавров). Учебное пособие / С.И. Межов. - М.: КноРус, 2017. - 735 c. 13. Мелкумов, Я.С. Инвестиционный анализ: Учебное пособие / Я.С. Мелкумов. - М.: Инфра-М, 2018. - 120 c. Холт Р.Н., Барнес С.Б. Планирование инвестиций: [Учеб.пособие]:Пер.с англ.. - М.: Акад.нар.хоз-ва:Дело, 1994. - 118с. 15. Чернов, В.А. Инвестиционный анализ: Учебное пособие / В.А. Чернов. - М.: Юнити, 2017. - 159 c. 16. Шарп У.Ф., Александер Г.Д. Инвестиции: Пер.с англ.; Подготовлено при фин.содействии Нац.фонда подгот.фин.и управлен.кадров в рамках его программы"Банк.дело". - М.: ИНФРА-М, 1997. - 1024с. | ||||||||||||||||||||||||||||||||||||||||||||