Содержание:

Введение…………………………………………………………………………….

|

3

|

Глава 1. Теоретические аспекты управления финансового риска……………….

|

5

|

1.1. Понятие, задачи и сущность финансового риска……………………………..

|

5

|

1.2. Классификация финансового риска…………………………….……………..

|

9

|

Глава 2. Методологические основы управления финансового риска…………..

|

16

|

2.1. Оценка риска…………………………………………………………………..

|

16

|

2.2. Экономико-статистические методы.………………………………………...

|

20

|

2.3. Инструменты нейтрализации финансовых рисков.…………………………

|

27

|

Заключение…………………………………………………………………………

|

31

|

Список используемых источников ………………………………………………..

|

32

|

Введение

Финансовая деятельность предприятия во всех ее формах сопряжена с многочисленными рисками, степень влияния которых на результаты этой деятельности и уровень финансовой безопасности существенно возрастает с неспокойные времена мирового финансового кризиса. Риски, сопровождающие эту деятельность и генерирующие различные финансовые угрозы, выделяются в особую группу финансовых рисков, играющих наиболее значимую роль в общем «портфеле рисков» предприятия.

Целью данной работы является изучение теоретических аспектов управления финансовыми рисками, а также рассмотрение методологических походов к их управлению.

Для достижения цели исследования необходимо решить следующие задачи:

рассмотреть понятие, сущность и задачи управления финансовыми рисками;

классифицировать финансовые риски;

научиться проводить оценку рисковых проектов;

изучить экономико-статистические методы, которые используются в управлении финансовыми рисками,

рассмотреть инструментарий нейтрализации финансовых рисков

Непосредственно финансовые риски предприятия относятся к объекту исследования.

Предмет исследования - это факторы, влияющие на управление финансовыми рисками, методы их управления.

Во введении определены цели и задачи, объект и предмет исследования, методическая и информационная база, а также краткое описание работы. Обозначен круг используемых источников.

В работе изложен теоретический базис управления; сформированы сущность, цель и задачи этого управления в рыночной экономике; рассмотрены его теоретические основы и методологический инструментарий.

В заключении рассматриваются основные выводы по работе и степень достижения поставленной во введении цели и выполнения поставленных во введении задач.

Методологическую базу исследования составляют сравнительный, описательный и аналитический методы, в основе которых послужили труды следующих учёных: Старкова Н.А., Продченко И.А., Бланк И.А..

Информационную базу исследования составляют: учебники и монографии отечественных и зарубежных специалистов в области финансового менеджмента и предпринимательства, материалы интернет-источников и периодической печати по наиболее значимым особенностям управления финансовыми рисками на современном этапе в России.

Глава 1. Теоретические аспекты управления риска.

1.1. Понятие риска

Менеджерам компании приходится принимать решения в условиях неопределенности, то есть при невозможности со стопроцентной уверенностью предсказать будущий результат. Вследствие этого всякому решению присущи разнообразные риски. Под риском понимается вероятность неблагоприятного исхода, когда компания не получит предполагаемого результата. Принимая решение, необходимо учитывать не только ожидаемую эффективность от реализации тех или иных проектов, но и оценивать степень их риска.

Любой замысел требует определенных затрат, которые в случае принятия положительного решения об его осуществлении будут произведены предприятием. Однако ожидаемый эффект от мероприятия может быть и не получен, ибо всегда имеется риск недостижения положительного результата. Степень риска по конкретному проекту может быть настолько высока, что это создаст угрозу существенного ухудшения технико-экономических показателей компании. Инвесторы станут оценивать свои вложения в активы данного предприятия как слишком рискованные. Это повлечет за собой снижение цен акций и уменьшение капитализации компании. Поэтому, обладая информацией об ожидаемой эффективности проекта, следует оценить риски, связанные с его претворением в жизнь, и сопоставить с ними прогнозируемый доход. Лишь после этого можно принимать относительно обоснованное решение.

Понятно, что риск есть вероятность неполучения ожидаемого результата. Однако данная вероятность не абсолютна. Она может и не произойти. Поэтому в зависимости от отношения к риску существуют две крайние позиции инвесторов. К первому типу относятся менеджеры, полностью игнорирующие риск и принимающие решения, базируясь только на показателях будущей доходности. В случае благоприятного стечения обстоятельств компания может получить значительный доход. Ее рыночная стоимость возрастет.

Однако предприятие может понести и серьезные убытки, если ситуация станет складываться не в его пользу. Поэтому существует и второй тип менеджеров, которые панически боятся риска и предпочитают отказаться от реализации проекта и будущих доходов, если нет полной гарантии получения положительного результата. В данном варианте компания, казалось бы, застрахована от рисков и возможных потерь в ходе реализации инвестиционного проекта. Однако все не так просто. Ведь менеджер отказывается и от возможной более высокой прибыли. Следовательно, компания несет убытки в виде упущенной выгоды.

Поэтому, как это чаще всего бывает, истина лежит посередине. Менеджер, опасаясь риска, обязан допускать его в разумных пределах при осуществлении тех или иных проектов. При этом он должен быть вооружен разработанной им системой управления рисками. Такая система включает в себя выявление сфер возникновения рисков, количественную оценку тех или иных рисков, оптимальное сопоставление степени риска с уровнем доходности, разработку мероприятий по снижению вероятности рисков и их страхованию.

Управление рисками предприятия представляет собой специфическую сферу финансового менеджмента, которая в последние годы выделилась в особую область знаний — «риск-менеджмент» .

Управление рисками предприятия представляет собой систему принципов и методов разработки и реализации рисковых финансовых решений, обеспечивающих всестороннюю оценку различных видов финансовых рисков и нейтрализацию их возможных негативных финансовых последствий.

Главной целью управления рисками, в первую очередь финансовыми, является обеспечение финансовой безопасности предприятия в процессе его развития и предотвращение возможного снижения его рыночной стоимости.

В процессе реализации своей главной цели управление рисками предприятия направлено на решение следующих основных задач:

Выявление сфер повышенного риска финансовой деятельности предприятия, генерирующих угрозу его финансовой безопасности. Эта задача реализуется путем идентификации отдельных видов рисков, присущих различным финансовым операциям предприятия, определения уровня концентрации финансовых рисков в разрезе отдельных направлений его финансовой деятельности, постоянного мониторинга факторов внешней финансовой среды, генерирующих угрозу возможного недостижения целей его финансовой стратегии.

Всесторонняя объективная оценка вероятности наступления отдельных рисковых событий и связанных с ними возможных финансовых потерь. Реализация этой задачи обеспечивается созданием необходимой достоверности информационной базы осуществления такой оценки; выбором современных методов и средств оценки вероятности наступления отдельных рисковых событий, в наибольшей степени корреспондирующих со спецификой рассматриваемых финансовых рисков; определением размера прямого и косвенного финансового ущерба, наносимого предприятию при возможном наступлении рискового события.

Обеспечение минимизации уровня финансового риска по отношению к предусматриваемому уровню доходности финансовых операций. Такая минимизация обеспечивается распределением финансовых рисков среди партнеров по финансовой операции, диверсификацией инвестиционного портфеля, всесторонней оценкой потенциальных дебиторов и диверсификацией портфеля дебиторской задолженности и т.п.

Обеспечение минимизации возможных финансовых потерь предприятия при наступлении рискового события. В процессе реализации этой задачи разрабатывается комплекс превентивных мер по предотвращению возможного нарушения финансовой устойчивости и платежеспособности предприятия, сокращению объемов его операционной или финансовой деятельности. В систему этих мер входят хеджирование отдельных финансовых операций, формирование внутренних резервных денежных фондов, внешнее страхование финансовых рисков.

Управление рисками предприятия основывается на определенных принципах, основными из которых являются:

Осознанность принятия рисков. Финансовый менеджер должен сознательно идти на риск, если он надеется получить соответствующий доход от осуществления финансовой операции. Естественно, по отдельным операциям после оценки уровня риска можно принять тактику «избежание риска», однако полностью исключить риск из финансовой деятельности предприятия невозможно, так как финансовый риск — объективное явление.

Управляемость принимаемыми рисками. В состав портфеля финансовых рисков должны включаться преимущественно те из них, которые поддаются нейтрализации в процессе управления независимо от их объективной или субъективной природы. Только по таким видам рисков финансовый менеджер может использовать весь арсенал внутренних механизмов их нейтрализации, т.е. проявить искусство управления ими.

Независимость управления отдельными рисками. Риски независимы друг от друга и финансовые потери по одному из рисков портфеля необязательно увеличивают вероятность наступления рискового случая по другим финансовым рискам. Финансовые потери по различным видам рисков независимы друг от друга и в процессе управления ими должны нейтрализоваться индивидуально.

Экономическая рациональность управления. Этот принцип предполагает, что управление финансовыми рисками предприятия базируется на рациональном экономическом поведении. Рациональное экономическое поведение субъекта, принимающего решение, состоит в том, что из всех альтернативных управленческих решений выбирается такое, которое обеспечивает наибольшую эффективность и финансовую безопасность.

Учет финансовой политики по отдельным аспектам финансовой деятельности. Система управления финансовыми рисками по отдельным финансовым операциям должна базироваться на критериях избранной финансовой политики по отдельным направлениям финансовой деятельности, сформированной в процессе разработки общей финансовой стратегии предприятия.

Сопоставимость уровня принимаемых рисков с уровнем доходности финансовых операций. Этот принцип заключается в том, что предприятие должно принимать в процессе осуществления финансовой деятельности только те виды финансовых рисков, уровень которых не превышает соответствующего уровня доходности по шкале «доходность — риск».

Сопоставимость уровня принимаемых рисков с финансовыми возможностями предприятия. Ожидаемый размер финансовых потерь предприятия, соответствующий тому или иному уровню финансового риска, должен соответствовать той доле капитала, которая обеспечивает внутреннее страхование рисков. В противном варианте наступление рискового случая повлечет за собой потерю определенной части активов, обеспечивающих операционную или инвестиционную деятельность предприятия, т.е. снизит его потенциал формирования прибыли и темпы предстоящего развития.

Учет временного фактора в управлении рисками. Чем длиннее период осуществления финансовой операции, тем шире диапазон сопутствующих ей рисков, тем меньше возможностей обеспечить нейтрализацию их негативных финансовых последствий по критерию экономичности управления рисками. При необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность.

Следует иметь в виду, что недостаточная или некачественная информационная база, используемая предприятием, усиливает субъективизм последующей оценки уровня рисков, а следовательно, снижает эффективность всего дальнейшего процесса риск-менеджмента.1

1.2. Классификация рисков.

Финансовому менеджеру в процессе принятия решения приходится учитывать разнообразные виды рисков.

Все риски можно разделить на две большие группы. К первой относятся внешние риски. Они существуют объективно, вне зависимости от деятельности предприятия. Менеджерам необходимо тщательно учитывать их воздействие на проект при разработке управленческих решений. Вторую группу составляют внутренние риски. Они порождены факторами, действующими на самом предприятии. Опасность таких рисков может быть устранена с помощью конкретных мероприятий в рамках данной компании.

Внешние факторы: политические, законодательные, природно-естественные, региональные, отраслевые, макроэкономические (инфляционные и дефляционные, валютные, процентные, структурные).

Внутренние факторы: производственные (технологические, квалификационные, поставок, транспортные); инвестиционные (деловые, снижения доходности, селективные, временные); коммерческие (торговые, потери конкурентоспособности), ценовой дискриминации, расчетов).

Внешние риски

Среди внешних рисков укажем, прежде всего, на политические риски. Они связаны с общеполитической обстановкой в стране, а также с деятельностью органов государственной власти (революции, военные действия, национализация частной собственности, конфискация имущества, приватизация, международные события и др.). Важную роль играют законодательные риски. Они обусловлены изменением действующих и принятием новых законодательных и нормативных актов, ухудшающих экономическое положение компании. Особую роль здесь играет утяжеление налогового бремени (введение новых налогов, отмена налоговых льгот, повышение налоговых ставок и т.п.). Природно-естественные риски связаны с возможными стихийными бедствиями и загрязнением окружающей среды (наводнения, пожары, землетрясения и т.п.). Региональные риски присущи отдельным регионам, где предприятие ведет свою производственную или коммерческую деятельность. К региональным можно отнести и те риски, что связаны с местным законодательством (в частности, местные налоги и льготы). Их также приходится учитывать при реализации проектов. Отраслевые риски обусловлены общими тенденциями развития отрасли, к которой относится предприятие.

Макроэкономические риски представляют собой систему рисков, обусловленных развитием экономических процессов в стране и в мире в целом. Среди макроэкономических рисков выделяют, прежде всего, инфляционные риски. Они связаны с падением покупательной способности денежных средств. В эту же группу входят и дефляционные риски. Они проявляются в снижении цен на выпускаемую продукцию. В результате предприятие не в состоянии реализовать товары по намеченным ценам, и его доход соответственно падает. Валютные риски связаны с неблагоприятной для компании динамикой валютного курса. Данный вид рисков затрагивает в первую очередь компании, производящие продукцию на экспорт, и компании, приобретающие товары за рубежом для удовлетворения внутренних потребностей общества. Для экспортеров такой риск нередко связан с укреплением национальной валюты. Это подрывает конкурентоспособность товаров на мировом рынке. Для импортеров же риск связан со снижением курса национальной валюты. В этом случае импортные товары на внутреннем рынке становятся чрезмерно дорогими, и импортер не может их реализовать. Процентные риски обусловлены изменением рыночных процентных ставок. Предприятие, выпускающее облигации или выдающее заемные средства на долгосрочный период под фиксированный процент, подвергается риску снижения процентных ставок. Если процентные ставки уменьшаются, то денежные средства на финансовом рынке можно получить под более низкий процент. Что будет с компанией, которая ранее выпустила облигации с фиксированным купоном, который соответствовал действовавшим в то время более высоким процентным ставкам? Она, естественно, понесет убытки. Ей придется до истечения срока погашения облигаций выплачивать купонный доход по ставкам выше действующих. Это удорожает обслуживание долга. Иначе говоря, рост процентных ставок приводит к снижению стоимости ценных бумаг, имеющих фиксированный доход. Владельцы таких активов несут убытки. Структурные риски обычно связаны с проведением структурной перестройки экономики, осуществляемой государственными органами. Это проявляется в поддержке приоритетных видов деятельности с помощью государственного или льготного финансирования, налоговых льгот и т.п. Это делает поддерживаемые предприятия и отрасли более конкурентоспособными по сравнению с другими производителями. обычно связаны с проведением структурной перестройки экономики, осуществляемой государственными органами. Это проявляется в поддержке приоритетных видов деятельности с помощью государственного или льготного финансирования, налоговых льгот и т.п. Это делает поддерживаемые предприятия и отрасли более конкурентоспособными по сравнению с другими производителями.

Внутренние риски

Вторую группу составляют внутренние риски. Они подразделяются на три вида.

Производственные риски связаны с особенностями технологического процесса на конкретном предприятии, уровнем квалификации его работников, с организацией поставок сырья и материалов и осуществлением транспортных перевозок. Внедряемые на предприятии новые технологические процессы, прекрасно себя зарекомендовавшие в опытных условиях, не всегда дают такой же результат в серийном производстве. В ряде случаев квалификация работников не позволяет полностью реализовать потенциал нового оборудования. Кроме того, при переходе на выпуск новых видов изделий меняются поставщики сырья, материалов, комплектующих. Это нередко приводит к срыву или задержке поставок либо по вине отправителей, либо по вине транспортных организаций, либо ввиду общей неотработанности схем кооперации.

Инвестиционные риски отражают потенциальную угрозу недостижения запланированного результата. Такая ситуация может быть связана с ошибочностью конкретного инвестиционного проекта либо с недостатками его осуществления. Это способно привести даже к банкротству компании (деловой риск). Ошибки не всегда бывают столь трагическими, не всегда приводят к банкротству и потере бизнеса. Однако в связи со снижением уровня доходности предприятие обречено нести убытки. Селективный риск порождается ошибочным формированием портфеля ценных бумаг, неправильным отбором инвестиционных проектов, неверным выбором объектов инвестирования. Временной риск связан с ошибками в определении времени проведения инвестиций. В ряде случаев компании вкладывают свободные денежные средства в ценные бумаги, когда рынок находится на подъеме в надежде на дальнейший рост котировок акций. Однако вслед за ростом нередко следует коррекция рынка и цены на акции снижаются. Если компании в это время потребуются денежные средства, она вынуждена будет продать свои ценные бумаги в убыток.

Коммерческие риски, как правило, связаны с неверно проведенными маркетинговыми исследованиями. В результате компания оказывается несостоятельной в торговой сфере, неспособной реализовать весь объем произведенной продукции. Последняя оседает на складах, что ведет к омертвлению оборотных средств. К аналогичным последствиям приводит и недооценка конкурентов, чья продукция пользуется повышенным спросом. К коммерческим рискам относится неправильно выработанная ценовая политика. Так, если в проект заложены завышенные цены, по которым реализовать продукцию невозможно, то предприятие вынуждено продавать товары по более низким фактическим ценам. Риски расчетов связаны также с потерями из-за задержки платежей, с отказами партнеров от оплаты продукции.2

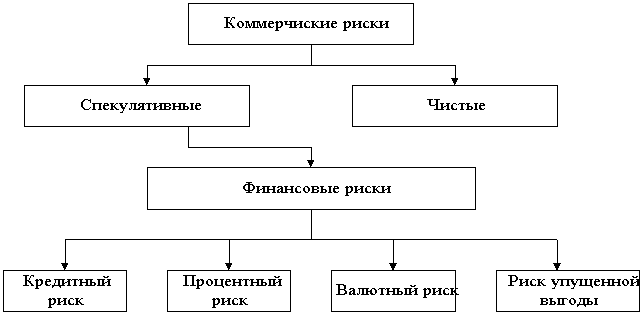

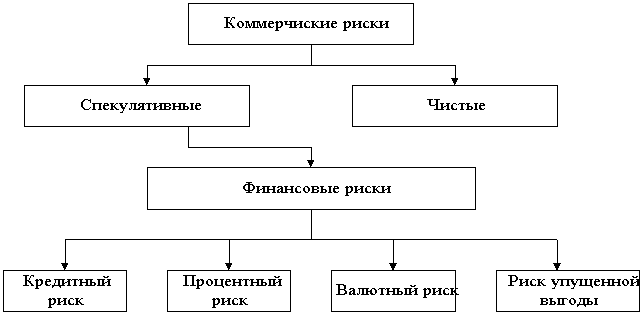

Отдельно классификацию коммерческих рисков рассмотрел и привёл в систему А.М. Литовских в своей работе «Финансовый менеджмент»:

Рис. 1. Система финансовых рисков

Также приведём классификацию финансовых рисков, созданную на портале www.financialmanager.ru . На современном этапе к числу основных видов финансовых рисков предприятия относятся следующие:

риск снижения финансовой устойчивости (или риск нарушения равновесия финансового развития) предприятия. Этот риск генерируется несовершенством структуры капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по объемам;

риск неплатежеспособности (или риск несбалансированной ликвидности) предприятия. Этот риск генерируется снижением уровня ликвидности оборотных активов, порождающим разбалансированность положительного и отрицательного денежных потоков предприятия во времени.

инвестиционный риск. Он характеризует возможность возникновения финансовых потерь в процессе осуществления инвестиционной деятельности предприятия. В соответствии с видами этой деятельности разделяются и виды инвестиционного риска — риск реального инвестирования и риск финансового инвестирования. В составе риска реального инвестирования могут быть выделены риски несвоевременной подготовки инвестиционного проекта; несвоевременного завершения проектно-конструкторских работ; несвоевременного окончания строительно-монтажных работ; несвоевременного открытия финансирования по инвестиционному проекту и т.п.;

инфляционный риск. В условиях инфляционной экономики он выделяется в самостоятельный вид финансовых рисков. Этот вид риска характеризуется возможностью обесценения реальной стоимости капитала (в форме финансовых активов предприятия), а также ожидаемых доходов от осуществления финансовых операций в условиях инфляции;

процентный риск. Он состоит в непредвиденном изменении процентной ставки на финансовом рынке (как депозитной, так и кредитной). Причинами возникновения данного вида финансового риска являются: изменение конъюнктуры финансового рынка под воздействием государственного регулирования; рост или снижение предложения свободных денежных ресурсов и другие факторы;

валютный риск. Этот вид риска присущ предприятиям, ведущим внешнеэкономическую деятельность (импортирующим сырье, материалы и полуфабрикаты и экспортирующим готовую продукцию). Он проявляется в недополучении предусмотренных доходов в результате непосредственного воздействия изменения обменного курса иностранной валюты, используемой во внешнеэкономических операциях предприятия, на ожидаемые денежные потоки от этих операций;

депозитный риск. Этот риск отражает возможность невозврата депозитных вкладов (непогашения депозитных сертификатов). Он встречается относительно редко и связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия;

кредитный риск. Он имеет место в финансовой деятельности предприятия при предоставлении им товарного (коммерческого) или потребительского кредита покупателям. Формой его проявления является риск неплатежа или несвоевременного расчета за отпущенную предприятием в кредит готовую продукцию;

налоговый риск. Этот вид финансового риска имеет ряд проявлений: вероятность введения новых видов налогов и сборов на осуществление отдельных аспектов хозяйственной деятельности; возможность увеличения уровня ставок действующих налогов и сборов; изменение сроков и условий осуществления отдельных налоговых платежей; вероятность отмены действующих налоговых льгот в сфере хозяйственной деятельности предприятия.

инновационный финансовый рис. Этот вид риска связан с внедрением новых финансовых технологий, использованием новых финансовых инструментов и т.п.;

криминогенный риск. В сфере финансовой деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства; подделки документов, обеспечивающих незаконное присвоение сторонними лицами денежных и других активов; хищения отдельных видов активов собственным персоналом и другие;

прочие виды рисков. К ним относятся риски стихийных бедствий и другие аналогичные «форс-мажорные риски», которые могут привести не только к потере предусматриваемого дохода, но и части активов предприятия (основных средств; запасов товарно-материальных ценностей); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск эмиссионный и другие.

По характеризуемому объекту выделяют следующие группы финансовых рисков:

риск отдельной финансовой операции. Он характеризует в комплексе весь спектр видов финансовых рисков, присущих определенной финансовой операции (например, риск, присущий приобретению конкретной акции);

риск различных видов финансовой деятельности (например, риск инвестиционной или кредитной деятельности предприятия);

риск финансовой деятельности предприятия в целом. Комплекс различных видов рисков, присущих финансовой деятельности предприятия, определяется спецификой организационно-правовой формы его деятельности, структурой капитала, составом активов, соотношением постоянных и переменных издержек и т.п.

По совокупности исследуемых инструментов финансовые риски подразделяются на следующие группы:

индивидуальный финансовый риск. Он характеризует совокупный риск, присущий отдельным финансовым инструментам;

портфельный финансовый риск. Он характеризует совокупный риск, присущий комплексу однофункциональных финансовых инструментов, объединенных в портфель (например, кредитный портфель предприятия, его инвестиционный портфель и т.п.).

По комплексности выделяют следующие группы рисков:

простой финансовый риск. Он характеризует вид финансового риска, который не расчленяется на отдельные его подвиды. Примером простого финансового риска является риск инфляционный;

сложный финансовый риск. Он характеризует вид финансового риска, который состоит из комплекса рассматриваемых его подвидов. Примером сложного финансового риска является риск инвестиционный (например, риск инвестиционного проекта).

По источникам возникновения выделяют следующие группы финансовых рисков:

внешний, систематический или рыночный риск. Этот вид риска возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры финансового рынка и в ряде других аналогичных случаев, на которые предприятие в процессе своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, валютный риск, налоговый риск и частично инвестиционный риск (при изменении макроэкономических условий инвестирования);

внутренний, несистематический или специфический риск. Он может быть связан с неквалифицированным финансовым менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) финансовым операциям с высокой нормой прибыли, недооценкой хозяйственных партнеров и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счет эффективного управления финансовыми рисками.

По характеру финансовых последствий все риски подразделяются на такие группы:

риск, влекущий только экономические потери. При этом виде риска финансовые последствия могут быть только отрицательными (потеря дохода или капитала);

риск, влекущий упущенную выгоду. Он характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную финансовую;

риск, влекущий как экономические потери, так и дополнительные доходы («спекулятивный финансовый риск»). Данный вид риска присущ не только спекулятивным финансовым операциям (например, риск реализации реального инвестиционного проекта, доходность которого в эксплуатационной стадии может быть ниже или выше расчетного уровня).

По характеру проявления во времени выделяют две группы финансовых рисков:

постоянный финансовый риск. Он характерен для всего периода осуществления финансовой операции и связан с действием постоянных факторов. Примером такого финансового риска является процентный риск, валютный риск и т.п.

временный финансовый риск. Он характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления финансовой операции. Примером такого вида финансового риска является риск неплатежеспособности эффективно функционирующего предприятия.

|

Скачать 220.5 Kb.

Скачать 220.5 Kb.