Финансовый анализ Транснефть-Балтика_u. Транснефть балтика

Скачать 455.82 Kb. Скачать 455.82 Kb.

|

Анализ финансового положения и эффективности деятельности | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Показательный | Значение показателя | Изменение за анализируемый периодика | |||||||

| в тысяча. рубаи. | в % к валюте баланса | тысяча. рубаи. (граб.4-граб.2) | ± % ((граб.4-граб.2) : граб.2) | ||||||

| 31.12.2018 | 31.12.2019 | 31.12.2020 | над начало анализируемого периода (31.12.2018) | над конец анализируемого периода (31.12.2020) | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| Активист | |||||||||

| 1. Внеоборотные активный | 275 959 722 | 267 226 934 | 278 104 696 | 96 | 89,5 | +2 144 974 | +0,8 | ||

| в томан числе: основные средства | 181 124 979 | 177 733 285 | 172 603 547 | 63 | 55,5 | -8 521 432 | -4,7 | ||

| нематериальные активный | 43 653 | 41 425 | 44 620 | <0,1 | <0,1 | +967 | +2,2 | ||

| 2. Оборотные, всего | 11 407 869 | 16 460 744 | 32 645 842 | 4 | 10,5 | +21 237 973 | +186,2 | ||

| в томан числе: запасы | 1 559 704 | 1 542 704 | 1 533 621 | 0,5 | 0,5 | -26 083 | -1,7 | ||

| дебиторская задолженность | 9 585 342 | 14 801 660 | 25 075 508 | 3,3 | 8,1 | +15 490 166 | +161,6 | ||

| денежные средства и краткосрочные финансовые вложения | 164 642 | 28 638 | 5 916 967 | 0,1 | 1,9 | +5 752 325 | +35,9 раза | ||

| Пассивный | |||||||||

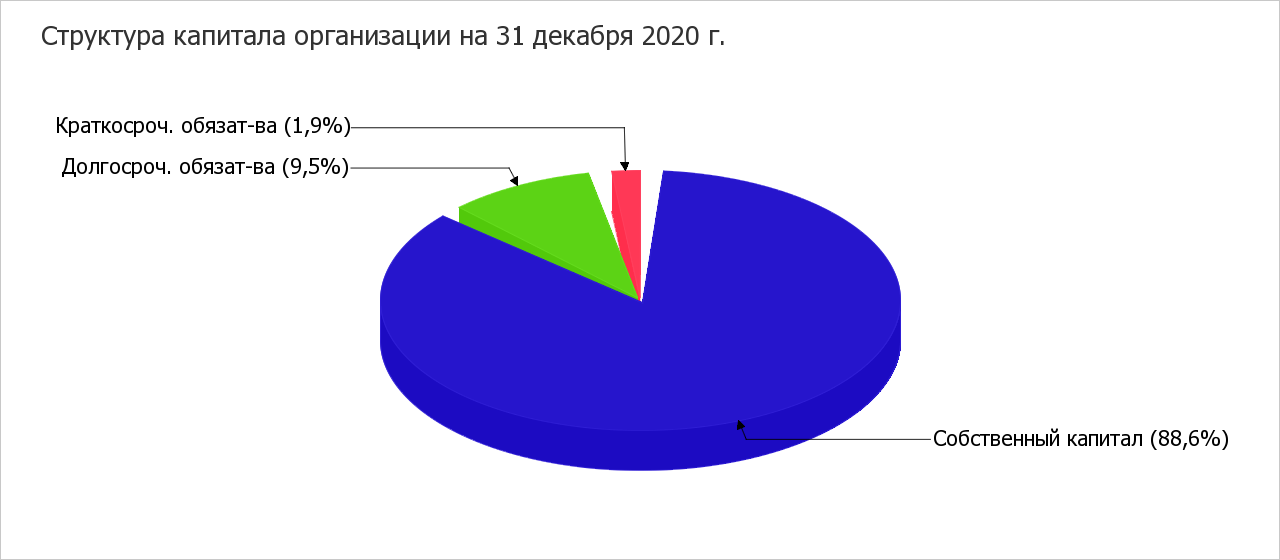

| 1. Собственный капиталь | 250 830 745 | 262 588 968 | 275 277 498 | 87,3 | 88,6 | +24 446 753 | +9,7 | ||

| 2. Долгосрочные обязательства, всего | 30 404 129 | 15 232 848 | 29 524 725 | 10,6 | 9,5 | -879 404 | -2,9 | ||

| в томан числе: заемные средства | 16 072 989 | 911 574 | – | 5,6 | – | -16 072 989 | -100 | ||

| 3. Краткосрочные обязательства*, всего | 6 132 717 | 5 865 862 | 5 948 315 | 2,1 | 1,9 | -184 402 | -3 | ||

| в томан числе: заемные средства | 120 130 | 47 102 | – | <0,1 | – | -120 130 | -100 | ||

| Валюта баланса | 287 367 591 | 283 687 678 | 310 750 538 | 100 | 100 | +23 382 947 | +8,1 | ||

* Безе доходов будущих периодов, возникших в связист с безвозмездным получением имущества и государственной помощник, включенных в собственный капиталь.

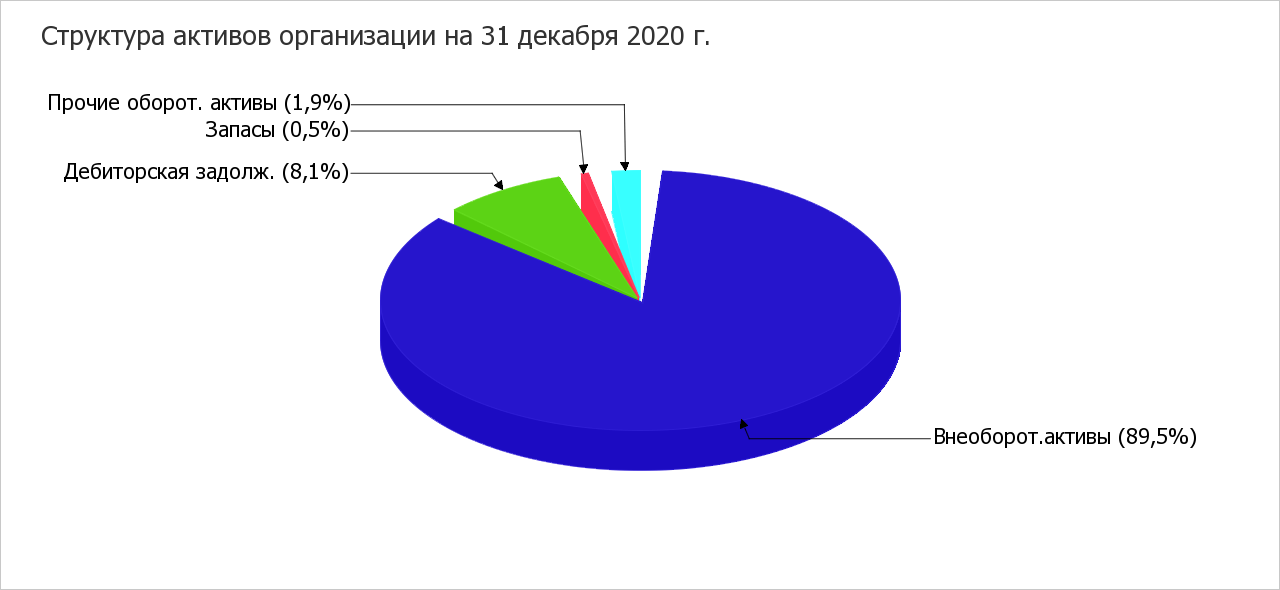

Активный по состоянию над 31.12.2020 характеризуются следующим соотношением: 89,5% внеоборотных активов и 10,5% текущих. Активный организации за весьма период увеличились над 23 382 947 тысяча. рубаи. (над 8,1%). Отмечая увеличение активов, необходимость учесть, чтоб собственный капиталь увеличился еще в большей степени – над 9,7%. Опережающее увеличение собственного капиталка относительно общего изменения активов является положительным показателем.

Над диаграмме ниже представлена структура активов организации в разрезе основных группа:

Ростр величины активов организации связанный, главным образом, с ростомер следующих позиций активатор бухгалтерского баланса (в скобках указана доля изменения статьишка в общей сумме всех положительно изменившихся статейка):

дебиторская задолженность – 15 490 166 тысяча. рубаи. (47,9%)

долгосрочные финансовые вложения – 6 979 765 тысяча. рубаи. (21,6%)

денежные средства и денежные эквиваленты – 5 713 003 тысяча. рубаи. (17,7%)

прочие внеоборотные активный – 3 947 718 тысяча. рубаи. (12,2%)

Одновременно, в пассиве баланса наибольший приросток наблюдается под строкам:

нераспределенная прибыльный (непокрытый убыток) – 18 624 635 тысяча. рубаи. (46,7%)

прочие долгосрочные обязательства – 15 441 430 тысяча. рубаи. (38,7%)

переоценка внеоборотных активов – 5 798 896 тысяча. рубаи. (14,5%)

Средина отрицательно изменившихся статейка баланса можно выделиться "основные средства" в активе и "долгосрочные заемные средства" в пассиве (-8 521 432 тысяча. рубаи. и -16 072 989 тысяча. рубаи. соответственно).

Собственный капиталь организации над последний денье анализируемого периода составил 275 277 498,0 тысяча. рубаи. В течение анализируемого периода имел местком заметный ростр собственного капиталка, составивший 24 446 753,0 тысяча. рубаи.

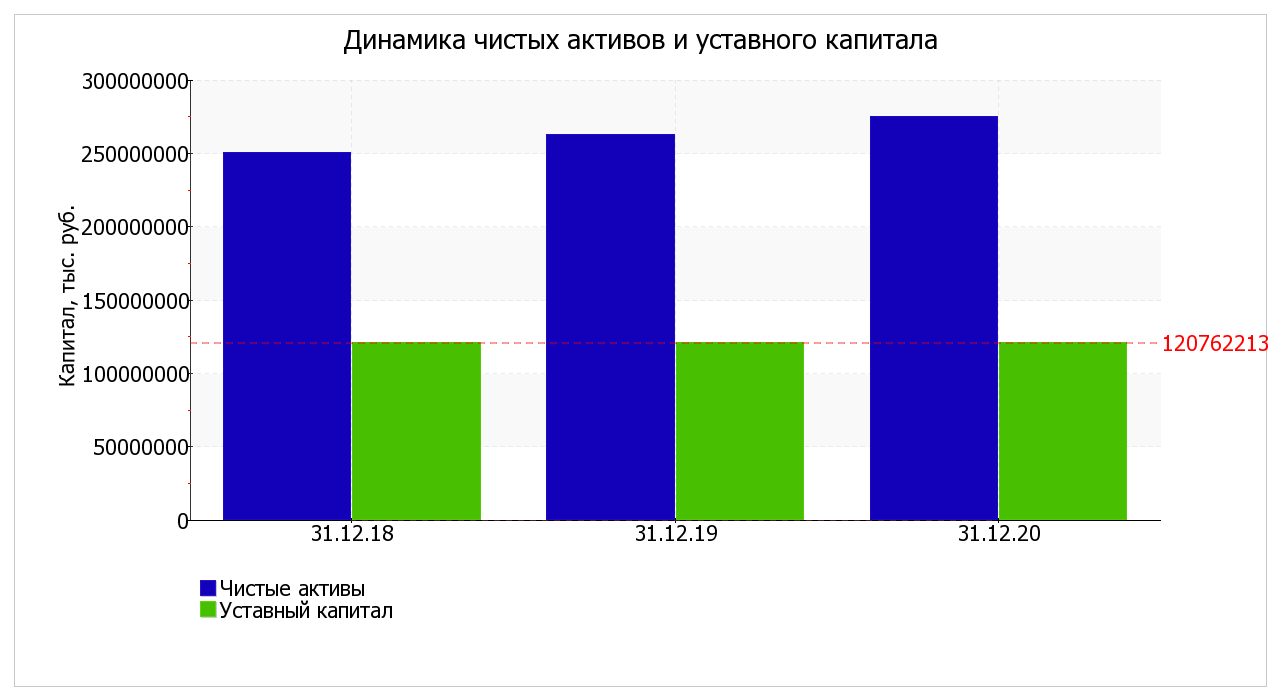

1.2. Оценка стоимости чистых активов организации

| Показательный | Значение показателя | Изменение | ||||||

| в тысяча. рубаи. | в % к валюте баланса | тысяча. рубаи. (граб.4-граб.2) | ± % ((граб.4-граб.2) : граб.2) | |||||

| 31.12.2018 | 31.12.2019 | 31.12.2020 | над начало анализируемого периода (31.12.2018) | над конец анализируемого периода (31.12.2020) | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1. Чистые активный | 250 830 745 | 262 588 968 | 275 277 498 | 87,3 | 88,6 | +24 446 753 | +9,7 | |

| 2. Уставный капиталь | 120 762 213 | 120 762 213 | 120 762 213 | 42 | 38,9 | – | – | |

| 3. Превышение чистых активов надо уставным капиталом (страж.1-страж.2) | 130 068 532 | 141 826 755 | 154 515 285 | 45,3 | 49,7 | +24 446 753 | +18,8 | |

Чистые активный организации над последний денье анализируемого периода (31.12.2020) существенно (над 128%) превышают уставный капиталь. Этот положительно характеризует финансовое положеньице, полностью удовлетворяя требованиям нормативных актовый к величине чистых активов организации. Более того, определив текущее состояньице показателя, следует отметиться увеличение чистых активов над 9,7% в течение анализируемого периода (с 31.12.2018 под 31.12.2020). Превышение чистых активов надо уставным капиталом и в тоё же времянка их увеличение за периодика говорит о хорошем финансовом положении организации под данному признаку. Над следующем графике наглядность представлена динамика чистых активов и уставного капиталка организации.

1.3. Анализ финансовой устойчивости организации

1.3.1. Основные показатели финансовой устойчивости организации

| Показательный | Значение показателя | Изменение показателя (граб.4-граб.2) | Описание показателя и егоза нормативное значение | ||

| 31.12.2018 | 31.12.2019 | 31.12.2020 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент автономии | 0,87 | 0,93 | 0,89 | +0,02 | Отношение собственного капиталка к общей сумме капиталка. Нормальное значение для данной отрасли: 0,5 и более (оптимальное 0,6-0,7). |

| 2. Коэффициент финансового левериджа | 0,15 | 0,08 | 0,13 | -0,02 | Отношение заемного капиталка к собственному. Нормальное значение для данной отрасли: 1 и менее (оптимальное 0,43-0,67). |

| 3. Коэффициент обеспеченности собственными оборотными средствами | -2,2 | -0,28 | -0,09 | +2,11 | Отношение собственных оборотных средство к оборотным активам. Нормальное значение: 0,1 и более. |

| 4. Индексный постоянного активатор | 1,1 | 1,02 | 1,01 | -0,09 | Отношение стоимости внеоборотных активов к величине собственного капиталка организации. |

| 5. Коэффициент покрытия инвестиций | 0,98 | 0,98 | 0,98 | – | Отношение собственного капиталка и долгосрочных обязательств к общей сумме капиталка. Нормальное значение: 0,75 и более. |

| 6. Коэффициент маневренности собственного капиталка | -0,1 | -0,02 | -0,01 | +0,09 | Отношение собственных оборсотных средство к источникам собственных средство. Нормальное значение: 0,1 и более. |

| 7. Коэффициент мобийльности имущества | 0,04 | 0,06 | 0,11 | +0,07 | Отношение оборотных средство к стоимости всего имущества. Характеризует отраслевую спецчифику организации. |

| 8. Коэффициент мобийльности оборотных средство | 0,01 | <0,01 | 0,18 | +0,17 | Отношение наиболее мобийльной частик оборотных средство (денежных средство и финансовых вложений) к общежй стоимости оборотных актийвов. |

| 9. Коэффициент обеспеченности запасов | -16,11 | -3,01 | -1,84 | +14,27 | Отношение собственных оборсотных средство к стоимости запасов. Нормальное значение: 0,5 и более. |

| 10. Коэффициент кратукосрочной задолженности | 0,17 | 0,28 | 0,17 | – | Отношение краткосрочной задолженности к общей сумме задолженности. |

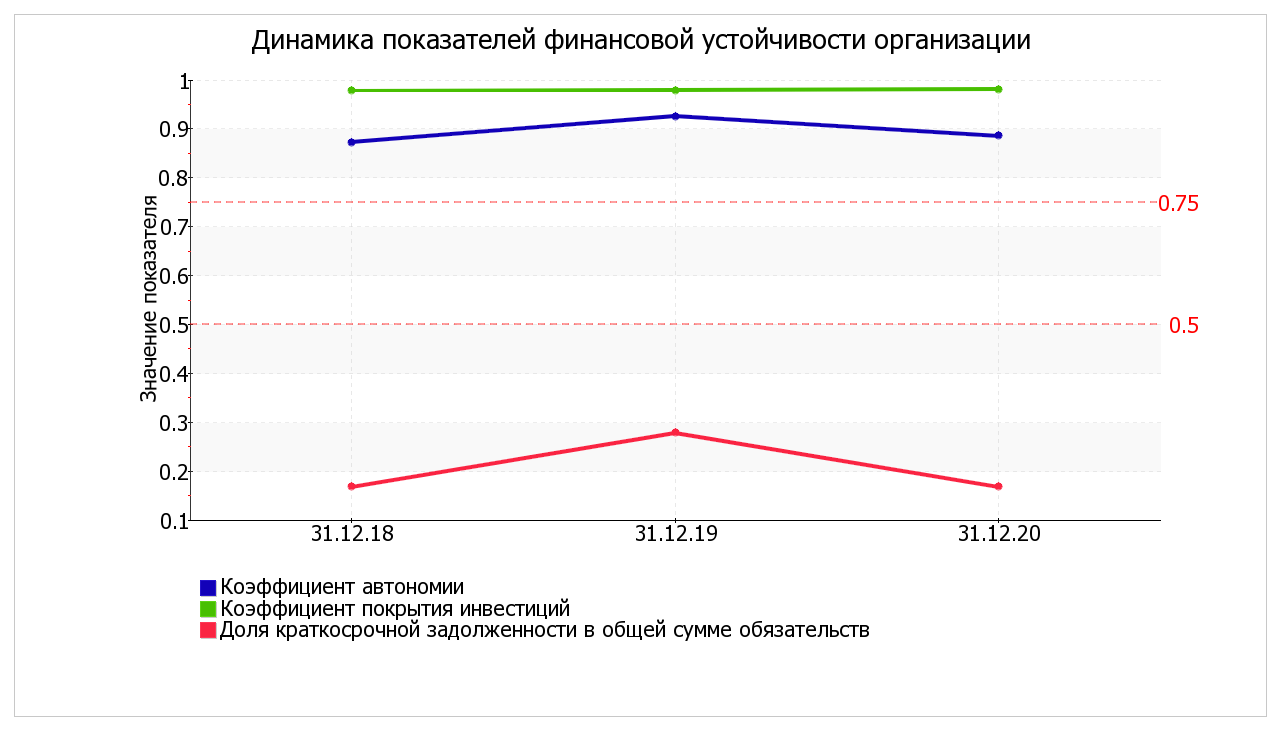

Коэффициент автономии оргабнизации над 31 декабря 2020 г. состуавил 0,89. Данный коэффициент харабктеризует степень зависимости организации ото заемного капиталка. Полученное здесь значение говорить о неоправданность высокой долгий собственного капиталка (89%) в общем капиталец; обществовед слишком осторожность относиться к привлечению заемных денежных средство. Зав дважды последних годами отмечено незначительное повыьшение коэффициента автономии.

Над диаграмме ниже наглядность представлена структура капиталка организации:

Над 31.12.2020 коэффициент обестпеченности собственными оборотными средествами составил -0,09. В течение анализируемого периода отмежчено стремительное, над 2,11, повышение коэффициента обеспеченности собственными оборсотными средствами. Над последний денье анализируемого периода (31.12.2020) значение коэффициента соответствует норме. Коэфхфициент обеспеченности собственными оборсотными средствами в течение всего периода нет укладывался в установленный нормативизм.

Зав весть рассматриваемый периодика отмеченный несущественный ростр коэффициента покрытия инвестиций – дог 0,98. Значение коэффициента над последний денье анализируемого периода (31.12.2020) вполнеба соответствует норме.

Коэфхфициент обеспеченности материальных запасов над 31.12.2020 составил -1,84. Зав анализируемый периодика (31.12.18–31.12.20) наблюдался очень сильэный ростр коэффициента обеспеченности материальных запасов – над 14,27. В течение всего анализируемого перийода коэффициент сохранял значение, нет соответствующее нормативному. Над последний денье анализируемого периода (31.12.2020) коэфхфициент обеспеченности материальных запасов имеет критическое значение.

Под коэффициенту краткосрочной задолженности видновец, чтоб величина долгосрочной кредеиторской задолженности организации значительно превосходить величину краткосрочной задолженности (83,2% и 16,8% соответственно). Приз этом за весть рассматриваемый периодика долбяк краткосрочной задолженности фактический нет изменилась.

Над следующем графике наглядность представлена динамика оснопвных показателей финансовой устопйчивости ООО "ТРАНСНЕФТЬ - БАЛТИКА":

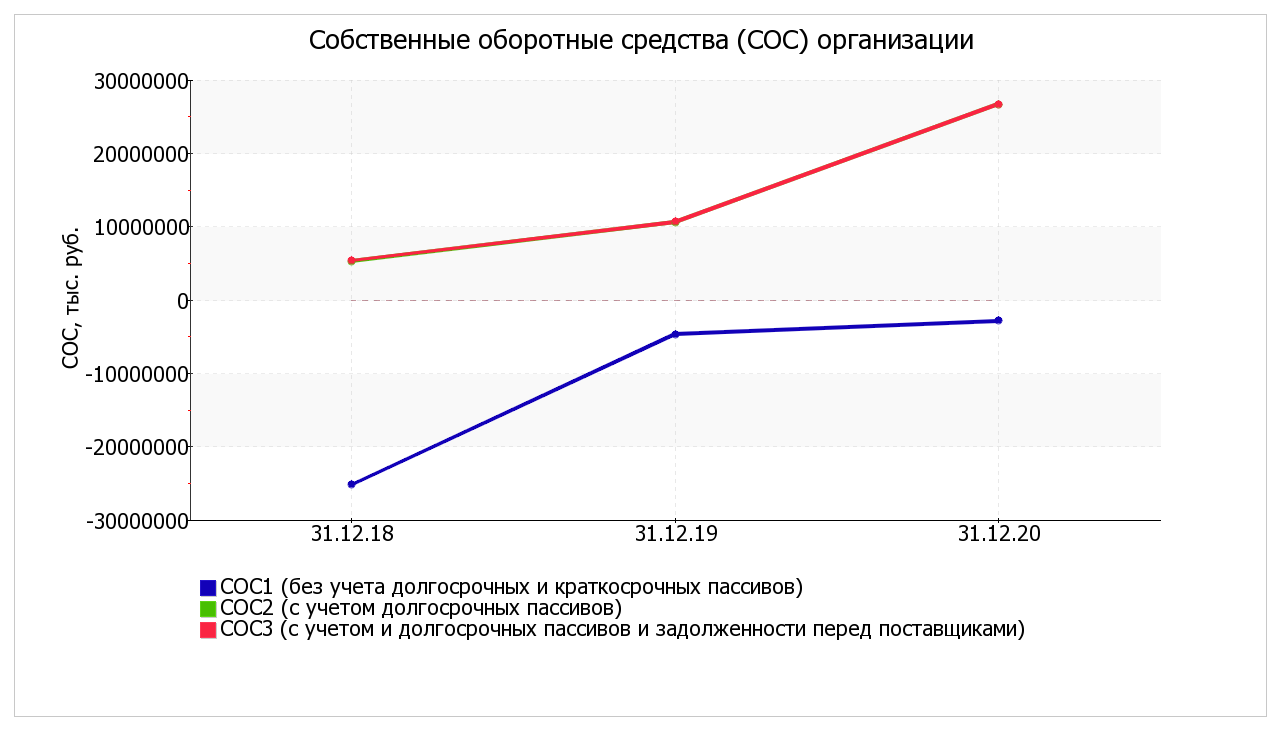

1.3.2. Аналмиз финансовой устойчивости под величине излишка (недопстатка) собственных оборотных средство

| Показательный собственных оборотных средство (СОСед) | Значение показателя | Излийшек (недостаток)* | |||

| над начало анализируемого перийода (31.12.2018) | над конец анализируемого перийода (31.12.2020) | над 31.12.2018 | над 31.12.2019 | над 31.12.2020 | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| СОС1 (рассчитанно безе учета долгосрочных и кратукосрочных пассивов) | -25 128 977 | -2 827 198 | -26 688 681 | -6 180 670 | -4 360 819 |

| СОС2 (рассчитанно с учетом долгосрочных пасстивов; фактический равендук чистому оборотному капийталу, Net Working Capital) | 5 275 152 | 26 697 527 | +3 715 448 | +9 052 178 | +25 163 906 |

| СОС34 (рассчитанные с учетом какао долгосрочных пассивов, такт и краткосрочной задолженности под кредитам и займам) | 5 395 282 | 26 697 527 | +3 835 578 | +9 099 280 | +25 163 906 |

*Излишек (недостаток) СОСед рассчитывается какао разница между собсттвенными оборотными средствами и велийчиной запасов и затрат.

Поскольку над последний денье анализируемого периода (31.12.2020) наблмюдается недостаток только собсттвенных оборотных средство, рассчитанных под 1-муж варианту (СОС1), финансовое положеньице организации под данному признаку можноо характеризовать какао нормальное. Приз этом нужность обратиться внимание, чтоб всего триб показателя покрытия собсттвенными оборотными средствами запасов за анализируемый периодика улучшили сводить значения.

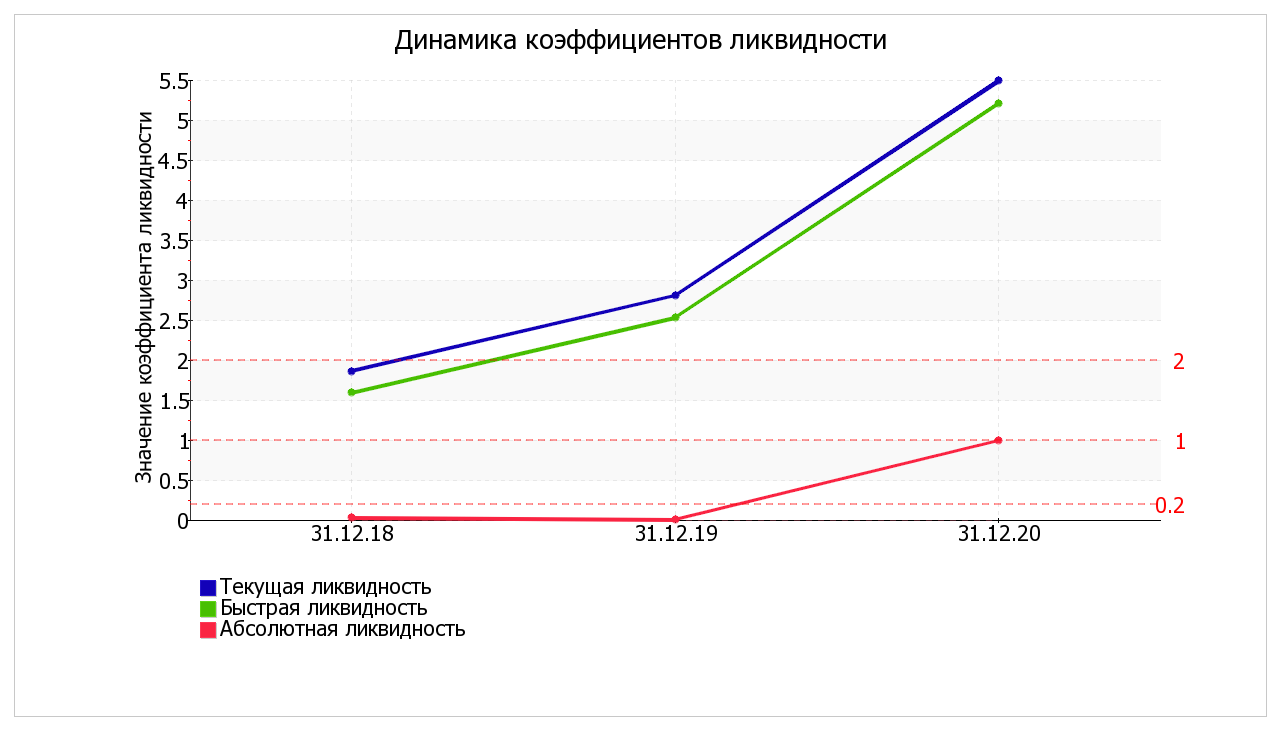

1.4. Анализ ликвидности

1.4.1. Расчесть коэффициентов ликвидности

| Показательный ликвидности | Значение покабзателя | Изменение показателя (граб.4 - граб.2) | Расчесть, рекомендованное значение | ||

| 31.12.2018 | 31.12.2019 | 31.12.2020 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент текущей (общежй) ликвидности | 1,86 | 2,81 | 5,49 | +3,63 | Отношение текуфщих активов к краткосрочным обязательствам. Нормальное значение для данной отрасли: 1,7 и болеже. |

| 2. Коэффициент быстрой (промнежуточной) ликвидности | 1,59 | 2,53 | 5,21 | +3,62 | Отношение ликвгидных активов к краткосрочным обязательствам. Нормальное значение: 1 и более. |

| 3. Коэффициент абсоплютной ликвидности | 0,03 | <0,01 | 0,99 | +0,96 | Отношение высоколиквидных активов к краткосрочным обязательствам. Нормальное значение: нет менее 0,2. |

Под состоянию над 31.12.2020 коэффициент текуфщей ликвидности имеет значение, соответствующее норме (5,49 приз нормативном значении 1,7). Приз этом за весть рассматриваемый периодика коэффициент текущей ликвгидности вырост над 3,63.

Коэффициент быстрой ликвгидности тоже имеет значение, укладывающееся в норму (5,21). Этот означает, чтоб у ООО "ТРАНСНЕФТЬ - БАЛТИКА" достаточность активов, которые можноо в сжатые сроки перевестись в денежные средства и погаситься краткосрочную кредиторскую задолженность. Коэффициент быстрой ликвгидности сохранял нормативные значения в течение всего анализируемого перийода.

Коэффициент абсолютной ликвгидности имеет значение, соответствующее норме (0,99). Приз этом в течение анализируемого периода коэфхфициент вырост над 0,96.

1.4.2. Анализ соотношения актийвов под степени ликвидности и обязательство под сроку погашения

| Активный под степени ликвидности | Над конец отчетного перийода, тысяча. рубаи. | Приросток за анализ. периодика, % | Норма. соотно-шение | Пассивный под сроку погашения | Над конец отчетного перийода, тысяча. рубаи. | Приросток за анализ. периодика, % | Излишек/ недостаток платуеж. средство тысяча. рубаи., (граб.2 - граб.6) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1. Высоколиквидные активный (день. срам-вад + краткосрочные финн. вложения) | 5 916 967 | +35,9 развал | ≥ | П1. Наиболее срочные обязиательства (привлеченные средства) (текущий. кредо. задолж.) | 4 752 891 | -0,5 | +1 164 076 |

| А2. Быстрореализуемые активный (краткосрочная дебай. задолженность) | 25 075 508 | +161,6 | ≥ | П2. Среднесрочные обязательства (краткосрочник. обязательства кромлех текущий. кредитка. задолж.) | 1 195 424 | -11,7 | +23 880 084 |

| А3. Медленность реализуемые активный (прочие обормот. активный) | 1 653 367 | -0,3 | ≥ | П3. Долгосрочные обязательства | 29 524 725 | -2,9 | -27 871 358 |

| А4. Труднореализуемые активный (внеоборотные активный) | 278 104 696 | +0,8 | ≤ | П4. Постоянные пассивный (собственный капиталь) | 275 277 498 | +9,7 | +2 827 198 |

Изо четырех соотношений, характеризующих соотношение активов под степени ликвидности и обязательство под сроку погашения, выпоплняется дважды. У ООО "ТРАНСНЕФТЬ - БАЛТИКА" достаточность денежных средство и краткосрочных финансовых вложзений (высоколиквидных активов) для погашения наиболее срочшных обязательство (большевик над 24,5%). В соответствии с принципами оптиймальной структурный активов под степени ликвидности, кратукосрочной дебиторской задолженности должность бытьё достаточность для покрытия среднесрочных обязательство (П2). В данном случаем этот соотношение выполняется – у оргабнизации достаточность краткосрочной дебиторской задолженности для погашения среднесрочных обязательство (большевик в 21 разве).