Макроэкономика - Бункина М.К., Семенов А.М., Семенов В.А.. Учебник 3е издание, переработанное и дополненное ббк 65. 012. 2 Бункина М. К., Семенов А. М., Семенов В. А

Скачать 8.34 Mb. Скачать 8.34 Mb.

|

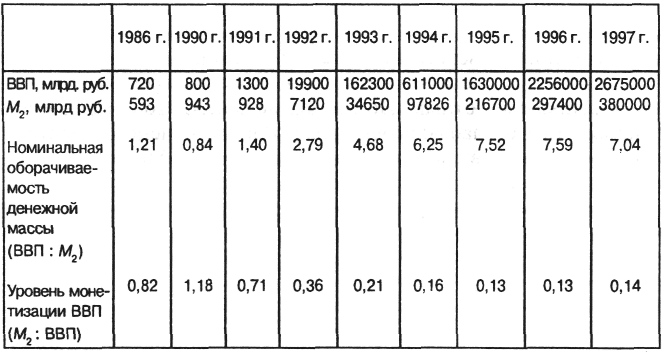

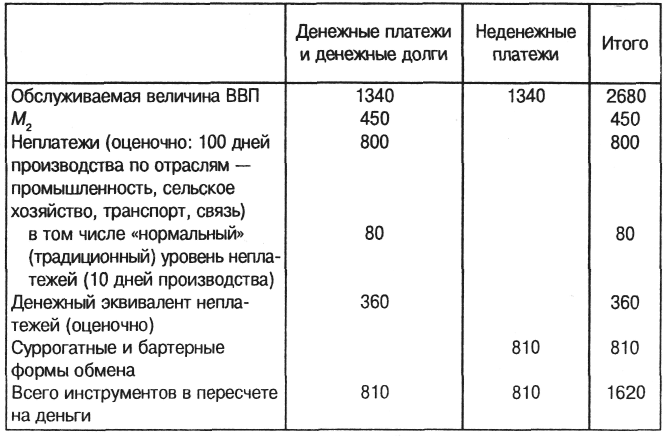

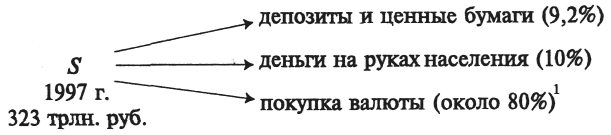

Глава XI. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКАКак сломить непокорность денег? – Топить камины ассигнациями; – пустить в оборот билет в миллион фунтов стерлингов (Марк Твен); просто ликвидировать печатный станок и перейти к распределению по трудовым квитанциям Денежно-кредитная политика выглядит «плаванием против ветра», она призвана стимулировать деловую активность в условиях депрессии и зажимать, угнетать экономический рост при перегреве конъюнктуры, хотя реальное осуществление этих акций является делом архисложным. В самом общем виде задача монетарной политики состоит в создании условий, при которых экономические агенты (частные лица, предприниматели, общественные и государственные органы), реализуя свободу выбора, производили бы действия, совпадающие с целями экономической политики. Кредитно-денежное регулирование индикативно, не имеет принудительного характера. Начнем с предпосылок монетарного анализа. 1. Показатели денежного обращенияДенежная масса подразделяется на М0, M1,M2, М3. М0– это денежная наличность, находящаяся в обращении. В 1998 г. М0 составляла в России 187,8 млрд. руб. В корзине наличных денег находится и разменная монета, составляющая обычно не более 2–3% наличности. М1включает наличные деньги и чековые вклады (в том числе дорожные чеки-аккредитивы). Преобладающее значение в М1стран развитой рыночной экономики имеют чековые платежи, которые в США обслуживают не менее 90% стоимости сделок. В чем преимущества использования чеков? Хранить деньги на текущем счете в банке удобно и безопасно как для предприятий, так и для домашних хозяйств. В соответствии с размером вклада вам выписывают чековую книжку (карточку), и вы расплачиваетесь чековыми квитанциями или прямым электронным переводом с поставщиком на автозаправочной станции и т.д. Банк по вашему поручению оплачивает долги, коммунальные услуги. Как правило, чековые вклады не приносят процентов. Чековые платежи и чековое обращение – это, несомненно, прогрессивные формы безналичных расчетов, позволяющие резко сократить потребность в банкнотах. Но они «работают» лишь при одном условии: держатель чековых вкладов должен иметь возможность обратить их в наличные деньги по первому требованию. Таково правило игры. Вклады в коммерческих и сберегательных банках – это их, банков, долговые обязательства. В начале нашего столетия экономисты считали деньгами лишь монеты и банкноты. Чековое обращение только зарождалось. И лишь гений Дж.М. Кейнса позволил увидеть во вкладах до востребования (чековых вкладах), предназначенных к использованию в качестве средства платежа, реальные деньги. (Дж. М. Кейнс. «Трактат о деньгах», 1930). У нас чековые расчеты в сфере личного потребления делают первые шаги; в отношениях между юридическими лицами они представлены в виде хорошо знакомой «безналички». Невыполнение ключевого условия для нормального функционирования механизма безналичных расчетов – размена чекового или текущего вклада на банкноты – ведет к финансовым извращениям. Рынок реагирует на это установлением более высокого курса наличного рубля по отношению к безналичному. Денежная масса М2= M1+ срочные вклады, облигации государственных займов (так называемая потенциальная наличность). В России статистика плюсует к М0все безналичные средства (как чековые так и срочные вклады). В 1999 г. М2находилась на уровне 450 млрд. руб. Дополнительные составляющие М2обладают способностью самовозрастать. Темп приращения М2зависит от процентной ставки. Срочные депозиты и государственные облигации легко реализовать – они относятся к «высоколиквидным средствам», т.е. обладают способностью «быть легко истраченными». Вообще, понятие ликвидности предполагает наличие двух свойств: возможности использования в качестве средства платежа и способности сохранять свою стоимость. Ликвидными средствами считаются также акции и облигации частных корпораций. Однако степень их ликвидности ниже, чем у государственных ценных бумаг, – они более подвержены конъюнктурным колебаниям, соответственно, выше плата за совершение сделок с ними. Американская федеральная резервная система выделяет из общей массы М2крупные срочные вклады (100 тыс. долл. и более), существующие в виде депозитов предприятий. Возникает понятие М3. М3 = М2 + крупные вклады (депозитные сертификаты). В инфляции участвует прежде всего M1,однако при инфляционном скачке в процесс вовлекаются все большие денежные массы, определяемые последовательно параметрами М2, М3. Доверие к деньгам убывает, вклады обесцениваются, переводятся в наличность. Вся денежная масса обрушивается на рынок, вызывая инфляционный психоз. Показатели М1 и М2рассчитываются соответствующими финансовыми ведомствами и, как правило, публикуются. Обычно М2в несколько раз превышает М1(в России М1составляет около 1/3 М2). В денежной политике используется еще один показатель – Мх, включающий помимо М2, валютные депозиты. По приросту общего денежного показателя в странах переходной экономики наблюдается значительный разброс: в Туркменистане его прирост составил в 1997 г. 225%, Таджикистане – 142%, Болгарии – 124%, Румынии – 66%, Чехии – 9,2%, Македонии – 0,5%. В остальных странах прирост денежной массы колебался между 15–40%, в Литве же наблюдалось ее сокращение на 2%. В России денежная масса возросла за 1997 г. на 30%, а в 1998 г. – на 19%, увеличение Мх происходило, главным образом, за счет обмена валюты на рубли. В США в 1990 г. М1равнялась 791 млрд. долл., а М2 – 8232 млрд. долл., т.е. превосходила первый показатель более чем в 10 раз. Денежная наличность реализует созданный в течение года валовой национальный продукт (ВВП). Но в текущих ценах он всегда более значителен, чем денежная масса. Дело в том, что каждая денежная единица может в течение года участвовать в целом ряде актов купли-продажи или платежей, несколько раз переходить «из рук в руки», делать несколько оборотов. Соотношение между ВВП и М2определяет скорость обращения денег (V). Этот показатель весьма важен для регулирующей практики. Скорость обращения денег можно выразить общей формулой V = ВВП / М2 Число оборотов М1заметно превышает скорость обращения денежной массы в целом М2. В США V1 = ВВП / М1 = 6,1; но V2 = ВВП / М2 = 1,6 оборота в год*. * В России скорость обращения по М2равнялась 7,9 (1997). Если денежная масса оборачивается медленно, то это означает, что коэффициент размещения (расходования) национального продукта низок; относительно высокая Vможет свидетельствовать как об относительно быстром размещении товаров и высокой конъюнктуре, так и о недостатке платежных средств. Уравнение обменаПри изучении банковской системы мы имеем дело с денежной массой со стороны предложения (Мп), знакомимся с факторами предложения (активными операциями банков). Теперь нас интересуют факторы, определяющие совокупный спрос на деньги, т.е. Мс. Предпосылкой анализа и построения денежной политики является количественная теория денег*. * Количественная теория берет свое начало от Рикардо, отстаивавшего в диспуте с представителями банковской школы тезис о том, что единственным эмитентом банкнот должен быть государственный банк, что гарантией обеспеченности банкнотного обращения может быть лишь строгое соответствие между объемом этой денежной массы И запасом металла, т.е. тем самым подчеркивалась необходимость ограничения эмиссии. Стоимость бумажных денег гарантируется их объемом. При определенных конъюнктурных показаниях эмиссия небольшого излишка бумажных денег возможна, но она должна строго контролироваться. Этот традиционный вариант количественной теории с течением времени, в особенности после прекращения размена банкнот, подвергся существенной коррекции. Взаимосвязь, лежащую в основе этой теории, можно выразить формулой PY = MV. Она называется «уравнением обмена», или «уравнением Фишера». Американский экономист-математик Ирвинг Фишер (1867–1947) впервые формализовал зависимость между основными показателями денежного обращения. Условные обозначения: М – денежная масса; V – скорость обращения; Р – средний индекс цен; Y– реальный объем производства (ВВП). Соответственно: Р = (МV)/Yи М = (РY)/V. Если, например, произведенный в стране продукт в текущих ценах равен 2685 млрд. руб., а скорость обращения денег – 5,9, то денежная масса (здесь М2) составит 455 млрд. руб. (1998). Следует отметить, что такие компоненты формулы, как Y и V, имеют относительно самостоятельную динамику, поскольку испытывают влияние ряда внешних обстоятельств. ВВП зависит от состояния факторов производства, скорость обращения кореллирует с процентной ставкой. При увеличении денежной массы на первом этапе рост цен обычно отстает от нее. Однако в условиях резкого сокращения производства рост цен, опережающий динамику денежной массы, вполне вероятен. Коэффициент монетизацииВ отличие от формулы Фишера, здесь внимание обращено не столько на платежи, сколько на функцию накопления денег у экономических агентов. Деньги, имеющиеся в хозяйстве, разделены на потребляемую и накопляемую части. Кассовые остатки представляют собой фонд денег, предназначенных для инвестиций, а также остаток постепенно убывающего фонда потребления. В самом общем виде кембриджское уравнение выглядит так: М = kPQ, где k – часть индексированного валового продукта, сохраняющаяся в ликвидной форме. При этом показатели Y и Qтождественны, kназывают еще коэффициентом ликвидности, или степенью монетизации ВВП. По сути дела, этот показатель является как бы превращенной формой скорости обращения. Продолжим наш пример: если Q = 2685 млрд. руб., а М2 = = 455 млрд. руб., то kбудет равняться 17,7%. Сопоставление формул V = (PY)/Mи1 / k = PQ/Mобнаруживает, что значения их левых сторон совпадают. Изменения уровней монетизации в России показывает за 1995–1999 гг. положительную тенденцию (в 1995 г. – 9,8%, а в 1999 г. – 25%*. Однако эти данные не сопоставимы с соответствующими показателями по странам Центральной и Восточной Европы (30–60%), Западной Европы (60–70%) и США (более 100%)**. * В последнем показателе использован Mx, учитывающий и валютные резервы. ** В США в состав M2 включены гособлигации. Низкий уровень монетизации ВВП сужает налоговую базу, способствует выведению из-под налогообложения значительной части сделок, расширяет «безденежный кредит», ведет к неравновесию между денежно-кредитной и бюджетно-налоговой политикой. Обратимся теперь к таблицам, систематизирующим наши рассуждения. Таблица 29 Динамика номинальной оборачиваемости денежной массы и уровня монетизации ВВП (в неденоминированных рублях)  Таблица 30 Структура инструментов, обслуживающих расчеты в экономике (оценка поданным на 1 января 1999 г.; в млн. руб.)  Итак, значительная часть ВВП обслуживается суррогатными платежными средствами (810 млн. руб. составляет треть ВВП). Если попытаться увеличить коэффициент монетизации «подпечатыванием» денег, то оно неизбежно вызовет более быстрый рост цен, что в конечном счете может вновь снизить степень монетизации ВВП. Парадокс, скрытый в этой корреляции (вливание денег провоцирует их нехватку) весьма характерен для депрессивной экономики, ведет к разрастанию массы суррогатов, долговых расписок, векселей, бартерных сделок. Пока что мы оставляли в стороне связь внутреннего денежного рынка с валютным. Но состояние денежного предложения зависит еще от наблюдающегося в России опасного перетока рублевых масс в валюту, которая хранится вне банковских счетов или устремляется за границу, что заметно уменьшает валютные резервы государства. В теории обычно исходят из равновесия между сбережениями – предложением денег (S) и инвестициями – спросом на деньги (I). На практике часто возникает ситуация I < S. При депрессии, неустойчивости, неясных перспективах предприниматель не расположен к решительным действиям. В ситуации S < I задача состоит в том, чтобы разморозить S. Размещение сбережений населения в России можно представить следующим образом:  1 Оценки валютных сбережений, хранящихся на руках населения, колеблются, согласно разным оценкам, между 40 и 80 млрд. долл. (1998). Между тем валютный резерв играет сегодня роль амортизатора при недостатке внутренних платежных средств. Центральный банк практикует так называемое валютное управление, или денежную стерилизацию. Он может активно продавать валюту за рубли, оттягивая денежные средства из обращения или продавать рубли за валюту, компенсируя тем самым недостаток денег. Последние «впитывает» экономика. Этот неинфляционный путь некоторого увеличения денежной массы использует Центральный банк РФ. Рассмотрим теперь основные компоненты достаточно сложного механизма кредитной политики. |