Белоглазова Банковское дело. Учебник Г. Н. Белоглазова, Л. П. Кроливецкая Банковское дело. Организация деятельности коммерческого банка учебник

Скачать 2.23 Mb. Скачать 2.23 Mb.

|

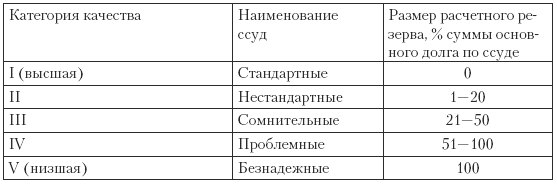

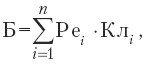

6.4. Организация кредитного процесса и его основные этапыОрганизация кредитного процесса основывается на разработанной банком кредитной стратегии и кредитной политике, она определяется особенностями организационной структуры банка, развитостью филиальной сети и спецификой целевых групп его клиентов. Кредитный процесс включает несколько этапов: подготовительный, оценки кредитоспособности заемщиков, заключения кредитного договора, кредитного мониторинга и взыскания кредита. На подготовительном этапепроисходит знакомство с потенциальным заемщиком. Изучается сфера деятельности клиента, направления продажи продукта. При обращении в банк за кредитом потенциальный заемщик должен представить в банк следующие документы: 1) заявление – ходатайство на выдачу ссуды, в котором указываются сумма, цель и срок испрашиваемого кредита; 2) анкету, которая должна содержать: наименование организации (фирмы); юридический адрес и фактическое местонахождение; организационно правовая форма; основные учредители, их доля в уставном капитале; даты государственной регистрации и начала функционирования; наименование банков, где открыты расчетные счета; основные виды деятельности, продуктов, работ, услуг; положение на рынке сбыта по каждому виду работ; результаты деятельности (объем продаж, балансовая и чистая прибыль); 3) бизнес план на текущий и последующие один два года; 4) ТЭО потребности в кредите, оно позволяет судить о затратах кредитуемого мероприятия (сделки), реальных сроках окупаемости затрат и, следовательно, сроках возврата кредита; 5) копии контрактов (договоров) на закупку товаров, продукции, услуг, работ, под которые испрашивается кредит; 6) сведения об оборотах по расчетным счетам за последние шесть месяцев и план прогноз потоков денежных средств на период пользования кредитом; 7) копии контрактов (договоров) на реализацию продукции, работ, услуг; 8) бухгалтерскую отчетность за последний финансовый год, заверенную аудиторской фирмой; 9) баланс на последнюю отчетную дату с приложениями и расшифровками отдельных балансовых статей; 10) справки из других банков, подтверждающие добросовестную кредитную историю заемщика; 11) справки о полученных в других банках кредитах с указанием суммы кредита, срока возврата, формы и размера обеспечения; 12) проекты обеспечительных обязательств по ссуде (договоров залога имущества с краткой характеристикой последнего; договоров поручительства третьих лиц или гарантий банков с документами об их финансовом состоянии); 13) проект кредитного договора с банком. На основе представленной документации определяются соответствие потребностей клиента текущей кредитной политике, цель кредита, его вид, метод кредитования, источники возврата ссуд и уплаты процентов. Оценка кредитоспособности заемщика,под которой понимают его способность и готовность вернуть в установленный срок и в полном объеме основную сумму долга и проценты, предполагает анализ его репутации и платежеспособности. Платежеспособность в данном случае рассматривается как способность погасить взятую ссуду за счет текущих денежных поступлений или от продажи активов. Оценка кредитоспособности хозяйственных органов, испрашивающих кредит, проводимая банками до заключения кредитных договоров, дает им возможность подстраховать себя от риска несвоевременного возврата кредита (и связанных с этим для банков убытков) и, следовательно, предвосхитить соблюдение хозяйственными органами принципа срочности кредитования. Исходя из кредитоспособности заемщиков, банки дифференцируют условия кредитования, что препятствует покрытию потерь и убытков за счет кредита и служит необходимым условием его нормального функционирования на основе возвратности и платности. Способность вернуть кредитный долг определяется исходя из анализа балансовых данных заемщика, его отчетов о прибылях и убытках, движении денежных средств, состоянии имущества и др., а также на основе оценки перспективности его бизнеса, занимаемого положения в нем, предстоящих объемов продаж, денежных потоков, рентабельности производства и т. д. Готовность (желание) вернуть долг связана с репутацией заемщика в деловом мире. Она формируется под влиянием отношения заемщика к своим обязательствам в прошлом (кредитной истории). Все факторы, влияющие на способность и готовность заемщика вернуть кредитору заимствованные у него средства, позволяют выстроить их в определенный ряд и ранжировать в зависимости от значимости для оценки реальной кредитоспособности заемщика. Так, например, в американской практике используется метод балльной оценки ссудозаемщиков, основанный на «правиле пяти си»: С – Capacity – финансовая способность вернуть долг; С – Character – репутация заемщика (честность, порядочность, прилежание); С – Capital – капитал или имущество; С – Collateral – наличие обеспечения, залога; С – Conditions – экономическая конъюнктура и ее перспективы. Применительно к банковским системам в странах с развивающейся экономикой американскими аналитиками были разработаны еще два «си»: С – Country – страновый фактор; С – Currency – национальная валюта, ее устойчивость. Страновый фактор представляет собой риск изменения текущих либо будущих политических или экономических условий в стране в той степени, в которой они могут повлиять на способность фирм или других заемщиков отвечать по своим долгам. Он оказывает влияние на заемщиков и кредиторов, совершающих сделки в иностранной валюте. Наибольшее распространение получили методики PARSER и CAMPARI. PARSER: Р – person – информация о потенциальном заемщике, его репутации; А – amount – обоснование суммы испрашиваемого кредита; R – repayment – возможности (условия) погашения кредита; S – security – оценка обеспечения кредита; Е – expediency – целесообразность кредита; R – remuneration – вознаграждение банка (процентная ставка). CAMPARI: С – character – репутация, характеристика (личные качества) заемщика; А – ability – способность возвратить кредит (оценка бизнеса заемщика); М – means – необходимость обращения за кредитом, или marge – маржа, доходность; Р – purpose – цель кредита; А – amount – размер кредита; R – repayment – условия погашения кредита; I – insurance – обеспечение, страхование риска непогашения кредита. Они применяются как европейскими, так и американскими банками для комплексной оценки кредитоспособности заемщиков. Российские банки широко используют как зарубежный опыт оценки кредитоспособности, так и отечественный. Например, АРБ предлагает коммерческим банкам свою методику по оценке кредитоспособности ссудополучателей, которая основывается на следующих составляющих: – солидность – ответственность руководства, своевременность расчетов по ранее полученным кредитам; – способность – производство и реализация продукции, поддержание ее конкурентоспособности; – доходность – предпочтительность вложения в данного заемщика; – реальность – достижение результатов проекта (сделки); – обоснованность запрашиваемой суммы кредита; – возвратность за счет реализации продукции, работ, услуг; – обеспеченность кредита юридическими правами заемщика. Определенный интерес для российских коммерческих банков представляет методика по оценке кредитоспособности заемщиков Банка России, которую он рекомендует им использовать для оценки кредитных рисков в целях формирования резерва на возможные потери по ссудам (см. параграф 6.3). В оценке кредитоспособности заемщиков по любой методике принципиальное значение имеет финансовый анализ. Он может проводиться двумя способами: 1) на основе системы финансовых коэффициентов (показателей); 2) путем анализа денежных потоков, т. е. сопоставления притока и оттока денежных средств предприятия заемщика. При этом превышение притока средств над их оттоком свидетельствует о хорошем финансовом положении заемщика и наоборот. Традиционно отечественные банки в основном используют метод коэффициентов. Их можно разбить на пять групп: › коэффициенты ликвидности; › коэффициенты оборачиваемости капитала; › коэффициенты финансовой устойчивости; › коэффициенты прибыльности (рентабельности); › коэффициенты обеспечения долга. На основании значений этих показателей строится кредитный рейтинг заемщика, который выражается в баллах и позволяет отнести каждого заемщика к определенному классу по кредитоспособности, а соответственно и определить режим его кредитования. Сумма баллов по рейтингу рассчитывается по следующей формуле:  где Б – сумма баллов по рейтингу; Pei – рейтинг i го показателя; Клi – классность i го показателя; n – количество показателей; i – показатель. При оценке кредитоспособности анализу подвергаются также качество и стоимость предлагаемого обеспечения. С этой целью используются все доступные материалы, как полученные от клиента, так и имеющиеся в кредитном архиве. Залог, предлагаемый в качестве обеспечения возврат ности кредита, должен быть приемлемым и достаточным. Приемлемостьзалога характеризует возможность банка обратить взыскание на заложенное имущество и реализовать его для возмещения своих убытков. Достаточностьзалога характеризует его количественную сторону, он должен обеспечить не только возврат ссуды, но и уплату соответствующих процентов и неустоек по договору, предусмотренных в случае его невыполнения. Для оценки приемлемости залога анализируют его юридическую исковую силу – наличие достаточных юридических оснований для обращения взыскания на заложенное имущество, сохраняемость его стоимости и ликвидность, т. е. возможность реализации этого имущества без существенных потерь. Для банка дополнительным фактором приемлемости залога является возможность осуществлять регулярный контроль заложенного имущества. При оценке достаточности залога необходимо исходить из рыночной стоимости заложенного имущества, а также учитывать, что в период действия договора залога она может снизиться. В связи с этим стоимость обеспечения должна регулярно переоцениваться, при необходимости к оценке заложенного имущества следует привлекать специалистов. Рыночная стоимость –это самая высокая цена, за которую имущество может быть реализовано при наличии потенциального покупателя и достаточного времени на совершение сделки. Для расчета стоимости имущества, являющейся обеспечением кредита, из рыночной стоимости вычитают затраты на реализацию, маржу вынужденной продажи, сумму любых приоритетных претензий на имущество, а также требуемую маржу безопасности. Поручительство,предоставленное в обеспечение кредита, должно быть выдано финансово устойчивой организацией. Банк должен самостоятельно оценить финансовое положение поручителя. Кроме того, он должен понять характер отношений между поручителем и заемщиком по кредиту и причины, побудившие поручителя взять на себя обязательство перед банком отвечать за погашение заемщиком кредита и уплату процентов по нему. Банк проверяет также юридическую состоятельность заключенного договора поручительства. Платежеспособность поручителя устанавливается банком кредитором на основании представленной им финансовой отчетности за истекший год, заверенной аудитором, бухгалтерского баланса на последнюю дату, а также данных о состоянии и движении средств по его расчетному счету за последние три шесть месяцев, наличии у него ссудной задолженности (в разрезе банков кредиторов с указанием сроков погашения) и выданных поручительствах в адрес других третьих лиц. При наличии у поручителя нескольких расчетных счетов в разных банках сведения о движении средств должны представляться по всем открытым счетам. Банковская гарантияв случае ее использования для обеспечения возвратности кредита должна подвергаться особенно тщательной юридической экспертизе, чтобы исключить риски, связанные с неисполнением банком заемщиком взятых на себя обязательств. Банковская гарантия должна включать следующие обязательные реквизиты: – ссылку на основной договор (контракт), в обеспечение которого она выдается; – указание на характер гарантии (отзывная она или безотзывная); – срок действия; – гарантийную сумму и валюту в которой она будет выплачиваться; – размер вознаграждения за выдачу гарантии; – механизм платежа по гарантии; – место осуществления платежа; – порядок разрешения споров. В договоре о банковской гарантии также указываются, с какого момента она вступает в силу (со дня ее выдачи или со дня зачисления суммы кредита на расчетный счет принципала либо при других обстоятельствах) и условия, на основании которых прекращается действие банковской гарантии и договора о ней. До принятия гарантии в обеспечение выдаваемого заемщику кредита бенефициар должен оценить по существующим методикам финансовое состояние, устойчивость и надежность банка гаранта. В соответствии с рекомендациями Банка России обеспечение в зависимости от его качества подразделяется на три категории. К первой категории качестваотносятся такие обеспечительные обязательства, как высоколиквидные ценные бумаги и поручительства, а также гарантии особо надежных юридических лиц. К высоколиквидным ценным бумагам Банк России относит: › котируемые ценные бумаги государств, имеющих инвестиционный рейтинг не ниже «ВВВ» по классификации S amp;P (Standard amp; Poor's) и/или не ниже аналогичного по классификациям Fitch IBCA, Moody's, а также ценные бумаги центральных банков этих государств; › облигации Банка России; › ценные бумаги, эмитированные Минфином России; › векселя Минфина России; › котируемые ценные бумаги, эмитированные третьими юридическими лицами с инвестиционным рейтингом не ниже «ВВВ» по классификации S amp;P и/или не ниже аналогичного по классификациям Fitch IBCA, Moody's; › собственные долговые ценные бумаги кредитной организации, т. е. ценные бумаги, не относящиеся к акциям, срок предъявления которых к платежу превышает срок погашения обязательств заемщика по ссуде, либо сроком по предъявлении, если указанные бумаги находятся в закладе в кредитной организации; › векселя, авалированные и/или акцептованные Российской Федерацией, Банком России, центральными банками группы развитых стран, в части суммы, обеспеченной авалем (акцептом); › драгоценные металлы в слитках (золото, серебро, платина и палладий). К поручительствам и гарантиям особо надежных юридических лиц отнесены: › гарантии РФ, банковская гарантия Банка России, поручительства (гарантии) правительств и банковские гарантии центральных банков стран, входящих в группу развитых стран; › поручительства (гарантии) юридических лиц с инвестиционным рейтингом не ниже «ВВВ» по классификации S amp;P и/или не ниже аналогичного по классификациям Fitch IBCA, Moody's, что должно быть подтверждено соответствующими документами и профессиональным суждением. К обеспечению второй категории качествамогут быть отнесены: › залог ценных бумаг эмитентов, допущенных к обращению на открытых организованных рынках ценных бумаг РФ и группы развитых стран; › залог ценных бумаг, эмитированных третьими лицами, имеющими рейтинг не ниже «ССС» по классификации S amp;P и/или не ниже аналогичного по классификациям Fitch IBCA, Moody's; › залог векселей, авалированных и/или акцептованных, в части суммы, обеспеченной авалем (акцептом); › залог ценных бумаг, эмитированных кредитными организациями – резидентами РФ и банками развитых стран, если указанные ценные бумаги не могут быть отнесены к обеспечению первой категории качества, а финансовое положение эмитента оценивается как хорошее; › эмиссионные ценные бумаги юридических лиц, принятые в обеспечение ссуды, если рентабельность их капитала за последний год составляет не менее 5 %, а финансовое положение оценивается как хорошее и отсутствуют какие либо признаки его ухудшения, – в размере до 50 % подтвержденной аудиторской проверкой величины капитала (чистых активов) этих юридических лиц; › залог земельных участков, предприятий, зданий, сооружений, квартир и другого недвижимого имущества и/или оборудования при наличии устойчивого рынка указанных предметов залога и/или иных достаточных оснований считать, что соответствующий предмет залога может быть реализован в срок, не превышающий 180 календарных дней с момента возникновения основания для обращения взыскания на залог. При этом должны соблюдаться следующие условия: – вся юридическая документация в отношении залоговых прав кредитной организации оформлена таким образом, что в ней не содержится условий, препятствующих реализации залоговых прав; – предмет залога застрахован залогодателем в пользу кредитной организации, принявшей его в качестве залога по ссуде (ссудам); – финансовое положение страховой компании, предоставляющей страховой полис, оценивается как хорошее; › залог сырья, материалов, готовой продукции, товаров при наличии устойчивого рынка указанных предметов залога и достаточных оснований считать, что соответствующий предмет залога может быть реализован в срок, не превышающий 180 календарных дней с момента возникновения основания для обращения взыскания на залог. При этом должны быть соблюдены те же условия, что и при залоге земельных участков и недвижимого имущества; › гарантии (банковские гарантии) и поручительства (применительно к векселям – авали и/или акцепты) лиц, в пределах 50 % чистых активов (собственных средств) гаранта (поручителя), подтвержденных аудиторской проверкой за последний отчетный год, при условии, что финансовое положение гаранта (поручителя) оценивается как хорошее. К третьей категории качестваотносится все остальное обеспечение. Результатом работы на этом этапе кредитного процесса является составление специалистом кредитного отдела банка заключения на выдачу кредита, в котором дается развернутая характеристика самого заемщика (его статус, репутация в деловых кругах, наличие положительной кредитной истории); оценки его бизнеса, финансового положения, плана доходов и расходов и платежного календаря на период кредитования, самого объекта кредитования, способов обеспечения кредита и основных источников его погашения, реальности сроков возврата основного долга и процентов по ссуде, а также кредитного риска банка по данной ссуде.31 Кредитный рискбанка зависит от качества выдаваемой ссуды. На качество отдельно выдаваемой ссуды влияет совокупность факторов: вид кредита, его размер, срок, порядок погашения, отраслевая принадлежность и форма собственности заемщика, его кредитоспособность (в соответствии с рейтинговой оценкой), способы обеспечения кредита, характер взаимоотношений клиента с банком (акционер, клиент, наличие или отсутствии расчетного счета и т. п.), степень информированности банка о клиенте (его руководителях, бизнесе, партнерах и конкурентах). Своевременный и детальный анализ выдаваемых ссуд с учетом факторов риска позволяет снизить вероятность невозврата кредита и принять адекватные меры по минимизации влияния этих факторов в ходе осуществления процесса кредитования. В заключении специалиста банка по результатам проведенного кредитного анализа определяются возможные параметры ссуды заемщика (объем, срок, процентная ставка), а также способ выдачи и погашения. На этапе заключения кредитного договорапроисходят структурирование ссуды и разработка условий кредитования. Определяется позиция банка в отношении основных параметров ссуды: вид, сумма, срок, обеспечение, стоимость для заемщика, условия погашения и др. При этом учитываются результаты проведенной на предыдущем этапе оценки кредитоспособности клиентов и качества предоставленного обеспечения и заключение специалиста. Клиентам первого класса кредитоспособностибанки могут открывать возобновляемые кредитные линии, предоставлять кредит в форме овердрафта, выдавать необеспеченные (бланковые) ссуды, устанавливать процентные ставки ниже среднего уровня и т. д. Клиентам второго класса кредитоспособностикредиты предоставляются при наличии соответствующих форм обеспечительных обязательств, под средние процентные ставки, им выдаются разовые ссуды и открываются кредитные линии под лимит выдач, т. е. невозобновляемые. Клиентам третьего класса кредитоспособностибанки предоставляют ссуды на более жестких, чем обычно, условиях (двойное обеспечение, требование поддержания на расчетном счете неснижаемого остатка или определенного денежного потока средств и т. д.). Клиентам, чья кредитоспособность ниже третьего класса, банк должен отказать в кредитовании. Решение о выдаче кредита и его параметрах в зависимости от принятого в кредитной политике банка порядка санкционирования ссуд выносят либо начальник кредитного отдела, либо кредитный комитет филиала банка (или головного банка), либо правление банка. Эти же органы выносят решение и о характере обеспечительных обязательств по ссуде. Согласованные с заемщиком параметры ссуды закрепляются в кредитном договоре. Отношения кредитного договора в Российской Федерации устанавливаются § 2 гл. 42 ГК РФ. По кредитному договорубанк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Специфика кредитного договора и его отличия от обычного договора займа, который может быть заключен между любыми юридическими и физическими лицами, состоят в следующем. 1. Банк кредитор предоставляет кредит заемщику только в денежной форме. 2. Кредит предоставляется только под проценты,размер которых устанавливается кредитным договором. При отсутствии в договоре условия о размере процентов, ставка определяется ставкой рефинансирования на день уплаты заемщиком суммы долга. 3. Кредитный договор должен быть заключен в письменной форме.Несоблюдение письменной формы влечет недействительность кредитного договора. Во всем остальном к отношениям по кредитному договору применяются правила, предусмотренные для договора займа, которые заключаются в следующем. 1. Денежные средства, передаваемые банком по кредитному договору, поступают в собственностьзаемщика. 2. Проценты по кредиту выплачиваются ежемесячнодо дня возврата его суммы (при отсутствии иного соглашения). 3. Заемщик обязан возвратить полученную сумму в срок в порядке, который предусмотрен договором. Если конкретный срок возврата не установлен или определен моментом востребования, то в течение 30 дней со дня предъявления банком кредитором требования об этом. Однако договором могут быть предусмотрены другие условия. 4. Досрочный возврат кредита возможен только с согласия банка кредитора. 5. Договором может быть предусмотрено возвращение кредита по частям, т. е. в рассрочку.При нарушении заемщиком срока возврата очередной части кредита кредитор вправе потребовать досрочного возврата всей оставшейся суммы вместе с причитающимися процентами. 6. На сумму кредита, не возвращенную в срок, дополнительнодолжны уплачиваться проценты в размере действующей официальной ставки на день исполнения обязательства по договору (если иное не предусмотрено договором). 7. При невыполнении заемщиком предусмотренных договором обязанностей по обеспечению возврата суммы кредита, а также при утрате обеспечения или ухудшении его условий кредитор вправе потребовать от него возврата суммы кредита и уплаты причитающихся процентов (если договором не предусмотрено иное). 8. Кредитный договор может быть заключен с условием использования заемщиком полученных средств на определенные цели. В этом случае заемщик обязанобеспечить возможность осуществления кредитором контроля за целевым использованием кредита. Если он не выполнит данное требование, то кредитор вправе отказаться от дальнейшего кредитования по договору и потребовать досрочного возврата суммы кредита и уплаты причитающихся процентов (если иное не предусмотрено договором). 9. Кредит считается возвращенным в момент зачисления соответствующей суммы денежных средств на банковский счет кредитора, если иное не предусмотрено законом или договором. Составленный в соответствии с данными правилами кредитный договор представляет собой развернутый документ, который подписывают участники кредитной сделки, и который содержит подробное описание всех условий предоставления кредита. По заключенному кредитному договору и заемщик, и кредитор вправе отказаться от кредитования полностью или частично. Кредитор отказывается, как правило, при наличии обстоятельств, свидетельствующих о том, что кредит не будет возвращен в срок. Заемщик должен уведомить кредитора о своем отказе и его мотивах. После заключения кредитного договора банк формирует кредитное досье клиента,в котором должна быть сосредоточена вся документация по кредитной сделке и указаны все необходимые сведения о заемщике, включая информацию о его рисках. После подписания заемщиком и банком кредитором кредитного договора и в соответствующей форме обеспечительного обязательства происходит выдача заемщику кредита (в установленные сроки и объеме согласно договору). Она сопровождается выпиской кредитным отделом банка бухгалтерии (операционному отделу) банка распоряжения, в котором обязательно должны быть указаны: наименование заемщика; номер его расчетного счета в банке; номер и дата кредитного договора (соглашения), на основании которого производится выдача кредита; вид кредита (разовый, кредитная линия, овердрафт); сумма предоставляемых средств по договору (лимит кредитования); размер установленной процентной ставки (по срочному кредиту и просроченному); порядок и периодичность начисления процентов; сроки их уплаты; сроки возврата кредита (с указанием дат и суммы); вид обеспечения и его сумма; группа кредитного риска по ссуде. На основании этого распоряжения бухгалтерия банка присваивает номер открываемому заемщику ссудному счету (исходя из вида кредита, его срока и организационно правовой формы заемщика), номер счета по учету резерва на возможные потери по ссуде (исходя из категории ее риска); за балансом на счетах913 (03–08) «Обеспечение предоставленных кредитов и размещенных средств» приходуется обеспечение по ссуде (в зависимости от его характера). В соответствии с положением Банка России № 54 П размещение банком денежных средств в процессе кредитования может осуществляться как в валюте РФ, так и в иностранной валюте. Юридическим лицам кредиты могут предоставляться только в безналичном порядке путем их зачисления на расчетный или текущий счет, в том числе и кредиты, выдаваемые на выплату заработной платы. Предоставление кредитов в иностранной валюте осуществляется исключительно уполномоченными банками, т. е. банками, имеющими лицензию на право проведения банковских операций в иностранной валюте. Кредитный мониторинг – это работа банка после выдачи кредита по контролю выполнения условий кредитного договора. В процессе кредитования банк отслеживает: соблюдение лимита кредитования, целевое использование кредита, своевременность уплаты процентов за кредит, полноту и своевременность погашения кредита, а также изменение кредитоспособности клиента. Основная цель мониторинга – обеспечить погашение в срок основного долга и уплату процентов за кредит. Мониторинг предполагает проведение анализа и контроля каждой отдельной ссуды, а также анализ кредитного портфеля в целом. В процессе индивидуального контроляработник банка должен оценить: › качество кредита – изменение финансового положения клиента и его способности погасить кредит; › соблюдение условий кредитного договора – выполнял ли клиент кредитные обязательства в соответствии с изначальными условиями сделки; › состояние залога (гарантий, поручительств) – изменились ли условия, влияющие на стоимость залога или на возможность поручителя (гаранта) выполнить взятые на себя обязательства; › прибыльность – продолжает ли кредитная операция давать достаточную прибыль. В результате контроля должны выявляться так называемые проблемные кредиты, т. е. кредиты, по которым возникают проблемы с выплатой процентов и погашением основного долга. По ним необходимо создавать дополнительные резервы, а также принимать решения об изменении условий кредитования и размеров обеспечения с тем, чтобы в конечном итоге добиться возвратности заемщиком кредита вместе с причитающимися процентами за его использование. Для достижения этой цели по результатам проведенного контроля банки принимают поэтапно: – меры превентивного характера –пересмотр условий действующего кредитного договора (изменение графика погашения ссудной задолженности, формы кредитования, процентной ставки, срока возврата основного долга и/или процентов и т. д.), снижение кредитного рейтинга заемщика и увеличение резервов на возможные потери по ссудам, работа с руководством заемщика по поиску решений для восстановления его платежеспособности; – меры реабилитационного характера –расширение кредита, т. е. выдача дополнительных средств с изменением статуса долга с просроченного на текущий, привлечение дополнительных форм обеспечения кредита, увеличение заемщиком собственного капитала за счет своих акционеров (участников), получение им финансовой помощи со стороны других банков или финансовых учреждений, заключение банком мирового соглашения с заемщиком. Следует отметить, что внесение изменений в условия кредитных договоров требует их учета и отражения в обеспечительных обязательствах, сопровождающих эти договоры, так же как и изменение условий обеспечительных обязательств в кредитных договорах; – меры правового характера –обращение к гарантам, поручителям по поводу исполнения ими своих обязательств, реализация обеспечения (залога) по ссуде; продажа долга заемщика третьей стороне; оформление иска о банкротстве организации заемщика. Последнее является исключительной мерой банка по возврату вложенных в заемщика средств. Анализ кредитного портфеляпроводится с целью минимизации кредитного риска и повышения прибыли от ссудных операций в целом: анализируются структура кредитного портфеля, соблюдение лимитов по отраслям, группам клиентов, видам кредитов и их качеству. Особенно тщательно анализируются динамика и причины просроченной задолженности, потери от невозврата кредитов и общая доходность кредитного портфеля. По результатам анализа принимаются решения о пересмотре установленных лимитов, изменении условий предоставления отдельных видов кредитов и требований к их обеспечению. Взыскание кредитапроисходит по окончании срока действия договора либо при нарушении заемщиком условий кредитного договора. Погашение кредитов в рублях и иностранной валюте производится в порядке, аналогичном их выдаче, т. е. все валютные кредиты погашаются за счет средств заемщиков на их текущих счетах в иностранной валюте, а все рублевые кредиты – с расчетных (текущих) счетов заемщиков, ведущихся в валюте РФ. При этом не исключается погашение рублевых кредитов с расчетных счетов заемщика, открытых в других банках, самим заемщиком (на основании его платежного поручения) или этими банками по требованию банка кредитора. В данном случае банк кредитор выставляет к счетам заемщика, открытым в других банках, свои платежные требования на взыскание суммы кредита (а также процентов по нему) в безакцептном порядке, но при условии, если предварительно до получения ссуды заемщик в этих банках оформил в соответствующем порядке, установленном ст. 847 ГК РФ, дополнительные соглашения к договорам банковского счета о безакцептном списании средств по требованиям данного банка кредитора. Кроме того, существует порядок, разрешающий банкам предъявлять требование на погашение рублевого кредита к валютным счетам заемщика, открытым как в банке кредиторе, так и в других банках. В установленный в договоре (соглашении) день погашения основного долга работник бухгалтерии, ответственный за ведение счета заемщика, на основании соответствующих документов оформляет бухгалтерскими проводками факт погашения долга, а при неисполнении или ненадлежащем исполнении клиентом своих обязательств по договору переносит возникшую задолженность на счета для учета просроченной задолженности. При возникновении у заемщиков просроченной задолженности по кредитам и/или процентам по ним вступают в силу обеспечительные обязательства, оформленные в соответствующем порядке к кредитным договорам. Так, банк кредитор может предъявить к расчетному счету поручителя свое платежное требование на списание с него средств в погашение кредита (процентов) своего заемщика в безакцептном порядке. Банку гаранту бенефициаром предъявляется письменное требование об уплате за принципала неисполненных им обязательств по ссуде. При исполнении поручителем или гарантом обязательств должника (заемщика) банка кредитора к нему переходят от последнего все права требования по кредитному договору, неисполненному должником, которые он может удовлетворить через суд. Право обращения взыскания на предмет залога кредитор залогодержатель приобретает, если в момент наступления срока исполнения обязательства, обеспеченного залогом, оно не будет исполнено. Основанием для обращения взыскания на заложенное имущество является решение суда (арбитража или третейского суда). По решению суда требования залогодержателя должны удовлетворяться в случаях, если предметом залога было недвижимое имущество или имущество, на передачу в залог которого требовалось согласие или разрешение другого лица (органа), а также если предметом залога выступало имущество, представляющее значительную историческую, художественную или иную культурную ценность для общества. Если решение суда состоялось в пользу банка (залогодержателя), то ему выдается исполнительный документ, на основании которого заложенное имущество реализуется, и из выручки удовлетворяются требования кредитора. Реализация заложенного имущества производится путем продажи его с публичных торгов в порядке, установленном процессуальным законодательством. Покупатель обязан внести сумму, за которую им куплено имущество, в полном размере в течение пяти дней после окончания торгов на специальный счет суда. Если сумма, вырученная от реализации заложенного имущества, превышает сумму требований кредитора, то разница возвращается залогодателю. Если вырученной от продажи залога суммы недостаточно для полного удовлетворения требований кредитора, то он вправе получить недостающую сумму из другого имущества должника, на которое может быть обращено взыскание. Без обращения в суд,т. е. во внесудебном порядке, удовлетворение требования залогодержателя за счет заложенного имущества допускается на основании нотариально удостоверенного соглашения залогодержателя с залогодателем, заключенного после возникновения оснований для обращения взыскания на предмет залога. Банки могут использовать также способы погашения кредитов, связанные с прекращением обязательств заемщиков, которые предусмотрены ГК РФ. Эти способы должны быть оговорены в условиях кредитного договора между банком и заемщиком. К ним относятся, например, отступное, взаимозачет обязательств, новация долга, переуступка требования и др. Суммы кредитов, не погашенные за счет перечисленных выше источников, признаются безнадежными ко взысканию и по истечении срока исковой давности списываются за счет резерва на возможные потери по ссудам или за счет собственных средств банка (его прибыли) в части потерь, неперекрываемых созданным резервом, за баланс. ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. Расскажите об основных этапах кредитного процесса в банке. 2. Какие документы предоставляют в банк потенциальные заемщики при обращении за кредитом? 3. Охарактеризуйте понятие «кредитоспособность клиента». 4. Расскажите об известных вам методиках определения кредитоспособности заемщиков; укажите их достоинства и недостатки. 5. Назовите основные финансовые коэффициенты, используемые в практике кредитного анализа для определения кредитного рейтинга заемщиков. 6. Какие материальные активы и финансовые обязательства в соответствии с рекомендациями Банка России следует относить к обеспечению первой категории качества, а какие – ко второй? 7. Перечислите и охарактеризуйте важнейшие разделы кредитного договора банка с заемщиком. 8. В чем заключаются специфика кредитного договора и его отличие от обычного договора займа? 9. В чем состоит сущность кредитного мониторинга? 10. Какие меры принимают банки, работая с так называемыми проблемными кредитами для обеспечения их возвратности? 11. Каким образом осуществляется погашение (взыскание) кредита? 6.5. Порядок определения качества кредита и формирования резерва на возможные потери по ссудамВ связи с тем что банки не во всех случаях в состоянии точно и корректно оценить кредитоспособность должника, и, кроме того, кредитоспособность с течением времени может ухудшиться, у банков появляются проблемы с погашением кредита, т. е. кредитные риски. Кредитный риск возникает в случае неспособности, либо нежелания партнера действовать в соответствии с условиями кредитного договора. При такой ситуации происходит обесценение ссуды. Под обесценением ссудыпонимается потеря ссудой стоимости вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде перед банком в соответствии с условиями договора либо существования реальной угрозы такого неисполнения (ненадлежащего исполнения). Величина потери ссудой стоимости определяется как разность между балансовой стоимостью ссуды (остатком задолженности по ссуде, отраженным по счетам бухгалтерского учета на момент ее оценки), и ее справедливой стоимостью на момент оценки. Оценка справедливой стоимости ссуды осуществляется банками на постоянной основе, начиная с момента выдачи ссуды. Справедливая стоимость ссуды определяется посредством создания резервов на возможные потери по ссудам, которые олицетворяют собой величину потери первоначальной стоимости ссуды. Если банки не будут своевременно выявлять обесцененные кредиты и создавать достаточные резервы для их списания, то у них возникнут убытки и надежность банка окажется под угрозой. Оценка ссуды и определение размера резерва на возможные потери по ссудам производятся банками на основе профессионального суждения. При вынесении профессионального суждения специалисты банка руководствуются внутренними кредитными регламентами, которые разрабатываются с учетом требований нормативных актов Банка России. В Российской Федерации порядок создания резервов определен положением Банка России № 254 П. Банк России разрешает в настоящее время формировать резерв как по каждой отдельной ссуде, так и по портфелю однородных ссуд. Портфель однородных ссуд –это группа ссуд со сходными характеристиками кредитного риска, каждая из которых незначительна по величине: не превышает 0,5 % объема собственных средств (капитала) банка. В портфель однородных ссуд могут объединяться ссуды физическим лицам (например, автокредиты, кредиты на приобретение товаров длительного пользования), предприятиям малого бизнеса и т. п. Признаки однородности ссуд, а также незначительность размера их величины определяются банками самостоятельно. В соответствии с требованиями Банка России при формировании резерва кредитные организации сначала определяют размер расчетного резерва, который в дальнейшем корректируется с учетом имеющегося обеспечения по ссуде для определения размера фактического резерва. Расчетный резерв –это резерв, отражающий величину потерь банка по ссуде, которые должны быть признаны при соблюдении порядка оценки факторов кредитного риска без учета наличия и качества обеспечения по ссуде. Для определения его размера ссуды классифицируются на основании профессионального суждения в одну из пяти категорий качества: I (высшая) категория качества (стандартные ссуды) –отсутствие кредитного риска – вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю; II категория качества (нестандартные ссуды) –умеренный кредитный риск, т. е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 1 до 20 %; III категория качества (сомнительные ссуды) –значительный кредитный риск, т. е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 %; IV категория качества (проблемные ссуды) –высокий кредитный риск, т. е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 до 100 %; V категория качества (безнадежные ссуды) –отсутствие вероятности возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 %) обесценение ссуды. Ссуды, отнесенные ко II–V категориям качества, являются обесцененными. Резерв формируется в пределах суммы основного долга (балансовой стоимости ссуды). В сумму основного долга не включаются: обусловленные законом, обычаями делового оборота или договором о предоставлении ссуды платежи в виде процентов за пользование ссудой, комиссионные, неустойки, а также иные платежи в пользу банка, вытекающие из договора о предоставлении ссуды. Резерв формируется в валюте РФ независимо от валюты ссуды. Оценка кредитного риска, классификация и оценка ссуды, определение размера расчетного и фактического резерва производятся по каждой выданной ссуде на постоянной основе не реже одного раза в месяц на отчетную дату.Профессиональное суждение выносится по результатам комплексного и объективного анализа деятельности заемщика с учетом: › его финансового положения; › качества обслуживания заемщиком долга по ссуде; › всей имеющейся в распоряжении банка информации о любых рисках заемщика, включая сведения о его внешних обязательствах, функционировании рынков, на которых работает заемщик. Вся информация о заемщике, включая информацию о его рисках, фиксируется в досье заемщика. Формирование резерва и его регулирование осуществляются банком на момент получения информации о появлении или изменении кредитного риска и качества обеспечения ссуды. Финансовое положение заемщикаоценивается в соответствии с методикой, утвержденной внутренними документами банка. Оно может быть оценено как хорошее, среднее и плохое. Для оценки используются комплексный анализ производственной и финансово хозяйственной деятельности заемщика и иные сведения о нем, включая информацию о внешних условиях. Признаки хорошего финансового положения: › стабильность производства; › положительная величина чистых активов; › рентабельность и платежеспособность; › отсутствие негативных явлений (тенденций), способных повлиять на финансовую устойчивость заемщика в перспективе. К негативным явлениям (тенденциям) могут быть отнесены не связанные с сезонными факторами: существенное снижение темпов роста объемов производства, показателей рентабельности, существенный рост кредиторской и/или дебиторской задолженности и др. Признаком среднего финансового положенияслужит отсутствие прямых угроз текущему финансовому положению при наличии в деятельности заемщика негативных явлений (тенденций), которые в обозримой перспективе (год или менее) могут привести к появлению финансовых трудностей, если заемщиком не будут приняты меры, позволяющие улучшить ситуацию. Признаки плохого финансового положения: › заемщик признан несостоятельным (банкротом) в соответствии с законодательством; › он является устойчиво неплатежеспособным; › наличие угрожающих негативных явлений (тенденций), вероятным результатом которых могут явиться несостоятельность (банкротство) либо устойчивая неплатежеспособность заемщика. К угрожающим негативным явлениям (тенденциям) в деятельности заемщика могут относиться: убыточная деятельность, отрицательная величина либо существенное сокращение чистых активов, существенное падение объемов производства, существенный рост кредиторской и/или дебиторской задолженности, другие явления. В зависимости от качества обслуживания заемщиком долгассуды относятся в одну из трех категорий: хорошее, среднее, неудовлетворительное (плохое) обслуживание долга. Обслуживание долга по ссуде может быть признано хорошим,если: платежи по основному долгу и процентам осуществляются своевременно и в полном объеме; имеется единичный случай просроченных платежей по основному долгу и/или процентам в течение последних 180 календарных дней, в том числе: – по ссудам, предоставленным юридическим лицам, – до пяти календарных дней включительно; – по ссудам, предоставленным физическим лицам, – до 30 календарных дней включительно. Обслуживание долга признается плохим,если: › имеются просроченные платежи по основному долгу и/или по процентам в течение последних 180 календарных дней: – по ссудам, предоставленным юридическим лицам, – свыше 30 календарных дней; – по ссудам, предоставленным физическим лицам, – свыше 60 календарных дней; › ссуда реструктурирована, и по ней имеются просроченные платежи по основному долгу и/или по процентам, а финансовое положение заемщика оценивается как плохое; › ссуда предоставлена заемщику банком прямо либо косвенно (через третьих лиц) в целях погашения долга по ранее предоставленной ссуде. При оценке ссуды до определенного договором срока выплаты процентов и/или суммы основного долга его обслуживания может быть определено при оценке финансового положения заемщика: – как хорошего – хорошее; – как среднего – не лучше, чем среднее; – как плохого – только как плохое. Определение категории качества ссуды при отсутствии иных существенных факторов, принимаемых во внимание при ее классификации, осуществляется с применением профессионального суждения на основе комбинации двух критериев: финансового положения заемщика и качества обслуживания им долга (табл. 6.1). Таблица 6.1. Определение категории качества ссуды с учетом финансового положения заемщика и качества обслуживания долга |