Экономическая теория Чепурин. Учебник Издание 4е, дополненное и переработанное Под общей редакцией проф. Чепурина М. Н., проф. Киселевой Е. А

Скачать 5.79 Mb. Скачать 5.79 Mb.

|

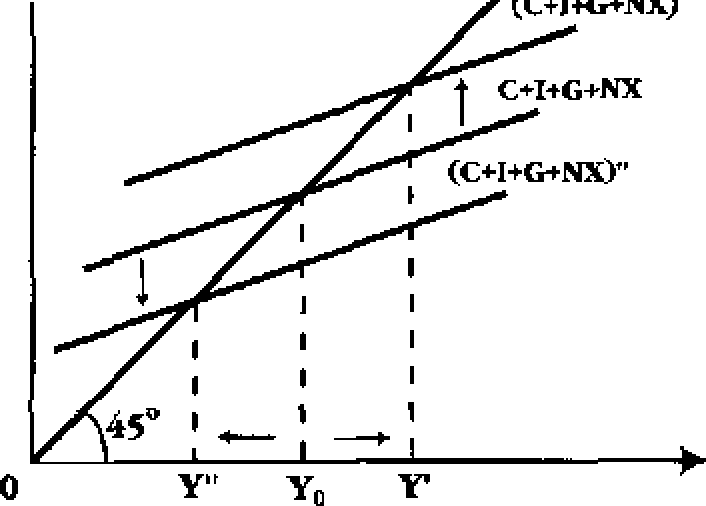

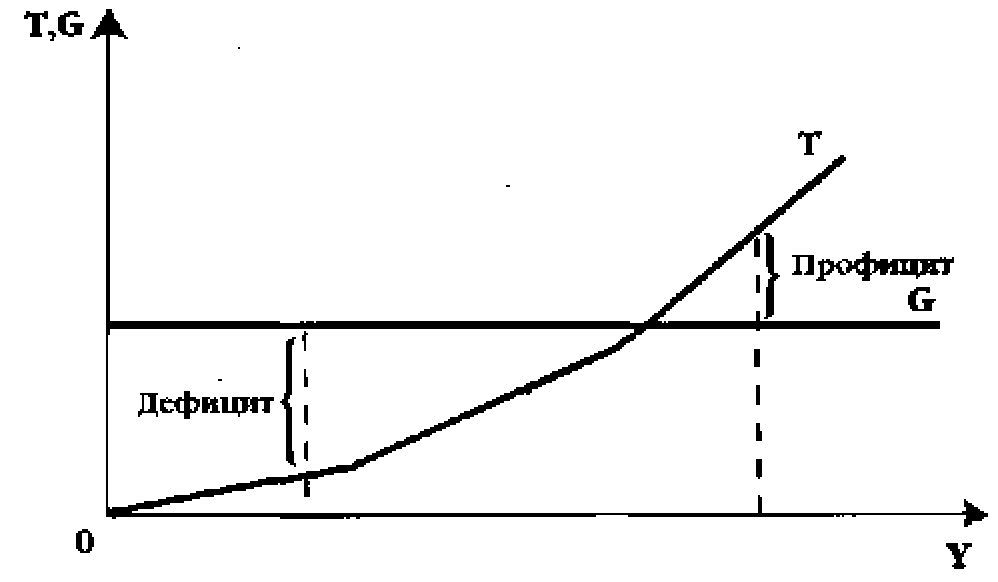

§ 6. Дискреционная и недискреционная (автоматическая) Совокупные jfk расходы Совокупные jfk расходыДоход Рис. 22.4. Влияние государственных расходов и налогообложения на равновесный уровень дохода Налогово-бюджетная система 485 Увеличение государственных расходов и/или снижение налогообложе ния сдвигают вверх линию С + I + G + NX и ведет к росту дохода до уров ня Г. Снижение государственных расходов и/или увеличение налогообло жения сдвигают вниз линию С + I + G + NX и ведет к снижению дохода до уровня Y". Так, если правительство приняло решение увеличить на 20 млрд. долл. государственные закупки (а делается это за счет средств бюджета), то линия С + I + G + NX переместится выше, в положение (С + I + G + NX)'. Например, AG = 20 млрд. долл.; предельная склонность к потреблению (МРС) = 0,80; предельная склонность к сбережению (MPS) = 0,20; мультипликатор (к) при этих условиях равен 5. Прирост дохода составит: Δ7 = AG X к (20X 5) = 100 млрд. долл. Здесь очень важно подчеркнуть, что увеличение правительственных расходов финансируется не за счет притока налоговых поступлений. Источником государственных расходов является в нашем примере бюджетный дефицит. Власти сознательно идут на этот шаг, стремясь добиться увеличения совокупного спроса и достижения уровня полной занятости. Если же экономика «перегрета», то правительство может снизить уровень государственных расходов. График совокупных расходов при этом сдвинется вниз, до положения (С + I + G + NX)". Стабилизировать совокупный спрос на уровне, соответствующем полной занятости, можно и другим способом. Речь идет о манипулировании налогообложением. Например, государство вводит аккордный налог, т. е. налог постоянной величины, который дает одну и ту же сумму налоговых поступлений при любых размерах национального дохода. Это - известное упрощение, так как в реальности в большинстве стран используется прогрессивная система налогообложения, т. е. с ростом дохода увеличивается налоговая ставка. Что произойдет с расходами на потребление и сбережение после введения этого налога? Естественно, если уменьшится располагаемый доход (Y-T ), то сократятся и потребление, и сбережение. Потребление уменьшится, но не ровно на 20 млрд. долл. Почему? Нужно вспомнить о МРС и MPS. Если МРС = 0,8, то потребление сократится: 20 X 0,8 = 16 млрд. долл. Сбережения также уменьшатся: 20 χ 0,2 = 4 млрд. долл. В итоге произойдет уменьшение дохода: ΔT X МРС X к = 20 X 0,8 X 5 = 80. Следовательно, график совокупных расходов С + I + G + NX (см. вновь рис. 22.4) сдвинется вниз (в этом случае на 16 млрд. долл.), и равновесный уровень национального дохода, учитывая эффект мультипликатора, снизится в 5 раз. И наоборот, уменьшение аккордного налога поднимет вверх фафик совокупных расходов и увеличит национальный доход. Итак, правительство при борьбе со спадами может как увеличивать государственные расходы, так и снижать налоги. 486 Глава 22 Что же сильнее воздействует на экономику? В нашем примере наглядно видно, что больший стимулирующий эффект оказывает политика государственных расходов (произошло изменение дохода на 100 млрд. долл.). При этих мерах происходит непосредственное воздействие на совокупные расходы. А изменение налогов оказывает косвенное воздействие на уровень национального дохода, так как затрагивает величину располагаемого дохода (Y- Т). (На рис. 22.4 изменение налогов на 20 млрд. долл. вызвало смещение графика С + I + G + NX только на величину 16 млрд. долл.). Итак, дискреционная стимулирующая налогово-бюджетная политика предполагает рост государственных расходов и/или снижение налоговых ставок. Напротив, дискреционная сдерживающая налогово-бюджетная политика предполагает снижение государственных расходов и/или рост ставок налогов. Стимулирующая политика, как отмечалось выше, может сопровождаться бюджетным дефицитом, т. е. превышением текущих расходов государства над доходами. Она проводится с целью борьбы со спадами и, соответственно, циклической безработицей. Это - главная цель. Но не будем забывать о временных лагах. Поэтому правительство, принимая решение о проведении дискреционной фискальной политики (т. е. сознательно изменяя величину государственных расходов или ставок налогов), должно ясно представлять, на каком из отрезков траектории циклического развития находится экономика. Действительно ли в экономике начался спад, и такое нежелательное изменение совокупного спроса нужно блокировать стимулирующей налогово-бюджетной политикой? Так мы подходим к сложнейшей проблеме в проведении налогово-бюджетной политики: проблеме выбора времени. «Дорого яичко к Христову дню!» гласит русская поговорка. Так и налогово-бюджетная стимулирующая политика хороша именно в период спада. Но, о том, что происходит с ВВП в текущем квартале, мы узнаем из отчета статистических служб лишь в конце квартала. Проведем аналогию: о том, что человек заболел гриппом, он узнает не в тот самый момент, когда в его организм проник вирус, а лишь тогда, когда начали проявляться симптомы болезни. Политика экономической стабилизации должна полагаться на прогнозы, а краткосрочные экономические прогнозы, по выражению американского экономиста П.Хейне, не только точной наукой, но и уважаемым ремеслом трудно назвать. Предположим, произошло резкое падение цен на акции. Что это спад? Нужно немедленно начинать, стимулирующую налогово-бюджетную политику? А если это вызвано Не экономическими, а политическими причинами? И вот государство начнет наращивать государственные расходы и только вызовет инфляцию, потому что на самом деле никакого спада не Налогово-бюджетная система 487 было. Но даже если государство точно определило, что в экономике начался спад (вспомним об известных нам из гл. 19 опережающих показателях экономической конъюнктуры), нужно еще время, чтобы продумать конкретные фискальные мероприятия, альтернативы, последствия введения новых законов. Налоговые законопроекты и программы государственных расходов нужно провести через парламент. Другими словами, мы видим большой лаг между осознанием проблемы и принятием конкретного решения (известный нам лаг принятия решения - см. гл. 17). И вот нужный момент будет упущен. Американские экономисты любят подчеркивать, что спад 1974-1975 гг. на самом деле начался еще в конце 1973 г. Налоговый законопроект, направленный на борьбу с ним, Конгресс принял только в марте 1975 г. Но было уже поздно. К тому времени спад пошел на убыль, началось оживление и подъем американской экономики, и во многом стимулирующая налогово-бюджетная политика способствовала раскручиванию инфляции. Фактор времени важен и при сборе налогов: в период высокой инфляции поступления в бюджет от прямых налогов успевают обесцениться в промежуток времени между получением дохода и уплатой налога (так называемый эффект Танзи-Оливера1, о котором подробнее см. гл. 23). Итак, фактор времени осложняет дискреционную налогово-бюджетную политику. Но этого недостатка лишен другой тип макроэкономической политики, а именно недискреционная, или автоматическая налогово-бюджетная политика: здесь отсутствует лаг принятия решений. Автоматическая налогово-бюджетная политика это автоматические изменения в уровне налоговых поступлений, независимые от принятия решений правительством. Ведь законодательный орган определя-ся только ставки налогов, а не размер налоговых поступлений. Автоматическая налогово-бюджетная политика является результатом действия автоматических, или встроенных стабилизаторов, т. е. механизмов в экономике, которые уменьшаю! реакцию реального ВВП на изменения совокупного спроса. Главные из них - пособия по безработице и прогрессивное налогообложение. На рис. 22.5. мы можем увидеть механизм действия такого встроенного стабилизатора, как прогрессивное налогообложение. Наклон ломаной кривой Г на каждом из ее участков зависит от ставки налога (t). Налоговые поступления при каждом уровне дохода определяются по формуле: YX t = Т. Например, если доход (У) составляет 500 млрд. долл., то при налоговой ставке 0,2 (20%) налоговые поступления составят 100 млрд. долл. При более высоком уровне дохода повышается и налоговая ставка и кривая Г становится более крутой; наоборот, при снижении дохода величина t уменьшается и кривая Г принимает более пологий вид. Эффект назван по имени современных экономистов Вито Танчи и Хулио Оливера. 488 Глава 21  Рис. 22.5. Налоговое бремя и встроенные стабилизаторы По мере спада производства уменьшается реальный выпуск, налоговые поступления автоматически также уменьшаются. Ведь с меньших доходов платится и меньше налогов. При этом налоговые поступления сокращаются автоматически (ведь налоговые ставки уже установлены законодательной властью на определенный период). Вспомним, что подоходный налог и налог на прибыль корпораций в странах рыночной экономики - основная часть доходов бюджета. Эти налоги взимаются по прогрессивной шкале. И если во время спада доходы уменьшаются, то одновременно происходит и уменьшение налогового бремени. Иначе говоря, в период спада легче становится налоговый пресс и тем самым смягчается экономический спад. Кроме того, во время спада и сопровождающей его циклической безработицы увеличившийся бюджетный дефицит означает, что автоматически увеличивается общая сумма пособий безработным и другие социальные выплаты. Таким образом, благодаря встроенным стабилизаторам во время спадов происходят определенные приросты доходов (меньшее налоговое бремя, больше пособий), и колебания совокупного спроса оказываются не столь сильными. Напротив, во время бума (подъема) в экономике налоговые поступления автоматически возрастают - все из-за той же прогрессивности налогообложения. Налоговый пресс усиливается, и тем самым сдерживается экономический подъем. Да и автоматически уменьшаются пособия по безработице. Следовательно, «размах качелей» (то есть колебаний совокупного спроса), как и в случае со спадом, оказывается меньшим. Таким образом, бюджетные дефициты оказывают стимулирующее воздействие, а бюджетные профициты (излишки) - сдерживающее воздействие на экономику. Бюджетный дефицит помогает бороться со спадом (безработицей), а бюджетные профициты - бороться с перегревом экономики, с инфляцией. Налогово-бюджетная система 489 Экономисты-теоретики положительно оценивают роль недискрецион-ноЙ, или автоматической, налогово-бюджетной политики, полагая, что она в послевоенный период играла роль стабилизатора и способствовала более плавному развитию экономики западных стран. И все-таки надо подчеркнуть, что встроенные стабилизаторы не могут вообще на 100% предотвратить нежелательные колебания совокупного спроса (и в сторону уменьшения, и в сторону повышения). Но они способны уменьшить размах колебаний, по некоторым оценкам, приблизительно на 1/3. П.Самуэльсон в своем известном учебнике «Экономика»1 проводит интересную и поучительную аналогию между автоматической налогово-бюджетной политикой и действием автопилота: «В настоящее время автопилот может держать самолет почти стабильно, пока пилот дремлет. Но, если произошло что-то необычное, пилот должен снова взять руль. Еще никто не нашел приспособления, обладающего всей гибкостью человека. Точно также и в социальной сфере: ни одна нация еще не достигла той стадии, чтобы создать для себя набор конституционных процедур, которые исключили бы необходимость проведения дискреционной политики». На практике правительства промышленно развитых стран проводят комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы. § 7. Мультипликатор сбалансированного бюджета (теорема Хаавелымо) Как следует из предыдущего параграфа, повышение налогов и увеличение государственных расходов действуют на экономическую конъюнктуру разнонаправленно: первое приводит к уменьшению реального выпуска (или дохода), а второе из указанных мероприятий правительства приводит к его повышению. Что же произойдет в экономике, если одновременно с увеличением государственных расходов на точно такую же величину повысить налоги, чтобы государственный бюджет оставался сбалансированным? Допустим, как в примере из предыдущего параграфа, правительство увеличивает государственные расходы на AG, например, на 20 млрд. долл. и одновременно на 20 млрд. долл. повышаются налоги (AT). Допустим также, что предельная склонность к потреблению (МРС) по-прежнему равна 0,8. Прирост государственных расходов благодаря мультипликатору вызо- Имеется в виду пятое издание этого учебника, переведенное на русский язык и вышедшее в издательстве «Прогресс» еще в 1964 г., откуда и приводится цитата (см. С. 384 указанного издания). В последнем, 15 издании «Экономики» П.Самуэльсона и В.Нордхауса, переведенном на русский язык в 1997 г., этих слов П.Самуэльсона нет. 490 Глава 22 вет пятикратный прирост выпуска: AG X к = AYили 20 млрд. долл. X 5 -100 млрд. долл. Но изменение налогов воздействует на изменение дохода, как мы видели выше, несколько сложнее. Пусть ΔT (аккордный налог) по-прежнему равен 20 млрд. долл. и МРС составляет 0,8. Следовательно, мультипликатор остается равным 5. При этом потребление сократится на 16 млрд. долл. (20 χ 0,8). А реальный выпуск сократится на величину 80 млрд. долл. (16 χ 5). Итак, мы пришли к этому результату, умножив увеличение налогов на предельную склонность к потреблению, а затем - на мультипликатор расходов (ΔT χ МРС χ к). При этом мы не указали знака, с которым следует обозначать изменившийся объем выпуска. В случае увеличения налогов произойдет уменьшение дохода на -80 млрд. долл. Отношение AY/AT называется налоговым мультипликатором (mj. Его рассчитывают по формуле: - МРС /К, т. с. -МРС/1 - МРС, или - МРС/ MPS. В нашем примере mт составил -0,8/ 0,2 = -4. Мы видим, что налоговый мультипликатор ттпривел к сокращению дохода: 20 млрд. долл. X-4 = -80 Итак, каков же общий результат одновременного увеличения государственных расходов и налогов? Прирост ΔG на 20 млрд. долл. привел хрос-ту дохода на 100 млрд. долл; в свою очередь, прирост ΔT на 20 млрд. долл. привел к сокращению дохода на 80 млрд. долл. В итоге получаем: 100-80-20. Теперь мы можем сформулировать известную теорему Хаавельмо: увеличение государственных расходов, сопровождаемое увеличением налогов для балансирования бюджета, вызовет рост дохода на ту же самую величину. Таким образом, мультипликатор сбалансированного бюджета равен 1, независимо от величины МРС. В нашем примере мультипликатор государственных расходов был равен 5, а налоговый мультипликатор составил величину -4. Сложив эти два показателя, мы и получили 1. § 8. Проблема балансирования государственного бюджета В послевоенные годы, вплоть до середины 1970-х годов, в макроэкономической теории можно было наблюдать теоретическую дискуссию, связанную с разными взглядами на проблемы балансирования государственного бюджета. Чаще всего сталкивались три точки зрения, или три подхода к проблеме балансирования бюджета. 1) Бюджет, балансируемый ежегодно, т. е. сальдо доходов и расходов равно нулю. До выхода в свет работ Дж.М.Кейнса этот подход считался основой здоровых финансов страны. Заметим, что такая мера как секвестр, т. е. приведение текущих расходов в соответствие с текущими посту плени- Налогово-бюджетная система 491 ями (доходами) бюджета, базируется именно на данном теоретическом подходе. Секвестр - непопулярная мера, поскольку сокращение расходов государства означает сокращение чьих-то доходов: заработной платы государственных служащих, льгот по налогообложении^ дотаций регионам и местным бюджетам, дотация отдельным предприятиям и целым отраслям и т.п. Однако сторонники дефицитного финансирования выдвигают доводы против концепции сбалансированного бюджета. Возможно, утверждают они, что в результате попыток сбалансировать бюджет усилятся колебания национального дохода. Если во время спада, когда образуется дефицит бюджета, правительство захочет непременно его сбалансировать, то нужно будет сокращать, расходы и повышать налоги. А ведь это сдерживающие меры. Следовательно, спад еще больше усилится. И наоборот, если во время подъема, когда наблюдается бюджетный профицит, для его ликвидации нужно повышать расходы, сокращать налоги. А это только «перегреет» экономику и спровоцирует инфляцию. Другими словами, ежегодно балансируемый бюджет блокирует действие встроенных (автоматических) стабилизаторов. Преодолеть это противоречие в известной степени позволяет второй подход к балансированию бюджета. 2) Бюджет, балансируемый на циклической основе. Основная идея этого подхода состоит в том, что не нужно балансировать бюджет ежегодно. Главное, чтобы он был сбалансирован в ходе экономического цикла (например, за 5-7 лет). Да, в годы рецессии, противодействуя спаду, государство будет сталкиваться с бюджетным дефицитом. Но зато он будет компенсирован за счет бюджетных излишков в годы подъема экономики. 3) Функциональный подход к балансированию бюджета (функцио нальные финансы). Сторонники этой точки зрения любят задавать вопрос: какая главная задача макроэкономической политики: балансирование бюджета или балансирование экономики?' Если главная задача - вторая из названных, и достижение этой цели будет сопровождаться накапливающимися бюджетными дефицитами (т. е. государственным долгом, о котором речь пойдет в следующем параграфе), то пусть так и будет! Тот, кто пугает «жизнью в долг», говорят сторонники функциональных финансов, зачастую преувеличивает опасности этой ситуации и на самом деле проблемы, порождаемые государственной задолженностью, «...намного менее обременительны, чем полагает большинство людей».2 Добавим к этому - и как полагают многие со-1 См., например: Макконнелл К., Брю С. Экономикс. М., 1992. Т. I. С. 366. :Там же. С. 367. 492 Глава 22 временные экономисты-теоретики и государственные деятели, озабоченные несбалансированностью государственного бюджета своей страны. Не случайно во многих странах мира разрабатываются правила налогово-бюджетной политики, призванные ограничить дискреционную политику законодательными рамками (см. табл. в Приложении I к главе 22). К основным типам правил налогово-бюджетной политики1 можно отнести следующие: Сбалансированный бюджет, или правила дефицита

Правила осуществления займов

Правила в отношении долга и резерва

Как показал опыт стран с развивающимися рынками, к которым относят страны Латинской Америки, Юго-Восточной Азии, Россию и бывшие республики СССР, те ученые, которые были обеспокоены несбалансированными бюджетами, оказались во многом правы. Где границы заимствований, после которых начинаются инфляционные процессы, свертывание реального производства, подрыв доверия к национальной валюте? Конечно, можно согласиться, что, в конце концов, «жизнь в долг», «в кредит» - нормальное явление в рыночной экономике. Но вопрос заключается в масштабах и структуре этого долга. Не случайно в последние лет 5-10 вновь стала популярной идея сбалансированного бюджета - и в США, и в России, и в других странах мира, тем более, что этого требует МВФ как один из круп-Kopits G., Symansky S. Fiscal Policy Rules. Occasional Papers 162. IMF. 1998. p. 2. Налогово-бюджетная система 493 |