Диплом Движение денежных средств. Учета и анализа денежных потоков 7

Скачать 0.95 Mb. Скачать 0.95 Mb.

|

|

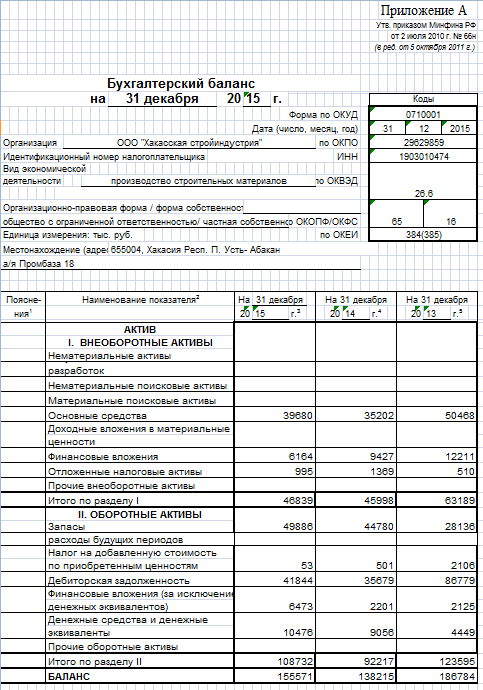

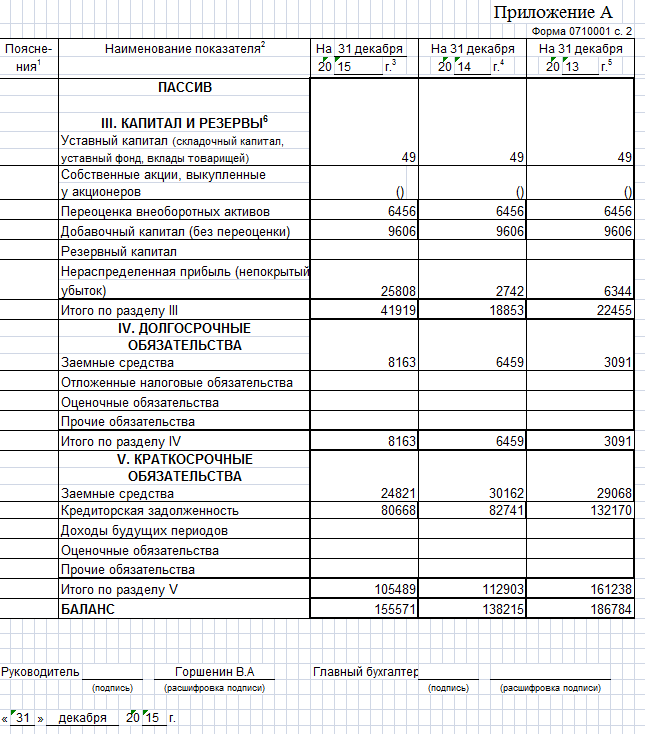

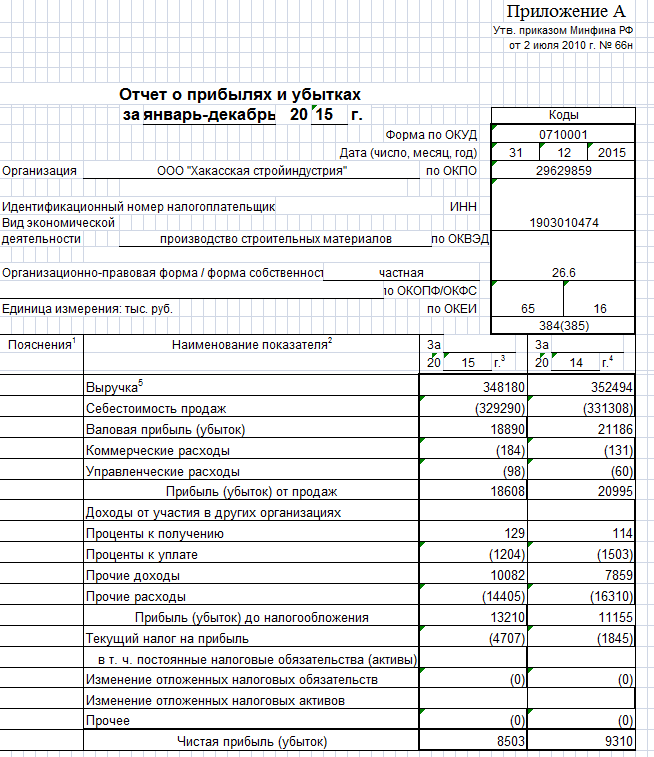

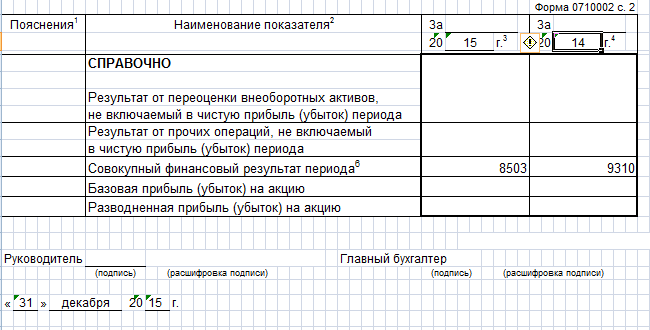

Мероприятия по улучшению финансовых показателей деятельности Важнейшими задачами, решаемыми в процессе управления денежными потоками, являются: Основными объектами оптимизации выступают: положительный денежный поток; отрицательный денежный поток; остаток денежных активов; чистый денежный поток. По результатам анализа финансовой отчетности ООО «Хакасская стройиндустрия»установлено, что за анализируемый период, структура активов и пассивов предприятия далека от оптимальной. Платежеспособность предприятия низкая, у него высокая зависимость от заемного капитала. ООО «Строительно-монтажная компания» привлекает заемные ресурсы для пополнения оборотных активов, причем доля заемных ресурсов за исследуемый период возросла. Основными целями привлечения заемных средств являются: активов; активов. Какую бы модель финансирования активов ни использовала организация, во всех случаях переменная часть оборотных активов практически полностью финансируется за счет заемных средств; В подобном случае повышение мобильности имущества имеет нестабильный характер, так как увеличение доли заемных средств, свидетельствует об усилении финансовой неустойчивости организации и повышении степени ее финансовых рисков, а так же об активном перераспределении (в условиях инфляции и невыполнении в срок финансовых обязательств) доходов от кредитов к организации должнику. Для укрепления финансового положения ООО «Строительно-монтажная компания» необходима разработка и внедрение мероприятий по следующим направлениям: прибыли, для чего необходимы выявление и мобилизация резервов, как на этапе формирования прибыли, так и ее использования. «Прочие дебиторы» для уменьшения иммобилизации финансовых ресурсов. года и снижение ее уровня, и, как следствие, увеличение доли денежных средств, что позволит предприятию своевременно рассчитываться по своим обязательствам и сохранить ликвидность баланса; займами. ООО «Строительно-монтажная компания» может быть рекомендована комплексная программа мероприятий, предполагающая разработку оперативных мероприятий по снижению затрат, увеличения оборота и улучшению ликвидности. Для целей прогнозирования платежеспособности и финансовой устойчивости при платежном недостатке может быть рекомендовано применение метода бюджетирования, который основан на планировании поступления и расходования денежных средств, в том числе от основной, инвестиционной и финансовой деятельности. Расчет отклонений между поступлением и выплатами показывает планируемое изменение денежных средств и создает основу для принятия соответствующих управленческих решений. Рассчитаем величину, на которую следует увеличить собственный капитал при сложившемся объеме и структуре активов, исходя из оптимальных значений основных коэффициентов финансовой устойчивости (таблица 3.11). Таблица 3.11 - Размер необходимого увеличения собственного капитала исходя из оптимального значения коэффициента автономии

Согласно проведенных расчетов, собственный капитал ООО «Строительно-монтажная компания» на конец исследуемого периода необходимо увеличить на 35870 тыс. руб.. Учитывая особенность финансирования ООО «Строительно-монтажная компания» - учредители предприятия и ф ирмы инвесторы долгосрочных вложений являются одними и теми же лицами – позволяет рассчитывать на реструктуризацию долгосрочной задолжности и увеличение собственного капитала за счет увеличения размера уставного капитала. Рассчитаем объем необходимого увеличения собственных оборотных средств ООО «Строительно-монтажная компания» с учетом оптимального значения коэффициента обеспеченности в таблице 3.12. Таблица 3.12 - Размер необходимого увеличения собственных оборотных средств исходя из оптимального значения коэффициента обеспеченности оборотных активов собственными источниками

Собственные оборотные средства необходимо увеличить на 37540 тыс. руб. Источниками покрытия данного дефицита могут стать: увеличение собственного капитала и оптимизация внеоборотных активов. Оптимизация внеоборотных активов может быть достигнута путем увеличением доли основных средств. Как показали результаты проведенного анализа, предприятие на протяжении исследуемого периода имеет средства, временно не задействованные в основной сфере деятельности. Остаток денежных средств на счетах предприятия на конец 2019 года составил 796 тыс. руб. в 2020 году, 1622 тыс. руб. в 2021 году 3678 тыс. руб., такой объем остатков денежных средств указывает на нерациональность их использования. Кроме того, более 5% платежей ООО «Хакасская стройиндустрия» являются внеплановыми или производятся в нарушение внутреннего порядка их осуществления, то, скорее всего, внутренние бизнес-процессы управления не отлажены, регламенты осуществления платежей некорректны либо на предприятии существуют проблемы с финансовой дисциплиной. Формирование проекта бюджета денежных средств должно осуществляться для контроля над суммой чистого денежного потока по хозяйственной деятельности, определение плановых процедур по оптимизации денежных показателей. Согласование и корректировка бюджета денежных средств должно проводиться с целью осуществления процедуры оптимизации бюджетных показателей; выявление причин, негативно влияющих на величину чистого денежного потока. Исследуемому предприятию может быть предложен прямой бюджетный метод разработки прогнозов, согласно которому денежные потоки предприятия будут отражаться в расчетном периоде с увязкой бюджета источников и бюджета распределения полученных денежных ресурсов. Кроме составления «Бюджета движения денежных средств», относящегося к категории основных, могут быть подготовлены вспомогательные планы «График поступления денежных средств от реализации» и «График налоговых выплат». Все эти меры позволят предприятию более полно осуществлять контроль за сохранностью и наличием денежных средств, эффективно использовать свои денежные средства и планировать потоки денежных средств. Применение электронных средств учета и использование цифровой подписи позволят упростить документооборот на предприятии и увеличить скорость поступления информации к заинтересованным лицам. Платежные календари могут различаться в зависимости от специфики бизнеса и предпочтений топ-менеджмента. Однако они обязательно должны содержать данные о поступлениях и выбытиях, а также о плановых остатках денежных средств (обычно с разбивкой по дням и источникам поступления). При формировании платежного календаря на месяц требуется смоделировать распределение запланированных денежных потоков по неделям и дням. Для поддержки оперативного управления денежными потоками, повышения скорости и качества принятия решений в этой области требуется также автоматизация соответствующих бизнес-процессов. При планировании объема долговых обязательств компания должна стремиться не только удовлетворить собственные потребности в заемных средствах, но и обезопасить себя от риска неплатежеспособности и сохранить финансовую устойчивость. Очень важно рассчитать предельный размер заимствований, который определяется исходя из показателей кредитоспособности компании, например таких, как лимит по сумме ликвидных активов и лимит по сумме собственных средств. Лимиты заимствований необходимо периодически пересматривать с учетом особенностей деятельности компании. ООО «Строительно-монтажная компания» имеет большой объем оборотных средств в структуре активов баланса, и, следовательно, должно быть заинтересовано в том, чтобы надежно защитить и максимально эффективно использовать собственные активы, для этого необходима постановка системы внутреннего контроля снабжения и движения материальных ресурсов на предприятии. Данная система включает в себя нормирование системы закупок и складирования запасов, а также мониторинг материальных ресурсов. Предлагаемое внедрение системы нормирования, помимо непосредственного алгоритма расчета нормативов, предполагает разработку регламентов, тестирование методики нормирования и ее корректировку. Какими бы точными ни были расчеты, и какой бы хорошей ни была созданная на предприятии модель управления запасами, эта модель не будет работать, если отсутствует эффективное управление, а также четкие и понятные регламенты, описывающие порядок работы с ресурсами. А поскольку расчет и контроль нормативов - крайне трудоемкие процессы, на первый план выходит также необходимость автоматизации этих процессов. Внедрение системы нормирования материальных ресурсов на первых этапах может оказаться не столь удачным. Фактические значения ресурсов могут значительно отличаться от нормативных из-за: Чтобы решить перечисленные проблемы и максимально сократить разрыв между фактическим размером материальных ресурсов и установленными нормативами, необходимо внедрить систему мониторинга, которая обеспечит менеджмент фактическими данными о размерах материальных ресурсов, информацией о времени задержек поставок и платежей и результатами анализа отклонений от установленных нормативов. Таким образом, на основе методов анализа финансового состояния и оценки возможности безубыточной деятельности существенным элементом которого является определение платеже- и конкурентоспособности предприятий становится возможным предупреждение процедуры банкротства и сохранение устойчивой позиции предприятия на рынке. На основе оценки аналитических данных в качестве основных рекомендаций ООО «Строительно-монтажная компания» по улучшению финансовых показателей деятельности может быть рекомендовано внедрение системы бюджетирования, бизнес-планирования и внутреннего контроля. Мероприятия по планированию денежных потоков предприятия Планирование денежных потоков ООО «Строительно-монтажная компания» в разрезе различных их видов носит прогнозный характер в силу неопределенности ряда исходных его предпосылок. Поэтому планирование денежных потоков осуществляется в форме многовариантных плановых расчетов этих показателей при различных сценариях развития исходных факторов (оптимистическом, реалистическом, пессимистическом).          Набор финансовых форм для составления бюджета ООО «Строительно-монтажная компания» представлен на рисунке 3.9. Набор финансовых форм для составления бюджета ООО «Строительно-монтажная компания» представлен на рисунке 3.9. Рисунок 3.9 - Набор финансовых форм бюджета ООО «Строительно-монтажная компания» Внедрение в ООО «Строительно-монтажная компания» системы планирования позволит решить следующие задачи: отдельных подразделений и предприятия в целом; Одним из наиболее важных бюджетов организации для исследуемой организации на данном этапе является бюджет движения денежных средств. При его исполнении (или неисполнении) определяются реальная платежеспособность и выполнение финансовых обязательств (таблица 3.13). Таблица 3.13 - Бюджет движения денежных средств ООО «Строительно-монтажная компания» на прогнозный период

Как видно из таблицы 3.13, бюджет движения денежных средств ООО «Строительно-монтажная компания» на прогнозный период. может иметь положительный результат, который должен быть направлен на пополнение оборотных ресурсов. Основным источником поступлений будет являться выручка от основной деятельности. Расходная часть должна быть максимально сбалансирована и направлена на финансирование минимально необходимых объемов задолженности предприятия. В прогнозном расчете, доходную часть бюджета составляет выручка от продаж, планируемый рост которой должен составлять минимально 4 %. Привлечение заемных ресурсов не планируется, так как организации следует погасить имеющуюся кредиторскую задолженность, не наращивая новый объем заимствований. Около 50% выручки, получаемой предприятием, будет в планируемом периоде уходить на погашение имеющейся задолженности, однако предприятие может ожидать положительного финансового результата в связи максимально спланированным объемом расходов. Конечное сальдо бюджета денежных средств на планируемый период является положительным, за счет оптимизации расходной части бюджета и составит на конец прогнозного периода с учетом остатка денежных средств на начало года 2396 тыс. руб. При формировании бюджета движения денежных средств для всех сделок, в которых используются неденежные формы расчетов, должна рассчитываться реальная рентабельность на основе рыночных цен, действующих при условии расчетов денежными средствами. Источником информации могут быть, прайс-листы изготовителей и посредников и т.д. Приходная часть бюджета денежных средств (поступления) формируется на базе заказов клиентов, расходная часть (платежи) - на базе заказов на оплату сырья и материалов, оплаты труда (прямые расходы на оплату труда) и эксплуатационных расходов на оборудование. При подготовке бюджета движения денежных средств должна использоваться информация из различных видов бюджетов. Например, из плана продаж берется информация о суммах поступления денежных средств от реализации продукции. Из бюджета прямых материальных затрат - информация о суммах выплат, связанных с заготовлением материалов. Из бюджета прямых затрат на оплату труда - информация о суммах выплат по заработной плате и социальным отчислениям Кроме составления «Бюджета движения денежных средств», относящегося к категории основных, могут быть подготовлены вспомогательные планы «График поступления денежных средств от реализации» и «График налоговых выплат» (таблица 3.14). Таблица 3.14 - График поступления денежных средств ООО «Строительно-монтажная компания» от основной деятельности (тыс. руб.)

Внедрение в ООО «Строительно-монтажная компания» системы планирования позволит решить следующие задачи: интересов отдельных подразделений и предприятия в целом; Понимание того, как распределяются расходы во времени, помогает выявить наиболее рисковые с точки зрения возникновения кассовых разрывов моменты и заблаговременно провести мероприятия по перераспределению бремени платежей (например, разнести на разные недели выплату заработной платы и перечисление в бюджет налогов, вовремя воспользоваться кредитными ресурсами). Текущее состояние предприятия отчасти характеризуется наличием дебиторской задолженности и оказывает существенное влияние на устойчивость предприятия. Несоблюдение договорной и расчетной дисциплины, несвоевременное предъявление претензий по возникающим долгам привело к значительному росту дебиторской задолженности, а следовательно, к нестабильности финансового состояния предприятия. Мероприятия по оптимизации состава и движения дебиторской задолженности представляются в следующем виде: проведение прочих мероприятий по стимулированию продаж с немедленной оплатой или оплатой по факту; Как показал анализ исследуемое предприятие, имеет большой объем дебиторской задолженности, имеющей тенденцию увеличения к концу исследуемого периода. В связи с этим, предприятию требуется система управления дебиторской и кредиторской задолженностью, являющейся неотъемлемым элементом сбытовой деятельности любой компании. Слишком высокая доля дебиторской задолженности в общей структуре активов снижает ликвидность и финансовую устойчивость предприятия и повышает риск финансовых потерь компании. Основным инструментом контроля дебиторской задолженности может служить так называемый реестр старения. Он представляет собой таблицу, содержащую неоплаченные суммы счетов, которые группируются по периодам просрочки платежа. Реестр составляется исходя из политики предприятия в области кредитования контрагентов. К примеру, менеджмент ООО «Строительно-монтажная компания» может считать, что просрочка платежа в течение семи дней допустима, при превышении этого срока следует активно работать с контрагентом по возврату дебиторской задолженности, а в случае просрочки более 30 дней - обращаться в суд. Исходя из этого, будет осуществляться группировка в реестре старения дебиторской задолженности: 0 - 7 дней, 8 - 15, 16 - 30, свыше 30. Одним из наиболее действенных инструментов, позволяющих максимизировать поток денежных средств и снизить риск возникновения просроченной дебиторской задолженности, является система пеней и штрафов. Она применяется в случае нарушения сроков оплаты, установленных графиком погашения задолженности, и должна быть предусмотрена в договоре. Плановый бюджет расчетов ООО «Строительно-монтажная компания» с дебиторами и кредиторами поквартально представлен в таблице 3.15. Таблица 3.15 - Бюджет расчетов ООО «Строительно-монтажная компания» с дебиторами и кредиторами на плановый период

В бюджете расчетов с дебиторами и кредиторами должны отразиться суммы, планируемые на уплату поставщикам товаров с поквартальной разбивкой; задолженность покупателей и заказчиков за оказанные услуги. Расчеты с прочими дебиторами и кредиторами должны включать задолженность различным организациям по организационно-техническим расходам предприятия. Анализ движения дебиторской задолженности по составу позволил установить, что ее увеличение в основном произошло из-за расчетов с покупателями и заказчиками за оказанные услуги. Управление кредиторской задолженностью должно сводиться к тому, чтобы последняя, снижая дефицит оборотных средств, не ослабляла финансовую устойчивость предприятия. Управление кредиторской задолженностью предполагает избирательный подход к контрагентам предприятия. Соответствующим образом следует построить и расчеты с ними. Для того чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовой устойчивости ООО «Строительно-монтажная компания» и увеличению ее прибыльности и конкурентоспособности, менеджменту компании необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитала и следовать направлениям деятельности согласно типу кредитной политики (умеренный тип), что поможет предприятию достичь стабильности финансового состояния и сохранить его в течение длительного времени. Заключение Теоретическое исследование порядка учета и анализа денежных средств позволило заключить следующее: по каждому виду деятельности в отчетности отражаются суммы поступивших доходов, расходы за текущий год, а также чистые денежные средства. По текущей деятельности, которая осуществляется в соответствии с уставом организации, доходом являются средства, полученные от покупателей и заказчиков в виде авансовых платежей или поступившие в погашение задолженности за отгруженную продукцию (оказанные услуги, выполненные работы). Отчет о движении денежных средств вместе с остальными, входящими в состав финансовой отчетности, обеспечивает представление информации, позволяющей оценить показатели денежного оборота, а также понять произошедшие изменения в чистых активах компании, ее финансовую структуру (в том числе ликвидность и платежеспособность), способность регулировать время и плотность денежных потоков в условиях постоянно изменяющихся внешних и внутренних факторов. Как показало исследование учета и движения денежных средств ООО ООО «Строительно-монтажная компания» за 2019 – 2021 гг., основной приток денежных средств осуществляется по текущей деятельности и поступает от покупателей продукции предприятия. Отток денежных средств большей частью производится на оплату приобретенных материалов и услуг. Положительное сальдо, т.е. чистый приток денежных средств в результате операционной (текущей) деятельности, способствует стабильности существования предприятия в долгосрочной перспективе. По результатам произведенного анализа денежных средств следует отметить, что исследуемому предприятию следует обратить внимание на наметившуюся тенденцию увеличения оттока денежных средств в следующем периоде (гашение возросшей задолженности по кредитам и займам и увеличение кредиторской задолженности). В ходе проведении исследования были выявлены следующие недостатки в организации учета денежных средств на предприятии: «Основания» и «Приложения», нет ссылок на первичные документы (заявления, накладные, платежные ведомости); В качестве рекомендаций ООО «Строительно-монтажная компания» предложено применение методов бюджетирования и планирования в целях совершенствования управления денежными потоками. Кроме того, оптимизации учета и эффективности использования денежных средств будет способствовать устранение ошибок и недочетов, обнаруженных при анализе учета денежных средств предприятия, т.е.: Все эти меры позволят предприятию более полно осуществлять контроль за сохранностью и наличием денежных средств, эффективно использовать свои денежные средства и планировать потоки денежных средств. Список использованных источников Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» (ред. от 23.05.2016) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Приказ Минфина РФ от 6 мая 1999 г. N 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (ред. от 27.04 2018г.) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Приказ Минфина РФ от 6 мая 1999 г. № 32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (ред. от 27.04 2018г.) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Постановление Правительства РФ от 6 марта 1998 г. № 283 «Об утверждении Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности» [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Приказ Минфина России от 02.07.2010 № 66н. «О формах бухгалтерской отчетности организаций» (ред. от 04.12.2018) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Приказ Минфина РФ от 06.07.1999 № 43н Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (ред. от 26.03.2011) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. 7. Приказ Минфина РФ от 06.10.2008 № 106н (ред. от 08.11.2010) Об утверждении положений по бухгалтерскому учету (вместе с Положением по бухгалтерскому учету Учетная политика организации (ПБУ 1/2008)», Положением по бухгалтерскому учету Изменения оценочных значений (ПБУ 21/2008)) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Приказ Минфина России от 28.06.2010 N 63н Об утверждении Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Положение о платежной системе Банка России, утв. Банком России 29.06.2018 № 384-П (ред. от 05.11.2021) [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. 10. Указания Банка России от 11.03.2020 № 3210-У(ред. от 03.02.2021)«О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» [Электронный ресурс]/ Режим доступа :http://base/consultant.ru. Анализ финансовой отчетности: Учеб. пособие / О.В. Ефимова [и др.]. – М.: Омега-Л, 2019. – 388 с. Анализ финансовой отчетности : Учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2018. – 367 с. Иванов, И.Н. Экономический анализ деятельности предприятия : Учебник/ И.Н. Иванов. - М.: НИЦ ИНФРА-М, 2019. - 348 c. Кандалинцев, В.Г. Сбалансированное управление предприятием: учеб. пособие для вузов / В.Г. Кандалинцев. – М.: КНОРУС, 2020. – 224 с. Когденко, В.Г. Экономический анализ: учеб. пособие для студентов вузов[/ В.Г. Когденко.- М.: ЮНИТИ-ДАНА, 2020.- 390 с. Ковалев, В. В. Экономика организации (предприятия): учебное пособие / В. В. Ковалев. – Москва: Финансы и статистика, 2020.– 573 с. Климова, Н.В. Экономический анализ (теория, задачи, тесты, деловые игры) : Учебное пособие / Н.В. Климова. - М.: Вузовский учебник, НИЦ ИНФРА-М, 2019. - 287 c. Когденко, В.Г. Экономический анализ : Учебное пособие для студентов вузов / В.Г. Когденко. - М.: ЮНИТИ-ДАНА, 2019. - 392 c. Незамайкин В.Н., Юрзинова И.Л. Финансовый менеджмент: учебник для бакалавров / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Издательство Юрайт, 2020. 467 с. Самылин А.И. Корпоративные финансы: учебник . – М.: ИНФРА-М, 2020.- 325с. Сергеев, И. В. Экономика организации (предприятия): учебное пособие. / И. В. Сергеев. – Москва: Финансы и статистика, 2020. – 573 с. Селезнева, Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами.: Учеб. пособие для вузов.- 2-е изд., перераб и доп.- М.: ЮНИТИ - ДАНА, 2019.- 639 с. Скамай, Л.Г. Экономический анализ деятельности предприятия :Учебник / Л.Г.Скамай, М.И. Трубочкина. - М.:ИНФРА-М, 2019.- 378 c. Толпегина, О.А. Комплексный экономический анализ хозяйственной деятельности: Учебник для бакалавров / О.А. Толпегина, Н.А. Толпегина. - М.: Юрайт, 2019. - 672 c. Титов, В. И. Анализ и диагностика финансово - хозяйственной деятельности предприятия. – М.:Издательский дом Дашков и К,– 349 с. Шохин, Е. И. Финансовый менеджмент: учебник для вузов. / под ред. Е.И. Шохина, Е.В.Серегина, КноРус, - 2020. - 480 с. Экономический анализ. Основы теории. Комплексный анализ хозяйственной деятельности организации: учебник/ ред.: Н. В. Войтоловский, А. П. Калинина, И. И. Мазурова. – М.: Юрайт, 2019. -548 с. Аббасов, С. А. Эффективное управление денежными потоками как важный рычаг финансового менеджмента: / Аббасов С.А. // Российское предпринимательство. – 2019. – № 14 (236). – С. 84-90. Власов, А.В. Концепция управления денежными потоками в системе финансового менеджмента организации // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. – 2021. – № 4. – С. 32-37. Зайцев Н. Л. Экономика, организация и управление предприятием: учебное пособие / Н. Л. Зайцев. – Москва: Инфра–М, 2019. – 453 с. Кондратьева, Е.А., Шальнева М.С. Анализ финансового состояния компании как основа управления бизнесом //Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет.- 2019.- № 8. – С. 16-26. Мудунов, А.С. Показатели прибыли и рентабельности предприятия и их анализ // Вопросы реструктуризации экономики. – 2019. - № 2. – С. 31 – 34. Наумов, А.В. Ключевые вопросы управления финансами предприятия в режиме самофинансирования // Управленческий учет и финансы. – 2018. - № 2. – С. 84 – 98. Сулейманова, Д.А., Ахмедов Л. А. Комплексная оценка и анализ финансово-хозяйственной деятельности предприятии// Проблемы современной экономики. – 2020. - № 4. – С. 127 – 130. Португалова, О. Мониторинг показателей денежных потоков как инструмент прогнозирования кризиса на предприятии / О. Португалова, И. Козлова // Риск: ресурсы, информация, снабжение, конкуренция. – 2019. – № 2. – С. 280-284. Руднев, Р.В. Направления анализа финансового состояния организации применительно к целям управления и потребностям пользователей // Аудитор. – 2018. – № 10. – С. 46-52. Савилов, С. И. Учет внутришагового распределения финансового потока при оценке эффективности инвестиционных проектов в нестационарной экономике России / С. И. Савилов // Экономический анализ: теория и практика. – 2019. – № 17. – С. 10-14. Семенов, В.И. Сравнение методов оценки денежных потоков по балансу /В.И. Семенов //Справочник экономиста.2021.– № 5.– С.36-49. Васильев, Ю.А. Рекомендации по составлению отчетов о финансовых результатах, об изменениях капитала и о движении денежных средств // Строительство: бухгалтерский учет и налогообложение. -2019.- № 1. -С. 59 - 77. Волнин, В.А. Кредитная политика предприятия: переход к системному управлению/В.А. Волнин // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. - 2010. - № 5. - С. 9 - 23. Грачева, Р.Е. Отчет о движении денежных средств: косвенный метод // Актуальные вопросы бухгалтерского учета и налогообложения. 2019. N 8. С. 84 - 98. Данилова, Т.А. Определение сроков признания доходов и расходов от выполненных работ или оказанных услуг/Т.А.Данилова // Налогообложение, учет и отчетность в коммерческом банке. - 2019. - № 2.- С. 18-23. Журавлева, Т.А. Отчет о движении денежных средств и его анализ // Международный бухгалтерский учет. - 2018. - № 9. - С. 34 - 38. Зуев, Д. Оценка бизнеса доходным подходом: ожидания инвестора оправдаются // Консультант. 2019. - № 13. - С. 18 - 22. Илларионова, Н.Ю. Внутренний контроль: пробелы и параллели // Законы России: опыт, анализ, практика. -2019. -№ 9. -С. 34 - 43. Когденко, В.Г. Методика анализа консолидированного отчета о движении денежных средств // Международный бухгалтерский учет. 2019. № 37. С. 44 - 60. Родичева, В.П. Увеличение оборота розничной торговли как фактор улучшения результатов деятельности организации /В.П.Родичева// Экономический анализ: теория и практика. -2018.- № 17. – с. 22-26. Третьякова, Е.Ю. Финансовый учет и налогообложение // Право и экономика. 2019. -№1. – С. 25-28. Черненко, А.Ф., Онокой Т.Ю. Современные бюджеты денежных средств и их совершенствование // Международный бухгалтерский учет. -2019. -№ 41. С. 30 - 45. Черемушкин, С. Оценка финансового состояния компании на основе денежных коэффициентов // Финансовый менеджмент. -2011. -№ 5. – С. 19-22. ПРИЛОЖЕНИЯ     Приложение Б | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||