Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

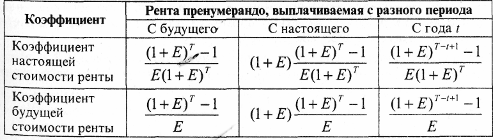

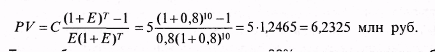

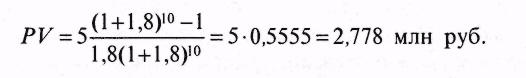

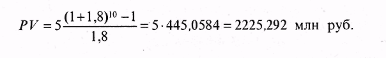

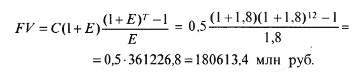

19.2. Оценка рентыОдним из важнейших показателей, используемых при оценке и анализе инвестиционных проектов, ценных бумаг и характеризующих потоки денежных средств, являются потоки денежных средств или рента (аннуитет). Первоначально рассматривались лишь ежегодные (anno — год на латинском языке) потоки, откуда и произошло их название «аннуитент». Позднее оно стало включать и все последовательности потоков одного знака через любые одинаковые интервалы времени. К числу таких потоков относя вложения в банк на срочный депозит с целью получения ежегодного дохода, предоставление кредита под банковский процент и др. Под, рентой инвестиционного проекта понимают такой поток постоянных годовых доходов, настоящая стоимость которого в течение всего периода использования объекта совпадает с его чистой настоящей стоимостью. В практике под аннуитетом инвестиционного проекта чаще всего понимают поток постоянного годового дохода, который может извлечь инвестор при реализации проекта. Используя формулу 19.17, можно получить настоящую стоимость ренты пренумерандо, подлежащей к выплате с будущего периода:  Настоящая стоимость ренты пренумерандо представляет собой произведение рентного платежа на специальный коэффициент, называемый коэффициентом настоящей стоимости ренты пренумерандо, или коэффициентом наращения ренты (аннуитета), выплачиваемой с будущего периода. Наращенная или будущая стоимость денежной суммы означает проекцию заданной в настоящий момент суммы вперед, в будущее. Приведение суммы к определенному моменту времени состоит в ее умножении на множитель приведения, который равен множителю наращивания. С помощью коэффициента наращивания можно привести будущие постоянные ежегодные платежи в течение Т лет в эквивалентный платеж настоящего периода. Если С — сумма, которую инвестор собирается получать в течение Т лет, Е — ставка процента или доходности, то PV1 представляет собой денежный эквивалент этого потока доходов при данной ставке процента. Помещая эту сумму в банк под указанный процент, инвестор обеспечивает тем самым желаемый поток постоянных доходов в течение периода Т. Аналогично можно получить коэффициент будущей стоимости финансовой ренты (табл. 19.2). Таблица 19.2Коэффициенты настоящей и будущей стоимости рент пренумерандо Необходимо заметить, что при одинаковых периодах потоков денег коэффициенты настоящей и будущей стоимости ренты постнумерандо, выплачиваемой с настоящего периода, совпадает с соответствующими коэффициентами ренты пренумерандо, выплачиваемой с будущего периода. Пример. Инвестор в начале года кладет определенную сумму денег на банковский счет, по которому банк обещает выплачивать из расчета 80% годовых. Он рассчитывает ежегодно в течение 10 лет, начиная со следующего года получать 5 млн руб. Надо определить необходимую сумму вклада. Поскольку инвестор собирается ежегодно снимать со счета деньги равными суммами в начале года, то речь идет о ренте пренумерандо, выплачиваемой с будущего года. Для определения суммы вклада необходимо найти настоящую стоимость данного вклада с ежегодным платежом С = 5 млн руб., периодом Т = 10 лет и ставкой доходности Е = 80%. Тогда в соответствии с формулой, представленной в таблице 19.2, получим  Таким образом, при ставке доходности 80% годовых и вкладе в банк 6,2325 млн руб. можно снимать в течение 10 лет ежегодно 5 млн руб. Если ставка доходности повышается, к примеру до 180%, то сумма вклада составит  Расчеты также показывают, что если ставка банковского процента меньше 100%, то настоящая стоимость ренты (сумма вклада), выплачиваемой с будущего периода банком, больше рентного платежа. Если же она больше 100%, то, наоборот, настоящая сумма вклада меньше рентного платежа. Определим будущую стоимость той же ренты с ежегодным платежом 5 млн руб. при тех же условиях банка. Такая задача каждый раз возникает в тех случаях, когда надо определить будущую стоимость ренты пренумерандо. Используя формулы, приведенные в таблице 19.2, получим  Из приведенного расчета видно, что если в начале каждого года вносить в банк 5 млн руб., то за период времени Т = 10 лет при Е = 80% на счете инвестора окажется 2225,292 млн руб. Если же ставку банковского процента увеличить, к примеру в 2,25 раза, т.е. до Е = 180%, то будущая стоимость ренты увеличится в 37 раз и составит Рассмотрим пример расчета ренты пренумерандо, выплачиваемой с настоящего периода. Пример. Инвестор вносит в банк в начале каждого года в течение 12 лет 0,5 млн руб. Надо определить, какая сумма средств окажется на его счете, если ставка банковского процента составляет 180% годовых. Для расчета используем формулу, приведенную в табл. 19.2.  Существуют и другие возможности оценки инвестиций эффективности на основе ренты пренумерандо. В зависимости от срока, объема денежных поступлений и начисляемых при этом процентов аннуитеты могут быть:

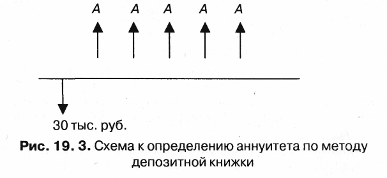

Если число равных временных интервалов ограничено, аннуитет (А) называется срочным. В этом случае: Примером срочного аннуитета могут служить регулярно поступающие рентные платежи за пользование сданным в аренду земельным участком в случае, если договором предусматривается регулярная оплата аренды по истечении очередного периода. В качестве срочного пренумерандо может выступать, к примеру, схема периодических денежных вкладов на банковский счет в начале каждого месяца с целью накопления достаточной суммы для крупной покупки. Наращенный денежный поток для исходного положения потока постнумерандо имеет вид: Прямая задача оценки срочного аннуитета при заданных величинах регулярного поступления (А) и процентной ставки (Е) предполагает оценку будущей стоимости аннуитета. При этом наращенный денежный поток имеет вид:  Входящий в формулу множитель [(1 + Е)Т - 1]/Е называется коэффициентом наращения ренты для аннуитета, или коэффициентом наращения аннуитета. Он представляет собой сумму п первых членов геометрической прогрессии, начинающейся с 1 и знаменателем (1 + Е). Из формулы (19.24) следует, что [(1 + Е)Т - 1]/Е показывает, во сколько раз наращенная сумма аннуитета больше величины денежного поступления А. В связи с этим множитель называют коэффициентом аккумуляции вкладов. Отметим, что формула (19.24) охватывает также и граничные случаи. Например, при одном денежном поступлении (Т = 1): а при Е = 0 не происходит никаких начислений, т.е. денежные поступления просто суммируются. Экономический смысл коэффициента наращения ренты состоит в том, что он показывает: чему будет равна суммарная величина срочного аннуитета в одну денежную величину (например, один рубль) к концу срока его действия. При этом предполагается, что производится только начисление денежных сумм, а их изъятие может быть сделано по окончании срока действия аннуитета. Коэффициент наращения ренты весьма часто используется в финансовых расчетах. Его значение зависит от процентной ставки (Е) и срока (п) действия аннуитета. Причем при увеличении каждого из этих параметров величина множителя также прирастает. Пример. Вам предлагают сдать в аренду здание на три года, выбрав один из двух вариантов оплаты аренды: а) 100 тыс. руб. в конце каждого года; б) 350 тыс. в конце трехлетнего периода. Какой вариант будет более предпочтителен, если банк предлагает 20% годовых по вкладам? Первый как раз и представляет собой аннуитет постнумерандо при Т = 3 и А = 100 тыс. руб. В этом случае имеется возможность ежегодного получения арендного платежа и инвестирования полученных сумм как минимум на условиях 20% годовых (например, вложение в банк). К концу трехлетнего периода по расчетам по формуле 19.24 накопленная сумма составит: Таким образом, расчет показывает, что первый вариант более предпочтителен, чем второй, поскольку 364 тыс. руб. > 350 тыс. руб. Обратная задача оценки срочного аннуитета постнумерандо сводится к определению будущих поступлений с позиций текущего момента, под которым в данном случае понимается момент времени, начиная с которого определяются равные временные интервалы, входящие в аннуитет. Схема дисконтирования денежных потоков приведена ранее (см. рис. 19.1). Используя данные указанного примера, получим сумму денежного потока постнумерандо в начальном периоде (текущую стоимость): Коэффициент дисконтирования ренты (аннуитета) или коэффициент наращения ренты  показывает, чему равна с позиции текущего момента величина аннуитета с регулярными денежными поступлениями в размере одной денежной единицы (например, один рубль), продолжающегося п равных периодов с заданной процентной ставкой Е. Так, для указанного примера при Е = 20% PV = 211,11 тыс. руб. При одном денежном поступлении и Е = 0, PV = FV. Дисконтирующий множитель представляет определенный практический интерес при помещении капитала под сложный процентную ставку Е в банк. Тем самым можно обеспечить регулярные выплаты в размере одной денежной единицы в течение п периодов. При этом выплаты производятся в конце каждого периода. Тогда будущая стоимость аннуитета пренумерандо может быть найдена по формуле: Аналогично полученному значению может быть найдена приведенная стоимость аннуитета пренумерандо: Рассмотрим следующий пример. Пример. Предположим, что Вам предложено инвестировать 100 тыс. руб. на срок 5 лет при условии возврата ежегодно этой суммы частями по 20 тыс. руб. По истечении пяти лет выплачивается ежегодное вознаграждение в размере 30 тыс. руб. Надо ли принимать это предложение, если можно положить их в банк под 12% годовых? Для принятия решения необходимо сравнить поступления денег между собой от этих вариантов. От альтернативного варианта помещения денег на срочный депозит в конце пятилетнего периода получим FV = 100 (1 + 0,12)5 = 176,23 тыс. руб. Денежный поток при этом можно представить двояко: а) как срочный аннуитет постнумерандо с А = 20, п = 5, Е = 20% и единовременное получение суммы в размере 30 тыс. руб.; б) срочный аннуитет пренумерандо с А = 20, п = 4, Е = 20% и единовременное получение сумм в размере 20 и 30 тыс. руб. Тогда по формуле (19.25) в первом случае получим 157,06 тыс. руб. Во втором случае по формуле (19.26) получим 157,06 тыс. руб. Оба эти варианта привели к одинаковому результату. Следовательно, предложение экономически невыгодно. В ряде случаев при формировании денежных средств для реализации инвестиционного проекта определенный интерес представляет метод депозитной книжки. Суть ее заключается в том, что сумма, положенная на депозит, приносит доход в виде банковских процентов. При снятии с депозита некоторой суммы базовая величина, с которой начисляются проценты, уменьшается. Чаще всего такая ситуация и имеет место в случае с аннуитетом. Следовательно, под текущей стоимостью аннуитета можно понимать величину депозита с общей суммой причитающихся начисляемых процентов, которая ежегодно уменьшается па равные суммы. При этом сумма годового платежа включает в себя начисленные за очередной период проценты, а также некоторую часть основной суммы долга. В результате погашение исходного долга осуществляется в течение всего срока аннуитета. Соответственно структура годового платежа постоянно меняется по мере сокращения долга и суммы от начисленных процентов. Рассмотрим следующий пример. Пример. Инвестор для расчетов с исполнителями инвестиционного проекта положил на депозитный счет 30 тыс. руб. на пять лет под 13%, начисляемых по схеме сложных процентов на непогашенный остаток. Рассчитываться с исполнителями проекта надо равными суммами в конце каждого года. Если обозначить за А величину искомого платежа, то данные соглашение с банком можно представить в виде следующей схемы (рис. 19.3)  С позиций инвестора указанная схема на рис. 19.3 представляет собой последовательность расчета с исполнителями проекта. Для этого инвестор открывает депозитный счет в банке, который выступает заемщиком, берущим под 13% годовых заем. Таким образом инвестор предполагает осуществлять равные по годам выплаты. Поскольку в течение первого года банк пользуется полной суммой вклада инвестора, то, соответственно, сумма платежа (оттока денежных средств) исполнителям будет состоять из начисленных процентов, равных 3,9 [30 (1 + 1,13)], и оставшейся части, составляющей: А - 3,9. В последующих периодах времени аналогичный расчет будет повторяется при условии, что сумма первоначального вклада инвестора будет сокращаться, а доля платежа возрастать. Например, после окончания второго года банк также перечислит исполнителям определенную инвестором сумму. При этом размер денег от начисляемых банком процентов будет сокращаться по мере его расчетов с исполнителями. Для определения годового платежа А используем формулу 19.26. Тогда где А = 30 /3,517 = 8,53 тыс. руб. На практике возможны ситуации, когда денежные поступления продолжаются достаточно длительное время. В этих случаях аннуитет называется бессрочным, или вечной рентой, т.е. п → ∞. К бессрочным аннуитетам в зарубежной практике относят аннуитеты, рассчитанные на 50 и более лет. Поскольку определение будущей стоимости поступлений не имеет смысла, нахождение приведенной стоимости представляет определенный практический интерес. Для бессрочного аннуитета постнумерандо используется следующая формула Формула (19.27) показывает, что поток даже с неограниченным числом платежей имеет все же конечную приведенную к начальному моменту времени стоимость. Таким образом, рассмотренные денежные потоки в виде рент и аннуитетов с финансовой точки зрения представляют практический интерес при выборе рациональной схемы финансирования. |