Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

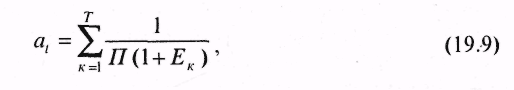

Глава 19. Динамические методы оценки экономической эффективности проектов19.1. ДисконтированиеПри оценке экономической эффективности проектов или при любых инвестициях в какие-либо мероприятия постоянно возникает проблема соизмерения денежных средств, выплачиваемых или получаемых в различные моменты времени. Проблема состоит не только в том, что инвесторы, располагая свободными денежными средствами, имеют альтернативные возможности их использования и получения прибыли, но и в неодинаковой ценности денежных средств во времени. Так, сто рублей, к примеру, использованных сегодня для производства продукции, не тождественны ста рублям через год-два, три и т.д. Разное отношение к одной и той же денежной сумме вызвано не только инфляцией или риском вложения, но и временем, в течение которого эти деньги могут принести их владельцу наибольший доход. Чтобы оценить выгодность вложений во времени, используют дисконтирование — процесс приведения разновременных денежных потоков (поступлений и выплат) к единому моменту времени. Название термина происходит от слова «дисконт» — скидка с цены долгового обязательства при авансированной выплате процентов за пользование кредитом. Если в течение некоторого промежутка времени доходы превышают затраты, обычно говорят о чистых доходах (англ. net benefits), или положительных денежных потоках (англ. positive cash flows); если же затраты превышают доходы, то их принято называть чистыми затратами (англ. net expenditure), или оттоками денежных средств (англ. cash outlay). Пример. Предположим, у нас имеется 100 тыс. рублей, которые нам рекомендуют положить в коммерческий банк на 1 год. За те неудобства, которые могут возникнуть из-за их отсутствия в нужный для нас момент, нам предлагают отдать точно в срок не 100 тыс. руб., а 125 тыс. рублей. Иначе говоря, 125 тыс. руб. через год и 100 тыс. руб. сейчас для нас эквивалентны. Тогда можно записать следующее выражение: 100 тыс. руб. сейчас = «DF» 125 тыс. руб. через год. В данной ситуации текущая стоимость денежной суммы является проекцией ее заданного будущего значения. Таково проецирование суммы из настоящего в будущее или наоборот. Коэффициент «DF» (англ. discountfactor) - это пропорция между отчуждаемой (инвестируемой) сейчас суммой и той суммой, которая будет нами получена через год. В нашем примере: DF= 100 тыс. руб. сейчас/ 125тыс. руб. через год = 0,8. Как видно из приведенного примера, коэффициент дисконтирования меньше единицы. В общем виде это можно представить в виде: где Сt— денежный поток в конце периода t или FV; PV — текущая стоимость денежных потоков (англ. present value), или «стоимость» будущих поступлений: или Графически процедура дисконтирования проиллюстрирована на рис. 19.1 в виде временной шкалы денежных потоков.  Для выяснения сущности дисконтирования необходимо сделать ряд предположений о свойствах функции. Стоимость определенной суммы денег — это функция от времени возникновения денежных доходов или расходов. Сто рублей, полученных сегодня, стоят больше ста рублей, которые будут получены завтра, через месяц и т. д. Этот важный факт в англоязычной экономической литературе называется «timevalueofmoney», т. е. временная стоимость денег. Инфляция и связанная с ней неопределенность делают ее смысл понятным всем. Единственное условие такого утверждения — это положительное значение процента, под который предоставляются кредиты в банке. В соответствии с этим утверждением будущие доходы от инвестиционной деятельности пересчитываются к текущему моменту умножением на коэффициент дисконтирования DF, меньший единицы. Дисконтирование отвечает на вопрос: «Какое количество денег следует инвестировать в настоящий момент, чтобы при заданном коэффициенте дисконтирования получить известную сумму денег в будущем?». Разница между поступающей в будущем суммой денег и ее дисконтированной к настоящему времени стоимостью составляет доход. Если соотнести между собой объем дохода, получаемого, к примеру, через год, с суммой денег, которую надо инвестировать в настоящее время ради его получения, то доходность такой операции (процентную ставку доходности Е, или темп прироста) можно определить по формуле: Если в знаменатель формулы 19.4 подставить сумму будущих поступлений, то можно получить показатель, характеризующий темп снижения Ec (учетная ставка, дисконт):  Обе ставки взаимосвязаны, т.е. зная одну из них, можно рассчитать другую. С помощью некоторых математических преобразований формулы (19.5) можно получить: Тогда:  Значение дисконта или нормы дисконта (прибыли, доходности) может быть неодинаковым для разных шагов. С одной стороны это обстоятельство связано с переменной стоимостью капитала, а с другой — с переменным во времени риском. Приведение затрат и результатов к базисному моменту времени производится путем их умножения на коэффициент дисконтирования at, определяемый для постоянной нормы дисконта Е по формуле: где t - порядковый номер временного интервала получения дохода. Если же норма дисконта меняется во времени, то  где Ек - норма доходности (дисконта) в к-ом году; П — произведение; Т — горизонт планирования осуществления проекта (месяц, квартал, год). При наличии нескольких возможностей размещения капитала следует в виде дисконта брать наибольшее значение из возможных значений процентной ставки. Надо отметить, что нормы дисконта могут быть: коммерческими, устанавливаемыми участниками проекта, социальными и бюджетными. Их использование связано с целями инвесторов и альтернативными возможностями финансирования инвестиционных проектов. Коммерческая норма дисконта используется при оценке коммерческой эффективности проекта; она определяется с учетом альтернативной (т.е. связанной с другими проектами) эффективности использования капитала. Норма диконта участника проекта выбирается участником проекта (или участниками) в зависимости от эффективности использования капитала и риска. При отсутствии каких-либо предпочтений в качестве нее можно использовать коммерческую норму дисконта. Социальная (общественная) норма дисконта используется в расчетах показателей общественной эффективности и характеризует минимальные требования общества к общественной эффективности. Ее принято считать национальным параметром, устанавливаемым органами управления народным хозяйством России в увязке с прогнозами экономического и социального развития страны. Бюджетная норма дисконта используется при расчетах бюджетной эффективности и отражает альтернативную стоимость бюджетных средств. Она устанавливается федеральными или региональными органами управления народным хозяйством. Поскольку в основе дисконтирования лежат расчетные процедуры, которые связаны с оценкой норм дисконта, не только формируемых на рынке капитала, но и задаваемых участниками проекта или же устанавливаемых федеральными (региональными) органами, выбор их представляет собой весьма сложную задачу. Так, если исходить из депозитной ставки, или нормы дисконта Центрального Банка России (ЦБР), то не всегда за прошедшие годы она была «правильной» ценой денег, иногда оказываясь ниже уровня инфляции. С другой стороны — инвестиционный проект может рассчитываться не на один год. Соответственно с увеличением срока его реализации возрастают неопределенность и риск, что в свою очередь усложняет обоснование ставки доходности Е. Приведенная ставка доходности справедлива в рыночной экономике для собственного капитала. Если весь капитал является заемным, то норма дисконта представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашения по займам. При этом могут применяться две схемы дискретного начисления:

Схема начисления по простым процентам предполагает неизменность базы, с которой происходит начисление. Например, пусть инвестированный капитал равен К; требуемая доходность — Е (в долях единицы). Если инвестиция сделана на условиях простого процента, то инвестированный капитал ежегодно увеличивается на величину К ∙ Е. Тогда размер инвестированного капитала Кпчерез п лет будет равен: Если инвестиция сделана на условиях сложного процента, то очередной годовой поток денег рассчитывается не с исходной величины инвестированного капитала, а с общей суммы, включающей также и не востребованные инвестором проценты. В этом случае происходит капитализация процентов по мере их начисления. В результате база, с которой начисляются проценты, все время возрастает. Тогда размер инвестированного капитала будет равен: к концу первого года: К1 = К + К ∙ Е = К(1 + Е); к концу второго года: К2= K1 + К1 ∙ Е = К (1 + Е)2; к концу п-гoгода: Когда капитал смешанный, норму дисконта можно найти как средневзвешенную стоимость капитала — WACC (Weighted Awerage of Capital). Она рассчитывается с учетом структуры капитала, налоговой системы и др. Этот показатель отражает сложившийся на предприятии механизм возврата на вложенный в инвестиционный проект капитал, его рентабельность, и вычисляется по формуле:  где К — ценаj-гоисточника средств; dj — удельный вес j-го источника средств в общей их стоимости. Надо отметить, что этот показатель применим лишь в случае, если анализируемые проекты имеют одинаковые степень риска и условия финансирования. Более того, конъюнктура финансового рынка влияет на изменение процентных ставок и, следовательно, на значение EWACC. Во всяком случае предложение капитала со стороны потенциальных инвесторов возрастает с ростом процентных ставок. Отсюда напрашивается вывод о том, что ставку процента за кредит, которая устанавливается ЦБ России, можно рассматривать лишь в качестве ориентира для выбора ставки дисконтирования Е, откорректированной с учетом целей инвестирования, возможного риска, темпов инфляции, альтернативных вариантов вложения капитала. Таким образом, норма дисконта в расчетных ценах: где E0 — ставка процента по безрисковым вложениям, учитывающая уровень инфляции и ставку ссудного процента; Ер.н — «рисковая премия» (англ. riskpremium) в форме поправочного коэффициента, учитывающая как рыночный риск, определяемый общим состоянием рыночной конъюнктуры, так и специфический риск, определяемый спецификой конкретного инвестиционного проекта. Вообще следует различать риски собственного и заемного капитала. Чтобы выбрать размер «рисковой премии», целесообразно предварительно классифицировать различные альтернативы, типа подготовленных американскими специалистами и приведенных в основном для иллюстративных целей в табл. 19.1. Таблица 19.1Эффективность некоторых видов инвестиций

Как уже указывалось, известны два основных способа начисления процентов: простой и сложный. Простой способ начисления первоначальной суммы денег состоит в неизменности исходной базы для начисления (PV). В этом случае начальная сумма денежных средств PVпри всей ее неизменности за определенный период времени, в течение которого п раз начисляются проценты, возрастает до величины Сt : При сложном способе исходная база для начисления процента увеличивается с каждым периодом начисления, поэтому наращение по сложным процентам ускоряется. Тогда:  или  В случае ежегодного начисления процентов для кредитора:

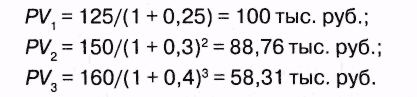

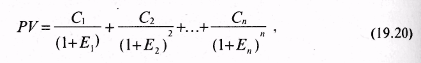

Надо отметить, что на практике большинство финансовых операций осуществляется в течение года. При этом могут использоваться различные схемы начисления процентов. В частности, большое распространение получили краткосрочные кредиты, т.е. ссуды, предоставляемые на срок до одного года с однократным начислением процентов. В этом случае используется промежуточная процентная ставка, которая равна доле годовой ставки, пропорциональной доле временного интервала в году. Тогда: где Е — годовая ставка доходности; t— продолжительность финансовой операции; Т — количество дней в году. Указанные способы могут быть распространены на любую сферу финансовых операций, а формулу сложных процентов (19.15) можно использовать для дисконтирования разновременных денежных потоков. Например, если рассматривать денежные потоки разных лет, то формулу (19.16) можно представить в виде: где п — количество периодов времени между датой инвестирования и датой выплаты причитающейся суммы; PVn— доходность инвестирования на п периодов времени; Сп — сумма, причитающаяся к выплате через п периодов времени; Еп— годовая ставка доходности в п периоде времени. Тогда:  где DFn — коэффициент дисконтирования. Пример. Сколько денег надо инвестировать сейчас, чтобы через 5 лет получить 10000 руб. при доходности 100% годовых? Ответ: 10000 [1/(1 + 1)5] = 10000 (1/32) = 10000 ∙ 0,03125 = 312,5 руб. Надо отметить, что доходность Епот инвестирования одной и той же суммы денег на разные сроки не обязательно будет одинаковой, а скорее всего — разной. Известно, что чем больше срок инвестирования, тем выше риск такой операции, а значит, и тем больше должна быть доходность, покрывающая его. Кроме того, ожидаемая доходность может меняться в соответствии с изменениями инфляции, уровней доходности альтернативных вариантов инвестирования. На практике чаще встречается более сложный случай, когда одноразовое инвестирование предполагает несколько возвратных платежей (притоков) в разные моменты времени в будущем. Пример. Существует некий инвестиционный проект, который позволит получить через один год 125 тыс. руб. при ставке доходности 25% годовых, и кроме этого — 150 тыс. руб. при ставке доходности 30% годовых и 160 тыс. руб. при ставке доходности 40% годовых. Какую сумму можно инвестировать сейчас в данный инвестиционный проект? Задача решается по частям для каждого условного проекта. Тогда:  Сложив все три величины, получим ответ: Таким образом, инвестируя в проект первую часть из 100 тыс. руб., получим 125 тыс. руб. через год; инвестируя в проект вторую часть из 88,76 тыс. руб., получим 150 тыс. руб. через два года; инвестируя в проект третью часть из 58,31 тыс. руб., получим 160 тыс. руб. через три года. В результате, чтобы осуществить проект, необходимо в настоящий момент инвестировать 247 тыс. руб. Формулу дисконтирования денежных поступлений можно записать в виде:  где С1, С2, Сп — поступления соответствующего периода времени от 1 до и; Е, Е2, Еп — доходность соответствующего периода времени от 1 до п. Надо отметить, что формула (19.20) является базовой, используемой для определения текущей стоимости денежных поступлений от осуществления любых инвестиционных проектов. Возвращаясь к примеру решения последней задачи, необходимо сделать одно замечание. Реализация инвестиционного проекта связана с потоками денежных средств, которые могут быть либо независимыми, т. е. не связанными с определенными финансовыми результатами, либо зависимыми от полученных финансовых результатов. Денежные потоки — зависимые от времени денежные поступления или платежи. В свою очередь денежный поток как правило состоит из (частичных) потоков отдельных видов деятельности (см. приложение табл.П.6.11):

В ряде проектов из-за их небольшой величины указанное разбиение на виды деятельности сложно выполнить. Поэтому допускается объединение потоков проекта, а также поступления за счет уменьшения оборотного капитала. К оттокам от операционной деятельности относятся производственные издержки, налоги, а к притокам — выручка от реализации, а также внереализационные доходы и др. Для денежного потока от финансовой деятельности к притокам относятся вложения собственного (акционерного) капитала и привлеченные средства, включая выпуск предприятием собственных долговых ценных бумаг. К оттокам - затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг. Надо отметить, что денежные потоки от финансовой деятельности определяются только на этапе оценки эффективности участия в проекте. При этом вся необходимая информация приводится в проектной документации в увязке с разработкой схемы финансирования проекта. Все денежные потоки могут выражаться в текущих, прогнозных или дефлированныхценах (см.п.18.2). Временные периоды, в течение которых происходят оттоки и притоки денежных средств, как правило, не являются одномоментными, т. е. всегда существует временной лаг между оттоком и притоком денежных средств. При этом, во-первых, оттоки и притоки денежных средств происходят в соответствии с выбранной технологией и организацией осуществления проекта и заключенными на их основе контрактами; во-вторых, временные периоды между отдельными событиями выполнения определенных этапов проекта не одинаковы. Рассматриваемые же в отечественной и зарубежной специальной литературе методы дисконтирования ориентируют читателей на упрощенные подходы к оценке денежных потоков без чередования оттоков и притоков в течение одинаковых временных периодов. Некоторые объяснения этому можно дать, исходя из общих принципов учета, базирующихся на бухгалтерском подходе, а также созданных за последние годы программных продуктах, в основе которых лежит упрощенный моделирующий алгоритм оценки эффективности проектов. Считается, что поступления, генерируемые в рамках одного временного периода, могут быть либо в его начале, либо в конце, т. е. они не распределены внутри периода, в течение которого происходят поступления, а расположены на одной из его границ. Подобные денежные потоки называют финансовой рентой (или аннуитетом). В первом случае поток называют потоком (рентой) пренумерандо, или авансовым, во втором — потоком (рентой) постнумерандо (рис. 19.2).  Как и в общем случае, выделяют два типа аннуитетов: постнумерандов и пренумерандо. Большее распространение получил поток постнумерандо, поскольку лучшим образом подлежит учету и анализу в инвестиционных проектах. Ситуация, когда денежные поступления по годам варьируют, является наиболее распространенной. Общая постановка задачи в этом случае такова. Пусть С1, С2, ..., Сп — денежный поток; Е —ставка доходности. Поток, все элементы которого с помощью дисконтирующих множителей приведены к одному моменту времени, аименно к настоящему моменту, называется приведенным. Требуется найти стоимость данного денежного потока с позиции будущего или с позиции настоящего. Таким образом, денежный поток можно оценивать как с позиций его наращивания, так и с позиций определения текущей стоимости. В основе наращенного денежного потока лежит будущая стоимость, определенная по формуле (19.15) с помощью начисления сложных процентов. Аналогично оценивают приведенную (дисконтированную) текущую стоимость денежного потока (формула 19.16). Таким образом, приведенные выше способы дисконтирования позволяют оценить текущую и будущую стоимость денежных потоков под углом финансовой рентабельности и потому находят применение при экономическом выборе эффективных инвестиций. Поскольку всегда существуют альтернативы инвестирования, с помощью дисконтирования можно выполнить сравнительный анализ доходности определенного вложения по сравнению со средним ее значением, сложившимся на рынке капиталов. |