Финансовый менеджмент ответы. Управление финансами предприятия в рыночной экономике. Фин. Мен

Скачать 0.54 Mb. Скачать 0.54 Mb.

|

|

Управление дебиторской задолженностью. Управление дебиторской задолженностью (ДЗ) сводится к выработке и реализации политики цен и коммерческий (товарных) кредитов, направленной на ускорение взыскания долгов с контрагентов и снижение риска неплатежей. ДЗ - это сумма требований, предъявляемых предприятие к своим дебиторам на определенную дату. Дебиторы - юридические и физические лица, которые имеют задолженность перед данным предприятием. ДЗ - комплексная статья, включающая расчеты:

Для составления финансовой отчетности и ее анализа данную задолженность систематизируют:

В бух. учете ДЗ условно классифицируют на нормальную и ненормальную. Нормально считаю задолженность, платежи по которой ожидают в течение 12 месяце. Ненормальная - более 12 месяцев. Анализ и контроль ДЗ можно осуществлять с помощью абсолютных и относительных показателей в динамике за ряд кварталов или лет, важнейшие среди которых следующие:

Период погашения ДЗ - 365/КОдз

Общие правила управления ДЗ:

Способы рефинансирования ДЗ следующие:

при изучении состава ДЗ особое внимание уделяют анализу данных о резервах по сомнительным долгам и фактических потерях, связанных с невозвратом этой задолженности

Анализ оборачиваемости дебиторской и кредиторской задолженности. Уровень дебиторской и кредиторской задолженности определяется многими факторами в том числе:

Контроль за дебиторской и кредиторской задолженностью включает в себя ранжирование задолжености по срокам ее возникновения. Наиболее распространенным является классификация предусмотрена след-я группировка (дней): 1) 0-30 2) 31-60 3) 61-90 4) 91-120 5)121-360 6) свыше года 7) безнадежная Контроль безнадежных долгов осуществляется с целью образования необходимого резерва, а также для своевременности погашения задолженности. Контроль уровня Д и К задолженностей можно проводить с помощью абсолютных и относительных показателей рассматриваемых в динамике. Самыми распространенными являются коэфициенты погашения задолженности. К. пог. Деб. Зад. = ( Задолженность за товары и услуги по векселям полученным и авансы выданные поставщикам)/ нетто выр от реализ Критическое значение данного коэфициента 1/26, если выше то проблемы с дебиторами. Анологично кредиторская В зависимости от размеров анализ ур-ня задолженности как сплошным, так и выборочным методом. Общая схема контроля и анализа уровня Деб зад-ти включает этапы: Задается критический уровень дебиторской задолженности. Все расчетные документы относ-ся к задолженности превышают критический уровень подвергаются проверке в обязательном порядке. Из оставшихся расчетных документов делается контрольная выборка т.е. проверяются например каждый документ или по времени возникновения задолжености и по ден. измерителю. Проверяется реальность сумм дебиторской задолжености в отобранных расчетных документах Оценивается существенность выявленных ошибок, т.е. опред. Отклонения между учетной и подтвержденной в рез-те контрольной проверки суммами:

Операционный леверидж проявляется в случаях, когда у предприятия имеются постоянные издержки независимо от объема производства (продаж). В краткосрочном периоде в отличие от постоянных переменные издержки могут изменяться под влияние корректировок объема производства ( продаж). В долгосрочной перспективе все издержки имеют переменный характер. Эффект производственного рычага возникает из-за неоднородной структуры затрат предприятия. Изменение переменных затрат прямо пропорционально изменению объема производства и выручки от реализации, а постоянные затраты на протяжении довольно длительного периода времени почти не реагируют на изменение объема производства. Резкое изменение суммы постоянных затрат происходит вследствие коренной перестройки организационной структуры предприятия в периоды массовой замены основных средств и качественных "технологических скачков". Таким образом, любое изменение выручки от реализации порождает еще более сильное изменение балансовой прибыли. Сила воздействия производственного рычага зависит от удельного веса постоянных затрат в общей сумме затрат предприятия. Эффект производственного рычага является одним из важнейших показателей финансового риска, так как он показывает, на сколько процентов изменятся балансовая прибыль, а также экономическая рентабельность активов при изменении объема продаж или выручки от реализации продукции (работ, услуг) на один процент. В практических расчетах для определения силы воздействия операционного рычага на конкретное предприятие применят результат от реализации продукции после возмещения переменных издержек (VC), который часто называют маржинальным доходом: МД=ОП-VC где ОП - объем продаж, товаров; VC - переменные издержки. МД= FC+EBIT, где FC - постоянные издержки; EBIT - операционная прибыль (прибыль от продаж - до вычета процентов за кредит и налога на прибыль). Кмд=МД/ОП, где КМД - коэффициент маржинального дохода, доли единицы. Желательно, чтобы маржинальный доход не только покрывал постоянные издержки, но и служил источником формирования операционной прибыли (EBIT)/ После вычисления маржинального дохода можно определить силу воздействия производственного рычага (СВПР): СВПР=МД/EBIT Этот коэффициент выражает, во сколько раз маржинальный доход превышает операционную прибыль. Сила воздействия операционного рычага всегда рассчитывается для определенного объема продаж. С изменением выручки от продаж меняется и его сила воздействия. Операционный рычаг позволяет оценить степень влияния изменения объемов продаж на размер будущей прибыли организации. Расчеты операционного рычага показывают, на сколько процентов изменится прибыль при изменении объема продаж на 1%. Эффект операционного рычага сводится к тому, что любое изменение выручки от реализации (за счет изменения объема) приводит к еще более сильному изменению прибыли. Действие данного эффекта связано с непропорциональным влиянием постоянных и переменных затрат на результат финансово-экономической деятельности предприятия при изменении объема производства. Сила воздействия операционного рычага показывает степень предпринимательского риска, то есть риска потери прибыли, связанного с колебаниями объема реализации. Чем больше эффект операционного рычага (чем больше доля постоянных затрат), тем больше предпринимательский риск. Таким образом, современное управление затратами предполагает достаточно многообразные подходы к учету и анализу издержек, прибыли, предпринимательского риска. Приходится осваивать эти интересные инструменты, чтобы обеспечить выживание и развитие своего дела.

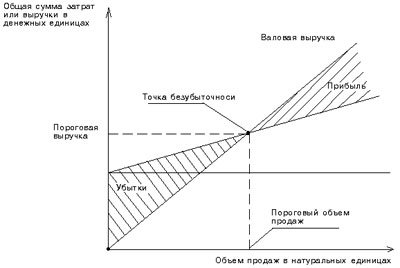

Точка безубыточности (порог рентабельности) – это такая выручка (либо количество продукции), которая обеспечивает полное покрытие всех переменных и условно-постоянных затрат при нулевой прибыли. Любое изменение выручки в этой точке приводит к возникновению прибыли или убытка. Порог рентабельности можно определить как графическим (см. рис. 1), так и аналитическим способом: Выручка = Переменные издержки + Постоянные издержки + Прибыль . При графическом методе точку безубыточности (порог рентабельности) находят следующим образом:

Точка безубыточности на графике – это точка пересечения прямых, построенных по значению совокупных затрат и валовой выручки (рис. 1). В точке безубыточности получаемая предприятием выручка равна его совокупным затратам, при этом прибыль равна нулю. Размер прибыли или убытков заштрихован. Если предприятие продает продукции меньше порогового объема продаж, то оно терпит убытки, если больше – получает прибыль. Рисунок 1. Графическое определение точки безубыточности (порога рентабельности)  Порог рентабельности = Постоянные затраты/ Коэффициент валовой маржи (Коэффициент валовой маржи. Валовая маржа (сумма для покрытия постоянных затрат и формирования прибыли) определяется как разница между выручкой и переменными затратами. Коэффициент валовой маржи = Валовая маржа / Выручка от реализации Коэффициент производственной себестоимости реализованной продукции = Себестоимость реализованной продукции / Выручка от реализации Коэффициент общих и административных издержек = Сумма общих и административных издержек / Выручка от реализации Аналогичным образом можно рассчитать Коэффициент издержек на реализацию, Коэффициент издержек на рекламу и т. п. ) Можно рассчитывать порог рентабельности как всего предприятия, так и отдельных видов продукции или услуг. Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли. Запас финансовой прочности. Превышение фактической выручки от реализации над порогом рентабельности. Запас финансовой прочности = выручка предприятия - порог рентабельности. Сила воздействия операционного рычага (показывает, во сколько раз изменится прибыль при изменении выручки от реализации на один процент и определяется как отношение валовой маржи к прибыли).

Финансовые риски - это вероятность возникновения неблагоприятных финансовых последствий в форме потери дохода или капитала в ситуации неопред-ти условий осуществления его фин. деятельности. Основные характеристики:

Виды фин риска:

Методы оценки финансовых рисков. Степень риска - это вероят-ть наступления случая потерь, а также размер возможного ущерба от него. В абсолютном выражении риск может опр-ся величиной возмож-х потерь в мат-но-вещ-ом или ст-стном выражении. В относит-ом выражении риск опр-ся как величина возмож-х потерь, отнесенная к нек-ой базе. Вероят-ть наступл-я события м/б опред объект-ым и субъект-ым ме-дом. Объективным м-дом польз-ся для опред-я вероят-ти наступл-я события на основе исчисл-я частоты, с к-ой происходит событие. Субъективный м-д базируется на использ-ии субъект-ых критериев, к-ые основыв-ся на различ предполож-ях. В основе оценки фин рисков лежит нахожд-е завис-ти м/у определ-ыми размерами потерь и вероят-ью их возник-ия. Эта завис-ть находит выраж-е в кривой вероят-тей возник-ия опред-ого уровня риска Статистического способа закл в изуч статистики потерь и прибылей, имевших место на пр-ве Чтобы колич-но опред-ть величину фин риска, необх знать все возможные последствия и вероят-ть последствий. Величина риска м/б измерена 2-мя критериями: среднее ожидаемое знач-е и колеблемость возмож-го рез-та. Анализ целесообразности з-ат ориентирован на идентификацию потенциал-х зон риска с учетом показ-лей фин устойч-ти фирмы. М-д экспертных оценок реализ-ся путем обработки мнений опытных предпринимателей и спец-ов. Аналитич-ий способ построения кривой риска наиб сложен. Чаще использ-ся - анализ чувствительности модели, к-ый состоит из: выбора ключевого показ-ля, относит-но к-го и производится оценка чувствит-ти; выбора факторов; расчета значений ключевого показ-ля на различ этапах осущ-ия проекта. Сформиров-ые таким путем последоват-ти з-т и поступл-й фин ресурсов дают возмож-ть опред-ть потоки фондов ден ср-в для каждого момента, т.е. опред-ть показ-ли эф-ти. Строятся диаграммы, отражающ завис-ть выбранных результирующих показ-лей от величины исходных параметров. Сопоставляя м/у собой получ-ые диаграммы, можно опред-ть ключевые показатели, в наиб степени влияющие на оценку доходности проекта. М-д аналогий полезен при анализе риска нового проекта, т к в данном случае исследуются неблагоприятных факторов фин риска на др аналогич проекты.

Управление оборотным капиталом предприятия оказывает большое влияние на результаты его фин-хоз. Деятельности. С одной стороны, необходимо более рационально использовать имеющиеся оборотные ресурсы, с другой стороны, в настоящее время предприятия имеют возможность выбирать разные варианты списания затрат на себестоимость, определения выручки от реализации продукции (работ, услуг) для целей налогообложения. Главной целью управления оборотным капиталом предприятия явл. в общем случае максимизация прибыли на вложенный капитал при обеспечении устойчивой и достаточной платежеспособности предприятия. Предприятие в случае эффективного управления своими и чужими оборотными средствами может добиться рационального экономического положения. Объектами управления оборотным капиталом являются основные его элементы:

Управление оборотными средствами включает решение главных задач, таких как:

Для решения данных задач на предприятии должны разрабатываться организационные и технико-экономические мероприятия по ускорению прохождения каждого этапа движения оборотных производственных фондов и фондов обращения от оплаты поставщикам до получения денежных средств от потребителей. Эффект ускорения выражается в уменьшении потребности в оборотных средствах. |