Курсовая Урегулирование налоговых споров. Урег налог споров. Урегулирование налоговых споров

Скачать 2.1 Mb. Скачать 2.1 Mb.

|

|

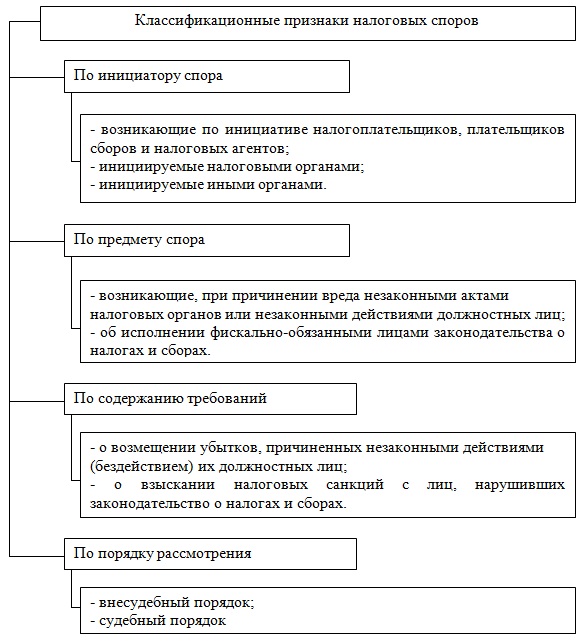

Тема: Урегулирование налоговых споров Введение 1. Теоретические понятия налоговых споров 1.1 Понятие, признаки и история развития налоговых споров 1.2 Классификация налоговых споров 2. Анализ разрешения налоговых споров 2.1 Анализ механизма разрешения налоговых споров в России и за рубежом 2.2 Обзор практики разрешения налоговых споров в России и за рубежом 3. Направления совершенствования механизма разрешения налоговых споров в России Заключение Список используемых источников СодержаниеВведение 3 1 Теоретические понятия налоговых споров 5 1.1 Понятие, признаки и история развития налоговых споров 5 1.2 Классификация налоговых споров 8 2 Анализ разрешения налоговых споров 13 2.1 Анализ механизма разрешения налоговых споров в России и за рубежом 13 2.2 Обзор практики разрешения налоговых споров в России и за рубежом 17 3 Направления совершенствования механизма разрешения налоговых споров в России 26 Заключение 29 Список используемых источников 31 Введение Данная работа посвящена изучению темы урегулирования налоговых споров. Актуальность рассматриваемой темы определяется расширением рынка, его дифференциацией, ростом конкуренции и изменениями в налоговом законодательстве. Условия деятельности на экономическом рынке меняются, но актуальность налоговых споров не угасает. Несерьезный к ним подход по-прежнему влечет очень крупные финансовые потери, при этом не только для организаций, но и для их управляющего состава. Большая часть споров с ФНС связана со сложностью участников, которая возможно фактическая, так и не очень, к примеру, навеянной докладами от соперников по понятным причинам. Таким образом, претензии могут быть обоснованными, когда существуют все доказательства того, что выполнение договорных моментов контрагентом нереально. К примеру, если у контрагента нет для выполнения условий договора ресурсов и ни одно «третье» лицо он не использовал для оказания услуг либо поставки товара. Но иногда возмущения и доводы к ним могут быть нереальными (контрагенты при этом вполне адекватные и ведут свою деятельность, имеют возможность исполнять обязательства по контрактам). Налогоплательщику в любом случае приходится отбиваться, преподнося доказательства проявлений достаточной степени бдительности при выборе рабочего партнера. Ситуация усугубляется тем, что на юридическом уровне само значение «должной бдительности при выборе партнера» не закреплено. Не существует четкого (закрытого) перечня документов/действий, которые могут подтвердить ее проявление. Необходимо проследить тенденции в налоговом учете и судебной практике, с целью избежать налоговых платежей за других. Также важно понимать востребованность в документах, доказательствах и т.д. в налоговых и судебных органах. Цель работы – определение совершенного механизма урегулирования налоговых споров. Задачи исследования: 1) рассмотреть понятие, признаки и история развития налоговых споров; 2) рассмотреть классификацию налоговых споров; 3) провести анализ механизма разрешения налоговых споров в России и за рубежом; 4) выполнить обзор практики разрешения налоговых споров в России и за рубежом; 5) обозначить направления совершенствования механизма разрешения налоговых споров в России. Объект исследования – налоговое законодательство. Предмет исследования – налоговые споры. Исследование проводилось на базе российского и мирового законодательства, а также экономического рынка. По структуре работа состоит из введения, трёх глав, заключения, списка использованной литературы и приложений. Первая глава исследования посвящена теоретическим понятиям налоговых споров. Во второй главе работы проведен анализ разрешения налоговых споров. В третьей главе приведены направления совершенствования механизма разрешения налоговых споров в России. Источниковую базу исследования составили научные исследования, посвященные налоговым спорам и их урегулированию, статьи и монографии последних лет, авторы которых рассматривают вопросы урегулирования налоговых споров в России и за рубежом.) 1 Теоретические понятия налоговых споров 1.1 Понятие, признаки и история развития налоговых споров Государство как система, существует за счет налоговых платежей субъектов в том числе. Сами налоговые платежи являются порой тяжелым финансовым бременем для налогоплательщиков, а также обладают сложностью в оформлениях и интерпретациях. Именно из-за сложности в вопросах оформления и интерпретации, а также из-за недобросовестности участников бизнес-процесса, юридических лиц, физических лиц, возникают налоговые споры. В лице налогового органа второй стороной спора служит государство. Налоговый кодекс России состоит из общей и особенной части. Действует с 1999 года. Кроме кодекса в нашей стране в рамках законодательства о налогах и сборах, действуют нормативные правовые акты, изданные и разработанные ФНС России. Законодательство о налогах и сборах Российской Федерации направление на регулирование материальных налоговых правоотношений субъектов налогового права. Несогласие налогоплательщика с точкой зрения налогового органа по вопросам налогов признается налоговым спором. Налоговые органы периодически осуществляют камеральные и выездные проверки. При этом нередко возникают налоговые споры. А.М. Шигапова определяет налоговый спор как «разногласие, возникающее на основе специфических юридических фактов между налогоплательщиком (налоговым агентом) и уполномоченным государственным органом (образованием) по поводу рассмотрения законности ненормативного правового акта, решения или действия (бездействия) последнего».1 Как отмечалось выше, основой налогового спора являются несогласия с точкой зрения касаемо уместности использования норм налогового права в той или иной ситуации между его участниками- налоговым органом, юридическими и физическими лицами. Разрешением спора занимается компетентный государственный орган. Основания для возникновения налоговых споров в налоговых правоотношениях бывают разными. А.С.Чуева при охарактеризовании налогового спора отмечает, что применение финансово-правовых норм, и, в том числе, налогово-правовых, влечёт за собой большое количество юридических разногласий, вызванных различными обстоятельствами.2 Наиболее существенными признаками налоговых споров, определяющими их правовую природу, являются следующие: объект (предмет) спора — характер спорного правоотношения; субъектный состав; юридическое неравенство субъектов налогового спора; протекание в установленной законом форме и разрешение компетентным государственным органом. Споры с фискальными органами являются одними из самых сложных видов дел, потому что в спорах с государственными органами трудно убедить суд встать на сторону частной компании.3 Рассмотрим признаки налогового спора как материального правоотношения, которое будет рассматриваться в арбитражном суде в дальнейшем. Состав субъекта налоговых споров при этом являются с одной стороны, российские и иностранные организации, индивидуальные предприниматели и налоговый орган - с другой стороны. Содержанием налогового спора является спор о выполнении требований законодательства о налогах и сборах. Налоговый спор возникает в результате конфликта между налоговым органом и налогоплательщиком относительно объема прав и обязанностей налогоплательщика. Налоговый спор как процессуальное правоотношение характеризуется следующими признаками: сущность спора - налоговый спор является разновидностью хозяйственного спора; обязательный субъект - суд; разрешение налоговых споров в строго определенном процессуальном порядке. Если налоговый спор связан с осуществлением предпринимательской деятельности, но на момент подачи заявления налогоплательщик утратил статус индивидуального предпринимателя, такой конфликт подлежит разрешению арбитражным судом. Судебные акты Конституционного Суда России не должны содержать новых норм налогового права, так как это приводит к увеличению налоговых споров в судебной практике. Кроме того, обостряется проблема единообразного применения законодательства о налогах и сборах. Административные процедуры являются перспективным способом разрешения налоговых споров. Для большей эффективности данного метода необходимы как детальное нормативное регулирование административных процедур, так и комплекс организационных мер.4 Сложность рассмотрения налоговых споров не в последнюю очередь обусловлена несовершенством и частыми изменениями законодательства о налогах и сборах, а также тем, что еще не сформировались стандарты доказывания по отдельным видам налоговых споров. Определение налогового спора указывает на его связь с исчислением и уплатой только налогов.5 1.2 Классификация налоговых споров В науке налогового права споры, связанные со взиманием налогов и сборов, классифицируются по разным основаниям. В частности, налоговые споры традиционно различают по составителю, предмету, содержанию исковых требований, порядку рассмотрения, подведомственности и подведомственности. На рисунке 1 представлена классификация признаков налоговых споров. Согласно нее признаки делятся по следующим категориям: по инициатору спора, по предмету спора, по содержанию требований, по порядку рассмотрения.  Рисунок 1 Классификация налоговых споров Споры, инициированные налогоплательщиками, налогоплательщиками и налоговыми агентами. Например, предъявление иска к налогоплательщикам о возмещении убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц. Споры, инициированные налоговыми органами. Налоговые органы могут взыскать налоговые штрафы с тех, кто нарушает законы о налогах и сборах. Обсуждения, начатые другими людьми. Иные лица выступают инициаторами налоговых споров в случае возражения против решений или действий налоговых органов, не связанных с уплатой (перечислением) налогов и сборов. Внесудебные налоговые споры. В этом случае вышестоящий налоговый орган (вышестоящий орган) рассматривает жалобы материально ответственных лиц на неправомерные действия нижестоящих налоговых органов, действия или бездействие их должностных лиц; Налоговые споры, возникающие в связи с исками (жалобами), предъявленными налогово-ответственными лицами, налоговыми органами или иными лицами в суды, рассматриваются в суде. Налоговые споры могут быть классифицированы и по иным основаниям в зависимости от целей исследования. Г.В. Петрова в целях изучения роли судебных решений в общей системе правовых регуляторов налоговых отношений по-иному подразделяет налоговые споры. На рисунке 2 наглядно изображена классификация налоговых споров по Г.В. Петровой. И.В. Цветков предлагает разделить налоговые споры на следующие три категории: 1. Споры по правовым вопросам - споры, возникающие между налогоплательщиком и налоговым органом, связанные с различным толкованием и (или) применением основных правовых норм (налогового, гражданского и иного законодательства); 2. Споры по фактическим вопросам - споры, возникающие между налогоплательщиком и налоговым органом, споры, связанные с различными оценками реальных условий работы налогоплательщика, прямо или косвенно связанных с налоговой деятельностью. 3. Процессуальными спорами признаются дела о нарушении налогоплательщиком мер налогового контроля и (или) установленного законом порядка осуществления процессуальных действий в случае нарушения налоговыми органами налоговых прав.  Рисунок 2 Классификация налоговых споров по Г.В. Петровой В качестве классификации налоговых споров может быть положено отраслевое институциональное разграничение областей права по группе регулируемых правоотношений, т. по предмету отрасли, подотрасли или института права, с учетом особенностей их взаимосвязи с налоговыми правоотношениями. В соответствии с этим споры в связи с взиманием налогов и сборов можно разделить на следующие группы: -споры по вопросам применения норм налогового права, в том числе споры в связи с привлечением к налоговой ответственности; -споры и дела о привлечении к ответственности за несоблюдение законодательства о налогах и сборах, вытекающие из реализации налоговыми и правоохранительными органами полномочий по контролю за соблюдением российского законодательства (за исключением дел по привлечению к налоговой ответственности); -споры по вопросу о конституционности актов законодательства о налогах и сборах; -споры, возникающие из реализации налоговыми и правоохранительными органами их полномочий по контролю за соблюдением порядка осуществления предпринимательской или иной хозяйственной или некоммерческой деятельности (например, контроль за соблюдением законодательства о применении контрольно-кассовой техники, защите прав потребителей и др. 2 Анализ разрешения налоговых споров 2.1 Анализ механизма разрешения налоговых споров в России и за рубежом В мире насчитывается более 20 альтернативных форм урегулирования споров. Существуют разные налоговые расчеты. В Канаде налоговые органы должны проводить следующие виды налоговой оценки: общий аудит; совместная проверка (один налоговый инспектор проверяет правильность учета всех прямых налогов); выборочная оценка (налоговая оценка проводится на месте без ведома налогоплательщика) и коллективное распределение (аналогично коллективному распределению, но с большим привлечением аналитиков). Так, налогоплательщики Финляндии имеют право в досудебном порядке обращаться в налоговые органы с обсуждением и аргументацией своей позиции по вопросам проведения налоговых контрольных мероприятий. В случае выявления нарушений административный орган позволяет налогоплательщику исправить допустимые ошибки. Кроме обсуждения допущенных ошибок, налогоплательщик имеет право обжаловать акт налогового органа в Налоговом Исправительном Совете.6 В Испании для разрешения налогово-правового спора, налогоплательщик обязан обратиться в Налоговый суд, который по своей сути является экономико-административным органом и не имеет судебного характера. Как и в Российской Федерации, в Испании на законодательном уровне запрещено обращение в суды за защитой своих прав и интересов, без обязательной процедуры досудебного урегулирования спора. Относительно Португалии, досудебное разрешение административного спора имеет исключительно формальный характер, является бесплатным. Согласно процедуре досудебного разрешения спора, налогоплательщик направляет свою жалобу в Административный суд. Однако четко регламентированного срока на ответ от налогового органа нет, и срок может растянуться до нескольких лет.7 Примером эффективного взаимодействия налоговых органов и налогоплательщиков с целью минимизации количества налоговых споров имеет Ирландия. В соответствии с принципами досудебного урегулирования административных споров, ирландская система права предусматривает так называемое «право на сделку», которое выражается в процедуре взаимного соглашения. Данный принцип выражается в соотношении степени сотрудничества налогоплательщика и наказания за налоговое правонарушение.8 В налоговой системе США нет конкретных видов контрольных налоговых механизмов. Также в США действуют резолюции, регулирующие вопросы предварительных согласительных процедур в различных отраслях экономической деятельности (Industry Issue Resolutions Program). Служба внутренних доходов США обладает широкими полномочиями, включая оценку налогов. Но этот процесс менее систематичен, чем в других странах. Между налогоплательщиком и налоговым органом применяются предварительные налоговые соглашения (Pre-filling Agreements, PFA).9 Аналогичные соглашения используются и в Австралии (Annual Compliance Arrangements). Данные процедуры позволяют отдельным компаниям консультироваться с налоговым органом по спорным вопросам налогового законодательства или по отдельным сделкам до момента подачи налоговых деклараций.10 В континенте распространена практика неформальных соглашений (informal settlement), целью которых является разрешение налоговых споров с налогоплательщиком по тем вопросам, которые налоговый орган посчитает возможным разрешить. Если налоговый спор может быть разрешен на уровне налогового органа, то процесс разрешения спора представляет собой проведение переговоров между представителями налогового органа (в количестве двух должностных лиц) и налогоплательщика. Если соглашение достигнуто, то данный факт фиксируется в соглашении.11 В Нидерландах, Бельгии, США, Канаде распространена процедура медиации. При этом нередко медиаторами являются сотрудники налоговой службы, которые осуществляют функции медиатора в свободное от основной работы время. Так, в Бельгии налогоплательщик может обратиться с запросом о посредничестве в разрешении спора в налоговый орган Бельгии. В течение 15 дней служба медиаторов связывается с налогоплательщиком и сообщает ему о принятии или отклонении запроса (отклонение запроса возможно, если налогоплательщиком не соблюдены иные обязательные процедуры, например не подавались возражения на акт налогового органа).12 В России существует всего два вида исчисления налога - расчет сельхозналога (осуществляется в стране налогоплательщика) и расчет налога на дом (осуществляется в пределах юрисдикции налоговых органов при отсутствии налогоплательщика). Как указано в Налоговом кодексе России (далее - НК России), всем налогоплательщикам гарантируется непосредственная административная и судебная защита их прав и интересов (ст. 1, ст. 22 НК РФ). ). Защита прав налогоплательщиков означает, что они могут приглашать государственные органы для правовой проверки и оценки действий или бездействия налоговых органов в отношении налогоплательщика.13 Вывод: очевидна необходимость дальнейшего развития и совершенствования досудебного урегулирования налоговых споров в России, что является важным как для налогоплательщиков, так и для налоговых органов, которые более активно стремятся перейти на новый этап развития отношений с налогоплательщиками, предполагающий развитие атмосферы взаимоуважения и конструктивного диалога. Совершенствование в налоговом законодательстве Российской Федерации имеющихся процедур досудебного урегулирования споров и внедрение иных альтернативных форм урегулирования споров между налоговыми органами и налогоплательщиками является одним их важнейших направлений современного налогового администрирования налоговых споров в России. |