Услуги интернеттрейдинга

Скачать 6.78 Mb. Скачать 6.78 Mb.

|

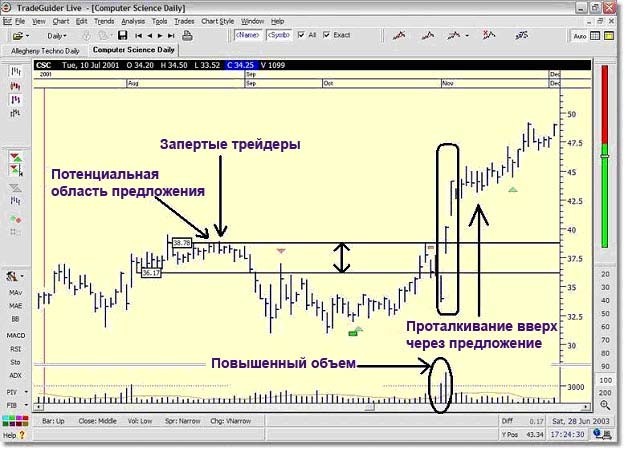

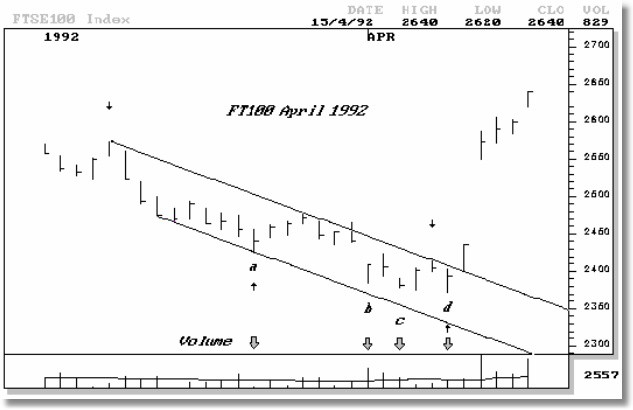

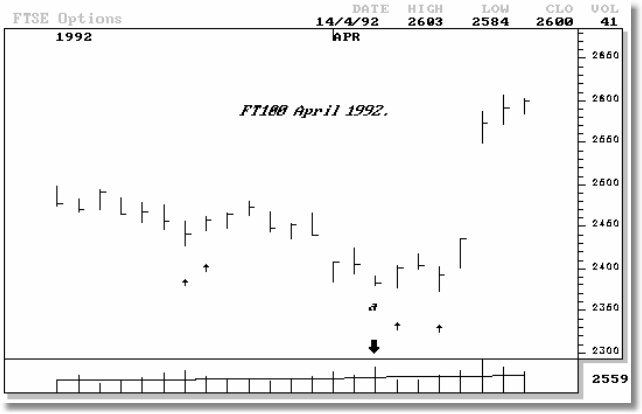

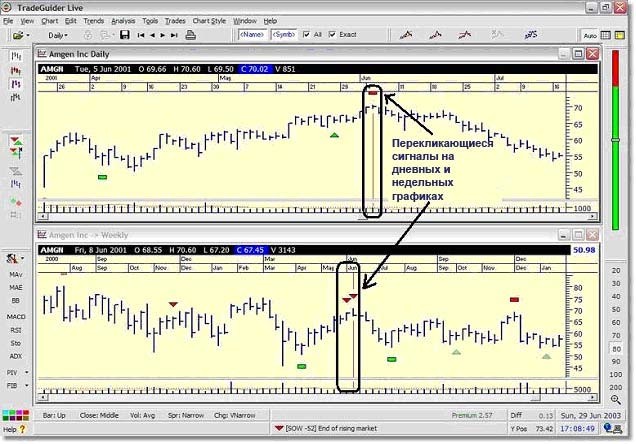

Тестирование ПредложенияТестирование, безусловно, наиболее важный из сигналов к покупке на низком объеме. Поскольку мы многократно в дальнейшем будем ссылаться на эту тему, то здесь имеет смысл несколько отступить и рассмотреть ее детально. Что такое "тест" и почему мы придаем такое большое значение этому действию? Крупный трейдер, который накапливал отдельную бумагу или секцию рынка может осторожно двигать цены вниз, но он не может без потери денег поднимать цены, когда другие трейдеры на этом рынке активно продают. Пытаться поднимать цены во время продаж чрезвычайно плохой бизнес, фактически настолько плохой, что может привести профессионала к банкротству, если тот будет упорствовать. Опасность для любого профессионального трейдера-быка, это предложение, появляющееся на рынке (продажи), потому что во время ралли, продажи на противоположной стороне рынка выступают в качестве сопротивления для ралли и даже могут затопить его покупку. Профессионалы-быки должны поглотить эти продажи, если хотят увидеть более высокие цены. Если они вынуждены поглощать продажи на более высоких уровнях (увеличением покупки), продажи могут стать настолько большими, что цены обвалятся. Они будут вынуждены покупать акции на неприемлемо высоком уровне, и потеряют деньги, если рынок упадет. Ралли на любых основанных на акциях индексах, обычно длятся недолго, если в фоне присутствует предложение. Профессиональные трейдеры знают, что нужно достаточное количество времени (плохие новости, присутствующие шаги вниз, время, когда ничего не происходит), чтобы плавающее предложение могло быть удалено из рынка, но они должны быть уверены, что предложение полностью удалено, прежде, чем торговать свои бумаги вверх. Лучший способ удостовериться, что предложение отсутствует, заключается в быстром смещении цен вниз. Это вынуждает всех медведей появиться и открыть и показать свои намерения (т.е. открыть короткие позиции). Количество объема (активность) торговли, когда рынок сдвигается вниз, скажет профессионалам, как много продаж еще присутствует. Низкий объем или низкая торговая активность, показывают малое количество продаж при смещении вниз. Это также поймает любые стопы ниже рынка, что является способом купить по более низким ценам. (Это действиетакжеизвестно кактрамплин). Высокий объем или высокая активность, показывают фактическое присутствие продаж (предложения) при смещении вниз. Этот процесс известен, как тестирование. Успешный тест получается при низком объеме, при высоком – другие типы тестов, обычно на «плохих новостях». Это не только ловит стопы, но и хорошенько встряхивает рынок, облегчая движение к более высоким ценам. Тестирование – отличный признак силы (до тех пор, пока есть сила в фоне). Обычно, успешный тест (на низком объеме) указывает на то, что рынок готов подняться немедленно, в то же время тест при высоком объеме приводит к временному движению вверх, и позднее произойдет повторный тест в той же ценовой области. Это действие обычно проявляется в виде “W-образной” форме (на графике ред.). Этот паттерн иногда упоминается, как “прыжок дохлой кошки” или “двойное дно”. “W-образная” форма – результат ре-тестирования в областях, имеющих ранее слишком сильное предложение.  Рисунок 6: Тестирование предложения (с согласия TradeGuider) Рисунок выше показывает удачный тест. Любое движение вниз к области предыдущих продаж (уровень высокого объема), при закрытии на максимуме или около него на низком объеме, является четким и ясным признаком немедленного повышения цен. Это успешный тест. Более низкий объем показывает, что количество сделок при движении вниз уменьшено, что теперь продаж немного, в сравнении с предыдущим тестом. Здесь важно видеть, как макет-мейкеры и специалисты реагируют на проявление силы, полученное при тестировании. На медвежьем или слабом рынке вы можете иногда видеть нечто похожее на тест. Однако, если рынок не отвечает на него нормальным проявлением силы, это указывает на дальнейшее ослабление. Специалист или макет-мейкер никогда не будет бороться с рынком. Если, на его взгляд, рынок в эти дни все еще слаб, он воздержится от торговли. Рынок не пойдет вверх, даже, несмотря на отсутствие или малое число продаж в ‘тестовый’ день (т.е несмотря на успешный тест). Любой тест не получивший ответ в виде повышения цен немедленно или в ближайшие дни, может считаться признаком слабости. Если же это истинный признак силы, специалисты и макет-мейкеры вступят в рынок и будут покупать – и результатом поддержки профессионалов будет начало восходящего тренда.  Проталкивание вверх через предложениеДавайте вернемся и более внимательно рассмотрим то, что случается, когда профессиональные деньги толкают вверх (рынок ред.), через потенциальные области предложения. Прошлые торговые диапазоны формируют области сопротивления, как известно, это уровни предложения. Человеческое поведение никогда не меняется и действия толпы хорошо описаны. Многие из трейдеров, купивших в пределах старых торговых зон все еще находятся там и заперты при движении вниз – это иллюстрирует рисунок внизу. Главный интерес этих запертых трейдеров в том, чтобы продать и как можно больше вернуть, или даже обойтись без потерь. Поэтому, они представляют потенциальное предложение (сопротивление) на рынке.  Рисунок 7: Проталкивание вверх через Предложение (с согласия TradeGuider) Макет-мейкеры точно знают, где находятся области сопротивления. Если они быки, и предполагается повышение цен, макет-мейкеры безусловно желают ралли. Проблема сейчас в том, как уйти от неизбежной покупки акций этих запертых трейдеров по относительно высокой цене.  Области предложения можно сравнить с ненавистными участками сбора пошлины, расположенными воль дорог в былые времена. Вашему движению постоянно мешали, останавливая и заставляя платить взнос, если вы хотели двигаться дальше. На фондовом рынке путь к более высоким ценам зачастую блокируется множеством трейдеров, удерживающих проигрышную позицию и желающих продать. Если специалисты и макет-мейкеры ожидают роста цен, они должны будут заплатить пошлину, поглощая все продажи этих трейдеров, но они попытаются либо избежать, либо ограничить эту пошлину во что бы то ни стало. Так как же макет-мейкеры справляются с этой проблемой? Стремительный, с широким спрэдом или гэпом, как можно более быстрый подъем через старые уровни предложения - старый проверенный метод. Для информированных трейдеров, это ясный признак силы. Специалисты фондового рынка не хотят покупать акции по высоким ценам. Они уже купили основной запас на более низких уровнях. Поэтому, запертых трейдеров вынуждают не продавать. Так как рынок приближается к области, где запертые трейдеры могут продать свои акции без потерь, цены, как ракета, с гэпом выстреливают вверх на широком спрэде. Это явление показано на предыдущем рисунке. Запертые трейдеры, которые были обеспокоены потенциальными убытками, теперь внезапно оказываются в плюсе и они больше не собираются продавать, так как стресс возможных потерь сменился теперь эйфорией. Как и в первый раз, когда эти трейдеры позволили поймать себя в ловушку, так и сейчас это случилось с ними вновь на более высоких ценах. Гэп вверх через сопротивление на широких спрэдах это опробованный и проверенный маневр макет-мейкеров и специалистов, ограничивающий число ценных бумаг, которые мешают движению ралли и должны быть раскуплены – т.е. способ уменьшить пошлину. Пример на рисунке выше на дневных таймфреймах, но эти принципы видны и на других временных отрезках, т.к. это способ работы профессиональных трейдеров. Если вы видите высокий объем, сопровождаемый широким спрэдом вверх, это показывает, что профессиональные деньги готовы поглощать любую продажу тех запертых трейдеров, которые намерены продать – это известно, как поглощающий объем. В этой ситуации, макет-мейкеры ожидают более высоких цен и настроены по-бычьи. Они знают, что прорыв выше прошлых торговых областей создаст новую волну покупок. Вдобавок, трейдеры, открывшие шорт теперь вынуждены закрыть свои убыточные позиции путем покупки, что тоже хорошо (для макет-мейкеров ред.). Кроме того, трейдеры, ждавшие прорыва тоже купят. Наконец, все те трейдеры, кто вне рынка, будут чувствовать, что пропускают движение и это подтолкнет их к началу покупок. Все это дополняет бычью позицию профессионалов. Если вы видите какое-либо тестирование или даун-бар на низком объеме после этого события, то это очень сильный сигнал к покупке. Высокий Объем на Вершине РынкаМногие газетные журналисты и телевизионные репортеры полагают, что когда рынок покоряет новые максимумы на высоком объеме, то это покупки, а значит продолжение движения вверх (новости ‘хороши’ и все вокруг быки). Это очень опасное предположение. Как мы уже говорили в этой книге, высокий объем сам по себе недостаточен. Если рынок уже находится в ралли и внезапно появляется высокий объем в течение ап-бара и рынок немедленно начинает движение вбок или даже падает на следующий день, то это ключевой показатель потенциального завершения ралли. Если повышенный объем указывает на усилие к движению вверх, мы ожидаем, что это усилие приведет к более высоким ценам. Если же нет, то должно быть здесь что-то не так. Этот принцип известен, как усилие противрезультатови позже мы раскроем его детально. Большой объем ап-дня, делающего новый максимум вместе со следующим днем, который на том же уровне или ниже (даун-бар ред.) – показатель слабости. Если высокий объем вызван покупкой профессионалов, как могут цены не пойти вверх? Это действие показывает, что покупка имела место на рынке, но имейте в виду, что покупка эта – покупка потенциальных слабых держателей, которые были втянуты в ралли на вершине! Это случается всегда.  Рисунок 8: Ралли проваливается на очень высоком объеме (с согласия TradeGuider) Примечания: Если профессионалы не заинтересованы в движении вверх, то рынок упадет, или в лучшем случае войдет во флэт. Усилие против РезультатовУсилие к движению вверх проявляется, обычно, ввиде ап-бара с широким спрэдом, закрывающегося у максимума, при повышенном объеме – это усилие быков. Объем не должен быть чрезмерным, т.к. это покажет, что в движении также участвует предложение (рынку не нравится слишком высокий объем на ап- баре). С другой стороны, широкий спрэд на даун-баре, закрывающийся у минимума, на повышенном объеме является медвежьим, и представляет усилие к движению вниз. Однако, чтобы читать эти бары на графике, нужно уметь здраво мыслить, так, если имеется усилие к движению, то должен быть и результат. Результат усилия может быть как положительным, так и отрицательным. Например, на Рисунке 7 (проталкивание вверх через предложение), мы видим усилие к движению вверх сквозь сопротивление, расположенное слева. Результат этого усилия положителен, поскольку усилие к подъему оказалось успешным – это демонстрирует, что профессиональные деньги не продавали. Если дополнительное усилие вверх при повышенном объеме и широком спрэде не привело к результату в виде повышения цен, мы можем сделать только один вывод: рассматриваемый высокий объем, должно быть, содержит больше продаж, чем покупок. Предложение на противоположной стороне рынка было затоплено спросом от новых покупателей, что замедлило или остановило движение. Теперь это превратилось в признак слабости. Кроме того, этот признак слабости просто так не исчезнет; он будет влиять на рынок еще некоторое время. Рынки зачастую отдыхают и идут вбок после ап-дней на высоком объеме, поскольку продажи должны исчезнуть перед дальнейшим повышением цен. Помните, продажи это сопротивление повышению цены! Лучшим способом для профессиональных трейдеров узнать, что продажи исчезли, является ‘тестирование’ рынка – делается это путем смещения рынка вниз в течение дня (или другого таймфрейма), чтобы смести оставшихся продавцов. Если активность и объем низки при смещении цен вниз, то профессиональные трейдеры сразу понимают, что продажи были истощены. Теперь для них это очень сильный сигнал к покупке. Часто, вы увидите усилие без результата. К примеру, вы можете наблюдать прогрессирующее бычье ралли с неожиданным появлением высокого объема – новости в это время всегда, конечно же ‘хороши’. Однако, следующий день оказывается даун-днем, или незначительно идет вверх на узком спрэде и закрывается на середине или даже ниже. Это проявление слабости – рынок, должно быть, слаб, т.к. если активность (высокий объем) была бычьей, почему рынок не хочет идти вверх? Читая рынок, старайтесь рассматривать вещи в контексте. Если вы основываете свой анализ на принципе усилие против результатов, вы получаете очень разумный и логичный подход, который оградит вас от внешних влияний, таких как выпуски ‘новостей’, которые часто не отражают истинных причин движения. Помните, рынки движутся из-за имевших место процессов накопления и распределения профессионалами. Если рынок не поддерживается профессиональной активностью, он далеко не уйдет. Также верно, что новости часто выступают в качестве катализатора движения (как правило, коротко живущего), но всегда имейте в виду, что именно деятельность ‘умных денег’ обеспечивает усилие и результатдля любого длительного движения цен. Путь наименьшего сопротивленияСледующие принципы отражают путь наименьшего сопротивления: Если продажи снижаются при движении вниз, то рынок собирается идти вверх (нетзаявокнапродажу). Если покупки снижаются при движении вверх, рынок собирается упасть (нетспроса), Обаэтихпринципапредставляютпутьнаименьшегосопротивления. Покупки повышаются на ап-днях (или барах), чтобы поднять рынок. Продажи повышаются на даун-днях (или барах), чтобы понизить рынок. Отсутствие заявок на продажу (нетпредложения) указывает на отсутствие роста продаж на движении вниз. Нетспроса(нет покупок), показывает низкие покупки при движении вверх. Бычье движение длится дольше, чем медвежье, потому что трейдеры любят снимать прибыль. Это создает сопротивление движению вверх. Однако, вы не получите развитие медвежьего рынка из бычьего пока акции, купленные на минимумах, не будут распроданы (распределены). Сопротивление на бычьем движении представлено продажами. Профессионал не любит продолжать покупать против сопротивления, даже если он бык. Он хочет выбрать путь наименьшего сопротивления. Чтобы создать путь наименьшего сопротивления они могут прибегнуть к гэпу вверх, встряске, тесту, и т.д., либо не делать ничего, позволяя рынку просто дрейфовать. Медвежьи рынки движутся быстрее, чем бычьи, т.к. медвежий рынок не поддерживается крупными игроками. Большинство трейдеров не любят убытки и воздерживаются от продаж, надеясь на восстановление. Они могут держаться до тех пор, пока не будут вытеснены на минимумах. Воздерживаясь от продаж и взятия небольшого убытка, трейдеры оказываются запертыми и становятся слабыми держателями, обреченными быть выброшенными из рынка на минимумах. Рынки могут быть Смещены вверх (иливниз) Вы не замечаете, как быстро происходят крупные движения от одного ценового уровня к другому. Это быстрое движение не случайно – оно организовано для того, чтобы вы потеряли деньги. Вы можете неожиданно оказаться запертыми в убыточную позицию, или выброшенными из потенциально прибыльной сделки одним-двумя днями (барами) быстрого движения: индексы или акции затем, как правило, отдыхают и начинают идти вбок. Если вы были заперты в убыточную позицию, вы продолжаете надеяться, и не закрывать потенциально опасную позицию. Следующее внезапное движение против вас подчеркнет тот факт, что процесс продолжается. С другой стороны, если вы не в рынке и ждете и колеблетесь торговать или нет, внезапное движение вверх застанет вас врасплох; вы отказываетесь покупать, потому что вчера вы могли бы купить дешевле. В конечном счете, цена продолжает расти, и вы не выдерживаете и покупаете, обычно на вершине! Макет-мейкеры, специалисты и другие профессиональные трейдеры, не контролируют рынок, а просто имеют полное преимущество в рыночных условиях для улучшения своих позиций. Однако, они могут и будут, если позволят рыночные условия, смещать рынок вверх или вниз, но только временно, чтобы поймать стопы и вообще вынудить многих трейдеров стать на неверную сторону рынка. Если объем низок во время движения, то это подскажет вам, что движение не истинное. Да, они сдвигают рынок как вверх, так и вниз, но если объем низок, то это говорит вам, что торговля здесь снижена. Если нет продолжающейся торговли в одном направлении, то путь наименьшего сопротивления обычно находится в противоположном направлении!  Рисунок 9: Рынок смещается вниз на низком объеме (с согласия TradeGuider)  Всплески Объема на ВзаимосвязанныхРынках Если вы опытный макет-мейкер или профессиональный трейдер, вы можете довольно легко читать, как течет рынок. Как только вы увидите либо силу, либо слабость, появившуюся на фондовых и товарных рынках, вы немедленно начинаете думать о торговле на рынке опционов, чтобы улучшить свою торговую позицию. Поскольку эта активность показывает общий опционный объем, имеет смысл с этим работать. Мы знаем, что при внезапном высоком объеме на опционах, безусловно, присутствует активность профессиональных денег. Если они активны, у нас будут хорошие возможности. На следующем рисунке показано несколько подобных примеров.  Рисунок 10: Торговый объем на FTSE100 Index (с согласия VSA 4) На Рисунке 10, в точке (a), имеется даун-день с низким объемом, закрывшийся на середине. Медвежьи заявки на продажу исчезли. Это показатель силы. Макет-мейкеры немедленно видят это и торгуют на рынке опционов для улучшения их собственного счета. Мы знаем, что это происходит, т.к. объем на рынке опционов высок. (См. высокий опционный объем на следующем рисунке). Однако, бычьему рынку нужна фаза накопления, и мы пока что не видим этого. В точке (b) у нас даун-день с высоким объемом, закрывшийся на максимуме. Если высокий объем обусловлен продажами, как возможно закрытие на максимуме? (Спрос преодолевает предложение).  В точке (c) объем немного выше среднего, но обнаруживается узкий ценовой спрэд! Чтобы создать узкий спрэд на даун-дне, макет-мейкеры должны покупать или поглощать большинство ордеров на продажу, приходящих в рынок, защищая цену от падения. Отметьте, что цены не падают ниже нижележащей линии тренда, что также является показателем силы. Покупки в точках (b) и (c) предупреждают понижение цены. В точке (d) у нас 'тест', вниз в течение дня с закрытием на или около максимума, на низком объеме. И это после того, как мы видели поглощающий объем в фоне (b), теперьэтосильныйсигналкпокупке. Следующий рисунок такой же, как Рисунок 10, кроме способа отображения объема. Рисунок 11 показывает опционный объем для FTSE index. Отметьте различия в индикаторах. Этот рисунок показывает высокий объем на рынке опционов. Те профессионалы, которые знают, что происходит, занимают позиции, ожидая движения вверх.  Рисунок 11: Общий опционный объем для FTSE Index (с согласия VSA 4) Рынки всегда отыскивают путь наименьшего сопротивления. Чтобы протолкнуть какой-либо рынок вниз, нужны продажи. Продажи всегда проявляются, как повышенный объем на даун-дне (или даун-баре). Поэтому, если будет мало или не будет совсем продаж, то путь наименьшего сопротивления вверху! Профессиональные деньги быстро видят это на рынке наличных сделок, вот почему они начинают торговлю на рынке фьючерсов и опционов, чтобы улучшить свои торговые позиции в ожидании более высоких цен. Примечания: Помните, высокий торговый объем на рынке опционов всегда указывает на профессиональную активность.  Использование Различных ТаймфреймовАнализируя дневные графики, мы можем сказать себе, "Хорошо, в сегодняшнем движении я не могу прочитать ничего важного“. Признаки могут быть не очень ясными. Однако, рассмотрение того же самого дня на внутридневном графике даст вам требуемую недостающую информацию. Например, рассматривая внутридневное движение цен вчерашнего дня, вы получите более ясное представление о том, будет ли торговля следующего дня бычьей или медвежьей. В то же время, недельный график даст вам понимание сути, не очевидной на дневном графике. Она очень ясна при анализе отдельных акций, которые гораздо удобнее рассматривать на недельных графиках. Внутридневные трейдеры главным образом придерживаются часовых или более коротких таймфреймов, изредка посматривая на более крупные, в то время как позиционные трейдеры считают часовые графики малозначимыми для них. Оба положения контрпродуктивны. Внутридневные графики полезны позиционным трейдерам, так как они зачастую подчеркивают проявления силы или слабости, делая день либо бычьим, либо медвежьим, что дает очень сильный показатель того, как будет торговаться следующий день. В свою очередь внутридневные трейдеры могут извлечь значительную выгоду из более широкой картины, предлагаемой дневными или недельными графиками. Они слишком близко рассматривают рынок.  Рисунок 12: Множественные таймфреймы (с согласия TradeGuider)  Соотношение между ценой на фондовом и фьючерсном рынкахФьючерс колеблется выше или ниже цены базового актива, но цена базового актива устанавливаетограничения каких-либо движений на фьючерсном рынке, поскольку крупные дилинговые дома с низкими торговыми затратами устанавливают арбитражный канал и их действия постоянно возвращают цену фьючерса на уровень цены базового актива. Этот процесс удерживает ценовые движения на фондовом рынке и рынке фьючерсов в соответствии. Внезапные движения с сильным отклонением от цены базового актива обычно устраиваются специалистами или макет-мейкерами. Это профессионалы, торгующие на своих собственных счетах, и имеющие возможность видеть обе стороны рынка (т.е. ордера и на покупку, и на продажу). Если крупные игроки находятся в процессе покупки или продажи больших пакетов акций, они понимают, что эти сделки незамедлительно окажут влияние на рынок, таким образом, они также будут торговать фьючерсные контракты и опционы, чтобы исключить или снизить риски. Вот почему можно часто увидеть, что цена фьючерса начинает движение раньше движения базового актива. Мы вернемся к этой теме в следующих публикациях, где будут представлены болеепродвинутыеметоды анализаобъема.  МанипулированиеРынками Многие люди удивятся, узнав, что рынки могут быть подвергнуты манипуляциям способами, которые мы описали. Почти все трейдеры страдают из-за различных заблуждений. На мировых финансовых рынках представлены все виды профессионального интереса: брокеры, дилеры, банки, торговые сообщества, макет-мейкеры, и индивидуальные трейдеры. Некоторые трейдеры имеют большую капитальную базу, другие торгуют от чужого имени, как управлющие фондом, управляющие пенсионными фондами, страховой компанией и профсоюзным фондом, не будем перечислять всех. Как и во всех видах деятельности, эти профессионалы действуют с различной степенью компетентности. Мы не будем интересоваться всеми этими действиями, или тем, что случается в новостях, потому что все торговые движения во всем мире могут быть сведены к ограниченному числу крупных игроков, известных как макет- мейкеры, трейдеры в «яме», или специалисты (все вместе известные как ‘умные деньги’ или ‘профессиональные деньги’). Эти трейдеры, по закону, должны создавать рынок. Они уполномочены видеть все ордера на продажу и то, как они появляются и все ордера на покупку и то, как они приходят. Они также могут исполнять большие группы ордеров на покупку или продажу (используя специальные торговые методы, чтобы предотвратить движение цены против них или их клиентов). Эти трейдеры имеют существенное преимущество, т.к. могут видеть все ордеры стоп-лосс на своих экранах. Они также в курсе ‘инсайдерской информации’, которую они используют для торговли на своих счетах! Несмотря на то, что ‘инсайдерские сделки’ незаконны, конфиденциальная информация используется как прямо, так и косвенно, чтобы делать крупные суммы денег. Проще говоря, профессиональные трейдеры могут видеть баланс спроса и предложения гораздо лучше других. Эта информация доминирует в их торговой деятельности. Их торговля создает непрерывный аукцион. Биржевые маклеры часто очень недовольны, когда им предлагают модернизацию, что обычно означает покинуть «пол» биржи и сесть за компьютер. Они теряют чувство и помощь «пола»! "Я за прогресс, до тех пор пока я не вынужден отказываться от привычных вещей", - комментарий Лондонского биржевого маклера, вынужденного покинуть торговый «пол». Профессионалы торгуют различными способами, начиная от скальпинга (покупка по биду и продажа по офферу) и заканчивая долгосрочным накоплением и распределением акций. Вы не должны слишком интересоваться деятельностью отдельных трейдеров или групп профессионалов, т.к. результат всей их торговли отражен в объеме и ценовом спрэде. Во-первых, объем говорит вам, насколько велика имеющаяся торговая активность. Во-вторых, спрэд или ценовое движение говорят вам о позиции специалистов, которую они предпочитают при этой активности (вот почему ценовой спрэд так важен). Активность всех покупок и продаж во всем мире может быть сведена к 'взгляду' выбранному специалистами или макет-мейкерами – взгляду тех трейдеров, кто создает рынок, может видеть обе стороны книги заявок и кто торгует на своих счетах. Однако, вы должны признать, что профессиональные трейдеры могут многое предпринять для улучшения своих торговых позиций: гэп вверх или вниз, встряска, тестирование, ап-трасты все это прибыльные маневры, помогающие макет-мейкерам успешно торговать, и не имеет значения, что это все за ваш счет – они ведь даже не знают вас.  Для многих деятельность профессионалов “окутана туманом”. Некоторые считают, что когда речь идет о прибыльных махинациях, подразумевается своего рода тайное сообщество. "OK ребята, сегодня будем делать тест на предложение. Давайте двинем цены вниз по нескольким основным акциям и посмотрим, появятся ли еще медведи”. В действительности, обычно все не так. Подобное могло быть много десятилетий назад, до появления бирж, когда объем торгов был таким, что рынками можно было легко управлять. Теперь нет такого трейдера или группы трейдеров, имеющих достаточную финансовую мощь, позволяющую контролировать рынок на протяжении существенного отрезка времени. Да, крупный трейдер, покупающий 200 контрактов на фьючерсном рынке, на короткое время поднимет цену, но если другие покупатели к нему не присоединятся, движение окажется без поддержки. Если вы торгуете фьючерс, связанный с рынком акций, то со стороны базового актива должно быть поддерживающее движение; иначе, арбитражеры быстро вернут цену вашего контракта назад, на уровень соответствующий базовому активу. Если уж приводить пример 'теста предложения', то происходит это приблизительно так: Группа дилеров синдикатов накопила акции, ожидая в будущем более высоких цен. Они могли начать свои кампании по накоплению независимо друг от друга. Другие трейдеры и специалисты заметили накопление и тоже стали покупать. Они должны быть уверены, что потенциальное предложение (сопротивление) удалено из рынка, прежде, чем движение сможет начаться серьезное движение вверх. Для этого они могут применить ‘тест‘. Обычно, чтобы начать действовать, им нужен удобный момент. Они не вступают в сговор, чтобы сделать тест; просто у них одинаковые цели и одни и те же возможности в одно и то же время. Макет-мейкеры могут увидеть удобный момент гораздо легче большинства трейдеров. Хорошие или плохие новости – удобный случай, и появляется затишье в торговой активности. Часто все начинается в последний торговый день, прямо перед выходными. Т.к. они используют удобный случай, то необходимо небольшое усилие, чтобы сдвинуть цены вниз (сейчас это легко), рынок автоматически даст им ответ. Если плавающее предложение удалено, объем будет небольшим (нет или мало продаж). Если плавающее предложение не удалено, объем будет высок (кто-то активно торгует вниз, и значит, имеется предложение). Если практически все плавающее предложение удалено, откуда возьмется активная торговля или высокий объем? (Этот пункт особенно касается рынковналичныхсделок(не дериватовред.)). Часто имеет место объединение профессиональных интересов. Лондонская Lloyds (ассоциация страховщиков ред.), например, использует торговые синдикаты, или торговые круги, для спекуляции страховыми контрактами, что делает их групповые усилия более мощными, одновременно снижая риск. Вы принимаете этот факт без вопросов – вы знаете о них, они хорошо известны и популярны (в Европе и США); вы о них читали, видели по телевизору, они хотят популярности, хотят делать бизнес. Подобные вещи происходят и на фондовом рынке. Однако, об этой деятельности вы слышали немного, т.к. эти трейдеры избегают известности. Они хотят одного – знать находится ли рынок в состоянии накопления или распределения. Они скрывают свою деятельность, насколько это возможно. Они готовы идти на крайности, распространять ложные слухи (которые встречаются гораздо чаще, чем вы можете себе представить), агрессивно продавать акции на открытии (выставляя крупные ордера, которые видны всем), а затем тайно скупать их назад (выставляя небольшие ордера, но часто), и тому подобное. С практической точки зрения, профессиональные деньги состоят из массы трейдеров, достаточно крупных для того, чтобы изменить тренд на рынке. Однако это занимает определенное время. Отсутствие их участия также важно, как и наличие их активного участия. Если эти трейдеры не заинтересованы в движении вверх, вы увидите низкий объем, известный как ‘отсутствие спроса‘. Это явный сигнал, что ралли не продлится долго. Это деятельность профессиональных трейдеров вызывающая значительные изменения объема – это не торговая активность отдельных трейдеров, таких как вы или я. Профессиональные трейдеры знают, как выявить взаимосвязь между объемом и движением цены. Они также знают психологию. Они знают, что большинством трейдеров управляют ДВА СТРАХА: Страх упустить истрахпотерять. Зачастую, они будут использовать плохие или хорошие новости, чтобы улучшить свои торговые позиции и спекулировать на известных человеческих слабостях. Если новости плохи, специалист или макет-мейкер может быстро сдвинуть рынок вниз, если на тот момент это ему выгодно. Слабые держатели склонны к выходу из рынка при падении цен (что особенно показательно, когда новости очень плохи). Могут активироваться стоп-лоссы, что позволяет купить низко. Многие трейдеры, вошедшие в шорт на плохих новостях, могут быть заперты, благодаря быстрому восстановлению. Они закрывают свои позиции, путем покупки, помогая профессионалам, которые все это время в лонге. Другими словами, многие трейдеры склонны попадаться ‘на крючок’. Макет-мейкерам Англии позволено задерживать информацию при крупных сделках в течение 90 минут. И вероятно, даже такой длинный период будет расширен. Каждая акция имеет средний установленный размер торговой сделки и при каждой сделке, чей размер в 3 раза больше среднего они могут задерживать информацию на 90 минут. Если, к примеру, при торговле ICI, средний размер 100,000 акций, а торгуется 300,000, они могут задерживать эту информацию на девяносто минут. Их расхожее объяснение этого немыслимого преимущества состоит в том, что они должны иметь временной промежуток перед другими трейдерами, чтобы получить прибыль, компенсирующую их колоссальную уязвимость. Когда позднее крупные сделки обнародуются, это меняет данные по одному или двум барам. И как соль на рану, вы должны заплатить комиссионные за исправление искаженных данных. Программа TradeGuider игнорирует все поздние сделки. Вот так профессионалы могут задерживать цену, по которой торгуют на девяносто минут или, если им надо, дольше. Но главное, что они хотят скрыть от вас это не цена, а ОБЪЕМ. Видимая вами цена дает лишь страх или надежду, но знание объема дает вам ФАКТЫ. Правила отличаются при торговле на различных рынках мира, но объем одинаково важен, как в Лондоне, так и на любом другом рынке. Рынки могут отличаться некоторыми нюансами, но все рынки мира работают по похожим законам. Поскольку макет-мейкеры торгуют на собственных счетах, что мешает им торговать на рынках фьючерсов или опционов, прямо перед покупкой или продажей огромных пакетов акций на фондовых рынках? Не потому ли фьючерс начинает движение первым? Подобные вещи происходят на многих рынках – однако, более ликвидными или активно торгуемыми рынками значительно труднее манипулировать. Вы часто будете видеть, как манипулируют рынком, и вы должны ожидать этого. Будьте на чеку и будьте готовы к действию. Система TradeGuider окажет вам в этом неоценимую помощь. Макет-мейкеры не могут просто по желанию повысить или понизить цену, т.к. это возможно только на мало торгуемом рынке – в других случаях этот маневр будет им слишком дорого стоить. Как мы уже отмечали выше, нужен удобный случай; временное истощение торговых ордеров на их книгах или преимущество во время выхода новостей (хороших или плохих). То, что проба рынка происходит рано утром или поздно, в конце торгового дня – не просто совпадение. В это время меньше трейдеров. Управляющие фондами и трейдеры, работающие на крупные организации (отметим этих людей как ‘не профессионалов’, чтобы отделить их от макет-мейкеров и проч.), любят работать, что называется, в 'нормальное время' – им нравится расслабиться, выпить чашечку кофе или поговорить перед тем, как сконцентрироваться на рыночном движении. Большинство трейдеров, торгующих чужими деньгами, получающих зарплату, не заинтересованы, чтобы вскакивать рано утром. Так же и к вечеру, многие из них, устав от торговли, собираются домой к семьям. В следующей главе мы рассмотрим другой инструмент, который вы также найдете полезным при анализе поведения рынка: линии тренда и каналы тренда. Также вы увидите, что и здесь вам не обойтись без показателей объема. Раздел 2 |