Услуги интернеттрейдинга

Скачать 6.78 Mb. Скачать 6.78 Mb.

|

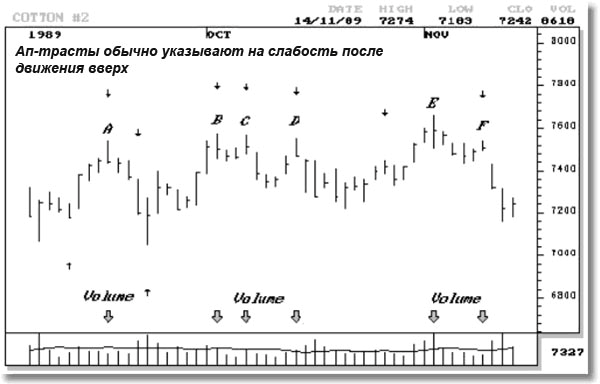

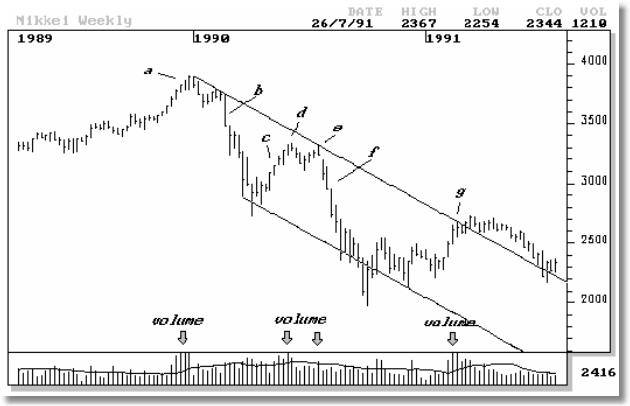

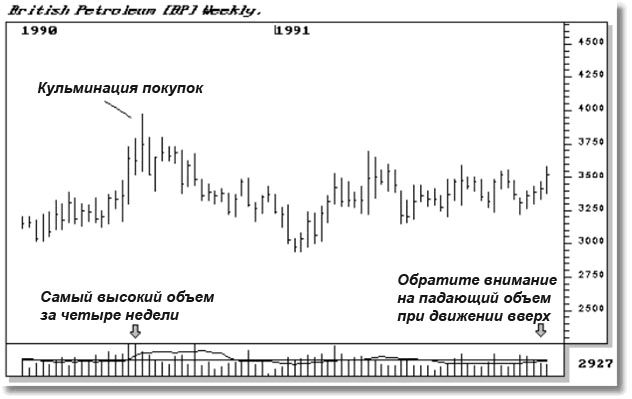

Силы предложения и спроса двигаютрынки Мы говорили, что все рынки движутся спросом и предложением. Зная это, понять рынок – легко! Если покупок больше, чем продаж, рынок будет расти, если продаж больше, чем покупок, рынок будет падать – все это очень легко понять! Нет, все не так просто! Основной принцип, конечно, верен, но все работает не в точном соответствии с этими утверждениями. Рынок движется вверх не обязательно потому, что больше покупок, чем продаж, а потому, что нет существенных встречных продаж (взятие прибыли), способных остановить движение вверх. Крупные покупки (спрос) всегда происходят в фазу накопления на низких ценовых уровнях. Пока не начнутся существенные продажи, тренд на рынке будет восходящим. Медвежий рынок начинается не обязательно потому, что больше продаж, чем покупок, но потому, что для остановки движения вниз недостаточное число покупок (поддержка) со стороны крупных игроков. Продажи уже имели место во время фазы распределения на высоких ценовых уровнях, и пока вы не увидите крупной покупки на рынке, он останется медвежьим. На медвежьем рынке поддержка незначительна или отсутствует, поэтому цена падает. Это причина, почему рынки падают гораздо быстрее, чем поднимаются. Как только начинается ралли, достигаются ценовые уровни, где остальные профессионалы, не входящие в "Компанию" могут начать снимать прибыль. Сопротивление старых торговых областей также выходит на сцену. Если синдикаты еще имеют крупный пакет акций и ожидают более высоких цен, они должны поглотить эти продажи; однако они воздержатся от игры вверх, пока не будут уверены, что на этом ценовом уровне предложение отсутствует. Вот почему появляются перерывы в движениях Индексов – сильные держатели оценивают рыночные условия. Все начинается с‘Кампании’ Бизнес, касающийся накопления акций начинается как серьезная кампания. Чтобы скупить значительные количества акций без подъема цены против собственной покупки, необходимо тщательное планирование, верное решение, усилие, концентрация, торговый опыт и деньги. В качестве характерного примера можно отметить, что иногда акция весьма неохотно реагирует, когда ее Индекс падает. Это потому, что профессионалы скупают большинство ордеров на продажу и конечно не продают. При любом виде ралли, при накоплении, обычно, будет наблюдаться очень низкий объем. Это потому, что профессионалы пока не преследуют более высокие цены (показатель – низкий объем на ап-барах). На фоне этих низких объемов вы часто встретите внезапное увеличение объема на ап-дне – акция быстро и сильно подскакивает, а затем путем достаточного сильных продаж вновь возвращается вниз, что предупреждает о начале ралли. Это приводит к преобладанию покупок над продажами. Все это классические признаки накопления. Так что ждите тестирование или встряску (на плохих новостях) в конце зоны накопления, прямо перед тем, как начнется настоящее бычье движение. Получить серьезное количество бумаг, но не все, возможно также при использовании так называемых «утренних рейдов» (скупка крупного пакета на открытии биржи пер.) или другими методами. Это делается трейдерами второпях при отсутствии терпения и наличии большой суммы денег (реальные покупатели часто скрываются). Лишь немногие могут себе позволить этот дорогой способ заполучить акции. Плавное же накопление – дешевый способ, притом тихий, практически незаметный с минимальными уступками. Когда акция накапливается, вы о ней мало что услышите, рекламная шумиха и хорошие новости придерживаются до фазы распределения (продажи). Вы сделали бы то же самое! Если вы собираетесь купить дом, вы выискиваете отрицательную информацию о нем, чтобы преподнести ее продавцу, надеясь, что тот снизит цену. А если вы продавец, вы будете искать положительную информацию, чтобы отстоять цену. Накопление это бизнес. Любой дилер, имеющий задачу инвестировать огромную сумму в акции на рынке, столкнется с проблемами, если он не истинный профессионал и не член биржи (т.е. не платит комиссию). Макет-мейкеры немедленно увидят его ордер и быстро поднимут цену против его покупки – сделка станет обреченной на провал. При выполнении его заказа, предложение (продажи) быстро поглощаются. Он вынужден покупать по постоянно повышающейся цене, в результате появляется острая шпилька (спайк) вверх. Цена выстреливает вверх, но как только он перестает покупать – быстро падает к первоначальному уровню, потому что он единственный кто всерьез покупал, и он не удалил плавающее предложение на низких ценовых уровнях. Это предложение, которое он не удалил, было распродано внутри его покупки при достижении более высокого уровня цены (сопротивление). Поэтому, он немногого достиг для своих клиентов или для своего собственного счета. Вот почему профессионалы 'вытряхивают трейдеров из их позиций’. На каждом небольшом ралли, некоторые трейдеры, которые еще держат акции, чувствуют бычье настроение и начинают продавать. Если они слабые держатели, они рады вернуть хотя бы часть своих денег. Эти раздражающие продажи создают сопротивление профессионалу, который накопил пакет акций и хочет быть быком. Покупка наверху для поддержания повышения цены – очень плохой бизнес. Это причина, почему акции или Индекс не стремятся вверх, пока большинство из этих слабых держателей не будет 'вытряхнуто’. Бычьи рынки растут медленно, но постоянно, в противоположность медвежьим рынкам, которые быстро падают. Это замедление подъема, наблюдаемое на бычьих рынках, обусловлено запертыми трейдерами, продающими на любом небольшом ралли (сопротивление движению вверх). Причиной развития бычьего рынка, наблюдаемого на протяжении практически всего 1991, была массивная передача акций в четырехмесячный период у минимумов рынка в течение конца 1990. Этой передаче решительно способствовали ‘новости’ Ближневосточной Войны, которые удобно появились после того, как уже имел место существенный медвежий рынок. Эта передача занимала определенное время и была не так драматична, как кульминация продаж, потому что медвежий рынок не упал настолько, чтобы достаточную панику и вынудить слабых держателей продать. Цена не форсировала продажи, но постоянно выходили плохие новости. Это привело к тем же результатам, какие дает кульминация продаж, но заняло больший период времени. Другими словами, наблюдались постоянные продажи, поглощаемые профессиональнымиденьгамив течение четырех месяцев, вместо двух или трех дней, как при кульминации продаж. Трейдеры были вытряхнуты из своих позиций на ежедневных плохих новостях, «У Саддама Хусейна есть укрепленная армия и ‘ваша кровь будет течь в песках!’». Возможно, вы заметили, что когда война действительно началась, рынок выстрелил вверх, к тому времени даже опытные трейдеры, ожидавшие встряски на новостях о войне, были выброшены из рынка. В этом случае встряска была не нужна, потому что большинство слабых держателей давно уже были убеждены, что нужно продавать. Если бы проблемы на Ближнем Востоке никогда не существовали, и не было бы плохих новостей, то рынок, возможно, упал бы гораздо ниже и не останавливал бы падение до тех пор, пока слабые держатели не продали бы свои акции, показав настоящую кульминацию продаж. Плохие новости с Ближнего Востока просто дали возможность профессионалам раньше скупить большие пакеты акций без подъема цены против них. Так как все на фондовом рынке взаимосвязано, этот принцип будет работать также и на малых торговых периодах. Здесь тоже продажа на вершинах и затем покупка обратно на минимумах, но в этом случае, привлечены меньшие суммы. Эти покупки и продажи осуществляются различными сообществами, ищущими малые движения внутри больших. Их активность временно 'склоняет чашу весов' внутри крупного тренда. Вы не можете сразу перейти из медвежьего рынка в бычий, пока не произойдет значительная передача акций от слабых держателей сильным держателям. Вы должны замечать эту передачу на акциях, лежащих в основе Индекса. Если эта передача происходит не на потенциальных минимумах и где-либо начинается движение вверх, будьте уверены – это движение не настоящее бычье движение; напротив, цена вероятно, упадет. При любом движении, склонном к падению вы встретите как ‘ап-дни с отсутствием спроса’, так и ап-дни с чрезмерно высоким объемом без результатов (на следующий день цена падает или проявляется ап-траст). Вы не увидите этих видов активности на истинном бычьем рынке. Что хорошо на медвежьем рынке, так это то, что после завершения передачи акций развивается крупное бычье движение. Хороший трейдер покупает на всех удачных тестах последующего бычьего рынка, который может длиться многие годы (см. тестирование). Когда бычий рынок развивается в течение некоторого времени, достигается точка, где те трейдеры, которые были заперты на высоких ценах и которые держат позиции, надеясь на восстановление, начинают паниковать и покидают рынок (психология толпы). Часто тревога провоцируется плохими новостями, после того, как эти трейдеры уже видят свои незафиксированные убытки. Поддавшись панике, напуганные трейдеры держатели начинают продавать, давая профессионалам шанс купить крупный пакет акций без подъема цены против своей покупки. Это лишь начало накопления по множеству отдельных акций, формирующих минимумы на Индексе. После крупной передачи (кульминация продаж) можно ожидать следующий за ней серьезный бычий рынок. Накопление акций сравнимо с сохранением энергии для восходящего движения. Процесс похож на сохранение энергии в заряжающейся батарее (количество акций переданных профессиональным покупателям). Сохраненная энергия может быть выпущена позже (движение вверх) и зависит от продолжительности зарядки. Энергия может быть выпущена быстро при разрядке или медленно. Заряд батареи может быть пополнен по пути вверх при повторном накоплении. Мы можем измерить мощность области накопления на графике и предсказать потенциальное движение, вызванное выходом сохраненной энергии в виде целевой цены. Как распознать вероятные вершины рынка Предположим, мы уже видели значимые максимумы рынка, и вот теперь цена достигает новых вершин (т.е на графике слева нет ничего выше). Затем мы видим высокий объем с узким спрэдом на ап-дне – это сильныйпризнакслабости. Если высокий объем (высокая активность) представлен в основном покупками, то спрэд, естественно, должен быть широким и восходящим. Теперь понятно, что макет-мейкеры не хотят давать вам возможность для выгодной сделки. Покупателям, входящим в рынок нужен кто-то, у кого можно купить. Если макет-мейкеры или специалисты решат удовлетворить этот спрос и в течение дня станут продавать этим покупателям, это наглядно ‘увенчает’ последний максимум рынка, в виде ап-дня с узким спрэдом. Профессиональные деньги не будут этого делать, если ожидаются более высокие цены – однако, они будут так поступать, если ониожидаютснижениецены.  Рисунок 31: Окончание Повышающегося рынка (с согласия TradeGuider) Если вы не используете TradeGuider, вы возможно никогда не заметите это явление, т.к. будете находиться под действием эйфории, созданной хорошими новостями, которые всегда выходят на вершине рынка.Если в этот момент у вас длинная позиция, то вы слишком счастливы и довольны собой, чтобы думать о продаже – напротив, вы даже подумываете, чтобы прикупить еще. Не легко думать, как профессиональный трейдер. Вы должны над этим работать. Итак, основными составляющими этого медвежьего признака являются: Ап-день, обновляющий максимум, высокий объем и узкий спрэд. Каждый элемент чрезвычайно важен для точности сигнала. Рассмотрим каждый из этих элементов: Объем говорит, что была крупная торговля. Узкий спрэд показывает, что цена была ‘зажата’, что в сочетании с высоким объемом должно служить вам предупреждением. Обновление максимума указывает, что на объем торговли не влияли трейдеры запертые на рынке ранее. Все, что мы видим это то, что макет-мейкеры выдают свой медвежий настрой, показывая узкий спрэд с высоким объемом на ап-дне. Профессиональные деньги теперь будут продавать до такой степени, что повышение цены станет невозможным. Как Распознать Возможное ОкончаниеРалли? Какие виды сигналов предложения (продаж) останавливают восходящее движение? Если вы бык, то есть лишь пять главных признаков предложения (продаж), о которых вы должны беспокоиться. Эти сигналы предложения замедляют бычье движение или даже останавливают его – вот они: Кульминация покупок. Неудачный тест (тест, не сопровождающийся низким объемом). Узкий спрэд, сопровождающийся высоким объемом на ап-дне, обновляющий максимум. Ап-траст. Внезапный высокий объем на ап-дне (баре) с последующим даун-днем (баром) с широким спрэдом, закрывающимся ниже минимума предыдущего бара. Эти признаки определить нетрудно. Кульминация ПокупокКульминация покупок происходит в редких случаях. Она характеризуется очень широким спрэдом вверх с закрытием близким к максимуму при чрезмерно высоком объеме. Это обязательно после уже имевшего место существенного бычьего рынка. Если вы на новой высоте, это, безусловно, вершина. Тест с низким объемом указывает на повышение цен; однако, тот же самый тест с высоким объемом указывает на наличие предложения. Рынок вряд ли уйдет далеко вверх, имея предложение (продажи) в фоне. Узкий Спрэд и Высокий ОбъемЕго легко заметить. Общественность устремляется на рынок, покупая, чтобы не пропустить грядущее повышение цен. Профессиональные деньги пользуются возможностью, чтобы им продать. Эта деятельность отражается на вашем графике в виде узкого спрэда и высокого объема на ап-дне. Если бар закрывается у максимума, это еще более слабый сигнал. Этот вид активности встречается после различных видов ралли. Покупателей обычно вовлекают в рынок хорошими новостями, что дает возможность профессионалам продать. Помните, вы пытаетесь не перебороть рынок, а присоединиться к профессиональным деньгам. Вы можете продать вместе с ними, и, конечно, вы не должны покупать. Ап-трастыАп-траст характеризуется широким спрэдом вверх в течение дня (или любого таймфрейма), сопровождаемым высоким объемом, закрывающимся у минимума. Ап-трасты обычно встречаются после подъема рынка, когда он становится перекупленным при наличии слабости в фоне. Ап-трасты часто видны после периода продаж, прямо перед движением вниз. Заметьте, день должен закрываться на минимуме или очень близко от него; объем может быть как низким (нет спроса), так и высоким (предложение перекрывает спрос). Макет-мейкеры отлично умеют устраивать ап-трасты, что является прибыльным маневром. Динамика ап- траста весьма интересна и довольно жестока – быстрое движение вверх вовлекает покупателей и ловит стопы. Трейдеры, находящиеся в короткой позиции, пугаются и закрывают свои позиции. Это общепринятая стратегия внезапного подъема цены подлавливает неосторожных трейдеров. Это действие встречается после признаков слабости и часто указывает на начало падения рынка. Как только рынок достоверно станет слабым, макет-мейкеры или специалисты могут быстро поднимать цену, возможно на хороших новостях, и тем самым заманить вас в ловушку. Более высокая цена поддерживается насколько возможно долго. Затем цена падает обратно, закрываясь на минимумах. Поскольку ранее цена поднималась, короткие трейдеры паникуют и закрываются, выставляя ордера на покупку. Трейдеры ждавшие повышения цены покупают, но их стоп-лоссы активируются, т.к. цена резко падает обратно вниз. Трейдеры вне рынка чувствуют, что упускают движение и начинают покупать. Это действие также производится чтобы вовлечь в рынок крупные пенсионные фонды, фондовыхменеджеров, банки и т.д. Необязательно быть маленьким трейдером, чтобы тебя вовлекли в убыточную позицию! В целом, ап-трасты очень выгодны макет-мейкерам и специалистам. Ап-траст обычно встречается после периода слабости и как правило указывает на дальнейшее снижение цен. Помните, что макет-мейкеры находятся в завидном положении, наблюдая обе стороны рынка, и имеют гораздо лучшее представление о реальной ситуации на рынке, чем обычные трейдеры. Определенно, если бы макет-мейкеры были настроены по-бычьи, они охотились бы за стопами, лежащими под рынком, а не над ним. Ап-трасты болеедетально Вы редко увидите ап-трасты на сильных рынках. Профессионалы знают, что люди реагируют на два страха – страха потерять и страха упустить движение, торгуя, профессионалы всегда помнят об этом. Они также знают или предполагают с высокой степенью достоверности, где находятся стопы. Профессионалы хорошо знают тот факт, что толпа любит четные числа.  Рисунок 32: Ап-трасты (с согласия VSA 4) Если вы будете сидеть и ждать появления ап-трастов, не обращая внимания ни на что другое, и торговать только на основе этих признаков слабости, вы будете трейдером-неудачником, не способным делать деньги! Ап-трасты обычно появляются на вершине рынка. Как правило, после ралли. Специалисты знают – рынок слаб; цена поднимается вверх в течение дня, закрываясь в лучшем случае на середине. Следующий текст описывает различные виды ап-трастов, показанных на рисунке выше: Объем в точке (a) низок. Если низкий объем сопровождает какое-либо движение вверх, это четко указывает на дефицит спроса на рынке. Серьезные трейдеры не заинтересованы. Это ап-траст. В точке (b), снова ап-траст, т.к. объем низок. В точках(c) и (d) также ап-трасты. Настоящая слабость появляется в точке (e). Здесь отмечается высокий объем. Если бы высокий объем был представлен покупками, как могло произойти закрытие на середине с падением в течение следующих двух дней? В точке (f), показатель продаж; рынок повышался в течение дня и закрылся у минимума при очень низком объеме! Профессиональный трейдер знает, что рынок будет слабым, и повышает цену во время слабой торговли в течение дня. Низкий объем указывает на отсутствие спроса, которое выглядит особенно угрожающим после точки (e). Эти признаки весьма обнадеживают, но вы все еще не включаете их в свою работу. Рынки определенным образом сдвигаются вверх или вниз при подходящих условиях, чтобы заставить вас потерять деньги – колебание способствует этому, подобно ударам кнута. Теперь вы знаете, что слабые рынки обычно поднимаются вверх как раз перед падением (ап-траст), что, как правило, происходит в верхней части торгового канала (или в области перекупленности). Поскольку это случается довольно часто, ап-траст дает вам шанс войти в короткую позицию точно на развороте.  Рисунок 33: Ап-траст (с согласия TradeGuider) Существует много типов ап-трастов. Пример на рисунке выше показывает, как ап-траст в комбинации с чрезмерно высоким объемом может застопорить ралли. Примечание: Этот рисунок отлично демонстрирует, как встроенная в TradeGuider программа анализирует график. Кульминация Продаж и ПрофессиональнаяПоддержка Кульминация продаж проявляется в виде ультра-широкого спрэда вниз с чрезмерно высоким объемом, с закрытием, обычно, на максимуме или близко от него. Настраивайтесь по-бычьи, если новости плохи! ПРОФЕССИОНАЛЬНАЯ ПОДДЕРЖКА (ИЛИ ОБРАТНЫЙ АП-ТРАСТ) Этот вид активности очень похож на кульминацию продаж, но менее интенсивен – обратный ап-траст можно назвать мини ‘Кульминацией Продаж’. Здесь также даун-день с широким спрэдом, часто опускающийся к предыдущему минимуму или обновляющий минимум, на высоком объеме. Заметьте, этот признак более надежен, когда день открывается с гэпом вниз, а следующий день с гэпом вверх – настраивайтесь по-бычьи, если новости плохи. Любой даун-день на низком объеме (отсутствие продаж) после этого события, особенно при закрытии у максимума, является выраженнымпризнакомрыночнойсилы. Эти профессиональные покупки (поглощение предложения) обычно останавливают движение вниз. Четыре основных валюты являются хорошим примером ликвидных рынков. Здесь обычно требуется несколько дней с существенным объемом, чтобы остановить движение вниз. Без накопления, любое ралли обречено на провал. Без распределения, любое движение вниз также обречено на провал. Любое движение напрямую зависит от количества акций перешедших из рук в руки, что создает дисбаланс спроса и предложения, склоняя чашу весов в ту или иную сторону. (Примечание редактора: Следующий раздел книги был написан в начале 1990-х) Существуют убедительные доказательства, что эти процессы лучше всего работают на Японском фондовом рынке. Нам постоянно твердят, что материальные ценности мира уходят на Дальний Восток. Первая приходящая на ум страна – Япония. Нам также говорят, что торговый баланс постоянно склоняется в пользу Японии. Однако, рассматривая Индекс Nikkei, мы видим постоянно обновляющиеся минимумы! Как это может быть? Как может Индекс, представляющий самую потенциально богатую страну в мире делать новые минимумы, в то время как фондовые рынки гораздо менее развитых стран показывает новые максимумы? Хорошо, по крайней мере, это доказывает, что экономика не обязательно является двигателем для национального фондового индекса. Должно быть, существуют другие механизмы. Для большинства людей это загадка – они естественно полагают, что очень сильная экономика и многочисленные успешные компании Японии автоматически создадут сильный фондовый рынок, а не слабый. 1,700 японских компаний по взаимному соглашению в один и тот же день в 1991 году провели свои ежегодные собрания и решили сокращать деятельность на каждом собрании! Не информированная общественность обвиняла отдельные компании в снижении цен их акций и японская мафия, вероятно, требовала свои деньги назад. И мафия и общественность ничего не знают о том, как в реальности работает фондовый рынок. Руководители компаний обычно имеют слабое представление о работе их собственных акций. Они специалисты по управлению компанией, а не по работе с акциями, и зачастую они удивляются вместе с остальными, глядя на поведение своих собственных акций. Медвежьи Рынки вызываются крупным распределением акций, лежащих в основе какого-либо индекса. Индекс Nikkei рос в течение многих лет. Колоссальный подъем, наблюдаемый в восьмидесятых, сформировал бычий рынок и все японцы, включая мафию, думали, что этому росту не будет конца. Как он мог закончиться? Они забыли о том, что знает каждый хороший руководитель, “мудрые дельцы сокращают работу в дни подъема и расширяют деятельность в дни депрессии”. Японцы в огромном числе были втянуты в бычий рынок в самом его разгаре, в то, что известно, как Кульминация Покупок. Индекс Nikkei был бычьим в течение многих лет – в экономике все быстро развивалось. Сильнейшая в торговом отношении страна в мире! Большинство японцев имели позиции на фондовом рынке и были довольны своим положением. Во время последнего скачка вверх, многие из этих счастливых людей не могли пропустить столь фантастическую сделку и купили еще больше акций. Вдохновленные, они влезали в долги, чтобы взять от движения как можно больше. Т.к. люди думают одинаково этот процесс многократно повторился по всей стране, давая профессиональным трейдерам возможность продать (распределить) огромные количества акций в течение нескольких недель. Теперь были созданы все условия для крупного медвежьего движения. Японцы известны своей храбростью, терпением и преданностью компании. Будет интересно посмотретькак далеко должны упасть акции, прежде, чем они будут выброшены с рынка. Сколько боли могутвытерпеть японские слабыедержатели икак долго? Кульминация Покупок и ПрофессиональныеПродажи Кульминация покупок отчетливо видна на этом недельном графике индекса Nikkei:  Рисунок 34: ‘Кульминация Покупок’ (с согласия VSA 4) В точке (a), мы видим классическую кульминацию покупок на протяжении пяти недель в конце 1989 года. Посмотрите на объем! Пять недель ультра-высокого объема на ап-неделях. Это говорит о подготовке медвежьего рынка. Заметьте, высокий объем появляется на ап-днях или неделях. Истиннаяслабость всегда появляется на ап-барах, а истинная сила всегда появляется на даун-барах. Не информированные трейдеры, действуя на эмоциях, мчатся на рынок и покупают в огромных количествах, в то время как профессионалы активно им продают. Как только эта передача завершена, развитие медвежьего рынка гарантировано. Отметьте: Узкий спрэд в точке (a) (см. конец восходящего рынка). Вы видите, что это новый максимум (в этом примере) потому что слева нет никаких старых ценовых уровней; в объем не включены ранее запертые трейдеры, которые стали бы продавать, возвращая свои деньги. Кульминацию покупок обычно труднее распознать, чем кульминацию продаж, потому что она происходит не так часто. Новости будут хороши, и все вокруг будут положительно думать о рынке. Ваши рассуждения будут идти вразрез с царящей вокруг эйфорией. Вы должны обладать сильным характером и быть хорошим трейдером, чтобы распознать слабость и действовать в полной противоположности с тем, что делают все. В точке (b) острое движение вниз. Трейдеры купившие у максимума рынка, теперь оказались заперты. Эти запертые трейдеры не беспокоятся т.к. ‘это всего лишь «коррекция» на бычьем рынке’. Бычий рынок определенно будет поддержан очень сильными позициями японских компаний на мировом рынке. Словно в подтверждение этой точки зрения, в точке (c) стартует ралли. Посмотрите на дно этого ралли, там две недели с высоким объемом и на этом объеме цены не упали. Это действительно может быть принято за ралли. Новзглянитенаобъемна вершинералли! В точке (d), мы видим три недели высокого объема и вновь на ап-неделях! Несмотря на такую активность цены отказываются идти вверх. Должно быть это продажи. Очень похожая активность была на последнем максимуме. Отметьте ап-траст в точке (e) (см. ап-трасты). Снова острое движение вниз в точке (f) запирает трейдеров в убыточных позициях. В точке (g) мы вновь видим две недели очень высокого объема на ап-неделях, и на этой активности рынок отказывается идти вверх (предложение перекрывает спрос). Кульминация Покупок на Отдельных АкцияхКульминацию покупок на отдельных акциях легко увидеть; однако, ваши умозаключения будут находиться под давлением быстрого движения цены вверх в сопровождении хороших новостей и предвосхищением еще более высоких цен. Кульминационная активность характеризуется широким спрэдом вверх на очень высоком объеме, но цена не отвечает повышением. Хороший трейдер теперь будет искать возможности для открытия короткой позиции или сигналы к продаже на каждом низком объеме при движении вверх (нетспроса).  Рисунок 35: Кульминация Покупок на отдельных акциях (с согласия VSA 4) Вы не только будете бороться с 'хорошими новостями' и всеобщим восторгом, который обычно встречается на вершине рынка, вы также столкнетесь с многочисленными заявлениями в прессе, вводящими вас в заблуждение и сбивающими с верного пути. Например: "Правительство Японии может принять меры для остановки падения фондового рынка"(ФайнэншлТаймс,4-огооктября 1990) Это якобы хорошие новости для трейдеров Японии, запертых на более высоких ценах, но в действительности, это плохие новости для них, потому что трейдеры теперь не так встревожены и не закрывают свои крайне неудачные торговые позиции. Эти новости так же вредны и для тех трейдеров, кто уже занял правильную позицию на рынке, продав в короткую. На таких новостях короткие трейдеры могут быть выброшены с рынка, вот почему мы в TradeGuider Systems Ltd, рекомендуем быть осторожными, воспринимая поток информации в виде новостей. Наивно полагать, что новости не могут быть ‘сфабрикованы’ для манипулирования действиями масс. Это частая причина, почему новости публикуют в первую очередь. Профессиональные операторы обычно осведомлены о том, когда те или иные новости будут опубликованы, через час, день или даже неделю. В любом бизнесе главный вопрос – как сделать деньги, и в данном случае, критически важно своевременно и точно получать сведения раньше широких масс. Для этого в распоряжении профессионалов есть множество методов и способов заполучить коммерчески важную информацию для выгодной торговли большими пакетами акций. Если бы новости гласили, "Правительство Японии способно остановить прилив", все естественно восприняли бы это, как 'выдумку’. Трейдеры не должны находиться под влиянием новостей. Никакое правительство не способно управлять фондовым рынком. Правительство не может бороться с рынком. Этому способствует избыточное печатание денег, с тех пор как были отменены золотой и серебряный денежные стандарты. Рынки просто-напросто слишком велики и любое существенное вмешательство в них обойдется слишком дорого. Точно по тем же причинам, правительства не могут управлять своими собственными валютами. Банк Англии торгует валютами на своем собственном счете, и надо полагать, торгует с целью получения прибыли для себя, а не для как-либо другой страны или даже своего собственного правительства! Если же правительство торгует на своем собственном счете, то как могут быть справедливыми утверждения об их абсолютной объективности? Я надеюсь, принципы, изложенные в этой книге, откроют вам глаза и помогут вам мыслить более широко. От Медвежьего Рынкак Бычьему (Примечание редактора: следующий раздел книги был написан в начале 1990-х, до развития медвежьего рынка в начале 2000-х). В то время как сильная экономика Японии была шокирована медвежьим рынком, начавшимся в конце 1989, индекс Dow Jones Industrial переживал сильный подъем. С индексом Dow Jones Industrial случилось полностью обратное по сравнению с тем, что мы видели на Индексе Nikkei. На Индексе Dow Jones Industrial произошла кульминация продаж, в то время как на Nikkei была кульминация покупок. Dow Jones Industrial показал масштабную передачу акций от слабых держателей сильным держателям. Nikkei показал масштабную передачу акций от сильных держателей слабым держателям.  Рисунок 36: От Медвежьего рынка к Бычьему (с согласия VSA 4) В нижней части графика индекса Dow Jones Industrial хорошо видна кульминация продаж. Подобную активность можно увидеть на любом из американских Индексов. Бычье движение теперь гарантировано. Фондовый рынок ‘встряхнули’ при помощи кульминации продаж и теперь он находится в руках сильных держателей. Они скупили большую часть акций, пользуясь кульминацией продаж, поэтому рынок практически не сопротивляется росту цен. После того как бычье движение разовьется, тренд не измениться до тех пор, пока профессиональные деньги не начнут крупные продажи (распределение). В этом бычьем движении будут и встряски и откаты и тесты, поскольку различные группы людей по-разному оценивают вероятность повышения цен. Тем не менее, основной тренд не изменится, пока профессиональные деньги не решат избавиться от своих бумаг. Это происходит на ап-днях, на очень высоком объеме. Это займет некоторое время, поскольку сильный бычий рынок обладает ‘инерцией’. После того, как увидите высокий объем на ап-днях без последующих результатов, ищите низкий объем на ап-днях, чтобы подтвердить слабость. Среди биржевых маклеров хорошо известно, что самое горячее для них время начинается после того, как бычий рынок некоторое время бежал вверх. Прямо на вершинах рынка все крайне оживлены, но когда рынок входит в медвежью фазу или рушится, работа значительно замедляется. Одна очень известная брокерская фирма однажды в шутку заявила, что по числу телефонных звонков, она может определить, куда шел рынок в этот день. Это, конечно, было произнесено в шутливой манере, но в сказанном есть и большая доля правды. Это происходит потому, что неинформированные трейдеры позволяют эмоциям управлять собой. Они демонстрируют значительный интерес, когда бычий рынок уже значительно развит и близок к вершине, а акции очень дороги. И они не проявляют интереса во время кульминации продаж, когда акции становятся дешевыми. Профессионалы напротив оживленно продают заинтересованной общественности на максимумах и так же оживленно скупают на минимумах у масс, потерявших интерес к акциям. Поскольку на бычьем рынке цены постоянно растут, как в случае Nikkei в течение нескольких лет, рано или поздно достигается точка, где трейдеры, согласно психологии толпы, начинают массовые покупки, боясь упустить такой хороший подъем. Итак, поскольку бычий рынок плавно снижает темп и становится устойчивым в течение длительного периода, в конце концов, достигается цена, где трейдеры, которые вне рынка больше не могут терпеть того, что они пропускают все движение. Этот наплыв покупок дает возможность трейдерам, накопившим акции на низких ценах взять прибыль без снижения цены против них. (“Спасибо вам за ваше сотрудничество!”) Этот этап рынка известен, как фаза распределения. Она может сопровождаться кульминацией покупок, как описано выше, или медленным закруглением цен, когда график принимает форму шляпки гриба, что занимает более продолжительное время. Это плавные продажи сопровождаются частыми ап-трастами на высоком объеме и цена скачет вверх и вниз, поскольку пока ее поддерживают для создания небольших ап-баров, чтобы постепенно продавать на них. Объем на этих ап-барах может быть как высоким, так и низким: Высокий объем показывает, что продажи перекрывают любой спрос – это характерно для начала фазы распределения. Низкий объем показывает отсутствие спроса – это характерно для окончания фазы распределения. Этот прием плавной продажи не является тайным. Торговец магазина может обратиться к своему поставщику и закупить большой запас товаров для своего магазина за короткий промежуток времени. Купив этот запас, он теперь должен продать его (распределить) по более высоким ценам. Ему придется активно продвигать товары. Этот процесс займет время и не может завершиться в один день. Если, однако, он объявит ‘распродажу’ и весь его ассортимент будет разобран за один или два дня, то тогда это будет выглядеть как эквивалент кульминации покупок. Акции часто расхваливают на вершинах рынка (чтобы помочь распределению). Можно встретить рекламные статьи в газетах, рассказывающие насколько хороши те или иные компании. Отчеты компаний оптимистичны, на телевидении и в прессе начинается рекламная шумиха. На вершинах все выглядит в розовом цвете, на дне – практически никогда. Не обязательно быть рядовым трейдером на фондовом рынке, чтоб клюнуть на это: Банки тоже попадаются. Во времена подъема в восьмидесятых, банки выдавали громадные ссуды странам третьего мира; некоторые из них не способны вернуть этот долг. Множество банков были втянуты в рынок на его вершине, потому что боялись остаться в стороне. Все другие банки покупают, так что же мы останемся единственными, кто упустит этот прибыльный бычий рынок! Очень трудно, находясь под давлением царящих вокруг эмоций принять точку зрения, противоположную общему мнению (Стадныйинстинкт).  Медвежий Рынок вЦелом Во время медвежьего рынка, когда цена некоторое время падает, большинство рынков будут колебаться при движении вниз, идти вбок или даже подниматься. Любой низкий объем на ап-барах – признак слабости. Также время от времени может появляться что-то вроде теста, который является обычно признаком силы. Если тест окажется положительным и укажет на истинный разворот на медвежьем рынке, вы увидите немедленный ответ от профессиональных денег. Цена тут же двинется вверх с умеренным повышениемобъема. Однако, если ответ на этот признак силы (тест) слаб или ответа нет в течение нескольких дней, и цена идет вбок или даже плавно снижается, это указывает на последующую слабость. Тест отрицателен. Логический вывод из ‘отсутствия спроса’ после теста заключается в том, что профессиональные деньги не заинтересованы в повышении рынка, т.е. на тот момент – они все еще настроены по-медвежьи! Вы можете не заметить слабость на рынке, но специалисты и маклеры – заметят. Эта слабость проявляется в виде пониженного объема, как на акциях, так и на Индексе при попытке к движению вверх (отсутствиеспроса). В этом случае трейдеры, заметив эту слабость, не будут участвовать в текущем движении вверх. Это действие подтвердит увиденные нами ранее признаки слабости.  Рисунок 37: Медвежий рынок (с согласия TradeGuider) |