Отчет. Отчет ГАЗПРОМ. Вступление общая характеристика предприятия оао "Газпром"

Скачать 0.88 Mb. Скачать 0.88 Mb.

|

|

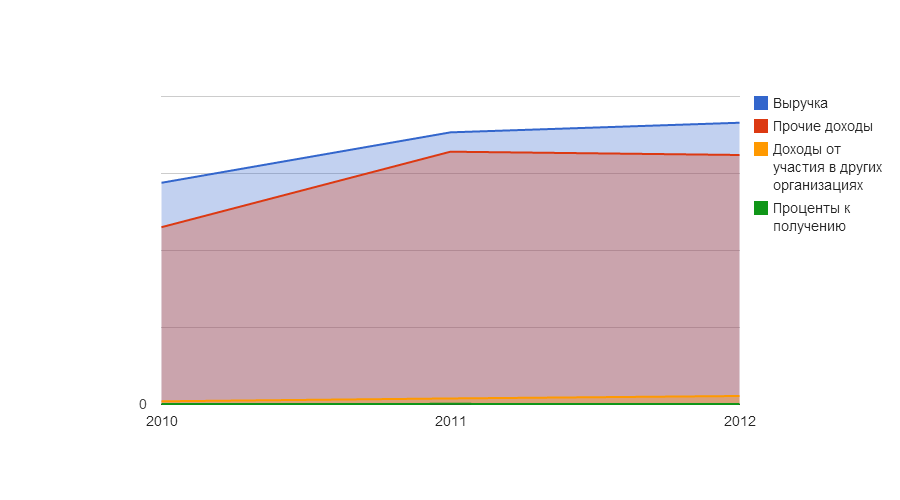

13. Анализ уровня доходов и финансовых результатов предприятия ОАО "Газпром" В 2010 году суммарный объем выручки составил 2879390 млн.руб. В 2011 году прирост составил 22.75 % в сравнении с годом ранее. В 2012 году суммарный объем выручки увеличивается на 3.53 % по сравнению с предыдущим годом. Прирост объема предоставляемых товаров и услуг положительно влияет на финансовое положение предприятия ОАО "Газпром", увеличивает его долю рынка. На конец 2012 года суммарный объем выручки составлял 3659151 млн.руб. Значение прочих доходов колеблется из года в год. Таблица 16. Динамика элементов дохода предприятия ОАО "Газпром", млн.руб.

Состоянием на 2010 объем доходов от участия в других организациях составил 41380 млн.руб. Сначала прирост показателя составлял 90.08 %. В следующем году значение показателя продолжает повышаться на 40.38 % по сравнению с годом ранее. На конец 2012 года объем доходов от участия в других организациях составил 110415 млн.руб.  Рис.6 Динамика доходов предприятия, тыс.руб. Финансовая политика предприятия ОАО "Газпром" позволила получить ему в 2010 году 6117 млн.руб. Прирост процентов, которые предприятие получило в 2011 году, составляет 34.51 % по сравнению с годом ранее. Финансовая политика предприятия ОАО "Газпром" нацелена на получение процентных доходов от инвестирования в долговые ценные бумаги и предоставления финансовых ресурсов в пользование другим участникам финансового рынка. Во второй половине периода наблюдается дальнейший прирост объема процентов к получению - на 25.07 % по сравнению с годом ранее. За 2012 год сумма процентных доходов составила 10291 млн.руб. В 2010 году совокупная сумма доходов составляет 5229573 млн.руб. В 2011 году значение суммы доходов повышается на 32.03 %, т.е. на 1674864 млн. руб. В 2012 году тенденция сохраняется и прирост составляет около 1.68 % по сравнению с годом ранее. На конец периода объем доходов составляет 7020307 млн.руб. Таблица 17. Структура валового дохода предприятия ОАО "Газпром", %

В 2010 году доля выручки от основной деятельности составляет 55.06 % от общего объема доходов предприятия ОАО "Газпром". В 2011 году значение доли снижается на -3.87 %. В 2012 году тенденция меняется и этот вид дохода формирует 52.12 % от всего объема доходов. В 2010 году доля прочих доходов составляла 44.03 %. На конец 2012 года доля прочих доходов составила 46.16 %. Доля доходов от участия в других организациях составила 0.79 % в 2010 году. В 2011 году значение показателя увеличилось на 0.35 и составляет 1.14 %. На конец 2012 года значение показателя составляет 1.57 %. В 2010 году доля процентов к получению составляет 0.12 % от общего объема доходов предприятия ОАО "Газпром". В 2011 году значение доли повышается на 0 %. В 2012 году тенденция продолжается и проценты к получению формируют 0.15 % от всего объема доходов. Таблица 18. Финансовый результат по видам деятельности предприятия ОАО "Газпром", млн.руб.

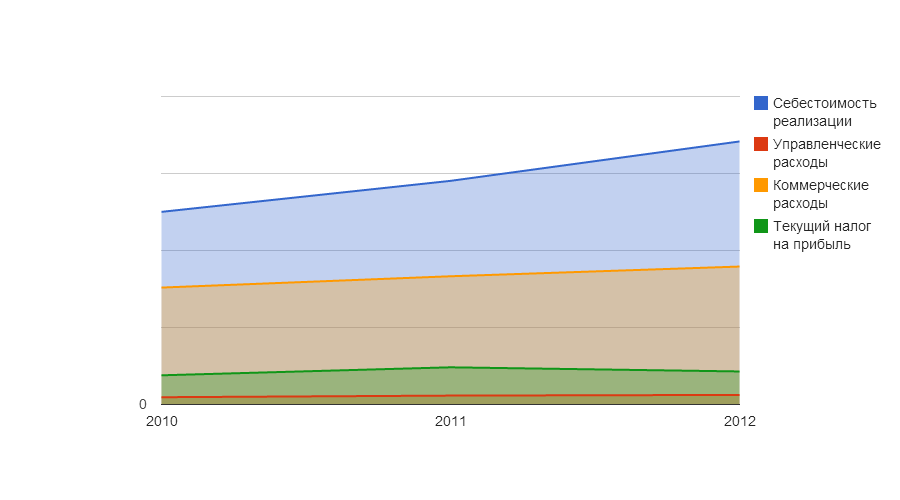

Результат основной деятельности в 2011 году составлял 1191664 млн. руб., что на 369683 млн.руб. отличается от 2010 года. В следующем году значение показателя уменьшилось на -198516 млн.руб. Результат финансовой деятельности в 2011 году составлял 23305 млн. руб., что на 45069 млн.руб больше 2010 года. В следующем году значение показателя увеличилось на 20730 млн.руб. Результат от прочей обычной деятельности в 2011 году составлял -69805 млн. руб., что на 205410 млн.руб. больше 2010 года. В следующем году значение показателя уменьшилосьна -213691 млн.руб.. Как результат влияния этих факторов в 2010 году сумма прибыли(убытка) до налогообложения составляла 525001 млн.руб. Положительное значение показателя свидетельствует об эффективной деятельности предприятия ОАО "Газпром". Отрицательное или низкое значение показателя указывает на необходимость искать пути снижения расходов и повышения доходов предприятия ОАО "Газпром". В 2011 году сумма прибыли(убытка) до налогообложения составила 1145164 млн.руб., а в последнем году — 753687 млн.руб. 14. Анализ затрат предприятия ОАО "Газпром" Согласно данных таблиц 19 и 20 получаем следующую информацию о динамике и структуре расходов. В 2011 прирост объема выручки превышает прирост себестоимости продукции. Это положительная тенденция, указывающая на эффективную систему управления расходами. Очевидно, что субъект хозяйствования использует доступные резервы сокращения расходов. Во второй половине периода ситуация меняется и себестоимость меняется более быстрыми темпами по сравнению с суммой выручки - на 17.62 % по сравнению с годом ранее. Доля себестоимости продукции составляет 26.35% от всей суммы расходов. Таблица 19. Динамика элементов затрат предприятия ОАО "Газпром", млн.руб.

Таблица 20. Структура расходов предприятия ОАО "Газпром", %

На начало 2010 года сумма управленческих расходов составляла 47286 млн.руб. Прирост статьи расходов составлял в 2011 году 22.23 % по сравнению с прежним периодом. В следующем году наблюдается дальнейшее увеличение суммы управленческих расходов на 7.6 % по сравнению с годом ранее. На конец 2012 года сумма управленческих расходов составляла 62192 млн.руб.  Рис.7 Динамика расходов предприятия, тыс.руб. Доля управленческих расходов составляет 0.96% от всей суммы расходов. Вначале 2010 года сумма коммерческих расходов составляла 759228 млн.руб. Прирост коммерческих расходов составлял в 2011 году 9.67 % по сравнению с годом ранее. Коммерческие расходы крайне необходимы для продвижения продукции, наращивания сбыта. В следующем году наблюдается дальнейшее увеличение суммы коммерческих расходов на 7.57 % по сравнению с годом ранее. На конец 2012 года сумма коммерческих расходов составляла 895758 млн.руб. Доля коммерческих расходов составляет 13.82% от всей суммы расходов. На начало исследуемого периода, в 2010 году сумма уплаченных процентов составляла 69261 млн.руб. Сумма процентов к уплате демонстрирует снижение на -8.2 %. Во второй половине периода наблюдается перелом тенденции и сумма процентных платежей возросла - на 20.59 % по сравнению с годом ранее. На конец 2012 года сумма процентов к уплате составляла 76671 млн.руб. Доля процентов к уплате составляет 1.18% от всей суммы расходов. Ежегодно сумма прочих расходов росла. Доля прочих расходов составляет 54.37 % от всей суммы расходов в последнем году. Значение текущего налога на прибыль колеблется из года в год. Доля текущего налога на прибыль составляет 3.31 % от всей суммы расходов. Как результат влияния факторов выше в 2010 году общая сумма расходов составила 4896058 млн.руб. В 2011 году происходит увеличение показателя на 0 % по сравнении с годом ранее. В 2012 году продолжается повышение уровня расходов - на 7.98 % по сравнении с годом ранее. Таблица 21. Динамика расходов по функции, млн.руб.

На начало 2010 года сумма расходов на производственные цели составляла 1250895 млн.руб. Прирост показателя составлял в 2011 году 16.09 % по сравнению с прежним периодом. В следующем году наблюдается дальнейшее увеличение суммы расходов на производственные цели на 17.62 % по сравнению с годом ранее. В 2010 году сумма расходов на выполнение управленческой функции составляла 47286 млн.руб. Прирост статьи расходов составлял в 2011 году 22.23 % по сравнению с прежним периодом. В следующем году наблюдается дальнейшее увеличение суммы на выполнение управленческой функции на 7.6 % по сравнению с годом ранее. На конец 2012 года сумма расходов на выполнение управленческой функции составляла 62192 млн.руб. В 2010 году сумма расходов на реализацию сбытовой функции составляла 759228 млн.руб. Прирост расходов на реализацию сбытовой функции составлял в 2011 году 9.67 % по сравнению с годом ранее. В следующем году наблюдается дальнейшее увеличение суммы расходов на реализацию сбытовой функции на 7.57 % по сравнению с годом ранее. На конец 2012 года сумма расходов на реализацию сбытовой функции составляла 895758 млн.руб. На начало исследуемого периода, в 2010 году сумма расходов на реализацию финансовой функции составляла 69261 млн.руб. Сумма расходов на реализацию финансовой функции демонстрирует снижение на -8.2 %. Во второй половине периода наблюдается перелом тенденции и сумма расходов на реализацию финансовой функции возросла - на 20.59 % по сравнению с годом ранее. На конец 2012 года сумма расходов на выполнение финансовой функции составляла 76671 млн.руб. В 2010 году сумма расходов на реализацию других функций составляла 2769388 млн.руб. Повышение показателя в 2011 году составляет 29.84 % по сравнению с годом ранее. Прирост составил во второй половине периода 3.96 % по сравнению с годом ранее. На конец 2012 года сумма расходов на реализацию других функций составляла 3738357 млн.руб. 15. Анализ рентабельности предприятия ОАО "Газпром" Таблица 22. Динамика показателей рентабельности предприятия ОАО "Газпром", %

Рентабельность активов в 2010 году составила 4.78 %, т.е. на каждый рубль активов предприятие получило 4.78 % копеек чистой прибыли. В 2011 году на каждый вложенный в активы рубль было получено 10.17 копеек чистой прибыли. В 2012 году значение показателя рентабельности активов равнялось 5.69 %. Насчет показателя рентабельности собственного капитала, то в 2010 году каждый вложенный собственниками рубль средств принес им 6.04 копеек чистой прибыли. Это низкий показатель, свидетельствует о низкой эффективности работы предприятия ОАО "Газпром". В 2011 году каждый вложенный собственниками рубль средств принес им 12.86 копеек чистой прибыли, то есть эффективность работы за год была низкой. В 2012 году каждый вложенный собственниками рубль средств принес им 7.21 копеек чистой прибыли, что не является высоким показателем. Рентабельность производственных фондов в 2010 году составила 8.83 %, т.е. на каждый рубль производственных фондов предприятие получило 8.83 копеек чистой прибыли. В 2011 году на каждый вложенный в производственные фонды рубль было получено 19.14 копеек чистой прибыли. В 2012 году значение показателя рентабельности производственных фондов равно 10.11 %. Показатель рентабельности продаж по прибыли от реализации показывает сколько приходится прибыли от продаж на единицу выручки. Он позволяет определить сумму, которая остается после вычета себестоимости, коммерческих и управленческих расходов на покрытие других расходов (прочих операционных расходов, процентов за кредит, налога на прибыль ). В 2010 году значение показателя составляло 28.55 %. То есть в предприятия ОАО "Газпром" оставались средства для осуществления других расходов. В 2011 году рентабельность продаж по прибыли от реализации составляет 33.72 %. На конец исследуемого периода каждый рубль выручки позволил получить 0.27 рублей прибыли от продаж. Рентабельность реализованной продукции по чистой прибыли показывает сколько приходится чистой прибыли на единицу выручки. Как правило, предприятие, где менеджмент работает на высоком уровне, имеют более высокие доходы, поскольку они лучше распоряжаются доступными ресурсами. В 2010 году каждый полученный рубль выручки позволил получить 0.13 руб. чистой прибыли. В 2011 году рентабельность продаж по прибыли от реализации составляет 24.96 %. На конец 2012 года значение показателя составляло 15.2 %. Чистая прибыль, оставшаяся для самофинансирования предприятия ОАО "Газпром", может быть распределена по уставным и резервным фондам или оставаться как нераспределенная. В активах она может быть направлена на финансирование любых имущественных объектов. Нераспределенная прибыль является собственностью учредителей, и поэтому увеличивает сумму собственного капитала, а сумма убытка соответственно его уменьшает. В 2010 году 84.2 % чистой прибыли было направлено на увеличение суммы резервного фонда и нераспределенной прибыли. В 2011 году 89.85 % чистой прибыли было направлено на увеличение суммы резервного фонда и нераспределенной прибыли. В 2012 году 62.26 % чистой прибыли было направлено на увеличение суммы резервного фонда и нераспределенной прибыли. Коэффициент устойчивости экономического роста указывает на темп роста собственного капитала за счет чистой прибыли. В 2010 году 4.96 % собственного капитала было увеличено за счет чистой прибыли. В 2011 году 10.51 % собственного капитала было увеличено за счет чистой прибыли. На конец периода значение показателя составляет 4.39 % . При условии, что предприятие действовало бы на уровне 2010 года его активы окупились бы в течение 20.93 лет. Если бы предприятие действовало на уровне 2011 года его активы удвоились бы в течение 9.83 лет. Если бы уровень окупаемости оставался неизменным (по состоянию на 2012 год), то активы удвоились бы в течение 17.58 лет. При условии, что предприятие действовало бы на уровне2010 года его собственный капитал окупился бы в течение 16.55 лет. Если бы компания действовала на уровне 2011 года собственный капитал окупился бы в течение 7.78 лет. Если бы уровень окупаемости оставался неизменным (по состоянию на 2012 год), то вложенные собственные средства окупились бы в течение -8.77 лет. Таблица 23. Динамика показателей рентабельности предприятия ОАО "Газпром" (GAAP)

Стоит отметить, что большинство показателей дохода и рентабельности, которые используются зарубежными компаниями, не отражены в российской финансовой отчетности и поэтому могут быть посчитаны по приближенной методике. Показатель EBIT рассчитывается как сумма прибыли до налогообложения и процентов к оплате. В предприятия ОАО "Газпром" значение показателя в 2010 году составляет 594262 млн.руб. В 2011 году предприятие получило 1208744 рублей прибыли до вычета процентных платежей и налогов. В 2012 году значение показателя составило 830358. EBIAT рассчитывается как сумма чистой прибыли и процентов к оплате. В 2010 году значение показателя составляло 433739 млн.руб. В 2011 году предприятие получило заработок до уплаты процентных начислений в размере 945701 млн.руб. На конец периода значение показателя составило 633011 млн.руб. NOPAT является эквивалентом EBIAT. ROA рассчитывается как соотношение EBIAT к среднегодовой сумме активов предприятия ОАО "Газпром". Значение показателя в 2010 году составляло 5.68 %. В 2011 году предприятие получило 10.9 млн.руб прибыли до вычета процентных платежей на каждый рубль своих средств. На конец периода показатель составлял 6.47. ROE расчитывается как соотношение чистой прибыли к собственному капиталу. В 2010 году показатель составлял 6.04 %. В 2011 году каждый рубль собственников принес им 12.86 копеек чистой прибыли. На конец 2012 года значение показателя составило 7.21. ROS - это соотношение EBIT к выручке от продаж. В 2010 году операционная маржа составила 20.64 %. В 2011 году каждый полученный рубль выручки принес 34.2 копеек операционной прибыли. В 2012 году значение показателя составило 22.69 %. GPM демонстрирует долю валовой прибыли в общей сумме продаж. Рассчитывается как соотношение валовой прибыли к выручке компании. В 2010 году значение показателя составило 56.56 %, а в 2011 году — 46.08 %. На конец исследуемого периода каждый полученный рубль выручки принес 0.45 копеек валовой прибыли. RCA - соотношение чистой прибыли к оборотным активам. В 2010 году значение показателя составило 15.51 %. В 2011 году каждый рубль оборотных активов принес 0.31 копеек чистой прибыли. RFA - рентабельность внеоборотных активов, то есть RFA равно соотношению чистой прибыли к сумме внеоборотных активов. В 2010 году значение показателя составило 6.66 %, а в 2011 году — 13.3 %. На конец исследуемого периода показатель равен 7.44 %. ROTA демонстрирует способность активов формировать прибыль до налогообложения и оплаты процентов. Показатель являет собой соотношение EBIT к сумме активов. В 2010 году значение показателя составило 7.59 %. В 2011 году — 12.7 %, а в 2012 — 8.27 %. Таблица 24. Факторный анализ рентабельности

Сначала нужно произвести промежуточные вычисления. Коэффициент соотношения затрат 2012 до 2011 составил 6481031/6002105=1.08 Коэффициент соотношения затрат 2012 до 2010 года составил 6481031/4896058=1.32 Как результат изменение прибыли за счет изменения затрат в 2012 до 2011 года составил 882121*(6481031/6002105-1)=70387.09 Изменение прибыли за счет изменения затрат в 2012 до 2010 года составляет 364478*(6481031/4896058-1) =117990.39 Коэффициент соотношения дохода 2012 до 2011 года составляет 7026655/6844861=1.03 Коэффициент соотношения дохода 2012 до 2010 года составляет 7026655/5244774=1.34 Соответственно изменение прибыли за счет изменения дохода 2012 до 2011 года составляет 882121*(7026655/6844861-6481031/6002105)=-46958.66 Изменение прибыли за счет изменения дохода 2012 до 2010 года составляет364478*(7026655/5244774-6481031/4896058)=5838.86 Изменение прибыли за счет расходов на 1 руб. дохода 2012 до 2011 года составляет 7026655*(6002105/ 6844861-6481031/7026655)=-319514.92 Изменение прибыли за счет расходов на 1 руб. дохода 2012 до 2010 составляет 7026655*(4896058/5244774-6481031/7026655)=78434 Общая сумма влияния на изменение прибыли 2012 до 2011 составляет 70387.09+-46958.66+-319514.92=-296086.5 Общая сумма влияния на изменение прибыли 2012 до 2010 составляет 117990.39+5838.86+78433.8=202263.05 Таблица 25. Пятифакторная модель рентабельности

ROE = NI / CE = NI / EBT • EBT / EBIT • EBIT / NS • NS / TA • TA / CE ROE (Return on Equity) - коэффициент доходности акционерного капитала, NI (Net Income) - чистая прибыль, CE (Common Equity) - акционерный капитал предприятия ОАО "Газпром", EBT (Earings before Taxes) - прибыль до уплаты налогов, EBIT (Earings before Interest and Taxes) - прибыль до уплаты процентов и налогов, NS (Net Sales) - объем реализации, TA (Total Assets) - суммарные активы предприятия ОАО "Газпром". Эта же формула может иметь такой вид: ROE = TB • IB • OM • AT • LR ROE (Return on Equity) - коэффициент доходности акционерного капитала, TB (Tax Burden) - налоговое бремя,\ IB (Interest Burden) - бремя процентов, OM (Operating Margin) - операционная рентабельность, AT (Asset Turnover) - оборачиваемость активов, LR (Leverage Ratio) - коэффициент финансового рычага.

Налоговое бремя: 2010 год: 364478/525001=0.69 2011 год: 882121/1145164=0.77 2012 год: 556340/753687=0.74 Бремя процентов: 2010 год: 525001/(69261+525001)=0.88 2011 год: 1145164/(63580+1145164)=0.95 2012 год: 753687/(76671+753687)=0.91 Операционная рентабельность: 2010 год: (69261+525001)/2879390=0.21 2011 год: (63580+1145164)/3534341=0.34 2012 год:( 76671+753687)/3659151=0.23 Оборачиваемость активов: 2010 год: 0.38 2011 год: 0.41 2012 год: 0.37 Коэффициент финансового рычага или мультипликатор капитала: 2010 год: 7825890/118368=66.11 2011 год: 80.437905515004=9521274/118368=80.44 2012 год: 84.783488780752=10035652/118368=84.78 Коэффициент доходности акционерного капитала, ROE: 2010 год: =0.69*0.88*0.21*0.38*66.11=3.16 2011 год: =0.77*0.95*0.34*0.41*80.44=8.18 2012 год: =0.74*0.91*0.23*0.37*84.78=4.82

За счет налогового бремя в 2011 году ROE изменился на (0.77*0.88*0.21*0.38*66.11-0.69*0.88*0.21*0.38*66.11)=0.35 За счет налогового бремя в 2012 году ROE изменился на -0.34=(0.74*0.95*0.34*0.41*80.44-0.77*0.95*0.34*0.41*80.44) За счет бремя процентов в 2011 году ROE изменился на (0.77*0.95*0.21*0.38*66.11-0.77*0.88*0.21*0.38*66.11)=0.25 За счет бремя процентов в 2012 году ROE изменился на 0.74*0.91*0.34*0.41*80.44-0.74*0.95*0.34*0.41*80.44)=-0.33 За счет операционной рентабельности в 2011 году ROE изменился на (0.77*0.95*0.34*0.38*66.11-0.77*0.95*0.21*0.38*66.11)=2.47 За счет операционной рентабельности в 2012 году ROE изменился на (0.74*0.91*0.23*0.41*80.44-0.74*0.91*0.34*0.41*80.44)=-2.53 За счет оборачиваемости активов в 2011 году ROE изменился на (0.77*0.95*0.34*0.41*66.11-0.77*0.95*0.34*0.38*66.11)=0.5 За счет оборачиваемости активов в 2012 году ROE изменился на (0.74*0.91*0.23*0.37*80.44-0.74*0.91*0.23*0.41*80.44)=-0.41 За счет финансового рычага в 2011 году ROE изменился на (0.77*0.95*0.34*0.41*80.44-0.77*0.95*0.34*0.41*66.11)=1.46 За счет финансового рычага в 2012 году ROE изменился на (0.74*0.91*0.23*0.37*84.78-0.74*0.91*0.23*0.37*80.44)=0.25 Коэффициент доходности акционерного капитала в 2011 году изменился на (0.35*0.25*2.47*0.5*1.46)=5.02 Коэффициент доходности акционерного капитала в 2012 году изменился на (-0.34*-0.33*-2.53*-0.41*0.25)=-3.36 Таблица 26. Модель Dupont

ROA = П / А = В / А • П / В = Коб• Ros, где П - прибыль от обычной деятельности до налогообложения, В - выручка от реализации, А - совокупные активы, Коб- коэффициент оборачиваемости совокупных активов, Ros- рентабельность продаж. Как результат влияния этих факторов в 2010 году ROA составлял 0.07. В 2011 году ROA равен 0.12. На конец 2012 года значение показателя составило 0.08. 16.Прогнозирование финансового состояния в среднесрочной перспективе | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||