Оценка конкурентоспособности предприятия. Введение тематика работы посвящена вопросам проведения оценки конкурентоспособности пао Сбербанк. Актуальность исследования

Скачать 0.59 Mb. Скачать 0.59 Mb.

|

|

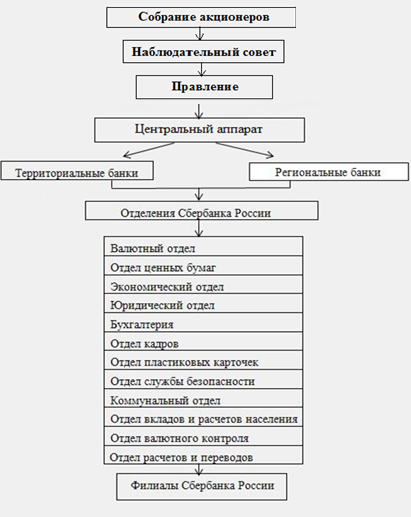

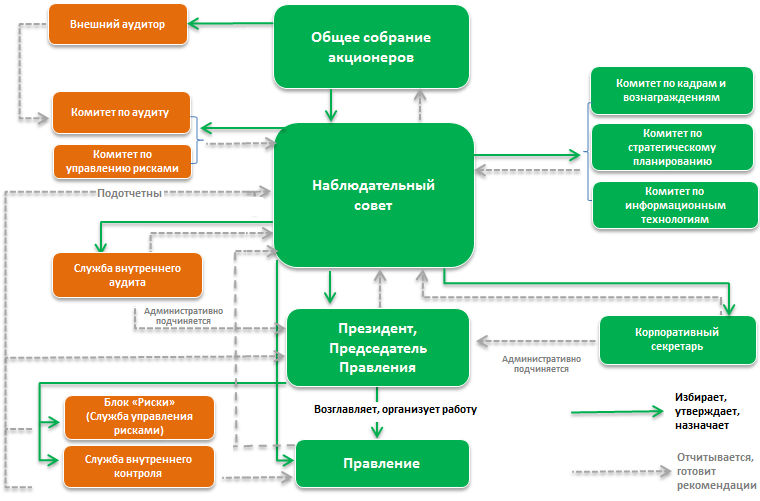

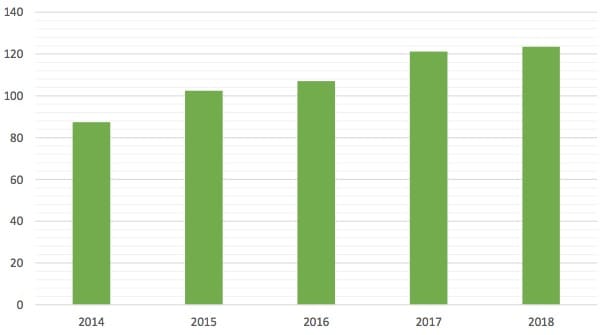

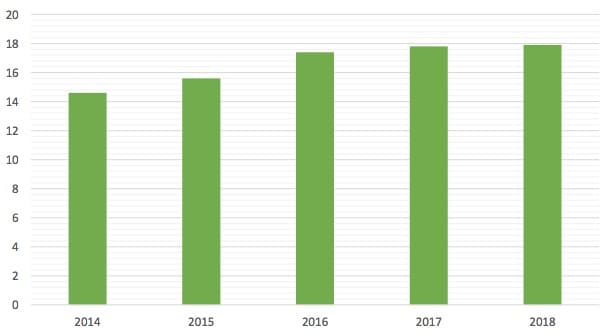

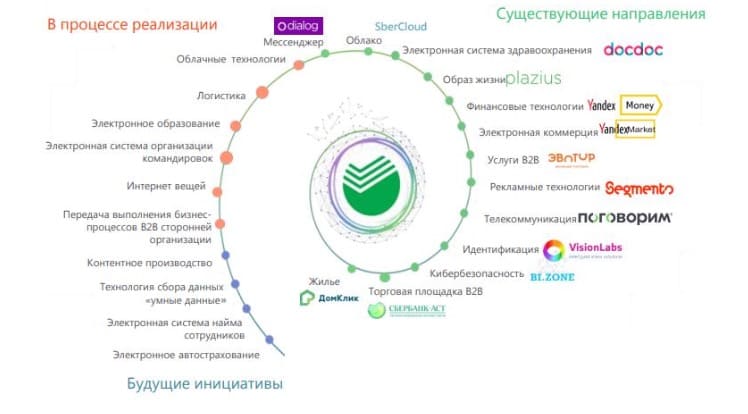

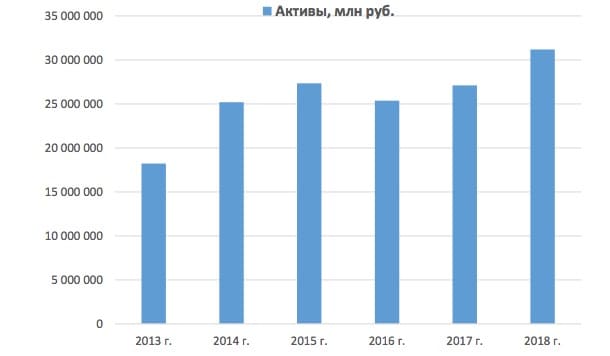

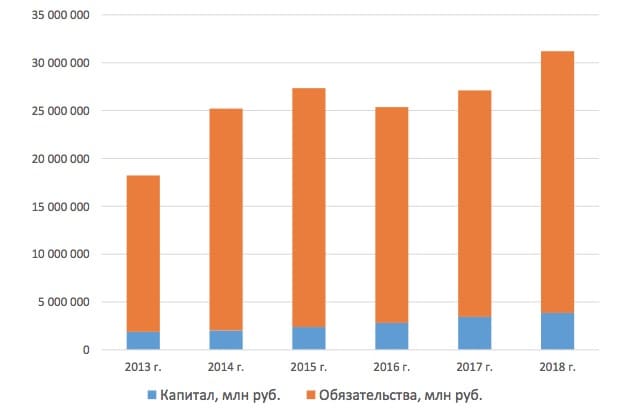

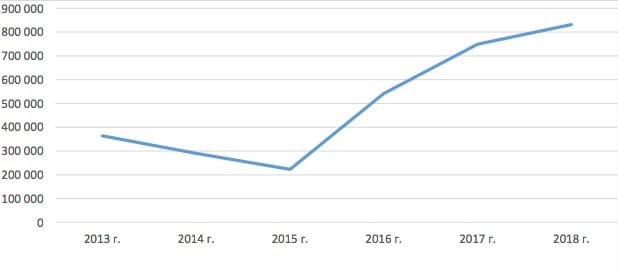

СОДЕРЖАНИЕ Введение……………………………………………………………………………...3 1. Характеристика деятельности ПАО «Сбербанк»…………………………….4-13 2. Анализ деятельности ПАО «Сбербанк» на основе пяти конкурентных сил Майкла Портера…………………………………………………………………14-17 3. PEST-анализ деятельности ПАО «Сбербанк»………………………………18-20 4. SWOT-анализ деятельности ПАО «Сбербанк»……………………………..21-22 5. Анализ жизненного цикла ПАО «Сбербанк»……………………………….23-25 Заключение………………………………………………………………………….26 ВВЕДЕНИЕ Тематика работы посвящена вопросам проведения оценки конкурентоспособности ПАО «Сбербанк». Актуальность исследования конкурентоспособности обусловлена тем, что на современном этапе экономического развития проблема занимает центральное место в экономической политике государства. Создание конкурентных преимуществ перед соперником становится стратегическим направлением деятельности государства и его органов в области обеспечения конкурентоспособности национальной экономики. При этом повышение конкурентоспособности касается всех уровней ее иерархии: продукции (товаров и услуг), предприятия, отрасли, региона и страны в целом, но особую важность приобретает конкурентоспособность предприятия как основного звена экономики. Несмотря на большое количество факторов, влияющих на конкурентоспособность предприятия, все же основным и определяющим из них остается его способность производить конкурентоспособную продукцию и создавать условия для ее продвижения на рынок. Объектом исследования работы является ПАО «Сбербанк». Предметом исследования данной работы является уровень конкурентоспособности ПАО «Сбербанк». Целью работы является проведение оценки уровня конкурентоспособности ПАО «Сбербанк». Для выполнения заявленной цели необходимо решить ряд задач: - рассмотреть характеристику ПАО «Сбербанк»; - провести анализ деятельности ПАО «Сбербанк» на основе пяти конкурентных сил Майкла Портера; - провести PEST-анализ деятельности ПАО «Сбербанк»; - провести SWOT-анализ деятельности ПАО «Сбербанк»; - проанализировать жизненный цикл компании деятельности ПАО «Сбербанк»; - сформулировать заключительные выводы по работе. Для оценки конкурентной среды ПАО «Сбербанк» будем использовать следующие методы анализа: анализ пяти конкурентных сил Майкла Портера, PEST-анализ (STEP) – метод анализа факторов внешней макросреды; SWOT-анализ – как метод анализа внутренней среды предприятия. Итоговая работа состоит из содержания, введения, пяти глав и заключения. 1. Характеристика ПАО «Сбербанк» Сбербанк является историческим преемником основанных в 1841 г. указом императора Николая I Государственных сберегательных касс Российской империи. Вначале это были лишь два маленьких учреждения с 20 сотрудниками в Санкт-Петербурге и Москве. Затем они разрослись в сеть учреждений, работавших по всей стране и аккумулировавших средства для реализации крупных государственных проектов. В советскую эпоху они были преобразованы в систему Государственных трудовых сберегательных касс. А в новейшее время превратились в современный универсальный банк, крупную международную группу, чей бренд известен в двадцати странах мира. Публичное акционерное общество «Сбербанк» — это крупнейший банк России, а также Центральной и Восточной Европы, на долю которого приходится более 30% всех банковских активов страны. В группу входят 12 территориальных банков, которые отвечают за работу более 14 тысяч подразделений, функционирующих в 83 субъектах Российской Федерации. Банк имеет представительства в 22 странах мира, включая США, Великобританию, а также страны СНГ и Восточной Европы. Организационная структура ПАО «Сбербанк» в общем виде представлена на Рис. 1. Высшим органом управления Сбербанка является Общее собрание акционеров, которое принимает решение непосредственно относительно деятельности банка. Наблюдательный совет (НС) осуществляет общее руководство деятельностью Сбербанка. Руководит работой Наблюдательного совета Председатель НС, который избирается Общим собранием акционеров из числа членов НС. Правление Сбербанка – это коллегиальный исполнительный орган управления, который возглавляет Президент, Председатель Правления Сбербанка, осуществляющий руководство деятельностью Сбербанка. Центральный аппарат – это гибкая система экономического управления территориальными банками, отделениями и внутренними структурными подразделениями Сбербанка. Центральный аппарат включает в себя систему различных управлений, таких как: Управление операций на денежных рынках, Управление кредитованием, Управление проектного финансирования, Управление вкладов и счетов, Управление финансирования строительных проектов, Управление кредитования частных проектов, управление банковских карт, Управление банковских карт, Управление ценных бумаг, Операционное управление, Депозитарий, Финансовое управление, Управление рисками, Главный расчетный центр, Управление банковских технологий, Управление банковских систем и т.д. Территориальные банки возглавляются председателями, которых назначает Президент, Председатель правления Сбербанка.  Рис.1. Организационная структура ПАО «Сбербанк» Для лучшего понимания функций органов управления Сбербанком рассмотрим корпоративную систему управления ПАО «Сбербанк», представленную на Рис. 2.  Рис. 2. Система корпоративного управления Система корпоративного управления Сбербанка позволяет регулировать взаимоотношения между менеджерами, Наблюдательным советом и Собранием акционеров банка. Организационная модель, представленная на Рис. 2, представляет собой основу системы корпоративного управления Сбербанка. Она определяет правила и последовательность принятия корпоративных решений, а также обеспечивает управление и контроль деятельности Сбербанка. Как видно из рисунка 2, Общее собрание акционеров избирают членов Наблюдательного совета и Президента, Председателя Правления Банка. Порядок подготовки и проведения общего собрания акционеров регулируется «Положением об Общем собрании акционеров». Наблюдательный совет (НС) отчитывается перед Общим собранием акционеров, а результаты его работы приводятся в составе Годового отчета. Руководит работой Наблюдательного совета Председатель НС, который избирается Общим собранием акционеров из числа членов НС. Председатель НС разрабатывает план работы совета, определяет повестку дня и председательствует на Общем собрании акционеров. Председатель Правления избирается Общим собранием акционеров сроком на 4 года. Минимум раз в год Правление презентует перед Наблюдательным советом отчет о процессе выполнения стратегии Сбербанка, о реализации решений НС и Общего собрания акционеров, каждые 3 месяца - отчет о результатах финансово-хозяйственной деятельности Сбербанка и уровне принятых им рисков. Так как Центральный аппарат Сбербанка интегрирует в себе управление различными видами деятельности, а структурные подразделения отличаются по видам предоставляемых услуг (ипотечное кредитование, работа с корпоративными клиентами, кредитование частных лиц и др.), представлены в различных регионах и имеют определенную самостоятельность в принятии операционных решений, то организационную структуру ПАО «Сбербанк» следует считать дивизиональной. Перейдем к рассмотрению клиентской базы организации. Клиентская база Сбербанка — это более 150 млн клиентов по всему миру. Из них около 92 млн человек являются активными розничными клиентами (включая 43 млн зарплатных клиентов и пенсионеров). Также банк обслуживает 2,4 млн корпоративных клиентов из России. На рынке ипотечного кредитования Сбербанк занимает доминирующее положение с долей 56% и остаётся лидером в России по размеру вкладов физических лиц и объёму выданных средств (Рис.3, Рис. 4).  Рис. 3. Количество дебетовых карт, млн шт.  Рис. 4. Количество кредитных карт, млн шт. Группа обслуживает различные группы корпоративных клиентов, предлагая широкий спектр услуг и продуктов. Малому бизнесу доступны услуги быстрых расчётов внутри банка, бесплатных сервисов CRM и онлайн-бухгалтерии, индивидуальных смарт-кредитов и пр. Крупнейшие дочерние предприятия компании: АО «Сбербанк Управление Активами» — управляющая компания, крупнейший игрок в России на рынке коллективных инвестиций. Управляет активами крупнейших НПФ, страховых компаний, ПИФов, банков, частных инвесторов, а также государственными средствами. ЗАО «Сбербанк КИБ» — компания, занимающаяся корпоративно-инвестиционной деятельностью, является одним из крупнейших маркет-мейкеров на российском фондовом рынке. Возникла после покупки и интеграции компании «Тройка Диалог» в 2012 году. Основные направления бизнеса компании — это корпоративное кредитование, оказание инвестиционно-банковских услуг, документарный бизнес, операции с ценными бумагами и инвестиции. ООО СК «Сбербанк страхование» — страховая компания, является одним из лидеров на российском рынке страхования имущества. Предоставляет широкий спектр страховых услуг в сегменте страхования жизни и имущества. АО «Сбербанк лизинг» — лизинговая компания, входящая в тройку крупнейших по объёму портфеля. Региональная сеть насчитывает более 40 филиалов в крупнейших городах России и стран СНГ. ООО «Сбербанк Капитал» — инвестиционная компания, реализующая проекты в области недвижимости, угольной промышленности, автомобильной промышленности, топливно-энергетической промышленности, развития транспортной системы и пр. ЗАО «Сбербанк-АСТ» — национальный оператор для проведения электронных аукционов. Проводит электронные процедуры для компаний с государственным участием, а также предоставляет электронные площадки для крупных корпоративных клиентов. АО «НПФ Сбербанка»— негосударственный пенсионный фонд, один из лидеров пенсионного страхования в России с клиентской базой более 3 млн человек. ООО «Центр недвижимости от Сбербанка» — компания создаёт сервисы в сфере недвижимости и ипотечного кредитования. Один из самых масштабных проектов — портал «Домклик», который является онлайн-площадкой для поиска недвижимости в целях приобретения. ПАО «Сбербанк» активно внедряет современные цифровые технологии и совершенствует систему удалённого доступа. Так, по итогам 2018 года, интернет-банкинг Сбербанка насчитывает около 61 млн пользователей. Согласно данным компании: СМС-сервисом «Мобильный банк» активно пользуется 30 млн клиентов, мобильным приложением «Сбербанк Онлайн» 39 млн клиентов, ещё около 25 млн клиентов пользуется веб-сайтом «Сбербанк Онлайн». Внутри компании функционируют 9 инновационных лабораторий, занимающихся исследованиями перспективных направлений: Blockchain, искусственный интеллект и машинное обучение, виртуальная и дополненная реальность, робототехника и автоматизация процессов, а также геймификация. Компания развивает собственную цифровую экосистему в самых разных направлениях деятельности (Рис. 5).  Рис. 5. Экосистема ПАО «Сбербанк» Список компаний партнеров ПАО «Сбербанк» довольно обширен. Он включает множество компании от «Lara Kids», интернет-магазина товаров для детей, до «Nethouse», платформы для создания сайтов. Группа активно сотрудничает с «Яндексом» и имеет совместное предприятие, где компаниям принадлежит по 45% и ещё 10% находится в мотивационном фонде менеджмента. В рамках данного сотрудничества компании развивают три направления: Сервис выбора товаров и сравнения цен «Яндекс Маркет». По итогам 2018 года сервис сотрудничает с 20 тысячами магазинов, которые размещают свои товары на площадке. Маркетплейс «Беру» — совместное предприятие Сбербанка и «Яндекса». Это онлайн-площадка, где можно приобретать товары широкого потребления. Был запущен в тестовом режиме в мае 2018 года. Трансграничный маркетплейс Bringly — платформа для трансграничной онлайн-торговли, запущенная в 2018 году. Сбербанк разрабатывает ещё ряд крупных цифровых проектов: Электронная система здравоохранения DocDoc. Это сервис, который помогает с поиском врачей, а также оказывает ряд иных услуг в сфере здравоохранения. Площадка объединяет более 2,8 тыс. клиник и более 4 тыс. врачей. Платформа «Эвотор» — это терминал для бизнеса. Компания предоставляет онлайн-кассы для малого и среднего бизнеса с широким функционалом и аналитикой для клиентов. Кредитный портфель Сбербанка широко диверсифицирован по отраслям (Рис. 6), однако большую его часть (около 32%) составляют кредиты физических лиц.  Рис. 6. Структура кредитного портфеля по отраслям, % Банку России принадлежит 50% +1 акция ПАО «Сбербанк», 45,64% акций принадлежит нерезидентам (юридическим лицам), 1,52% акций владеют резиденты (юридические лица) и ещё 2,84% акций находятся у частных инвесторов (Рис. 7).  Рис. 7. Структура акционерного капитал ПАО «Сбербанк», % Финансовые показатели ПАО «Сбербанк»: Активы компании показывают в последние годы растущую динамику с незначительным спадом в 2016 году (Рис. 8).  Рис. 8. Динамика активов Капитал компании в последние годы показывает значительный рост. При этом сохраняется высокий уровень обязательств, что характерно для банковской отрасли (Рис. 9).  Рис. 9. Капитал и обязательства Чистая прибыль после снижения по итогам 2014-2015 гг., показывает рекордный рост в последние три года, достигнув более 831 млрд рублей в 2018 году (Рис. 11).  Рис. 10. Чистая прибыль млн руб. Показатель денежного потока ПАО «Сбербанк» показывает уверенный рост в последние годы (Рис. 12).  Рис. 11. Денежный поток ПАО «Сбербанк» регулярно платит дивиденды на свои обыкновенные и привилегированные акции. При этом руководство компании планирует постепенное увеличение дивидендных выплат с 25% до 50% от чистой прибыли по МСФО к 2020 году. Основные риски: Риски наложения западных санкций на компанию, банковский сектор или госдолг России. Риски мирового финансового кризиса, который приведёт к оттоку средств, сокращению капитала и кредитного портфеля. Риски стратегических ошибок на быстро меняющемся рынке, неэффективные инвестиции, высокая конкуренция. Риски кибербезопасности, защиты средств и данных клиентов банка. Основными конкурентами ПАО «Сбербанк» являются такие банки, как: ВТБ Банк Москвы, Газпромбанк, Россельхозбанк, ФК Открытие, Альфа - банк, Промсвязьбанк, Хоум Кредит, Русский Стандарт, Восточный Экспресс, Юникредит, Московский Кредитный Банк, Почта Банк, Дельтакредит, Сетелем Банк, Русфинанс Банк, Тинькофф Банк, Бинбанк. По результатам исследования компании Frank Research Group Сбербанк опережает своих конкурентов: Крупнейшие игроки рынка кредитования частных клиентов (1 место – 38%); Крупнейшие игроки рынка нецелевых кредитов наличными (1 место – 32,7%); Крупнейшие игроки рынка ипотечного кредитования (1 место – 50,3%); Крупнейшие игроки рынка кредитных карт (1 место – 34,7 %); Крупнейшие игроки рынка срочных вкладов (1 место - 43,2%); Крупнейшие игроки рынка текущих счетов и вкладов до востребования (1 место – 46,4%). Таким образом, как видно из исследования компании Frank Research Group, Сбербанк является единоличным лидером-гигантом на розничном рынке банковских услуг. 2. Анализ деятельности ПАО «Сбербанк» на основе пяти конкурентных сил Майкла Портера Наиболее эффективным при анализе конкурентной среды на рынке банковских услуг является использование модели пяти конкурентных сил Майкла Портера, которая позволяет определить рыночные позиции и возможные пути получения конкурентных преимуществ. Преимущество теории Портера заключается в том, что она дает возможность оценить основные источники угроз в банковском бизнесе, проводить мониторинг состояния конкурентной среды кредитного рынка и конкурентных позиций коммерческих банков. И  дея теории Портера заключается в том, что конкурентоспособность фирмы зависит не только от прямой конкуренции на рынке, но и от других факторов: возможности появления потенциальных участников рынка и товаров-заменителей, взаимодействия фирмы с покупателями и поставщиками (Рис. 12). Рис.12. Пять конкурентных сил Майкла Портера Определим с помощью данного метода место ПАО «Сбербанк» на рынке. |