Отчет по практике. Задачией производственной предипломной практики является усвоение практиканта основных направлении развития в банковской сфере на основе теоритического материала и получение практических навыков по будущей специальности

Скачать 130.91 Kb. Скачать 130.91 Kb.

|

|

Введение Задачией производственной предипломной практики является усвоение практиканта основных направлении развития в банковской сфере на основе теоритического материала и получение практических навыков по будущей специальности. Местонахождением моей практики филиал АО «ForteBank» в городе Талдыкорган(город на юго-востоке Казахстана, административный центр Жетысуской области). ForteBank является одним из ведущих Казахстанских банков и успешно работает на рынке банковских услуг уже более 20 лет. Бенефициарным собственником Банка является Утемуратов Булат Жамитович с долей 82,56% простых размещенных акций Банка. АО «ForteBank» располагает разветвленной филиальной сетью, которая насчитывает 20 филиалов и около 100 отделений. ForteBank – это универсальный банк, обладающий собственной передовой экосистемой, гарантирующей клиентам качество, скорость, комфорт, надежность при получении услуг. На начало 2022 года Банк находился на 6 месте среди казахстанских банков по размеру активов и на 7 месте по объему ссудного портфеля. Банк обладает широкой филиальной сетью и широкой линейкой услуг, оказываемых через мобильное приложение и интернет-банкинг, дающей доступ к услугам Банка во всех регионах Казахстана. В своей деятельности Банк стремится к гармоничному сочетанию разумного риск-аппетита с внедрением передовых финансовых технологий. Банк ориентируется на международные стандарты ведения бизнеса и стремится неукоснительно соблюдать общепринятые принципы корпоративной этики. Одним из главных принципов деятельности Банка является соблюдение баланса между интересами акционеров, инвесторов и клиентов. Ценные бумаги банка имеют листинг на Лондонской фондовой бирже, Люксембургской фондовой бирже, Казахстанской фондовой бирже и Astana International Exchange. Остановимся в основных моментах истории Банкаю. Современный этап истории Банка начался 1 января 2015 года в рамках реорганизации АО «Альянс Банк» (в настоящее время – АО «ForteBank»), АО «ABC Bank» (ранее – АО «ForteBank») и АО «Темiрбанк» были подписаны передаточные акты, согласно которым Банку было передано все имущество, а также все права и обязанности АО «ABC Bank» и АО «Темiрбанк», в результате чего появился новый современный банк, вобравший в себя сильные стороны каждого из трех банков. И 10 февраля 2015 года – АО «Альянс Банк» переименовано в АО «ForteBank». В 2015 году начался выпуск уникальных карточных протуктов нового поколения – карточки ForteCard. В 2016 году было завершение процедуры реорганизации путем присоединения к АО «ForteBank», АО «Темiрбанк» и АО «АВС Bank». Прекращение деятельности АО «АВС Bank» и АО «Темiрбанк» в соответствии с приказами Министерства юстиции Республики Казахстан от 5 декабря 2016 года № 507 и № 508. В 2017 году была добровольная ликвидация дочерней организации Банка в Москве – ООО «Альянс Финанс», и в этом же году ForteBank признан банком года в Казахстане по версии The Banker. В 2018 году совет директоров Банка (далее – Совет директоров) принял решение о приобретении 100% простых акций АО «Банк Kassa Nova». В 2019 году – Банк получил статус банковского холдинга и завершил приобретение «Банка Kassa Nova» и компании ONE Technologies и ForteBank признан лучшим банком Казахстана (Best Domestic Bank) по версии издания Asia Money, являющегося частью группы Euromoney Institutional Investor PLC. В 2020 году ForteBank запустил новое мобильное приложение MIB 2.0 для физических лиц, созданное полностью командой группы Forte, и в этом году 100% простых акций АО «Банк Kassa Nova» были проданы инвестиционной компании АО «Фридом Финанс». Принципы компании доверие, устойчивое развитие, единство, качество, эффективность. Миссия Банка – быть надежным партнером в вашей в ежедневной финансовой жизни. Банк придерживается курса на оказание услуг различным субъектам рынка, занимая лидирующие позиции по всем направлениям бизнеса. 1.Коммерчесикие банки и основные условия их деятельности Деятельность и сущность банка Коммерческий банк – это кредитная организация, осуществляющая на коммерческой основе банковскую деятельность – привлечение вкладов и выдача кредитов, открытие и ведение банковских счетов, а также проведение платежей. Коммерческие банки являются одними из посредников между теми, у кого есть лишние деньги (сбережения) и кому нужны деньги. Коммерческий банк является элементом банковской системы. Это означает, что он должен: обладать такими родовыми свойствами, которые позволяет ему быть органичной часть целого, работать по общим правилам; функционировать в рамках общих и специфических законов, юридических норм общества. быть способным к саморегулированию, развитию и совершенствованию. Деятельность банков – это особая сфера экономической деятельности, в основе которой находится особая отрасль экономики – банковское дело. Банковское дело включается себя кредитное, депозитное, сберегательное, страховое дело, инвестиционные, лизинговое и пр.финасовой экономики, в которую вступили промышленно развитые страны, начиная с семидесятых годов. Деятельность банковских учреждений многообразна. К раскрытию сущности банка можно подойти с двух сторон – юридической и экономической. В первом случае исходное значение приобретают понятия «функции» и «банковские операции». Речь идет о функциях и операциях, которые в соответствии с законодательством относятся исключительно к банковской деятельности. В своей деятельности коммерческие банки руководствуются определенными принципами: работают в пределах реально имеющихся ресурсов, которые по срокам соответствуют структуре банковских активов, их вложения в активы должны быть краткосрочными, иначе не будет обеспечен возврат погашения ссуды; должны обладать экономической самостоятельностью, т.е. свободно распоряжаться собственными средствами и привлеченными ресурсами, выбирать клиентов и вкладчиков, распоряжаться доходами. Весь риск от своих операций банк берет на себя; взаимоотношения коммерческого банка со своими клиентами строятся как обычное рыночные отношения, критерием которых являются прибыльность, ликвидность, риск; государство может осуществлять регулирование деятельности банка косвенными экономическами методами. Запрещается вмешательство в любой форме государственных органов и их должностных лиц в деятельность банков. Сущность банковской деятельности проявляется через функции. Главной функцией банка при этом является просредническая, которая отражается следующими особенностями: аккумуляция средств или депозитная функция, аккумулирование чужие средства, собственность на аккумулируемые и перераспределяемые средства остается у первоначанльного кредитора. Следует иметь в виду, что посредничество банка проявляется в платежах, кредитах, депозитах.Через банки осуществляется перелив денежных средств и капиталов от одного субъекта к другому, от одной отрасли экономики к другой. Посредством свершения операций по счетам банки совершают движение капиталов, аккумулируя их в одном секторе экономики, перераспределяют их в другие отрасли и регионы. Законодательноые основы создания, функционирования и ликвидации банков К основным банковским законам, на основании которых организуется деятельность коммерческих банков, относятся Конституция РК, Гражданскй кодеск РК, Законы «О Национальном банке РК» от 30 марта 1995 г. №2155, «О банках и банковской деятельности в РК» от 31 августа 1995 г. №2444, Налоговый Кодекс РК, иные правовые акты в сфере экономики. Принятие Указов Президента РК, имеющих силу закона «О Национальным банке РК» от 30 марта 1995 г., «О банках и банковской деятельности РК» от 31 августа 1995 г., позволило законодательно закрепить самостоятельность банков, что является общепринятым действием во многих странах при организации банковского дело. Это обеспечило устойчивую базу для правового регулирования банковской деятельности на уровне специальных законодательных и подзаконных нормативно-правовых актов Национального банка, принимаемых в пределах предоставленных ему законом полномочий. В последующие годы время они являются основными законодательными актами, регулировующими банковскую деятельность, максимально приближенную к международным нормам. Согласно ст. 30 Закона «О банках и банковской деятельности в РК» «… банковской деятельностью являются осуществление банковских операций, а также проведение банками иных установленных настоящей статьей операций». Банковские операции и оказание других услуг клиентам называют банковским продуктом. Следует отметить, что банковские операции и оказываемые услуги осуществляются в основном в денежной форме и носят коммерческий и производительный характер. Банковские услуги можно охарактеризовать как выполнение банком определенных действий в интересах клиента. В основе любого банковского продукта лежит необходимость удовлетворения какой-либо потребности. К основным традиционным услугам в настоящие время по-прежнему относятся привлечение вкладов и предоставление ссуд. От разницы в процентах по этим услугам банки получают наибольшую массу прибыли. Однако только в рамках этих двух услуг может быть выработано множество самых разнообразных форм банковских услуг. К традиционным банковским услугам можно прибавить расчетные операции. Когда эти 3 вида операции выполняются одновременно, то такое учреждение носит статус банка. Сегодня универсальные банки предлагают широкий ряд продуктов, охватывающих практически все аспекты банковской деятельности и финансирования услуг. В то же время другие банки в целях завоевания и прочного удержания конкурентного преимущества стремятся специализироваться на оказании строго определенных видов услуг. Важно и еще одно обстоятельство, связанное с получением юридического права выполнять ту или иную банковскую операцию. Закон обязывает юридическое лицо получить государственную лицензию. Порядок открытия, регистрации и прекращения деятельности определяются Законом «О банках и банковской деятельности в РК» и нормативно-правовыми документами Национального банка РК. Юридическое или физическое лицо вправе обратиться в уполномоченный орган с заявлением о выдаче разрешения на открытия банка. К заявлению должны прилогаться: - учредительные документы, учредительный договор, устав, протокол принятия устава и назначения органов банка; - сведения об учредителях, финансовая отчетность за последние 2 завершенных финансовых года, отчет аудиторской организации о финансовом состоянии учредителей; - документы лиц, предлагаемых на должности руководящих работников банка; - подробная организационная структура; - положение о службе, внутреннего аудита вновь создаваемого банка; - бизнес-план вновь создаваемого банка, раскрывающий стратегию деятельности, направления и масштабы деятельности, финансовые перспективы, план маркетинга, привлечения трудовых резервов; - документ, подтверждающих полномочия заявителя на подачу заявления от имени учредителей. Руководящими работниками банка признаются первый руководитель и члены совета директоров, первый руководитель и члены правления, иные руководитель банка, осуществляющие координацию и контроль за деятельностью структурных подразделений банка и обладающим право подписи документов, на основании которых проводятся банковские операции. Государственная регистрация банка осуществляется органами юстиции. Лицензии на проведения банковских операций выдаются уполномоченным органом(центральным банком) в пределах их компетенции. Для получения лицензии на проведении банковских операций в течение одного года со дня государственной регистрации заявитель должен: -выполнение все организационно-техническое мероприятия, в том числе подготовить помещение и оборудование, соответствующее требованиям нормативных актов уполномоченного органа или Национального банка, а также нанять персонал соответствующей квалификации; - иметь уставной капитал в размере, соответствующем требованиям, установленным нормативными правовыми актами уполномоченного органа или Национального банка; - оплатить лицензионный сбор. Банк-резидент РК на основании решения СД банка без согласия уполномоченного органа вправе открывать свои обособленные подразделения-филиалы и представительства как на территории РК, так и за ее пределами. Банк-резидент РК вправе открыть представительства при условии безубыточной деятельности банка по итогам последнего завершенного финансового года. Банк-Резидент РК вправе открыть филиал за ее пределами только в случае наличия соглашения между уполномоченным и соответствующим надзорным органом иностранного государство об обмене информацией. Банки вправе осуществлять банковскую деятельность только при наличии правил, определяющих общие условия проведения операций и внутренних правил. В целях обеспечения финансовой устойчивости банков, защиты интересов их депозиторов, а также поддержания стабильности денежнло-кредитной системы уполномоченный орган осуществляет регулирование деятельности банков, в том числе путем: - установления пруденциальных нормативов и других, обязательных к соблюдения банками норм и лимитов, провизии против сомнительных и безнадежных активов; - издания обязательных к исполнению банками нормативных правовых актов; - проверка деятельности банков; - выдачи рекомендаций по оздоровлению финансового положения банка; - применения к банкам ограниченных мер воздействия; - наложения санкций на банка или их должностные лица. В состав пруденциальных нормативов, устанавливаемых уполномоченным органом для их обязательного соблюдения банками, входит: - минимальный размер уставного капитала банка; - коэффициент достаточности собственного капитала; - максимальный размер риска на одного заемщика; - коэффициент ликвидности; - лимиты открытой валютной позиции. В случаях обнаружения уполномоченным органом нарушений пруденциальных нормативов и других, обязательных к соблюдению норм и лимитов, нарушений нормативных правовых актов уполномоченного органа, выявления неправомерных действий или бездействия должностных лиц и работников банка, которые могут угрожать его финансовой безопасности и стабильности, а также интересам его депозиторов, клиентов и корреспондентов, уполномоченный орган вправе применить к банку меры воздействия, установленные законодательством. Особо следует остановиться на вопросах реорганизации и ликвидации банков. Добровольная реорганизация банков может быть осуществлена по решению общего собрания акционеров с разрешения уполномоченного органа. Банк может быть ликвидирован: - по решению акционеров при наличии разрешения уполномоченного органа; - по решению суда в случаях, предусмотренных законодательными актами РК (принудительная ликвидация); Принудительная ликвидация банка производится судом в связи с банкротством банка, отзывом лицензий на проведение банковских операций по основаниям, предусмотренным банковским законодательством, и заявлением уполномоченных государственных органов, юридических или физических лиц о прекращении деятельности банка по другим основаниям, предусмотренным законодательными актами. Ликвидация банка осуществляется согласно действующему законодательству. Организационная структура коммерческого банка и структура управления По организационному признаку в банковской системе можно выделить бесфилиальные банки, филиальные, дочерние банки и банковские группы. Филиал банка – это банковское учреждение, осуществляющее банковские операции в пределах прав, делегированных ему родительским банком. Филиал банка не является юридическим лицом, не имеет самостоятельного баланса и функционирует в пределах средств и полномочий, предоставленных ему родительским банком. Представительного банка – структурное подразделение, не являющееся юридическим лицом, действующее от имени и по поручению банка и осуществляющее определенные виды банковских операций, за исключением привлечения депозитов. Дочерний банк(таблица 1.) – банковское учреждение, являющееся юридическим лицом, в котором более 50% уставного фонда принадлежит родительскому банку. Таблица 1. Дочерние банки и организации Fortebank(данные с годового отчета за 2021 год)

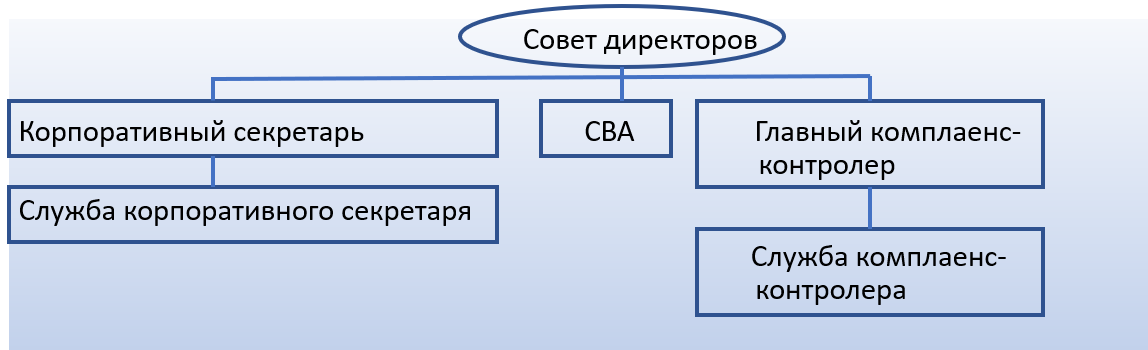

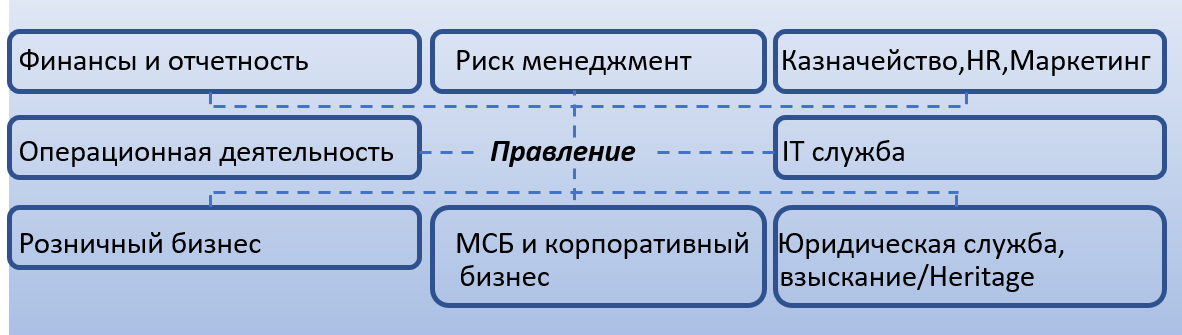

Организационная структура банка определяется двумя основными методами – структурной управления банком и структурой его функциональных подразделений и служб. В настоящее время коммерческого банка в основном созданы как АО, в управлении банком участвуют акционеры. Высший орган управления – общее собрания акционеров банка. Оно утверждает устав, балансы и отчеты, определяет направление и цели политики банка, избирает членов и председателя правления, ревизионную комиссию банка и другие, т.е. решает стратегические задачи банка. Для общего руководство работой банка, а также наблюдения и контроля за работой исполнительных и контрольных органов собрание акционеров избирает правление или совет банка со сроком до 5 лет. Правление (совет банка, рисунок 2.) – представительный орган владельцев банка и его акционеров, отстаивающий их интересы. Основной обязанностью правления является обеспечение необходимого уровня прибыли на вложенный капитал. К основным функциям правления банка относятся: Определение стратегических целей банка и формирование его политики. Подбор людей на руководящие посты. Создание комитетов Контроль за ссудными и инвестиционными операциями. Периодическая проверка деятельности банка.  Рисунок 1 – Организационная структура Совета директоров(СД) ForteBank  Рисунок 2 – Организационная стуктура Правлении Forte Bank Комитеты при Совете директоров Fortebank: Комитет по стратегии Комитет по управлению рисками, кредитованию, управлению активами и обязательствами Комитет по кадрам и вознаграждениям Комитет по аудиту Комитет по цифровизаци Уполномоченные коллегиальные органы при Правлении ForteBank: Комитет по управлению активами и пассивами (КУАП) Кредитный Комитет Головного Банка (ККГБ) Кредитный Комитет Головного Банка по малому и среднему бизнесу (ККМСБ) Кредитный Комитет Головного Банка по розничному бизнесу (КРБ) Комитет по проблемным долгам Головного Банка (КПД ГБ) Малый Комитет по проблемным долгам Головного Банка (МКПД ГБ) Малый Кредитный Комитет Головного Банка по малому и среднему бизнесу (МККМСБ) ● Бюджетный Комитет Тарифный Комитет Операционный Комитет Комитет контроля качества Комитет по информационной безопасности Комитет по диджитализации и экосистеме |